Фишки и секреты трейдинга на дневных графиках – Портал TradeLikeaPro

Все секреты торговли на D1

Здравствуйте, друзья форекс-трейдеры!

Здравствуйте, друзья форекс-трейдеры!

Графики D1 всегда были чем-то особенным: о них пишут в книгах как о первой ступени, с которой стоит начинать (но никто не начинает), их боятся (“нужен большой депозит, аааа. ”), о них слогают легенды (“ну на дневках любой дурак в плюс торгует!”).

Так что же такое дневные графики на самом деле? Святой грааль или иллюзия стабильности ? Поговорим на вебинаре. Все секреты дневных графиков, подходящих для них стратегий и другие нюансы будут раскрыты.

Программа вебинара

- Преимущества дневных графиков;

- Недостатки;

- Подходящие стратегии; для D1;

- Важные нюансы торговли; аспекты.

И как всегда, вас ждет теплая домашняя атмосфера и ответы на ваши вопросы.

Смотреть вебинар в записи

Краткое содержание

Исторически, еще до появления компьютеров, D1 был единственным рабочим таймфреймом. Внутридневная торговля существовала, но для большинства трейдеров был доступен только дневной график, который при том еще и рисовался вручную. Соответственно, настройки всех индикаторов были изначально рассчитаны на дневной период. Например, RSI – 14 дней, скользящая средняя – 20 дней и так далее.

На сегодняшний день D1 был и остается самым легким по уровню сложности. При этом в торговле на D1 нет ничего стыдного, будто бы это заведомо слишком легкая задача. Как ни крути, почти все книги по трейдингу рекомендуют начинать именно с дневных графиков.

Преимущества D1

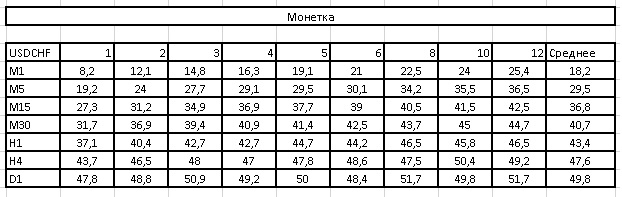

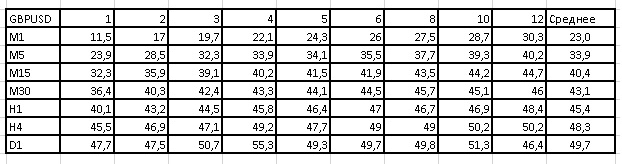

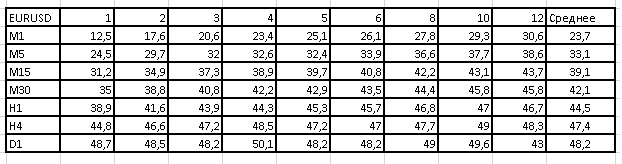

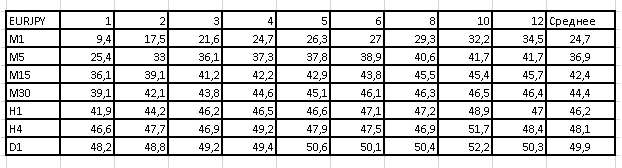

Если использовать стратегию “подбрасывания монетки”, то чтобы выйти в ноль (при равном отношении стопа и тейка) на D1 вам потребуется немногим более 50% успешных сделок. А вот на минутном таймфрейме количество прибыльных сделок должно составлять уже 70-80%, что дает просто колоссальную разницу.

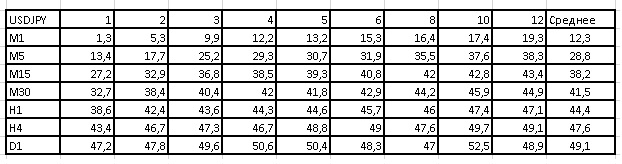

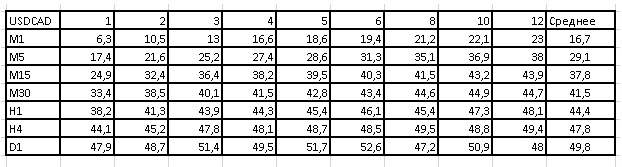

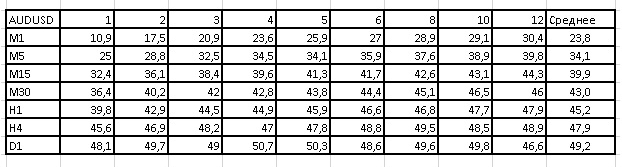

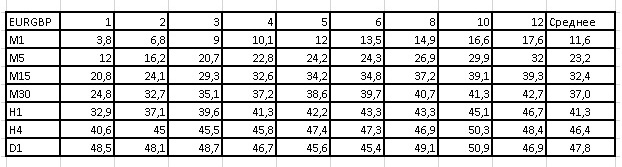

Виной тому проскальзывания и спреды, влияние которых на высоких ТФ не так заметно. Подробнее о том, как собиралась статистика, а также про тестирование других паттернов Price Action описано в отдельной статье .

Также на дневном графике гораздо меньше шума и в целом все более понятно. Графические паттерны максимально приближены к примерам из книжек и легко распознаются. В свою очередь, искать паттерны на минутном ТФ, это как искать иголку в стоге сена.

Недостатки

Разумеется, времени для обучения торговле на D1 потребуется больше. Например, если активно торговать на M1, на обучение вам потребуется несколько недель. На H1 – несколько месяцев. На D1 же потребуется от полугода.

На самом деле, в этом нет ничего страшного. Конечно, времени потребуется больше, но результат окажется лучше. В целом, практически любая специализация требует обучения как минимум в течении полугода.

Еще один недостаток – стратегий для D1 меньше, чем для внутридневных таймфреймов. Как правило, очень много стратегий встречается для M5, M15 или H1, когда дневным графикам уделяется меньше внимания.

Кроме того, это возможно покажется смешным, но следующий недостаток – это скука. В самом деле, в торговле на D1 нет какого-то мандража, в чате не похвастаешься сиюминутными успехами и вообще в размеренной торговле намного меньше “понтов”. В любом случае, “Я скальпер” звучит круче, чем “Я торгую на дневках”.

Нюансы торговли

Есть такой момент – некоторые трейдеры очень боятся свопов, аргументируя тем, будто те могут “сожрать” весь депозит. На самом деле, если вы держите сделки по нескольку месяцев, то это действительно может стать проблемой. Если же время удержания позиций около недели, то ничего страшного не произойдет – какие-то большие убытки по свопу обязательно компенсируются плюсовыми свопами, или прибыль по сделке будет такова, что своп особого значения не заимеет. В большинстве случаев этим вовсе можно пренебречь, войдете вы на минуту позже/раньше, и уже эта разница в несколько пунктов может компенсировать своп. То есть даже спреды и комиссии могут оказать больше влияния, чем свопы.

Как вариант можно открывать сделки утром. При этом на азиатской сессии очень часто бывает откат. То есть, если тренд восходящий, то, вполне возможно, что за ночь цена откатит вниз и вы даже войдете по лучшей цене. Но так происходит не всегда. Руководствуйтесь правилом “рынок будет и завтра”. Есть откат – входим, нет – не входим. То же самое по поводу сделок с пятницы на понедельник. Если на открытии есть гэп, торгуем гэп. Если нет гэпа, то входим по сетапу. Все просто.

Следующий нюанс, у некоторых брокеров бывает нестандартное время закрытия свечи, из-за чего вместо пяти дневных свечей в неделю бывает 6. Это немного сбивает с толку, мешая работе индикаторов и определению паттернов. В таком случае, просто для анализа берите демку какого-либо брокера с пятью дневными свечами в неделю, благо таких ДЦ большинство.

Очень многие пытаются оптимизировать свою торговлю, подключая на дневки трейлинг-стоп, перевод в безубыток и так далее. Самый подходящий вариант – просто позволить рынку самому закрывать позиции по стопу и тейку.

Еще один нюанс – новости. На самом деле, новости на дневных графиках можно смело игнорировать. Но, например, если вы знаете, что сегодня выходит нонфарм, и у вас уже есть позиция в неплохой прибыли – закройте ее.

Мани менеджмент

Есть такое мнение, будто чтобы торговать на D1 нужно много денег. В целом, это ерунда, так как сегодня есть и лоты от 0.01, и центовые счета, так что начинать можно даже с 20 долларов. Этого вполне хватит, чтобы наработать статистику. Когда будет результат работы, можно открывать ПАММ-счет, выкладывать свой мониторинг myfxbook и набирать инвесторов. Не нужно никаких миллиардов на счету, разгонных стратегий и никаких других безумных ухищрений.

Соотношение риска к прибыли для разных инструментов разное. Если брать в среднем, то можете ставить 1 к 3. Например, стоп лосс 50 пунктов, тейк профит 150 пунктов.

На дневках можно использовать подход к мани менеджменту, называемый “фиксированная фракция”. То есть мы используем некий фиксированный лот, например, 0.01 лота на каждые 500 долларов депозита. Увеличилась сумма депозита – увеличился лот, и наоборот, уменьшился депозит – уменьшился лот.

Как это высчитывается изначально? Для начала, определяетесь со стратегий. Далее, минимальным лотом (0.01) торгуете в тестере по всем основным валютным парам. Затем высчитываете максимальную единоразовую просадку в долларах, что при лоте 0.01 равно количеству пунктов, деленному на 10. К этому значению можно еще накинуть процентов 20-30 сверху, учитывая, что в тестере результат всегда лучше, чем в жизни.

Зная уровень максимальной просадки, мы можем рассчитать наш уровень риска. Для многих трейдеров психологическим пределом является просадка в 25%. Соответственно, получив максимальную просадку в 100 пунктов, что примерно равняется 10 долларам, с учетом риска 20%, вам потребуется 50 долларов депозита на каждые 0.01 лота. Более подробно о подобном методе управления капиталом описано в отдельной статье.

Стратегии

Теперь рассмотрим, какие стратегии можно применять на дневных графиках. Если вы, к примеру, возьмете какую-нибудь стратегию на M15 и сравните ее результат в пунктах со стратегией на D1, то не удивляйтесь, если в большинстве случаев это будут одинаковые числа. Как правило, различие только в количестве сделок – на мелких ТФ их будет гораздо больше. Виной тому, что сделок больше, а доходность одинаковая — проскальзывания, спреды и так далее.

Для начала настройте для себя оптимальное окно графика, так чтобы с одной стороны было не слишком мелко, но и не слишком крупно. Дальше, за чем стоит следить, это за 100 и 200 скользящими средними. 200 среднюю испокон веков используют в качестве показателя тренда, это своего рода стандарт. Эти периоды отражают два естественных цикла – полгода и год (в году примерно 200 рабочих дней). Тип средней в целом не имеет большого значения, EMA будет оптимальным вариантом.

Как вариант, можно торговать на отскок от средней. Отскок, как известно, происходит гораздо чаще, чем пробой. В целом, работают и отскоки, и пробои с закреплением – сигналы есть и они отрабатывают. Можно даже торговать пересечения, так как на дневках работают даже простейшие стратегии на одном осцилляторе.

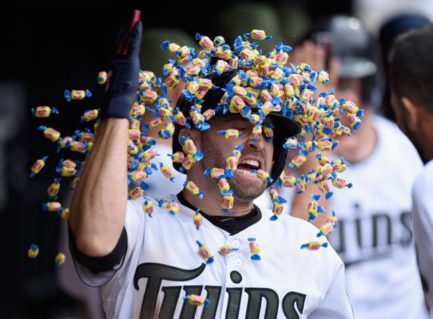

Вот, к примеру, осциллятор MACD. На дневках будет работать даже самая примитивная стратегия на пересечение нулевой линии осциллятора. В данном случае, учитывайте соотношение риска к прибыли 1/3. Это не означает, что вам нужно так торговать, но даже эта стратегия будет работать.

Вот, к примеру, осциллятор MACD. На дневках будет работать даже самая примитивная стратегия на пересечение нулевой линии осциллятора. В данном случае, учитывайте соотношение риска к прибыли 1/3. Это не означает, что вам нужно так торговать, но даже эта стратегия будет работать.

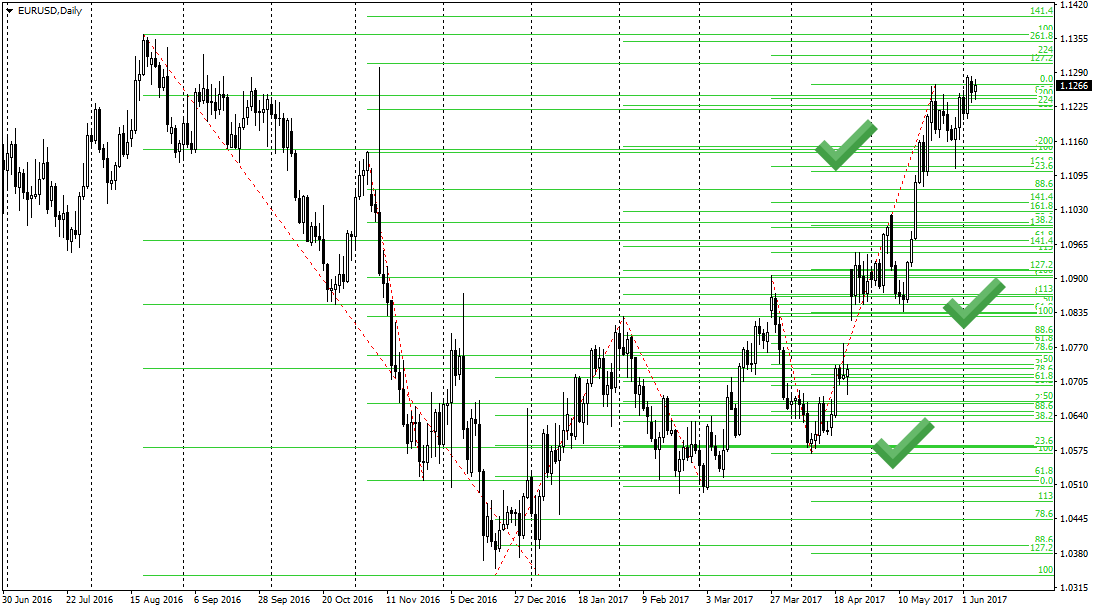

Уровни фибо можно использовать для определения кластеров. Можно даже не смотреть на показания отклонений, просто отмечаем для себя места наибольшего скопления уровней.

Уровни фибо можно использовать для определения кластеров. Можно даже не смотреть на показания отклонений, просто отмечаем для себя места наибольшего скопления уровней.

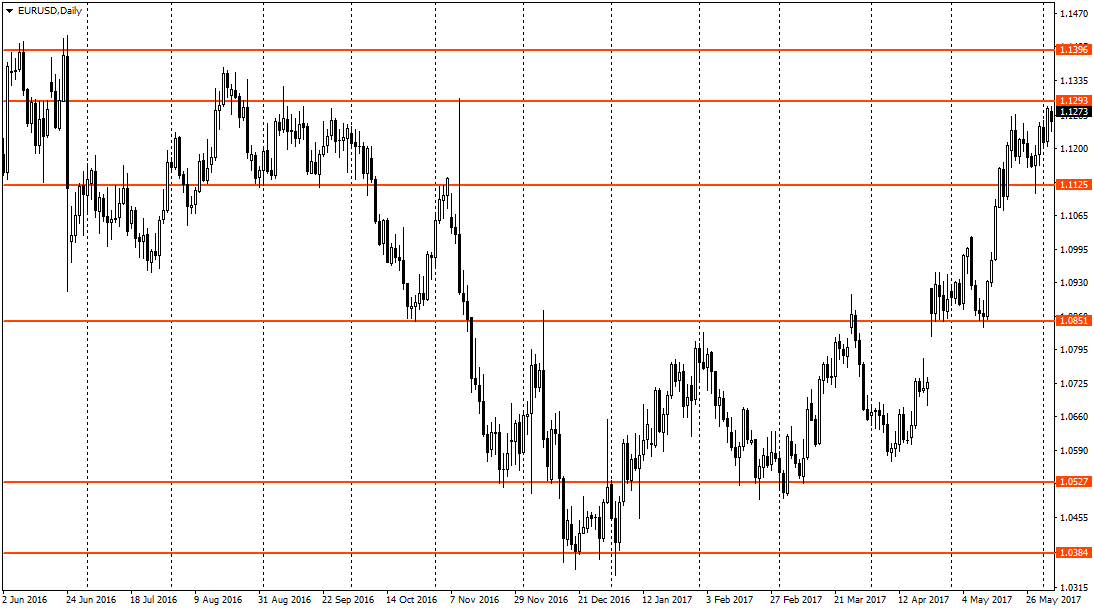

Также можно работать от простых уровней поддержки/сопротивления. Отмечайте на графике все уровни, которые бросаются в глаза. Если уровень неявный, отмечать его бессмысленно, так как и другие наверняка его не увидят. Торговать можно прямо по уровням. Единственное условие – наличие явного отскока. И неважно, соблюдаются ли все правила Price Action, есть отскок – входим в сделку. В целом, главное, что мы ищем на дневках – это четкий тренд и вход на откатах.

Также можно работать от простых уровней поддержки/сопротивления. Отмечайте на графике все уровни, которые бросаются в глаза. Если уровень неявный, отмечать его бессмысленно, так как и другие наверняка его не увидят. Торговать можно прямо по уровням. Единственное условие – наличие явного отскока. И неважно, соблюдаются ли все правила Price Action, есть отскок – входим в сделку. В целом, главное, что мы ищем на дневках – это четкий тренд и вход на откатах.

Психологические аспекты

Психологические аспекты

Один из множества плюсов D1 – это количество времени на раздумья. Тут можно провести аналогию с одним интересным экспериментом в шахматной игре. В ходе него собрали вместе гроссмейстеров и игроков второго разряда. Проводились обычные партии, где давалось 135 секунд на ход и игра блиц – 6 секунд на ход. У мастеров сильной разницы между двумя партиями замечено не было, когда у любителей наличие времени на раздумья играло ключевую роль. То есть, если вы не мега профессионал, D1 даст вам сильное преимущество – время на обдумывание сделки.

Чтобы лучше настроиться на торговлю, можно создать некий ритуал. Например, отрывание нового листа в блокноте, открывание дневника, заваривание чашки чая или кофе, одним словом – что угодно. Подобное системное действие позволяет мозгу переключиться в режим анализа, меньше отвлекаясь на внешние раздражители. То есть это некая тренировка для переключения в рабочий режим.

Заключение

Не смотря на то, что D1 дает много времени на раздумья, не стоит переусердствовать и слишком долго всматриваться в рынок, всему есть разумный предел. Как правило, именно первое решение является самым правильным (при условии наличия хоть какого-то опыта).

Тут нужно спокойствие, умение ждать, так как неделями может просто ничего не происходить. В любом случае, нужно сохранять концентрацию и отмечать малейшие успехи, в чем также может помочь ведение дневника. Даже если вы получили минус, но он оказался меньше, чем предыдущий, это уже работа над ошибками. Возможно, именно малейший перевес в плюс, который дает D1, превратит вашу торговлю из убыточной в прибыльную.

Эффективные стратегии на основе индикатора Стохастик

Практически всем активным трейдерам знаком индикатор Стохастик осциллятор (Stochastic Oscillator). Он присутствует во всех торговых терминалах и имеет широкий спектр настроек.

На основе индикатора Стохастик разработано и придумано большое количество торговых стратегий и систем. Несомненно, кто-то подумает, что раз есть индикатор, то можно торговать с ним и не придумывать ничего лишнего. Но индикатор Стохастик осциллятор, как и многие другие индикаторы, склонен давать ложные сигналы, которые необходимо фильтровать.

Как показывает практика, «на глаз» отфильтровать ложные сигналы очень трудно, проще применить в качестве фильтра другие индикаторы. В этой статье мы рассмотрим несколько торговых стратегий с применением индикатора Стохастик осциллятор в комплексе с другими индикаторами и попробуем определить достоинство и недостатки этих стратегий.

Стратегия с индикаторами Stochastic Oscillator и MACD

Первым примером рассмотрим стратегию Stochastic Oscillator + MACD. Данная стратегия подходит не только для опытных трейдеров, но и для новичков. Она не требует особых знаний и навыков в работе с индикаторами.

Индикатор MACD – отображается в виде гистограммы и сигнальной линии, открывается в отдельном окне под графиком. Этот индикатор относится к категории осцилляторов и показывает направление тенденции. Если гистограмма и сигнальная линия поднимаются выше уровня ноль (0), то тренд считается восходящим; если же они переходят под нулевой уровень, то тренд считается нисходящим.

Применяем стандартные параметры индикатора MACD, которые есть в терминале MT4 или MT5:

- Быстрое EMA 12.

- Медленное EMA 26.

- MACD SMA 9.

- Применить к закрытию (Close).

Индикатор Стохастик открывается в отдельном окне под графиком и выглядит как две пересекающиеся линии, двигающиеся между уровнями. Данный индикатор показывает перекупленность и перепроданность актива на рынке в текущее время.

Соответственно если на рынке в данный момент присутствует прекупленность (покупки превосходят продажи), то в скором времени покупатели будут закрывать свои сделки, и есть шансы на снижение цены. При перепроданности (продажи существенно превышают покупки) происходит на оборот: продавцы, фиксируя свои позиции, провоцируют рост цены, этим мы и будем пользоваться в торговле.

Применяем индикатор Stochastic Oscillator со стандартными настройками:

- Период %K 5.

- Период %D 3.

- Замедление 3.

- Цены Low/High.

- Метод MA Simple.

- Устанавливаем уровни 25 и 75.

- Цветовую схему в обоих индикаторах можно применять на своё усмотрение.

Настраиваем графики с индикаторами:

- на график H4 устанавливаем индикатор MACD.

- На график H1 устанавливаем Stochastic Oscillator.

Как открыть позицию по стратегии Stochastic + MACD?

А сейчас рассмотрим примеры открытия позиции по стратегии.

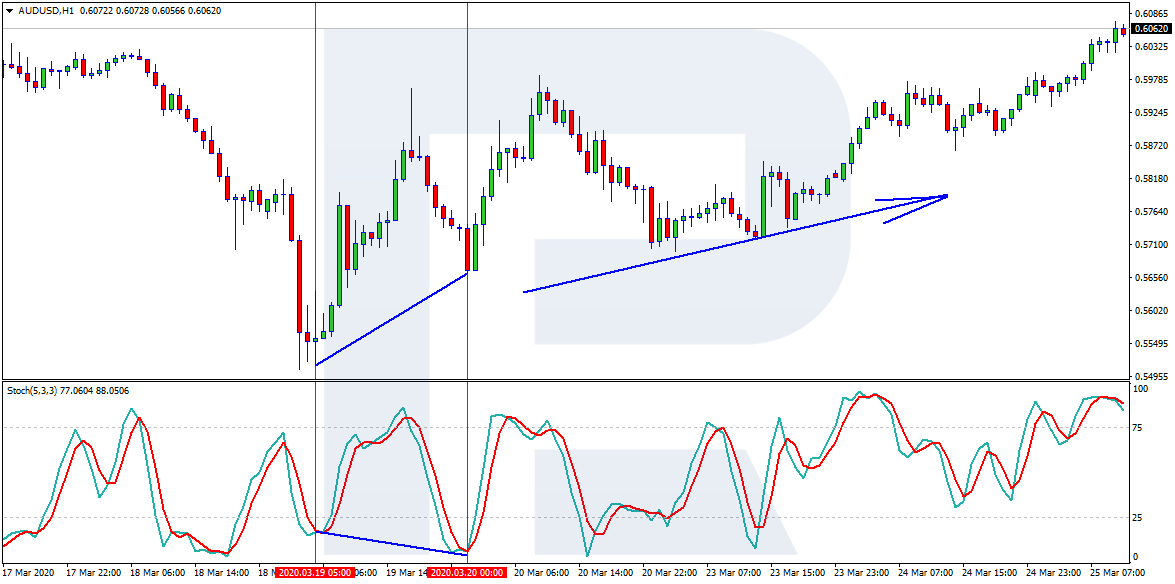

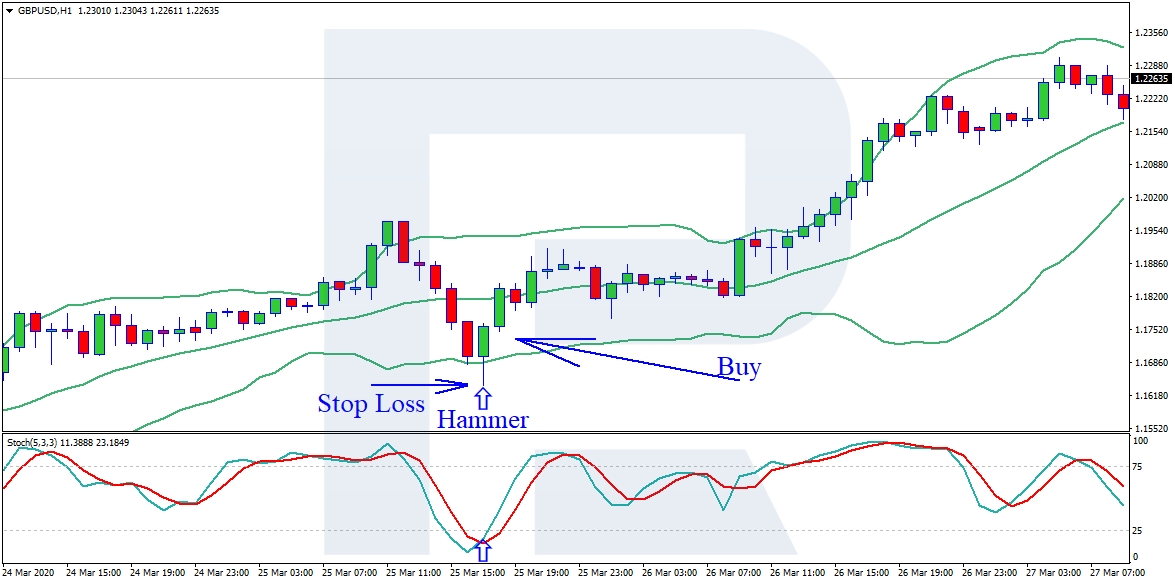

Пример сигнала и сделки на покупку

Для начала анализируем график Н4 с индикатором MACD по нему мы определяем направление существующей тенденции. В дальнейшем сделки будем открывать по направлению тренда. Для покупок тенденция должна быть восходящей, гистограмма и сигнальная линия пересекли нулевой уровень снизу-вверх.

Далее переходим на график Н1, где установлен индикатор Стохастик, на основании его показателей мы и будем искать точку входа в сделку на покупку. Индикатор должен находиться в зоне перепроданности. При пересечении уровня 25 снизу-вверх открываем сделку на покупку. Далее выставляем ордер Стоп Лосс, для этого есть несколько вариантов, самый оптимальный вариант на мой взгляд – это размещение Стоп Лосса за ближайший уровень поддержки.

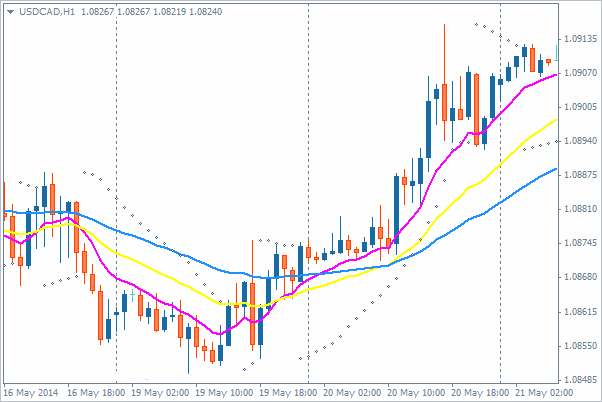

MACD + Stochastic Oscillator — покупка

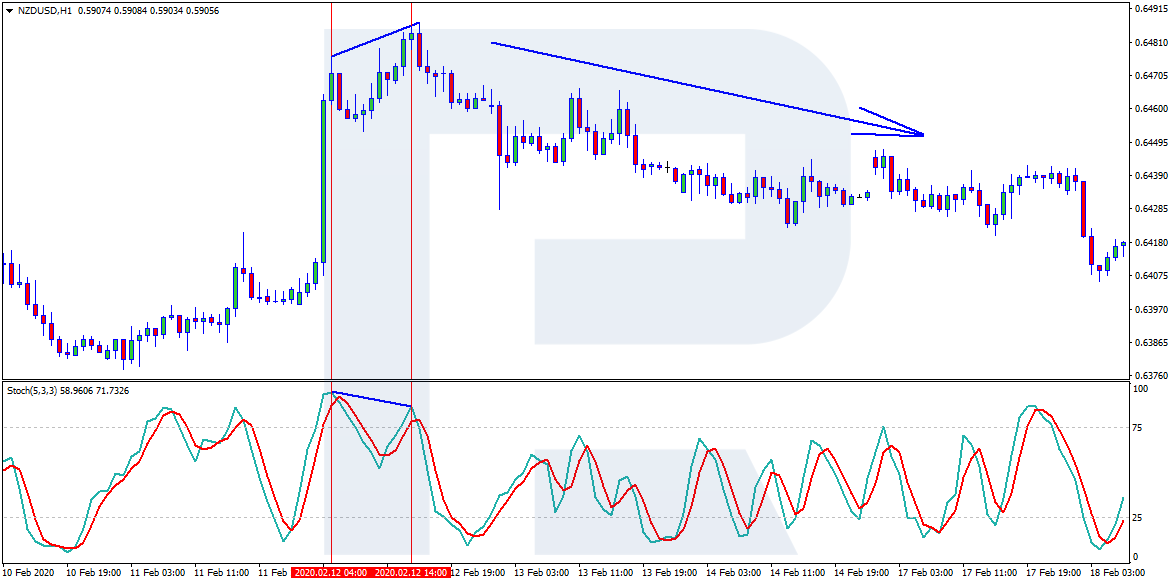

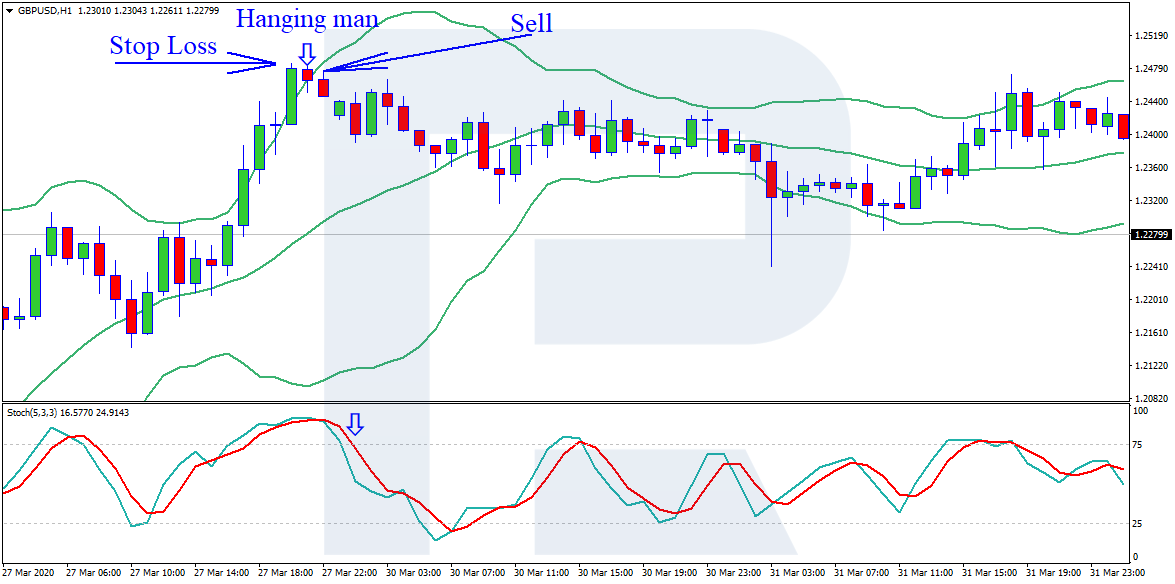

Пример сигнала сделки на продажу

Гистограмма индикатора MACD на Н4 находится ниже нулевого уровня это значит, что в данный момент на рынке по этому инструменту нисходящая тенденция.

Далее переходим на часовой график и будем искать сигнал на продажу. Индикатор Стохастик находится выше уровня 75 в зоне перекупленности. Открываем сделку на продажу и выставляем ордер Стоп Лосс за ближайший уровень сопротивления.

Тейк Профит в обеих сделках выставляется на усмотрение трейдера. Один из вариантов рассчитать прибыльность сделки: профит в соотношении к стопу 3:1 и более (на 1 пункт стопа должно быть не менее 3-х пунктов прибыли). Другой вариант — мониторить открытую позицию и закрыть её в том момент, когда гистограмма индикатора MACD пересечёт нулевую отметку в обратном направлении.

MACD + Stochastic Oscillator — продажа

Стратегия с индикатором Стохастик и дивергенцией

Вторым примером рассмотрим торговую стратегию Stochastic Oscillator + Дивергенция.

Дивергенция — это расхождение. Если пояснить простыми словами, то это расхождение в показателях индикаторов и графиков. К примеру, цена на графике несколько раз обновляет максимальные (или минимальные) значения, при этом показания индикатора наоборот уменьшаются (или увеличиваются). На рисунках дивергенция в зоне перепроданности и перекупленности показана на примере.

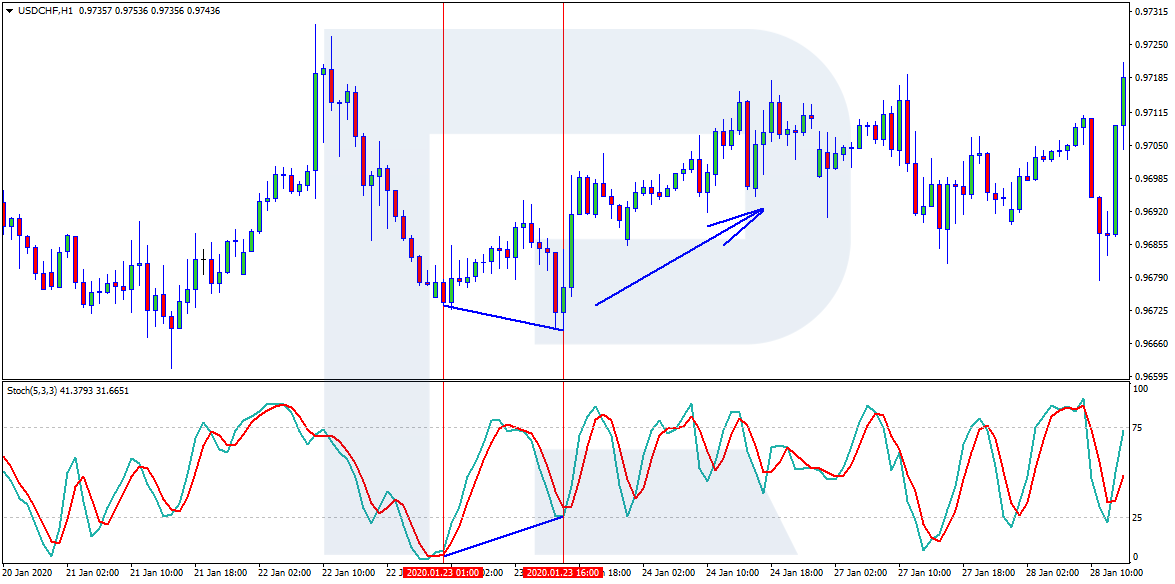

Stochastic+Divergence — перепроданность

Stochastic+Divergence — перепроданность  Stochastic+Divergence — перекупленность

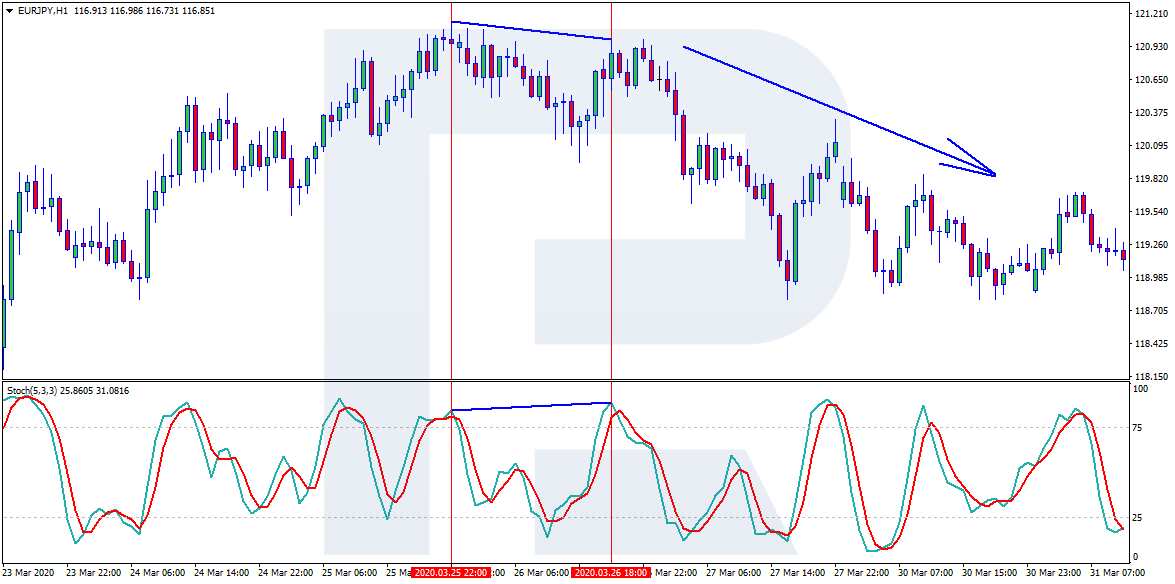

Stochastic+Divergence — перекупленность

Помимо дивергенции существует конвергенция. В этом случае, наоборот, максимальные значения на графике уменьшаются, а на индикаторе они увеличиваются. На рисунках приведены примеры конвергенции в зоне перепроданности и перекупленности.

Stochastic+Convergence — перепроданность

Stochastic+Convergence — перепроданность  Stochastic+Convergence — перекупленность

Stochastic+Convergence — перекупленность

По своему виду дивергенция и конвергенция различаются, но отработка сигнала происходит одинаково. Как правило, они формируются на минимальных либо на максимальных значениях графика и говорят о смене тенденции.

При использовании минутных тайм фреймов это могут быть коррекции цены. При использовании больших временных интервалов формирование дивергенций может говорить о глобальной смене тренда.

Как показывает практика дивергенции и конвергенции отрабатывают на всех таймфреймах, поэтому они являются универсальным инструментом для торговли.

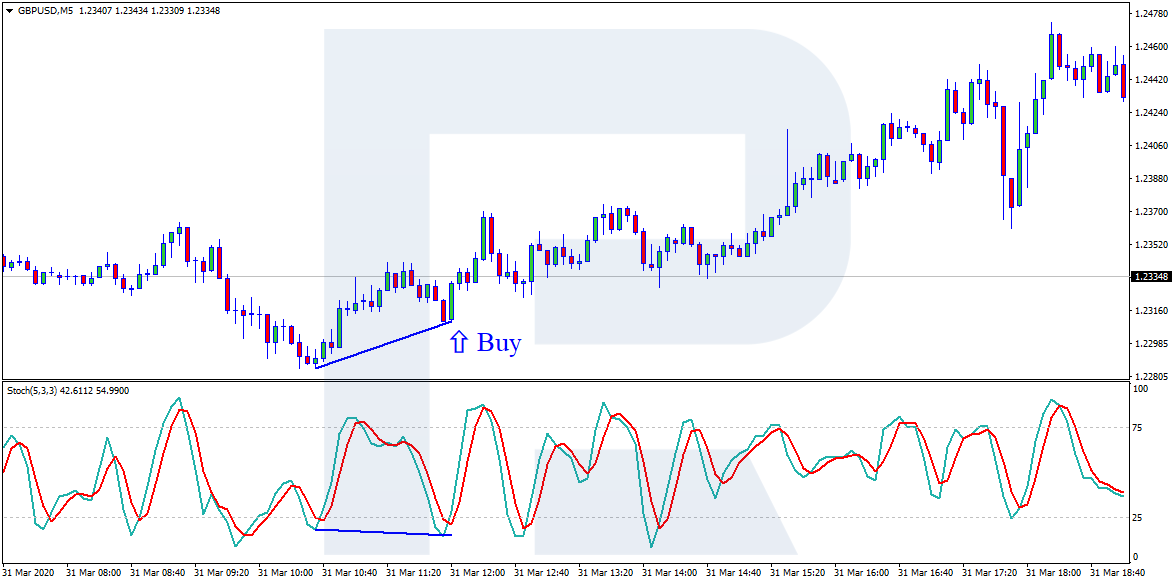

Пример сделки на покупку

В зоне препроданности на индикаторе Стохастик и графике образовалась дивергенция и это значит, что есть сигнал для открытия сделки на покупку. Стоп Лосс в данной сделке выставляется за ближайший минимум, а потенциальная прибыль рассчитывается исходя из соотношения 1:3 и выше.

Stochastic+Divergence — покупка

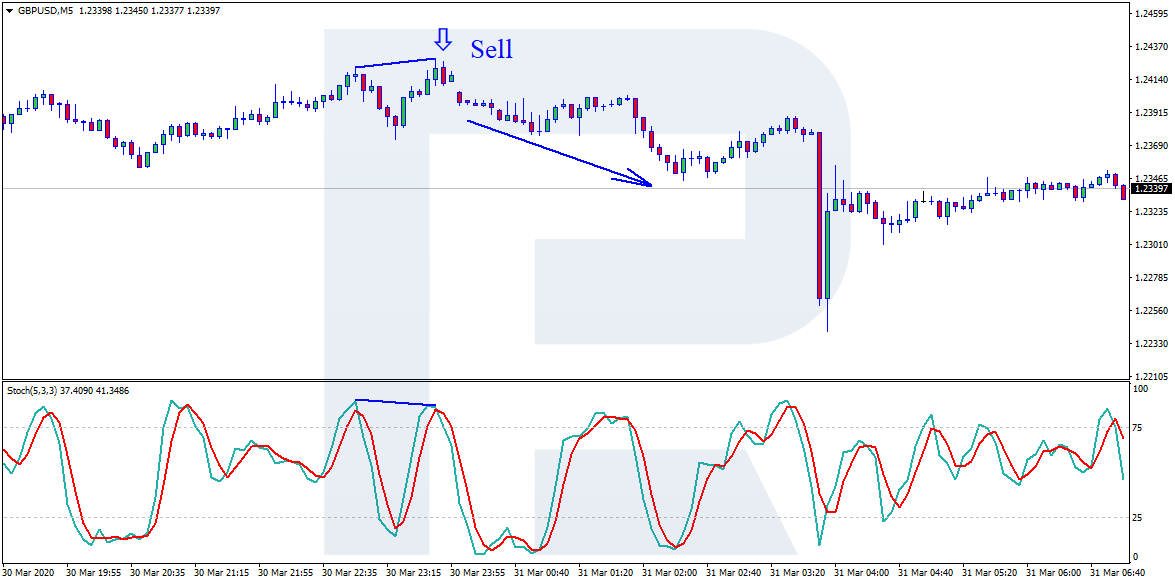

Поиски сделок на продажу происходят похожим образом, только дивергенции рассматриваем в зоне перекупленности.

Stochastic+Divergence — продажа

Как видно из примеров на рисунках, дивергенции образуются достаточно редко, и не существует однозначного мнения по поводу их отработки и качества сигнала. Но многие трейдеры успешно пользуются данной стратегией, совершенствуя и дорабатывая её под себя.

Стратегия с индикаторами Stochastic Oscillator + Bollinger Bands

Настройки индикаторов

- Stochastic Oscillator — используем базовые настройки.

- Moving Average – так же применяем в базовых настройках.

- Период — 20.

- Сдвиг — 0.

- Отклонение – 2.

- Применить к Close, цветовую схему выбираем на своё усмотрение.

Как известно, индикатор Bollinger Bands (BB) можно применять для торговли без дополнительных фильтров, но при этом качество сигналов немного ухудшается. Торговлю по данному индикатору в большинстве случаев ведут на отскок от границ канала. Для улучшения качества сигналов в данной торговой стратегии применяется индикатор Stochastic Oscillator.

Сигналы на вход в сделку

Цена подошла к границе индикатора BB и сформировала разворотный паттерн. Это может быть Молот, Перевёрнутый молот, Доджи, Падающая звезда, Повешенный, Модель поглощение или Харами. Это первый сигнал к открытию позиции, но он для нас ещё очень слабый, нам необходимо дополнительное подтверждение от Stochastic Oscillator. Он в свою очередь должен находиться в зоне выше уровня 80 или ниже уровня 20. Если сигналы совпадают, то можно открывать позицию.

Примеры сигнала на покупку и продажу

В районе нижней границы BB сформировался Молот, при этом индикатор Стохастик находился в зоне перепроданности. После закрытия свечи Молот открываем сделку на покупку, Стоп Лосс ставим за минимальное значение свечи, закрытие сделки происходит в тот момент, когда график достигнет противоположенной границы индикатора BB.

Если выставляем Тейк Профит, то рассчитываем, как и ранее, в соотношении не менее чем 1:3 (на 1 пункт стопа должно быть не менее 3‐х пунктов потенциальной прибыли).

В районе верхней границы индикатора BB сформировался паттерн Повешенный, а индикатор Stochastic Oscillator находится в зоне перекупленности. После закрытия свечи Повешенный открываем сделку на продажу. Стоп Лосс ставим за максимальное значение. Закрытие позиции осуществляем в тот момент, когда цена достигнет нижней границы канала по индикатору BB.

Заключение

В данной статье мы рассмотрели несколько торговых стратегий, основанных на индикаторе Стохастик. Несомненно, как и с другими индикаторами, у него есть свои положительные и отрицательные стороны.

В любом случае, трейдер может проверить индикатор на своём примере, внести какие-то изменения в настройки или скомбинировать его с другими индикаторами и торговыми стратегиями. Нет предела совершенству и полёту фантазии для участников рынка.

Максим Артёмов

Работает на рынке Forex с 2009 года, торгует также на фондовом рынке. Регулярно принимает участие в вебинарах RoboForex, рассчитанных на клиентов с любым уровнем торгового опыта.

Источник https://tlap.com/vse-sekretyi-torgovli-na-d1/

Источник https://blog.roboforex.com/ru/blog/2020/04/10/effektivnye-strategii-na-osnove-indikatora-stohastik/

Источник

Источник