В чем подвох инвестиций? Подводные камни инвестирования

В чем подвох инвестиций? Подводные камни инвестирования

Сейчас реклама на Ютуб, не телевидении пестрит предложениями начать инвестировать — открыть инвестиционный счет, купить акции и облигации.

Особенно стараются Тинькофф Инвестиции(Этот русский, который опять, БКС Брокер(БКС Знает, как приумножить деньги в 2 раза).

Реклама заставляет нас обратить внимание на фондовый рынок и возможность повышенного дохода. Умножить свои деньги в 2 раза, т.е. получить 100% дохода — разве это не здорово?

Основные задачи, которые стоят перед любым инвестором на фондовом рынке, на данный момент таковы:

- Получить доход в результате купли продажи акций, выплат дивидендов и купонов по облигациям

- Сохранить деньги на старость и на пенсию

- Получить халявные 52 тыс. от государства в рамках налогового вычета по ИИС

Но как известно, бесплатный сыр бывает только в мышеловке. Но есть ряд подводных камней, без знания которых инвестиции принесут только разочарование из-за потери денег на фондовом рынке.

🗿 Инвестиции подходят не всем

Проблема в том, что для начала инвестирования вы должны иметь хотя бы самые начальные знания о фондовом рынке и его инструментах. Пригодятся знания финансовой грамотности. Вот самые простые вещи, которые вы должны знать

- Что такое акции и облигации. В чем их различие и сходство.

- Когда и как покупать акции, что такое стоп лосс и тейк профит

- Какие финансовые инструменты нужно покупать и почему они подходят именно вам?

- Какие комиссии и за что есть у вашего брокера?

- Психология купли продажи на фондовом рынке, какая у вас будет стратегия

Сейчас открыть брокерский счет дело пары минут, особенно если вы уже клиент таких банков как Открытие, Тинькофф, ВТБ, Сбер и Альфа банк.

А что дальше? Допустим, если вы пенсионер, домохозяйка или студент. У вас есть средства, которые вы сняли со вклада? Куда вложить и почему это сделать? Вы сейчас «Хомяк» на фондовом рынке, т.е. не знаете — сколько и когда покупать. Остальные участники рынка просто заработают за счет вас деньги.

Вы купите акции, а они упадут… Вы испугаетесь, продадите все и потеряете часть капитала…

Вывод тут простой: если вы совсем новичок и увидели рекламу по телевизору, то не стоит сразу кидаться открывать счет и покупать активы на фондовом рынке. Без изучения основных вопросов, описанных выше вам ничего не светит. Без знания предметной области Вы только потеряете деньги.

Доверчивые пенсионеры и домохозяйки идут в Сбербанк, где им предлагают Инвестиционный вклад по повышенной ставке. Хотя на самом деле это не вклад, а вложение денег в фондовый рынок. Минусом такого вложения является повышенная комиссия за управление. Кроме того, доход по таким вкладам оставляет желать лучшего.

🗿 Реклама инвестиций обманчива

Вот фрагмент рекламы БКС Инвестиции:

«Акции этих компаний выросли в 2 раза. Надо знать, что брать! БКС знает. «

На самом деле это не реклама, а обман. Тут не хватает ключевого уточнения — за какой срок они выросли? За 1 год, за 1 день? За 10 лет?

Достоверно знать, насколько вырастут акции тех или иных компаний — этого не знает никто! Есть так называемые «черные лебеди» фондового рынка. События, которые трудно предсказуемы и которые вызывают падение фондового рынка. И эти события позволяют опровергнуть все прогнозы. Если бы эту информацию имел брокер со 100% достоверностью, наверно он бы был самым богатым на свете.

Брокеры дают рекламу для того, чтоб привлечь вас как клиента. Если вы будете покупать и продавать акции, они заработают на вас за счет комиссий, иногда даже очень высоких.

Брокер на 100% не скажет вам, какие акции вырастут. А если и скажет, то ответственность за принятие решения все равно лежит на вас. Брокер может сказать и ошибиться. Ему за это ничего не будет, а вы потеряете деньги.

🗿 Ваш склад характера очень влияет на получение дохода

Когда брокер дает рекламу, он не знает, какой у вас характер и финансовое положение.

Основная стратегия инвестирования — покупать хороший актив и ждать его роста. Многие спекулянты, которые торгуют внутри дня остаются в минусе в итоге.

Если вы не умеете ждать или склонны к частым спонтанным действиям — инвестирование вам не подходит. Перед тем, как покупать трижды подумайте, сможете ли вы ждать определенный срок для получения дохода.

Кроме того нужно выставлять стоп-лосс и уметь получать минимальный убыток. Не бояться убытков и воспринимать их как должный процесс от торговли на фондовом рынке.

🗿 Нужно быть готовым к техническим ошибкам брокеров

Вы должны понимать, что у каждого из брокеров бывают сбои. Иногда актив падает, а продать его, чтоб не получить убыток. Иногда это бывают серверные сбои или проблемы с мобильным приложением. Надо быть к этому готовым.

Естественно брокер не предупреждает об них, а потом начинает «Отнекиваться», что все типа было нормально. Недавно мы писали о ряде ошибок в Тинькофф Инвестиции

См. также: 5 ключевых недостатков Тинькофф Инвестиции

Платить за технические проблемы брокеры не хотят. На банки ру есть ряд отзывов о проблемах брокера, вот один из них https://www.banki.ru/services/responses/bank/response/10452721/.

🗿 Брокер не заботится о вас

Если вы стали клиентом брокера, то вам сразу предлагают тариф для торговли. При этом не рассказывают, какой тариф выгоден и почему. У Тинькофф по умолчанию достаточно высокий тариф за сделку 0.3% от суммы сделки. Нужно иметь определенную финансовую грамотность и умение считать, чтоб понять — подойдет вам этот тариф или нет.

См. также: Как правильно выбрать тариф у брокера?

Тарифы брокеров достаточно сложные и в ряде случаев запутанные. Очень часто выясняется о дополнительных тарифах биржи, которые отражены в тарифах очень далеко.

Купить ценные бумаги и забыть не получится

За брокерским счетом нужно постоянно следить. Хотя бы раз в 1 месяц заглядывать туда и читать новости.

Дело в том, что у компаний очень часто случают корпоративные события — это прямой и обратный сплит. Прямой — это когда одна акция из-за высокой стоимости превращается в несколько.

Обратный — когда происходит «объединение акций» и из нескольких акций появляется одна. К примеру, в 2021 году был сплит акций компании General Electric — 1 акцию за 8 штук. Допустим, у вас число акций, которое не кратно 8. Нужно было продать часть акций или докупить.

Вы не следили за брокерским счетом и сообщениями брокера. В итоге, если у вас было 3 акции данной компании, то они просто пропали с баланса. Некоторые брокеры(например, Тинькофф) в таком случае компенсируют стоимость, а некоторые нет.

Все будет зависеть от брокера и от депозитария, который делает сплит. В итоге без контроля за брокерским счетом можно на ровном месте потерять часть капитала.

Поэтому за инвестициями нужно следить. Купить и забыть не получится, ну разве что, если купить только ОФЗ.

Кроме того, нужно сдавать в налоговую отчет 3НДФЛ, это требует дополнительных знаний или затрат с вашей стороны на сторонние услуги.

В заключение

Начать инвестировать и просто и одновременно очень сложно. Чем больше депозит, тем ощутимее будут потери при технических проблемах и при незнании механизмов работы брокера и фондового рынка.

Перед началом инвестирования нужно изучить подводные камни, которые возникают как из-за ошибок брокера, так и по вашей вине из-за незнания механизмов работы биржи. Выбор брокера и тарифа — важные шаги на начальном этапе инвестирования. Их нельзя пропускать.

Что такое инвестиции?

Инвестиции это процесс… а что собственно значит инвестирование? Чем занимается человек, инвестирующий деньги и чего он хочет достичь? Первое определение инвестициям, которое я дам, можно найти в книге У. Шарпа:

В наиболее широком смысле слово «инвестировать» означает: расстаться с деньгами сегодня, чтобы получить большую сумму в будущем

В широком смысле это определение может быть и верным, однако в узком оно вряд ли совпадет с тем, что под ним интуитивно подразумевается. К примеру, покупка лотерейного билета производится в соответствии с определением — однако выигрыш очень редок и скорее описывается словом «удача», а не инвестиция (если только у вас не было какой-то внутренней информации по номерам).

Другой пример — вложение денег в МММ, т.е. в финансовую пирамиду. Инвестиция? Нет, та же лотерея — проект заведомо мошеннический и может в любой момент исчезнуть с вашими деньгами. Можно успеть заработать — но можно завтра же потерять все и даже не иметь возможности обратиться в суд за возмещением ущерба. Что же, откроем Википедию и возьмем другое определение:

Инвестиции — это вложения в бизнес, где бизнес — деятельность, направленная на получение прибыли

Это уже звучит гораздо лучше. Деятельность, направленная на извлечение прибыли — это как правило функционирующее производство, в развитие которого можно вложиться и получить часть от общего дохода. В мелкие предприятия можно инвестировать непосредственно (например, по договору займа), а в крупные государственные компании — купив их акции.

При этом актив оказывается юридически защищенным — акция, обращающаяся на фондовой бирже, уже является гарантией, что компания прошла определенную проверку (листинг). Правда, в случае банкротства можно лишиться средств, причем банкротство даже крупной компании вполне реально. Вспомним, например, ситуацию с ЮКОС, входившего в десятку крупнейших корпораций страны на протяжении 1995-2005 годов, а также банкротство американского энергетического гиганта Enron. Как снизить риски? Диверсификацией, т.е. покупкой нескольких акций.

Однако и такое определение оказывается на мой взгляд неполным — поскольку известны активы, длительное время растущие в цене и не имеющие связи с бизнесом. Тут можно назвать инвестиции в известные произведения искусства, антиквариат либо качественное вино — предметы, не имеющие фундаментальных факторов оценки (нельзя достоверно и объективно оценить стоимость картин Рембранта), а также обладающие низкой ликвидностью и требующие специальных знаний. Но все-таки это объекты инвестиций, и не упомянуть о них будет неправильным. Немного дальше идет определение Бенджамина Грехема:

Инвестиция — это операция, которая после тщательного анализа предполагает сохранность основного капитала и удовлетворительный доход

Под это определение попадает все перечисленное выше, хотя понятие «удовлетворительный доход» тоже является субъективным. Можно ли считать банковский депозит инвестицией, если его доходность с 2000 года в России несколько уступает инфляции? Пожалуй больше всех мне нравится определение инвестиций от Баффета, где заодно просто объясняется понятие «риск»:

Инвестиция – это отказ от потребления сегодня в попытке достичь большего уровня потребления в будущем. «Риск» – вероятность того, что эта цель не будет достигнута

Уровень потребления не вырастает, если ваш доход равен инфляции. Формально это определение включает вклад куда угодно (хоть в лотерейный билет), но дополнение термином «риск» показывает, как мала вероятность успешности такой инвестиции. Таким образом, все определения имеют нечто общее и дополняют друг друга.

Сбережения или инвестиции?

Рассмотрев определение «инвестиция», мы довольно быстро сталкиваемся с похожим термином «сбережения». Сбережения можно определить как вложение в материальные ресурсы, которые сами по себе дополнительной ценности не приносят — допустим, покупка валюты или товарных активов. Тогда как инвестиции можно считать вложением в бизнес, который как раз создает дополнительную ценность в виде произведенных товаров.

Однако как мы видели из предыдущих рассуждений, некоторые материальные активы хотя и не создают ценности сами по себе, но со временем все-таки дорожают — и при этом даже могут заметно опережать инфляцию.

Поэтому я бы провел границу между сбережениями и инвестициями по ожидаемой доходности — если для какого-то актива она превышала инфляцию на достаточно длинной дистанции, то вложения в него можно отнести к инвестициям, если нет — то к сбережению капитала.

В этих рамках обдуманная покупка уникальной монеты или редкой марки коллекционного вина — это инвестиция, а банковский депозит или облигация федерального займа — это сбережение, причем не полностью свободное от риска (вспомним банкротство российских ГКО в 1998 году).

Фонд на биржевой индекс, представляющий совокупность акций крупнейших компаний страны, также относится к активу, который со временем приносит доход выше инфляции. Однако в отличие от произведений мирового искусства или коллекционного вина акции обладают следующими преимуществами:

Акции многих компаний доступны даже мелкому инвестору;

Наконец, акции предлагают удобный способ инвестировать в недвижимость, не тратясь на ремонт, оформление документов и т.д.

Почему нужно инвестировать?

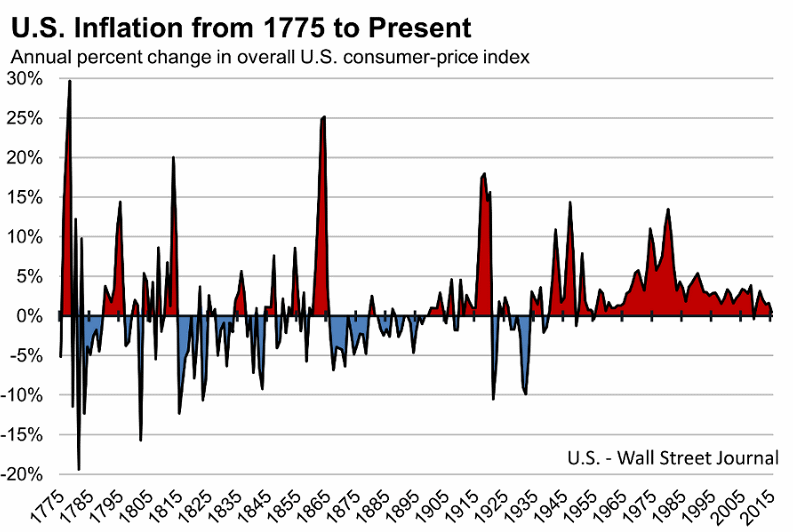

Современный мир устроен так, что инвестирование стало необходимостью. Примерно с 30-х г. XX века деньги перестали быть неизменной ценностью — их стоимость стала год от года уменьшаться, т.е. наступило время постоянной инфляции:

Отдельные всплески дефляции наблюдались в Японии и заметны сейчас в Европе, но в целом вне зависимости от валюты (доллар, рубль, евро) ее стоимость с годами падает и требует более эффективного способа хранения, чем матрас или даже банковский депозит. При этом валюты развивающихся рынков на длинной дистанции обесцениваются сильнее, чем валюты развитых стран. Попробуйте вспомнить стоимость продуктовой корзины лет 15 назад…

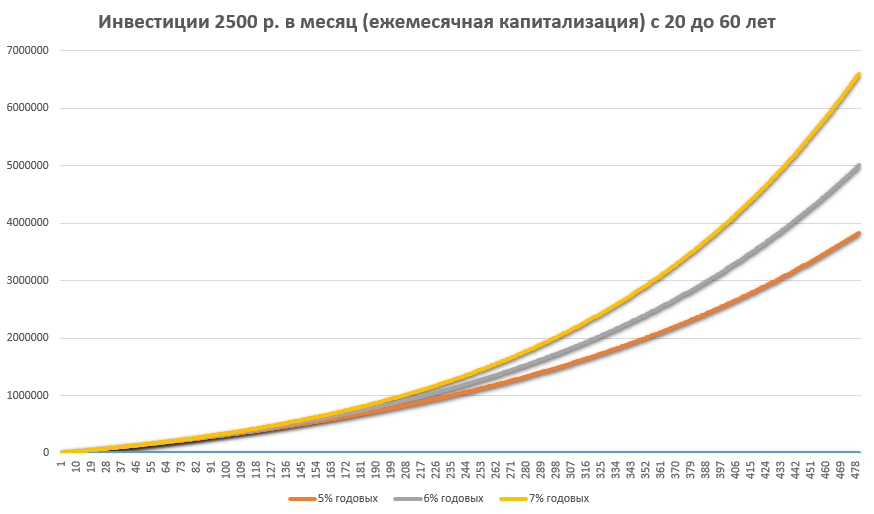

Подсказка: с 1999 по 2014 год рубль потерял более 80% стоимости. Теперь проведем следующий эксперимент: возьмем среднюю российскую зарплату в 25 000 рублей и представим, что 10% (т.е. 2 500 р.) мы смогли бы ежемесячно тратить на инвестиции в акции. В качестве исторически зафиксированного дохода по акциям сверх инфляции при реинвестировании капитала выберем диапазон от 5 до 7% годовых. Тогда при инвестировании в течение 40 лет этой совсем небольшой для большинства россиян суммы с учетом сложного процента получим следующую картину:

По оси х отложены месяцы. Капитал получился равным от 3.8 до 6.6 миллионов рублей, накопленных сверх инфляции. При расчете используются условия с пополнением и ежемесячной капитализацией — но если банк может и не предложить такой вариант, то рынок вполне: вы можете вносить сумму в любой удобный период, а капитализация происходит в режиме реального времени.

При этом накопленный капитал под 5% в год будет соответствовать пенсии 15 800 рублей в месяц, под 6% в год — 25 000 р. (т.е. как раз соответствовать средней зарплате на сегодня, но в будущих ценах), под 7% в год — 38 500 рублей. Оптимистичный, но все же теоретически возможный вариант, делающий пенсию в полтора раза больше нынешней средней зарплаты. Приведенный пример не значит, что инвестировать нужно только в акции — но подходит для начала знакомства с темой.

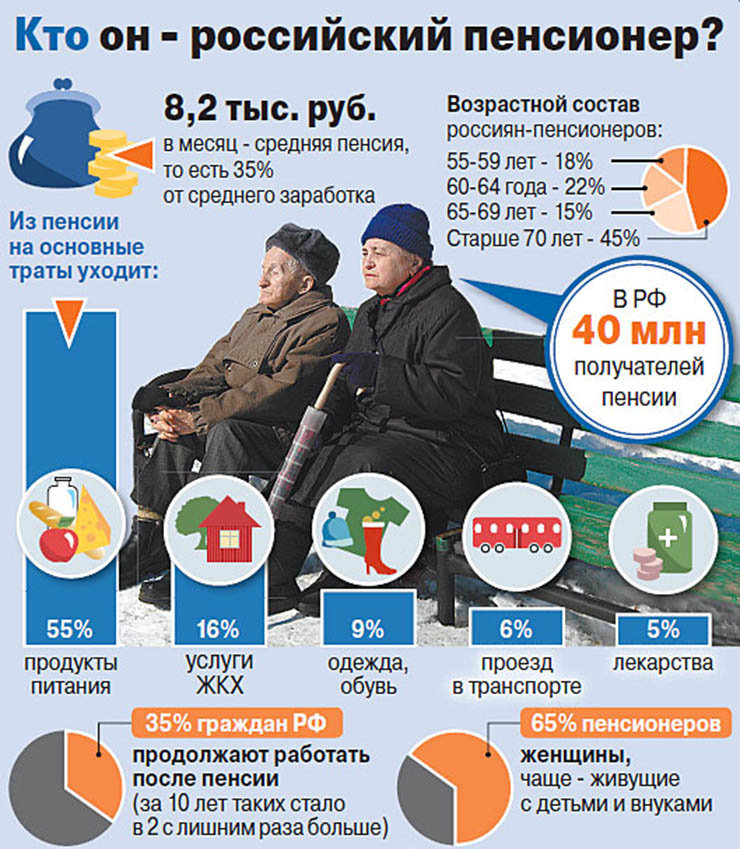

Вторым веским доводом к тому, чтобы начать инвестировать, служит актуальная ситуация с пенсионными фондами. Население России (впрочем, как и многих других стран) стареет, что грозит в будущем еще меньшими рентными выплатами пенсионерам, чем те, которые они получают сейчас. И если для Европы снижение доходности пока еще не грозит откровенной бедностью, то в России старшее поколение давно уже у этой черты и даже за ней:

Поэтому проблему нужно решать на индивидуальном уровне, не ожидая помощи от государства. Ситуацию усугубляет то, что российские пенсионные фонды вкладывают в потенциально доходные инструменты лишь чуть более 10% капитала — а значит, не смогут обыграть инфляцию, скорее всего отстав от нее на некоторое число процентов. Т.е. по сравнению с предыдущей картинкой, при вкладе через пенсионный фонд той же суммы на то же время результат получится в несколько раз меньше.

Однако не каждое 10-летие оказывается для акций удачным — например, в 1998-2007 году российский рынок показывал мощный рост, в разы обыграв депозиты и инфляцию — зато на промежутке 2006-2015 годов облигации оказались более доходным инструментом. Тем не менее 20-летие 1995-2015 гг. дало примерно те результаты, из которых проводился расчет выше. К тому же инвестировать можно в валюте, получая дополнительную выгоду от ожидаемой на длинной дистанции девальвации рубля.

Как именно инвестировать?

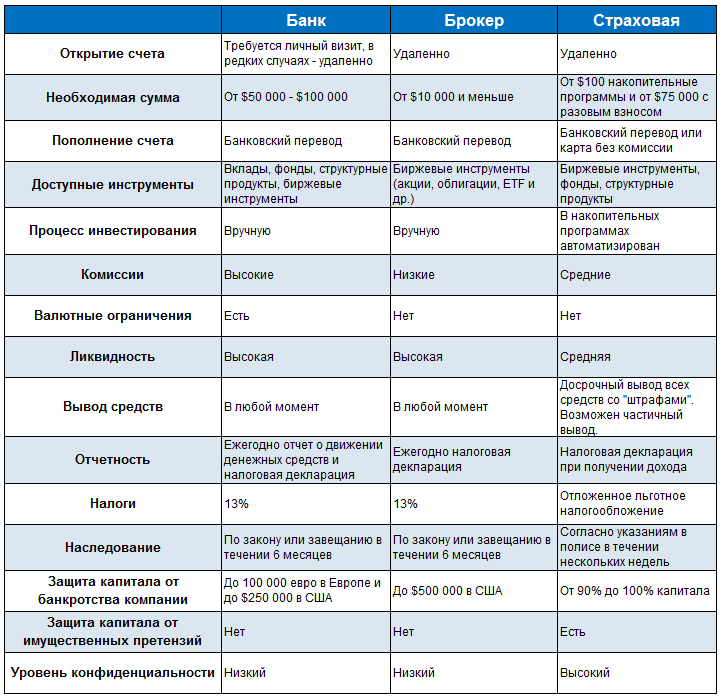

Инвестирование в России возможно, но весьма неудобно хотя бы по двум факторам: слабая юридическая защита активов при малом числе доступных инвестиционных инструментов. Причем иностранные ценные бумаги, которые иногда предлагаются в рамках российской юрисдикции, часто оказываются с заметно более высокой наценкой, чем непосредственно на зарубежных рынках. Для россиянина при инвестировании за рубежом доступны три варианта:

Зарубежный банк

Зарубежный брокер

Страховая компания

Кратко разберем свойства каждого варианта отдельно.

Зарубежный банк

Из всех трех вариантов банк определенно можно назвать самым неудачным выбором. Во-первых порог входа в зарубежный банк очень высок и начинается примерно от 50 тысяч евро или долларов, хотя страховка европейского банка как правило не превышает 100 000 евро. Во-вторых банк любит навязывать клиенту свои продукты и весьма придирчиво проверяет происхождение капитала. Наконец, об открытии зарубежного банковского счета должно быть известно налоговым органам.

Зарубежный брокер

Два оставшихся варианта гораздо удобнее. Порог входа в зарубежных брокеров почти на два порядка ниже и составляет всего несколько тысяч долларов. При этом страховка такого счета по американскому законодательству выше, чем у банков, и составляет 500 000 долларов. Брокер обычно не навязывает свои продукты и имеет небольшие комиссии. Иностранных брокеров, доступных россиянам, я описывал в этой статье. После выбора брокера нужно заполнить форму на его сайте, предоставив о себе ряд сведений — и по получении доступа сделать денежный перевод на свой счет, начав инвестировать.

Страховая компания

Страховые компании как инструмент для инвестора можно условно поделить на накопительного и инвестиционного типа. Первый делает упор на страхование жизни и здоровья с небольшим и стабильным инвестиционным доходом, тогда как второй тип — это по сути инвестирование в рамках страхового полиса. Оба варианта я рассматривал здесь.

Главный плюс страховой компании инвестиционного типа в льготном налогообложении дохода и возможных бонусах, минус — в высоких комиссиях посредников и замораживании средств на определенный период, когда вывод сопровождается штрафом. К кому же число инвестиционных фондов в стандартных программах страховых компаний гораздо меньше тех, что доступны на счету у брокера (пара сотен против нескольких тысяч).

В результате нельзя однозначно сказать, что зарубежный брокер лучше страховой компании или наоборот — тут нужно учитывать конкретную ситуацию инвестора. В отличие от брокера, в страховую компанию нельзя инвестировать напрямую — это делается с помощью финансового советника, который обладает определенными договоренностями с компанией. Он вносит ваши данные на ее сайт, открывая вам счет — после чего можно переводить средства и начать инвестирование. Надежность и защита средств в обоих случаях весьма высока.

Итог

Инвестиция — это вложение средств, которое предполагает доходность выше уровня инфляции. Самым действенным инструментом для ее достижения является составление инвестиционного портфеля из разных классов активов: акций, облигаций, недвижимости, доли драгоценных металлов с учетом индивидуальных особенностей инвестора. Портфели обычно составляются опытными финансовыми советниками. При этом нет необходимости полностью отказываться от сбережений — они формируют подушку безопасности (резервный фонд), а также часто являются первым этапом накопления нужной для инвестиций суммы.

Источник https://mobile-testing.ru/v-chem-podvoh-investitsiy-podvodnyie-kamni-investirovaniya/

Источник https://investprofit.info/tchto-takoe-investitsii/

Источник

Источник