Дебетовые карты с кэшбеком: возврат денег за покупки от банков

Обзор дебетовок с шикарным кэшбеком

Приветствую вас, читатели моего блога! Как и обещал, сегодня продолжаем тему лучших банковских карт с кэшбеком. В прошлом обзоре мы разбирались в том, как максимизировать кэшбек с помощью cashback-сервисов и пластика, сегодня же предлагаю упор сделать на дебетовые карты с кэшбеком. Бонус такого типа дают практически все современные банки, так что выбрать оптимальный вариант не всегда бывает просто. Я постараюсь сэкономить ваше время и подробно рассмотреть самые привлекательные варианты.

Что такое cashback?

Под этим термином понимается компенсация небольшой части ваших затрат. Если оплачиваете счет в кафе/покупки в магазине/заправку авто, банк предлагает вам вернуть несколько процентов от потраченной суммы.

Если вопрос, что такое кэшбек изучить подробнее, то станет ясно, что такой метод привлечения клиентов использовался уже несколько десятилетий назад. Причем не только банками, нечто подобное используют транспортные компании (начисляют бонусные баллы за покупку билетов на авиа, ж/д транспорт), также практика распространена в отельном бизнесе.

Сам банк получает определенный процент от своих партнеров за то, что вы рассчитывались его карточкой. Так что за счет кэшбека он не несет практически никаких потерь. Это отличный ход для привлечения новых клиентов, вся прелесть в том, что никаких дополнительных условий нет – вы просто тратите деньги и получаете небольшой процент возврата.

Категории cashback и процент возврата

Размер возврата неодинаков, зависит от банка, а также от категории расходов:

- для отдельных вариантов от партнеров банка компенсация может доходить до 25-30%. Это очень узкий перечень товаров и услуг. Например, такую сумму могут вернуть при оформлении страховки через партнера банка;

- по профильному направлению компенсация может доходить до 8-10%. Например, у Тинькоффа есть предложение “Связной клуб”. Для этой категории дают повышенный до 15% cashback. А вот по всем остальным категориям – только 1%.

- если кэшбэк карты предлагаются без привязки к определенной категории или минимальной сумме затрат в месяц, то рассчитывать можно лишь на небольшой процент возврата. Он будет пределах 1-4% в зависимости от щедрости банка.

Но обычно банки все-таки выделяют приоритетное направление расходов, предоставляя по нему увеличенный cashback. Для остальных типов затрат он уменьшается.

Нюансы работы

У каждого банка могут быть свои подводные камни, потому рекомендую внимательнее читать условия перед открытием счета. Но есть и ряд общих рекомендаций, их желательно придерживаться всегда:

- если тратите много и планируете все расходы оплачивать пластиком, то уточните, есть ли лимит по кэшбэку. Иначе упретесь в него и недополучите несколько тысяч рублей в месяц;

- некоторые банки ежемесячно меняют приоритетные направления, по которым предлагается повышенный процент кэшбэка. Это тоже нужно уточнить заранее или выбрать вариант, в котором такая смена не проводится. Обидно будет, если вы запланировали в следующем месяце крупные расходы в категории «Здоровье», но повышенный возврат будут делать по «Товарам для дома»;

- если есть возможность смены приоритетного направления расходов по желанию клиента, это неплохой вариант;

- уточняйте дополнительные условия для получения возврата. Если тратите не особо много, то неприятным сюрпризом может оказаться то, что банк требует минимальный расход от 30-40 тысяч рублей в месяц для начисления денег.

Я рекомендую планировать крупные затраты заранее. Например, если вы планируете заграничную поездку, изучите лучшие карты для заграничных поездок. По ним в виде бонусных миль может предлагаться отличный курс за оплату билетов, номеров в отелях, аренду машин.

Обзор карт с cashback

У каждого банка условия компенсации части расходов отличаются. Ниже я приведу подробное описание лучших на мой взгляд предложений. На особенностях предоставления кэшбэка остановимся отдельно, особенно если есть дополнительные условия для его получения.

Предложения Тинькофф банка

Вообще у Тинькофф предложения возврата части затрат есть по всем картам. Есть варианты для путешественников, геймеров, даже для защитников природы есть вариант с кэшбэком за каждый благотворительный взнос. На их фоне выделяется Tinkoff Black, с точки зрения компенсации средств это один из лучших вариантов.

Условия по карте приведу ниже:

- Максимальный кэшбэк — 5% для выбранной категории покупок, 1 – для всех остальных, до 30 по спецпредложениям;

- Валюта — рубли, доллары, евро;

- Стоимость обслуживания в месяц — 99 рублей или 1$, или 1€. Бесплатно при остатке на карте от 30 000 руб., наличии кредита от Тинькофф или рублевом вкладе от 50 000 руб.;

- Начисление на остаток — 5% в рублях или 0,1% в валюте;

- Присутствует возможность смены категории покупок для кэшбэка.

Помимо кэшбека Тинькофф предлагает еще и выгодные карты с начислением процентов на остаток. Что касается Tinkoff Black, то здесь невыгодно держать деньги в валюте. В остальном – отличная карта с высоким кэшбеком.

Оформить карту Tinkoff Black

Есть у этого предложения ряд особенностей:

- кэшбэк может возрастать до 30%, но только для узкого перечня товаров/услуг от партнеров банка. Подробнее со списком таких предложений можно ознакомиться в интернет-банке;

- категория приоритетных расходов меняетсяраз в месяц самим банком. Об этом сможете узнать из интернет-банка или уточнив у менеджера;

- месячный лимит на кэшбэк – 3000 рублей по обычным категориям и 6000 рублей для спецкатегорий;

- минимальнаяпороговаясумма для начисления cash back – 100 рублей, всегда идет округление в меньшую сторону. Например, с 1050 рублей при возврате 5% вам вернут не 52,5, а 52 рубля. Это мелочь, и на результате почти не сказывается, если не совершать по карте под тысячу мелких покупок. В таком случае округление может серьезно сказаться на сумме возврата;

- начисление делается в рублях, и нет никаких ограничений как его тратить. Просто раз в месяц определенная сумма зачисляется на ваш счет;

- обслуживание карт с валютными счетами бесплатно без дополнительных условий;

- есть масса приятных мелочей, например, бесплатное снятие наличных, если сумма попадает в диапазон 3 000-150 000 рублей, возможность бесплатного внутреннего и внешнегопереводов с рублевого счета, удобное оформление (карту доставляют в удобное место, у Тинькофф банка вообще нет отделений, и все документы вы подпишете уже непосредственно при получении пластика на руки).

Неплохие банковские карты есть и по другим, более «узким» направлениям. Например, AliExpress дает неплохую компенсацию за покупки на одноименной площадке, есть предложение от eBay, также с ориентацией на покупки в интернете. Есть варианты и для путешественников, по ним в качестве компенсации начисляются не рубли, а бонусные мили.

Оформить дебетку AllAirlines

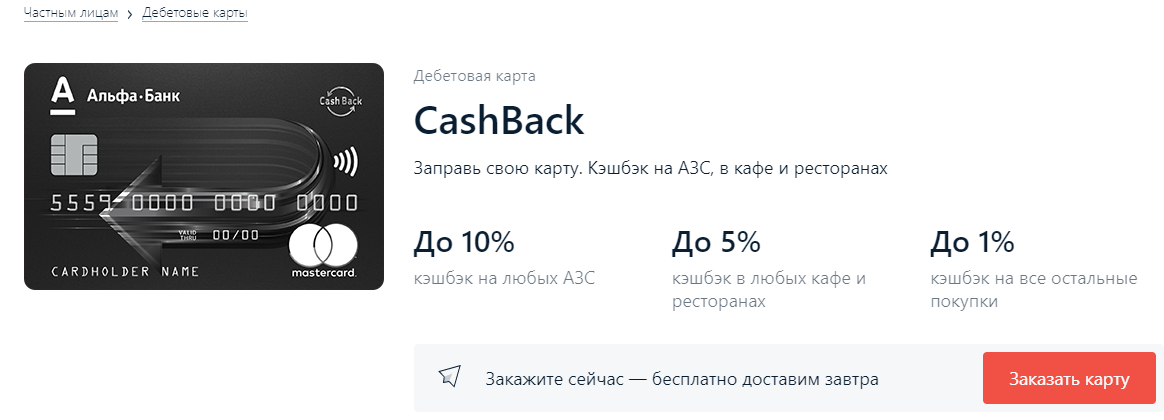

Cash Back от Альфа банка

Одноименная карта от Альфы на их сайте называется лучшей. Компенсация по ней действительно неплохая, лично меня особенно привлекает высокая компенсация по затратам на заправку авто. Подробнее условия использования в таблице.

Дебетовые карты с кэшбэком в рублях, а не бонусами

Чтобы привлечь клиентов, банки обещают им возврат части израсходованных по пластиковым картам средств в виде кэшбэка. Однако порой этот cashback начисляется баллами, которые можно потратить только в определенных торговых точках. Либо ими можно компенсировать покупки, скажем, от 1 500 рублей. А если таких крупных покупок не было, то использовать баллы не получится. Иногда бонусы нужно долго накапливать, чтобы затем обменять их на рубли по выгодному курсу.

Однако ряд финансовых учреждений готовы возвращать своим клиентам часть трат настоящими деньгами, которые затем легко можно потратить на покупки. В этой статье мы расскажем вам именно о таких банках (условия программ актуальны на момент выхода статьи — декабрь 2020 года).

Дебетовая карта Tinkoff Black банка Тинькофф

Банк Тинькофф прямо заявляет, что его клиенты могут «зарабатывать деньги, а не бонусы». Держателям карты TinkoffBlack организация начисляет кэшбэк в рублях и переводит его на карточный счет после окончания расчетного периода.

Как происходит начисление cashback? В начале месяца банк Тинькофф предлагает клиентам категории с повышенным кэшбэком в размере 3-15% от трат. Человек может выбрать 3 любые рубрики. В следующем месяце любимые категории можно будет поменять (также выбрать из предложенных банком).

За прочие траты по этой карточке возвращаться 1%, за покупки у партнеров — до 30%. За проведение квази-кэш операций (снятие наличных, переводы, оплату связи и коммунальных услуг, пополнение электронных кошельков и т. п.) кэшбэк не начисляется. Максимум клиенту может быть возвращено 3 000 рублей в месяц (обладателям подписки TinkoffPro — 5 000 рублей).

Кроме того, на остаток денежных средств владельцам Tinkoff Black начисляется вознаграждение по ставке 3,5% годовых. Наличные с этой карты в сумме от 3 000 до 100 000 рублей можно снимать без комиссии в любых банкоматах мира.

Данная карта банка Тинькофф выпускается бесплатно. Если владелец пластика держит на счетах в этой финансовой организации более 50 000 рублей, то ее обслуживание также будет бесплатным. В иных случаях обслуживание стоит 99 рублей в месяц.

Дебетовая Кэшбэк карта Райффайзенбанка

Принцип возврата части потраченных денег по Кэшбэк карте Райффайзенбанка очень прост. Cashback составляет 1,5% от всех совершенных покупок (кроме квази-кэш операций). Ограничений по максимальной сумме при этом нет.

Вознаграждение, начисленное за покупки по Кэшбэк карте, Райффайзенбанк переводит на счет клиента в рублях с 5 по 10 число месяца, следующего за расчетным.

Процент на остаток денег на этой карте банк не начисляет. Однако средства можно держать на накопительном счете с выплатой вознаграждения по ставке 4% годовых. Деньги с накопительного счета на карточный и обратно можно переводить в мобильном приложении. Перевод происходит в прямом смысле слова мгновенно.

Выпуск и обслуживание Кэшбэк карты осуществляются бесплатно без выполнения каких-либо условий. Наличные с карточки можно снимать без комиссии в банкоматах Райффайзенбанка и организаций-партнеров.

«Твой кэшбэк» Промсвязьбанка

Владельцы пластика «Твой кэшбэк» банка ПСБ могут возвращать 1,5% от всех совершенных трат. У держателя карты также есть возможность выбрать 3 любимых категории с cashback до 5%. В этом случае за прочие расходы ему будет возвращаться 1%. Менять выбранные категории можно ежемесячно.

Для получения кэшбэка по этой карте необходимо тратить более 5 000 рублей в месяц. Кэшбэк начисляется баллами, которые легко можно перевести в рубли в мобильном приложении или интернет-банке. Максимальная сумма баллов —3 000 в месяц.

Вместо cashback пользователь карты может выбрать начисление процента на остаток по ставке 4% годовых.

Обслуживание данного пластика будет бесплатным при тратах по нему более 5 000 рублей в месяц. При невыполнении условия взимается комиссия в размере 149 рублей.

Бесплатно снимать наличные с карты можно в банкоматах ПСБ, Альфа-банка и Россельхозбанка.

«Умная карта» Газпромбанка

Стандартный cashback по «Умной карте» Газпромбанка — 1% от всех трат. При этом банк самостоятельно определяет одну категорию, в которой держатель пластика потратил в отчетном месяце больше всего. В этой категории кэшбэк может доходить до 10% по карте Visa Gold и до 15% по карте Visa Signature. Среди рубрик, в которых предусмотрен повышенный кэшбэк — «АЗС/Парковки», «Кафе, рестораны, бары, фаст-фуд», «Кино и развлечения и т. д.

Для получения cashback необходимо тратить по пластику более 5 000 рублей в месяц. По «Золотой карте» максимумможет быть начислено 3 000 баллов, по премиальной — до 30 000. Бонусные баллы автоматически конвертируются в рубли и зачисляются на карточный счет клиента. Вместо кэшбэка в рублях держатель пластика может копить мили.

Обслуживание «Умной карты» будет бесплатным, если клиент:

- тратит по ней свыше 5 000 рублей в месяц;

- получает на пластик зарплату более 15 000 рублей;

- держит на счетах в Газпромбанке свыше 30 000 рублей;

- заключил с данной финансовой организацией кредитный договор.

В остальных случаях стоимость обслуживания составляет 99 рублей в месяц.

Бесплатно снимать наличные можно в банкоматах Газпромбанка. Есть возможность 3 раза в месяц обналичить деньги без комиссии в банкомате любого другого кредитного учреждения (но не более 100 000 рублей).

Мультикарта ВТБ

По Мультикарте банка ВТБ начисляется кэшбэк в размере 1% при расходах до 30 000 рублей в месяц, 1,5% — при тратах до 75 000. Полученные от банка бонусы можно обменять на рубли по курсу 1:1 на сайте программы лояльности этой финансовой организации. Вознаграждение зачисляется на основной клиентский счет (так называемый «мастер-счет») или на счет карты.

При желании пользователь Мультикарты может обменять cashback-бонусы не на деньги, а на авиа- или ж/д билеты, товары или сертификаты в партнерских магазинах, билеты в кино, оплатить ими бронирование гостиницы или аренду автомобиля.

Вместо участия в программе «Cash Back» владелец Мультикарты может выбрать себе другую бонусную опцию — повышенный процент по вкладу, пониженный процент по кредиту, возможность направлять бонусные баллы на покупку ценных бумаг.

Оформление и обслуживание Мультикарты бесплатны без выполнения условий. Наличные можно снимать без комиссии в банкоматах ВТБ (по стране их установлено 16 000 штук).

#МожноВСЕ Росбанка

Кэшбэк по дебетовой карте #МожноВСЕ Росбанк начисляется бонусами. Не позднее последнего дня месяца, следующего за отчетным, cashback-бонусы конвертируются в рубли по курсу 1:1 и зачисляются на карточный счет клиента.

Базовый размер кэшбэка в пакете услуг «Классический» — 1% от всех трат. В одной из выбранных категорий cashbackможет доходить до 10%, но для этого необходимо делать покупки на значительные суммы. В интервале трат в любимом сегменте от 0 до 10 тысяч рублей в месяц кэшбэк будет составлять 1%, в промежутке от 10 000 до 40 000 рублей — 2%. 10% от расходов будет возвращаться только в интервале трат от 100 000 до 300 000 рублей в месяц. За один месяц максимально может быть начислено 5 000 рублей.

Держателям карты также выплачивается вознаграждение до 6% годовых на сбережения, размещенные на сберегательном #МожноСЧЕТЕ. Выпуск пластика осуществляется бесплатно. Обслуживание карточки тоже может быть бесплатным, если:

- по ней расходуется более 15 000 рублей в месяц;

- на счет поступает ежемесячно свыше 20 000 рублей;

- клиент держит в банке сбережения на сумму более 100 000 рублей.

При несоблюдении условий ежемесячно списывается комиссия в размере 99 рублей.

Карта «ЛокоЯрко» ЛокоБанка

В анонсе новой карты ЛокоБанка «ЛокоЯрко» прямо указано, что кэшбэк по ней начисляется деньгами, а не бонусами. Банк возвращает клиентам 1,3% от их трат. Cashback за покупки в интернет-магазинах партнеров доходит до 30%. Начисление вознаграждения происходит не позднее 5-го рабочего дня в месяце, который следует за расчетным. Максимально возможная выплата — 15 000 рублей в месяц.

Держателям пластика ЛокоЯрко также начисляется процент на остаток (по ставке 4,5%). Данная карточка выпускается бесплатно. Чтобы ее обслуживание стало бесплатным, по пластику нужно тратить более 3 000 рублей в месяц (или держать на счетах в ЛокоБанке более 30 000 рублей). В противном случае за обслуживание счета будет взиматься комиссия в размере 99 рублей в месяц.

Снимать наличные в устройствах самообслуживания «родного» банка можно бесплатно. В банкоматах других учреждений без комиссии можно обналичивать до 15 000 рублей в месяц (минимальная сумма такой операции должна быть 3 000 рублей).

Дебетовая карта «Польза» Home Credit Bank

Владелец карточки «Польза» Хоум Кредит Банка может выбрать отдельные категории, в которых ему будет начисляться повышенный cashback — 5%. За траты в остальных сегментах банк вернет ему 1%. Кэшбэк начисляется бонусными баллами. В Личном кабинете программы лояльности «Польза» баллы можно обменять на рубли по курсу 1:1. Чтобы совершить обмен, необходимо накопить минимум 500 баллов.

Кроме того, держателям карточки «Польза» начисляется процент на остаток денег по ставке 3% годовых.

Карту «Польза» Хоум Кредит Банк выпускает бесплатно. За ее обслуживание не надо будет платить, если человек тратит по пластику более 7 000 рублей в месяц, получает на карточку зарплату или заключил с банком кредитный договор. В остальных случаях комиссия за обслуживание счета составит 99 рублей в месяц.

Наличные без уплаты комиссии выдаются только в банкоматах Home Credit. За обналичивание средств в устройствах самообслуживания других банков придется заплатить вознаграждение в размере 1% (не менее 100 рублей).

Карта «Пора» Уральского Банка Реконструкции и Развития

Базовый кэшбэк по пластику «Пора» УБРиР — 1% от всех совершенных покупок. Кроме того, клиент банка имеет возможность выбрать 1 категорию с повышенным кэшбэком. За траты в данной рубрике финансовая организация будет возвращать ему от 1 до 6%, в зависимости от выбранного сегмента и суммы расходов. «Любимую» категорию можно менять ежемесячно. Максимальный размер cashback — 4 000 рублей в месяц.

Начисленные бонусы можно обменять на рубли в мобильном приложении. Для совершения обмена нужно накопить как минимум 2 500 баллов.

На остаток по карточному счету банк начисляет клиентам вознаграждение по ставке от 1 до 6% годовых. Максимальная ставка применяется, если человек потратил по карточке свыше 30 000 рублей за месяц.

За выпуск пластика «Пора» банк комиссию не взимает. Обслуживание карточки будет бесплатным, если человек тратит по ней более 15 000 рублей в месяц или держит на счетах в УБРиР свыше 100 000 рублей. Если условия не выполнены, то обслуживание карточки будет стоить 99 рублей в месяц.

В «родных» банкоматах наличные можно снимать бесплатно. В банкоматах других банков без комиссии можно обналичивать до 20 000 рублей в месяц (при условии, что человек тратит по карте не менее 15 000 рублей ежемесячно).

Самые выгодные дебетовые карты с кэшбэком – рейтинг 2020 года

Дебетовая карта с кэшбэком является одним из самых востребованных продуктов из предоставляемых банками. Национальные или частные банковские учреждения все чаще предлагают своим новым и постоянным клиентам карты с функцией возврата процента за потраченные средства.

Есть принципиальные отличия таких карт и специализированных сервисов «денег обратно», их полезно знать при оформлении новых кредиток и при совершении покупок. Наличными рассчитываться за товары становится все менее выгодно, а банки с каждым годом только добавляют в свои дебетовые продукты дополнительный функционал, каким является и кешбэк на сегодняшний день.

Что такое Cash Back

Сегодня знать что такое кэшбэк нужно каждому пользователю банковскими услугами. С английского сash back буквально означает «деньги обратно». Изначально был задуман некий специализированный сервис для того, чтобы минимизировать траты на рекламу в компаниях. Через платформы кешбэка торговые марки имели возможность получать рекламу с меньшей затратой на рекламную кампанию, а разницу в сумме возвращали покупателям в виде бонусов за покупки в магазинах и супермаркетах. У пользователя кешбэка создается впечатление, что его деньги возвращаются к нему обратно.

В какой-то мере это действительно так, но по факту это финансирование рекламной кампании, на которой удалось сэкономить и предложить товар с выгодой покупателю. С ростом популярности платформ для возврата средств стали появляться и банковские продукты такого рода. Сейчас трудно сказать, какая именно лучшая дебетовая карта с кэшбэком на период 2020 года.

Процедура покупки товара или услуги практически не отличается от привычной до этого схемы. Чтобы совершить покупку с возвратом процента от ее суммы, необходимо на сайте сервиса найти магазин, в котором человек привык совершать шопинг, и перейти на него с платформы. В остальном все происходит так же, как и всегда: клиент оплачивает товар или услугу.

А деньги начисляются на его персональный счет в личном кабинете пользователя. Сумму, что вернулась с произошедших трат, можно перевести на счет электронного кошелька или банковскую карту. Помимо этого, бонусами расплачиваются за развлечения или товары, перечень которых обычно располагается на официальном сервисе возврата средств.

Примечательно то, что сами бонусы начисляются небольшие, в ряде платформ необходимо собрать определенное количество бонусов для их обналичивания, в других сервисах можно снимать от 1 рубля с карты. В карточках от банковских учреждений есть и свои плюсы по сравнению с платформами, и свои слабые стороны.

Выбирать путь получения процентов с трат стоит только после тщательного рассмотрения и сравнения всех характеристик карт и сайтов. Здесь будут подробно рассмотрены именно предложения банков, в этих учреждениях реально найти специальные условия для льготных категорий граждан или относящихся профессионально к ряду сфер: автомобили, путешествия, покупки.

Лучшие банковские карты с кэшбэком

Имея перед собой свежий рейтинг текущего года, можно максимально выгодно и вместе с тем быстро выбрать карточку для осуществления сash back. На самом деле те же специализированные платформы сотрудничают с банками и их магазинами-партнерами. Для обеих сторон это взаимовыгодное сотрудничество, так как клиент сервисов получает скидки на покупки, магазины увеличивают поток покупателей, а банки дольше сохраняют денежные средства в работе, пока кеш выплачивается пользователям обратно.

Сейчас все более распространено оформление карт для кешбека напрямую в банке, это дает ряд преимуществ перед сайтами с сash back, одно из которых — получение процентов со всех трат по карте или начисление баллов за оплату картой там, где онлайн-покупка с сайта невозможна.

Одним из действенных методов для того, чтобы иметь еще больше выгоды от использования кешбэком, это бонусная система за приглашение друзей. Такой опцией располагают чаще специализированные платформы, чем оптимизированные карты для сash back. Но банки тоже могут дарить бонусы за рекомендации карты или сервиса своим знакомым, в то время как люди должны обязательно воспользоваться услугой, чтобы первоначальному клиенту был зачислен бонус.

В некоторых случаях бонусы зачисляются сразу в виде валюты, а в иной раз и в виде баллов, эквивалентных денежной сумме. Последние необходимо предварительно переводить в деньги для обналичивания, или ими можно пользоваться и вовсе только в пределах сервиса.

Альфа-банк

В Альфа-Банке можно оформить дебетовую или кредитную карту с кэшбэком на любые траты. Самая выгодная опция предполагает минимальный лимит по тратам от 70 тысяч рублей. Можно подобрать тариф и с меньшими суммами, и с большими, в таком случае процент возврата будет колебаться, а максимально возможный кешбэк составляет до 21 тысячи рублей, до 5 тысяч на каждую категорию расходов.

Источник https://guide-investor.com/banki/cashback-cards/

Источник https://moneyzz.ru/blog/debetovye-karty-s-kesbekom-v-rublah-ne-bonusami

Источник https://snowcredit.ru/debetovaya-karta-s-keshbekom/

Источник