Дебетовые карты русского ипотечного банка

Карты

Оформляется заемщикам/созаемщикам, вкладчикам и сотрудникам предприятий, находящихся на обслуживании в Банке по зарплатным проектам.

Виртуальная

Электронные карты для покупок и платежей в интернете

Карта выпускается без материального носителя. Все реквизиты передаются держателю в запечатанном конверте

Пенсионная

Карта для зачисления пенсий

- Как получить

- Акции и скидки для держателей карт

- Платежные системы

- Страхование

- Карты с технологией бесконтактной оплаты

- Оплата в Интернете

- Документы

Как получить

- Выберите карту

- Оформите заявление на выпуск карты в офисе Банка «Аверс»

- Через 5 рабочих дней приходите в офис Банка с документами и получите дебетовую карту

- Выберете тариф кредитной карты

- Ознакомьтесь с требованиями Банка к заемщикам

- Подготовьте необходимые документы

- Оформите заявку на кредитную карту в офисе Банка «Аверс»

- Дождитесь положительного решения по заявке

- После одобрения приходите в офис Банка с документами и получите кредитную карту

- Оформите заявление на получение кредита в форме «овердрафта»

- Дождитесь положительного решения по заявке

- После одобрения приходите в офис Банка с документами

Акции и скидки для держателей карт

Скидки по картам Банка «Аверс» на АЗС «ТАИФ-НК»

Держатели карт Банка «Аверс» могут получить моментальную скидку 5% на покупку любого вида топлива на АЗС ТАИФ-НК, Татнефтепродукт и Автодорстрой. Скидки по картам распространяются на все карты Банка «Аверс», в том числе на дополнительные карты, привязанные к основному расчетному счету клиента банка.

Акция «Командная игра» действительна по 31.12.2021. При оплате любого вида топлива банковской картой международной платежной системы Mastercard, эмитированной ООО Банк «Аверс» покупателю предоставляется скидка 5%. Организатор акции: ООО «ТАИФ-НК АЗС». С подробными условиями акции и списком АЗС, участвующих в Акции, можно ознакомиться на сайте taifazs.ru.

Платежные системы

Банк «Аверс» обслуживает и выпускает банковские карты национальной платежной системы «МИР», международных платежных систем Visa и MasterCard.

Страхование

Банк «Аверс» — участник системы обязательного страхования банковских вкладов населения с 2005 года. Свидетельство № 451 от 14.01.2005.

Система обязательного страхования банковских вкладов населения Система обязательного страхования банковских вкладов — это специальная государственная программа, реализуемая по Федеральному закону № 177-ФЗ от 23.12.2003 «О страховании вкладов физических лиц в банках Российской Федерации» (далее — Федеральный закон). Её основная задача — защита сбережений населения, размещаемых во вкладах и на счетах в российских банках на территории РФ. Информация о страховании денежных средств C подробной информацией о страховании денежных средств, размещаемых в Банке, можно ознакомиться здесь. Агентство по страхованию вкладов

Горячая линия: 8-800-200-08-05 (бесплатный звонок по России)

Факс: (495) 745-28-68

Почтовый адрес: 109240, г. Москва, ул. Высоцкого, д. 4

Эл. почта: info@asv.org.ru

Карты с технологией бесконтактной оплаты

Бесконтактная карта — это обычная банковская карта с дополнительными возможностями – теперь вы сможете произвести оплату через терминал одним касанием. Эта технология называется PayPass/ payWave и она является удобной и безопасной.

Воспользуйтесь основными преимуществами этой технологии:

Оплачивать покупки картой с технологией PayPass/ payWave очень просто: прикоснитесь картой с технологией PayPass/ payWave к считывающему терминалу на кассе с символом бесконтактной оплаты и ваша покупка оплачена! Перед оплатой убедитесь, что сумма на экране терминала соответствует сумме покупки.

С PayPass/ payWave вы будете оплачивать покупки значительно быстрее! Благодаря бесконтактной технологии оплата происходит практически мгновенно. Кроме того, если сумма вашей покупки не превышает 1000 рублей, то вам не нужно будет тратить время на ввод ПИНа. В ряде торгово-сервисных предприятиях лимит бесконтактной оплаты по МПС Visa может достигать 3000 рублей, а по МПС MasterCard — 5000 рублей.

Карту с технологией бесконтактной оплаты не нужно передавать третьим лицам при оплате покупок: вы полностью контролируете процесс оплаты. При этом деньги не могут списаться дважды за одну покупку: после того, как первая оплата прошла, терминал на кассе подает звуковой сигнал и отключается.

Для получения карты с функцией бесконтактной оплатой вы можете обратиться в ближайший офис Банка.

Оплата в Интернете

Банк предоставляет держателям карт платежных систем MasterCard /Visa/МИР возможность самостоятельно разрешать или запрещать оплату товаров и услуг в сети Интернет.

Для использования данного сервиса необходимо наличие в Банке актуального номера мобильного телефона!

Управлять опцией (включать/ выключать) можно через Аверс ONLINE.

В интернет-банке: Раздел «Карты» — выбор карточного продукта – «Действия с картой» — «Ограничения» — «Запретить/ разрешить авторизации по операциям в сети интернет по карте».

В мобильном банке: Кнопка «Управление операциями» на главном экране приложения – «Разрешить авторизации по операциям в сети».

Русский Ипотечный банк, “Накопительная карта”. Русский Ипотечный Банк. Накопительная карта. Обзор, условия, отзывы

Мы обсудили с Эльдаром Муртазиным возможность более-менее регулярного выхода материалов, посвященных банковской тематике в выходной день и сошлись во мнении, что пару раз в месяц можем публиковать подобные статьи, не вызывая раздражения читателей. Буду рад, если в комментариях вы отпишетесь о том, насколько интересны вам такие материалы.

Три недели назад я рассказывал вам о невыгодности мильных карт и хотел бы немного прокомментировать ту статью. В комментариях некоторые читатели справедливо указывали на то, что по опции «Мобильная» у МТС Банка за год можно получить не более 12 000 рублей, и были абсолютно правы. Сумму в 18 000 рублей вы получите только при подключении опции «Шоппинг». Другим верным замечанием были примеры с покупкой билетов в бизнес-классе за 75 000 миль. В этом случае мильные карты действительно имеют смысл, вот только ваш оборот по карте должен составлять 1.5 млн рублей в год. Так или иначе, суть прошлой статьи была именно в том, что для покупки билетов за мили вам нужно делать очень большие обороты по карте.

Сегодня я хотел бы рассказать вам о накопительных картах от различных банков. Однако имейте в виду, что в отличие от вкладов, проценты по таким картам меняются куда динамичнее (тут многое зависит от ключевой ставки ЦБ, а она недавно опять понизилась , поэтому на всякий случай проверяйте условия по картам, хотя на момент публикации они еще были актуальными.

Для чего нужны накопительные карты?

Прежде всего, давайте разберемся, для чего такие карты могут быть нужны. Причин для их заведения несколько: кто-то копит на отпуск, кто-то — на квартиру, кто-то просто откладывает «на всякий случай». Так или иначе, хочется, чтобы сбережения лежали не просто так, а «работали», то есть чтобы на них начислялись проценты на остаток.

Однако не все готовы класть деньги на вклад, так как боятся, что наличные могут понадобиться в самый неожиданный момент, а во многих вкладах если и предусмотрено частичное снятие, то пересчет ставки получается не очень выгодным. В общем, накопительные карты – это хороший вариант для тех, кто хочет держать деньги и получать процент на остаток по счету, но не готов заводить полноценный вклад.

Еще один распространенный сценарий — складывание зарплаты на накопительную карту и дальнейшие траты по кредитке, а в конце месяца вы просто закрываете кредитку и получаете проценты на остаток по отлежавшим месяц деньгам.

По части надежности напоминаю, что банковские счета, также как и вклады, подпадают под страховой случай АСВ, поэтому если у вашего банка отозвали лицензию, то агентство по страхованию вкладов выплатит вам всю сумму, лежащую на карте, в пределах 1.4 млн рублей. Все карты, о которых я буду рассказывать ниже, подпадают под этот случай. Ну что же, поехали.

Русславбанк. Доходная карта Banki.ru

- Годовое обслуживание: 600 рублей

- Тип карты: Mastercard Unembossed Instant Issue

- Валюта карты: рубли

- Проценты на остаток: 15% (14% с 1 июля)

- Выплата процентов: ежемесячно

- Интернет-банк: есть

Пожалуй, самая выгодная банковская карта из всех представленных. Русславбанк начисляет 15% годовых на любые суммы, а обслуживание карты стоит 600 рублей за год. При этом при оформлении карты и оплате покупок на сумму от 5 000 рублей вы становитесь участником лотереи «БанкЛото» от banki.ru

Однако по гибкости карта, конечно, так себе. И если с точки зрения пополнения вы еще можете воспользоваться межбанковским переводом, то вот по части снятия полный кошмар. Бесплатное снятие доступно только в банкоматах и офисах банка, а их на всю Москву меньше десяти. При этом исходящий межбанк и card2card доступны только с комиссией. Если у вас есть другие карты с бесплатным межбанком и вы в случае чего готовы съездить в офис банка, чтобы снять наличные при необходимости, то эта карта — самая выгодная. Если же нужна хоть какая-то гибкость по части снятия, то обратите внимание на предложения ниже.

Русский Ипотечный Банк. Накопительная карта

- Тип карты: Mastercard Gold

- Валюта карты: рубли/доллары или евро

- Проценты на остаток: 12%/4.5% годовых на сумму до 700 000 рублей/13 500 долларов/евро. 5%/3% годовых на сумму от 700 001 рубля/13501 доллара/евро

- Выплата процентов: ежемесячно, первого числа

- Минимальная сумма для начисления: 30 001 рубль/1001 доллар/евро

- Интернет-банк: есть, базовая функциональность

Эта карта появилась совсем недавно (в конце апреля), и изначально на остаток начисляли 15, а затем 14% годовых. Но снижение ключевой ставки ЦБ также повлияло и на тарифы банка, поэтому сейчас ставка равна 12% годовых. Это довольно удобно для расчетов, грубо говоря, за месяц вы будете получать 1% от положенной суммы. Как и в любых тарифах, здесь есть несколько тонкостей, рассмотрим их подробнее.

Для начисления 12% у вас на карте должна лежать сумма от 30 001 до 700 001 рубля и вы должны либо совершить одну расходную операцию, либо сделать одно пополнение карты на любую сумму. В случае, если вы не выполнили ни одно из условий, будет действовать ставка 9% годовых. Интересно, что если у вас полмесяца на карте лежало меньше 30 001 рубля, а полмесяца более 30 001 рубля, то проценты за вторую половину месяца вы всё равно получите. Ставка на суммы от 700 001 рубля рассчитывается вполне справедливо, например, если положить 1 000 000 рублей, на 700 000 будет начисляться 12% (при условии пополнения/одной и более операции по карте), а на оставшиеся 300 000 рублей — 5%. Важно отметить, что в первый расчетный период будет действовать ставка 9%, даже если вы выполнили все условия для 12%, со второго периода всё нормализуется.

Карту можно оформить в долларах/евро, ставки для них указаны в начале раздела.

Пополнить карту можно несколькими способами:

- Наличными в отделениях банка

- Бесплатным card2card переводом

- Внешним банковским переводом

Второй способ наиболее удобный, учитывая, что банк не берет комиссии за входящий card2card, если пополнять с их сайта. Исходящий card2card также бесплатен, но вам придется найти сервис, не берущий комиссии за такие переводы (их довольно мало, я с ходу могу назвать только Тинькофф и Кукурузу, однако помните, что пополнить без комиссии через их сервисы можно только их карты).

Если у вас есть карта с бесплатным или недорогим межбанком (Тинькофф, Авангард, Айманибанк), то этот способ также актуален.

Что касается снятия без комиссии, то помимо собственных банкоматов, оно доступно в банкоматах ВТБ24. Лимиты на снятие — 200 000 рублей в день и 1 000 000 рублей в месяц.

Заказ карты осуществляется через интернет-сайт банка , готовую карту через неделю привозит представитель банка, он просит вас подъехать либо к метро, либо к общественному месту около метро. Также карту можно получить и в офисах банка, однако в этом случае вам нужно приезжать к конкретному времени.

На данный момент предложение от РИБ является одним из самых хороших по соотношению выгода/гибкость. Хорошие проценты, бесплатное обслуживание и SMS-информирование, удобное снятие в банкоматах ВТБ24, бесплатный входящий/исходящий card2card, доставка карты к метро. Из минусов отмечу малое количество офисов и неудобное пополнение, если у вас нет других карт с бесплатным межбанком или без комиссии за исходящий card2card.

МТС Деньги Вклад

- Годовое обслуживание: 300/590/1 500 рублей

- Тип карты: Mastercard Standard/World/Gold (неименные)

- Валюта карты: рубли

- Проценты на остаток: 11% годовых + 1% годовых на счёт мобильного МТС при сумме до 299 999 рублей, 8% годовых + 1% годовых на счет мобильного при остатке свыше 300 000 рублей

- Выплата процентов: ежемесячно

- Минимальная сумма для начисления: 10 000 рублей

- SMS-информирование: есть, 50 рублей в месяц

- Интернет-банк: есть, средняя функциональность

Неименная карта от МТС Банка, которую можно получить, обратившись к консультанту в салонах МТС или сотруднику МТС Банка. В отличие от РИБ, здесь ставка чуть ниже, а дополнительный 1% годовых начисляют на мобильный телефон МТС. Кроме того, SMS-информирование платное. Зато ниже минимальная сумма для начисления процентов и есть отдельный счёт-сейф для безопасного хранения ваших денег.

Снимать наличные без комиссии можно только в банкоматах и отделениях МТС Банка, card2card как входящий, так и исходящий платный. Не забудьте подключить опцию «Накопительная+» для начисления процентов, сама опция бесплатна.

На первый взгляд, карта выглядит значительно хуже, чем предложение от РИБ, и если вы планируете только хранить на ней деньги, то это действительно так. Однако в МТС Деньги Вклад есть ряд дополнительных опций, делающих ее более интересной.

Опция «Мобильная»

Стоимость подключения опции — 500 рублей в год. За эти деньги вы получаете кэшбэк 3% за все покупки (кроме оплаты через интернет-банк и по категории «Связь» — Евросеть/Связной/МТС и т.д.) по карте. В конце месяца он возвращается на счет вашего мобильного телефона МТС. Максимальная сумма возврата в месяц — 1 000 рублей.

Опция «Шопинг»

Стоимость подключения опции — 1 500 рублей в год. В этой опции 3% кэшбэк (с теми же ограничениями на оплату) начисляется «живыми» деньгами, а максимальная сумма начисления — 1 500 рублей. При этом вы получаете кэшбэк только при условии совершения покупок на сумму от 15 000 рублей в месяц.

Опция «Путешествия»

Стоимость подключения опции — 1 300 рублей в год. Ниже разрешите процитировать официальное описание с сайта МТС Банка:

- 1 балл за каждые 15 руб., потраченные по карте МТС Деньги категории Mastercard Gold / World;

- 1 балл за каждые 20 руб., потраченные по карте МТС Деньги категории Mastercard Standard.

Если я правильно понял описание, за операции за границей баллы не начисляются.

Опции «Мобильная», «Путешествия» и «Шопинг» взаимоисключающие, но все они сочетаются с опцией «Накопительная+».

Как видите, очень много различных условий, ограничений и комиссий, но если разобраться в них, то МТС Деньги Вклад может приносить неплохой доход за счёт кэшбэка и процентов на остаток по счёту.

UPD: С 1 июля ставка по накопительному счёту составит 8% годовых на остаток до 300 000 рублей и 6% годовых на остаток свыше 300 000 рублей. Размер дополнительного бонуса на мобильный телефон уменьшен до 0,5% годовых

АйманиБанк iAutoКопилка

- Годовое обслуживание: бесплатно/95 рублей в месяц

- Тип карты: Mastercard Gold

- Валюта карты: рубли

- Проценты на остаток: 10% на остаток по счёту, 11.3% на остаток по счёту-сейфу, 13% по счету-сейфу до конца июня

- Выплата процентов: ежемесячно

- SMS-информирование: есть, 35 рублей в месяц

В свое время это была одна из лучших карт-копилок, но АйманиБанк последовательно «портил» ее различными комиссиями и дополнительными условиями. Начнем с обслуживания: оно бесплатно, если в течение всего месяца у вас на счете карты или счете-сейфе лежит более 25 000 рублей, в остальных случаях плата за обслуживание составит 95 рублей в месяц.

У карты есть отдельный счёт-сейф, доступ к которому осуществляется с помощью дополнительного пин-кода и SMS-подтверждения. На мой взгляд, такая связка выглядит на редкость надежно. До конца июня по счёту-сейфу действует повышенная ставка, Аймани продлевает эту акцию уже не первый раз, вполне возможно, что и в июле мы увидим повышенную ставку.

Снятие наличных бесплатно в любых банкоматах при суммах от 3 000 рублей, но месячный лимит на снятие составляет 150 000 рублей. Однако если ваши средства пролежали на карте или счете-сейфе больше месяца или же вы забираете их со срочного вклада, снятие также будет бесплатным.

Что касается пополнений, то помимо зачисления средств через офисы банка, а также внешних банковских переводов, вы можете закинуть деньги через любой банкомат со значком «ОРС», вот только время зачисления денег варьируется от мгновенного до нескольких дней.

Отдельно отмечу, что у АйманиБанка бесплатные межбанковские переводы, а вот за входящий/исходящий card2card берут комиссию.

Также до конца июня действует акция с повышенным кэшбэком, но, что свойственно АйманиБанку, условия там просто зубодробительные и разобраться в них довольно проблематично.

Суть в том, вам нужно выбрать категорию, для покупок в которой вы будете получать повышенный кэшбэк. Категории для повышенного начисления — АЗС, Кафе и рестораны, Супермаркеты или Аптеки. Ниже на таблице приведены значения кэшбэка при различных условиях.

И самое обидное, что условия действуют только до конца июня, поэтому даже если у вас хватит терпения в них разобраться, то уже через месяц банк их модифицирует.

На данный момент у АйманиБанка одна из самых высоких ставок, но, как и в случае с МТС Банком, очень много подводных камней, и, скорее всего, уже в июле ставка снизится до 10%.

«Кукуруза»

- Годовое обслуживание: бесплатно

- Тип карты: Mastercard World неименная/Mastercard World PayPass именная

- Валюта карты: рубли

- Проценты на остаток: 8% на остаток по счёту, 11% на остаток по счёту при неснижаемом остатке 30 000 рублей (сумма не менее 30 000 рублей должна лежать на счёте каждый день в течение месяца)

- Выплата процентов: ежемесячно

- Минимальная сумма для начисления: отсутствует

- SMS-информирование: есть, бесплатное

- Интернет-банк: есть, функциональность близка к максимальной

Буквально месяц назад «Кукуруза» анонсировала новую опцию «Проценты на остаток» для своих карт. Для ее добавления вам достаточно прийти в Евросеть и попросить подключить ее. После этого на карте резервируются 159 рублей, а через месяц вы уже начнете получать первые проценты на остаток. По сути, вы открываете срочный вклад в банке Первобанк, но с возможностью неограниченного снятия (кроме зарезервированных 159 рублей). Ставка фиксируется на весь срок вклада — 370 дней.

Буквально неделю назад изменились условия по накопительной части карты. И изменились, что удивительно, учитывая снижение ключевой ставки ЦБ, в лучшую сторону. Теперь вам остаток по карте начисляется 8% годовых, но если в течение месяца вы поддерживаете неснижаемый остаток в 30 000 рублей, то ставка составит 11% годовых. Раньше на любую сумму начисляли 10% годовых. Также повысили неснижаемый остаток на время действия акции, вместо 75 рублей он теперь составляет 159 рублей.

Для снятия наличных средств вы можете использовать два способа. Суммы от 3 000 рублей (но не более 30 000 рублей в месяц) можно снимать без комиссии в любом банкомате, работающем с Mastercard. Если вы хотите снять большую сумму, для этого понадобится совершить перевод через «Золотую Корону» и получить деньги у них. Если честно, я ни разу не пользовался этим способом, так как не храню на «Кукурузе» крупные суммы. Есть еще один способ вывода без комиссии — через пополнение карты Тинькофф Black, эта операция идет без комиссии, но уменьшает лимит на пополнение в Тинькофф. Важно помнить, что снятие наличных без комиссии доступно только тем, кто подключил опцию «Проценты на остаток». Кроме того, имейте ввиду, что при снятии на Кукурузе блокируется комиссия в 1%, после проведения транзакция (обычно два-три дня спустя) деньги возвращаются.

С внесением наличных всё куда проще, пополнить карту можно в любом салоне Евросети, а также бесплатным card2card переводом («Кукуруза» не берет свою комиссию за пополнение, но важно знать, берет ли ее банк, с чьей карты вы будете переводить деньги). Межбанковские переводы с недавнего времени тоже доступны.

У «Кукурузы» есть еще одно важное преимущество — конвертация по курсу ЦБ. Это делает карту максимально выгодным вариантом для оплаты и снятия наличных за рубежом или при заказе через зарубежные интернет-сайты.

Также карту можно использовать и для регулярных покупок, за большинство из них начисляется 1.5% кэшбэк кукурузными баллами, потратить их можно у Евросети и у ряда партнеров. При подключении опции «Двойная выгода» кэшбэк увеличивается в два раза (опция стоит 1 000 рублей в год).

А нашим читателям особенно понравится возможность оплаты с помощью смартфона, оборудованного NFC-модулем, подробнее об этом .

Важно помнить, что изначально в Евросети вы получите неименную карту Standard/World, а заказать именную с PayPass можно уже потом у них в платежном кабинете. Карту доставят вам за 200 рублей службой Pony Express.

- Договор срочного вклада «Кукуруза» на сайте Первобанка

Хоум Кредит Банк «Хорошие новости»

- Годовое обслуживание: бесплатно при наличии неснижаемого остатка не менее 10 000 рублей, в остальных случаях 59 рублей в месяц

- Тип карты: VISA Gold

- Валюта карты: рубли

- Проценты на остаток: 10% до 500 000 рублей, 3% от 500 000 (при превышении суммы в 500 000 рублей на первые 500 000 рублей начисляют 10%, а на оставшуюся сумму — 3%)

- Выплата процентов: ежемесячно

- Минимальная сумма для начисления: отсутствует

- SMS-информирование: присутствует, 59 рублей в месяц

- Интернет-банк: есть (я не пользовался этой картой, поэтому не могу ничего сказать о функциональности ИБ).

Про эту карту вспомнил в последний момент, но всё равно решил добавить ее в подборку. Ставка здесь чуть ниже, чем у большинства конкурентов, но я знаю, что некоторые посетители banki.ru используют «Хорошие новости» в паре с «Пользой» от ХКБ. Для них удобно держать свои средства на накопительной карте и потом переводить их в счет погашения кредитки. Из приятных преимуществ отмечу внешние банковские переводы с комиссией всего в 10 рублей, вне зависимости от суммы перевода.

Инстабанк

- Годовое обслуживание: бесплатно первый год, затем 150 рублей в месяц

- Тип карты: Mastercard Standard/Gold PayPass

- Валюта карты: рубли

- Проценты на остаток: 10% на остаток по счёту

- Выплата процентов: ежемесячно

- Минимальная сумма для начисления: 20 000 рублей

- SMS-информирование: отсутствует, но есть бесплатные Push-уведомления

- Интернет-банк: есть в виде мобильного приложения, базовая функциональность

По сути Instabank нельзя назвать полноценным банком. Вот что как они описывают себя на собственном сайте:

Instabank — это виртуальная или пластиковая карта Instabank MasterCard Gold/Standart и красивый мобильный банк в вашем смартфоне. Денежные средства хранятся на вашем банковском счете в банке-партнере — АКБ «ВПБ» ЗАО, который оказывает все банковские услуги, обслуживает счет и эмитирует карты Instabank. Мы берем на себя всё остальное — обеспечиваем комфортное взаимодействие с банком и даем вам возможность управлять всеми сервисами через простое и удобное приложение.

Карту вам доставляет представитель банка на дом или на работу. Проценты начисляются на остаток от 20 000 рублей. Привычное SMS-информирование отсутствует, но есть бесплатные Push-оповещения, что довольно удобно.

Бесплатно пополнить карту можно внешним банковским переводом, card2card переводом, в отделениях банка ВПБ, а также в банкоматах сети ОРС (владельцы карты отмечали, что зачисление происходит мгновенно).

Бесплатные снятия доступны в банкоматах ВПБ и Банка Москвы до 300 000 рублей в месяц, за снятие в сторонних банкоматах Инстабанк берет комиссию в 1%, минимум 100 рублей. К слову, межбанковские переводы обойдутся вам всего в 20 рублей (лимит операций — 200 000 рублей за один перевод).

Хорошая карта, простые условия, однако обслуживание в 150 рублей в месяц начиная со второго года выглядит слишком дорогим. Также наш читатель отмечал, что вы-таки можете получить доступ к полноценному интернет-банку ВПБ по карте InstaBank, но для этого вам нужно иметь и вторую карту самого ВПБ, иначе доступа не видать.

РокетБанк

- Годовое обслуживание: бесплатно при тратах от 3 000 рублей в месяц или 150 рублей в месяц

- Тип карты: VISA Platinum

- Валюта карты: рубли

- Проценты на остаток: 9% на остаток по счёту, до 300 000 рублей

- Выплата процентов: ежемесячно

- Минимальная сумма для начисления: 15 000 рублей

- SMS-информирование: 50 рублей, но есть бесплатные Push-уведомления

- Интернет-банк: есть в виде мобильного приложения, функциональность близка к максимальной

Еще один «виртуальный» банк, берущий за основу работу через мобильное приложение. Как и в случае с Instabank возьму короткое описание с их сайта:

Рокетбанк — это платиновая карта VISA и удобное приложение для управления счетом. Денежные средства хранятся на вашем банковском счёте в банке?партнере — КБ «Интеркоммерц», который оказывает все сугубо банковские услуги и обслуживает счет. Мы берем на себя всё остальное — обеспечиваем комфортное взаимодействие с банком и даем вам возможность управлять всеми сервисами через простое и удобное приложение.

Карту также доставляют на указанный вами адрес. Достижение бесплатного обслуживания у Рокетбанка значительно проще, а вот проценты на остаток чуть меньше Инстабанка. Присутствует как отдельное SMS-информирование, так и Push-уведомления.

Интересно, что максимальная сумма для начисления процентов составляет 300 000 рублей, сверх нее проценты начисляться не будут.

Пополнить карту можно межбанком, card2card переводом (бесплатно от 5 000 рублей), через терминалы МКБ, банкоматы сети ОРС и банкоматы/отделения банка Интеркоммерц.

Первые пять снятий за месяц в любом банкомате бесплатны, с шестого снятия берут комиссию 1.5%, минимум 50 рублей. Зато межбанковские переводы на свои счета в другом банке бесплатны.

Из дополнительных фишек выделю 1% кэшбэк на все покупки, возвращающийся «рокетрублями», 10% кэшбэк на покупки у определенных партнеров (Кофемания, ZARA и L’Occitane, партнеры меняются) и удобный сервис пополнения карты сторонними людьми (вам просто показывают окошко для ввода реквизитов карты для card2card перевода).

Тинькофф Black

- Годовое обслуживание: 99 рублей/3 доллара/3 евро в месяц, бесплатно при наличии на счету в течение месяца неснижаемого остатка 30 000 рублей/1000 долларов/1000 евро или при наличии открытого вклада/кредита наличными.

- Тип карты: Mastercard World PayPass/VISA Platinum PayWave

- Валюта карты: рубли/доллары/евро

- Проценты на остаток: 8% на остаток по счёту/3% в долларах/евро при наличии хотя бы одной расходной операции, иначе 4% в рублях/1.5% в долларах/евро

- Выплата процентов: ежемесячно

- Минимальная сумма для начисления: нет

- SMS-информирование: 39 рублей/1 доллар/1 евро

- Интернет-банк: есть, функциональность близка к максимальной

По части накопительных опций у Тинькофф всё не так интересно. Мало того, что для бесплатного обслуживания нужно «морозить» на счету 30 000 рублей, так еще и требуется совершить хотя бы одну расходную операцию. Зато у банка есть возможность оформления накопительных счетов, на которые данные ограничения не распространяются, а ставка такая же. Но за 30 000 рублей на накопительном счету обслуживание бесплатным не становится, и это огромный минус.

Пополнить Тинькофф Black без комиссии можно через огромную сеть партнеров (Связной, Евросеть, МТС, Ноу-Хау и т.д.), межбанковским переводом, а также бесплатным card2card переводом. Однако важно помнить, что бесплатное пополнение всеми этими способами (кроме межбанка) ограничено суммой в 300 000 рублей в месяц. Если вам нужно пополнить карту на большую сумму, вы можете обратиться в службу поддержки банка с этим запросом и вам могут разово увеличить лимит.

Что касается снятий, то они также бесплатны на сумму от 3 000 рублей и до 150 000 рублей в месяц. При желании вывести нужную сумму можно с помощью бесплатного межбанка.

По Тинькофф Black начисляется 1% кэшбэк за большинство покупок (кроме категории «Связь») и 5% в определенных категориях. В июне это спорттовары, музыка и транспорт (такси и электрички). В июле, августе и сентябре следующие категории: Duty Free, «аренда авто», «кино», «искусство».

Я бы не стал использовать Black в качестве основной накопительной карты, всё-таки ставка здесь в 1.5 ниже, чем в РИБ, при этом куча различных условий и ограничений. Однако у этой карты есть много других преимуществ, поэтому периодически я держу на накопительном счету определенную сумму, которую планирую потратить в этом месяце, а на карте неснижаемый остаток в 30 000 рублей.

- Полное описание тарифного плана «СмартСчет» в долларах

Заключение

Как видите, предложений очень много, и у всех свои плюсы и минусы. Напоследок я расскажу о том, какими из описанных карт пользуюсь сам и почему.

Во-первых, предложение от РИБ. Эта карта хоть и имеет меньшую ставку, но довольно гибка по части пополнения и снятия, плюс ко всему, бесплатна в обслуживании.

Во-вторых, «Кукуруза». Но ее я использую только для оплаты покупок и снятия наличных за рубежом (из-за конвертации валюты по курсу ЦБ), а не как накопительную карту.

И, в-третьих, Тинькофф Black. Да у них низкая ставка по накопительным счетам на фоне конкурентов, зато это отличная транзитная карта. С нее удобно переводить на любые счета и принимать деньги с них.

Аймани и МТС Банку я не очень доверяю из-за прыгающих условий, у Русславбанка слишком неудобные условия для снятия, а вместо Инстабанка и Рокетбанка я выбрал Тинькофф, держать все три карты просто нецелесообразно.

Если говорить об универсальном решении, то карта МТС Банка выглядит интереснее всего. Тут вам и отдельный счет для накоплений, и 3% кэшбэк по одной из опций, получается довольно выгодно. Впрочем, та же «Кукуруза» тоже имеет связку 3% кэшбэк (при подключении дополнительной опции) и остаток на счёт, при этом еще и бесплатна в обслуживании.

Помните, что ставка по накопительной карте непостоянна и в любой момент может измениться. Если вы хотите какой-никакой стабильности, то открывайте вклад. Хотя, если я правильно понимаю, у Кукурузы и АйманиБанка ставки фиксированные на год, то есть они могут их временно повышать, но понижать не могут, так как заключается договор на вклад.

Не все банки могут позволить себе дорогостоящие рекламные бюджеты для популяризации своих продуктов, тем не менее такие банковские продукты являются весьма привлекательными для потребителя и со временем набирают известность. Речь в этом обзоре пойдет о накопительной карте ООО КБ «Русский Ипотечный Банк» (или просто – РИБ), достаточно хорошо известной в «узких» кругах интересующихся доходными карточками.

На сленге форумчан известных банковских форумов (основной из них – на банки.ру) карту называют “РИБка”. Это единственная карта банка, и она составляют достойную конкуренцию другим карточкам более известных кредитных учреждений за счёт «увесистого» процента на остаток, наличия кэшбэка, бесплатности обслуживания (она условно-бесплатная), и других приятных мелочей. Рассмотрим в обзоре характеристики, которые обеспечивают известность накопительной карточки, и коснёмся ряда нюансов, с которыми полезно ознакомиться будущему держателю.

Накопительная карта Русского Ипотечного Банка

Проценты на остаток (макс.):

Кэшбэк — возврат средств (макс.):

Условно-бесплатная накопительная карта с кэшбэком, бесплатным смс-информированием и пополнением с карточек других банков, а также с высоким процентом на остаток как на самом карточном счёте, так и на накопительном счёте ОБЗОР ПРОДУКТА

-

* — при выполнении условий бесплатности

Плата за выпуск

99 руб./1,5 долларов/1,5 евро в месяц;

0 руб. в месяц:

первые 2 месяца;

при ежедневном остатке на счете свыше 10 000 руб./150 долл./150 евро или при действующем срочном онлайн-вкладе в любой валюте.

Тип карты (платежная система и статус)

Visa Platinum; Mastercard Gold

Рубли, доллары, евро

чип;

технология 3D Secure;

возможность подключения к платёжному сервису Samsung Pay

Доставка курьерской службой

Суточный лимит: 600 000 рублей РФ; 15 000 долларов США; 15 000 евро.

Снятие наличных в банкоматах/кассах банка

В рублях:

0% при снятии до 100 000 руб. в месяц;

3% при снятии 100 000,01-250 000 руб. в месяц;

6% при снятии свыше 250 000,01 руб. в месяц

В долларах/евро:

0% при снятии до 1 500 долл./евро в месяц;

3% — 1 500,01-3 250 долл./евро;

6% — свыше 3 250,01 долл./евро

/ Аналогично

Снятие наличных в банкоматах/кассах других банков

В рублях:

1%, мин. 200 руб при снятии до 100 000 руб. в месяц.;

4%, мин. 200 руб. — 100 000,01-250 000 руб.;

7%, мин. 200 руб. — свыше 250 000,01 руб.;

В долларах/евро:

1%, мин. 5 долл./евро при снятии до 1 500 долл./евро в месяц;

4%, мин. 5 долл./евро — 1 500,01-3 250 долл./евро;

7%, мин. 5 долл./евро — свыше 3 250,01 долл./евро.

/ Аналогично

Снятие средств в банкоматах банков-партнёров (ВТБ, ВТБ 24, ВТБ Банк Москвы и Почта Банк) с той же комиссией, что и в банкоматах банка

Перевод в интернет-банке

На счёт в другом банке

На карту другого банка (по номеру карты) — выталкивание

Не поддерживается, это возможно в сторонних платёжных сервисах или в мобильном приложении РИБ Переводы

Пополнение в интернет-банке

С карты другого банка (Card2Card) — стягивание

до 50 000 рублей в месяц без комиссии;

свыше 50 000 руб. — 1.5% от суммы превышения

Стягивание с других карт возможно только на сайте банка или в приложении РИБ Переводы;

Карта позволяет стягивать с себя (является донором) до 100 000 руб. в месяц без комиссии со стороны РИБ

Процентная ставка на остаток средств на счёте

В рублях:

7% годовых (начиная со 2-го расчетного периода) на ежедневный остаток 10 000,01-700 000 руб. при совершении операции оплаты товаров и услуг или пополнения счета в расчетном периоде;

4% годовых на ежедневный остаток 10 000,01-700 000 руб. при отсутствии описанных выше операций по счету или на сумму свыше 700 000,01 руб.;

на остаток до 10 000 руб. проценты не начисляются.

В долларах:

1,2% годовых (начиная со 2-го расчетного периода) на ежедневный остаток 150-13 500 долл. при совершении операции оплаты товаров и услуг или пополнения счета в расчетном периоде;

0,5% годовых на ежедневный остаток 150-13 500 долларов при отсутствии описанных выше операций по счету или на сумму более 13 500,01 долл.;

на остаток до 150 долл. проценты не начисляются.

В евро:

0,6% годовых (начиная со 2-го расчетного периода) на ежедневный остаток 150-13 500 евро при совершении операции оплаты товаров и услуг или пополнения счета в расчетном периоде;

0,3% годовых на ежедневный остаток 150-13 500 евро при отсутствии описанных выше операций по счету или на сумму более 13 500,01 евро;

на остаток до 150 евро проценты не начисляются

Ежемесячные акции с повышенным кэшбэком;

Привилегии платежной системы;

Программа лояльности “онлайн-покупки” с возвратом на счет до 8,5%

Кэшбэк (возврат средств)

1,5% за все покупки;

3% за покупки в ежемесячных акционных категориях;

до 7% у партнеров программы «Онлайн-покупки»

По программе «Онлайн-покупки» макс. сумма не ограничена;

По обычному кэшбэку макс. 5 000 руб. / 75 долл. / 75 евро в месяц

Требования к держателю

Высокий процент на остаток;

Кэшбэк;

Бесплатное пополнение с карт других банков;

Возможность стягивания с карточки;

Дешёвый межбанковский перевод;

Бесплатное смс-информирование;

Возможность бесплатного обслуживания;

Наличие накопительных счетов;

Бесплатная доставка.

Ограниченность интернет-банка и мобильного приложения (нет пополнения и переводов с/на чужих/ие карты);

Низкий лимит пополнения с карты другого банка

Накопительная карта Русского Ипотечного Банка. Основные преимущества и недостатки

К основным преимуществам карты можно отнести:

1. Выгодный процент на остаток – до 7% годовых при остатке на счете от 10 тыс. до 700 тыс. рублей (условие банка – хотя бы одна операция снятия/пополнения в расчётном периоде). Расчёт процентов ежесуточный!

2. Бесплатное смс-информирование (!), а также интернет-банк и мобильное приложение РИБ мобайл (есть ещё специальное приложение для переводов РИБ Переводы).

3. Бесплатный выпуск карты и бесплатное обслуживание (при выполнении простых условий бесплатности).

4. Возможность выпуска карты в трех валютах (рубль, евро, доллар) и двух платежных системах на выбор клиента: Visa Platinum или Mastercard Gold, наличие протокола безопасности 3-D Secure, а также возможность бесконтактной оплаты.

5. Кэшбэк до 8,5% на определенные покупки у партнёров, причем его начисление не зависит от величины оборота по карте. Кэшбэк на товары в любых торговых точках: 1.5% – 3% от суммы покупок в валюте карты, но не более 5000 рублей или 75$/евро в месяц.

6. Большие лимиты на снятие наличных и на переводы в сутки . Держатель может сам назначать лимиты.

7. Отсутствие комиссии банка за перевод («стягивание») с карты РИБка на карту другого банка с использованием любого стороннего сервиса до 100 тыс. руб. (в том числе Visa Money Transfer или Mastercard MoneySend, а также ООО «Бест2пей» на сайте банка).

8. Низкая комиссия за межбанковский перевод в интернет-банке (20 рублей вне зависимости от суммы).

9. Большая география банка. Получить карту с бесплатной доставкой на момент обзора (2018 год) возможно в 74 регионах и в 345 населенных пунктах России (https://www.russipoteka.ru/cities), а заказать карту можно либо онлайн, либо позвонив на горячую линию банка.

10. Возможность использования в трёх валютах (безопасность хранения и накопления денежных средств). Счета открываются бесплатно, по рублёвому счёту конкурентоспособная ставка 6,5%.

11. Хорошая информационная поддержка продукта на официальном сайте банка – многие нюансы работы карточки буквально «разжёваны». А задать вопросы можно в группе банка в социальных сетях или на сайте (на форумах банки.ру представители банка тоже бывают).

Недостатки перечислены ниже:

1. Отсутствует возможность выпуска дополнительной карты.

2. На сумму свыше 700 тыс. руб. банком будет начислено только 4 % годовых.

3. При снятии с карты суммы свыше 100 тыс. руб. даже в родных банкоматах и банкоматах банков-партнеров предусмотрена комиссия.

4. Карту не удастся пополнить в «родном» интернет-банке или мобильном приложении с карты другого банка (это не предусмотрено), а в банкоматах банков-партнеров за эту операцию с вас возьмут комиссию в размере 0,35% от суммы. С данной целью можно использовать сервис онлайн-пополнения на сайте (до 50 000 рублей в месяц без комиссии), работа которого обеспечивается платёжным сервисом «Бест2пей», или сторонние интернет-ресурсы. Однако сторонние ресурсы могут взимать свою комиссию, о чем сказано в тарифах.

5. Перевести деньги по номеру карты с карты РИБ на карту другого банка в интернет-банке (далее ИБ) тоже не получится, (это не предусмотрено). Перевод на карту другого банка в ИБ возможен только по реквизитам с комиссией 20 рублей (межбанк). Также, как и при пополнении, для этой цели могут быть использованы сторонние интернет-сервисы, в т.ч. «Бест2пей» на сайте банка. Другой вариант – использование мобильного приложения «Переводы».

6. Комиссия за входящий межбанковский перевод со счета ИП. (до 100 тыс.руб. – 0,35%, от 100 до 250 тыс.руб. – 1,2%, от 250 до 400 тыс.руб – 3,5%, от 400 до 599 тыс.руб. – 6%, от 600 тыс. руб. – 8% от суммы операции.

7. Комиссия в размере 60 рублей (2-х долларов/1,5 евро) за предоставление выписки в любом банкомате, а также за запрос баланса в стороннем банкомате.

Как сделать карту бесплатной?

Стоимость обслуживание карты составляет 99 рублей в месяц начиная с 3 месяца обслуживания. Первые 2 месяца обслуживания бесплатные, вне зависимости от остатка на счете. Карта становится бесплатной при выполнении хотя бы одного из двух условий бесплатности:

- Ежедневный остаток на счете от 10 000 рублей (150 долларов/евро);

- У вас есть хотя бы один действующий срочный онлайн-вклад в любой валюте (именно срочный, а не открытый накопительный счёт в режиме до востребования).

Обратите внимание , что остаток на карточном счете и доступный баланс по карте это разные вещи .

Из-за специфики расчетов по картам (основное участие в них принимает международная платёжная система, подробнее читайте об этом, например, ) при пополнении накопительной карты РИБ с карты другого банка, баланс первой увеличится на сумму пополнения почти мгновенно (в режиме онлайн), а деньги поступят на карточный счёт на следующий день (или даже позднее) после операции (произойдёт взаиморасчёт между банками).

Та же история и с покупкой по карточке – сумма покупки не списывается сразу, несмотря на мгновенное уменьшение баланса (после успешной авторизации карты или получения разрешения на операцию от банка), а (резервируется на счёте). Реальное списание произойдёт только через 1-7 дней.

Если вы решили выполнять первое условия для поддержания бесплатности, то не допускайте уменьшения остатка на счёте ниже 10 тысяч – хоть раз в месяц остаток по счёту опуститься ниже этой планки и придётся заплатить ежемесячную плату за обслуживание. Если у вас есть свободные 30 тысяч рублей, то откройте онлайн-вклад и не парьтесь (30 тысяч – минимальная сумма по вкладу).

Проценты на остаток: получаем по максимуму

Проценты по карте начисляются только при наличии остатка на счете от 10 до 700 тыс. рублей. При этом в первом расчетном периоде (равен календарному месяцу) ставка составит 4% годовых. Со второго расчетного периода будет действовать повышенная процентная ставка 7% при выполнении двух условий:

- при остатке от 10 до 700 тыс. рублей;

- и при наличии в календарном месяце операций по оплате товаров/услуг или пополнения карты (достаточно одной операции пополнения или оплаты, например, пополнения счёта сотового телефона).

Обратите внимание , операция должна пройти по счёту карты в расчётном периоде, то есть делайте её в начале месяца. Если вы сделаете покупку к концу месяца, то списание с карточного счёта может произойти уже в следующем расчётном периоде, соответственно, вы лишитесь повышенного процента.

На сумму свыше 700 тыс. руб. всегда начисляется только 4 % годовых.

В долларах минимальный порог для начисления процентов – 150 долларов, в этом случае в первом расчетном периоде будет начислено 0,5% годовых, со второго периода при остатке от 150 до 13500,00 долларов – 1,2% (при наличии операций по оплате товаров или услуг, или пополнения карты). На сумму свыше 13500,01 долларов – банк начислит только 0,5% годовых.

В евро минимальный порог для начисления процентов – 150 евро, в этом случае в первом расчетном периоде будет начислено 0,3% годовых, со второго периода при остатке от 150 до 13500,00 евро – 0,6% (при наличии операций по оплате товаров или услуг, или пополнения карты). На сумму свыше 13500,01 евро – банк начислит только 0,3% годовых.

Проценты начисляются в последний рабочий день календарного месяца или (если вы решили закрыть карту) в день закрытия карточного счета.

Условия пополнения карты РИБ

Возможны следующие бесплатные способы пополнения накопительной карты Русского Ипотечного Банка:

При зачислении со счета ИП предусмотрен следующий размер комиссий: при совокупной сумме зачисления до 100 тыс.руб. – 0,35%; от 100 до 250 тыс.руб. – 1,2%; от 250 до 400 тыс.руб – 3,5%; от 400 до 599 тыс.руб. – 6%; от 600 тыс.руб. – 8%.

С комиссией 0,35% карту можно пополнить через банкоматы банков-партнеров: ПАО «Почта Банк», ПАО «ВТБ 24» и ПАО Банк ВТБ, Банк Москвы.

Снятие денег с карты

По карте установлен суточный лимит на снятие наличных денежных средств в банкоматах в зависимости от валюты карты:

- 600 000 рублей РФ;

- 15 000 долларов США;

- 15 000 евро.

Вместе с тем клиент также вправе обратиться в банк с заявлением об установке ежедневного/ежемесячного расходного лимита по карте, что прописано в условиях комплексного банковского обслуживания. Это возможно сделать в том числе и через интернет-банк.

Банк вправе установить индивидуальные для каждой карты лимиты на снятие наличных денежных. Это может случиться, если у банка возникнет подозрение на нарушение держателем условий использования карточки (например, если вы будете вести предпринимательскую деятельность или часто снимать слишком большие суммы).

Наличными без комиссии за раз (в течение календарного месяца) вам удастся снять не более 100 000 рублей/1500,00 долларов/евро , это относится и к «родным», и к банкоматам банков-партнеров (перечислены выше).

При снятии суммы от 100 000, 01 рублей до 250 000,00 рублей (от 1500,01 до 3250,00 долларов/евро) комиссия составит 3%.

От 250 000,01 рублей (3 250,01) – 6%.

В сторонних ПВН () и банкоматах:

- до 100 000,00 рублей (1500,00 долларов/евро) – 1%;

- от 100 000, 01 рублей до 250 000,00 рублей (от 1500,01 до 3250,00 долларов/евро) – 4%;

- от 250 000,01 рублей (3250,01) – 7%, но не менее 200 рублей (5 долларов/евро) во всех случаях.

Бесплатное снятие через кассу банка без использования карты возможно только при закрытии карточного счета. В ином случае банк возьмет комиссию 4,9% (минимум 490 р, 8 долларов/евро).

При выдаче наличных в кассе банка без использования карты в связи с расторжением договора по инициативе банка (на законных основаниях), комиссия составит 7%.

Переводы

По умолчанию для всех пользователей интернет-банка (далее – ИБ) на операции в ИБ предустановлены лимиты группы Classic:

- 20 000 руб. – суточный лимит на платежи в оплату услуг мобильной связи, доступа в интернет и т.д;

- 600 000 руб. – суточный лимит на переводы между своими картами/счетами и на карты другим клиентам «родного» банка, в том числе на рублёвые переводы на счета физ. и юрлиц (межбанк) и на обмен валюты;

- 600 000 руб. – общий месячный лимит.

Но клиент может поменять лимиты на операции в ИБ на группу Info, Gold, VIP или Premium. Для этого в ИБ в разделе “Настройки”/ “Лимиты на операции в интернет-банке” нажмите ссылку “Изменить лимиты” и выберите нужную группу лимитов, после чего подтвердите свой выбор одноразовым паролем из смс-сообщения (изменения активизируются при следующем входе в ИБ). Менять группу лимитов можно неограниченное количество раз.

- По лимиту lnfo доступны только информационные сервисы – суточный и месячный лимит равен 0 руб.

- Лимит группы Gold – это 50 000 рублей в сутки на платежи, 1000 000 рублей между своими картами или счетами, 600 000 рублей на карты другим клиентам родного банка, 1000 000 рублей в сутки на рублёвые переводы физ.и юрлицам по реквизитам (межбанк и переводы внутри банка), 1000 0000 рублей общий лимит на все операции в месяц.

- Лимит группы VIP – это 100 000 рублей в сутки на платежи, 1 500 000 рублей между своими картами или счетами, 600 000 рублей на карты другим клиентам родного банка, 1 500 000 рублей в сутки на рублёвые переводы физ.и юрлицам по реквизитам (межбанк и переводы внутри банка), 1 500 0000 рублей общий лимит на все операции в месяц.

- Premium: 200 000 рублей в сутки на платежи, 3 000 000 рублей между своими картами или счетами, 600 000 рублей на карты другим клиентам родного банка, 1 500 000 рублей в сутки на рублёвые переводы физ.и юрлицам по реквизитам (межбанк и переводы внутри банка), 3 000 0000 рублей общий лимит на все операции в месяц.

Данные лимиты относятся только к операциям, проводимым через интернет-банк, и не относятся к операциям оплаты товаров/услуг в магазинах или интернет.

В интернет-банке, к большому сожалению, нет возможности перевести деньги с карты РИБ на карту другого банка, но перевод с карты на карту родного банка можно сделать без комиссии.

Подробнее о размере комиссий:

Русский Ипотечный Банк устанавливает лимиты для операции стягивания () с карты РИБ на карту стороннего банка (такая операция инициируется из ИБ стороннего банка или при помощи сторонних платёжных интернет-сервисов):

- при сумме перевода до 100 000 рублей (до 1 500,00 долларов/евро) – комиссия 0% ;

- от 100 000,01 до 1 000 000,00 рублей (от 1 500,01 долларов/евро до 15 000,00 долларов/евро) банк возьмет 1,5%;

- от 1000 000, 01 рублей (от 15 000,01 долларов/евро) уже 5%.

Однако, в тарифах банк предупреждает, что сам платёжный сервис ООО «Бест2пей» или владелец сервиса card2card-переводов может взимать комиссию. В связи, с этим размер комиссии этих сервисов нужно проверять в момент проведения операции.

Обычно банк, позволяющий пополнять свою карту путём стягивания с карточки чужого кредитного учреждения, заявляет в тарифах об отсутствии комиссии за такие операции (в любом случае, если вы неуверены в бесплатности этой операции – выясните это у службы поддержки или на форумах).

При переводах между своими счетами комиссия не взимается.

При совершении межбанковского перевода с карты в офисе банка с вас возьмут комиссию 1%, но не менее 50 рублей и не более 1200 р.

В интернет-банке межбанковский перевод по реквизитам будет стоить всего 20 рублей .

Межбанковский перевод в валюте в офисе банка обойдется в 1% от суммы, но не менее 30 и не более 150 долларов/евро.

Выполнение межбанковского перевода в валюте по реквизитам в интернет-банке не предусмотрено.

О комиссии за исходящий card2card-перевод говорить смысла нет, так как банк не предоставляет таких возможностей, а отдаёт этот функционал «на откуп» сторонним платёжным сервисам – уточняйте комиссию во время инициирования перевода.

Кэшбэк и программа лояльности “интернет-покупки”

По карте предусмотрена выплата стандартного кэшбэка на все категории товаров/услуг в размере 1.5% от суммы бонусных операций. Максимум за расчетный период (календарный месяц) по основной бонусной программе может быть выплачено 5000 рублей / 75 долларов / 75 евро. При этом бонусной операцией считается только оплата товаров в магазинах, и не учитываются платежи через интернет-банк/мобильное приложение, оплата услуг страхования, ставок, пари, государственных и/или коммунальных, в т.ч. телекоммуникационных услуг, налогов, сборов, штрафов и иных подобных платежей.

Начисляется кэшбэк c 10-го по 20-й календарный день месяца, следующего за расчетным периодом. Налог НДФЛ банк не взимает с начисленной суммы.

Ежемесячно банк предлагает повышенные ставки кэшбэка в размере 3% на специальные категории товаров, согласно условиям акции текущего месяца. Например, в апреле 2018 года это категории «кинотеатры», «книжные магазины» и «топливо/АЗС». В мае 2018 года – «аптеки», «кафе, рестораны», «парикмахерские и салоны красоты».

Кроме кэшбэка, банком предусмотрена программа лояльности “онлайн-покупки”. Используя данную программу можно получать повышенные бонусы (в общей сложности до 8,5%) за оплату товаров или услуг через интернет-банк. Для этого необходимо активировать программу лояльности “онлайн-покупки”, то есть зарегистрироваться на сайте программы и принять предложение, перейдя по уникальной ссылке (https://bonus.russipoteka.ru/). При этом 7% бонуса оплачивает партнер банка и 1,5% сам банк.

По сути – это обыкновенный кэшбэк-сервис, но и в нём можно найти интересные предложения.

Бонусы в размере 7% от партнера в рамках данной программы начисляются не позднее 60 календарных дней с момента совершения операции в магазине-партнере, бонусы от банка c 10-го по 20-й календарный день месяца, следующего за расчетным периодом. В данной программе максимальная сумма кэшбэка неограничена, НДФЛ с обозначенного вознаграждения не удерживается.

Необходимость минимального оборота по карте для начисления кэшбэка нигде не фигурирует ни по одной из программ лояльности, что не может не радовать пользователей данных карт.

Прочие тарифы и условия

В банке есть комиссия за расследование необоснованных претензий, связанных с совершением операций по карте – 2000 рублей/65 долларов/50 евро.

Если у вас возникли обоснованные подозрения, то претензию необходимо направить на позднее 10 календарного дня следующего месяца. Иначе банк считает, что правомочность всех операций вы подтвердили отсутствием претензии.

Не очень приятным моментом является комиссии в размере 60 рублей/2 долларов/1,5 евро за мини-выписку (10 последних операций), запрошенную в родном банкомате и банкомате банка-партнера.

Запрос баланса в банкоматах РИБ и банков-партнёров делается без комиссии, а подобная операция в банкоматах сторонних банков будет стоить уже 60 рублей/2 доллара/1,5 евро.

При наличии (уход в минус) банк возьмет 36% годовых по несанкционированной задолженности. Это возможно при конверсионной операции за границей.

Согласно тарифам, конвертация производится по курсу банка, без комиссии. По выгодности курса банк занимает, примерно, 25-е место в топ сто банков исходя из разницы между покупкой и продажей – она достаточно приличная, и составляет около 3-х рублей. (По данным на 27.04.18)

Конвертация за границей производится по курсу ЦБ+2%, размер комиссии за выдачу наличных за границей необходимо уточнять для каждой страны по специальному адресу электронной почты, который вам предоставят на горячей линии банка.

Оформление и получение. Активация РИБки

В кризисных условиях, когда банки конкурируют за каждого вкладчика и клиента с деньгами, такой продукт как доходные карты-копилки с начислением процентов на остаток являются лучшим инструментом для привлечения потенциальных клиентов. А для клиентов такая конкуренция выливается в очень интересные и выгодные условия для хранения своих свободных денежных средств.Именно поэтому, в этом обзоре рассмотрим самые лучшие и выгодные дебетовые (доходные) карты-копилки с максимальным процентом на остаток средств на карте (по состоянию на начало 2019 года).

Самая выгодная карта для накоплений «Космос» от Хоум Кредит

По состоянию на 2018 года среди всех многочисленных предложений банков по дебетовым картам с повышенным начислением процентов на остаток особенно выделяется карта Хоум Кредит банка, которая носит название «Космос». Карта действительно, имеет «космические» условия, которые делают ее, пожалуй, самой привлекательной картой-копилкой в 2018 году!

Краткие условия карты:

- Выпуск карты категории PLATINUM — бесплатно.

- Обслуживание карты — бесплатно в первый год, второй и последующие года также бесплатно при условии минимального остатка на карте от 10 тысяч рублей.

- Процент на остаток — 7.5% годовых при сумме от 10 до 500 тысяч рублей.

- Снятие наличных в банкоматах мира — 5 операций в мес. бесплатно.

- Кэшбэк по карте — до 10% за покупки у партнеров банка и в определенных категориях.

- Онлайн-оформление карты с получением ее в отделении банка.

Универсальная карта-копилка «Халва»

В Совкомбанке с недавних пор стало возможным оформить универсальную карту, которая совмещает в себе дебетовую карту и кредитный лимит, который можно использовать на всякий случай для покупок в рассрочку в магазинах партнерах.

Особенность продукта заключается в том, что если хранить на этой карте собственные средства сверх кредитного лимита, то можно получать за это от банка очень выгодный процент на остаток от 7 до 8% годовых. Он зависит, от того, как активно Вы пользуетесь картой. При совершении 4 покупок в месяц на сумму от 10 тысяч Вы получите 8% годовых за хранение своих денег.

Условия по карте коротко:

- Годовое обслуживание — 0 рублей.

- Процент на остаток — от 7 до 8% годовых.

- Снятие наличных в любых банкоматах мира — бесплатно. Лимит 100 тысяч в месяц.

Дебетовая карта-копилка от Тинькофф

Тинькофф банк является на сегодняшний день самым крупным онлайн-банком в мире. Поэтому обслуживание в данном банке полностью дистанционное. Дебетовая карта Тинькофф Блэк считается одной из самых лучших карт-копилок. На данной карте не страшно копить как маленькие, так и большие суммы. Обо всех плюсах и минусах карты читайте в отдельном обзоре дебетовой карты Tinkoff Black .

Тинькофф банк является на сегодняшний день самым крупным онлайн-банком в мире. Поэтому обслуживание в данном банке полностью дистанционное. Дебетовая карта Тинькофф Блэк считается одной из самых лучших карт-копилок. На данной карте не страшно копить как маленькие, так и большие суммы. Обо всех плюсах и минусах карты читайте в отдельном обзоре дебетовой карты Tinkoff Black .

Процент на остаток: 6% годовых на сумму до 300 тыс. рублей и 3% сверх этой суммы. Условие для получения таких ставок составляет оплата покупок по карте в месяц на сумму не менее 3 тыс. рублей. Если не выполнять это условие, то процент на весь остаток будет составлять 3% годовых.

Снятие наличных от 3 тыс. рублей за операцию — Бесплатно до 150 тыс. рублей в месяц. Более этой суммы 2%, мин 90 рублей.

Годовое обслуживание обойдется в 0 рублей при наличии открытого вклада, кредита наличными или неснижаемого остатка на счете карты не менее 30 тыс. рублей. В иных случаях комиссия за обслуживание составит 99 рублей в месяц.

Акция — 3 месяца бесплатного обслуживания Тинькофф Блэк!

«Накопительная карта» от Русского Ипотечного Банка

«Накопительная карта» от Русского Ипотечного Банка (РИБ) является классической дебетовой картой-копилкой. Условия по карте будут интересны любому вкладчику, предпочитающих иметь возможность снимать деньги в любой момент без потери процентов и получать высокий процент за хранение денежных средств. Все средства на карте, как и на всех остальных картах рейтинга, застрахованы государством.

Процент на остаток: 9.0% в рублях на сумму от 10 тыс. до 700 тыс. рублей, 2.25% в $/евро от 150 до 13500 долларов или евро. Для получения такой ставки необходимо совершать в месяц хотя бы одну операцию покупки по карте.

Комиссия за снятие — Без комиссии в сети банкоматов группы ВТБ в России.

— Бесплатно при условии минимального остатка в течении месяца не менее 10 тыс. рублей (150 долларов или евро). В иных случаях — 49 рублей в месяц.

Доходная карта «МТС Деньги»

Дебетовая карта «МТС Деньги» отлично подходят в качестве доходной карты-копилки для хранения и получения высокого процента по карте. Для клиента карта будет не только выгодной, но и удобной с точки зрения оформления, пополнения и снятия средств с карты.

Процент по карте составляет 7.5% на сумму от 1 тыс. до 300 тыс. рублей.

Комиссия за снятие. В банкоматах Сбербанка и ВТБ можно снимать свои средства без комиссии (Лимит — 600 тыс. в месяц, 50 тыс. в сутки). В других банкоматах — 100 рублей за операцию.

Стоимость годового обслуживания — 590 рублей в год.

Кто куда, а я все про деньги.

Решила сегодня рассказать о неплохом варианте получения дохода на «свободные» денежные средства, которые всегда находятся под рукой. Хранить деньги на карте выгоднее, чем под матрасом, сегодня расскажу на своем примере.

Вообще я владелец карт со стажем, у меня имеется: Классическая карта от Сбербанка с которой с 1 июля уже не получится накопить никаких Спасибо, да и то, эти накопления полнейший мизер (ее я меняю в ближайшее время на карту Momentum), дебетовая-зарплатная и кредитная cashback карта Citibank, карта рассрочки Совесть () и дебетовая карта с кешбеком и процентом на остаток от Русского Ипотечного банка).

Условия обслуживания и преимущества Накопительной дебетовой карты от РИБ по сравнению с остальным пластиком:

- кешбек 1,5% на все и 3% на категории месяца (у сити 1 и 5%, пользуюсь той картой, которой выгоднее)

MCC код (англ. Merchant Category Code — буквально «код категории продавца») — номер из четырех цифр, который обозначает вид деятельности компании при безналичной оплате банковскими картами товаров и услуг. Присваивается при начале оплаты картой Visa, Master Card или American Express при передаче информации по транзакции.

- еще один несомненный бонус, это процент на остаток. Когда я открывала карту и просматривала другие варианты с «бесплатным обслуживанием» у РИБ он был самым высоким. Если поискать информацию в интернете, то сейчас он также является одним из самых больших, хоть и снижен в июле до 6,8%. Зато, карта всегда под рукой, и если потребуется снять какую-то сумму не придется ехать в банк и досрочно закрывая вклад терять проценты.

Видите банер с бОльшим ПНО (процентом на остаток), долистайте до конца странички и откройте полный список услуг по карте, как правило, там могут быть условия по хранению в качестве минимального остатка сумм от 100 000 рублей, или высокий порог суммы ежемесячных расходов.

- что же нужно для условно бесплатного обслуживания?

для этого нужно держать ежедневный неснижаемый остаток на карте 10 000 рублей, согласитесь, что это не такое уж невыполнимое условие, иначе комиссия 99 рублей в месяц.

- бесплатное смс информирование и мобильный банк

- бесплатное пополнение карты через банкоматы ВТБ и Почта банк на сумму до 20 000 рублей в месяц, если класть 20-50 тыс. рублей, комиссия составит 0,35% от суммы операции, но это с легкостью отобьется кешбеком и дивидендами.

- кешбек начисляется в рублях, не в бонусах, как у некоторых банков, которые иногда конвертируются не по курсу 1:1 и имеют ограничения по их списанию.

- Максимальная сумма выплаты Cash-back в расчётном периоде (за календарный месяц) — 5 000 рублей

- Кешбек по карте «суммируется с кешбеками с cashback сайтов ( я пользуюсь Летишопс и вывела уже более 4 тысяч рублей)

Минус моей карты, сказывающийся на удобстве, она не бесконтактная, приходится каждый раз вводить ПИН код, но если пользоваться ею для оплаты интернет покупок то этот минус пропадает) Сейчас на сайте размещено фото карты с paypass.

- Служба поддержки банка РИБ работает хорошо, когда я забыла пин карты и заблокировала ее в стороннем банкомате, мне оперативно дистанционно сделали новый пин код.

- Как получить Накопительную карту от Русского ипотечного банка?

Мне была не удобна доставка курьером, поэтому я забирала карту в центральном офисе Русского ипотечного банка на Полянке. Получить карту можно строго по записи к определенному времени, поэтому этот вариант не на 100% удобен.

Что мне не хватает в Накопительной карте от РИБ

- мечтаю о кешбеке 5% для АЗС и в прочих автокатегориях, в остальном карта меня полностью устраивает.

Обновление от ноября 2018г, информация с официального сайта Русского Ипотечного банка:

Уважаемые клиенты!

Русский Ипотечный Банк сообщает о том, что в последнее время Банк столкнулся с волной негативных публикаций о Банке в интернете, в том числе в социальных сетях, на различных форумах и анонимных Telegram-каналах. Это вызвало массовое снятие и вывод денежных средств клиентами Банка со своих счетов.

В сложившейся ситуации осуществлять операционную деятельность Банка, в том числе с использованием каналов дистанционного обслуживания, в нормальном режиме не представляется возможным.

В интернет-банке и мобильном приложении РИБ-мобайл операции в разделе «Платежи и переводы» недоступны. Выписки, отчёты, справки и другие документы для формирования в разделе «Заказать выписку» доступны в штатном режиме. Совершение операций в мобильном приложении РИБ-переводы недоступно.

Совет директоров и менеджмент Русского Ипотечного Банка в соответствии с нормативными документами и во взаимодействии с Банком России вырабатывают меры для восстановления работоспособности Банка, о чем мы сообщим дополнительно.

Напоминаем вам, что счета физических лиц общей суммой до 1.4 млн. рублей РФ застрахованы в Агентстве по страхованию вкладов. Банк неукоснительно соблюдает требования законодательства о страховании вкладов.

Приносим извинения за сложившуюся ситуацию.

С уважением,

Русский Ипотечный Банк

Русский ипотечный банк банки партнеры

Несмотря на то что рынок дебетовых карт сформировался, стали появляться относительно новые продукты, позволяющие не только пользоваться интернет-банкингом, но и копить средства на выгодных условиях. Дебетовая накопительная карта Русский ипотечный банк выгодна тем, кто любит целевое использование средств. Изначально банк предлагал проценты на остаточную сумму, затем добавился кэшбэк и мобильное приложение. Теперь клиент может переводить средства между своими р/с с использованием интернет-банкинга, а затем и оплачивать товары/услуги.

Преимущества дебетовой карты «Русского ипотечного банка»

Карта обеспечивает начисление до 3% от общей стоимости совершенных покупок. Одновременно с этим возможно начисление на остаточную сумму до 10% годовых. Важным является то, что финансовая организация не снимает плату за выпуск. Клиенты могут получить продукт, который обладает функцией 3D-secure. С весны 2016 года появилась возможность сделать накопительную карту в категории Visa Platinum, а не только Master Card Gold.

Дебетовая карта «Русского ипотечного банка» оформляется не только в городах с отделениями банка, но и в любых других. Для обеспечения быстрой доставки работает курьерская служба. Дополнительно к вкладам можно открыть эту карту. Тогда проценты по сбережениям будут начисляться на карту. При необходимости можно снять часть средств и перевести без комиссии.

- расчет процентов происходи ежедневно,

- можно получать наличные в банкоматах ВТБ,

- есть возможность осуществлять пополнение с любой банковской карты,

- 100% гарантия государства,

- максимальная сумма бонусов не ограничена.

Условия использования дебетовой карты

Стоимость обслуживания карты варьируется от 0 до 99 рублей, в зависимости от тарифа. Сумма списывается при отсутствии банковского вклада, а также при сумме на счете менее 10 тысяч рублей хотя бы один раз в месяц. Если хотите получать проценты, то остаток должен быть от 30000 рублей и при совершении от одной покупки за месяц. На остаток по карте начисляется до 6.8% годовых.

Сейчас нет ограничений на получение средств, но если сумма больше 200 тысяч рублей, то придется заплатить комиссию 1,5%. За межбанковские переводы с использованием реквизитов сторонних финансовых организаций, которые осуществляются непосредственно в учреждениях, комиссия не взимается.

Если же совершаются переводы с карты на карту с использованием Visa Money Transfer или MasterCard MoneySend снимается сумма от 0,5%. При снятии суммы с карты через банкоматы других финансовых учреждений списывается суммы в размере фактически понесенных банком расходов.

Держателем карты – исключительно гражданин России, достигший 18-летия. Каждому человеку может быть выдано не больше одной карты в каждой из представленных валют (рубли, доллары, евро). Учитывайте, поступление денег, внесенных с помощью оператора в офисе, происходит на следующий день.

Отзывы о дебетовой накопительной карте «Русский ипотечный банк» больше положительные. При подаче заявки через онлайн оператор перезванивает через три дня для уточнения сведений. Вместе с тем отделений по всей России не так много, как у других финансовых организаций, поэтому не всем удобно совершать поиск подходящего филиала.

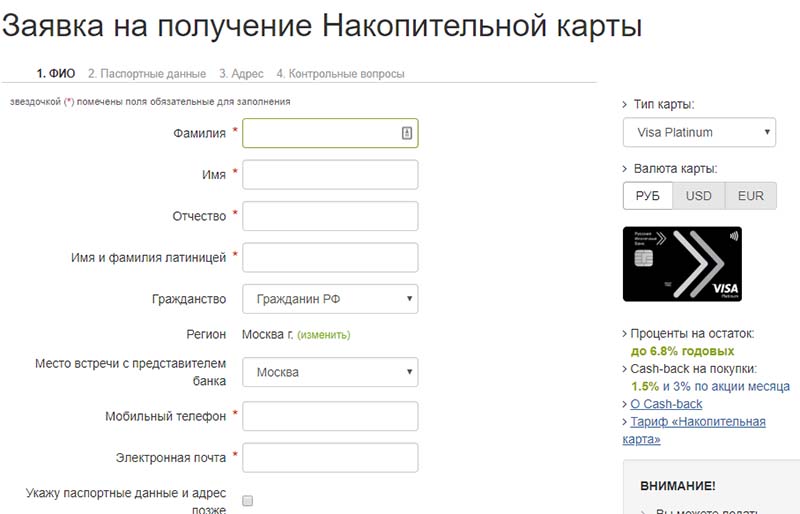

Как оформить карту?

Получить ее можно двумя способами: непосредственно в банке или через официальный сайт. Во втором случае заполняются:

- сведения о будущем клиенте,

- указываются паспортные данные и адрес,

- вписываются ответы на контрольные вопросы.

Обязательно ставится галочка в поле согласия на обработку персональных данных. При желании сведения из документов, удостоверяющих личность, могут быть предоставлены позже. На сайте вы сразу выбираете тип карты и предпочитаемую валюту.

Через несколько дней (от 1 до 3) звонит оператор, который поможет выбрать подходящий офис для получения готового банковского продукта. Он будет готов через две недели. Вы сразу же сможете пополнить свой счет.

В заключение отметим, что по картам VISA Platinum есть дополнительные привилегии. Клиентам предлагается помощь в решении юридических вопросов и относительно здоровья. Воспользоваться можно особым обслуживанием, скидками. Если с покупками, осуществленными через карту, что-то происходит, сумма возмещается.

Данная финансовая организация предоставляет клиентам широкий спектр банковских услуг, имеет высокие показатели надежности, удобства в обслуживании и скорости осуществления операций.

Обзор накопительной карты Русского Ипотечного банка

Накопительная карта от Русского Ипотечного банка предлагается клиентам на очень выгодных условиях:

- выпуск самой карты без комиссий

- ежедневный расчет и ежемесячная выплата процентов

- надежная система защиты

- бесплатное смс-информирование

- обслуживание карты до 1,5 евро в месяц

- снятие наличных в банкоматах и пополнение счета с других банков

- бесплатное мобильное приложение и интернет-банк

- выгодные процентные ставки на остаток

- дистанционное совершение любых операций

При использовании накопительной карты от Русского ипотечного банка держатель получает дополнительные привилегии Gold MasterCard и Visa Platinum.

Оформление онлайн-заявки на дебетовую карту Накопительная

Оформление карты включает в себя 3 простых шага:

- Оформление заявки. Имея на руках паспортные данные, можно оформить карту по телефону или оставить заявку на официальном сайте банка. Конфиденциальность личных данных клиента при этом гарантирована. Для бесплатных звонков по России номер 8 (800) 555 25 05. Для звонков по Москве – 7 (495) 684 11 11. Заявку на выпуск накопительной карты можно сделать и в интернет-банке. Для этого на главной странице или в разделе Карты необходимо выбрать категорию, валюту и свой город. После этого нужно подтвердить свои действия паролем, полученным в смс.

- Получение карты с реквизитами и документами. Изготовление карты осуществляется в течение 5 – 10 рабочих дней с момента подтверждения заявки. После этого все документы доставляются в указанное клиентом место (по Москве с 10:00 до 19:00).

- Пополнение карты. После открытия счета и активации карты внести на нее деньги можно любыми из существующих способов – безналичным банковским переводом по реквизитам, наличными в банкоматах и т.д.

Каждый клиент может оформить по одной карте каждой валюты.

Где снять деньги

Снять наличные можно в любом банкомате. Операция доступна не только в банкоматах России, но и за рубежом.

Снимайте деньги без комиссии в сети банкоматов самого банка и его партнеров – ВТБ, ВТБ 24, Почта Банк, ВТБ Банк Москвы.

При снятии денег с накопительной карты действуют лимиты на максимальную сумму в месяц – до 100 тысяч российских рублей и 1500 долларов или евро(без комиссий); в сутки – до 600 тысяч российских рублей и 15 тысяч долларов или евро. Снять деньги свыше лимита можно только с комиссией.

Процент начисления на остаток

За каждую покупку по накопительной карте клиент осуществляет своеобразный вклад – процент от потраченной суммы:

- при сумме меньше 10000 – нет

- от 10000 до 700000 – 7,5%

- свыше 700000,01 – 4,4%

Базовая ставка кэшбэка составляет 1,5%. Каждый месяц банк предлагает новые условия его получения и использования. Например, на оплату спорттоваров, бензина, билетов, салонов красоты и т.д. можно получить возврат до 3%. Кроме этого, предлагаются различные акции и бонусные периоды, которые приносят еще больше выгоды для клиента.

Достоинства и недостатки накопительной карты Русского Ипотечного банка

- кэшбек до 3%

- дешевые межбанковские переводы и бесплатное информирование

- бесплатное снятие денег и пополнение счета при соблюдении лимитов

- бесплатный выпуск и возможность бесплатного обслуживания золотой карты

- перевыпуск карты тарифицируется (кроме случаев окончания срока действия)

- ограничения на сумму снятия и пополнения

- комиссия при пополнении счета карты

- ограничение по сумме CashBack (5 000 рублей или 75$/евро в месяц)

Комиссия за обслуживание

Русский ипотечный банк предлагает несколько условий, при выполнении которых клиент пользуется картой совершенно бесплатно:

- если ежедневный остаток от 10 тысяч рублей, 150 долларов/евро

- если имеется вклад хотя бы в одной из валют

- два первых месяца, если карта выпущена впервые

Во всех остальных случаях комиссия за обслуживание составляет 99 рублей или 1,5 доллара/евро.

Переводы с карту на карту

На карту Русского Ипотечного банка можно переводить деньги как со своих, так и со сторонних банков. При использовании мобильного приложения или интернет-банка комиссии за данную операцию не взимаются, если сумма не превышает 50 тысяч рублей. Минимальный перевод составляет 1 000 рублей. За превышение лимита (максимально допустимая сумма 75 000 рублей) со счета списывается 1,5%.

ПАО «Сбербанк» — лидер банковского сектора и ведущий кредитор российской экономики. Банк основан в 1841 году — это старейшее и крупнейшее финансовое учреждение в РФ и СНГ. Основной учредитель и акционер — Центробанк РФ, которому принадлежат 50 % уставного капитала плюс одна голосующая акция. На долю «Сбербанка» приходится 28,7 % всех банковских активов страны, 46 % вкладов населения и 38,7 % кредитов физлиц. Среди клиентов Банка свыше 110 миллионов физических лиц в России и еще порядка 11 миллионов за рубежом.

Группа ВТБ основана в 1990 году при участии государственного банка РСФСР и Министерства финансов РСФСР. Стратегический холдинг объединяет свыше 20 организаций во всех основных сегментах российского финансового рынка, занимает второе место по величине активов и лидирует по размеру уставного капитала. Группа ВТБ имеет уникальную для российских банков международную сеть дочерних компаний, представленных в странах СНГ, Германии, Великобритании, Грузии, Анголе, Сингапуре, Сербии, Китае, Индии, на Кипре.

| /> | Банк Возрождение |

Банк «Возрождение», основанный в Москве в 1991 году, имеет обширную сеть подразделений в Центральном, Южном и Северо-Западном регионах России. Отделения в Москве и регионах страны обслуживают более 1 200 000 клиентов. «Возрождение» входит в ТОП-10 по объемам выдачи льготных ипотечных кредитов. 81,10 % акций Банка принадлежит ПАО «Банк ВТБ».

| /> | Газпромбанк |

АО «Газпромбанк» входит в ТОП-3 ведущих финансово-кредитных организаций России и занимает 3-е место среди банков Восточной и Центральной Европы по величине собственного капитала. Основное направление деятельности Банка — обслуживание ключевых отраслей экономики: газовой, нефтяной, строительной, сельскохозяйственной и др. Среди клиентов 20 региональных филиалов Банка 4 000 000 физических лиц и 45 000 юридических лиц.

| /> | Абсолют Банк |

«Абсолют Банк» занимает 35 место в рейтинге надежных банков России по версии Forbes. Контрольный пакет акций Банка, основанного в 1993 году, принадлежит ПАО «Объединенные кредитные системы», которое входит в структуру негосударственного пенсионного фонда «Благосостояние». Головной офис и 11 отделений Банка находятся в Москве, филиалы открыты в 16 субъектах Российской Федерации.

| /> | Россельхозбанк |

АО «Российский сельскохозяйственный банк» основан в 2000 году для развития национальной системы кредитования агропромышленного сектора. 100 % акций принадлежат государству. Банк находится на 2 месте по количеству представительств в регионах России и имеет пять представительств за рубежом (Китай, Армения, Республика Беларусь, Казахстан). Кредитный портфель Россельхозбанка составляет более 1,2 трлн. рублей, из которых 55 % приходятся на займы малому и среднему бизнесу.

| /> | Промсвязьбанк |

ПАО «Промсвязьбанк» (ПСБ), основанный в 1995 году, входит в ТОП-10 крупнейших банков России. Банк находится под управлением государства в лице Росимущества. Центробанк признал ПСБ системно значимой кредитной организацией. В 2018 году «Промсвязьбанк» был выбран Правительством РФ в качестве опорного банка для реализации оборонного госзаказа, а также сопровождения государственных сделок.

| /> | Связь-Банк |

ПАО «Связь-Банк» входит в ТОП-30 крупнейших банков страны по данным Центробанка РФ. Его мажоритарным акционером является госкорпорация «Внешэкономбанк», которой принадлежат более 99,84 % акций. 26 ноября 2018 года произошло объединение двух дочерних структур ВЭБ — «Связь-Банка» и КБ «Глобэкс». Главный офис Банка находится в Москве, сеть представительств охватывает 53 региона и 64 города РФ.

| /> | Банк Дельтакредит |

Банк «ДельтаКредит», основанный в 1998 году, с 2005 года входит в состав Société Générale, одной из крупнейших финансовых групп Европы. Его специализацией является работа с ипотечными кредитами в России. Широкая линейка финансовых продуктов позволяет заёмщикам приобрести практически любое жилье — от элитных квартир до комнат и долей в квартирах. Банк входит в число лидеров по объему выданных ипотечных кредитов.

| /> | Альфа-Банк |

Банковская группа «Альфа-Банк» — крупнейшая частная финансово-кредитная организация в России с одним из самых высоких рейтингов кредитоспособности среди российских банков — «BB+» по оценке S&P Global Ratings. Мажоритарный акционер — АО «АБ Холдинг». «Альфа-Банк» обслуживает свыше 500 000 корпоративных клиентов и порядка 15,8 миллионов физических лиц. Банковская группа входит в ТОП-10 значимых банков России.

| /> | МТС-Банк |

ПАО «МТС Банк» входит в ТОП-50 крупнейших банков РФ по размерам активов. Это уполномоченный банк Правительства Москвы и единственный платёжный оператор портала mos. ru. Основные акционеры универсального коммерческого Банка — ведущий российский телекоммуникационный оператор ПАО «МТС» и ПАО АФК «Система». Банк предлагает весь спектр финансовых услуг, включая ипотеку на жилую недвижимость. Сеть офисов обслуживания охватывает более 50 городов в 30 регионах России.

| /> | Всероссийский банк развития регионов (ВБРР) |