Какой банк выбрать для открытия вклада: рейтинг ставок, надежности

Какой банк выбрать для открытия вклада

Есть несколько вариантов того, куда вложить деньги и получать за них проценты. Например, можно приобрести валюту и зарабатывать на курсовой разнице, играть на бирже, торговать бинарными опциями, покупать акции и другие варианты. Однако эти способы заработка связаны с определенным риском. А вклад или депозит в банке – традиционный надежный способ сохранить свои сбережения.

- Виды вкладов для физических лиц

- В какой банк вложить деньги под проценты

- Основные параметры при выборе программы

- Наиболее выгодные процентные ставки

- Рейтинг банков, которым можно доверить деньги под проценты

- Плюсы и минусы сотрудничества с банком для размещения денег

- Страхование вкладов физических лиц

Открыть такой депозит можно практически в любом банке в день обращения. Кроме того, для такого пассивного заработка не требуется наличие специальных знаний или навыков. Главное – не ошибиться в выборе банка. Даже планируя разместить на депозите небольшую сумму, стоит отнестись к выбору банка максимально ответственно. Инструкция от Brobank поможет сделать правильный выбор.

Виды вкладов для физических лиц

Банки предлагают своим клиентом различные программы по вкладам и депозитам. Есть несколько категорий:

- вклады с частичным снятием денег. У таких депозитов самые низкие процентные ставки, однако есть и плюс – возможность снимать деньги со счета раньше, чем наступил срок окончания действия договора. На сумму остатка средств начисляются проценты.

- пополняемые вклады. На таком счету можно копить деньги. Условия вклада предусматривают возможность пополнения счета в любой момент, а проценты при этом начисляются на общую сумму по вкладку. Снимать деньги с такого счета нельзя.

- срочные вклады. Предусматривают самые высокие проценты, которые банк платит за возможность использовать средства вкладчика в течение действия договора.

Самые выгодные – срочные вклады. Но у них есть и главный минус – деньги нельзя снимать в течение всего срока депозита.

В какой банк вложить деньги под проценты

При выборе банка, которому можно доверить свои деньги, необходимо опираться на два самых важных критерия:

- Размер процентной ставки для получения максимально возможного дохода.

- Надежность самой банковской организации, чтобы не беспокоиться за сохранение своих сбережений даже в тяжелые экономические времена.

В случае крайней необходимости, клиент имеет право снять деньги с любого вида вклада – в большинстве случаев он теряет при этом выгоду в виде процентов.

Основные параметры при выборе программы

Любая программа вкладов или депозитов имеет свои параметры. Прежде чем заключить с банком договор и вложить свои деньги, необходимо уточнить каждый из них:

- срок действия договора, в течение которого деньги находятся на счету;

- минимально возможный взнос по вкладу;

- процентная ставка;

- валюта;

- периодичность выплат накопленных процентов – 1 раз в неделю, месяц, квартал или год. Возможна выплата в конце срока;

- дополнительные опции – снятие, пополнение, досрочное расторжение договора.

Невозможно установить единые комфортные решения по всем этим параметрам. У каждого человека есть свое представление о выгоде, кому-то важнее процентная ставка, а другому – возможность пополнять или снимать деньги. Поэтому программу нужно подбирать индивидуально под свои личные запросы. Некоторые банки предлагают свои программы для конкретной категории лиц, например, для пенсионеров. По этим программам можно разместить на счету небольшую сумму, снимать и пополнять счет, а также получать ежемесячный стабильный доход в виде процентов.

Наиболее выгодные процентные ставки

В 2019 году самыми выгодными считаются срочные вклады, оформленные на небольшой срок, например, 6 или 12 месяцев. Каждый банк предлагает свою линейку продуктов для физических лиц. Выбор банка или компании можно провести по нескольким факторам:

- узнать предложения большого числа банковских организаций;

- уточнить про страховку АСВ;

- собрать информацию об опыте и сроке работы банка на рынке.

Также рекомендуется ознакомиться с отзывами клиентов в интернете на форумах или специализированных финансовых сайтах.

Рейтинг банков, которым можно доверить деньги под проценты

Самые надежные банки в России – это структуры, которые много лет работают на рынке, и имеют крупный капитал, либо участие государства. К ним относятся такие банки:

- Сбербанк.

- ВТБ.

- Россельхозбанк.

- Газпромбанк.

- Альфа-Банк.

Созданные не так давно банки гораздо менее надежны, они могут завлекать клиентов своей рекламой и большими процентными ставками. Однако в этом случае есть риск их исчезновения с рынка и долгого дальнейшего возврата денег клиенту. Кроме этого, существует масса разных кооперативов, которые предлагают вложить деньги под высокие проценты. Доверять свои средства таким организациям крайне опасно, так как эти вклады не бывают застрахованы государством.

Плюсы и минусы сотрудничества с банком для размещения денег

Основное преимущество хранения денег в банке с получением процентов:

- гарантия сохранности денег и безопасность их хранения;

- невозможность потратить деньги из-за отсутствия доступа к финансам (по срочным вкладам);

- стабильный небольшой доход;

- уверенность в получении прибыли, так как при размещении депозита убыток возникнуть не может;

- нулевой или минимальный доход на получение прибыли. Если процентная ставка по вкладу не превышает ставку рефинансирования более чем на 5%, то налог платить не нужно. Если процент высокий, то держатель вклада платит налог 35%, но не от всей суммы прибыли, а от части, превышающей действующее ограничение.

К минусам размещения средств в банке можно отнести только риск обесценивания денег из-за инфляции.

Страхование вкладов физических лиц

Согласно действующему законодательству, деньги, которые размещаются на вкладах и счета, подлежат обязательному страхованию. Это делается на случай возможного банкротства или потери лицензии банковским учреждением. Максимально возможная сумма возмещения – 1 400 000 рублей. В случае если вклад оформлен в иностранной валюте, сумма возмещения считается по действующему курсу на момент наступления страхового случая. Список всех банковских учреждений, участвующих в программе страхования вкладов, можно уточнить на сайте «АСВ» (Агентства по страхованию вкладов).

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Как выбрать банк для вклада: ставим цель и определяем критерии

Одним из самых популярных и доступных инструментов для хранения и накопления денег у граждан нашей страны являются депозиты. Тому есть несколько причин: начать можно даже с 1 000 руб., не выходя из дома, низкий риск потери сбережений и т. д. Но даже в этом случае требуются минимальные знания по финансам, чтобы ответить на вопрос, как выбрать банк для вклада. А для этого сначала надо определиться с целью открытия депозита.

Каковы ваши цели?

Среди многочисленных инструментов для хранения и приумножения денег банковские вклады одни из самых востребованных, но далеко не самых выгодных.

Финансовые эксперты едины во мнении, что на депозите вы в лучшем случае сохраняете свои сбережения от инфляции и при удачном вложении зарабатываете немного за счет процентов. Но не более того. Если, конечно, вы не положили на счет несколько десятков или сотен миллионов рублей. Тогда даже самый маленький процент позволит получать пассивный доход и безбедно существовать на него.

Это первый момент, который вы должны понять. Зачем же открывать вклад, если нельзя на нем заработать? Все зависит от ваших целей:

- Хранение денег вне дома. Это безопасно и выгодно при любом раскладе. Инфляция их обесценит за год, а воры за один день могут полностью лишить вас с трудом накопленных сбережений.

- Создание неприкосновенного запаса, который должен быть в каждой семье на случай форс-мажорных ситуаций (болезнь, авария, потеря работы и т. д.) Главные требования, которые предъявляются к резервному фонду – это доступность в любой момент времени и мобильность. Банковский вклад с пополнением и снятием является отличным для этого решением.

Эксперты рекомендуют придерживаться следующих размеров резервного фонда – от 3 до 6 ваших ежемесячных расходов. Например, если моя семья тратит в месяц около 50 000 руб., то мы должны держать в запасе от 150 000 до 300 000 рублей.

- Накопление средств на дорогостоящую покупку. На срок до 1 – 2 лет удобнее копить на банковском депозите. Вы ежемесячно откладываете определенную сумму денег, а через несколько месяцев делаете необходимую покупку.

- Накопление первоначальных средств для инвестиций. Если в ваши планы входит не просто сбережение денег, но и управление ими посредством инвестиций, то для них нужен определенный первоначальный капитал. Финансовые консультанты рекомендуют начинать с суммы не менее 50 000 руб., а лучше еще больше. Банковский вклад – идеальное место для создания этого первоначального капитала.

И последнее, что хочу сказать в этом разделе. Накопление только ради накопления – сложный процесс, который далеко не всем удается осуществить. А вот, когда у человека есть цель, тогда все становится намного проще.

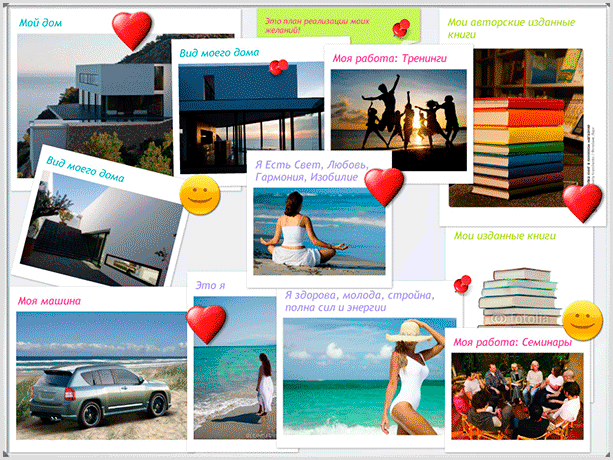

Психологи советуют обязательно визуализировать свои цели и мечты. Напишите их на цветных стикерах и развесьте на видное место: холодильник, зеркало и т. д. Только обязательное правило: цель должна иметь конкретное описание, сумму и сроки достижения. Например, путешествие в Грецию в июле 2019 года всей семьей, требуемая сумма – 150 000 руб. Или ремонт в квартире в январе 2019 г., сумма – 100 000 руб.

Для каждой цели заведите отдельный депозит. А когда возникнет соблазн потратить деньги на ненужные покупки, посмотрите на стикеры.

Параметры вклада

От поставленных целей зависит вид вклада, который вам стоит открыть в банке. Все многообразие депозитов, предлагаемых сегодня банками, можно условно разделить на три вида:

- Вклады до востребования имеют самый низкий процент, но позволяют распоряжаться деньгами в любое время.

- Срочные вклады оформляются на определенный срок и имеют ограничения на пополнение и снятие, но и самый высокий процент.

- Модификации срочного вклада. Например, с возможностью пополнения денег или частичного снятия. Доходность в этом случае ниже, чем доходность по срочным вкладам.

Поэтому, от того, какие цели вы перед собой ставите, будут зависеть основные параметры депозита. На что надо обратить внимание:

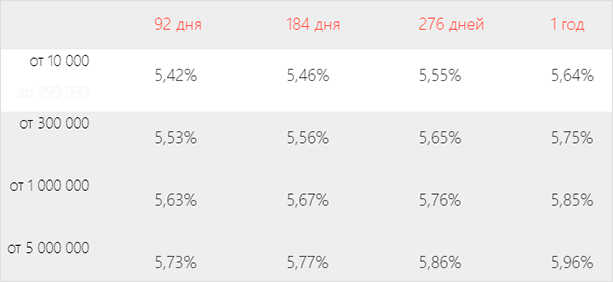

- Чем выше первоначальная сумма вложений, тем выше ставка. Практически во всех банках действует это правило (есть и исключение, например, Россельхозбанк).

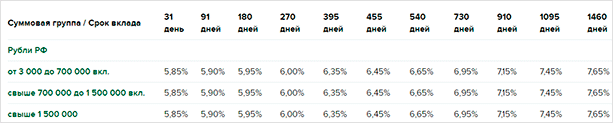

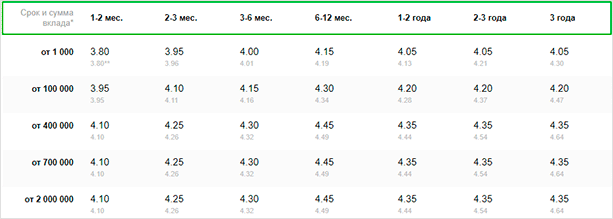

Сравните ставки при разных суммах в Альфа-Банке (депозит “Победа+”).

- Не стоит рассчитывать на то, что при увеличении срока депозита процент будет выше. У большинства банков как раз обратная ситуация, но есть и исключения. Для сравнения возьму 2 банка.

Россельхозбанк (вклад “Доходный”).

Сбербанк (вклад “Сохраняй”).

Как видите, в Сбербанке после 12 месяцев идет снижение процентной ставки, а в Россельхозбанке она постоянно растет.

Что хорошо, а что плохо, не берусь судить. В нестабильной экономической ситуации, когда ключевая ставка Центробанка меняется несколько раз в год, я склонна не доверять банкам деньги под фиксированную ставку на длительный срок. Через год ситуация на рынке может кардинально поменяться. К сожалению, мы давно забыли слово “стабильность”.

- Возможность пополнения и снятия денег без потери процентов. Этот параметр важен для хранения резервного фонда. Ставка, как правило, по таким вкладам ниже, но здесь первостепенную роль играет мобильность денежных средств.

Деньги по любому вкладу можно снять в любой момент. Но в одном банке вы потеряете все начисленные ранее проценты, а в другом – частично сохраните. Банк можно понять, он рассчитывает на ваши деньги в течение определенного срока. Они не лежат в хранилище мертвым грузом, а работают. Поэтому из-за того, что вы их досрочно изымаете, банк теряет прибыль.

- Я уже неоднократно в статьях о депозитах обращала внимание на такое слово, как “капитализация”, т. е. начисление процентов на проценты. При выборе вклада обратите внимание, что не всегда капитализация будет выгоднее, чем простое начисление процентов. Банки иногда дают низкую процентную ставку на вклады с капитализацией и высокую – без нее.

Теперь, когда мы определились с целями и видами вкладов, перейдем к вопросу, в каком банке физическому лицу лучше сделать вклад. По каким параметрам выбирать?

Критерии выбора банка

Выбрать банк для надежного хранения собственных сбережений – несложная задача, если следовать представленному ниже алгоритму. Какие-то пункты вы можете пропустить, если они не являются для вас определяющими, а какие-то добавить.

Надежность банка

Первое, на что надо обратить внимание, входит ли банк в государственную систему страхования вкладов. Если да, то деньги в размере 1,4 млн. руб. застрахованы государством и будут возвращены вам при наступлении страхового случая. Узнать эту информацию не составит труда:

- на сайте банка,

- на сайте агентства по страхованию вкладов.

О надежности банка говорит и еще целый ряд параметров. Важными из показателей деятельности являются величина активов, ликвидности, прибыли и рентабельности. Можно самостоятельно проанализировать эти данные по документам в открытом доступе в интернете. Но есть специальные рейтинговые компании, которые десятилетиями этим занимаются.

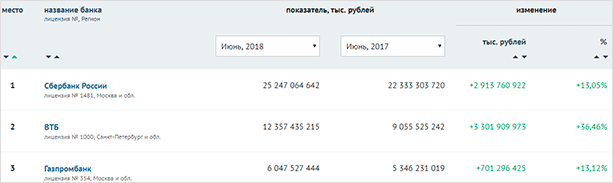

Можно воспользоваться рейтингом на портале Банки.ру. Он составлен на основе анализа показателей финансовой отчетности.

Например, вот так выглядит рейтинг на июнь 2018 г. и его изменение за год по тройке лидеров.

Если посмотреть таблицу чуть ниже, то увидим печальную картину. Банк ФК “Открытие” потерял 3 пункта рейтинга и 36 % своих активов. Бинбанк – минус 2 пункта и 23,6 % активов, Уральский банк реконструкции и развития просел сразу на 8 пунктов, а Глобэкс на 18 и попрощался с 39 % активов.

Условия по депозитам

На что надо обратить внимание:

Процентная ставка

Внимательнее присмотритесь к банкам с максимальными процентами по вкладам. Могут быть следующие объяснения такого явления:

- банк в сложном экономическом положении и ему срочно надо пополнить активы;

- действуют предпраздничная акция или спецпредложение;

- максимальные проценты оказываются очередным трюком маркетологов, а по факту их получить сложно;

- банк, который только набирает обороты, нуждается в привлечении клиентов и завоевании своей доли рынка.

Капитализация и ее периодичность

Играет большую роль при долгосрочном инвестировании средств. Если срок вклада не более 1 – 2 лет, то на большие доходы рассчитывать не стоит.

Пополнение и снятие

Банки часто выдвигают условия для пополнения и снятия средств. Например, по вкладу в Тинькофф Банке частичное изъятие допускается только через 60 дней после открытия. А пополнить можно не позднее 30 дней до закрытия вклада.

Кроме того, существуют ограничения по сумме. А некоторые банки сохраняют проценты только, если на счете хранится определенный неснижаемый остаток.

Если необходимости в пополнении и снятии денег у вас нет, то ориентируйтесь на срочный депозит с более высокими процентами.

Дополнительные условия

Про них часто не говорят, но они обязательно прописаны в договоре. К таким условиям относятся:

- интернет-банкинг,

- СМС-информирование,

- выпуск пластиковой карты.

В век информационных технологий намного удобнее совершать операции по своим счетам, не выходя из дома. Поэтому онлайн-обслуживание для многих пользователей банковских услуг стоит на первом месте. Интернет-банкинг, как правило, бесплатный.

А вот другие услуги часто используются не только для удобства клиента, но и для зарабатывания на них дополнительной прибыли. СМС-информирование во многих банках платное. В договоре есть пункт о вашем согласии на его подключение. Если вы не нуждаетесь в СМС от банка, то откажитесь при подписании договора или позвонив по горячей линии уже после этого.

Выпуск и обслуживание пластиковой карты тоже может сопровождаться комиссиями. Будьте внимательнее при заключении договора.

Сеть филиалов и банкоматов

Выбрали банк? Узнайте, есть ли его филиал в вашем городе. Если планируете пополнять и снимать деньги со счета, тогда не лишним будет узнать местонахождение банкоматов и уровень обслуживания в отделениях.

Наверное, для всех привычны очереди к банкоматам Сбербанка. И дело не в их количестве. Многие клиенты этого банка – пожилые люди, которые просто не умеют пользоваться интернет-банкингом.

А если банкомат и филиал один на весь город? Такая ситуация, например, в моем не самом маленьком городе, с банком Ренессанс Кредит. Народу там всегда много в любой день недели.

Тинькофф Банк имеет очень мало отделений и только начинает устанавливать собственные банкоматы. Такая форма обслуживания для многих граждан минус, а не плюс.

Отзывы клиентов

Пусть и неоднозначный критерий, но совсем сбрасывать его со счетов, считаю, неправильно. Я работаю в копирайтинге не первый год и прекрасно знаю, что часто отзывы пишут на заказ. Поэтому доверять им надо, проводя строгий отбор.

Психология людей такова, что они охотнее пишут разгневанные отзывы, чем положительные. Поэтому, когда на портале Банки.ру читаешь сплошной негатив, то не хочется вообще связываться ни с одним банком. Но стоит вспомнить о психологии, сразу все встает на свои места.

Негативные отзывы очень полезны. Люди пишут о своих ошибках (например, популярная тема навязывания страховки при кредитовании), о некомпетентности сотрудников и т. д. Все это берем на вооружение и выстраиваем с банком взаимовыгодное сотрудничество.

Заключение

Самый выгодный депозит там, где помогут достичь ваших целей с максимальным доходом в минимальный промежуток времени. Все инструменты по поиску у вас есть. Потратьте пару часов личного времени, чтобы изучить условия банков. В этом случае ваши деньги будут храниться в надежном месте, приносить пусть и небольшой, но доход.

Желаю всем читателям нашего блога как можно быстрее достичь поставленных целей. Начните делать сбережения с открытия депозитов. Вкус приходит во время еды. Есть и более привлекательные инструменты для управления своим капиталом.

Источник https://brobank.ru/banki-dlya-vklada/

Источник https://iklife.ru/finansy/vklady/kak-vybrat-bank-dlya-vklada-samyj-vygodnyj-procent.html

Источник

Источник