Альфа-Банк – дебетовые карты: условия оформления, виды, правила пользования для физических лиц

Дебетовые карты Альфа-Банка

Хранить деньги в копилке — это привычка, которая для 90% людей осталась в прошлом. Сегодня дебетовые карты есть у всех, на них поступают пособия, выплаты, заработная плата и т.д. Подобный вид банковского продукта подразумевает начисление и хранение денежных средств. Никаких процентов или ежемесячных выплат нет. Одна из крупнейших финансовых организаций России — Альфа-Банк карты для ежедневного использования предлагает разного типа, исходя из потребностей клиентов.

Основная информация об Альфа-Банке

.jpg)

Альфа-банк — крупнейший частный банк в России.

Кредитное учреждение работает на российском рынке с 1991 г. На 2021 г. является одним из главных заемщиков и крупным игроком на финансовом рынке. Банк работает с частными и юридическими лицами, представителями малого и среднего бизнеса, индивидуальными предпринимателями.

Компания предлагает клиентам широкий ассортимент услуг: кредит наличными, рефинансирование, инвестиции, вклады, оформление пластиковых карт.

Виды дебетовых карт

Поскольку Альфа-Банк предлагает большой выбор карт, подобрать подходящий вариант будет несложно. Чтобы продукт на 100% соответствовал потребностям, необходимо изучить условия каждого предложения.

Компания сотрудничает с платежными системами Visa, «МИР» и MasterCard. При использовании «МастерКард» в случае совершения трансакций за рубежом с рублевого счета деньги сначала переводятся в евро. Если карта обслуживается системой «Виза», то конвертация идет в доллары. Оплата покупок «МИР» за пределами России невозможна.

Standart

Стандартный вариант с минимальным набором функций и базовым комплектом услуг. Без годового обслуживания. Кэшбэк и проценты на остаток не начисляются.

.jpg)

Standart — карта с минимальным набором функций.

Standart выбирает потребитель, который редко пользуется продуктом и не хранит на нем много денег.

Black Edition

Наиболее престижный вариант. Держателям подобного банковского продукта предлагают повышенный cashback, начисление процентов на остаток по счету и иные привилегии.

- стоимость обслуживания — 5 тыс. руб./мес (если месячные расходы превышают 300 тыс. руб., то за услугу плата не берется);

- cashback 1,5 и 1% (при тратах на 10 тыс. руб./мес);

- кэшбэк 2 и 6% (при расходах на сумму от 70 тыс. руб.);

- cashback 3 и 7% (если совершено покупок на 100 тыс. руб. и больше);

- до 5,5% годовых на остаток по Альфа-счету.

Premium

Более высокий статус продукта. Он означает, что его владельцам доступен расширенный список функций и дополнительных услуг.

- стоимость обслуживания — 100 руб. в месяц (если клиент не соблюдает условия, установленные банком);

- cashback — 1,5% (при покупке на сумму 10 тыс. руб./мес или при среднемесячном остатке на балансе больше 30 тыс. руб.);

- кэшбэк — 2% (при тратах на 70 тыс. руб.);

- до 5,5% годовых на остаток по Альфа-счету и 1% по простому счету.

.jpg)

Карта Premium имеет расширенный список функций.

Какие возможности дает карта

При сотрудничестве с Альфа-Банком человек получает возможность не только зарабатывать, когда тратит деньги, но и экономить на платежах:

- рассчитываясь картой, клиент финансовой организации получает Альфа-баллы, которые компенсируют покупки в мобильном приложении (1 балл=1 рубль);

- переводы в сторонние кредитные организации по номеру телефону проводятся без комиссии (до 100 тыс. руб. в месяц);

- на остаток начисляется до 5% годовых;

- действует кэшбэк до 2% на все покупки;

- оплачивать услуги ЖКХ, мобильную связь, штрафы ГИБДД можно бесплатно;

- начисляются мили для приобретения авиабилетов;

- обналичивать средства без комиссионных сборов можно в терминалах по всему миру.

Обзор дебетовых карт

Банк предлагает несколько видов платежных инструментов, каждый из которых имеет ряд подвидов, что позволяет максимально удовлетворить потребности клиентов кредитного учреждения.

«Альфа-карта»

Бесплатная карта, за годовое обслуживание платить не нужно. Никаких бонусов и привилегий держатели подобных продуктов не получают:

- основные трансакции (внутренние переводы, обналичивание, пополнение баланса) — бесплатно;

- снятие денег через терминалы сторонних компаний — 2% комиссии (от 200 руб.);

- переводы вне банка — 1,95% (минимум 30 руб.);

- доступ к мобильному приложению;

- 3% cashback;

- 7% годовых на остаток по счету в конце каждого месяца.

.jpg)

«Альфа-карта» является бесплатным продуктом.

Также держатели карты могут без комиссии оплатить коммунальные услуги, штрафы и пополнить счет сотового телефона.

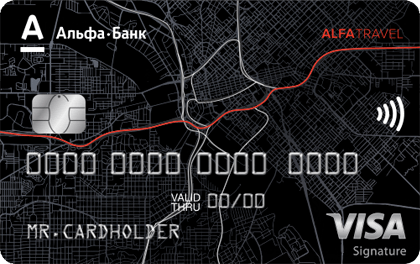

Alfa Travel premium

Alfa Travel обслуживается платежной системой Visa и представлена в 2 вариантах: стандартном и премиальном.

Описание Alfa Travel:

- Первые 2 месяца обслуживания — бесплатно, с третьего — 100 руб. Плата списывается только в том случае, если владелец карты не выполняет условия, установленные компанией: среднемесячный баланс — не меньше 30 тыс. руб. или совершение покупок в течение месяца на сумму 10 тыс. руб.

- Обналичивание средств в любой стране — бесплатно первые 2 месяца.

- При проведении любых финансовых операций, кроме переводов, кэшбэк составляет 3%, за оплату на сайте travel.alfabank.ru — 9%.

- На остаток по счету начисляется от 1 до 6%.

Вместо денег карта пополняется милями, которые можно использовать при покупке авиабилетов: 1 миля=1 руб. За обналичивание в третий и последующие месяцы комиссионный сбор не взимается, если на балансе больше 30 тыс. руб. или в течение 30 дней потрачено более 10 тыс. руб.

«Alfa Travel premium» обслуживается системой Visa.

При оформлении пакета «Премиум» плата за выпуск первой карты не берется, обслуживание продукта бесплатное. При совершении покупок клиент получает кэшбэк в размере 5%. При расчете картой на сайте travel.alfabank.ru cashback составляет 11%. На остаток на счету начисляется от 1 д 7% в зависимости от суммы среднемесячного баланса или величины месячных расходов с карты. Обналичивать средства можно в любой точке земного шара без комиссионного сбора.

Клиенты, выбравшие Alfa Travel или Alfa Travel Premium, получают комплекс дополнительных услуг. Среди них:

- бесплатная упаковка багажа;

- безлимитный интернет;

- скидки на аренду автомобиля;

- доступ к залам ожидания класса Priority Pass и т.д.

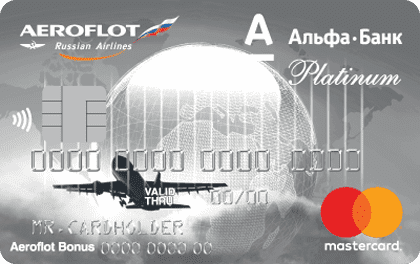

«Аэрофлот» и «Аэрофлот Black Edition»

Выгодное предложение от «МастерКард» доступно в 2 версиях.

- Плата за обслуживание — 100 руб./мес. Продукт предоставляется бесплатно, если на счете лежит больше 30 тыс. руб. или в течение месяца потрачено более 10 тыс. руб.

- На остаток начисляется 1% (если сумма покупок за 30 дней составила 10 тыс. руб.) или 6% (если израсходовано 70 тыс. руб.).

- За каждые потраченные 60 руб. дается 1,1 мили (если в течение месяца с карты куплено товаров на 10 тыс. руб.) или 1,5 мили (при расходах выше 70 тыс. руб.).

.jpg)

«Аэрофлот» начисляет бонусы на покупку авиабилетов.

Аэрофлот Black Edition предоставляется на следующих условиях:

- Плата за обслуживание — 5 тыс. руб./мес. Бесплатно карта выдается в том случае, если на счете лежит сумма от 3 млн руб., а сумма ежемесячных расходов от 100 тыс. руб. или пользователь получает зарплатный платеж в размере от 400 тыс. руб.

- На остаток начисляется от 1 до 7% (в зависимости от того, сколько денег в месяц потратил держатель карты).

- За каждый израсходованные 60 руб. дается от 1,1 до 2 миль.

Потратить собранные бонусы можно на приобретение авиабилетов, повышение класса обслуживания, покупки продукции у партнеров и т.д.

«Яндекс Плюс»

Продукт для совершения регулярных покупок от платежной системы MasterCard выдается сроком на 1 год, обслуживание бесплатное. Карта подходит для совершения ежедневных покупок, переводов и иных трансакций. Можно переводить на нее заработную плату и брать за границу в качестве основного инструмента для совершения финансовых операций.

.jpg)

«Яндекс Плюс» — продукт от MasterCard.

Основное преимущество продукта — высокий cashback:

- 10% при оплате на сервисах Yandex;

- 6% при расчете на сайте travel.alfabank.ru;

- 5% при тратах в заведениях общественного питания, развлекательных центрах, спортивных клубах;

- 1% на остальные операции;

- на остаток начисляется 7%.

При оформлении продукта в пакете «Премиум» к клиенту прикрепляют персонального менеджера. Держатель пластика может воспользоваться бесплатным обналичиванием, выгодным курсом конвертации валюты, консьерж-сервисом и т.д.

Карта «Пятерочка»

Обслуживается системой Visa. Стоимость продукта — 100 руб./мес. Плата не берется, если клиент Альфа-Банка в месяц тратит не менее 10 тыс. руб. или сумма на балансе не ниже 30 тыс. руб.

Условия по карте:

- 2,5 тыс. приветственных баллов;

- 2,5 тыс. бонусов на день рождения;

- за каждые 10 руб., потраченные в сети магазинов «Пятерочка», начисляется 2 балла;

- за 10 руб., израсходованные на покупки в других маркетах, дается дополнительно по 1 бонусу.

.jpg)

Карта «Пятерочка» начисляет баллы.

Карта «Пятерочка» доступна только жителям Казани, Екатеринбурга, Москвы и Краснодара.

За покупки Альфа-Банк начисляет больше баллов, чем с «Выручай-картой». Оплатить накопленными бонусами можно до 100% стоимости покупок.

Карта «Перекресток»

Стоимость обслуживания — 100 руб. Бесплатно продукт предоставляется, если в течение месяца со счета потрачено больше 10 тыс. руб. или на остатке есть 30 тыс. руб.

- в подарок начисляется 2 тыс. баллов;

- за каждые 10 руб., потраченные в сети «Перекресток», дается 3 балла, за 10, израсходованные в других магазинах, — по 1 бонусу;

- на остаток начисляется до 6% годовых;

- есть возможность пользоваться скидками и специальными предложениями в приложении «Мой Перекресток».

Карта «Перекресток» имеет стоимость обслуживания 100 рублей.

Альфа «МИР»

Классическая банковская карта. Счет можно открыть в рублях, долларах или евро.

Основные возможности продукта:

- социальные платежи без процентов;

- обналичивание без комиссионного сбора (до 50 тыс. руб.);

- возможность бесконтактной оплаты;

- переводы без комиссии (до 100 тыс. руб.);

- кэшбэк до 20% от партнеров платежной системы «МИР».

Альфа «МИР» — классическая карта.

Детская карта

Карта обслуживается системой «МастерКард». Предлагается на выбор 2 варианта дизайна. Продукт позволит детям освоить навыки управления финансовым инструментом. Если ребенку еще нет 14 лет, то карту привяжут к счету родителей.

.jpg)

Детская карта выпускается бесплатно.

- возможность бесконтактной оплаты;

- выпуск и обслуживание — бесплатно;

- пополнение баланса без комиссии;

- при оплате счета в кафе или ресторане 5% возвращаются на карту.

Используя мобильное приложение или интернет-банкинг, родители смогут отслеживать расходы ребенка и задать лимит на покупки в некоторых категориях, например «Игрушки».

Дистанционно заказать подобный платежный инструмент нельзя, его оформляют только при личном обращении в отделение.

«Кэшбэк 1-5-25»

Продукт, выпущенный Альфа-Банком совместно с мобильным оператором Билайн. Обслуживание и выпуск — бесплатно.

«Кэшбэк 1-5-25» — продукт Альфа-Банка и оператора Билайн.

- на остаток начисляется от 4% (при сумме покупок в месяц больше 10 тыс. руб.) до 5% (если расходы в месяц превысили 100 тыс. руб.);

- обналичивание без комиссии;

- переводы без дополнительных сборов (до 100 тыс. руб. в месяц);

- кэшбэк 5% за покупки в магазинах «Перекресток» и «Пятерочка»;

- cashback 25% при оплате товаров и услуг через приложение «Альфа-Мобайл» и «Мой Билайн»;

- кэшбэк 1% на все покупки.

Максимальная сумма cashback — 5 тыс. руб./мес. 1 бонусный балл = 1 руб.

Общие условия обслуживания дебетовых карт

Карты для регулярных покупок отличаются бесплатным обслуживанием (при соблюдении ряда требований) и возможностью внесения/снятия денег через устройства самообслуживания. Клиенты кредитного учреждения получают доступ к интернет-банку и мобильному приложению.

Стоимость оформления

Выпуск и обслуживание карт для совершения регулярных повседневных покупок — это бесплатные услуги. За оформление пластиковой карты ничего платить не нужно. Бесплатно проводится перевыпуск потерянного платежного инструмента.

Правила начисления кэшбэка

Альфа-Банк предлагает следующие условия по cashback:

- 1,5%, если сумма ежемесячных расходов не превышает 100 тыс. руб.;

- 2%, если держатель карты тратит больше 100 тыс. руб. в месяц;

- до 3% при оформлении продукта класса «Премиум».

Альфа-Банк предлагает до 3% кэшбэка.

Ограничение по сумме кэшбэка — 5 тыс. руб. Основной недостаток — чек округляется в меньшую сторону, например, при покупке на 299 руб. cashback посчитают как за 100 руб.

Пополнение дебетовых карт

Пополнять баланс через устройства банков-партнеров и получать переводы с карт иных организаций можно бесплатно. В мобильном приложении также доступна услуга внесения денег на счет. Найти близлежащее устройство самообслуживания поможет список с адресами, размещенный на сайте компании — alfabank.ru/atm .

Снятие наличных

Тарифы на обналичивание с дебетовых карт Альфа-Банка:

- снимать деньги можно без комиссии в банкоматах кредитного учреждениях и в терминалах банков-партнеров: Газпромбанка, Росбанка, Открытия, Промсвязьбанка, МКБ;

- обналичивать средства через устройства иных финансовых организаций, не сотрудничающих с Альфа-Банком, размер комиссионного сбора составит 1,5% (минимум 200 руб.);

- с премиальных продуктов снимать деньги можно без комиссии в любых терминалах по всему миру (до 50 тыс. в месяц).

Денежные переводы

Альфа-Банк предлагает клиентам следующие условия для пополнения баланса:

- переводить средства между счетами Альфа-Банка можно без комиссионных сборов;

- на карты других компаний по номеру отправка денег обойдется в 1,95% (минимум 30 руб.);

- перевод по реквизитам счета или номеру мобильного телефона в стороннюю финансовую организацию — без комиссии.

Денежные переводы можно делать без комиссионных сборов.

Преимущества карт

К преимуществам карт относят:

- возможность бесконтактной оплаты;

- надежную защиту от мошенников;

- большой выбор вариантов под разные потребности и интересы;

- поддержку в режиме 24/7;

- удобную и понятную версию «Личного кабинета»;

- возможность пользоваться картой без оплаты за обслуживание при выполнении ряда условий;

- оплату штрафов, коммунальных платежей без комиссии;

- постоянные скидки от компаний-партнеров;

- пополнение счета без комиссии с карт сторонних финансовых организаций и через терминалы банков-партнеров;

- возможность заказать продукт онлайн и оформить доставку на дом курьером.

Недостатки дебетовых карт

Из недостатков платежного инструмента клиенты отмечают необходимость ежемесячно оплачивать 99 руб. за СМС-уведомления. За год получается 1188 руб. Если прибавить к этому необходимость платить за обслуживание карты, то выходят существенные расходы.

За СМС-уведомления дебетовых карт ежемесячно нужно оплачивать 99 руб.

Как оформить карту

Оформление платежного инструмента не займет много времени, поскольку компания предъявляет к клиентам минимальный набор требований. Посетите официальную страницу, чтобы увидеть все виды предлагаемых карт.

Требования к держателю карт

Оформить карту могут только совершеннолетние граждане РФ, имеющие постоянную прописку на территории страны. Финансовый инструмент выдается для личных целей клиента: получения зарплаты, хранения денег, оплаты товаров и т.д.

Необходимые документы

Для получения стандартной карты потребуется только паспорт. Для выпуска премиального продукта дополнительно нужно предоставить справку о доходах, чтобы банк убедился в платежеспособности человека. Если паспорт утерян, то для подтверждения личности можно воспользоваться иным документом, например водительским удостоверением или загранпаспортом.

Заполнение анкеты

При заполнении анкеты на сайте компании нужно указать следующую информацию:

- Ф.И.О. (как в паспорте);

- дату рождения;

- номер мобильного и адрес e-mail;

- имя, которое будет на расчетной карте, например IVAN IVANOV.

.jpg)

При заполнении анкеты указывают персональные данные.

Заполнение анкеты займет не больше 5 минут.

Оформление онлайн

Заказать карту от Альфа-Банка можно дистанционно. Для этого нужно:

- Посетить официальный сайт кредитного учреждения alfabank.ru.

- Выбрать вкладку «Карты», подраздел «Дебетовые».

- Ознакомиться с предложенными вариантами, изучить условия.

- При необходимости воспользоваться помощью онлайн-консультанта.

- Нажать «Заказать карту».

- Заполнить анкету, указать тип карты.

- Согласиться с условиями договора и кликнуть на кнопке «Продолжить».

- Прописать паспортные данные, адрес регистрации, добавить имя и фамилию на английском языке (будут указаны на платежном инструменте).

- Выбрать способ доставки и придумать кодовое слово для последующих идентификаций при обращении в банк.

- Получить уникальный SMS-пароль и ввести его в специальное поле.

Через несколько минут после отправки заявки позвонит работник банка для уточнения деталей и согласования времени доставки. Курьер прибудет на указанный адрес в оговоренный срок. Если при заполнении формы какие-то данные введены неверно, они будут подсвечены красным цветом.

Поэтому при внесении информации нужно быть внимательными, чтобы не затягивать процесс оформления запроса.

Оформление офлайн

При оформлении платежного инструмента в отделении кредитного учреждения при себе нужно иметь удостоверение личности. Сотрудник финансовой организации даст детальную консультацию, расскажет о плюсах и минусах продуктов, поможет выбрать вариант, максимально соответствующий запросам клиента. Стандартная Альфа-карта выдается в течение нескольких минут, в остальных случаях на изготовление платежного инструмента уходит от 2 до 5 дней.

Оформление офлайн происходит в офисе Альфа-Банка.

Подключение интернет-банка

Чтобы создать «Личный кабинет», можно обратиться в ближайшее подразделение банка, позвонить по телефону горячей линии или пройти регистрацию самостоятельно на сайте компании. В последнем случае последовательность действий будет следующей:

- Нажать «Интернет-банк» на главной странице.

- Выбрать строку «Получить логин».

- В пустых полях прописать номер продукта, срок его действия, телефон.

- В сообщении придет временный логин, который нужно вписать в окне, открывшемся после нажатия на кнопку «Далее».

После первоначальной авторизации стоит поменять идентификационные данные для входа в ЛК.

Как пользоваться картой

Карту можно использовать в стационарных торговых точках, в онлайн-маркетах и сервисах. После получения ее необходимо активировать через мобильное приложение или в ЛК интернет-банка. Дополнительно потребуется придумать PIN-код, который нужен не только для защиты средств, хранящихся на счете, но и для активации опции бесконтактной оплаты.

При совершении первой операции нужно вставить продукт в терминал и набрать ПИН-код. За последующие покупки можно расплачиваться в одно касание.

Интернет-банк

Через интернет-банк «Альфа-Клик» клиенты финансовой организации могут управлять картой и проводить разные операции:

- совершать переводы и оплачивать услуги;

- оставлять заявку на выпуск новой или дополнительной карты;

- блокировать банковский продукт при утере;

- активировать продукт;

- задавать новый ПИН-код;

- закрывать карту.

.jpg)

Интернет-банк позволяет совершать переводы и оплачивать услуги.

Если забыл ПИН-код

Если человек забыл PIN-код, то его можно в любой момент поменять в приложении. В категории «Все счета и карты» нужно выбрать интересующий продукт и нажать «Новый ПИН-код».

Действия при утере карты

При утере блокировка проводится в течение нескольких секунд. Приостановить действие продукта можно самостоятельно через «Личный кабинет» в мобильном приложении или интернет-банке. Подать запрос на блокировку и выпуск новой карты возможно в подразделении банка или по телефону горячей линии.

Как закрыть дебетовую карту

Для отказа от банковского продукта и подачи заявления о закрытии счета можно воспользоваться одним из способов:

- обратиться в ближайшее отделение банка;

- позвонить на горячую линию по номеру 8 (495) 788-88-78;

- оставить заявку через «Личный кабинет» в интернет-банке;

- воспользоваться мобильным приложением.

Закрыть дебетовую карту можно в ближайшем отделении.

Если на карте остались деньги, то можно в заявлении написать, на какой счет их нужно перевести. На закрытие продукта потребуется от 45 дней в зависимости от условий соглашения. После истечения этого срока необходимо повторно обратиться в отделение и получить справку, подтверждающую факт закрытия счета и отсутствия претензий со стороны кредитного учреждения.

Партнеры Альфа-Банка

Официальный список партнеров кредитного учреждения обширен. В него входят:

- Открытие.

- МКБ.

- Газпромбанк.

- Росбанк.

- УБРиР.

- Россельхозбанк.

В терминалах этих финансовых организаций клиенты Альфа-Банка могут снимать деньги без комиссии и лимитов.

Отзывы держателей карт

Анна, 28 лет, Санкт-Петербург:

Уже 4 года пользуюсь услугами Альфабанка, здесь же получаю зарплату. Оформляла не только дебетовую, но и кредитную карту. 12 месяцев назад получила пластик Alfa Travel. Мое личное мнение — это наилучшее предложение по накоплению миль на рынке. Их можно обменять при покупке билетов, что позволяет сэкономить на транспортных расходах. Через полгода сыну исполняется 14 лет, хочу в качестве подарка оформить ему детскую карту, пусть познает азы управления финансами.

Иван, 33 года, Новосибирск:

Пользуюсь пластиком Альфа-Банка с 2018 г. Для меня основное преимущество предложения — это начисление процента на остаток и неплохой кэшбэк. Также получаю на пластик заработную плату. На карте постоянно есть деньги, поэтому в конце года набегает неплохой бонус — 11 тыс. руб. К тому же с каждой покупки в месяц на счет возвращается примерно 700 руб., которых хватает на оплату сотовой связи и интернета.

Светлана, 42 года, Казань:

В 2019 г. оформила карту Cashback. Заметила, что банк учитывает не все операции для начисления кэшбэка. Какие покупки не вошли в сумму израсходованных средств, можно посмотреть в отчете в «Альфа-Клике». Один раз столкнулась с ситуацией, когда не была учтена операция по приобретению смартфона. Обратилась к сотрудникам банка, мне подробно объяснили, что расчет произведен в магазине сотовой связи, а на такие покупки кэшбэк не распространяется. Сделала выводы и теперь стараюсь расплачиваться только в тех магазинах, которые попадают под cashback.

Дебетовые карты Альфа-Банка

Дебетовые карты Альфа-Банка – выбор людей, которые во всем ищут выгоду, предпочитают не просто совершать траты, а получать за это щедрое вознаграждение, скидки, проценты на остаток. Бесплатный выпуск, обслуживание, подача заявки онлайн, быстрая доставка – преимущества дебетовых карт Альфа-Банка.

Бесплатная всегда!

Бесплатная всегда!

| Стоимость | 0 руб |

| Кэшбек | до 2% |

| % на остаток | до 5% |

| Снятие без % | Р |

| Овердрафт | нет |

| Доставка | 1 день |

| Стоимость | 0 руб |

| Кэшбек | до 9% |

| % на остаток | до 5% |

| Снятие без % | Р |

| Овердрафт | нет |

| Доставка | 1-5 дней |

| Стоимость | 0 руб |

| Кэшбек | 10-20% |

| % на остаток | до 3% |

| Снятие без % | Р |

| Овердрафт | нет |

| Доставка | 1-5 дней |

| Стоимость | 0 руб |

| Кэшбек | до 3% |

| % на остаток | до 5% |

| Снятие без % | Р |

| Овердрафт | нет |

| Доставка | 1-5 дней |

| Стоимость | 0 руб. |

| Кэшбек | до 3% |

| % на остаток | до 6% |

| Снятие без % | Р |

| Овердрафт | нет |

| Доставка | 1-3 дня |

| Стоимость | 0 руб |

| Кэшбек | мили |

| % на остаток | до 5% |

| Снятие без % | Р |

| Овердрафт | нет |

| Доставка | 1-5 дней |

| Стоимость | 0 руб |

| Кэшбек | до 5% |

| % на остаток | до 5% |

| Снятие без % | Р |

| Овердрафт | нет |

| Доставка | 1-2 дня |

| Стоимость | 0 руб |

| Кэшбек | до 10% |

| % на остаток | до 3% |

| Снятие без % | Р |

| Овердрафт | нет |

| Доставка | 1-3 дня |

| Стоимость | 0 руб |

| Кэшбек | до 25% |

| % на остаток | до 3% |

| Снятие без % | Р |

| Овердрафт | нет |

| Доставка | 1-2 дня |

Плюсы дебетовых карт от Альфа-Банка

Заказать дебетовую карту Альфа-Банка стоит, наверно, каждому физическому лицу, ведь пластик этого учреждения отличается весомыми плюсами:

- оформление карточки онлайн – бесплатно и быстро;

- бонусы, мили, кэшбэк, проценты на остаток – безграничные привилегии;

- привлекательные тарифы и обслуживание без комиссии;

- категории карт Альфа на все случаи жизни – легко подобрать и выпустить лучший продукт;

- просто управлять – через приложение, в отделении, через интернет (личный кабинет), где доступен полный функционал;

- понятные условия пользования – дебетовая карта Альфа подойдет молодежи, работающим людям, пенсионерам.

Линейка дебетовых карт Альфа, которые можно оформить прямо сейчас

Дебетовая карта Альфа-Банка – что это такое? Это пластик, предназначенный для безналичной оплаты товаров и услуг (в т.ч. в интернете), операций с наличными, безопасного хранения средств. Учреждение предлагает открыть карточку различных типов:

- для покупок (категория «классик» и «стандарт»), по ним предусмотрен кэшбэк, выгодно совершать траты, обслуживание недорогое либо бесплатное;

- премиальный пластик – именная карточка с повышенными бонусами и лимитами, доп. привилегиями, но платным обслуживанием, предназначена для взыскательных людей;

- для путешествий – специальные условия и скидки на билеты, отели, экскурсии, кэшбэк милями, которые можно обменять на покупку в категории «Отдых».

Виды дебетовых карт Альфа-Банка отличаются и платежными системами – доступны Mastercard (Мастеркард), Visa (Виза), МИР. Особенности каждого пластика – привилегии платежных систем и возможности, так, МИР не работает за границей (за редким исключением стран-партнеров).

Бонусная программа и другие привилегии для держателей

По дебетовой карте Альфа-Банка условия обслуживания привлекательны за счет сразу нескольких привилегий для держателя:

- начисление до 6% на остаток;

- возврат до 3% бонусами;

- компенсация до 11% милями;

- подарочные баллы за оформление.

Лимиты и комиссии при переводах и снятии наличных

Для каждой программы (в зависимости от категории карточки) предусмотрены собственные лимиты и комиссии:

- снятие наличных – бесплатно в банкоматах Альфы, у партнеров;

- переводы в другое учреждение – 1,95% от суммы, мин.30 руб.;

- лимиты – до 600 тыс. руб. в сутки и 1,5 млн. в месяц (зависит от тарифного плана);

- овердрафт – не предусмотрен.

Как оформить?

Как оформить и заказать карту Альфа-Банка дебетовую? Финансовое учреждение предлагает несколько способов, как получить пластик:

- официальный сайт AlfaBank;

- мобильное приложение для клиентов;

- личный кабинет (тоже необходим доступ);

- по телефону службы поддержки;

- непосредственно в офисе;

- на нашем сайте

При оформлении на нашем портале можно узнать, что такое дебетовая карта Альфа-Банка, в чем сильные, слабые стороны каждого предложения, с какими подводными камнями может столкнуться держатель, сколько делается дебетовая карта Альфа-Банка (срок изготовления).

Способы пополнения – как положить наличные на карточку?

Внести средства на карточный счет можно несколькими способами без взимания комиссии со стороны банка-получателя:

- в устройствах самообслуживания;

- через Систему быстрых платежей;

- в интернет-банк, в приложении;

- переводом по реквизитам;

- отправка с карточек других организаций.

Бесплатно пополнять карточку и снимать наличные можно в терминалах партнеров – Газпромбанк, Открытие, МКБ, Промсвязьбанк, УБРиР, Россельхозбанк, Росбанк.

Отзывы держателей о дебетовых картах Альфа-Банка

В Альфа-Банк дебетовые карты для физических лиц вызывают положительные отклики пользователей, хотя негативные моменты обслуживания карты тоже имеются. Клиенты отмечают:

- щедрый кэшбэк – честное соблюдение правил;

- навязчивые звонки с предложением новых продуктов, в т.ч. кредиток;

- легко оформить дебетовую карту Альфа-Банка;

- некомпетентный персонал в отделениях и службе поддержки;

- отсутствие комиссии за снятие наличных и переводы;

- открытие брокерских счетов без ведома держателя пластика.

Дебетовая карта Альфа-Банка – выгодно, удобно, доступно каждому человеку. Учитывая линейку предложений финансового учреждения, сначала стоит понять, какую карточку Альфа-Банка лучше выбрать (изучите тарифы, лимиты, условия программы лояльности), закажите выпуск карты – заполнение анкеты занимает 5 минут.

Дебетовые карты Альфа-Банка: виды и стоимость обслуживания в 2021 году

Большинство из нас получают свои заработанные денежки на карты. В народ их зовут «зарплатными», но правильно называть их дебетовыми.

в течение 3 минут

Дебетовая карта — удобно и выгодно

На дебетовой карте только собственные деньги владельца (зарплата, пенсия).

Кто-то зачисленные денежки сразу снимает и тратит наличными. За последние годы финансовая грамотность россиян выросла, и все больше людей начинают рассчитываться за свои покупки картами. Это удобно и выгодно.

Удобно, так как не надо носить крупную сумму в кармане, не надо искать мелочь под расчет, не надо бежать в банк или почту, чтоб перевести деньги своим близким.

В чем выгода безналичных платежей с дебетовой картой? Об этом поговорим подробнее.

Высокая конкуренция на рынке финансов заставляет банки придумывать все новые способы для привлечения клиентов.

Первое, на что будущий клиент обратит внимание при выборе дебетовой карты, процент кэшбека. Деньгами или, чаще, баллами, банк возвращает держателю часть потраченных денег на покупки безналичным путем.

В дальнейшем баллы можно потратить на покупки в магазине — партнере банка. Размер суммы возврата и условия получения баллов у каждого банка свои.

Вторая «завлекаловка» — начисление процентов на остаток собственных средств. Это для тех, кто копит деньги, имея при этом свободный доступ к собственным ресурсам.

Безусловно, что копить деньги с банковским депозитом гораздо выгоднее: процент гораздо выше. Вот только снять деньги с депозита при надобности мгновенно не получится, при снятии еще и процент теряешь. А с карты такая операция возможна. Процент меньше, но начисляется ежемесячно, если в течение месяца на карте были какое-то время хоть какие-то деньги.

Чтобы выбрать лучший для вас вариант, необходимо проанализировать предложения банков, условия и преимущества представленной на рынке линейки дебетовых карт.

в течение 3 минут

Дебетовые карты Альфа-Банка. Самые выгодные из них

Впечатляет число выпускаемых Альфа-Банком дебетовых карт — 24.

Дебетовая карта Альфа-Банк Premium

Карта Альфа-Банк Premium — самая выгодная из них по предлагаемому проценту кэшбэка. 3% составит сумма возврата по всем покупкам, 7% на остаток на карте, бесплатное снятие наличных во всех банкоматах мира, персональный менеджер. Вот только подойдет она только тем, кто имеет 250000 рублей зарплату, или накопил на карте приличную сумму. Иначе надо платить 5000 рублей за годовое обслуживание.

Мы же рассмотрим самые востребованные предложения.

Компания Frank Research Group изучала рынок дебетовых карт России и назвала лучшие из них.

Дебетовая карта CashBack Альфа-Банка

в течение 3 минут

Выгодна всем, кто часто пользуется автомобилем и, особенно, тем, у кого в семье несколько авто.

При трате в месяц на покупки 10000 рублей возвращается 5% кэшбэка за покупки на АЗС, 2.5% при посещении ресторанов, баров и кафе + 0,5% на все покупки.

Сумма кэшбэка за месяц не может быть больше 15000 рублей. Тратишь в месяц свыше 70000 рублей, процент возврата по всем категориям удваивается. Сумма кэшбэка за месяц, правда, увеличивается до 21000 рублей только при тратах более 100000.

Стоимость обслуживания за год 0, если тратите 10000 рублей в месяц или остаток на карте 30000 рублей. Вполне реальные траты даже для людей с низким уровнем достатка. Ничего не потратили и нет остатка в этом месяце — банк потребует с вас 100 рублей.

Дебетовая карта «Перекресток Mastercard» Альфа-Банка

Признана самой выгодной в категории «Максимальная выгода для всех в массовом сегменте». При оформлении карты вы получаете в подарок 2000 баллов.

За каждые потраченные 10 рублей вы получаете:

- 7 баллов за категорию товаров по акции в магазине Перекресток;

- 3 балла при покупке любых товаров в магазине Перекресток;

- 1 балл при покупке товаров в любом магазине.

Тратили 40000 рублей ежемесячно на продукты в супермаркете Перекресток, накопили к концу года 100000 баллов. Новогодний стол на 10000 рублей оплатили баллами.

Карту можно пополнить с карты любого банка бесплатно. Снять наличные тоже можно бесплатно в любых банкоматах, но не более 10 раз за месяц.

Условия бесплатного обслуживания те же, что и по карте CashBack.

Дебетовая карта AlfaTravel Альфа-Банка

в течение 3 минут

Получила первое место в сегменте «Самая выгодная карта для путешествий». Вместо баллов при оплате покупок по этой карте начисляются мили: 3% от любого приобретенного товара в любой торговой точке.

При оформлении карты на нее сразу зачисляются 1000 миль в качестве подарка от банка. Заказывая туристические услуги через сайт travel.alfabank.ru, получаем неплохой возврат в виде миль, которые здесь же можно и потратить:

- 9% за бронирование отелей;

- 8% за покупку ж/д билетов;

- 5,5% за покупку авиабилетов.

Мили не сгорают, если использовать карту хотя бы раз в полгода.

Владельцам карты дополнительно доступны бесплатные услуги:

- возможность снять наличные деньги в банкоматах банка. Деньги можно снять с карты и за рубежом в валюте страны, где вы сейчас находитесь. Правда, за конвертацию придется отдать банку 5% от снятой суммы;

- карта автоматически страхует своего владельца и его семью во время путешествий. Страховка учитывает риски при занятии экстремальными видами спорта и при принятии алкоголя (!);

- карта обеспечивает бесплатный доступ в бизнес-залы Priority Pass по всему миру и бесплатную упаковку багажа;

- по карте предоставляется скидка на услуги такси бизнес-класса Wheelly Gett и в ресторанах Novikov Group в Шереметьево;

- при подключении услуги Автоплатеж возможность пользоваться бесплатным интернетом в роуминге две недели.

Годовое обслуживание карты бесплатное. На остаток средств идут проценты, размер зависит от суммы: от 1 до 5 процентов.

Молодежная карта NEXT

Для любителей проводить свое время весело в кафе и ресторанах, сходить в кино, съесть фастфут. Сashack соответствует требованиям: 5% на все траты в перечисленных местах и 10% в BurgerKing.

Можно к карте прикупить за 600 рублей стильный браслет с технологией бесконтактной оплаты и заказать индивидуальный дизайн карты.

Карта для детей

Привязана к картам родителей. Взрослые могут бесплатно перевести деньги своему чаду и контролировать все его покупки.

Как оформить дебетовую карту Альфа-Банка

Условия получения дебетовой карты Альфа-Банка просты. Нужно просто оформить на нее заявку в отделении банка или на сайте банка.

Стоит ли оформлять дебетовую карту в этом банке — дело индивидуальное. Судя по отзывам клиентам, представленным на страницах Интернета, многие пользуются картами Перекресток и детской картой. Отзывы положительные.

Источник https://alfabankpro.ru/debetovye-karty/

Источник https://zaym-go.ru/banki/alfabank/1501-debit-cards.html

Источник https://kreditolog.com/bankovskie-karty/debetovye/alfa-banka

Источник