Как инвестировать в акции: с чего начать новичку и как получить прибыль

Как инвестировать в акции начинающему инвестору

Подходы и способы, алгоритм и разбор типичных ошибок.

Почему в России так мало частных инвесторов? Справедливости ради надо сказать, что в последние годы их число растет, но по сравнению с развитыми странами количество все равно остается незначительным. Одной из причин является низкая финансовая грамотность большинства населения. Считают, что это сложный процесс, доступный людям со специальным образованием и солидным свободным капиталом. Но это не так. В статье рассмотрим, как инвестировать в акции, чтобы получать прибыль, а не терять свои деньги.

Два подхода к инвестированию

Инвестиции в ценные бумаги для начинающих инвесторов начинаются с выбора. Нет, не акций, а подхода к инвестированию. Рассмотрим возможные варианты.

Вариант 1. Активный.

Инвестор зарабатывает на изменении курса ценных бумаг. Для этого он следит за финансовыми новостями, занимается техническим анализом (изучает графики и показатели), слушает прогнозы. И все это в ежедневном режиме по несколько часов. Сделки совершает часто. По сути, это отдельная профессия, совмещать ее с какой-либо другой работой нелегко.

Таких людей часто называют трейдерами, а еще – биржевыми спекулянтами. Они могут в месяц заработать несколько сотен процентов годовых, но могут и потерять все за один день. Это сложный подход, требующий специальных знаний и навыков. Новичку спекуляциями заниматься не советую. В долгосрочной перспективе только единицам удается переиграть пассивного инвестора.

Вариант 2. Пассивный.

Однозначно подход проще, чем активный. Инвестор методично покупает ценные бумаги с одинаковой периодичностью (например, раз в месяц). Как правило, выбирает инвестиционные фонды (ПИФы, ETF, БПИФы), которые формируются профессиональными управляющими компаниями. Ориентируется на долгосрочный период, поэтому наступающие иногда периоды падения рынка его не волнуют так сильно, как активного инвестора.

Чтобы вложения приносили стабильный доход, сначала надо грамотно составить инвестиционный портфель. Он должен строиться на принципах оптимального сочетания доходности и риска. Такой подход хорошо совмещается с основной работой инвестора, потому что требует минимума времени. Но научиться основам инвестирования на фондовом рынке необходимо. У меня, например, это заняло 2 месяца. А совершенствовать навыки можно всю жизнь.

Пассивное инвестирование не даст доходность под сотни процентов годовых. Но с правильным, диверсифицированным портфелем инвестор может рассчитывать на стабильный доход, значительно превышающий инфляцию в длительной перспективе.

Вариант 3. Смешанный.

Я в своей практике применяю именно этот подход. Но только потому, что получила специальные знания. Механизм такой: большая часть портфеля сформирована на основе пассивной стратегии (ПИФы, ETF или БПИФы), небольшая доля отведена для активного инвестирования (покупка акций и облигаций отдельных эмитентов, ПАММ-счета и прочие рискованные инструменты). В этом случае стоит придерживаться нескольких правил:

- сформировать финансовую подушку безопасности, чтобы временные потери капитала не отразились на семье;

- хорошо продумать состав портфеля, в который войдут разные инструменты, диверсифицированные по странам и валютам, в том числе защитные (ОФЗ, золото);

- никогда не вкладывать все свободные денежные средства в активный трейдинг, отведите на него лишь какой-то процент от общей суммы инвестиций.

Риск потерять весь накопленный капитал при такой стратегии минимальный, а доходность можно получить значительно больше, чем при пассивном инвестировании.

Способы

Если вы не на 100 % консервативный инвестор, который весь капитал держит на депозите или в ОФЗ, то обязательно выберите акции для своего портфеля. Для этого необязательно иметь многомиллионный первоначальный капитал. Например, один лот Газпрома стоит всего 2 530 руб. (на 3 декабря 2019 года), в него входит 10 акций. Но выбирать по принципу “Я часто слышу про эту компанию по телевизору” все же не стоит.

Вложить деньги в акции можно разными способами. Это будет зависеть от выбранного подхода и ваших финансовых возможностей.

Способ 1. Покупка паев ПИФов.

Простой и известный многим россиянам способ вложения денег в ценные бумаги. За вас все сделает управляющая компания. Кто не хочет самостоятельно управлять своим капиталом, тот доверяет это сделать другим. Вкладывать в ПИФы будет выгодно только в том случае, если доходность фонда с учетом комиссий управляющему будет выше процента по банковскому депозиту.

Способ 2. Покупка ETF и БПИФов.

Считаю, что именно с индексных фондов стоит начать новичку. Вы можете купить фонд российских акций (FXRL), который следует за индексом МосБиржи и включает 41 акцию крупных компаний РФ, а не блуждать в теории фундаментального анализа. Или остановить свой выбор на фонде акций американских компаний (FXUS), куда вошли 546 эмитентов.

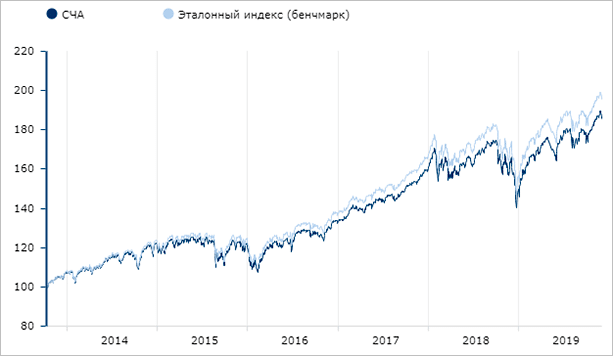

Долгосрочных инвесторов интересует доход в длительной перспективе. Доходность FXRL за 3 года – +64,94 %. Доходность FXUS за 3 года составила +43,51 %. Кривая доходности за 6 лет существования фонда выглядит так:

Есть взлеты, есть падения, но доходность каждый раз отыгрывает потерянные позиции и вновь начинает расти.

Сейчас на МосБирже появился новый продукт – БПИФ (биржевой паевой инвестиционный фонд). Отличается от простого ПИФа тем, что торгуется на бирже. Формируют фонды крупные управляющие компании Сбербанка, ВТБ, Газпромбанка. Статистику по их работе пока приводить рано, слишком мало времени прошло с открытия. Но предложение очень интересное для тех, кто хочет, например, следовать индексу S&P 500, а возможности открыть счет у зарубежного брокера нет.

Способ 3. Покупка акций отдельных эмитентов.

Этот способ требует более тщательного анализа эмитентов, чем предыдущие. Вы формируете портфель из акций компаний, которые либо имеют хорошие перспективы роста, либо стабильно выплачивают высокие дивиденды, либо совмещают и то и другое. Чтобы выявить такие, надо покопаться в финансовой отчетности эмитента, проанализировать мультипликаторы, погрузиться в новостную аналитику. Процесс очень увлекательный и захватывающий, но требует специальных знаний и времени.

Алгоритм

Рассмотрим этапы инвестирования в акции.

Этап 1. Открытие брокерского счета. Для покупки и продажи акций на фондовом рынке инвестор должен иметь брокерский счет или ИИС (особый счет со льготным налоговым режимом). Открывается онлайн за 5 – 10 минут у брокера. В течение нескольких часов приходит подтверждение, что с вами заключены брокерский и депозитарный договоры. Останется только скачать удобную платформу для торговли, завести на счет деньги и купить свои первые ценные бумаги.

Этап 2. Выбор стратегии инвестирования и типа инвестиционного портфеля.

Определитесь со стратегией инвестирования и выберите активную, пассивную или смешанную. Пропишите цели инвестирования. Могут быть краткосрочные, например, накопить на образование ребенка за 5 лет. Или долгосрочные – сформировать капитал 10 млн рублей за 15 лет. Рассчитайте с использованием инвестиционного калькулятора примерную сумму периодических денежных взносов на счет.

Выберите тип своего инвестиционного портфеля, например, консервативный, умеренный, агрессивный. Исходя из типа распределите доли акций, облигаций, других инструментов с обязательной диверсификацией по валюте и странам.

Этап 3. Анализ и выбор акций в портфель.

Ответ на вопрос, в какие акции инвестировать, можете дать только вы. Он зависит от целей инвестирования, вашего отношения к риску, финансовых возможностей. Список из привлекательных ценных бумаг одного инвестора может совсем не подойти другому. Помните, что покупка акций – это риск. Насколько вы к нему готовы?

Если бы вы купили акцию Газпрома 1 июля 2017 года за 116,1 руб., то к декабрю 2019 года вы бы увеличили капитал более, чем в 2 раза (4 декабря Газпром торгуется по 249 руб.). А, например, привилегированная акция Сбербанка в далеком 2009 году стоила всего 7,46 руб. Сегодня – 211 руб. Есть и другие истории. Например, Магнит. Посмотрите на график котировок: резкий подъем, а потом такой же резкий спад.

Если вы решили ограничиться только покупкой инвестиционных фондов акций, то подберите себе на МосБирже интересующие варианты из 18 возможных ETF и БПИФов. Обращайте внимание на доходность за все время существования фонда, комиссию управляющей компании и ошибку слежения (насколько фонд отстает от индекса). Не забывайте про диверсификацию. Не стоит все деньги вкладывать в один ETF, каким бы привлекательным он вам ни показался. Доходность в прошлом не гарантирует доходности в будущем.

Если вы решили разбавить свой портфель акциями отдельных эмитентов, то проведите аналитическую работу. Сейчас необязательно самостоятельно рассчитывать необходимые для анализа показатели. Есть специальные сайты, где уже все мультипликаторы представлены.

Для инвесторов пригодится моя подборка полезных сайтов. Рекомендую для физических лиц форум на sMart-lab.ru. Там можно пообщаться с опытными трейдерами или просто почитать ветку обсуждений по интересующему вопросу.

Этап 4. Ребалансировка.

Это обязательный этап в работе грамотного инвестора. Стоимость сформированного портфеля меняется ежедневно из-за волатильности входящих в него инструментов. Ваше первоначальное распределение активов через какое-то время изменится. Поэтому надо периодически (1 – 2 раза в год) пересматривать портфель и приводить его в первоначальный вид.

Например, на акции российского рынка у вас было отведено 20 %, а зарубежного – 10 %. Это соотношение изменится из-за изменения котировок ценных бумаг. В этом случае надо либо докупить, либо продать активы, чтобы не отступать от соотношения 20 и 10 %.

Ребалансировку делают, когда меняются цели инвестирования. Например, вы достигли краткосрочной (накопили на образование ребенка). Для нее портфель был умеренным или консервативным, чтобы снизить риск снижения доходности и неполучения запланированной суммы к сроку. Для долгосрочной цели портфель может стать более агрессивным, потому что за 15 – 30 лет он сможет преодолеть все спады и вернуть утраченные позиции доходности. По мере приближения к цели стоит опять пересмотреть долевое распределение активов в пользу консервативных инструментов.

Я хочу сказать, что инвестирование – это работа. Для кого-то постоянная, для большинства – периодическая. Но это работа. Она требует усидчивости, определенных знаний и эмоциональной стабильности, чтобы не поддаться панике в периоды кризисов и не распродать свои подешевевшие активы.

Сформулирую главные принципы инвестирования в акции:

- Регулярность. Вы сами устанавливаете периодичность пополнения брокерского счета. Она зависит от ваших финансовых возможностей и комиссий брокера. Приведу пример из своей практики. У мужа открыт счет у брокера “Открытие”. В мае 2019 года резко возросла комиссия за обслуживание: с 10 до 175 руб. в месяц. Так как суммы инвестирования у нас небольшие, то мы перешли на покупку ценных бумаг 1 раз в два месяца. Иначе комиссия чувствительно снижала доходность нашего портфеля.

- Диверсификация. Я много уже о ней говорила, но это один из самых главных принципов, который поможет снизить риски и повысить доходность вашего инвестиционного портфеля.

- Анализ. Он требуется не только для покупки акций отдельных эмитентов, но и при выборе ETF, ПИФов и БПИФов в портфель. Высокие комиссии управляющих компаний, ошибки слежения за индексом могут существенно снизить доходность.

- Ребалансировка. Не надо ежедневно пересматривать портфель. Пассивному инвестору достаточно делать это 1 – 2 раза в год.

- Ориентировка на долгосрок. Это совет инвестору, который не собирается делать профессию биржевого спекулянта своим основным источником дохода. В длительной перспективе большинство ценных бумаг растет в цене. Российский рынок считается сильно недооцененным, поэтому перспективы роста большие. Прибавьте к этому высокую дивидендную доходность многих наших компаний и не исключайте для себя возможность получить больше, чем при консервативном инвестировании.

- Снижение издержек. Издержки – один из факторов, который сильно влияет на доходность инвестиций. К нему относятся в первую очередь налоги и комиссии брокеров. Первые можно и нужно оптимизировать, используя льготу на длительное владение и ИИС, льготы налогообложения по некоторым облигациям. Вторые – путем смены брокера или тарифа.

Разбор типичных ошибок начинающего инвестора

Отдельный материал я бы подготовила по психологии инвестирования. Почему на фоне плохих новостей из мира экономики или политики котировки на бирже резко падают? Инвесторы начинают паниковать и побыстрее сбрасывать имеющиеся на руках бумаги, даже в убыток себе, боясь, что могут потерять еще больше.

Вот ошибки, которых лучше избегать начинающему инвестору:

- Частое изменение своих инвестиционных планов и, как следствие, изменение состава портфеля. Метания ни к чему хорошему не приведут. Дисциплина – залог успешного инвестирования.

- Приоритет активной стратегии над пассивной. При недостатке опыта и знаний такой подход приведет к убыткам. Брокеры на нас хорошо зарабатывают, поэтому они только приветствуют желание новичков торговать каждый день на бирже.

- Попытки угадать лучшую цену покупки-продажи. Это редко удается даже профессионалам.

- Использование идей и прогнозов разных аналитиков, которые часто противоречат друг другу. Опирайтесь на свои расчеты. Не умеете анализировать – научитесь. Есть сильные финансовые советники, которые обучают с нуля.

- Страх. В большинстве наших граждан сидит страх перед неизвестными инструментами. Здесь посоветую только одно – учиться, чтобы неизвестное превратить в знакомое и понятное. Долгие годы нас приучали использовать только депозиты и в редких случаях недвижимость для накопления капитала. Но я думаю, что сегодняшнее молодое поколение уже по-другому смотрит на этот вопрос, и с годами количество инвесторов будет только расти.

- Сделки на эмоциях. Стадный инстинкт – мощный фактор. Не все могут ему противостоять. Сложно устоять, когда инвесторы в панике продают просевшие активы. А для опытных это отличное время, чтобы купить подешевевшие ценные бумаги.

- Инвестирование всего накопленного капитала. Акции – это не тот инструмент, в который надо вкладывать все, что имеете. Создайте портфель из разных инструментов, в том числе и консервативных, и не забывайте про подушку безопасности.

Преимущества и недостатки инвестирования в акции

Любой инвестиционный инструмент имеет свои достоинства и недостатки. Надо научиться одни использовать, а другие – минимизировать. Новичку можно и нужно с нуля научиться работать с акциями. Они могут дать доход, в несколько раз превышающий инфляцию и процент по банковскому депозиту.

- для инвестирования не требуется большого капитала;

- высокая потенциальная доходность, которую можно получить от дивидендов и роста стоимости актива;

- возможность снизить риск путем вложения в индексные фонды;

- большие возможности для диверсификации портфеля, можно купить бумаги разных стран, в разной валюте;

- высокая ликвидность большинства котируемых на бирже бумаг, которая дает возможность купить и продать их в любой момент времени;

- доступность торговли для всех частных инвесторов;

- высокий риск по сравнению с более консервативными инструментами;

- никто не гарантирует получения дохода (котировки могут упасть, а дивиденды могут вообще не выплачиваться);

- высокая волатильность, особенно при краткосрочном инвестировании;

- выбор активов требует хотя бы минимальных знаний для анализа;

- влияние мажоритариев на развитие компании и, соответственно, на стоимость акций.

Заключение

Моей дочери 18 лет. У нее есть брокерский счет и сформированный инвестиционный портфель. Она подсчитала, что, вкладывая всего 5 000 руб. в месяц в фондовый рынок при средней доходности в 10 % годовых, через 10 лет она станет миллионером. Правда, всего лишь с 1,2 млн рублей на счете. Но это однокомнатная квартира в нашем небольшом региональном городе. Совсем неплохо для молодой девушки.

Но дело даже не в этом. Во-первых, она приучит себя к дисциплине и долгосрочному инвестированию. Во-вторых, появится желание вкладывать больше, а значит, больше зарабатывать для этого. А главное, она почувствует себя инвестором и на себе ощутит возможности, которые могут дать инвестиции в будущем.

Вложения в акции – отличная возможность получения высокого дохода на протяжении долгих лет. Только делать это надо не на эмоциях, которые могут разрушить в один день все мечты и обнулить ваш капитал. Только холодный расчет, подкрепленный цифрами, и игнорирование мнений экспертов, которые слишком часто оказываются ошибочными.

У кого уже есть опыт инвестирования в акции? Хороший или плохой? Пишите в комментариях. Обсудим.

Руководство по инвестициям в акции для начинающих: старт, выбор стратегии и инструментов

Евгений Смирнов

Евгений Смирнов

- С чего начинается инвестирование в акции

- Виды акций

- Нюансы инвестирования

- Советы будущим инвесторам

- Вложил и заработал – как это работает на рынке акций

- Какие стратегии инвестирования в акции работают в России

- Стратегии по активности

- Стратегии по степени риска

- Как вложить деньги в акции – конкретные инструменты

- Сделка без посредников

- Брокер

- ПИФы

- Доверительное управление (ДУ)

- Опционы

- Плюсы и минусы инвестиций в акции

- Выводы

Инвестиции в акции – это классика вложения и приумножения средств. Эти активы отличаются хорошей ликвидностью, поэтому способны сохранить финансы в кризисные годы и обеспечить дополнительным доходом в любое время.

Но как начать новичку? Какие тонкости и подводные камни его ожидают? Как правильно инвестировать в акции компаний для начинающих? Об этом далее в статье.

С чего начинается инвестирование в акции

Акцией называют ценную бумагу, владение которой предоставляет право на управление бизнесом и получение определенной части от его прибыли. Стоимость активов зависит от успешности компании. Поэтому новичку нужно, прежде всего, научиться выбирать лучшие варианты.

Виды акций

Условно акции компаний можно разделить на три категории.

Обыкновенные

В торговом терминале они обозначаются буквами АО. Одна такая бумага равняется одному голосу на собрании акционеров. Право принимать важнейшие решения имеет владелец контрольного пакета акций. Минимум он должен содержать 50% плюс одну бумагу. Но в крупных компаниях перевес на общем акционерном собрании способен обеспечить пакет, включающий 20–30% корпоративных ценностей. Прибыль (дивиденды) среди владельцев обыкновенных акций распределяется пропорционально инвестированным средствам.

Привилегированные (АП)

Их выпускают не все компании и в значительно меньшем количестве, чем обыкновенные. Поэтому привилегированные акции более ликвидны. Их намного быстрее и проще можно продать, причем с наименьшими потерями. Такие бумаги предоставляют их владельцу право на первоочередное распределение дивидендов или погашение, в случае банкротства или ликвидации компании. Дивиденды зачастую фиксируются в виде определенной суммы или конкретной доли от чистой прибыли.

Голубые фишки

Это акции известных компаний, гарантирующие стабильные дивиденды. Новичкам эксперты советуют вкладывать средства именно в них, поскольку такие инвестиции практически не бывают убыточными. Голубые фишки считаются индикаторами всего фондового рынка. Если их стоимость возрастает, значит, вскоре поднимутся в цене и активы «второго эшелона». Типичными примерами голубых фишек международного уровня являются акции Coca-Cola, Microsoft, Apple, IBM, а в России – Газпром, Лукойл, Магнит, Сбербанк, МТС.

Нюансы инвестирования

Чтобы понимать, по каким ценным бумагам можно ожидать хорошие выплаты, необходимо быть в курсе дивидендной политики компании относительно АО и АП.

Акции являются наиболее сбалансированным финансовым инструментом, способным приносить инвестору ежегодную прибыль от 30 до 50%.

Новичку, планирующему заняться вложениями в ценные бумаги, необходимо обучение и тщательное изучение всех возможных способов инвестирования. Для этого проще всего пройти курс по акциям от опытного трейдера. Или же прочитать несколько книг о фондовых рынках.

Вообще для новичков сейчас созданы неплохие условия для инвестиций. Необходимую информацию можно найти в интернете. К тому же, торговать можно не вставая с дивана, ведь современные фондовые биржи – электронные.

Очень важно найти хорошего посредника (брокера). Так называются компании, имеющие лицензию на биржевую торговлю. Но существуют некоторые особенности при использовании их услуг:

- За совершение операций выплачиваются комиссии. Обычно они составляют десятые части процента.

- Брокер не является советчиком или экспертом. Он не должен оказывать помощь при выборе акций. Он только покупает и продает те бумаги, которые ему указывает инвестор.

- Крупные брокерские компании предлагают разные тарифы, среди которых есть специальные для новичков.

- Нередко инвесторы могут воспользоваться аналитикой от экспертов и советами по поводу того, какие возможны инвестиции в компании в России или за границей в текущем месяце.

- При первой регистрации, как правило, открывается демонстрационный счет без внесения денег. Благодаря чему будущий инвестор получает возможность разобраться в функционале онлайн-площадки, понять, какие у него есть возможности, как можно работать и увеличивать свой капитал.

Самым простым путем заработка для новичка является покупка акций, а затем, спустя некоторое время, их продажа по более высокой цене. Но при этом следует помнить, что прибыль удастся получить не благодаря слепой удаче, как в казино, а в результате хорошо продуманных действий. Инвестирование – это не игра, а серьезная работа. Если она кажется новичку сложной, то лучше обратиться к профессиональному инвестору.

Для начала лучше вкладывать минимум свободных средств и, добиваясь прибыли, постепенно наращивать капитал.

В первое время лучше заняться краткосрочными инвестициями со сроком 3–6 месяцев. Их доходность, возможно, будет не очень высокой, но для начинающих инвесторов важна психологическая составляющая. Среди новичков мало желающих расстаться со своими деньгами на год или два. Этому мешают сомнения относительно правильности выбора финансового инструмента. В этом случае лучше инвестировать в акции с доходностью выше среднерыночной на 3–6 месяцев.

Советы будущим инвесторам

Основная цель инвестиций в акции – наращивание капитала. Новичку следует определиться с суммой, которую он желает заработать, составить план действий и стараться придерживаться его. Для многих целью является размер пассивного дохода, способный покрыть все расходы и дать дополнительные средства для новых вложений. Чтобы избежать провала инвестиционного проекта, следует соблюдать ряд правил:

- Вкладывать надо только свободные средства – те деньги, потеря которых не сильно ударит по семейному бюджету и не станет причиной серьезных последствий.

- Используя акции как инструмент инвестирования, не стоит полагаться на свою интуицию или эмоции. К успеху могут привести только точные математические расчеты.

- Обезопасить себя можно за счет использования профессиональных инвестиционных инструментов. Столкновений с мошенниками поможет избежать лишь работа с партнерами, имеющими соответствующие сертификаты.

- Не рекомендуется все деньги вкладывать в один проект. Риск потери денег существенно снижает диверсификация вложений – их разделение по нескольким направлениям.

- Не стоит забывать о создании и поддержании резервного фонда. В случае потери вложенных средств он поможет продержаться на плаву.

- После получения достаточной прибыли, первоначально вложенную сумму лучше вывести из проекта.

- Не пренебрегать помощью и советами профессиональных инвесторов.

Вложил и заработал – как это работает на рынке акций

Получать доход от инвестиций в акции можно двумя способами:

- Держать приобретенные бумаги длительное время и получать дивиденды с прибыли компании.

- Зарабатывать на изменении стоимости акций – заниматься биржевыми спекуляциями.

Первый способ является простым и понятным: надо вложить деньги в акции и получать дивиденды от чистого дохода компании. Долгосрочное владение пакетом ценных бумаг обеспечивает стабильный денежный поток и, следовательно, прирост капитала. Чтобы максимально снизить риски, связанные с падением цены акций, следует выбирать компании с высокой дивидендной доходностью.

Спекуляции считаются более прибыльными. Инвестор покупает ценные бумаги по одной цене и продает их тогда, когда стоимость возрастает. Но такое акционирование как метод инвестирования является более рискованным, поскольку стоимость ценных бумаг может не только расти, но и падать. Поэтому желание получать спекулятивный доход требует умения анализировать ситуацию на фондовом рынке, экономическое состояние компаний, а также делать обоснованные прогнозы.

Какой именно способ использовать, чтобы получать доход, зависит от конкретной ситуации. Например, инвестор приобрел акции по 250 рублей, обещанные дивиденды – 20 рублей, но цена на торгах выросла до 270 рублей. В этом случае выгоднее продать активы. Если бы первоначальная стоимость акций составляла 260 рублей, было бы лучше получить дивиденды.

Чтобы выяснить, стоит ли вкладывать деньги в акции, надо проанализировать деятельность эмитента. Экономическое состояние любой компании можно изучить с помощью документов, имеющихся в свободном доступе на сайте Росстата . Аналитика позволит определить, какими резервами обладает предприятие, сколько средств оно направило на выплату дивидендов и сможет ли в будущем получать дополнительный доход.

Отсутствие четко разработанного плана действий может стать причиной остановки развития инвестиционного проекта.

Опыт показывает, что инвесторы всегда получают прибыль, приобретая акции компаний:

- являющихся доминирующими на рынке на протяжении нескольких лет;

- имеющих хорошие финансовые показатели и стабильный состав членов совета директоров и высших руководителей;

- разрабатывающих стратегические планы по расширению рынков сбыта своей продукции;

- вкладывающих средства в исследования.

Идеальной считается компания, которая пять лет и более наращивает объемы чистой выручки, увеличивает размеры выплачиваемых дивидендов, одновременно снижая сумму своих долгов. Таких эмитентов немного и их акции стоят дорого.

Гораздо больше существует компаний с характеристиками, промежуточными по отношению к идеальным. Например, одновременное увеличение прибыли и долгов может свидетельствовать о том, что предприятие растет и берет кредиты с целью захвата рынка. Поэтому к его акциям стоит присмотреться.

Выбирая ценные бумаги, следует учитывать их уровень ликвидности. Этот показатель помогает определить, насколько выгодным будет поступление на рынок акций в дальнейшем. Ликвидные бумаги легко реализовываются по номиналу или дороже. Акции с низкими показателями продать намного сложнее.

Какие стратегии инвестирования в акции работают в России

Стратегия инвестирования – это набор методов и инструментов, используемых конкретным владельцем акций с целью изменения их общего профиля, то есть, соотношения доходности и риска. Самая примитивная дивидендная стратегия инвестирования – выбрать определенный класс активов и работать только с ними. Как правило, инвестор будет иметь в итоге низкую доходность при низких рисках или наоборот: высокую доходность при высоких рисках. Поэтому на практике используют некий микс стратегий. В зависимости от сроков, они делятся на:

- краткосрочные;

- среднесрочные;

- долгосрочные.

Краткосрочное инвестирование больше похоже на трейдинг. Чтобы вкладывать деньги в акции и зарабатывать, инвестор должен уметь правильно определять так называемую точку входа в рынок – оптимальную цену для спекулятивной покупки. Для этого ему нужно научиться анализировать фондовый рынок и постоянно следить за новостями на нем.

Акции следует покупать не во время повышения их стоимости, а тогда, когда цена падает. Но нужно уметь учитывать многие факторы, чтобы не приобрести «мусорные» бумаги.

Длительность среднесрочных инвестиций составляет от месяца до года. При использовании данной стратегии значение имеет поставленная цель: по какой цене должны быть куплены и проданы акции, и в какие сроки. Зачастую инициаторами среднесрочных инвестиций выступают брокеры. Они составляют прогноз рыночной стоимости активов на основе финансового состояния и производственных показателей компании.

Долгосрочные инвестиции подразумевают покупку ценных бумаг на несколько лет. Основополагающую роль при использовании данной стратегии играет правильное распределение активов, то есть, диверсификация портфеля. Инвестиции в акции на длительный срок для начинающих могут приносить пассивный доход, который частично можно использовать для покупки новых активов, и таким образом увеличивать свой капитал.

Стратегии по активности

По торговой активности инвестиционная стратегия может быть:

- активной;

- пассивной.

Активная стратегия подразумевает частые сделки, постоянный поиск новых идей, попытки сыграть на дивидендных ожиданиях и новостях. К ней, как правило, прибегают инвесторы, желающие получить максимум прибыли за наименьший промежуток времени.

Самой популярной пассивной стратегией является «купить и держать». Ее основу составляет регулярное и планомерное приобретение активов с корректировкой их долей в инвестиционном портфеле не чаще одного раза в год. Пассивное долгосрочное инвестирование в акции крупных российских компаний и иностранных корпораций по потенциальной доходности уступает активному. Кроме того, хорошую прибыль иногда приходится ждать довольно долго.

Спекулятивные операции на фондовой бирже намного эффективнее пассивной стратегии, но только при условии, что инвестор умеет правильно определять момент покупки и продажи акций.

Стратегии по степени риска

По степени риска выделяют:

- агрессивную (высокорисковую) стратегию;

- умеренную;

- консервативную (низкорисковую).

Цель агрессивной стратегии – максимальное увеличение потенциального дохода за счет повышения рисков. При ее использовании вкладывают деньги в надежде получить прибыль с акций небольших компаний, обладающих низкой ликвидностью. Агрессивный инвестиционный портфель имеет низкую диверсификацию и, как правило, состоит из ценных бумаг одного вида или одного сектора конкретной страны.

Умеренная стратегия является своеобразной «золотой серединой». В ее портфель входят активы из разных секторов, но возможно небольшое содержание и рискованных акций (не более 10%).

Низкорисковая инвестиционная стратегия подходит для тех, кто хочет прежде всего сохранить свои сбережения. Средняя доходность акций в этом случае сопоставима с банковским депозитом и составляет 7–8% годовых.

Выбор оптимальной стратегии зависит от таких факторов, как:

- размер средств, предназначенных для инвестирования;

- уровень компетенции инвестора;

- желательное соотношение доходности и риска вложений;

- срок, выделенный для получения прибыли.

Инвестор должен периодически анализировать действующую стратегию и уметь определять, при каких обстоятельствах ее следует пересмотреть и изменить.

Как вложить деньги в акции – конкретные инструменты

Неправильно выбранный инвестиционный инструмент способен привести как к потере накоплений, так и времени. Защитить от рисков способна только продуманная до мельчайших подробностей последовательность действий. Вкладывать деньги в акции можно несколькими способами:

- самостоятельно, покупая ценные бумаги непосредственно у компании-эмитента;

- через фондовую биржу;

- паевые инвестиционные фонды (ПИФы);

- доверительное управление;

- опционы.

Сделка без посредников

Купить акции напрямую у компании можно лишь в том случае, если она предоставляет такую возможность для физических лиц. К прямым инвестициям в большинстве случаев прибегают только начинающие развиваться предприятия. При этом очень важно соблюдать последовательность действий:

- Владелец капитала посещает специальные сайты для инвесторов в акции, на которых размещена информация о компаниях-эмитентах.

- Внимательно изучает условия инвестирования, анализирует доступные варианты, просчитывает их прибыльность.

- Если предложение устраивает, надо зарегистрироваться и отправить заявку на приобретение акций. После ее рассмотрения представитель компании связывается с инвестором и сообщает о принятом решении. Оплата вносится только после одобрения будущей сделки.

Напрямую у эмитента не следует покупать слишком большой пакет акций, поскольку риски при таком вложении довольно высокие.

Брокер

В соответствии с законодательством России, частные инвесторы не имеют права совершать самостоятельные сделки на фондовой бирже. Поэтому им приходится пользоваться услугами посредников – брокерских компаний. Они предоставляют услуги по покупке и продаже ценных бумаг за небольшой процент от сделки.

При выборе брокера следует обращать внимание на такие критерии, как торговый оборот, способ оформления отношений, стоимость услуг. С полным списком посредников можно ознакомиться на сайте Московской биржи.

Зарегистрироваться у брокера не составит труда. Сейчас все можно сделать через интернет. Инвестору на сайте брокерской компании надо ввести в форму свои данные. После подтверждения регистрации следует создать торговый счет и пополнить его при помощи банковской карты или ЭПС: Яндекс.Деньги, Webmoney, Qiwi.

Через брокера можно не только осуществлять инвестирование в российские акции, но и получить доступ к фондовым рынкам всего мира. Для этого надо выбрать тарифный план, включающий доступ к нужной торговой площадке. Дальше определиться с активами, свериться с текущим курсом и оставить заявку.

Акции, независимо от способа покупки, будут иметь виртуальный вид, поскольку их бумажная форма давно отменена. При их приобретении в депозитарии делается две записи: одна у эмитента о появлении нового акционера, а другая – у брокера.

Паевой инвестиционный фонд создается управляющей компанией. Его капитал формируется за счет продажи паев. Особенность ПИФов – низкий порог входа. Их деятельность контролируется государством, что позволяет говорить о правомерности операций с деньгами. В случае банкротства, средства переводятся в другой ПИФ. Инвестор сам не покупает и не продает акции. Он только получает пассивный доход. Его размер зависит от успешности инвестиций, поэтому такое вложение денег для новичков может стать оптимальным вариантом.

Доверительное управление (ДУ)

ДУ капиталом осуществляет частный управляющий или компания. Данный метод по сравнению с инвестированием через ПИФы является более доходным, поскольку управляющий имеет большую свободу действий, но и, конечно, более рискованным.

Опционы

Опцион – это контракт на покупку или продажу 100 акций в заранее установленную дату. За право приобрести пакет инвестор должен заплатить некоторую часть текущей стоимости бумаг. Преимущество заключается в том, что вкладывая незначительную сумму, можно заработать намного больше, если акции поведут себя так, как предполагалось изначально. В противном случае инвестор теряет только средства за купленный пакет. Торговля опционами является инструментом спекулятивной игры, довольно сложной для новичка на фондовом рынке.

Каждый инвестор решает сам, о каком инструменте он сможет сказать: «мой метод». Выбор зависит от капитала, стратегии, существующего портфеля и личного опыта.

Плюсы и минусы инвестиций в акции

Вкладывая в ценные бумаги, можно не только заработать, но и обанкротиться. Смысл покупать акции есть, если предвидится последующий рост их стоимости, особенно во время финансовых кризисов. Риск таких инвестиций довольно высок, но и прибыль можно ожидать солидную.

Одно из основных достоинств данного типа капиталовложений – доступность. Чтобы новичку начать инвестировать, достаточно суммы в 500 условных единиц, но следует учитывать, что выход на иностранные площадки может потребовать несколько тысяч долларов. Огромным плюсом является и высокая ликвидность вложений. Акции известных компаний можно продать практически мгновенно. Так как торговля ценными бумагами осуществляется онлайн, то инвестор имеет возможность моментально реагировать на изменения фондового рынка и принимать решение выгодно ли вкладывать деньги при данных обстоятельствах.

К плюсам инвестирования в акции можно отнести:

- небольшой размер стартового капитала;

- хороший потенциал доходности;

- ликвидность;

- возможность инвестирования онлайн;

- наличие перспективы долевого участия в бизнесе при покупке крупного пакета;

- получение прибыли при использовании как активных, так и пассивных стратегий инвестирования;

- возможность зарабатывать имеют даже те, кто в этом разбирается слабо, благодаря доверительному управлению или ПИФам.

Главный минус инвестиций в акции заключается в том, что в случае банкротства компании, активы моментально теряют свою стоимость. Цены на них стремительно падают и в кризисное время. Восстановление стоимости может длиться не один год. Многие инвесторы сомневаются, стоит ли покупать акции одной компании, насколько это рискованно.

К минусам инвестиций в акции можно также отнести:

- отсутствие реальной вещественной стоимости активов;

- высокий риск убытков при вложении в бумаги одной компании;

- акционеры могут не получить дивиденды, если компанией будет принято решение направить прибыль на развитие;

- сильное влияние экономических и политических факторов.

Это только основные аспекты инвестиционной деятельности. Существует еще множество как положительных, так и отрицательных факторов, с которыми вынужден сталкиваться акционер. Поэтому ему надо тщательно взвесить все плюсы и минусы вложений в акции, чтобы впоследствии не пришлось жалеть о принятом решении.

Курс «Основы инвестирования»

Выводы

Инвестирование в акции – хороший вариант приумножения капитала. Но чтобы получать прибыль, надо разбираться в тонкостях фондового рынка и обладать определенными знаниями в сфере финансов. Важно также учитывать, что при подобных вложениях отсутствуют гарантии, поскольку невозможно с большой точностью предугадать, куда в ближайшем будущем будет двигаться курс приобретенных акций.

Источник https://iklife.ru/investirovanie/kak-investirovat-v-akcii-i-zarabatyvat.html

Источник https://delen.ru/investicii/investicii-v-akcii.html

Источник

Источник