Как привлечь инвесторов и не совершить ошибку | Онлайн бухгалтерия Небо

Как привлечь инвесторов и не совершить ошибку

Разумеется, можно продать всё своё имущество, занять денег у друзей и родственников, взять кредит. А можно поступить более обдуманно и менее расточительно – привлечь инвесторов. Именно так и начинало большинство крупных, успешных в данный момент компаний. При этом инвестиции бывают нужны не только для старта проекта, но и для его дальнейшего развития. Каждый день в мире рождаются какие-то новые идеи. И без финансового подкрепления ни один проект не просуществует на рынке долго.

Инвесторов легко найти, если у вас есть нужные связи. А что делать, если их нет? Откуда взять инвесторов и как убедить их, что именно в ваш проект будет выгодно вложить деньги? Для этого нужно, во-первых, знать обо всех возможных вариантах инвестирования бизнеса в нашей стране, а во-вторых, тщательно продумать каждый свой шаг.

Где найти инвестиции в бизнес?

Источников финансирования бизнес-проектов существует достаточно много. Для того чтобы достичь успеха в привлечении желанных финансов, нужно знать о каждом.

В первую очередь, это инвестиционные фонды. Это группа физических или юридических лиц, которые готовы вложить деньги в определённые проекты с целью получения прибыли. В России их существует достаточно много. Определённые типы таких фондов отвечают за конкретные сферы бизнеса. Они охотно вкладывают деньги в интересные, сулящие прибыль проекты, но только если эти проекты относятся к проверенным сферам. Инновационные идеи, что-то совершенно новое и оригинальное они не спонсируют. Но если вы уверены в успешности своей идеи, и она подходит под одну из сфер деятельности фондов, можете смело к ним обращаться.

Во-вторых, существуют венчурные организации – компании, капитал которых состоит из вложений частных лиц. Эти организации достаточно часто вкладывают деньги в оригинальные, наукоёмкие проекты. Однако здесь существуют определённые нюансы. Предлагая такой компании вложить деньги, вы, на самом деле, продаёте им часть своего бизнеса. Долю позднее можно будет выкупить, но пока она есть у инвестора, он имеет право вмешиваться в ведение дел.

В-третьих, можно найти опытного успешного бизнесмена, который не против вложить свои деньги в интересный проект. Таких предпринимателей называют бизнес-ангелами. Их особенность в том, что они обычно вкладываются в бизнес-проекты, находящиеся на стадии идеи. Но если такой «ангел» почувствовал, что ваша идея сулит прибыль, вы можете быть уверенны в том, что скоро разбогатеете.

Два самых крайних метода – государство и банки. В том и в другом случае вам придётся возвращать деньги. Банк при этом потребует с вас проценты. А государственные организации заставят собрать огромное количество бумажек. К этим методам лучше всего не прибегать, но помнить о них на всякий случай надо.

Привлечение инвесторов – пошаговый план действий

Решив найти инвестиции в бизнес, вы должны точно помнить, что ни один, даже самый благородный инвестор, не даст вам денег просто потому, что ему понравилась идея. Что в первую очередь интересуется всех, кто занимается финансовыми вложениями – собственная прибыль. Поэтому самое главное в привлечении финансов – убедить инвестора в том, что вложение принесёт ему прибыль.

Многие думают, что если их идея невероятна оригинальная, это на 100% обеспечит им успех. Это типичное заблуждение. На самом деле, большинство компаний, фондов и частных предпринимателей с сомнением относятся к подобного рода проектам. Им не интересна ваша идея. Им нужен стабильный доход. А стабильность обеспечивают проверенные, привычные области.

Не важно, на сколько грандиозна ваша бизнес-идея. Важно – насколько хорошо вы сумеете её преподнести, удастся ли вам убедить вкладчиков в прибыльности дела.

Шаг 1. Огромную роль здесь играет бизнес-план. Именно на него инвесторы обращают внимание в первую очередь. Он должен быть грамотно составлен, содержать максимум необходимой информации, а именно:

- Описание проекта;

- Расчёт требуемой суммы вложений;

- Анализ выгоды, которую получит вкладчик;

- Срок окупаемости бизнеса;

- Перспективы развития дела.

Кроме этого, нужно обращать огромное внимание на мелочи. Здесь всё имеет значение, даже то, на какого качества бумаге напечатан план. Мелочей в этом деле не бывает.

Шаг 2. Очень важно подобрать верную форму сотрудничества, которая устроит инвестора. Эта форма должна быть указана в бизнес-плане.

Всего существует три основных способа, как инвестор сможет получить прибыль от вложения:

- Отчисление процентов от вложенной суммы;

- Процент от прибыли компании;

- Доля в бизнесе.

Самым выгодным для вас будет второй вариант. Но инвесторы соглашаются на него не всегда. В прочем, этот вопрос обычно, обговаривается с вкладчиком после демонстрации проекта. Если инвестора не устаивает предложенный способ сотрудничества, и он настаивает на другом, лучше всего согласиться на его условия. В бизнесе нужно проявлять упорство, но не в этом вопросе.

Шаг 3. Переговоры. От их успешности зависит практически всё. Очень важно хорошо к ним подготовиться. Подготовьте качественную презентацию своей идеи. Продумайте все возможные вопросы, которые могут возникнуть у инвесторов. Проверьте, чтобы ни одна, даже самая маленькая деталь проекта не вызывала сомнений.

Если вы заказывали бизнес-план у профессионала, лучше всего взять его на переговоры в качестве консультанта. Он поможет вам ответить на самые каверзные вопросы, а также сможет разъяснить все тонкости будущего бизнеса.

Разумеется, очень важно правильно себя подать. Здесь играет роль и интонация, с которой вы говорите, и скорость речи, и ваш внешний вид. Никогда не забывайте про мелочи, в привлечении инвестиций они очень важны.

Если переговоры закончатся успешно, вам предложат подписать договор. Естественно, читать его надо максимально внимательно. Проверьте, прописана ли в нём сумма вложения, срок сотрудничества, права и обязанности сторон.

Типичные ошибки начинающих предпринимателей

Неопытные, начинающие бизнесмены обычно совершают очень много ошибок. Обо всех мы говорить не будем. Назовём 4 самых распространённых:

- Незнание точной прибыли – если на вопрос инвестора, сколько денег он получит, вы не можете ответить уверенно, провал вам обеспечен.

- Незнание точной необходимой суммы. Составляя бизнес-план, нужно точно знать, сколько денег вам требуется для реализации.

- Слишком оригинальные идеи. Если вам пришло в голову то, что никогда никому не приходило в голову, задумайтесь: а насколько это будет выгодно. Возможно, ваша идея никому не пришла в голову, потому что она не способна принести прибыль.

- Отсутствие преимуществ перед конкурентами. Без конкурентного преимущества привлечь деньги не получится. Причём оно должно быть настоящими, а не придуманным по дороге на переговоры.

Привлечение инвестиций требует знания множества тонкостей и внимания к мелочам. Но найти деньги у инвесторов – вполне реальная задача. Нужно просто хорошо подготовиться.

Порядок заключения инвестиционного договора

Договор об инвестиционной деятельности — это соглашение сторон, по которому одна сторона (исполнитель) обязуется произвести строительные или иные работы, передать полученный результат, а другая сторона (инвестор) финансирует работы с целью получения дальнейшей выгоды.

Понятие и субъектный состав

Инвестиционная деятельность подразумевает под собой использование финансовых средств или имущества для вклада в развитие проекта с целью последующего получения прибыли. Сферы, в которые вкладываются ресурсы инвестора, могут быть разнообразными и затрагивать область строительства, реконструкцию объектов, приобретение техники, восстановление и покупку производственного оборудования.

Субъектный состав договора отличается многообразием: договор инвестиций может включать в себя следующие виды сторон:

- юридические лица;

- государственные и муниципальные предприятия;

- физические лица;

- иностранные юридические лица.

Регулируются правоотношения по инвестированию:

- Федеральным законом от 30.12.2004 № 214-ФЗ;

- Гражданским кодексом РФ;

- Федеральным законом от 25.02.1999 № 39-ФЗ.

Несмотря на такое количество правовых актов, законодательством не закреплено точного определения, что такое инвестиционный договор, поэтому на практике используются и понятия контракта и соглашения.

Прямое законодательное ограничение по заключению сделок между отдельными субъектами отсутствует. Возможны правоотношения между любыми из перечисленных выше видов групп: так, к примеру, инвестиционный договор между физическим и юридическим лицом может быть заключен с целью вклада физлица в строительство для получения в дальнейшем жилой площади в построенном доме. Заключение соглашений между госорганами и юридическими лицами может осуществляться с целью создания или реконструкции предприятий в рамках реализации федеральных программ.

Особенности инвестиционного договора

Отсутствие законодательно закрепленной правовой конструкции инвестиционного соглашения затрудняет его разграничение с другими видами сделок. В сравнении с предварительными соглашениями купли-продажи, подряда, оказания услуг, займа, договор об инвестировании в бизнес имеет схожие черты. Что же отличает инвестиционные сделки от других?

Отличительными чертами рассматриваемого контракта являются:

- целевое использование предоставленных средств (при заключении соглашения инвестор определяет область и пределы использования предоставленных ресурсов, информация об этом содержится в проекте);

- особый режим налогообложения (имущество, получаемое в рамках таких сделок, не подлежит обложению НДС, такое положение установлено п. 4 ст. 39 НК РФ и подтверждается судебной практикой — см. постановление от 04.12.2006 по делу № А74-1479/2006-Ф02-6502/06-С1);

- страхование используемых инвестором средств (если заключается договор об осуществлении инвестиционной деятельности с участием государственных и муниципальных органов, необходимо использование инструмента страхования. Основным документом, регулирующим правоотношения по страхованию инвестиций, является постановление правительства РФ от 22.11.2011 № 964);

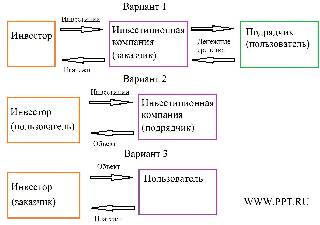

- использование в субъектном составе множественности связей (инвестор заключает договор с инвестиционной компанией, которая нанимает подрядчика для строительства объекта. После того как объект введен в эксплуатацию, он будет находиться в пользовании компании, за что она станет выплачивать денежные средства инвестору).

Порядок заключения

Заключению сделки по инвестированию предшествует ряд специфических действий. Из-за особой цели — получения доходов в будущем с использованием материальных или финансовых средств — порядок заключения инвестиционного контракта представляет собой следующую последовательность действий:

- Составление инвестиционного проекта. Документ содержит проектную документацию; обоснованность действий, на которые расходуются средства; графики выполнения работ и внесения материальных ресурсов; описание правил распределения будущей прибыли после введения проекта в действие — бизнес-план.

- Согласование контракта. На этой стадии стороны определяют предмет соглашения; подрядчиков; пределы ответственности; условия предоставления отчетов и пределы использования средств инвестора.

- Подписание документов. Завершающий этап, на котором визируется договор с инвестором, достигнутые договоренности обретают юридическую силу, и начинается исчисление сроков по реализации проекта.

Структура соглашения

Документ, подписываемый сторонами, составляется в двух экземплярах. Рассмотрим структуру договора на примере инвестиционной сделки по строительству. В документе необходимо указать следующие разделы:

Как с помощью АО организовать удобное привлечение инвестиций в бизнес — разбираем на живом примере

В 2019 году сеть коворкингов names привлекла в общей сложности 75 млн. рублей в разных форматах — конвертируемого займа и продажи доли нескольким десятков инвесторов на сумму в 21 млн. рублей. Гендиректор платформы STRK (ранее StartTrack) и бывший CEO names Антон Утехин делится своим опытом с предпринимателями, которые планируют привлекать инвестиции в бизнес, а также объясняет почему такая форма организации — не всегда лучший выход в случае привлечения инвестиций в капитал.

Краткая история одного коворкинга

Сеть коворкингов names мы запустили в 2019 году. Первый объект сети расположился в Екатеринбурге на площади около 1000 кв.м. Стоимость запуска объекта составила более 75 млн рублей. Первоначальные средства мы привлекали двумя путями — через займы у физических лиц под 15% годовых и за счет продажи доли в уже действующей компании — ООО «Нэймс Управление Активами». На тот момент так называлось операционное юридическое лицо объекта в Екатеринбурге (сейчас ООО «Нэймс-Екатеринбург»). Также в проект вложил личные средства основатель names — Аяз Шабутдинов.

Многосторонний подход

Главная сложность, с которой пришлось столкнуться, — существующие в отношении любого Общества с ограниченной ответственностью ограничения для розничных инвестиций. Если продавать долю, то в ООО может быть не более 50 участников, а на тот момент уже было около сотни потенциальных инвесторов. Пришлось разделить сделку на два этапа – 80 инвесторов выдали компании займы, а 32 напрямую вложились в капитал (потом у части доли выкупили). С помощью займов удалось привлечь 58 млн рублей. Предложение разместили на странице в социальных сетях основателя проекта Аяза Шабутдинова, где физическим лицам предлагали ссудить от 300 тысяч рублей нам под 15% годовых сроков на 3 года.

Эта часть привлечения инвестиций с точки зрения юридической части прошла в целом комфортно, но с точки зрения организации оказалось сложнее — пришлось два месяца работать «Почтой России» — принимать и отправлять договоры по всей стране, чем занималось 3 сотрудников компании. Кто-то забывал подписать документы и выслать, кто-то неверно подписывал, до кого-то документы так и не дошли по вине курьерской службы. В течении 6 месяцев компания поддерживала работу мини-штата, который занимался работой с бумагами. В него входил бухгалтер, ассистент бухгалтера и директор по продажам, который организовывал весь процесс обмена документами. Это принесло дополнительные незапланированные траты.

Вторым этапом стала реализация в «Неймс Управление Активами» доли в размере 14,75%, это дало дополнительные 20,9 млн рублей. Но далеко не сразу.

ОООчень сложные дела

Прежде всего обозначим, что мы всегда работаем в белую. Поэтому спорные инструменты наподобие «инвестиционных договоров» сразу отложили после первого изучения. Прорабатывали понятные и прозрачные схемы, то есть долю в ООО продавало физлицо. Но оно владело своей долей менее 5 лет, соответственно, по существующему законодательству у него возникала необходимо уплатить НДФЛ – на тот момент 13% (сейчас 15% для дохода физлица более 5 млн.руб). Это был первый кейс, с которым предстояло разобраться в рамках сделки. Для минимизации НДФЛ-убытков по нему пришлось продавать долю по номиналу, то есть по размеру уставного капитала, буквально за копейки. Иначе ещё до входа инвестиций в бизнес мы бы отдали 15% налогов от суммы привлекаемых инвестиций. При этом была договоренность, что каждый владелец доли параллельно переводил оговоренную сумму посредством предоставления компании займа и заключения опциона.

Остальной объем привлеченных средств заводился в компанию в виде конвертированного займа – возврат этого займа стал первым источником дохода инвесторов. В этот момент, конечно, может возникнуть резонный вопрос – почему не было создано ООО с новым составом учредителей, выступающих одновременно потенциальными инвесторами? Потому что бизнес names уже велся, и переводить на новое ООО все активы и договоры было бы сложно, трудоемко и просто долго. К тому же, из-за этого мог получиться простой деятельности компании.

Второй вопрос – почему просто не включили потенциальных инвесторов в состав учредителей существующего ООО? Потому что могла возникнуть такая ситуация, когда в состав учредителей человек вошел по номиналу, а оговоренный позже объем средств он не перевел. Плюс на тот момент еще не был известен список всех участников сделки, а переводить даже минимальную сумму средств без корректного документального подтверждения было бы неправильно для инвесторов.

Тройной подход

- Договор купли-продажи доли по номиналу в ООО — фиксируем право собственности;

- Договор займа на сумму, эквивалентную приобретаемой инвестором доли — заводим деньги в компанию без налогов;

- и договор опциона.

Все три документа необходимо было подписать с каждым из инвесторов. Всех инвесторов, которые приобрели доли компании, необходимо было собрать у нотариуса, чтобы очно подписать все необходимые документы для нотариального заверения. При продаже доли ООО без этого было не обойтись. Отдельно затруднял этот процесс факт проживания инвесторов в разных регионах страны. В итоге нам удалось собрать 30 человек в одном месте в одно время, но это было трудозатратным занятием, в которое включало в себя от согласования удобного для всех участников времени до поиска комфортного помещения, где все бы разместились на несколько часов, пока проводится оформление документов. Этим опять занималось 3 человек, а директор два дня провел у нотариуса за подписанием документов.

Помимо этого, прямые затраты на сделку (не считая ФОТ, потери времени, маркетинг инвестиционного предложения) составили 500 тыс.рублей на 21 млн инвестиций в капитал компании (2,4% от суммы сделки). По сути только за то, что документы были подписаны — работу с инвесторами и саму сделку, включая документооборот, компания полностью брала на себя. Поэтому, общие затраты на сделку мы оцениваем в районе 7% от суммы привлечения инвестиций.

Альтернативный выход

Спустя год, после того как мы ознакомились с правками в законодательстве в отношении акционерных обществ (далее будем называть «АО» — раньше они назывались ЗАО, сейчас именно АО) и рынка ценных бумаг, мы поняли, что процесс был бы намного проще и выгоднее, если бы компания изначально была зарегистрирована в качестве акционерного общества.

Передача акций не требует нотариального заявления — сделку можно провести онлайн в личном кабинете регистратора или инвестиционной платформы. Изменения в еще одном федеральном законе «О привлечении инвестиций с использованием инвестиционных платформ» позволяет инвесторам приобретать акции компании малого бизнеса прямо на инвестиционной платформе в онлайн-формате. Инвесторами было бы достаточно зайти на платформу, нажать кнопку «купить» и в онлайне из любого региона России эти акции приобрести. Комиссия в этом случае составила бы 3% от суммы сделки, если эмитент сам привлекает инвесторов.

Но это позволило бы сделать процесс привлечения инвестиций более понятным, удобным для компании и инвесторов, а также с помощью корпоративных инструментов управления в АО (акционерное соглашение, совет директоров, ревизионная комиссия) выстроить в компании более удобное и прозрачное для инвесторов управление. А наличие разных классов акций (обычных — с правом голоса и привилегированных — без права голоса по умолчанию) позволяет организовать различные отношения с разными сегментами инвесторов и организовать удобную выплату дивидендов, вплоть до фиксированной, что отчасти может заменить даже займы или выпуск облигаций.

Как бы выглядел процесс?

- Создание АО или преобразование ООО в акционерное общество. Создание АО занимает 7 дней и стоит 50 тыс.рублей (из которых 20 тыс.рублей — Уставный капитал), реорганизация — 3 месяца и 300 тыс.рублей. Это разовая операция и больше не потребуется. С учетом текущего статуса юрлица после реорганизации, в последнее время мы склоняемся к тому, чтобы компания все же создавала новое АО и на него переводила текущие активы и договоры — это быстрее и проще. А старое ООО оставалось в качестве резервного или для отдельного типа операций.

- Дополнительная эмиссия акций — то есть выпуск акций для продажи инвесторам. Это занимает около 3 недель и стоит 300 тыс.рублей. В дальнейшем эти акции можно продавать в течении всего срока привлечения инвестиций.

- Подготовка инвестиционного предложения с условиями инвестирования и материалов к нему — презентация, финансовая модель проекта, само инвестиционное предложение. Обычно занимает около 2 недель. Этот процесс можно осуществлять параллельно с предыдущими. Содержание и условия инвестиционного предложения определяет сама компания. Это могут быть: дивиденды (фиксированные в рублях на акцию или% от прибыли), рост цены акции (с описанием, почему это произойдёт, в условиях малого бизнеса, обычно, это рост выручки компании), композитная модель (например, первые 3 года дивиденды не платятся, потом распределяется 20% прибыли, потом компания может выкупить у инвестора акции при оценке 2Х ко входу — по сути, все ограничено только фантазией и возможностями бизнеса).

- Подготовка рекламной кампании инвестиционного предложения и её проведение — роадшоу. Можно сделать или самостоятельно, или с помощью партнёров инвестиционных платформ. Важно отметить, что часто инвесторов можно найти среди своих текущих клиентов и поставщиков — это наиболее лояльная аудитория, так как они уже знакомы с компанией. Этот процесс также модно параллелить.

- Размещение инвестиционного предложения на платформе и проведение роадшоу — обычно роадшоу длится 1 месяц. На самом деле это очень похоже на обычный B2C маркетинг с определенными законодательными ограничениями в рамках ФЗ «О рекламе» и «О рынке ценных бумаг». Но с и с ними можно работать.

- Принятие инвестиционного предложения — инвесторы заходят на платформу и в онлайн формате подтверждают сделку — в это время компания получает деньги на расчетный счёт, а инвесторы получают акции. Без налогов и легально.

- Всё.

Важно отметить, что если компания один раз привлекла инвестиции через акционирование, это можно легко повторить — потому что у вас уже будет успешный опыт и готовые рекламные материалы. Главное — показать к следующему раунду рост компании и проявить открытость в отношении ранних инвесторов относительно деятельности бизнеса. Открытость в целом является одним из важнейших инструментов розничных инвестиций, что прекрасно показывает пример ДоДо.

Источник https://nebopro.ru/blog/invest

Источник https://ppt.ru/art/investicii/zaklyucheniya-investitsionnogo-dogovora

Источник https://starttrack.ru/blog/tpost/94g9uf0ho1-kak-s-pomoschyu-ao-organizovat-udobnoe-p

Источник