Куда вложить деньги в 2021 году

Куда вложить деньги — 14+1 идей для инвестирования

Не секрет, что лишь немногие варианты инвестирования являются по-настоящему эффективными.

Кроме того, начинающий инвестор может столкнуться с мошенниками, желающими заполучить его финансы.

Чтобы избежать лишних рисков, следует подойти к вопросу вложения капитала ответственно. Только в этом случае можно надеяться на получение стабильного дохода.

Мыслить стратегически и действовать тактически — в этом залог будущей финансовой независимости и достойной пенсии.

Давайте разбираться какие есть инструменты в инвестициях.

Основы грамотного инвестирования или на что смотрят опытные инвесторы

Прежде чем начать инвестировать, необходимо получить представление о пользе основных финансовых инструментов, а также рисках, связанных с их использованием.

Грамотное инвестирование строится на следующих принципах:

- Создание финансовой подушки. Делать вложения без материальной базы недопустимо. Минимальный размер финансовой подушки, необходимый для инвестирования — запас денег на 6 месяцев, не предполагающий изменение образа жизни или задействование иных источников дохода. Исключение можно сделать только при наличии стабильного пассивного дохода.

- Диверсификация вложений. Чтобы финансы работали максимально эффективно, их рекомендуется распределить по нескольким инвестиционным инструментам или экономическим отраслям.

- Контроль рисков. Перед тем, как вложить деньги, стоит сначала оценить размер потерь при неблагоприятном исходе событий, а только потом рассчитать предполагаемый размер заработка.

- Привлечение со-инвесторов. После получения определенного опыта в области инвестиций можно начать вкладывать деньги сообща. Такой подход открывает значительно больше возможностей для получения выгоды. Рекомендуется найти привлекательный, но требующий больших вложений проект и привлечь людей, готовых поддержать эту идею.

- Пассивный доход — это суть инвестиций. Необходимо добиться того, чтобы деньги работали, в то время как их владелец отдыхал.

Куда вкладывают ведущие мировые инвесторы

Уоррен Баффет и Джордж Сорос сумели заработать миллиарды на инвестициях в перспективные отрасли. Их имена известны во всем мире и являются индикатором правильного выбора для многих начинающих вкладчиков.

Пример Уоррен Баффет

Уоррена Баффет, начинал с 13 лет и нескольких долларов, а теперь не просто покупает акции, а выкупает контрольные пакеты компаний.

Он много лет занимает ТОП рейтинга Forbes, и постоянно увеличивает свои вложения в финансовый сектор, например, в банк Goldman Sachs и не забывает диверсифицировать инвестиционный портфель по всем отраслям экономики.

Пример Джордж Сорос

Инвестиционный фонд Джорджа Сороса, занимающего 20-е место в рейтинге Forbes, увеличил доли в Facebook, Apple и Twitter. Кроме того, были приобретены акции AT&T Inc, Chevron Corp и T-Mobile.

С какой суммы можно начать инвестировать

Инвестировать можно даже минимальные суммы.

Тем, кто выбрал в качестве первого инвестиционного инструмента акции или банковский вклад, хватит и 100 долларов для старта.

Конечно, на быстрый доход в этом случае рассчитывать не придется, но можно двигаться к своей цели постепенно и через несколько лет прийти к цели.

Главное в инвестициях не начальная сумма, а постоянство в наращивании капитала, именно так можно получить заветный миллион.

Куда вложить деньги — 5 обязательных инвестиционных инструмента

В настоящее время рынок переполнен предложениями, касающимися возможности увеличения капитала.

Но большинство этих супер-курсов и других «волшебных таблеток» придумано, чтобы увести деньги доверчивых инвесторов.

Гораздо разумнее обратиться к проверенным способам вложений с умеренными рисками и ожидаемой доходностью.

1. Банковский вклад

Это наиболее популярный способ инвестиции финансов, но необходимо помнить, что доход от банковских вкладов можно сравнить с уровнем инфляции.

Кроме того, если организация разорится, сумма выплат составит до 1 400 000 рублей независимо от размера капитала. (в каждой стране свой размер Фонда Гарантирования Вклада)

Если сумма вашего вклада больше чем Гарантий Фонд от государства, то откройте депозит в другом банке.

Плюсы и минусы вложения в банк

- небольшие риски;

- финансы можно в любой момент забрать;

- для того чтобы начать, достаточно 1000 рублей;

- не нужно разбираться в тонкостях работы инвестиционного инструмента — условия максимально понятны.

- небольшая процентная ставка;

- в случае снятия денег раньше срока выгода будет потеряна.

2. Фондовый рынок

Этот инструмент подходит для тех, кто имеет капитал, настроен на получение высокого дохода и готов рисковать.

2.1 Акции и ETF

Акциями являются ценные бумаги, дающие их обладателю право принимать участие в процессе управления организацией, получать дивиденды с прибыли и претендовать на часть имущества в случае ликвидации компании.

ETF — это биржевой инвестиционный фонд (Exchange Traded Fund) составленный и управляемый профессиональными управляющими.

2.2. Облигации

Облигации — это ценные бумаги, выпущенные на определенный срок.

Их владельцам гарантируется фиксированный процент прибыли и возврат номинальной стоимости бумаг после окончания периода их действия.

2.3 IPO

IPO — это инвестиции в компании которые выходят на фондовый рынок еще до того как их акции начали торговаться в общем доступе.

Зачастую это позволяет купить их намного дешевле, чем они будут стоит месяцы и годы спустя.

Например, когда Facebook проводил IPO их акции стоили 38$, а в 2019 уже 198$ за 1 акцию.

2.4 ПИФы

ПИФ — это Паевой Инвестиционный Фонд, который самостоятельно собирает свой инвестиционный портфель из депозитов, акций и облигаций, а затем продает его доли — паи.

Когда истекает оговоренный срок, инвестору перечисляют проценты, соизмеримые с размером его пая.

Плюсы и минусы инвестиций в фондовый рынок и ПИФы

- небольшая минимальная сумма инвестиций (1000 руб. или даже меньше);

- возможность регулярно получать дивиденды;

- процентная ставка, как правило, выше, чем в банке;

- множество доступных инвестиционных инструментов (облигации, опционы, акции, фьючерсы);

- можно составить инвестиционный портфель самостоятельно, проконтролировав уровень доходности и рисков.

- высокая сложность инвестирования по сравнению с депозитом в банке;

- есть риск остаться в убытке;

- чтобы управлять инвестиционным портфелем без помощи специалистов нужны специальные знания.

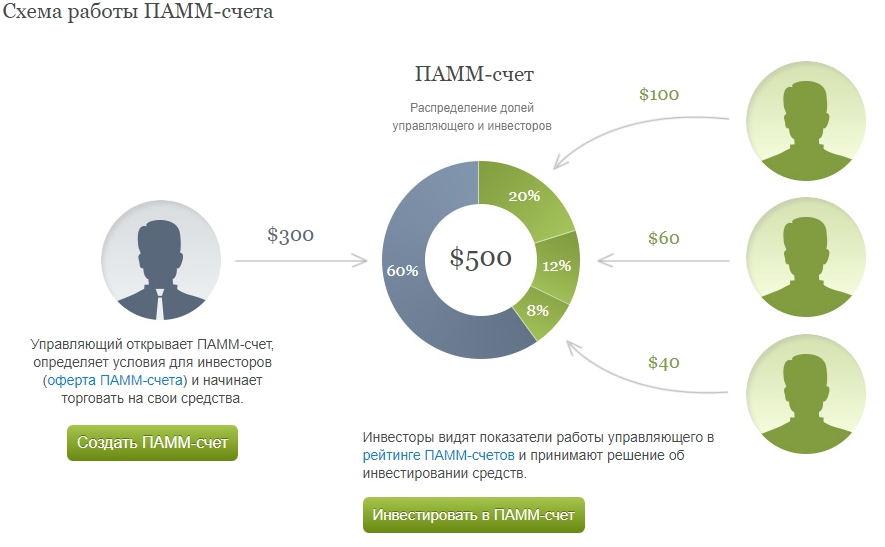

3. Доверительное управление на Форекс (ПАММ счета)

Тем, кто не хочет углубляться в особенности торговли на Форекс, стоит инвестировать в ПАММ-счета.

Данная операция предполагает сотрудничество с трейдером, получающим вознаграждение за профессиональное управление инвестицияими.

Важно! Чтобы снизить риски, можно вложиться в несколько ПАММ-счетов.

3.1. Трейдинг или инвестиции

Форекс позволяет быстро заработать хорошую доходность, совершая сделки в течение дня — интрадей трейдинг.

Но самостоятельный трейдинг это не пассивный доход.

Трейдер это полноценная профессия на освоение которой могут уйти годы.

Плюсы и минусы инвестирования в Форекс

- для того чтобы начать, достаточно 100 долларов;

- можно за короткий период заработать крупную сумму;

- много валютных пар (инструментов) для торговли.

- чтобы самостоятельно торговать, необходимо обладать техническими знаниями и навыками;

- довольно высокие риски.

4. Драгоценные металлы

Инвестировать в золото и другие драгоценные металлы особенно эффективно в период кризиса. Золотые слитки или монеты можно приобрести как в банке, так и у брокеров.

Вложение в драгоценные металлы отличается высокой надежностью, но этот способ больше подходит для сохранения финансов, а не для их приумножения.

5. Недвижимость

Недвижимость ценится всегда, даже в период кризиса. Кроме того, этот актив не подвержен инфляции.

5.1 Недвижимость на этапе строительства

Приобретая квартиру без отделки или на этапе строительства, следует застраховать возможные риски, например, банкротство застройщика или задержку сроков сдачи.

Стоимость страховки варьируется в пределах от 1% до 4,5% от цены недвижимости.

Плюсы и минусы вложений в недвижимость

- можно сдать жилплощадь в аренду для получения пассивного дохода;

- есть шанс продать недвижимость дороже ее изначальной стоимости и получить доход;

- финансы будут защищены от инфляции;

- можно использовать недвижимость для личных нужд.

- для первоначального взноса обычно требуется несколько сотен тысяч;

- низкая ликвидность;

- при утрате не застрахованной недвижимости вследствие порчи ее арендаторами, стихийных бедствий и т. д. вернуть деньги не удастся.

Расширяем инвест-портфель — куда еще инвестировать деньги

Инвестировать лучше в разные отрасли. Поэтому стоит рассмотреть все доступные варианты, способные принести доход.

1. Собственный бизнес

Лучшее решение для людей с предпринимательской жилкой и определенным коммерческим опытом — вложить финансы в свое дело.

Важно выбрать не столько перспективное направление, способное заинтересовать потенциальных клиентов, а то чем вы готовы заниматься 24 сутки и 7 дней в неделю.

Плюсы и минусы вложения денег в свой бизнес

- можно управлять своими инвестициями, подстраивая бизнес под потребности рынка;

- успешные проекты привлекают со-инвесторов, позволяющих увеличить их доходность;

- заем на бизнес получить проще, чем на все остальные типы инвестирования;

- относительная свобода по сравнению с работой по найму.

- риск потери финансов достаточно высок — по статистке через год продолжает работать лишь 1% бизнесов;

- при привлечении со-инвесторов придется пожертвовать определенной долей в проекте;

- многие активы имеют низкую ликвидность, например, продать закупленное оборудование без потерь проблематично.

2. Бизнес по франшизе

Не каждый решится рискнуть и открыть с нуля собственный бизнес.

Для этого требуется идея, разработка финансового плана, оттачивание технологии, стартовый капитал.

К счастью, существует возможность воспользоваться франшизой — готовым коммерческим вариантом с гарантированной доходностью и просчитанным периодом окупаемости.

Для открытия бизнеса по франшизе требуется подать заявку, оплатить паушальный взнос, пройти курс обучения и заключить договор, дающий право на получение лицензий, технологии производства и другой необходимой документации.

При этом можно рассчитывать на поддержку команды, готовой оперативно ответить на любой вопрос.

Имеет смысл изучить каталоги бизнес-франшиз и подобрать бизнес под ваши финансовый возможности и который увлечёт вас надолго.

Плюсы и минусы инвестиций в франшизу

- работа бизнеса уже налажена, все возможные проблемы преодолены;

- бренд узнаваем, поэтому расходы на рекламу будут сразу окупаться;

- поддержка со стороны владельца франшизы.

- отсутствует свобода действий, необходимо следовать установленным правилам;

- требуется потратиться на покупку франшизы;

- существует зависимость от стабильности дел франчайзи.

3. Биткоин (Криптовалюты), Майнинг

Биткоин в 2015-2018 годы стремительно рос и уже появились первые миллионеры, разбогатевшие на инвестициях в криптовалюту.

Но хайп (взрывной рост) закончился в 2019 и будет ли новое дыхание я сильно сомневаюсь.

В этой статье я подробно описал про инвестиции в биткоин и криптовалюту.

Еще один способ заработать — майнинг, т. е. добыча биткоинов и другой криптовалюты.

Для этого требуется создание сети из нескольких мощных вычислительных машин

Этот вид заработка с падение цен на крипту уходит в небытие. Расходы на оборудование и электричество не окупаются.

4. Антиквариат или коллекционные вещи

Некоторые произведения искусства стоят сотни и даже миллионы долларов.

Поэтому люди, разбирающиеся в этой сфере, могут получать не одну сотню процентов прибыли на их перепродаже.

При этом опасаться инфляции не придется — со временем антиквариат только дорожает.

Не обязательно иметь миллионы долларов для инвестиций в антиквариат.

Множество достойных вещей можно купить за тысячи долларов: мебель, оружие, вещи для внутреннего интерьера, машины и так далее.

5. Стартапы и Венчурные фонды

Венчурные фонды занимаются вложением в стартапы — проекты, которые только начали развиваться.

С одной стороны, такие инвестиции приносят тысячи процентов, но с другой — только 1-2 проекта из 100 оказываются прибыльными.

Создавать свой венчурный фонд это уже основывать бизнес структуру, но можно стать бизнес-ангелом и работать самостоятельно.

Необходимо прокачивать свою экспертизу, диверсифицировать инвестиции в разнонаправленные проекты, быть на слуху и на виду, что бы не упустить хорошие проекты.

6. P2P кредитование

Этот способ получения пассивного дохода предполагает заработок на процентах, полученных за выданные кредиты.

P2P кредитование реализуется через специальные сервисы, пользователи которых могут зарегистрироваться как в роли заемщика, так и в роли кредитора.

Огромный риск невозврата и нет залога.

7. Микрофинансовые организации (МФО)

Отдача от вложений в МФО — от 12% до 30% годовых.

При этом чем продолжительнее период инвестиций, тем выше доход. Минимальный срок составляет 3 месяца.

Необходимо понимать, что вклады в МФО не страхуются, из-за чего риски возрастают. Чтобы быть уверенным в получении дохода, следует выбирать надежную компанию.

8. Интернет проекты (онлайн бизнес)

В глобальной сети популярностью пользуются такие направления для инвестиций:

- контентные сайты;

- паблики в социальных сетях;

- CPA партнерки;

- онлайн-сервисы;

- приложения для смартфонов;

- онлайн-школы;

При грамотном подходе онлайн-проект может приносить высокий доход, при этом вложений потребуется минимум по сравнению с той же недвижимостью, но и работы намного больше.

9. Знания и собственное развитие

Многим это покажется странным, но самое выгодное инвестирование — это вложение в себя.

Ведь именно опыт и знания позволяют преумножать капитал.

Имея свободные финансы, стоит хотя бы часть из них расходовать на книги, посещение лекций, тренингов, семинаров и другие виды обучения.

10.Частное кредитование

Выдача займов под расписку, проще говоря быть как частный ломбард. Вы одалживаете деньги под залог и под процент.

Очень высокая доля невозвратов таких кредитов.

Проблемы при взыскании и реализации имущества должника, особенно при займе под недвижимость.

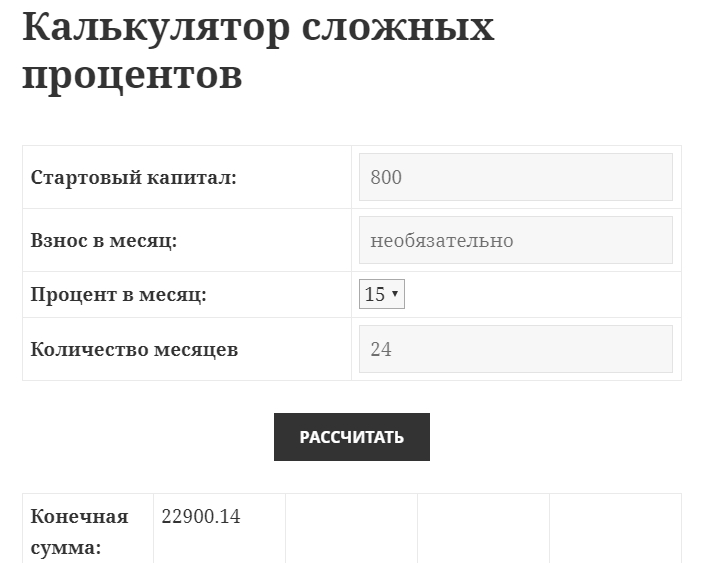

Калькулятор инвестиций

Калькулятор сложных процентов позволяет рассчитать сумму, которая накопится при условии стабильной доходности вложений.

Требуется ввести сумму начального депозита, количество периодов и доходность за первый период в процентах.

При необходимости можно указать объем довложений. После этого следует нажать «Рассчитать».

Сколько нужно денег, чтобы начать инвестировать и получать ежемесячный доход

Теоретически начать инвестировать можно с любой суммы, но в определенных отраслях есть минимальный порог вложений.

Например, большинство банков требуют, чтобы у потенциального вкладчика было не менее 1 тыс. рублей.

Как начать инвестировать: правило 4-х конвертов

Система четырех конвертов эффективна для тех, кто тратит больше, чем зарабатывает и постоянно влезает в долги.

Требуется посчитать сумму месячного дохода и отложить 10%, а лучше 20%, из нее на инвестирование.

Из оставшейся суммы надо вычесть коммунальные платежи и другие обязательные расходы. Остальные деньги нужно разложить по 4 конвертам.

Каждую неделю разрешается вскрывать по одному конверту и тратить из него деньги.

Золотые правила правильного инвестора — ТОП-7

Правило 1. Создайте подушку безопасности

Потеря вложений не должна существенно повлиять на материальное благополучие инвестора. Для этого надо иметь достаточно финансов, которыми можно свободно распоряжаться в случае необходимости.

Правильным будет иметь заначку наличными на 3-6 месяцев ваших ежемесячных расходов.

Правило 2. Не кладите все яйца в одну корзину

Вкладывать капитал в один актив — слишком рискованно, разумнее распределить финансы по разным отраслям.

Правило 3. Заранее оценивайте риски

Из высокодоходных проектов с повышенным риском нужно выводить финансы как можно быстрее. Если вероятность потерь больше шанса заработать, не следует надеяться на удачу.

Правило 4. Проверяйте информацию

Важно внимательно изучать условия вложения капитала, чтобы не столкнуться с неприятными неожиданностями, например, снижением процентной ставки.

Правило 5. Выбирайте победителей

Не стоит геройствовать, поддерживая проекты, которые обречены на провал. Такие вложения не принесут выгоды ни одной из сторон.

Найдите тех кто уже удачно инвестируете и перенимайте опыт.

Правило 6. Долгосрочность перспективы

Постоянное перекладывание денежных средств из одного места в другое увеличивает риск потерять их. Разумнее сразу инвестировать на продолжительный срок.

Правило 7. Генерируйте пассивный доход

Только инвестиции, приносящие стабильный доход, способствуют постоянному приросту капитала.

Куда вложить средства, чтобы зарабатывать — конкретные примеры

Пример вложения денег №1 (от 5000 рублей)

Сумму от 5 тыс. рублей можно положить на депозит, инвестировать в ПАММ-счета или потратить на посещение семинаров и тренингов.

Пример вложения денег №2 (от 50 000 рублей)

На 50 тыс. рублей можно приобрести ценные бумаги, инвестировать в ПАММ-счета или ПАММ-портфель.

Пример вложения денег №3 (от 1 000 000 рублей)

Имея сумму 1 млн. рублей, можно рассматривать бизнес по франшизе или приобрести квартиру на этапе строительства.

Ответы на часто задаваемые вопросы

Вопрос 1. Реально ли инвестировать деньги под 50 процентов на 24 часа?

Заработать за короткий промежуток времени возможно при помощи выдачи микрозаймов. Процентную ставку в этом случае регулирует сам кредитор.

Вопрос 2. Куда поместить деньги (рубли), чтобы не потерять их?

На фоне экономической нестабильности хранить денежные средства в рублях не надежно.

Самым разумным будет обменять их пополам на евро и доллары, а уже их инвестировать в ПАММ-счета и купить надежные ценные акции и облигации.

Вопрос 3. Куда можно вложить 100 тысяч рублей, чтобы они приносили доход?

Считают наиболее перспективными следующие варианты вложений:

- в себя;

- в ПАММ-счета;

- в ETF;

- в акции.

Грамотное вложение позволит получать стабильный дополнительный доход.

Вопрос 4. Куда и как выгодно вложить деньги в Интернете, чтобы получить быструю прибыль?

Стоит обратить внимание на такие виды онлайн-инвестирования:

- в самостоятельный трейдинг;

- в дешевые акции с потеницалом большого роста;

- в ПАММ-счета;

Перед тем, как выбрать тот или иной вариант, нужно просчитать доходность и риски.

Инвестирование капитала значительно выгоднее его хранения, ведь только вложения могут защитить финансы от обесценивания.

При разумном подходе можно заставить деньги работать и приносить стабильный доход. Но чтобы не остаться в проигрыше, следует заранее оценить возможные риски и не инвестировать все средства в одну отрасль.

Куда вложить деньги для Пассивного (ежемесячного) и Долгосрочного дохода

Куда можно вкладывать деньги, чтобы получать ежемесячный доход – Примеры вариантов вложений небольших и крупных сумм, доходность и сравнение.

Деньги должны работать и приносить доход – это основное правило денег. Продвинутые люди всегда будут искать, куда инвестировать деньги, чтобы получать доход. Есть десятки направлений, начиная с консервативных (банковские депозиты, недвижимость) и заканчивая высокорисковыми вложениями в новые стартапы.

- Что нужно знать об инвестициях

- Выгодно ли ещё инвестировать в банковские вклады

- Куда инвестировать деньги – акции

- Пример покупки

- Вложить небольшие деньги в облигации

- Как вложить деньги на валютном рынке

- 1. ПАММ счета, чтобы получать ежемесячный доход

- 2. Копирование сигналов

- Недвижимость – Способ выгодно инвестировать крупную сумму денег

- Как инвестировать в стартапы

- Вложения в инвестиционные фонды

- Как инвестировать в драгоценные металлы

- Инвестиции в криптовалюту

- Как инвестировать в частное кредитование

- Инвестиции в доверительное управление

- Вложение денег в МФО

- Вложения в собственный бизнес

- Краудлендинг

- Как инвестировать в предметы коллекционирования

- Вложить деньги в собственный сайт

- Инвестиции в саморазвитие

- Основные правила инвестирования

- Куда не стоит вкладывать деньги

Что нужно знать об инвестициях

Желательно сразу понять, что безрисковых вложений не бывает. Даже банковские депозиты не гарантируют 100%-ную сохранность средств вкладчиков. Государство страхует вклады, но лишь до определенного предела.

Есть обратная зависимость между уровнем надежности и доходностью. Чем ниже надежность, тем выше потенциальный заработок и наоборот.

Инвестиции требуют временных затрат, но их можно свести к минимуму. Например, при долгосрочных вложениях в фондовый рынок достаточно раз в 3-6 месяцев проводить ребалансировку.

Ситуации, когда инвестиции растут на 10000+% за несколько лет – исключение из правил. Стандартный доход инвестора – порядка 10-40% годовых, если речь идет о сбалансированном портфеле.

Отсюда следуют промежуточные выводы:

- Инвестирование – это марафон, а не спринт. Не рассчитывайте на сверхдоходы на короткой дистанции. Если планируете вложить деньги, например, на месяц, то и доход будет соответствующий;

- Риски сохраняются даже по таким консервативным направлениям как банковские депозиты, недвижимость, казначейские облигации;

- Между доходностью и риском наблюдается обратная зависимость.

Учитывайте и то, что доход в деньгах зависит от инвестированной суммы.

Выгодно ли ещё инвестировать в банковские вклады

С точки зрения надежности вклад в банке – это почти 100% гарантия, но с точки зрения прибыли – далеко не самое выгодное решение вопроса, куда лучше инвестировать деньги.

Для максимизации дохода желательно открывать вклады на несколько лет в высоконадежных банках, при условии регулярной капитализации процентов – начисленные на тело вклада проценты добавляются к нему и в следующем расчетном периоде в качестве базы используется уже увеличившийся вклад.

Основной недостаток этого направления – низкие проценты по вкладам.

Этот показатель зависит от ставки центробанка в конкретной стране, чем ниже ставка, тем ниже доходность банковских вкладов.

В кризисные периоды, когда центробанки переходят к политике низких ставок доходность банковских депозитов падает почти до нуля. С учетом ежегодной инфляции владелец вклада может ничего не заработать.

В Германии, например, в конце нулевых годов 21 века банки давали 4,0-4,5% по вкладам. Затем этот показатель стал снижаться и к июлю 2020 года достиг 0,15%.

Если учесть годовую инфляцию, то вкладчик не заработает, инвестируя таким способом. Ставка может отличаться в зависимости от конкретного учреждения, но не превышает 0,8-1,0%.

Для сравнения – в России если отфильтровать предложения банков по показателю «Эффективная ставка», окажется, что максимум – это 8% по депозитам в рублях:

Но по депозитам в валюте ситуация та же, что и за рубежом. Банки в РФ дают крайне низкую ставку, в результатах поиска видим разброс значений от 0,1-0,3% до 2,0-2,5%. Максимальные 2,5% дают только при использовании программы ИСЖ (инвестиционное страхование жизни).

Условно этот процент соизмерим в 8% рублевых депозитов, так как курс самого рубля ниже.

Та же ситуация с евро, японской иеной, британским фунтом и прочими валютами.

Процент по банковскому депозиту желательно сравнивать с инфляцией. Можно ориентироваться на целевой уровень этого показателя, декларируемый центробанком. Если нет потрясений в жизни страны, то по итогам года реальная инфляция оказывается равной либо близкой к декларируемой.

Это не значит, что вклады – плохой метод инвестирования, но они относятся к консервативным инструментам. Сюда можно направить часть выделенных для вложений денег, но все деньги вкладывать в депозиты не стоит.

Что касается самого процесса, то от инвестора требуется лишь выбрать банк и открыть в нем счет, подобрав подходящие условия.

Куда инвестировать деньги – акции

Фондовый рынок привлекателен тем, что здесь нет ограничений доходности, бывали случаи и с 1000% доходностью за год. Но если собирать диверсифицированный портфель, то окажется, что средний годовой профит составляет около 15-40%.

Благодаря возможности диверсификации (снижения рисков за счет портфельных инвестиций), инструменты фондового рынка идеально подходят для составления долгосрочного инвестирования.

Самая трудоемкая и сложная часть – решение вопроса в какие акции вложить деньги, чтобы они приносили доход. При составлении инвестпортфеля приходится учитывать показатели работы компаний, изучать их отчетность, перспективы. Также нужно проводить диверсификацию на разных уровнях (секторальная, по странам и прочим критериям).

Биржи не работают напрямую с клиентами, поэтому вам нужно будет открыть специальный брокерский счет. Я рекомендую выбирать только регулируемых и надежных брокеров с многолетним опытом работы. Например, профессиональный брокер Just2Trade от ФИНАМ с европейской регистрацией. Здесь доступно более 30 тысяч активов с более 40 бирж со всего мира. Брокер регулируется FINRA, CySEC, MiFID и Банком России. Здесь можно покупать акции, фьючерсы, облигации, опционы, инвестировать в доверительное управление на фондовом рынке США, ETF фонды и другие биржевые активы.

Краткосрочный трейдинг может быть намного выгоднее пассивных инвестиций, так как при трейдинге есть возможность фиксировать прибыль на локальных колебаниях цены, то есть зарабатывать на каждом росте и упадке в отдельности.

Пример покупки

Купить акции не сложно, например, мы зашли на торговую платформу, выбрали акции Amazon и нажали кнопку BUY (Купить):

Теперь мы можем удерживать позицию и ждать роста. Ценные бумаги Amazon не заставляют долго ждать:

Чтобы получить прибыль на свой счет, нужно продать акции – закрыть сделку. Это делается одним нажатием:

Итоговая прибыль отображается под графиком во вкладке “История“:

Покупать акции можно из любой точки планеты. Есть и альтернативный путь – можно покупать акции ETF фондов (Exchange Traded Funds). ETF удобны тем, что уже являются готовыми корзинами акций.

Старейший ETF с тикером SPY копирует американский индекс S&P 500. Это значит, что, купив одну акцию SPY, вы автоматически инвестируете в 500 крупнейших компаний США.

Что касается доходности, то на дистанции больше 20 лет SPY рос в среднем примерно на 10% в год. А стартовые $10000 за 27 лет выросли в 12 раз. При этом портфель пережил крах доткомов в 2000 году, мировой финансовый кризис 2008 года и пандемию 2020 года.

- Этот же пример показывает важность долгосрочного планирования. При горизонте планирования в пару лет инвестор мог купить акции SPY летом 2007 года и продать их в конце 2008 года, потеряв до половины от стартовых вложений.

Этот способ подходит и для того, чтобы вложить небольшие деньги.

Акция SPY стоит $ – сравнительно небольшая сумма, если учесть, что в данном портфеле 500 компаний. Есть ETF с более дешевыми по стоимости акциями и меньшим числом активов, так что небольшой капитал не станет ограничением.

Что касается того куда ежемесячно вкладывать деньги, то их можно направлять на увеличение числа бумаг в портфеле. Если каждый месяц направлять в портфель хотя бы $100-$200, на дистанции это даст значимый результат.

Вложить небольшие деньги в облигации

Облигацией называется долговой инструмент с фиксированной доходностью. Работая с ними, инвестор фактически дает деньги в долг под проценты. В роли заемщика может выступать и государство, и отдельные компании.

- По каждой бумаге устанавливается номинал – изначальная стоимость;

- Держатель облигаций ежегодно получает заранее указанный эмитентом купон. Купон рассчитывается как процент от номинала;

- В дату погашения держатели облигаций получают номинал ценных бумаг.

При этом облигации торгуются на рынке. Их можно купить в любой момент через тот же торговый терминал, что и акции компаний.

| Брокер | Тип | Мин. депозит | Регуляторы | Просмотр |

|---|---|---|---|---|

| Акции (+дивиденды), Облигации, Форекс, Сырьевые товары, Индексы, Криптовалюты. Более 30 000 активов с 20+ бирж и 8 депозитариев. | $500 | FINRA, CySEC, Банк России | Далее. | |

| Профессиональный Форекс, Инвестиции (Более 20 лет работы!) | $300 | FSA, TFC | Далее. | |

| Акции, Фьючерсы, Опционы (от 70% прибыли за каждую сделку), Фондовые индексы, Криптовалюты, Облигации, Форекс, Сырьевые товары | $250 | ЦРОФР | Далее. | |

| Форекс, Акции, Индексы, ETF, Сырьевые товары, Энерготовары, Металлы | $100 | IFSC, The Financial Commission | Далее. |

Принцип «чем выше надежность, тем ниже доход» работает и здесь. Эталоном с точки зрения надежности можно считать долговые бумаги казначейства США, с помощью которых казначейство занимает деньги. Так, по краткосрочным месячным облигациям предлагают 1,5-2,0%.

У менее надежных эмитентов доходность выше. Например, в России для обычных облигаций нормой считается купон в размере 6-8%.

Особняком стоят еврооблигации (долговые бумаги, номинированные в иностранной валюте). По ним купон может достигать 3-6% при достаточно высокой надежности, их рассматривают как аналог банковских депозитов в валюте.

Как вложить деньги на валютном рынке

Валютный рынок имеет огромный капитал, более 3,8 триллионов долларов суточного оборота, поэтому многие стремятся занять здесь свое место. Но вам необязательно вести самостоятельную торговлю, здесь также есть инструменты для долгосрочного инвестирования.

1. ПАММ счета, чтобы получать ежемесячный доход

ПАММ счета – это форма доверительного управления, куда можно вкладывать небольшие суммы денег. ПАММ (PAMM) – это название специального счета трейдера, куда могут вкладывать деньги инвесторы. Прибыль от торговли будет делиться между трейдером и инвестором. Таким образом, трейдер получает деньги в управление и увеличивает собственную прибыль.

Инвесторы получают 50-70% от прибыли трейдера.

Брокер в этой схеме выполняет роль посредника, обеспечивая удаленное взаимодействие между инвесторами и управляющим. Само название специального счета для инвестиций “ПАММ” – это торговая марка брокера Альпари, который работает уже более 20 лет и является самым крупным Форекс брокером в России с ежемесячным оборотом более миллиарда долларов.

Потенциал этого направления не ограничен, так, один из лучших управляющих превратил каждую инвестированную во время старта $1000 в $1,997761 млн всего за 5 лет:

Как видите, это не разовая прибыль, многие управляющие годами приносят стабильные ежемесячные проценты, посмотрите на график ежемесячной прибыли по разным ПАММ счетам из общего рейтинга:

Более подробно о ДУ в трейдеров вы можете почитать в соседних постах:

2. Копирование сигналов

Каждый брокер регистрирует свое название этому способу, например, копирование стратегий, провайдеров, сигналов… Суть везде одна – вы подключаетесь к торговому счету успешного трейдера и все его сделки автоматически открываются также у вас на счету.

У Альпари есть рейтинг трейдеров, сделки которых можно копировать:

Если выбирать, куда лучше вложить деньги, то ПАММ и сервис копирования сделок – не взаимозаменяемые варианты. При подключении к счету вы должны платить ежемесячную оплату 20-50 долларов.

Если вы хотите вложить 50-200 долларов, то выгоднее будут ПАММ счета, так как там вы отдаете только процент от прибыли. Но если сумма большая, то выгоднее будет копировать сигналы, ведь 30 долларов в месяц могут быть намного меньше, чем 20% от всей прибыли.

В любом случае, это хороший дополнительный вариант инвестиций. Здесь также можно собрать свой портфель трейдеров, то есть копировать одновременно сделки разных трейдеров, получая диверсификацию торговли.

Недвижимость – Способ выгодно инвестировать крупную сумму денег

Недвижимость – это золотая жила, доступная не каждому из-за высокого порога входа. Многие трейдеры, которые заработали большие капиталы на фондовом и валютном рынке выводят деньги именно в недвижимость.

Офисное здание, коммерческая недвижимость, даже сдача в аренду многоквартирного дома приносит около 5-8% в год. Но стоит понимать разницу между инвестицией 100 долларов и миллионов. Ведь рисковать $100 это не одно и тоже, что рисковать миллионами. В случае с недвижимостью риски только теоретические (катаклизмы, разрушения).

Куда ещё можно вложить 2-6 млн долларов, чтобы не рисковать?

Не зря в Лондоне 20% людей владеют 80% недвижимостью и там она вообще уже и не продается в таких масштабах. Потому что это очень выгодный бизнес.

Варианты вложения в недвижимость:

- Покупка квартиры на стадии «котлована». В будущем ее можно перепродать (на начальной стадии застройщик продает квадратные метры по минимальной цене) или сдавать, получая фиксированный доход;

- Покупка на вторичном рынке. Один из вариантов – приобретение недвижимости в плохом состоянии, ее восстановление и перепродажа;

- Покупка коммерческой недвижимости для сдачи в аренду.

Аренда – это основной источник постоянного дохода. При правильном подходе, за 15 лет можно окупить стоимость недвижимости, причем в любых масштабах. Это происходит почти в пассивном режиме.

Есть различные регионы, районы городов, отдельные площади, которые всегда будут выгодными.

Но да, этот способ подходит для тех, у кого есть большой капитал. Согласитесь, имея 5 квартир, можно заработать еще на 5 квартир за 12-14 лет, практически в пассивном режиме. Если вам кажется это слабым доходом, то на сколько квартир заработали вы за последние 10 лет, не отвлекаясь от основной работы?

Альтернативой могут стать ETF фонды на недвижимость (REIT). Пример таких фондов – Vanguard Real Estate Index Fund, Real Estate Select Sector SPDR Fund, iShares Cohen & Steers REIT ETF, Schwab US REIT ETF, SPDR Dow Jones REIT ETF.

Как правило, более 90% активов таких фондов вкладывается в недвижимость, возможны вложения в ипотечные ценные бумаги.

ETF этого типа позволяют инвестировать в недвижимость по всему земному шару. При этом входной порог на порядок ниже по сравнению с реальной покупкой квадратных метров.

На дистанции доходность несколько меньше по сравнению с фондовым рынком, но разница невелика. Так, портфель из трех ETF фондов (VNQ, SCHH, IYR) на 9-летней дистанции показал рост в 87,14%.

В бумаги ETF этого типа можно вкладывать небольшие суммы денег, например, 1 акция Vanguard Real Estate Index Fund сегодня стоит $ . Даже с депозитом в несколько тысяч долларов инвестор может собрать жизнеспособный портфель, реальная покупка недвижимости такой возможности не предоставляет.

Как инвестировать в стартапы

Эта категория вложений относится к высокорисковым. Стартап может «взлететь» и за пару лет сделать ранних инвесторов миллионерами, но может и провалиться, если продукт не будет востребован.

Один из вариантов инвестирования в стартапы – напрямую. Буквально встретиться с его авторами, ознакомиться с идеей, анализом рынка, определиться с условиями инвестирования. Этот вариант рабочий, но подойдет не всем – придется проводить личный анализ, нанимать юристов, вложить крупную сумму денег (инвестировать по $100-$200 не получится).

- Еще один недостаток этого подхода – необходимость самостоятельно искать перспективные стартапы и анализировать их. Нужна или команда аналитиков, или опыт работы в этой сфере.

Проблему решают специализированные биржи. Входной порог зависит от конкретной биржи, например, на biz’n’zip (biznzip.ru) действует вариант с месячной подпиской стоимостью $10-$10000, а на SeedInvest (seedinvest.com) можно инвестировать от $500. Комиссия самой биржи, как правило, не выходит за пределы 1-1,5% от полученного дохода.

Это неплохой вариант вложений, чтобы приумножить инвестиции в сжатые сроки. Что касается рисков, то за счет портфельного инвестирования они снижаются до приемлемых значений.

Есть масса примеров стартапов, обеспечивших тысячи процентов роста стартовых вложений. Например, вложенные в Uber $10 после развития проекта могли превратиться в $100000+, Zenefits выросла в 360 раз за 2 года, а Amazon вырос в 260 раз за десятилетие.

Большая часть стартапов приносит либо убыток, либо околонулевой результат, но пара «выстреливших» проектов перекрывает полученный убыток и выводит общий результат в плюс.

Есть много площадок, на которых можно найти стартапы для инвестиций:

- startup.network – можно единолично профинансировать проект или вкладывать небольшие суммы.

- indiegogo.com

- napartner.ru

- planeta.ru

- business-platform.ru – подойдет для крупных инвесторов, инвестирование предполагает личную встречу сторон.

- boomstarter.ru

Вложения в инвестиционные фонды

Понятие инвестиционного фонда довольно обширное, под него подпадают ETF (о них речь шла выше), ПИФы (паевые инвестфонды), хедж-фонды. Вкладывать деньги можно в каждый из этих инвестфондов.

Рядовой инвестор не может напрямую работать с такими гигантами как Berkshire Hathaway. Нельзя подписать договор напрямую с Уорреном Баффеттом и отдать ему в управление свои $5000-$10000. Фонды такого калибра оперируют суммами иного порядка, их клиенты – крупные банки, а размер активов в управлении исчисляется сотнями миллиардов долларов.

Но это не проблема, если планируете работать с инвестиционными фондами, покупайте их акции. Это направление подойдет и для того, чтобы получать ежемесячный доход, и для составления портфеля роста.

ETF подробнее рассматривались выше. Их основное преимущество в том, что они по умолчанию являются готовыми инвестиционными портфелями. Крупнейшие ETF по объему привлеченных активов – SPDR S&P 500 (SPY), iShares Core S&P 500 (IVV), Vanguard Total Stock Market (VTI), Vanguard S&P 500 (VOO), Invesco QQQ (QQQ), iShares Core U.S. Aggregate Bond (AGG). В совокупности перечисленные ETF оперируют активами на сумму более $1 трлн.

Если интересуют конкретные управляющие, можно инвестировать и в них, но делать это придется опосредованно. Тот же Уоррен Баффетт обладает репутацией одного из лучших инвесторов планеты. Можно купить акции Berkshire Hathaway, их рост напрямую зависит от действий руководства компании.

Как инвестировать в драгоценные металлы

Драгоценные металлы не ограничены золотом, к этой группе относятся серебро, платина, палладий. Обычно они не дают высокой доходности, но в кризисные периоды способны расти на десятки процентов в сжатые временные промежутки.

Например, в 2020 году из-за ситуации с пандемией коронавируса и ее влияния на экономику планеты стоимость золота выросла на 43,25% за полгода.

По палладию за тот же временной промежуток движения были еще более масштабными.

Вариантов инвестирования в драгметаллы масса:

- Покупка золота и других металлов в слитках. Вариант удобен с точки зрения психологии тем, что золото физически находится у покупателя. Но его нужно хранить, также придется хранить и сопроводительную документацию. Еще один недостаток метода – НДС (в некоторых странах его не отменили) и высокая разница между ценой покупки и продажи слитков;

- Покупка инвестиционных монет. Метод более популярен чем работа со слитками из-за отсутствия НДС при покупке, прочие недостатки те же, что и у покупки слитков;

- Открытие обезличенных металлических счетов (ОМС). Аналог валютного банковского депозита, но вместо валюты баланс счета подсчитывается в граммах драгоценного металла. Из-за высокой разницу курсов покупки и продажи металла метод не особо выгоден. По сравнению со слитками и монетами ОМС удобен тем, что физически инвестору не придется работать с драгоценным металлом;

- Покупка ювелирных украшений. Для небольших сумм метод не подходит, дешевые ювелирные украшения изготавливаются из металлов низкой пробы, их ценность как произведения искусства также под вопросом. Есть смысл покупать украшения известных мастеров, но низкой ценой они не отличаются;

- Покупка акций золотодобывающих компаний. Доходность этого инструмента может обгонять рост стоимости драгоценных металлов;

- Покупка акций ETF на драгоценные металлы. ETF в этой категории бывают 2 типов – на реальное золото или другие металлы и на ценные бумаги добывающих компаний. Принцип тот же, что и при прямой покупке металла или работе с акциями, но все операции выполняются через торговый терминал.

Драгоценные металлы – неплохой вариант решения вопроса, куда можно инвестировать деньги. Но для этого инструмента характерны периоды длительных стагнаций. Фондовый рынок по сравнению с драгоценными металлами дает более плавную кривую роста депозита.

Инвестиции в криптовалюту

О потенциале инвестиций этого типа лучше всего говорит история Биткоина. Если в 2009 году он не стоит и цента, то менее чем через 10 лет цена 1 токена ВТС превышала $19000. Есть и другие впечатляющие примеры, например, Ethereum вырос на 83000% чуть более чем за год.

Простейший способ вложения в криптовалюту – покупка нужных токенов на криптобирже. Останется лишь вывести их на свой холодный кошелек (для больших сумм лучше использовать аппаратные кошельки) и хранить их в ожидании роста стоимости токена на дистанции.

Еще один способ заработать на цифровой валюте – это торговля на финансовых рынках, например, тот же Just2Trade предлагает не только торговлю данными активами, но и возможность пополнить брокерский счет в некоторых криптовалютах.

Есть еще инвестиции в так называемые блокчейн ETF, в них включены акции компаний, работающих над блокчейн-технологией. Это вариант опосредованного инвестирования в криптовалюту. Примеры таких ETF – Amplify Transformational Data Sharing, First Trust Indxx Innovative Transaction & Process, Reality Shares Nasdaq NexGen Economy.

Криптовалюта – высокорискованное направление. Привлекает впечатляющими примерами роста в прошлом, но нет гарантий, что подобное повторится в будущем.

Как инвестировать в частное кредитование

Речь пойдет о Р2Р кредитовании, в рамках которого люди напрямую кредитуют друг друга. Это выгодно обеим сторонам, заемщик может получить более выгодные условия, а кредитор – полностью пассивный доход. Еще одно преимущество для заемщика – не берется в расчет кредитная история.

Для кредитора, располагающего небольшим капиталом, это возможность вложить деньги для пассивного дохода с высокими процентами.

Для организации peer-to-peer кредитования создаются специальные площадки. Они выступают в роли посредника, обеспечивая исполнение сторонами обязательств друг перед другом. Первопроходцем в этой сфере стала британская компания Zopa (zopa.com), она начала работать в 2005 году.

Сегодня площадки для P2P кредитования работают в десятках стран. При этом схема работы сохраняется примерно одной и той же:

- И заемщик, и кредитор регистрируются на площадке, предоставляя данные о себе;

- Обе стороны могут выставлять свои предложения, они будут анонимными в общем списке. Личная информация не разглашается;

- При выдаче займа деньги кредитор получает мгновенно. При этом у площадки есть его личные данные, что гарантирует выполнение взятых на себя обязательств. За услуги посредничества и площадка берет комиссию от выданного займа.

При небольших суммах кредиторы выставляют высокие проценты, с ростом займа проценты по нему снижаются. При этом сохраняется риск мошенничества со стороны заемщиков, например, регистрация по поддельным документам и невозврат кредитов.

Примеры таких площадок – Peerform, LendingCLub, Upstart, Prosper, Funding Circle.

Инвестиции в доверительное управление

Доверительное управление (ДУ) означает передачу активов в управление третьей стороне. Составляется договор ДУ, в нем описываются правила взаимодействия между сторонами, вознаграждение управляющего и прочие детали. При этом нет гарантий, что управление будет успешным, поэтому такой формат и называют доверительным управлением.

Вознаграждение управляющего может быть фиксированным, но чаще оно рассчитывается как процент от полученного профита. Выше уже рассматривались разные формы ДУ, как ПАММ счета или копирование сделок. Подобные предложения есть у БКС, ВТБ, Сбербанка.

В целом ДУ предполагает большие изначальные суммы. J2T предлагает программу ДУ на фондовом рынке с минимальной суммой $80 000.

Составлять индивидуальный договор есть смысл, только если инвестор собирается передать в управление крупную сумму денег. Для небольших вложений лучше выбрать более простой вариант ДУ в виде ПАММа или вложить деньги в уже готовые инвестиционные продукты, их предлагают многие брокеры.

Вложение денег в МФО

Брать займы в микрофинансовых организациях – верный способ заплатить огромные проценты при погашении долга. Но МФО можно рассматривать и как вариант для инвестиций.

Микрофинансовые организации выдают займы под проценты, превышающие банковские, поэтому они выдают в кредит не только собственные средства, но и деньги инвесторов.

Вкладчики в МФО могут получить до 30-40% годовых. Как и в других случаях с дохода придется заплатить НДФЛ, это можно сделать через то же МФО.

Входной порог довольно высок, зависит от конкретного МФО, многие устанавливают порог на уровне 1-1,5 млн руб. Для повышения надежности при выборе МФО желательно ограничиться только организациями, входящими в госреестр МФО и работающими на рынке хотя бы 2-3 года.

Есть микрофинансовые организации, связанные с банками, их надежность выше по сравнению с самостоятельными компаниями, кредитующими население.

Вложения в собственный бизнес

Довольно обширная категория, в интернете есть десятки примеров, когда люди, занимаясь любимым делом, становились миллионерами. Но собственный бизнес – это не только источник дохода, но и большие риски.

Банально на первый взгляд, но этот пункт стоит рассмотреть более детально, ведь бизнес может быть маленьким, но способным приносить дополнительный доход с перспективой развития.

Идей для начала своего дела много, нужно лишь перебирать и найти что-то рациональное для себя.

Вы можете закупить материалы и посадить человека с творческим образованием собирать подарочные наборы.

- Закупить в Китае ходовые товары и продать их оптом;

- Установить будку для фото в оживленном месте;

- Создать батутный зал;

- Выращивать хищные растения;

- Сделать зеркальный лабиринт (минимальные расходы на помещение и одного сотрудника);

- Открыть студию чистки ковров (два сотрудника).

Главное достоинство бизнеса – возможность решить проблемы с занятостью и финансами.

Для снижения рисков желательно инвестировать в бизнес лишь часть свободных средств. Оптимальный путь – создать подушку безопасности из вложений в другие направления (фондовый рынок, долговые инструменты, доверительное управление). Они не должны отнимать много времени, но за их счет должен формироваться дополнительный ежемесячный доход или платформа для роста капитала.

Краудлендинг

Официально краудлендинг был признан в РФ после принятия закона «О привлечении инвестиций с использованием инвестиционных платформ» и вступления его в силу с 1 января 2020 года.

Краудлендинг или p2b-кредитование — это выдача частными лицами займов малому бизнесу с использованием в качестве связующего звена интернет-площадок. Поэтому первое название состоит из двух английских слов, переводящихся как толпа и площадка, а второе является аббревиатурой person to buisness (от человека в бизнес).

В срочных инвестициях обычно нуждаются предприниматели, которые недавно открылись, или лишённые банковского кредитования. Частным лицам выплачивается значительный процент на эти вложенные средства, но риск невозврата займа также очень велик. Интернет-площадки, выступающие посредником, не несут никаких обязательств перед заёмщиком. Но, получая процент от совершаемых сделок, заинтересованы в инвесторах и поэтому предпринимают меры, чтобы снизить количество невозвратов:

- Проводят кредитный скоринг;

- Распределяют средства частного лица по различным заёмщикам;

- Выдают займы под залог.

Инвестору, который хочет вложить свои тысячи в краудлендинг, прежде чем начать работу с какой-либо площадкой, желательно выяснить, соответствует ли её деятельность нормам, указанным в законе.

При нормальном развитии событий краудлендинг может принести кредитору от 30 до 50% годовых при займе частным лицам, и от 15 до 20% — малому бизнесу.

Как инвестировать в предметы коллекционирования

Коллекционная ценность предмета определятся следующими факторами:

- Ценность с точки зрения истории. Если обычным столом владел, например, Наполеон, его ценность возрастает на порядок по сравнению с обычным столом того же возраста;

- Имя автора, особо важно по отношению к картинам, скульптурам, украшениям;

- Дата производства;

- Качество производства.

Нет жестких критериев, по которым одни предметы можно занести в коллекционные, а другие нет. В эту категорию попадают породистые жеребцы, вина, украшения из драгметаллов, картины известных мастеров, редкие монеты, имеющие нумизматическую ценность, автомобили, выпущенные ограниченным тиражом. А куда выгодно вложить деньги – все зависит от бюджета и возможностей инвестора.

Например, для коллекционных вин нужно организовать условия хранения, то же касается картин и прочих объектов. Еще пару ограничителей – высокий входной порог, а также низкая ликвидность.

Но потенциал инвестиций в коллекционные предметы доказывают различные индексы.

Например, «винный индекс» Liv-ex Fine Wine 1000, отслеживающий 1000 популярных марок вин в мире, показывает устойчивый рост на дистанции. Даже в период пандемии нет резкого падения.

Вложить деньги в собственный сайт

В интернете можно зарабатывать не только за счет прямых инвестиций, но и с помощью собственного сайта. Заработок возможен за счет:

- Сдачи рекламной площади на сайте;

- Продажи ссылок;

- Работы с рекламодателями напрямую. Например, делать обзоры различных товаров;

- Перепродажи сайта в будущем. Если есть навыки раскрутки сайта, можно вывести его на неплохую посещаемость и продать.

Например, этот сайта зарабатывает на хороших партнерских программах (компаний, с которыми мы работаем сами), Google Adsense.

Что касается финансовых затрат, то простой сайт, например, на WordPress можно создать самостоятельно даже с нулевыми знаниями. Основная проблема появится позже – сайт нужно регулярно наполнять качественным контентом и продвигать. Это и станет основной статьей расходов в будущем.

Конкуренция высока, если в поисковой выдаче сайт будет находиться на 2 странице поиска, приток уникальных посетителей будет низким.

Есть вариант покупки готового сайта, который уже приносит прибыль. Подобные сайты можно найти на специализированном аукционе Telderi (telderi.ru). Например:

Окупаемость сайта около полугода.

Инвестиции в саморазвитие

Вариант подходит для конкретных целей в развитии в определенных направлениях.

Под саморазвитием понимается:

- Получение новых навыков. Под этим понимается и повышение квалификации в текущей профессии, и освоение новой. Самообразование также возможно, но оплата курсов экономит время, а этот ресурс невосполним;

- Работа над физическим состоянием. Это влияет на продуктивность и в конечном итоге сказывается на финансах;

- Работа над психологической составляющей.

Цель инвестиций – повысить свою ценность в глазах работодателя, на основе этого можно потребовать повышение оклада или подыскать должность с большей заработной платой. В большинстве случаев такие инвестиции окупаются.

Основные правила инвестирования

- Не использовать деньги, которые нужны на оплату счетов, еду или потеря которых, снизит ваш уровень жизни.

- Не вкладывать все деньги в один проект или отрасль, например купить 6 акций разных компаний, но все они будут в отрасли робототехники.

- Инвестиции не должны быть спонтанными. Нужно иметь и план на случай убытков, чтобы не принимать решения на основе эмоций.

- Нежелательно поддаваться эффекту толпы. В приоритете собственный анализ, советы экспертов можно использовать, но они не должны стать основой для принятия решений.

- Иметь понимание в том секторе, куда собираетесь вкладывать деньги.

- Заранее нужно сформировать адекватное отношение к отдаче от инвестиций. Мгновенного результата не будет.

- Не нужно инвестировать деньги ради инвестиций. Если пока нет привлекательного варианта, решение откладывается на будущее.

Правила просты, если их соблюдать, вероятность потери денег снизится до минимума.

Куда не стоит вкладывать деньги

Ниже – перечень направлений, слишком рискованных для начинающих инвесторов. С ними лучше не связываться, во всяком случае в начале пути:

- Активный трейдинг – технически процедура заключения сделок проста, но анализ рынка отнимает время, а эмоции мешают торговать новичкам. Большинство трейдеров-новичков теряет деньги;

- «Мусорные» акции (penny stocks, центовые акции) – название получили из-за низкой стоимости ценных бумаг;

- Облигации с высокими купонами – высокая доходность указывает на высокий риск дефолта эмитента. На повышение купонов идут в критических ситуациях, когда нужно любыми способами привлечь финансирование;

- Высокодоходные мартингейловые советники – на истории показывают впечатляющую доходность. В режиме реального времени рано или поздно уходят в глубокую просадку и сливают депозит;

- Рубль – пока российская нацвалюта находится на минимумах возникает соблазн перевести свободные средства в нее и заработать на коррекции по отношению к доллару и евро. Но практика показывает, что глубокие откаты бывают не всегда, при этом рубль сохраняет склонность к ослаблению, ведь это выгодно для экспортной политики государства. По этому вектору уже пол века работает Япония, повышая интерес к своей продукции.

Независимый трейдер. «Трейдинг и инвестиции нравятся всем, потому что здесь нет лимитов в возможностях. От Омска до Дублина, от Цюриха до Чикаго, от Москвы до Сан-Франциско — один клик. Это уже кажется нормальным, но на самом деле, это впечатляюще, особенно когда используешь это осознанно.»

Куда вложить деньги и инвестировать в 2021 году, чтобы получить доход и заработать

Автор Редакция Profinvestment.com Обновлено Ноя 16, 2021

Автор Редакция Profinvestment.com Обновлено Ноя 16, 2021

Вопрос «Куда инвестировать деньги в 2021 году, чтобы получить доход» возникает у многих людей, которые хотят приумножить их и заработать еще больше. Способов, куда вложить деньги, довольно много – от классических до высокорискованных инвестиций. Нужно еще разделять их по сумме вложения и продолжительности инвестирования (краткосрочное, долгосрочное), планируемому процентному результату.

Цель инвестирования – увеличить первоначальную сумму, а также сохранить ее, обрести финансовую независимость и быть уверенным в завтрашнем дне.

Инвестировать в майнинг

Сегодня популярная тема для инвестирования – это вложить деньги в майнинг криптовалюты. Есть два варианта: собрать майнинговую ферму самому или воспользоваться сервисами облачного майнинга. В первом случае потребуется купить оборудование, настроить его, найти помещение для размещения и ежемесячно оплачивать все сопутствующие расходы. Второй вариант: купить контракты на сервисах облачного майнинга. Потребуется выбрать алгоритм и оплатить нужное количество мощности. Все расходы такие сервисы берут на себя. Начисление прибыли осуществляется ежедневно.

Наилучшее предложение в 2021 году – это майнинговые контракты от компании IQ Mining. Добывать можно криптовалюты на алгоритме Sha-256 (Bitcoin), Scrypt (Litecoin) и Ethash (Ethereum). Покупать лучше контракты серии «Pro», так как они окупятся быстрее и доходность инвестирования составит от 80 % до 170 % годовых по курсу на 25.10.2018. При покупке прогнозируемый доход можно рассчитать в калькуляторе. Оплата возможна банковскими картами, через платежные системы Яндекс, AdvCash, Perfect Money и криптовалютой. Промокод IQ10MPT даст +10 % к покупаемой мощности. Начисление дохода и выплаты – каждый день в валюте контракта.

Вложить деньги в криптовалюту

Один из популярных способов инвестировать деньги в 2021 году и при этом хорошо заработать всем желающим – это вложить деньги в криптовалюты. К ним относят Bitcoin (BTC), Litecoin (LTC), Dogecoin (DOGE), DASH, Ethereum (ETH), Ripple (XRP), Monero (XMR), Dash и другие.

Например, стоимость 1 биткоина в августе 2016 года была около 500 $, а в декабре 2017 года – уже 20000 $ и продолжает расти. Так, и с остальными криптовалютами. Кто-то хорошо зарабатывает на этом, инвестируя или торгуя на бирже криптовалюты. Курс будет расти и дальше – по прогнозам, через несколько лет стоимость биткоина дойдет до 50 тыс. $, эфириума – до 5 тыс. Нужно учитывать, что количество создаваемых биткоинов ограничено (21 млн монет), а дефицит и спрос приводит к росту стоимости, что мы сейчас и наблюдаем.

Купить Bitcoin, Ethereum, Litecoin и другие альткоины не составляет большого труда. Можно использовать обменники и биржи:

- Онлайн-обменники: ProstoCash , Platov , Xchange , 60cek – в них можно быстро и легко обменять фиатные валюты, электронные деньги на биткоин, эфириум и другие криптовалюты. Нужно выбрать направление обмена и обменять. Например, рубли на Bitcoin:

- Криптобиржи: EXMO, LocalBitcoins, Binance. Это надежные площадки для работы с криптовалютой. Например, на биржe EXMO можно обменять доллары, евро, рубли, гривны на монеты: Bitcoin, Litecoin, Dogecoin, Dash, Ethereum, Ripple, Monero, Bitcoin Cash, Ethereum Classic, Waves, EOS, NEM, NEO, Dogecoin, Stellar, Cardano и т. д. Помимо инвестирования, на бирже можно торговать криптовалютами.

Приобрести криптовалюту можно в любом количестве, например, 0,1 BTC или 0,5 ETH. После покупки ее можно вывести на любой другой локальный кошелек или хранить на самой бирже.

Сайт биржи криптовалюты: exmo.me.

Инвестировать деньги, чтобы получить доход, желательно на длительный срок (от 6 месяцев).

График движения цены на биткоин:

Инвестировать деньги в финансовые рынки

Финансовый рынок – очень прибыльный способ вложения денег. Чтобы научиться торговать и инвестировать, в интернете есть много информации и советов. Но если изучать трейдинг нет времени, можно просто инвестировать в опытных управляющих-трейдеров, вложив деньги в ПАММ-счета.

Смысл заключается в том, что торгует не инвестор, а трейдер, который управляет своими и доверенными средствами. Он может воспользоваться ими только для торговли. Посредником при этом выступает брокер, имеющий ПАММ-площадку. В зависимости от полученного результата каждый торговый период производятся распределение результатов между всеми участниками счета. Процент дохода зависит только от стратегии инвестирования.

ПАММ-счета на сегодня – это один из популярных способов инвестирования денег в 2021 году.

Вложение денег в опционы

Для быстрого заработка можно поторговать опционами. Прибыль можно получить в данном случае намного больше (до 90 % с одной сделки) и за короткий промежуток времени.

Binomo – международный брокер бинарных опционов. Имеет свою торговую платформу и предоставляет бонусы при пополнении счета. Сайт: binomo.com

Присутствует большое количество способов пополнения и вывода со счета. Торговать опционами можно с сумой от 10 $.

Инвестировать деньги в свое дело

Если есть деньги и желание вложить их с целью получать доход и работать на себя, а не на государство, то можно действовать. Но сначала важно хорошо проанализировать рынок и подумать над бизнес-планом.

Стоит посмотреть в сторону веб-разработок, мобильных приложений, высоких технологий – за ними будущее. Если нет соответствующей специальности, всегда можно ее получить, было бы желание. Есть смысл обратить внимание на перспективные стартапы.

Инвестировать деньги в сайты

Покупка и создание сайтов с целью их монетизации – очень перспективное направление инвестирования денег. Мы советуем присмотреться к данному направлению.

При выборе нужно обращать внимание на трафик, действующие способы монетизации, проанализировать контент. Стоимость рекламы зависит от тематики сайта, региона продвижения, истории домена, находится ли он под фильтрами поисковых систем, технического обслуживания. Нужно смотреть на ТИЦ – чем выше, тем больше денег можно получить, продавая ссылки. Сайт с ТИЦ 10 уже может зарабатывать деньги, конечно, с каждым годом это все сложнее делать из-за алгоритмов поисковых систем, но вполне реально.

Положить деньги на банковские депозиты

Как таковые, инвестиции в банковские вклады не принесут практически никаких доходов. Люди по-прежнему несут деньги в банки, не видя другой альтернативы. Те процентные ставки, что по ним обещают, будут скомпенсированы инфляцией. То есть деньги будут сохранены, но дохода от инвестиции фактически не будет. Если банк вдруг обанкротится, то в этом случае от государства можно получить компенсацию. В Беларуси она составляет 100 % от вложенных денег вне зависимости от валюты, в России – возместят не более 1,4 млн российских рублей. Кстати, в 2016 году в Беларуси дополнительно ввели налог на доход по банковским вкладам, что увеличило их отток.

Вывод – для тех, кто выбирает безопасность и классический подход к инвестированию денег, банковский депозит – самый подходящий способ сохранить деньги, но не приумножить их.

Вложение денег в недвижимость

Здесь нужно разделять – для покупки дома или квартиры с целью ее дальнейшей продажи или для сдачи внаем. Для данного вида инвестирования нужен большой капитал. Сейчас, в эпоху финансового спада, цены на жилье сильно упали, и это хорошая возможность для ее покупки. После кризиса всегда наступает рост, но и цены пойдут вверх. Кроме жилья, можно приобрести и земельные участки.

Вложить деньги в драгоценные металлы

Очень популярный способ вложения денег – это инвестировать, например, в золото и украшения. Моя жена очень одобряет данный вид сохранения заработанных средств.

Цены на металлы постоянно меняются, но этому способу уже много лет, он проверен десятилетиями и не доверять ему нет смысла. Это долгосрочные инвестиции.

Инвестирование в себя и свою семью

Хотя этот доход и неизмерим в денежном выражении, но его практическое значение очень большое. Вкладывая деньги в свое здоровье, образование, специальность, в новые знания, мы тем самым развиваемся в профессиональным плане и принесем намного больший доход для для себя и своей семьи в долгосрочной перспективе.

Это не полный список, куда можно вложить деньги , чтобы получить доход. Еще можно отметить скупку старинных вещей, фондовый рынок и другие

А какие способы знаете вы, куда вложить и инвестировать деньги в 2021 году?

Источник https://profxtrader.ru/kuda-vlozhit-dengi/

Источник https://stolf.today/nadezhnye-investicii.html

Источник https://profinvestment.com/kuda-vlozhit-dengi-investirovat/

Источник