Кредитные карты Альфа Банка — как получить в Уфе с оформлением онлайн заявки

Заказать кредитную карту Альфа Банка в Уфе

Владельцам кредиток предоставлен круглосуточный доступ к заемным ресурсам на территории страны и за пределами России. Удобная кредитная карта «Альфа-Банк» оформляется в Уфе быстро за несколько минут и обеспечивает максимальные удобства и выгоды для пользователя.

При внимательном изучении тарифного плана и грамотном управлении финансами размер переплаты снижается до несущественных значений. В случае точного соблюдения условий грейс-периода клиент бесплатно пользуется заемными средствами. Бонусные программы и привлекательные акции приносят дополнительную прибыль держателю пластика.

Онлайн заявка на кредитную карту Альфа-Банка

Самостоятельная подготовка и подача онлайн заявки на предоставление кредитной карты производится на официальном сайте Альфа Банка и освобождает пользователя от необходимости посещений отделения финансовой организации. Стоит лишь определиться с оптимальной программой кредитования и заполнить форму запроса. В соответствующих полях анкеты-заявления требуется точно указать:

- ФИО и личные характеристики претендента;

- контактную информацию;

- паспортные данные;

- адрес регистрации;

- сведения о социальном статусе и финансовом положении заявителя.

Необходимо проявить должное внимание, чтобы избежать случайных ошибок при ответах на простые вопросы анкеты. Достоверность и актуальность представленной на рассмотрение информации значительно увеличивает шансы претендента на одобрение без отказа и долгих проверок.

Оформление кредитной карты в АО «Альфа-Банк» в Уфе

Прием дистанционных заявок осуществляется круглосуточно 7 дней в неделю. Положительный результат оформления кредитной карты Visa или MasterCard в АО «Альфа-Банк» в Уфе ожидает заемщиков, имеющих:

- российское гражданство;

- полную дееспособность;

- место проживания или работы на территории действия подразделения финансового учреждения;

- стабильные доходы, достаточные для внесения ежемесячных обязательных платежей;

- непрерывный трудовой стаж более 3 месяцев.

Заявителю кроме паспорта требуется предоставить на рассмотрение документ из утвержденного кредитором перечня (по выбору соискателя):

- водительские права;

- СНИЛС;

- полис ОМС;

- свидетельство ИНН.

Для одобрения крупного лимита полезно представить документальное подтверждение достойного размера доходной части бюджета соискателя:

- справку 2-НДФЛ (допускается справка по форме кредитора);

- полис ДМС;

- загранпаспорт с отметкой, подтверждающей выезд за пределы страны в течение предшествующего года;

- регистрационное свидетельство на автомобиль, возраст которого не превышает 4 лет.

Участники проектов по перечислению зарплаты пользуются льготами и получают платежные инструменты по паспорту без справок и поручителей.

Заказать кредитку Альфа Банка без процентов в Уфе

Желающим получить максимальную выгоду следует выбрать оптимальный продукт и заказать в Уфе кредитку Альфа Банка без начисления процентов в течение длительного льготного периода. Стоит оценить дополнительные преимущества удобного платежного инструмента:

- минимальную плату за выпуск и годовое обслуживание;

- крупные лимиты кредитования;

- низкие процентные ставки;

- наличие мобильного и интернет-банка;

- выгодные бонусы и акции эмитента и партнеров.

Поступившие заявления моментально рассматриваются в день обращения к эмитенту. В отдельных случаях рассмотрение затягивается до 2-5 дней.

Список кредитных карт от АО «Альфа-Банк» в Уфе

Клиентам АО «Альфа-Банк» в Уфе предлагаются кредитные карты с положительными характеристиками:

- «100 дней без %» — отличается солидным лимитом кредитования и продолжительным беспроцентным периодом, действие которого распространяется на безналичные расчеты, снятие наличных и погашение долга по кредитам других учреждений;

- «Вместо денег» — (карта рассрочки) для выгодного шопинга выпускается и обслуживается бесплатно, принимается во всех магазинах страны и зарубежных государств, при расчетах с предприятиями – партнерами период рассрочки увеличивается до 24 месяцев;

- «AlfaTravel Premium» — обеспечивает снятие наличных без комиссий, льготное страхование путешественников, обмен милей на билеты авиа и железнодорожного транспорта, дополнительные привилегии в виде доступа в бизнес-залы аэропортов, безлимитного интернета в роуминге, юридической поддержки и прочих преимуществ;

- «Аэрофлот» — обладает привлекательной программой начисления и использования милей на приобретение авиабилетов, оплату гостиниц, аренду автомобилей по всему миру и расчеты с предприятиями партнерской сети;

- «РЖД» — предусматривает подарочные мили для новых пользователей, бесплатную страховку в зарубежных путешествиях, минимальную плату за годовое обслуживание и низкие проценты;

- «Cash Back» — характеризуется повышенным кэшбэком на оплату товаров на АЗС, услуг ресторанов и кафе, внушительными суммами займов, увеличенными шансами на моментальное одобрение.

Линейка карточных продуктов Альфа-Банка постоянно совершенствуется и расширяется, каждому заявителю предоставлен выбор выгодной карточки в соответствии с приоритетными направлениями применения пластика и личными пожеланиями.

Чтобы воспользоваться бесплатной консультацией от квалифицированного специалиста и получить ответы на свои вопросы, перейдите на официальный сайт выбранного финансового учреждения, найдите и заполните форму (Имя и номер телефона). В течение 10 минут вам перезвонят и проконсультируют.

Калькулятор

Финансовый аналитик. Имею высшее экономическое образование. В 2002 году окончила Ростовский государственный экономический университет. 7 лет работала в банке старшим консультантом. Являюсь независимым экспертом в области кредитования.

Изложенные материалы в публикации основаны на данных ЦБ России. Отзывы пользователей о работе нашего сервиса вы можете прочитать в каталоге организаций «Яндекс Справочник».

Кредитные карты Альфа-Банка: сравнение тарифов и как оформить онлайн

Сегодня речь пойдет об Альфа-Банке, и это не случайно. По итогам 2017 г. банк занял 3-е место по доле рынка кредитных карт. С двумя лидерами, Сбербанком и Тинькофф Банком, мы уже познакомились в предыдущих статьях. Пора замкнуть тройку самых сильных игроков. На очереди – кредитная карта Альфа-Банка.

У банка широкая линейка кредиток. Самые популярные – это “100 дней без %” и карта рассрочки #вместоденег. Но кроме них есть еще:

- Для путешественников (Аэрофлот, Alfa-Miles, РЖД).

- Для шоппинга (Cash Back, М.Видео-Бонус, Перекресток).

Традиционно для анализа возьму самые популярные, а потом несколько других, особо меня заинтересовавших.

Условия пользования кредитной картой “100 дней без %”

Как ее оформить?

Кредитка “100 дней без %” бывает трех видов:

- Classic (лимит 300 тыс. руб.),

- Gold (лимит 500 тыс. руб.),

- Platinum (1 млн. руб.)

На выбор одна из двух платежных систем: Visa и MasterCard. Все карточки имеют бесконтактную возможность платежа.

Необходимо сделать 3 шага, чтобы заказать кредитку:

- Заполнить заявку онлайн.

- Дождаться решения банка о выдаче карты.

- Принести в отделение документы, которые вы указали при заполнении анкеты, и получить кредитку.

Требования Альфа-Банка к заемщикам:

- гражданин РФ от 18 лет и старше;

- постоянный ежемесячный доход не менее 9 000 руб. для Москвы и 5 000 руб. для регионов (после вычета налогов);

- наличие контактного и стационарного рабочего телефона;

- регистрация, проживание и место работы в населенном пункте, где есть отделение Альфа-Банка.

Документы, которые необходимо предоставить для получения карты:

- Паспорт гражданина РФ.

- Один из нижеперечисленных документов:

- заграничный паспорт,

- водительское удостоверение,

- свидетельство ИНН,

- СНИЛС,

- полис ОМС,

- дебетовая или кредитная карточка любого банка.

Необязательные документы, но повышающие вероятность одобрения кредита:

- свидетельство о регистрации автомобиля (не старше 4 лет);

- информация о заграничных поездках за последние 12 месяцев (загранпаспорт);

- полис ДМС;

- КАСКО;

- выписка по счету, остаток средств на котором не менее 150 000 руб.

Если вы хотите получить карту на более выгодных условиях, то предоставьте справку о доходах по форме банка или 2-НДФЛ.

Проценты за кредит можно не платить

С одной стороны, кредитка – это пластиковый кошелек, набитый деньгами, который вы можете всегда носить с собой и распоряжаться им на свое усмотрение. Но, с другой стороны, это банковская услуга, пользование которой налагает определенные обязанности на держателя кредитки. И для некоторых клиентов они бывают довольно обременительными. О чем речь?

Пользователь кредитки обязательно должен быть ответственным и дисциплинированным человеком. Это важные качества, которые помогут эффективно распоряжаться чужими деньгами абсолютно бесплатно. Как это сделать?

Если вы еще не знаете, что такое льготный период или грейс-период, то самое время заглянуть в статью о кредитных картах, где я подробно разбирала этот и еще много незнакомых терминов. Именно с этим понятием и связана возможность пользоваться чужими деньгами бесплатно. Достаточно погашать кредит до истечения грейс-периода.

Как вы думаете, почему банки охотно идут на то, чтобы предоставить от 50 до 100 дней, в течение которых вы не платите проценты? Уж точно не от желания вам помочь. Банки играют на том, что многие граждане не умеют контролировать свои расходы и часто оказываются в ситуации, когда они просто не в состоянии погасить потраченные банковские деньги в течение льготного периода. Отсюда проценты, а иногда и штрафы.

Но вы точно не относитесь к этой категории, потому что как минимум читаете эту статью, а значит хотите во всем разобраться. Я тоже, и поэтому изучаю всю доступную информацию на официальных сайтах банков и делюсь с вами.

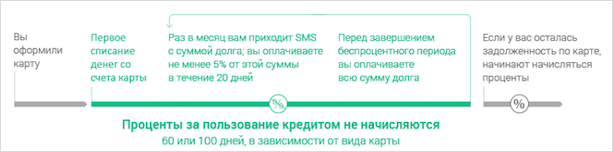

Как работает беспроцентный период в Альфа-Банке:

- Вы совершаете первую покупку и оплачиваете ее кредиткой. Начинается отсчет грейс-периода (100 дней). В течение этого времени вы должны погасить полную сумму долга. Только в этом случае вы не платите процентов.

Внимание! Одним из преимуществ кредиток Альфа-Банка является то, что при снятии наличных тоже действует льготный период. Считаю, что это большой плюс.

- Вы можете в течение 100 дней совершать и другие операции, но отсчет идет именно со дня первой операции.

- После погашения всей суммы долга льготный период возобновляется и так до бесконечности.

- Если вы погасили только часть долга, придется заплатить проценты на оставшуюся сумму.

Минимальный платеж обязателен

Минимальный платеж – это гарантия вашей платежеспособности. По кредитке Альфа-Банка он составляет 5 % от суммы долга, но не менее 300 руб.

Это значит, что каждый месяц вы должны с потраченной суммы вернуть обратно 5 %. Если хотите воспользоваться беспроцентным кредитом, то придется полностью погасить долг.

Где узнать о потраченной сумме и дате внесения платежа? Это можно сделать в банкомате, отделении банка, мобильном приложении или на сайте в личном кабинете, по телефону. Если у вас подключено СМС-оповещение, то придет напоминание от банка.

Почему так важно вносить каждый месяц минимальный платеж? Дело в том, что, если вы не вносите его вовремя, то банк может отключить льготный период по вашей карте. Это значит, что на всю сумму, потраченную по кредитке, будут начислены проценты. А это, согласитесь, нежелательно.

Снятие наличных денег

По кредитке Альфа-Банка вы можете не только совершать безналичные операции, но и снимать деньги в банкоматах. Я уже обратила ваше внимание на то, что это можно сделать в льготный период и не заплатить ни копейки. Но ежемесячная сумма не должна превышать 50 000 руб.

Если вы сняли больше указанного лимита, то комиссия составит от 3,9 до 5,9 % на разницу. Например, вы сняли 60 000 руб. в течение месяца. Комиссия будет рассчитана с суммы 10 000 руб.

Как погасить кредит?

Вы можете пополнить кредитку одним из следующих способов:

- Наличными через банкоматы Альфа-Банка или партнеров без комиссии. Список партнерских банков на сайте имеется.

- Онлайн переводами через мобильные приложения.

- Переводами с одной карты (например, дебетовой) на другую.

Тарифы

Рассмотрим основные тарифы по кредитной карте “100 дней без %”.

| Тарифы | Classic | Gold | Platinum |

| Выпуск карты | 0 руб. | 0 руб. | 0 руб. |

| Процентная ставка | от 23,99 % | от 23,99 % | от 23,99 % |

| Годовое обслуживание | от 1 190 руб. | от 2 990 руб. | от 5 490 руб. |

| Комиссия за снятие наличных | 0 % (до 50 000 руб.) |

0 % (до 50 000 руб.) |

0 % (до 50 000 руб.) |

| Кредитный лимит | 300 000 руб. | 500 000 руб. | 1 000 000 руб. |

Как видите, карточки отличаются друг от друга только кредитным лимитом и стоимостью годового обслуживания.

Почему процентная ставка в описании представлена “от 23,99 %”? Дело в том, что для каждого клиента она рассчитывается индивидуально. Чем больше документов, подтверждающих вашу платежеспособность вы предоставите банку, тем выгоднее будут условия кредитования.

Кредитный лимит: от чего зависит его сумма

Кредитный лимит устанавливается в индивидуальном порядке в размере до 1 000 000 руб. Сумма лимита зависит от нескольких факторов:

- Ваша кредитная история.

- Наличие документов, предоставленных вами банку при оформлении карты.

- Количество операций по карте (если вы уже являетесь владельцем кредитки).

- Суммы зачисления на карту.

- Своевременность погашения долга.

Кредитный лимит не означает, что вы должны снять всю сумму, которую вам назначит банк. Например, 1 млн. рублей. Вы можете ограничиться комфортной для вас суммой.

Преимущества и недостатки

Рассмотренные тарифы и условия пользования кредиткой “100 дней без %” кажутся очень привлекательными. Давайте по традиции выпишем все плюсы и минусы, посмотрим на карту с разных сторон под лупой.

- Длительный период льготного кредитования (100 дней). 3 месяца покупок за счет чужих денег! Вы не заплатите за это ни копейки. Главное – не забывать, что погасить надо полную сумму потраченных средств до истечения грейс-периода. В противном случае будут начислены проценты.

- Возможность снимать наличные в пределах 50 тыс. руб. каждый месяц и не платить за это комиссию.

- Быстрое оформление. Обычно оно занимает несколько дней. Онлайн-заявка – за пару минут. Потом останется только дойти до ближайшего отделения Альфа-Банка.

- Не надо являться в отделение банка в случае проблем с картой. По звонку и кодовому слову сотрудник разрешит возникшие вопросы.

- Дорогое годовое обслуживание и высокая процентная ставка. Но это плата за преимущества, перечисленные выше, поэтому все логично.

- Нет всей необходимой информации на сайте. Например, о штрафах за пропущенный платеж. Это большой минус для меня. Я ожидала увидеть банковские документы, где мелким шрифтом будет подробно все расписано. Но увидела только стандартные рекламные описания с привлекательными цифрами.

- Нет бонусной программы с возвратом денег с каждой покупки (кэшбэк), как, например, по кредиткам Тинькофф Банка.

- По отзывам клиентов много нареканий по вопросу автоматического включения страховки в договор на открытие счета. В результате, каждый месяц списывается определенная сумма со счета. От нее можно отказаться. Страховка является добровольной, но об этом клиента не информируют.

Другие виды кредиток Альфа-Банка

Карта рассрочки #вместоденег

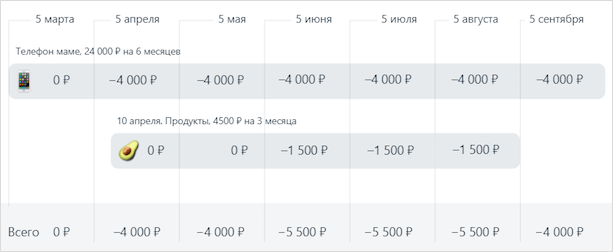

Карта #вместоденег позволяет оплачивать покупки у партнеров Альфа-Банка в рассрочку. Как этот механизм работает? Сумма покупки делится на количество месяцев рассрочки (от 1 до 24). Не ранее, чем через 30 дней, надо внести платеж.

Ежемесячный платеж – это конкретный день в месяце (день выдачи кредитки). Посмотрите пример погашения задолженности на диаграмме.

Среди партнеров банка есть МегаФон, М.Видео, Adidas, Reebok, Эльдорадо, Перекресток, Снежная Королева и многие другие.

Тарифы и условия:

- годовое обслуживание – 0 руб.,

- кредитный лимит от 3 тыс. до 100 тыс. руб.,

- процентная ставка в период рассрочки – 0 % (при своевременном погашении долга),

- процентная ставка при нарушении условий погашения – 10 %,

- период рассрочки банка – 1 месяц,

- период рассрочки от партнеров банка – до 24 месяцев.

Cash Back

Карта для тех, кто умеет и любит пользоваться кэшбэком (возвратом части стоимости покупки):

- 10 % при оплате на АЗС,

- 5 % – кафе и рестораны,

- 1 % – остальные покупки.

Чтобы в полной мере воспользоваться правом на возврат денежных средств, надо соблюсти ряд условий:

- в месяц надо потратить от 20 000 руб.,

- максимальная сумма возврата в месяц не должна превышать 3 000 руб.

Тарифы и условия:

- годовое обслуживание – 3 990 руб.,

- кредитный лимит – до 300 тыс. руб.,

- льготный период – 60 дней,

- процентная ставка – от 25,99 %.

Заключение

Кредитка Альфа-Банка может стать отличным дополнением в ваш бюджет. Чтобы использовать ее на все 100 %, поговорим о том, чего делать не надо:

- Выходить за пределы льготного периода.

- Допускать просрочки в ежемесячных платежах.

- Превышать лимиты снятия наличных.

Как видите, все просто. Соблюдайте эти три правила, и в вашем распоряжении в течение 100 дней будут денежные средства, которые вы можете потратить на все, что угодно.

Мне показались предложения Альфа-Банка по кредиткам интересными и заслуживающими внимание. А что вы думаете об этом? Может быть, есть опыт сотрудничества с этим банком? Поделитесь в комментариях, будет интересно и мне, и читателям.

Источник https://probanki-info.ru/ufa/alfa-bank-kreditnaya-karta/

Источник https://iklife.ru/finansy/karty/kreditnaya-karta-alfa-banka-otzyvy-usloviya-i-kak-oformit-onlajn.html

Источник

Источник