Что Такое Венчурные Инвестиции | Кто Такой Венчурный Инвестор

Что такое венчурные инвестиции — определение, виды и способы инвестирования

Венчурные инвестиции — малознакомое понятие для российских инвесторов. Этот финансовый инструмент появился на нашем рынке относительно недавно и только набирает обороты. Тем, кто заинтересован в получении прибыли, стоит разобраться, что это такое и как они работают.

Определение венчурных инвестиций

Венчурные инвестиции — это вложения в молодые предприятия или стартапы. Они отличаются высоким риском потери денег и прибылью, которая исчисляется сотнями процентов.

Вкладчики получают долю в виде акций, а не финансовое вознаграждение. Поэтому они гораздо больше заинтересованы в росте и расширении фирмы, чем в получении ей прибыли.

Доход венчурного инвестора представляет собой разницу между ценой покупки акций и последующей их продажи. Деньги, вложенные в венчурные предприятия, называются венчурным капиталом.

Венчурные инвестиции обладают особенностями, отличающими их от прямых вложений.

- Долгосрочность. Среднее время до получения прибыли — 5 лет. Инвестор может рассчитывать на деньги только после размещения акций фирмы на фондовой бирже.

- Заинтересованность инвестора в развитии проекта. Очень часто крупные вкладчики входят в руководство фирмы, оказывают ей всевозможную поддержку.

- Принцип «одобренного риска». Вкладчики заранее знают о том, что есть очень большой шанс потерять свои средства.

- Важность команды. Поскольку тяжело оценить степень востребованности и окупаемости инновационного бизнеса, вкладчики уделяют много внимания команде. Часто средства выдаются не под проект, а под конкретных людей. Именно от них зависит реализация идеи, рост компании и будущая прибыль.

Венчурные инвесторы редко имеют контрольный пакет акций. В большинстве случаев их доля равняется 25-30% .

Лучше понять, что такое венчурные инвестиции, поможет видео:

Участники венчурного рынка

В процессе венчурного инвестирования участвуют два действующих лица:

- вкладчик;

- компания.

Иногда они пользуются услугами посредника — венчурного фонда. Рассмотрим каждого из участников подробнее.

Вкладчик

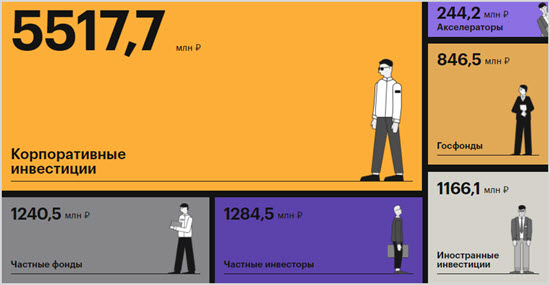

Источниками финансирования могут выступать:

- венчурные фонды;

- частные инвесторы;

- коммерческие и государственные банки;

- бизнес-акселераторы;

- правительства государств;

- университеты;

- научные организации.

Самостоятельных инвесторов называют бизнес-ангелами. Для того, чтобы им стать, нужны солидные средства: порог входа начинается от 50 тысяч долларов. Как правило, бизнес-ангелы становятся полноправными участниками проекта:

- помогают разрабатывать стратегию развития;

- занимаются привлечением других инвесторов;

- используют свои возможности для развития фирмы.

Для инвестирования через венчурный фонд человеку нужно иметь не меньше одного миллиона долларов.

Компания

Венчурный капитал привлекают фирмы, которые пытаются представить на рынке новый продукт или технологию.

В связи с тем, что они являются первооткрывателями, практически невозможно составить приближенный к реальности бизнес-план и получить банковский кредит.

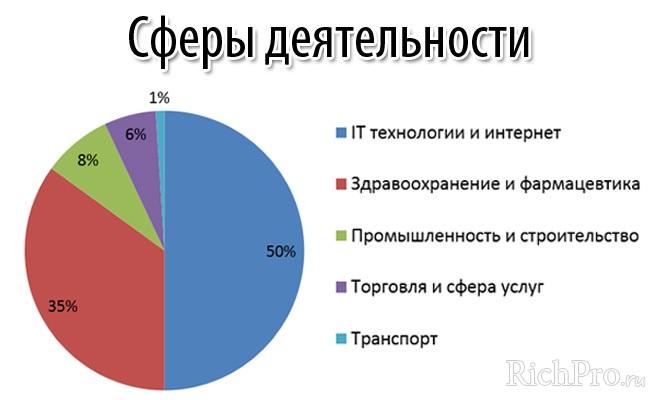

Больше всего средств инвестируют в компании следующих сфер:

- IT-технологии;

- здравоохранение;

- торговля и сфера услуг;

- транспорт;

- промышленность.

График распределения компаний по процентам представлен на диаграмме снизу:

Венчурный фонд

Венчурный фонд — это инструмент инвестирования в венчурный бизнес. Он представляет собой организацию, которая принимает средства инвесторов и распоряжается ими по своему усмотрению, стараясь принести вкладчикам максимальную прибыль.

Венчурные фонды имеют свою классификацию и делятся на несколько типов.

Тип 1. По источнику средств:

- государственные;

- частные.

Тип 2. По размеру инвестиционного портфеля:

- малые (до 50 миллионов долларов);

- средние (от 50 до 150 миллионов долларов);

- крупные (от 150 миллионов долларов).

Тип 3. По географическому охвату:

- международные;

- локальные (инвестируют в пределах одной страны);

- региональные (ограничиваются несколькими регионами государства).

Тип 4. По инвестиционному этапу:

- ранние;

- поздние.

Тип 5. По отраслевой направленности:

- узкоспециализированные;

- универсальные.

Тип 6. По степени диверсификации:

- хорошо диверсифицированные;

- плохо диверсифицированные.

Каждый фонд имеет свою управляющую компанию, которая выбирается на конкурсной основе. Управляющая компания назначает руководителя. Он не вкладывает свои средства, а лишь выступает посредником между автором проекта и инвесторами.

Для финальной оценки проектов создается инвестиционный комитет, состоящий из экспертов в разных областях. Он принимает решение о выделении средств на основе данных от менеджеров проекта.

- Поиском и отбором компаний. Основные критерии — способность к масштабированию и многократному увеличению оборота.

- Анализом. В него входит оценка текущего состояния фирмы, проверка финансовых показателей, юридических документов.

Ежемесячно венчурные фонды обрабатывают сотни заявок и писем с описаниями проектов. Примерная схема отбора представлена на схеме снизу.

Видно, что в лучшем случае пара проектов из ста доходит до инвестиционного комитета, причем не каждый из них получит деньги. При вынесении положительного решения составляется договор, и средства перечисляются на счет компании.

После выхода фирмы на фондовую биржу, фонд продает акции. Полученная прибыль распределяется между инвесторами.

Зарабатывает фонд на комиссии. Он взимает ее с внесенных инвесторами средств ( от 2 до 4% ) и прибыли ( от 20 до 25% ).

Принцип работы венчурного фонда объясняется в этом видео:

Схемы венчурного инвестирования

Схема 1. Напрямую

В этом случае компания и венчурный инвестор обходятся без помощи фонда. Инвестор находит информацию о проекте и связывается с его автором. После обсуждения условий стороны заключают соглашение. При этом подписывается целый пакет документов:

- протокол разногласий по проекту;

- акт приема передачи результатов;

- договор инвестирования;

- протокол разногласий по договору.

Все бумаги должны соответствовать образцу, принятому законодательством. Желательно взять с собой юриста, чтобы тот ознакомился с документацией.

Протоколы разногласий важны как для инвестора, так и для создателя фирмы. В них прописываются условия расторжения договора и выхода из проекта.

После подписания договора инвестору остается только ждать. Когда компания проведет IPO, он может продать свои акции и получить прибыль.

Схема 2. Через венчурный фонд

Схема инвестиций через венчурный фонд выглядит следующим образом:

- Инвесторы подают заявки на участие и вносят деньги на счет венчурного фонда.

- Инвестиционный комитет отбирает достойные проекты и финансирует их средствами вкладчиков.

- В случае успеха компании, фонд продает ее акции на бирже.

- Вырученные деньги снова поступают на счет венчурного фонда.

- Управляющая компания распределяет средства: от 20 до 25% от прибыли забирает себе, остальную часть отдает инвесторам, в зависимости от их доли.

После завершения одного цикла компания сразу же приступает к следующему.

Инвестор не может самостоятельно выбирать проекты и участвовать в управлении ими.

Этапы венчурного инвестирования

Процесс вложения денег в инновационные компании происходит постепенно. Выделяют следующие этапы венчурного инвестирования:

- Посевной этап (Seed). Происходит формирование компании: рассматриваются бизнес-идеи, создается команда, разрабатываются опытные образцы будущего продукта.

- Только появившаяся компания (Start—up). Компания официально начала свою работу. Присутствуют опытные образцы продукта, проводятся маркетинговые исследования, проходит рекламная кампания и запускается серийное производство.

- Раннее развитие (Earlystage). Налажен выпуск и сбыт продукта, но отсутствует стабильная прибыль. Фирма еще не достигла точки безубыточности. Все вырученные средства поступают в оборот, чтобы обеспечить дальнейший рост.

- Расширение (Expansion). Компания заняла свою нишу на рынке и вышла на устойчивую прибыль. Продолжается развитие: запуск новых производственных линий, проведение исследований и увеличение оборотных средств.

- Промежуточный (mezzanine). Дополнительный этап, встречается не всегда. На нем компания пытается привлечь дополнительные инвестиции, чтобы улучшить свои показатели перед продажей акций.

- Выход (Exit). Компания готовится продать долю инвестора другим людям. В результате вкладчик фиксирует прибыль.

На начальных этапах (с 1 по 3) компания несет убытки. Начиная с 4 этапа, она получает прибыль. Это демонстрирует представленный снизу график.

Каждая стадия развития отличается сроками и объемами привлекаемого венчурного капитала. На начальных стадиях фирмам не требуется серьезных инвестиций, поэтому хватает средств бизнес-ангелов, венчурных фондов, государственных фондов и грантов. По мере расширения предприятие нуждается в более серьезных вложениях. Основными источниками финансирования становятся банки и фонды прямых инвестиций.

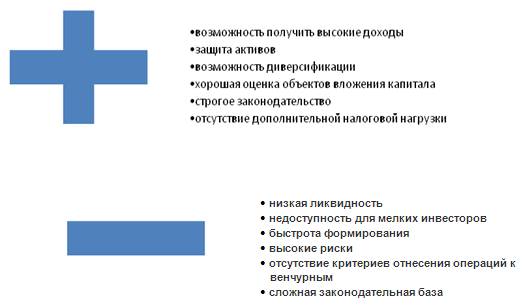

Преимущества и недостатки венчурных инвестиций

Для инвестора

- Высокий доход. В случае успешного развития проекта, инвестор может многократно окупить свои вложения. Некоторые идеи приносили своим спонсорам больше 1000% прибыли.

- Возможная выплата дивидендов. Инвестор вправе не продавать свою долю в успешном проекте. Тогда компания будет выплачивать ему часть своей прибыли в виде дивидендов.

- Участие в разработке инновационного продукта. Вкладывая средства в венчурный бизнес, человек становится его соучастником. При успешном запуске проекта он может с гордостью заявить, что помог создать новый продукт.

- Вложения долго окупаются. Инвестиции в инновационный бизнес требуют времени. Для того, чтобы он набрал обороты, может потребоваться несколько лет. Все это время инвестор не будет получать никакого дохода.

- Очень большой риск. По статистике, только 1 из 6 проектов оказывается успешным. Необходимо очень тщательно подходить к выбору компании для инвестиций или диверсифицировать риски, вложив свои деньги в несколько предприятий.

- Высокий порог входа. Начать инвестиции с 1000 долларов в кармане не получится. На начальном этапе инновационному бизнесу требуется от 50 тысяч долларов, а на поздних этапах вложения измеряются миллионами.

Инвестировать в венчурный бизнес стоит только при наличии опыта. Вкладчик должен быть экспертом в своей области и разбираться в продукте, предлагаемом компанией. В противном случае инвестор получит лишь убытки.

Для компании

- Можно привлечь средства для рисковых проектов. Банк никогда не одобрит кредит, если отсутствует продуманный бизнес-план. Венчурные инвесторы более снисходительны к проектам.

- Не нужен залог и материальное обеспечение. Для получения займа или кредита потребуется предоставить залог: квартиру, машину или ценные бумаги. Венчурные инвесторы охотно соглашаются предоставить деньги в обмен на акции компании.

- Отсутствуют промежуточные выплаты. Не нужно платить проценты, владелец компании может пустить все средства в оборот и сосредоточиться на развитии.

- Не требуется возвращать средства при неудаче проекта. Венчурные инвесторы идут на осознанный риск, заранее соглашаясь с тем, что компания может «прогореть».

- Сложно найти инвесторов. Не каждый согласится вложить в рискованный проект крупную сумму. Иногда венчурные деньги приходится искать годами.

- Необходимо выделить долю в компании. Придется смириться с тем фактом, что фирма не будет единолично принадлежать основателю. Инвестор будет полноценным совладельцем.

- Инвестор может вмешиваться в проект. Поскольку вкладчик является совладельцем, он имеет право высказывать свое мнение о компании и дальнейшем ее развитии. Часто инвесторы выдвигают условия, невыполнение которых грозит расторжением договора.

- Инвестор имеет право отказаться от дальнейшего финансирования. В случае расхождения во мнениях с владельцем компании, вкладчик может прекратить финансовые вливания. Это чревато поиском нового источника денег. На стадии развития такие события часто приводят к краху фирмы.

Венчурные инвестиции в мире

Лидер в области венчурного инвестирования — США. Здесь сосредоточено больше 1000 фондов, объем рынка превышает 25% от общемирового. Большая часть венчурных фондов находится около Сан-Франциско.

Распределение венчурных фондов на территории США

Правовая база начала развиваться еще в 1940-1950 годах. Правительство всячески поддерживает эту отрасль и принимает специальные программы, такие как:

- Select USA;

- Startup America.

Первая показывает преимущества ведения бизнеса на территории США, тем самым привлекая иностранных инвесторов. Вторая поддерживает предпринимательские союзы, университеты и венчурные фонды.

Кроме того, налоговое законодательство гарантирует инвесторам целый ряд льгот:

- освобождение от налогов при реинвестировании средств;

- многочисленные отсрочки;

- ступенчатая система налогов.

В США отлично развита венчурная инфраструктура, присутствует множество бирж для публичного размещения акций.

Особенности американского венчурного рынка — инвестиции на ранних стадиях, поддержка иностранных вкладчиков и нацеленность на инновации, а не на прибыль.

В Европе пальму первенства держит Великобритания. Для начинающих предприятий был создан дополнительный фондовый рынок. Он имеет упрощенные условия размещения акций и позволяет привлечь необходимые капиталовложения.

Франция и Германия также стараются развивать венчурный бизнес: вводят налоговые льготы для инвесторов, совершенствуют законодательство, улучшают инфраструктуру.

Общими чертами европейского венчурного рынка являются:

- финансирование фондов банками;

- нацеленность на национальные проекты;

- активное участие страховых и пенсионных фондов.

К сожалению, европейский рынок до сих пор не может оправиться от кризиса 2008 года. Число фондов сократилось с 1600 (в 1999 году) до 711 (в 2011). После 2011 года на рынке наблюдается рост, но он идет слишком медленно.

Ниже представлена карта европейских венчурных инвестиций, на которой отмечены самые крупные фонды разных стран.

Венчурное инвестирование в России

Венчурные инвестиции появились в России позже, чем в западных странах, что вызвало соответствующие проблемы. Российский венчурный рынок имеет как слабые, так и сильные стороны.

К сильным сторонам относится:

- активность частных инвесторов;

- хороший интеллектуальный и научный потенциал;

- низкая конкуренция;

- поддержка нового бизнеса научными институтами;

Слабыми сторонами считаются:

- Отраслевая непропорциональность. Подавляющая часть стартапов работает в IT-сфере. Другие сектора экономики отстают по числу сделок и объему капиталовложений.

- Неблагоприятная внешнеполитическая ситуация. Санкции со стороны западных государств заметно сокращают возможный приток иностранного капитала.

- Отсутствие законодательного регулирования. В России нет ни одного документа, который регулировал бы венчурную деятельность.

- Нет предложений со стороны крупных компаний. Основными инвесторами являются частные лица. Они ни могут предоставить солидного капитала и поспособствовать быстрому росту отрасли.

- Географическая непропорциональность. Более 90% венчурных инвестиций приходится на центральный округ. Остальные 10% распределены по регионам.

Ниже приведена сравнительная таблица зарубежного и российского венчурного рынка.

Число российских венчурных фондов заметно уступает европейским и американским показателям, как и объем привлеченных ими средств.

Российская академия венчурных инвесторов (РАВИ), составила свой топ венчурных фондов. В него входит 8 компаний.

Как видно из таблицы, размер инвестиций не превышает 15 миллионов долларов. Для сравнения: американские фонды вкладывают в проекты сотни миллионов.

Решить проблемы российского венчурного рынка поможет:

- Активная поддержка венчурной отрасли со стороны государства. Стоит разработать соответствующие программы и законодательные акты. Желательно изучить зарубежный опыт и почерпнуть из него некоторые моменты.

- Расширение международного сотрудничества. Это позволит привлечь на рынок иностранный капитал. Лучшим решением будет обратиться к индийским и китайским партнерам.

- Популяризация венчурного бизнеса. Необходимо предоставить налоговые льготы инвесторам, разъяснить им плюсы рискованных инвестиций.

- Совершенствование венчурной инфраструктуры. Развитие государственных фондов и бирж, внедрение новых технологий.

Несмотря на все минусы и проблемы российского рынка, количество инновационных проектов растет год от года. Даже при активной государственной поддержке догнать показатели западных стран вряд ли получится, но вывести отрасль из ямы вполне возможно.

Примеры успешных компаний

Перечень проектов, которые начали свое существование благодаря венчурным инвестициям, можно продолжать до бесконечности: Google, Uber, Instagram и другие. Познакомимся с некоторыми из них.

Компания 1. WhatsApp

Знаменитый мессенджер увидел свет благодаря средствам венчурных инвесторов. Первоначальная сумма вложения составляла 60 миллионов долларов. Вкладчики окупили свои деньги сполна: проект был куплен компанией Facebook за 3 миллиарда.

Компания 2. Oculus

Очки виртуальной реальности. Основатель компании — Палмер Лаки, воспользовался краудфандинг-платформой kickstarter для поиска инвестиций. В результате он привлек внимание бизнес-ангелов и фондов. Проект, начинавшийся в гараже, был продан компании Facebook за 2,4 миллиарда долларов.

Компания 3. Alibaba

Простой китайский преподаватель Джек Ма решил создать свою компанию и привлек 60000 долларов. Проект выстрелил: в него начали инвестировать крупные банки и компании. Сайт Alibaba обогнал по суммарному обороту знаменитые Amazon и eBay. На IPO в 2014 году проект оценили в 168 миллиардов долларов.

Компания 4. Snapchat

На этапе разработки мессенджер привлек 500 миллионов долларов. После выхода на биржу проект оценили в 31 миллиард. Ожидаемая прибыль — 1 миллиард ежегодно.

Как стать венчурным инвестором с нуля

Самое главное — осознавать, что венчурные инвестиции связаны с серьезным риском. Если Вы решились заняться этим видом деятельности, необходимо:

- изучить специальную литературу;

- накопить капитал;

- выбрать сферу.

После этого можно:

- Стать бизнес-ангелом. Придется самостоятельно искать проекты. Чаще всего такие инвесторы вкладывают деньги в стартапы знакомых. В России существует ассоциация бизнес-ангелов (НАБА), вступление в которую поможет найти применение деньгам.

- Зарегистрироваться на краудинвестинговой платформе. Один из недорогих способов. Достаточно иметь на руках от 10 до 20 тысяч долларов. Серьезные инвесторы используют краудинвестинговые платформы лишь для оценки ситуации на рынке. Найти многомиллионные проекты там практически невозможно.

- Обратиться в венчурный фонд. Подойдет для неопытных и ленивых вкладчиков. Управляющая компания возьмет на себя вся тяготы и заботы, остается только сидеть и ждать прибыль. Вариант доступен тем, кто имеет больше 1 миллиона долларов.

Как привлечь венчурные инвестиции

Необходимо подготовить пакет документов. Без них ни один инвестор даже не станет рассматривать Ваше предложение. В него входят:

- Тизер. Краткое описание проекта. Потребуется описать его цель, провести анализ конкурентов и целевой аудитории. Служит для первоначального знакомства инвестора с продуктом.

Не стоит говорить, что конкуренты отсутствуют. В таком случае вкладчик насторожится и сочтет проект бесперспективным. Если конкурентов действительно нет, то нужно их «выдумать», то есть привести в пример деятельность компаний в аналогичной сфере.

- Презентация. Подробное описание проекта, его плюсов и минусов. Отсылается инвестору после предварительного согласия.

- Меморандум. В нем излагаются доказательства фактов, приведенных в презентации. Отправляется вместе с ней.

- Финансовая модель. Оформляется в виде графиков, таблиц и диаграмм. В модели описывается схема формирования прибыли, распределения доходов и расходов.

Договор о сотрудничестве заключается после обсуждения всех вопросов с инвестором, заранее отсылать его не стоит.

Желательно иметь сформированную команду. Инвесторы любят, когда:

- автор проекта обладает опытом и понимает текущую ситуацию на рынке;

- сотрудники (разработчики, программисты) имеют уникальные навыки и большой стаж работы;

- команда может самостоятельно создать продукт. Маркетологи и дизайнеры им не нужны: их легко заменить без видимого ущерба для проекта.

Резко снижают вероятность получения инвестиций следующие факторы:

- отсутствие патента;

- параллельная работа над несколькими проектами;

- несогласованность команды;

- сложность масштабирования.

После подготовки документов и оценки проекта можно переходить к поиску инвесторов.

Подробнее о привлечении средств говорится в видео:

Где найти венчурного инвестора

Чаще всего инвесторов ищут при помощи:

- Личных связей. Можно обратиться к знакомым и узнать, заинтересованы ли они в проекте. Минусом такого способа является ситуативность (не у каждого есть богатые друзья) и длительность процесса, ведь иногда придется обойти не один десяток людей. Плюс — доверие инвестора.

- Бизнес акселераторов. Этом специальные организации, которые поддерживают инновационные компании в обмен на процент от будущей прибыли. Они помогают грамотно составить документы, оказывают бухгалтерские услуги, предоставляют помещения и ищут инвесторов.

- Венчурных фондов. Нужно отправить презентацию своего проекта на электронную почту фонда. Желательно отсылать письма сразу нескольким компаниям, поскольку каждая из них имеет свои географические и отраслевые предпочтения. В случае положительной оценки менеджеры свяжутся с Вами и расскажут о дальнейших действиях.

Фонды работают со стартапами, которые требуют серьезных вложений (от 200 тысяч долларов). Малые региональные проекты их не интересуют.

Венчурные инвестиции — финансовый инструмент, позволяющий получить средства на развитие бизнеса или хороший доход. Они являются отличной альтернативой кредитам, особенно для молодых предприятий. В России венчурные инвестиции развиты слабо, однако рынок показывает стабильный рост. Возможно, что через несколько лет они обретут такую же популярность, как и традиционные инвестиции.

Венчурные инвестиции и венчурный фонд – что это такое и как работает

Инвестируем

Инвестируем

Здравствуйте, дорогие читатели финансового журнала «RichPro.ru»! Сегодня предметом нашего разговора будут венчурные инвестиции, используемые для финансирования новых или растущих компаний, а также поговорим о венчурных фондах и инвесторах – профессиональных участниках венчурного бизнеса.

В данном материале мы рассмотрим:

- Понятие венчурных инвестиций и сферы их применения;

- Что такое венчурные фонды и как они работают;

- Основные этапы процесса венчурного инвестирования (информация для инвесторов);

- Особенности привлечения венчурного капитала (информация для стартаперов и начинающих предпринимателей);

- список лучших венчурных фондов в России.

Данная статья будет полезна:

- предпринимателям-инвесторам, которые готовы и не бояться рискнуть, вложив деньги в новые идеи и проекты;

- «новичкам» в сфере ведения бизнеса, которые не знают с чего лучше начать и какую нишу выбрать;

- лицам, не знакомым пока с предпринимательской деятельностью, но имеющим инновационную идею и нехватку средств на ее реализацию.

Что такое венчурное инвестирование и как работают венчурные фонды, как инвестору заработать на венчурных (рискованных) инвестициях, каковы особенности привлечения венчурного капитала для стартапера — обо всем этом и не только вы узнаете, прочитав эту статью до конца

1. Что такое венчурные инвестиции — определение + обзор перспективных секторов экономики для венчурных инвесторов 📄

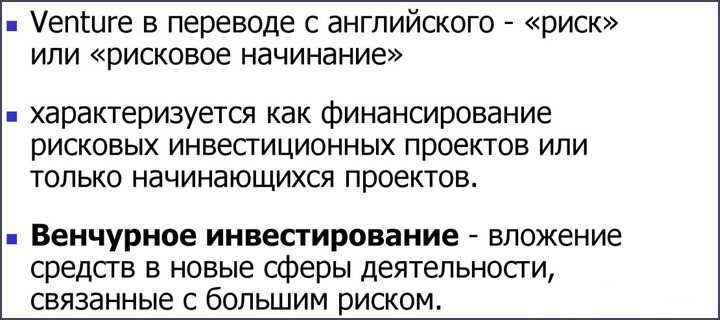

Термин «венчур» заимствован из английского языка, обозначающий «риск» или «рискованное начало». Венчурное вложение денег не приносит мгновенную прибыль своему инвестору. Такие инвестиции являются долгосрочными и высокорискованными.

Венчурные инвестиции — это рискованные вложения в перспективные инновационные компании (стартапы) с целью получения значительного (выше среднерыночного) дохода.

Риск заключается в том, что деньги вкладываются в абсолютно новые идеи, технологии или продукт. Принесет это убыток или прибыль инвестору покажет только время. В случае убыточности нового предприятия инвестор просто теряет свои вложенные средства. Но в случае удачи инвестор получает сверхприбыль, то есть гораздо больше вложенного.

На первоначальной стадии инвестор осуществляет свои капиталовложения в новое дело, а когда предприятие выходит на достаточно высокий уровень прибыльности и развития, он имеет возможность продать свою часть (долю) в компании по более высокой цене. То есть рост стоимости доли (акции) компании, принадлежащая инвестору, и есть его основной источник получения прибыли.

Доход венчурного инвестора = стоимость реализации доли (акций) – сумма вложенных денег

P.S. Венчурное инвестирование – это не всегда вложения в уставной капитал компании, в редких случаях такое финансирование может быть в виде кредита.

Венчурными инвесторами могут быть как отдельные частные лица, так и крупные организации и корпорации, а также синдикаты и фонды, не зависимо от сферы их деятельности.

5 наиболее привлекательных секторов экономики для венчурных инвестиций

Сектора экономики, в которые выгодно вкладывать деньги венчурным инвесторам

Наиболее привлекательной сферой экономики для привлечения венчурных инвестиций являются информационные технологии, интернет, программное обеспечение, мобильная связь и телекоммуникации. В этом секторе предприниматели готовы вкладывать крупные деньги в новые разработки и инновации.

Здравоохранение, фармацевтика, биотехнологии имеют больший интерес на западе, чем в России. Но в последнее время наметилась тенденция к увеличению инвестиций в этот сектор.

Промышленность и строительство не так быстро и динамично развиваются как предыдущие два сектора. Такие сферы экономики считаются инертными и консервативными, но в то же время обладающими возможностью принести большую прибыль для рискованных людей.

Кстати, на нашем сайте есть отдельная статья, в которой подробно рассказывается про инвестиции в бизнес и стартапы, а также приведены лучшие стартап-направления в России, куда можно вложить деньги.

Что такое венчурный фонд и какова схема его работы, в кого инвестируют венчурные фонды, и на чем зарабатывают опытные инвесторы — об этом читайте далее

2. Венчурный фонд — что это такое и как он работает + сравнительная таблица венчурного финансирования и банковского кредита 📑

Дадим определение понятию «венчурный фонд».

Венчурный фонд — это организация, которая занимается инвестированием средств в новые, инновационные и молодые проекты.

Деятельность венчурных фондов сопряжена с высокими рисками, но также и с большой потенциальной прибылью.

Венчурные фонды могут быть:

- специализированными, которые вкладывают деньги только в определенным сектор экономики или регион

- универсальными, работающие с разными сферами.

Как правило, венчурные организации, инвестируют денежные средства в несколько проектов для того, чтобы дифференцировать риски.

По статистике 70% объектов финансирования являются убыточными, но остальные 30% приносят значительную прибыль, перекрывающую все риски.

В кого инвестируют капитал венчурные фонды:

- в проекты или бизнес идеи, которые нуждаются в дополнительном исследовании или создании примерочных образцов продукции перед тем как выйти на рынок потребителей (seed);

- в новые компании, которые недавно работают на рынке, нуждающиеся в научно-исследовательских работах для продвижения своих товаров на рынок (startup);

- в предприятия, которые уже имеют свой готовый продукт для коммерческой реализации (earlystage);

- в компании, которые уже давно на рынке услуг, но нуждающиеся в дополнительных средствах для увеличения оборотных и основных средств, увеличения объемов выпуска и исследований (expansion).

Венчурные фонды создаются, как правило, опытными предпринимателями – финансистами, которые работают по такой схеме:

- Поиск инноваций, идей, новых компаний с потенциальной высокой прибыльностью.

- Анализ выбранных компаний на предмет рентабельности, развития, экономической целесообразности и возможных рисков.

- Разработка путей развития компании и потенциальных и новых рынков сбыта.

- Выпуск акций предприятия (контрольным пакетом акций, как правило, обладает руководитель, а фонд лишь незначительной их частью).

- Развитие компании, что в свою очередь приводит к росту стоимости акций и активов.

- Получение дохода инвесторами от дивидендов или от продажи своих акций, уже увеличенных в цене.

Последний этап является заключительным, так как именно на нем определяется, принесут ли денежные вложения доход, на который изначально рассчитывал инвестор.

Почему новые компании с новыми идеями выбирают именно венчурный фонд, а не банковский кредит. Преимуществ этого достаточно много.

Например, получить значительный кредит в банке за новую идею, даже с прибыльным и далеко идущим бизнес-планом, практически невозможно. А вот обратившись в венчурный фонд, можно не только привлечь инвестиции на развитие проекта, но и воспользоваться программами обучения, наставничеством более опытных предпринимателей, льготным кредитованием.

Сравнительная характеристика венчурных фондов и банковских кредитов показана в таблице ниже:

Венчурный фонд

Банковский кредит

Обеспечение возвратности

Залог

Доля в компании

Имущество или поручители

Условия по выплатам

Транши по достижению определенного уровня прибыли или от продажи акций

Фиксированный ежемесячный неизменный платеж с процентами

Участие в развитии компании

Есть, так как инвестор в этом заинтересован лично

Нет, так как банковские учреждения заинтересованы лишь в возврате их средств

Возможность получения денег стартаперам

Сроки возврата денежных средств

Нет четких сроков, все зависит от сложности и внедрения идеи компании в жизнь

Заранее оговорены в договоре, и несоблюдение их ведет к начислению пени и штрафов

Таким образом, подытоживая можно сказать, что привлечение венчурных инвестиций принесет компании не только денежные средства, но и поддержку на разных этапах развития и продвижения товара или услуги.

3. Венчурный бизнес: понятие и особенности венчурной деятельности + успешные примеры 📈

Итак, что такое венчурный бизнес?

Венчурный бизнес (от англ. Venture business — рискованное дело) — это рискованный и долгосрочный бизнес в сфере инвестирования инновационных (sturtup) проектов.

Как правило, венчурная организация (фонд) это коллектив инвесторов, которые сообща и имея достаточный опыт, работают над достижением максимальной прибыли.

Особенности венчурного бизнеса:

- Окупаемость вложенных денежных средств составляет от 3-х до 10-ти лет (до 5-ти лет может длиться научно-исследовательская работа и выпуск товаров, а после происходит их продвижение на рынке, приносящее прибыль).

- Венчурные инвесторы изначально готовятся к выводу вложенных денежных средств, при достижении компании высокого уровня развития.

- Часто объектами инвестирования становятся не компании и проекты, а люди, которые продвигают идеи и уже имевшие успешный опыт в прошлом.

- Инвестор лично заинтересован в благополучном развитии проекта или компании, поэтому поддерживает руководство компании как может в виде консультаций, рекомендаций, исследования и поддержки.

- В данном виде бизнеса риски очень высоки, потому что спрогнозировать с точностью развитие компании невозможно, так как пока аналогов таких нет, но и прибыль в итоге максимальная по сравнения с иными видами инвестирования.

Пример грамотного ведения бизнеса венчурными фондами:

| Сумма вложенных денежных средств (в долларах США) | Стоимость продажи акций на выходе (в долларах США) |

| Мессенджер WhatsApp | |

| 250 тыс. | 16 млрд. |

| Сервис Twitter | |

| 5 млн. | 15 млрд. |

| Устройство виртуальной реальности Oculus | |

| 250 тыс. | 2 млрд. |

Как видим, прибыль значительно превышает сумму вложенных средств, что и является главной целью работы венчурных фондов.

4. Стадии венчурного финансирования 📋

Венчурное финансирование — это высокорискованное вложение денежных средств с целью получения прибыли в перспективные инновационные бизнес-проекты на ранних стадиях их развития. Оно имеет несколько этапов разной продолжительности.

| Достартовый капитал |

| Вложение денежных средств в исследование рынка и маркетинга |

| Стартовый капитал |

| Финансирование предварительных разработок для запуска производства |

| Первоначальный рост |

| Финансирование рекламы, поиск клиентов, рынков сбыта, самоокупаемость пока нулевая |

| Быстрый рост и расширение |

| Превращение компании в акционерное предприятие, покупка прав собственности на другую фирму или переход ее под контроль предприятия |

| Выкуп с прибылью |

| Руководство предприятия принимает решение о выкупе ее у текущих собственников |

| Преобразование собственности |

| Некоторые владельцы или руководящий состав фирмы выкупают все ее акции, находящиеся в обороте и снова преобразовывают фирму в частную |

Конечной целью венчурного инвестирования является достижение компанией стадии ликвидности, то есть той стадии, на которой компания способна размещать свои акции и ценные бумаги на фондовых рынках и получать доход.

Длительность всех стадий зависит от типа и специфики разработок.

Поэтапное руководство по заработку на венчурных инвестициях

5. 6 основных этапов венчурного инвестирования 📝

Принесет ли дело прибыль и успех инвестору зависит от многих факторов, а главное от Ваших действий. Действия должны быть четко систематизированы по этапам и точно выполнены только в представленной ниже последовательности.

Этап 1. Сбор первоначального капитала

Это начальный этап, ведь когда человек приступает к внедрению проекта, нужно иметь хотя бы необходимый первоначальный капитал на первое время. Инвестор может финансировать как частично, так и полностью разработку и внедрение проекта или идеи.

Этап 2. Определения вектора развития инвестиций

На этом этапе важно изучить ситуацию на фондовом рынке. О том что такое фондовый рынок и как он работает, мы уже писали в прошлом выпуске.

Возможно, Вы найдете для своего проекта или компании свободный сектор экономики или выясните, что обладаете инновационным товаром, который на рынке еще не представлен и будет точно первым.

Этап 3. Поиск перспективного бизнеса и составление плана его развития

Проект для будущего развития подобран, теперь важно остановиться и подумать, проанализировать все риски, связанные с деятельностью предприятия. И только потом приступать к разработке плана по развитию и воплощению его в жизнь для получения максимальной выгоды. Для этого возможно потребуется преобразование компании из частной в акционерную.

В одной из статей нашего журнала можно почитать о том, как составить бизнес план или скачать уже готовые примеры бизнес-планов.

Этап 4. Подписание договора

Финансовую составляющую Вы обсудили, теперь важно заняться юридическими вопросами. В этом вопросе стоит отдать предпочтение не финансистам, а квалифицированным в этом вопросе юристам во избежание разногласий в дальнейшем.

Этап 5. Контроль деятельности предприятия

Венчурные инвесторы персонально заинтересованы в благополучном исходе развития компании. Они не только вкладывают деньги, но и непосредственно ведут контроль за деятельностью предприятия.

Они принимают активное участие в процессе разработки концепции, планировании, определении новых направлений в деятельности. Также венчурные инвесторы, как квалифицированные специалисты в этой области, дают консультации по тем или иным вопросам и полезные советы.

Этап 6. Продажа акций компании

Когда компания достигает значительного финансового положения, приносит достаточную прибыль, инвесторы начинают задумываться о продаже своих акций. Покупают такие акции другие вкладчики, которые отдают предпочтение работе, не связанной с большими рисками.

Привлечение средств венчурного фонда для стартап-проекта

6. Как привлечь венчурный капитал стартаперу 💸

Что такое венчурный капитал? Дадим определение этому понятию:

Венчурный капитал – это деньги инвесторов, которые финансируют стартап-проекты (молодые перспективные компании).

Обычная организация (фонд) венчурного капитала получает более 1 000 запросов в год на финансирование стартап-проектов, из которых 90% сразу же отсеивается. Причинами отклонений могут быть несоответствие географической, технической или рыночной политики венчурной компании, а также неграмотно составленные бизнес-планы, запросы и документы.

Большинство компаний венчурного капитала работают с теми проектами или идеями, которые требуют вложений на сумму от 250 000$ до 1 500 000$

Оставшиеся 10% подвергаются тщательному и дорогостоящему исследованию по разным параметрам. Для этого компании нанимают консультантов для оценки продукта или идеи, особенно если он новый и инновационный.

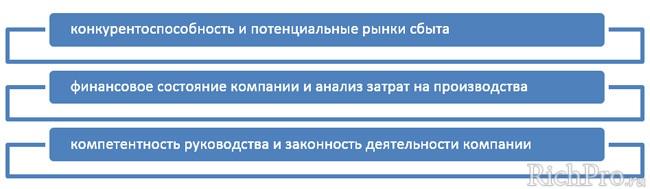

Такая проверка делает акценты на следующие показатели:

3 важных параметра проверки стартап-проекта

Если компания венчурного капитала проводит такие исследования, тратя значительные суммы, это означает, что она заинтересована в идее или продукте. На этом этапе также отсеиваются компании, и остаются только несколько, с которыми и готов работать инвестор и рискнуть своими собственными денежными средствами.

Процесс привлечения венчурного капитала стартаперу можно свести к 4-м основным и очень важным этапам для получения гарантированного финансирования.

Процесс привлечения венчурного капитала — 4 основных этапа

Наиболее важным фактором для потенциального инвестора является наличие квалифицированных кадров компании, которые компетентны в данной области деятельности продукции. Обязанности каждого должны быть четко изложены. И как гарантия заинтересованности руководителей фирмы в получении максимальной прибыли, они должны быть совладельцами компании.

Что касается рынка сбыта или ниши, которую Ваш инновационный продукт готов занять, то здесь связь прямая: чем больше рынок Вы намереваетесь завоевать, тем выше шансы получить финансирование. Это подмечает инвестор и усиливает Ваши конкурентные преимущества перед остальными.

Важно также объективно оценить и описать всевозможные предстоящие тяжбы, трудности с получением лицензии, особенно на новый товар. То есть как можно тщательнее подойти к анализу затрат будущих периодов связанных с деятельностью компании.

Доля Венчурного капитала в компании, может колебаться от 10% до 80%, если в компании возникают непреодолимые финансовые трудности. Как правило, часть акций инвестора не превышает 30%, так как у владельца должен быть стимул и личный интерес в развитии своей компании.

7. Где искать венчурных инвесторов для новых проектов и идей — 3 лучших варианта 📃

Новичку важно не просто найти единомышленников, которые верят в его продукт или идею, а главное тех людей, способных вложить свои денежные средства в ее разработку и продвижение на рынке.

Мало кто из начинающих имеет достаточные средства для создания компании самому, поэтому возникает извечный вопрос, где искать инвесторов. Здесь есть несколько вариантов:

Вариант 1. Знакомые

Вероятнее всего у начинающего предпринимателя нет знакомых миллионеров, поэтому поиск ведется среди ближайшего круга окружения. Чем больше Вы об этом говорите, тем высока вероятность того, что это услышит потенциальный инвестор, готовый поверить и вложить в Вашу идею.

Пример! Обыкновенный продавец автотранспортных средств Ян Макглинн вложил 5 400 евро в бизнес своей подруги Аниты Роддик, открывавшую магазин природной косметики Body Shop, получив взамен акции компании. Впоследствии компания разрослась до 2 000 магазинов, и ее купил гигант в сфере косметики L’Oreal. Чистый доход Яна Макглинна составил около 180 млн. евро

Вариант 2. Биржи проектов или форумы

В разных уголках мира и в различных странах проводятся форумы, на которые съезжаются многие потенциальные инвесторы с одной целью, ищущие новые бизнес идеи для вложения собственных денежных средств.

Также можно воспользоваться интернетом и порталами инвестиционных проектов. На них размещено много полезной информации, есть возможность поместить свой проект или идею и самому найти спонсора или ждать пока он выйдет на Вас. Наиболее популярными порталами являются startup.ua и inproex.ru.

Вариант 3. Краудфандинг

Одним из вариантов коллективных инвестиций является краудфандинг, работающий в режиме онлайн. Это такой сервис, специализирующий на размещении идей и продвижения своих проектов.

Количество участников сведено к минимуму:

- Автор идеи;

- Куратор;

- Спонсор.

Кураторами могут быть различные организации, которые имеют интерес и готовы поддержать проект. Под поддержкой стоит понимать финансирование рекламы для продвижения продукта, предоставление оборудования и технических средств.

Краудфандинговые платформы включают в себя всю информацию о продукте:

- необходимую сумму;

- описание идеи в форме фото и видео, то есть презентация;

- сроки достижения прибыльности;

- наличие вознаграждений;

- информация об авторе и его банковские реквизиты.

В зависимости от сервиса платформа сотрудничает с разными платежными системами.

Большинство ресурсов являются социальными и в них можно зайти с помощью интернета и действующего аккаунта.

Пользователь имеет право прослеживать активность остальных участников, получать сведения о проектах, созданных или профинансированных ним. Также есть возможность пообщаться с автором проекта или идеи, которая понравилась.

Кстати, на нашем сайте есть отдельная статья, в которой подробно рассказывается, как найти инвестора для открытия малого бизнеса с нуля.

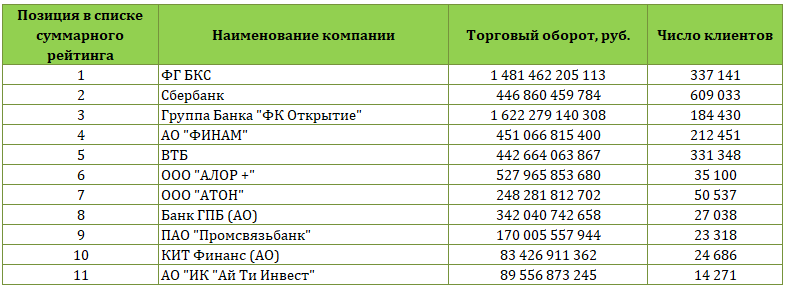

8. Известные венчурные фонды в России — список + обзор ТОП-5 компаний

Родиной такого рискового вида финансирование считается Америка, но в России такой вид, можно сказать, присутствовал всегда. Примером этому может служить разные разработки в сфере военно-промышленного комплекса страны. Изначально, только благодаря венчурным инвестициям эта сфера России достигла таких высот. Хотя инвестором в данном случае выступало государство, а не частные лица и компании.

Касательно остальных областей экономики, то изначально даже в наиболее перспективные проекты на территории России вкладывали денежные средства только иностранные инвесторы. Но на сегодняшний день сформировались и успешно функционируют полностью отечественные венчурные фонды.

В Российской федерации насчитывается порядка 20-ти венчурных фондов. Мы приведем список 5 лучших венчурных фондов в России:

- Runa Capital (8.5 баллов);

- ABRT (6.5. баллов);

- РВК (5 баллов);

- Russian Ventures (4.5 баллов);

- Softline Venture Partners (4 баллов).

Данные венчурные капиталисты подверглись оцениванию по следующим критериям и получили соответствующие балы:

- численность стартапов, профинансированных фондом;

- размер денежных средств, вложенных или планируемых вложить;

- средняя часть в инвестируемых проектах;

- скорость роста акций.

Оценки деятельности ТОП-5 российских венчурных фондов

Теперь рассмотрим эти отечественные венчурные фонды подробнее (сделаем краткий обзор на них).

Венчурный фонд №1. Runa Capital

Основатель фонда российский предприниматель, охотно и грамотно вкладывающий деньги в стартапы на территории Российской федерации – Сергей Белоусов. В основе успеха данного фонда лежат знания, опытность и маркетинг.

Стартапы Белоусова имеют победу в конкурсе от The Next Web.

В целом, благодаря грамотной политике и поддержке, детища этого фонда являются успешными (Rolsen, Parallels, Nginx, Jelastic, LinguaLeo).

Доля, которую фонд получает за финансирование, составляет от 20% до 40%, и инвестиции достигают 10 млн. дол.

Венчурный фонд №2. ABRT

Фонд создан в 2006 году Андреем Бароновым, Ратмиром Тимашевым и Николаем Митюшиным. Основная сфера их заинтересованности заключается в инновационных разработках в сфере программного обеспечения.

Свойствами этого фонда является его готовность инвестировать не только в стартап в процессе разработки, но и также в стадии роста и расширения.

В процессе разработки инвестируют до 4 млн. дол, забирая 20–35% акций фирмы, а в процессе роста и расширения – до 15 млн. дол в обмен на 15–30% акций.

Успешные проекты фонда — Acronis, KupiVIP, Oktogo.ru.

Венчурный фонд №3. РВК (Фонд посевных инвестиций)

Этот фонд является государственным в сфере инновационных научных открытий. Особенностью этого фонда является не слишком навязчивая политика в области управления компании, но для получения финансирования в этом фонде придется тщательно подготовить документацию, ведь он работает совместно с венчурным партнером.

Доля, которую фонд получает за финансирование, составляет 25%.

Известные проекты — Wobot, «Керамические трансформаторы», «Мембранные технологии».

Венчурный фонд №4. Russian Ventures

Фонд обоснован в 2008 году Евгением Гордеевым. Изначально этот фонд создавался в виде клубного. Основатель фонда профессионал в сфере информационных технологий и прекрасно разбирается в особенностях российского потребителя данного рынка. Стартапы, которые этот фонд подбирает для себя, адаптированы по концепции и климату к российскому рынку.

С 2011 года идет развитие нового вектора – инвестиции в проекты на стадии разработки прототипов. Выкупаемая доля составляет до 20% и сумма вложенных средств от 35 тыс. дол. до 500 тыс. дол.

Принцип работы этого фонда и его основателя – податливость и быстрота в принятии решения (до 30 минут).

Известные и успешные проекты — Pluso.ru, Okeo, Ogorod.

Венчурный фонд №5. Softline Venture Partners

Основан этот фонд в 2008 году. Его капитал составляет 20 млн. дол. И насчитывает 13 проектов. Его специализация – стартапы, рассчитанные на отечественный рынок, на начальном этапе развития, до уровня расширения.

В 2015 году фонд подписал свою самую большую по сумме сделку на 7 млн. рублей инвестиций в офлайн-сеть Business Family.

Успешные проекты — «Мираполис», ActiveCloud, Daripodarki, Magazinga, Client24.

9. Часто задаваемые вопросы (FAQ) по теме публикации 🔔

Разберем некоторые часто встречающиеся вопросы.

Вопрос 1. Кто такие бизнес-ангелы и в чем заключается их отличие от венчурных инвесторов?

Бизнес ангелы – это предприниматели-одиночки, которые вкладывают свои капиталы в начинающиеся проекты.

Первые «ангелы» появились в начале 20 века. Это были любителя театра, которые инвестировали свои деньги в новые постановки и получили доход только в случае успеха спектакля.

Сейчас бизнес-ангелами считаются предприниматели, которые обладают опытом, основанном на успешном развитии собственного дела. Статистика показывает, что это чаще всего мужчины (99%), имеющие высшее образование или степень доктора и солидный опыт в управлении. А каждый пятый из них – миллионер. (В одной из статей нашего журнала читайте о том, как стать миллионером с полного нуля — советы миллиардеров помогут вам достичь поставленной цели).

Приоритетные интересы бизнес-ангелов это информационные и высокие технологии, и интеллект. Свою прибыль они получают при продаже уже увеличенных в цене акций компании.

Принцип работы бизнес-ангелов и венчурных фондов практически одинаковый, так они оба нацелены на конечный результат, но есть и отличия.

Сравнительная характеристика бизнес-ангелов и венчурных инвесторов:

| Бизнес-ангелы | Венчурные инвесторы |

| Источник средств | |

| собственные средства | привлеченный капитал |

| Объем инвестиций в один проект | |

| до 1 млн. дол | до 5 млн. дол |

| Месторасположение проекта | |

| важно | менее важно |

| Стиль управления | |

| неформальный | достаточный высокий уровень контроля |

| Мониторинг | |

| активный и детальный | стратегический |

| Количество сделок в год | |

| 1-3 | 15-18 |

| Формат вложений | |

| первичное финансирование и практический знания и опыт | большое количество денег, помощь в создании команды и знание сферы деятельности |

Как видим отличия незначительные. Еще одним свойством бизнес-ангелов является то, что привлечь их к сотрудничеству легче и проще, чем венчурные организации.

Проекты бизнес-ангелов, достигших значительных успехов: Intel, Yahoo, Amazon, Googlе.

Вопрос 2. Кого готовы финансировать венчурные фонды?

С течением времени менялись и сферы интересов венчурных фондов. Если раньше, до середины 20 века наиболее привлекательными секторами с наиболее высокой доходностью были коммерция (нефть, оружие, лекарственные препараты), содержание игорных заведений и т.д. Сейчас интерес для венчурных организаций представляют высокотехнологический сектор, телекоммуникации и здравоохранение.

Венчурные фонды могут иметь как узкую специализацию, так и быть всеохватывающими в зависимости от объемов капиталовложений и стратегии. Они не привязаны к определенному региону.

Также финансирование такими организациями происходит не только на этапе формирования и запуска идеи, а также на стадии расширения и роста.

Венчурные инвесторы не являются пассивными в сфере управления компании, ведь они лично заинтересованы в успешном развитии. Поэтому используют весь свой имеющийся опыт и знания они консультируют компании на всех этапах развития.

Вопрос 3. Как начать инвестировать в венчурный бизнес?

Венчурный бизнес – это очень рискованный вид деятельности, но при этом высокоприбыльный. Есть специальные профессиональные сообщества, обучающие ведению этого бизнеса. Основной уклон делается на поиск, выбор, оценку и специфику финансирования выбранного проекта.

Перед тем как вложить деньги в венчурный бизнес, важно определиться с основными ключевыми моментами, такими как:

- Изучение литературы о венчурном бизнесе, которая поможет разобраться в основных аспектах деятельности;

- Объем капитала, который Вы готовы вложить (здесь опытные венчурные инвесторы посоветуют диверсифицировать риски и сосредоточиться не на одном проекте, а на нескольких);

- Сфера вложения (важно выбрать именно ту, в который Вы имеет практический опыт и знания, так легче будет контролировать и анализировать деятельность, так как сектор Вам знаком).

Если нет нужного количества денег и отсутствует опыт, можно обратиться в профессиональный венчурный фонд или к бизнес-ангелам, которые сделают всю работу за Вас.

10. Заключение + видео на тему венчурного финансирования 🎥

Венчурный бизнес, вне всякого сомнения, даже не смотря на высокие риски при финансировании проектов, достаточно популярный и привлекательный бизнес в мире, так как только он может принести сверхприбыль инвестору. Также это некая «спасательная палочка» для новых идей и инноваций. Важно разбираться в его основах и нюансах, для этого мы и написали данную статью.

Советуем посмотреть видеоролик о рынке венчурного финансирования в России и венчурных фондах, инвестирующих в развитие и расширение бизнеса:

Наша команда проекта «RichPro.ru» надеется, что данный материал поможет сделать правильный выбор и потенциальному инвестору, и начинающему стартаперу. Успехов Вам во всех начинаниях!

Если у вас остались замечания или возникли вопросы по теме, то задавайте их в комментариях ниже. До новых встреч на странница нашего онлайн журнала!

Венчурные инвестиции – как инвестировать и какие бывают риски

Определение «венчурный» заимствовано из английского языка и применяется без перевода. Дословно оно обозначает «рискованное предприятие». В указанном случае уровень риска оценивается, как очень высокий. Прямые и венчурные инвестиции – это полностью противоположные понятия, несмотря на сходство. Первый вариант предполагает инвестирование в известный бизнес, а второй – в совершенно новый.

К венчурным инвестициям относятся проекты, аналогов которым еще не было, например, инновационные технологии. У инвестора нет возможности оценить реальные риски и перспективы, поэтому вероятность лишиться вложенных средств – высокая. На этапе зарождения мобильная связь, компьютерная техника, железные дороги также включались в описанное понятие. Теперь это – стандартный бизнес, поскольку особенности и риски венчурного инвестирования оценить сложно из-за отсутствия схожих примеров.

Определенная известная или новая компания создает проект, привлекая инвесторов. За предоставленную финансовую поддержку вкладчики получают акции или долю владения.

Инвесторы получают доход двумя способами:

- в виде стабильного заработка в качестве совладельцев;

- от перепродажи ценных бумаг.

В первом случае гарантирована средняя размеренная прибыль в течение длительного периода, а во втором – крупная, но единовременная. Венчурное инвестирование представляет собой опасное дело, поэтому шансы остаться без прибыли и вложенных средств – велики.

Плюсы и минусы

Венчурные инвестиции прочно ассоциируются с высокорискованными вложениями. Но эта сфера ежегодно растет, принимая в свои ряды все больше и больше инвесторов. Будем надеяться, что все они изучили основы и тонкости такого инвестирования, его преимущества и недостатки.

Для инвестора

- рентабельность инвестиций может достигать сотни процентов годовых, что несравнимо больше доходности по другим инвестиционным инструментам;

- срок получения прибыли можно продлить, если остаться собственником компании и не продавать своего пакета акций;

- психологический момент – инвестор станет причастным к созданию уникального инновационного продукта (согласитесь, звучит, когда вы говорите, что стояли у истоков создания Apple или Google);

- возможность применить свои управленческие и предпринимательские навыки, консультируя стартапы на этапе становления.

- высокий риск потери вложенного капитала;

- большой срок окупаемости, потому что срок от зарождения идеи до ее реализации в промышленных масштабах может быть более 5 лет;

- большой порог входа (у бизнес-ангелов он измеряется сотнями тысяч долларов), небольшие суммы можно инвестировать в основном только на краудинвестинговых платформах, но для диверсификации надо подобрать не 1, а несколько проектов;

- легко попасть на мошенников, особенно если инвестировать напрямую.

Немного об успешных венчурных инвесторах

Реальные истории успехов являются очень сильным мотиватором. В рейтинг самых успешных инвесторов, по мнению всемирно известного издания Forbes, входят:

- Джим Гетц. Инвестировал в Nimble Storage и Palo Alto Networks, а также в сервис WhatsApp, от продажи которого фонд, чьим партнёром был Джим Гетц, заработал около трёх миллиардов долларов. И это при начальных вложениях в шестьдесят миллионов.

- Крис Сакка. За его плечами инвестиции в Twitter, Instagram, Uber и Stripe.

- Майк Маркула. Знаменит тем, что вложил 250 тыс. долларов в Apple, когда Стив Джобс и Стив Возняк занимались паянием плат в гараже. Всего за ¼ млн. долларов он получил 1/3 компании Apple. Майк инвестировал лишь 10% своего портфеля, т. к. на тот момент его капитал составлял примерно 2,5 млн. долларов. В итоге он продал свою долю в Apple за 154 миллиона.

- Брайан Сингерман. Бывший работник компании Google, инвестировавший в Oculus VR, Misfit, Lyft, Airbnb.

- Стив Андерсон. Один из первых, кто вложился в Instagram, увидев потенциал сервиса. Помимо этого знаменит инвестированием в Twitter и финансовый сервис Social Finance.

- Томас Алберг. Инвестировал 100 тыс. долларов в онлайн-магазин Amazon. В итоге его доход составил 26 млн. долларов.

- Ян Макглинн. Продавец автомобилей, вложивший 4 тыс. фунтов (в обмен на акции) в бизнес своей знакомой, открывшей магазин натуральной косметики Body Shop. Когда всю сеть магазинов Body Shop (на тот момент их было около 2 000) купила крупная косметическая компания L′Oreal, Ян Макглинн получил чистую прибыль в размере 180 млн. евро, при первоначальных инвестициях в 5 400 евро.

В Топ рейтинга Forbes входит Юрий Мильнер – российский венчурный инвестор, инвестировавший в Twitter, Alibaba, Airbnb и JD.com. Также еще одним ярким примером венчурного инвестирования в России можно считать историю маленькой группы исследователей, получивших в качестве инвестиций всего несколько тысяч долларов и создавших препарат «Тимоген», обладающий мощным иммуномодулирующим эффектом. Впоследствии одна американская компания купила лицензию на его выпуск за несколько миллионов долларов.

Где найти стартапы для инвестирования

Частному инвестору, не обремененному сотнями тысяч и миллионами долларов, для инвестирования в стартапы можно рекомендовать искать такие проекты на краудинвестинговых платформах или участвовать в IPO. Многие сегодня крупные и известные бренды начинали свое восхождение со скромных пары тысяч долларов от друзей и знакомых.

Краудинвестинговые платформы

Краудинвестинг – это специальная платформа коллективных инвестиций, на которой встречаются желающие вложить деньги в рискованные, но перспективные проекты, и компании, нуждающиеся в первоначальных инвестициях.Площадка выполняет роль посредника. Она проводит предварительный отбор проектов, предоставляет инвестору доступ к информации:

- сумма инвестиций;

- срок реализации проекта;

- сведения об инициаторе и его команде;

- описание проекта (идеи и пути ее реализации);

- порядок расчетов между сторонами.

Краудинвестинговая платформа предъявляет определенные требования к регистрации проекта. В интернете их достаточно много, поэтому предварительно надо изучить правила игры на каждой из них. Никакой гарантии возврата средств нет, но площадки разрабатывают свои системы отбора, поэтому совсем уж безнадежные проекты через нее не проходят.

Примеры краудинвестинговых платформ в России:

- “АтомИнвест” создан при поддержке “Росатома” для поиска новый идей и проектов, которые впоследствии могут интегрироваться в систему ГК “Росатом”. Выдано уже более 120 млн руб. при участии 2 500 инвесторов. Инвестиции доступны от 10 000 руб.

- “Город Денег” работает с 2012 г. Минимальная сумма инвестиций – 50 000 руб. Процент просроченной задолженности на уровне 4,6 %. Входит в рабочую группу при Центре компетенций по нормативному регулированию цифровой экономики Фонда “Сколково” и в рабочую группу Центробанка по регулированию краудфандинга.

- StartTrack. Инвестиции от 100 000 руб. Привлечено уже почти 3 млрд руб. Инициатором создания площадки выступил Фонд развития интернет-инициатив, финансирование проводилось за счет государственных денег. С 2013 г. привлекла инвестиций более 3 млрд руб.

Чтобы максимально снизить риск вложений, инвесторы, как правило, инвестируют не в один, а сразу в несколько (5–20) стартапов небольшими суммами.

Я привела этот источник для поиска венчурных проектов, хотя он напрямую не связан со стартапами. На IPO выходят уже занявшие на рынке свою нишу компании и нуждающиеся в дополнительном финансировании. Причем это могут быть как традиционные, так и инновационные предприятия с совершенно уникальным продуктом или услугой, которые прошли первые стадии инвестирования и находятся на завершающем этапе.

Инвестиции в проекты от того, что они уже на последней стадии венчурного инвестирования, не становятся менее рискованными. Поэтому считаю, что IPO – неплохой вариант участия в научно-техническом прогрессе.

Характеристики

Итак, что же характерно для инвестиций венчурного типа?

- Большие суммы вложений. Здесь не обойтись десятью или даже ста тысячами рублей. Как правило, речь идет о миллионах.

- Долгосрочность сделки. Нужно быть готовым к тому, что положительный результат (если он будет) может появиться лишь через несколько лет.

- Высокая рискованность операции — добровольный, осознанный риск.

- Отсутствие каких бы то ни было гарантий.

Первый пункт, касающийся сумм, может не выполняться, если вкладывать средства в венчурные фонды. Они отличаются тем, что принимают средства от разных инвесторов, а распределяют их по своему усмотрению. Но направление сохраняется – молодые перспективные проекты.

Если вы решите отдать деньги в фонд, сами уже не сможете влиять на выбор бизнеса для вложения средств. Но в таких организациях работают профессионалы, поэтому им можно доверять. Очень важно, что фонды не делают вклады только в один проект.

Они диверсифицируют средства, благодаря чему риск невозврата денег снижается. Поскольку прибыльность венчурных инвестиций большая, то даже один состоявшийся бизнес может покрыть убытки, понесенные от нескольких других проектов.

Преимущества

Описываемый вариант инвестиций предполагает комплекс плюсов:

- высокий уровень дохода;

- быстрые сроки получения прибыли;

- отсутствие юридических и правовых проблем;

- возможность получить постоянный источник дивидендов;

- простая система вложения.

Если организация, получившая финансовые средства, нарушит закон, инвестор не несет ответственность за совершенные действия. Указанная особенность делает венчурные вложения безопасным с юридической точки зрения способом инвестирования.

Чем отличаются венчурные инвестиции от прочих вложений

Что такое венчурные инвестиции простыми словами мы уже поняли, далее разберём их отличия от прочих финансовых вложений. Главным недостатком венчурного инвестирования является невозможность просчитать возможные риски на примерах, так как аналогов в прошлом попросту нет.

Но, с другой стороны, венчурные инвестиции подразумевают вложения в ноу-хау, поэтому вероятность высокой доходности довольно высока. Если подобный проект «выстреливает», то прибыль инвесторов может быть астрономической.

Рассматривая отличия венчурных инвестиций от прочих финансовых вложений, можно выделить следующие особенности:

- Уникальность проектов. Инвестор вкладывается в совершенно новую, а потому, обладающую огромным потенциалом технологию или продукцию.

- Высокая степень риска. Если проект не оправдает возлагаемых на него надежд, получить прибыль или даже вернуть вложенные средства не представляется возможным. Дело в том, что венчурные инвестиции не подкрепляются какими-либо обязательствами со стороны команды исполнителей проекта – инвестор вкладывает деньги на добровольных началах. В некоторых случаях возможно вхождение инвестора в управляющий аппарат компании для контроля над движением финансовых средств.

- Нулевая ликвидность на начальных этапах разработки. До тех пор, пока разработка стартапа не будет завершена, инвестор не получает никакой прибыли.

- Сложность в прогнозировании доходности. При инвестировании в какие-либо инновационные проекты, потенциальная прибыль может составить огромные суммы, но в то же время существует и высокая вероятность провала, которая повлечёт за собой потерю вложенных в проект средств.

Основные источники венчурного финансирования

Для отечественного рынка венчурных капиталовложений свойственно зачаточное состояние, тогда как в США и западных странах доля этих инвестиций значительно выше – более 42%.

Начинающие предприниматели и руководители молодых перспективных компаний могут искать финансирование в нескольких местах. Рисковыми капиталовложениями сейчас занимаются:

- специализированные государственные структуры;

- бизнес-ангелы;

- корпоративные или банковские венчурные фонды;

- организации с публичным инвестиционным капиталом;

- приватные партнёрские схемы, основанные на привлечении личных капиталов крупных бизнесменов.

Российским предпринимателям, желающим запустить бизнес/научный проект, крайне трудно заполучить в банке кредит, не предоставляя существенных гарантий. Эти финансовые структуры отдают предпочтение состоявшимся компаниям, имеющим налаженное производство, связи, недвижимость.

Из-за такого обстоятельства стартаперам и молодым изобретателям целесообразно идти с обращением сразу к бизнес-ангелам или к специалистам венчурных фондов.

Бывает, что вкладчиками становятся близкие люди либо родственники, обладающие достаточным свободным капиталом. Продуманный, качественно реализованный проект позволит через 2–3 года всем начать стабильно зарабатывать хорошие суммы.

Для чего инвестируют в венчур?

Венчурные инвестиции имеют самые большие доходы в мире, среди всех инвестиций. А венчурные инвесторы, которым улыбнулась удача, становятся баснословно богатыми и могут легко попасть на страницы журнала Forbes.

Инвесторы рискуют своими личными средствами, если им понравилась идея проекта или сама компания, которой нужны деньги.

Следующая причина почему инвесторы вкладывают свои сбережения в столь рисковые стартапы — эмоции. Например, человек решил вложиться в бизнес, который будет производить бытовую химию и если проект оказался удачным, инвестор сможет порадоваться только лишь прибыли и больше ничему. А вот если этот же человек вложил бы свои сбережения в компанию, скажем, Tesla, тогда он становится участником инновационного бизнеса, который будет и дальше развиваться. При всем этом, если он вложит внушительную сумму, тогда и вовсе станет популярной персоной в инвестиционном мире.

Как заработать на венчурных инвестициях — 6 простых шагов

Успех дела во многом зависит от системности действий. Составьте план и в точности выполняйте все его пункты.

Шаг 1. Собираем необходимую сумму

Без этого условия не будет никакого начала. Видимо, вы приступили к делу, уже имея определенный капитал.

Топ брокеров для «бинарных опционов»

Чтобы заниматься торговлей бинарными опционами, следует обладать умениями и знаниями в этой отрасли. Кроме этого, необходимо иметь надежного брокера, с которым будет удобно работать. На рынке существует их более сотни, лишь 10-20% можно считать надежными.

В мире существует рейтинг брокеров, торгующих бинарными опционами. В интернете можно найти таблицу, где отражается степень их надежности. Бинарные опционы достаточно прибыльный вид заработка, где доход может составить до 100%.

Каждый инвестор имеет свои потребности, поэтому в рейтинге может найти все аспекты для выбора брокера. В пятерку входят: Finmaх, Binarium, Pocket, Deriv, Expert Option.

Как привлечь венчурные инвестиции

Венчурные инвесторы берут на себя большой риск, поэтому они крайне осторожны в выборе проектов. Чтобы провести успешную презентацию своего бизнеса, необходимо основательно подготовиться.

Вот несколько советов для авторов идей:

- нужно наглядно показать, как изменится бизнес после применения инновации

- и как вырастет его ценность, а также аудитория;

- рассказать о потенциале проекта, его «потолке» в сфере финансов и аудитории;

- не использовать сложные термины на презентации и ссылаться на экспертов;

- продемонстрировать инвестору, что именно он покупает;

- показать, как проект снизит издержки бизнеса;

- рассказать, какая из существующих больших компаний может заинтересоваться продуктом;

- показывать уже готовый продукт, а не идею.

Перед презентациями неплохо бы подготовить приветственные письма инвесторам, чтобы заинтересовать их.

Примеры венчурных компаний

На мировой арене есть несколько примеров успешных венчурных проектов, который принесли инвестором огромную прибыль.Пожалуй, один и самых известных примеров – это такси Uber.

Сервис был запущен чуть более 10 лет назад, но сейчас работает успешно в более чем 70 странах. Стоимость Убер возросла в 16 тысяч раз только с 2010 года.Сервис Zoom для видеоконференций также был создан в 2009 году.

Сейчас цена акций возросла в тысячу раз.Не менее известный пример – это сервис аренды жилья во время путешествий Airbnb.

Конечно, это лишь малый список примеров грамотных вложений. Есть компании, которые возросли в целом и в большее число раз, но на слуху именно эти названия.

Фазы венчурного инвестирования

Реализация стратегии таких вложений, требует разделить весь процесс на отдельные фазы, которые обговариваются заранее.Стоит их рассмотреть:

- Предпосевная. Инвестор должен предоставить сравнительно малые денежные вливания, чтобы провести маркетинговые исследования. Это делается с целью экономически обосновать товар или услугу.

- Посевная. Необходимо детально исследовать проект и провести экспериментальный запуск.

- Первая. Вот здесь уже начинается вложение капитала для потокового производства товаров или оказания услуг.

- Вторая. Вложение средств, которые послужат увеличению объемов, расширения бизнеса. Также должен появится какой-то резервный фонд или запасы.

- Третья. На этой фазе начинается доход от вложений. Можно еще больше увеличить темпы продажи товаров или услуг, как-то усовершенствовать весь процесс.

- Поздняя. Можно подключать уже реализованный проект к выходу на фондовые рынки. Будут необходимы большие инвестиции, но и риск сходит до минимальных значений. В это время, основная часть спонсоров начинает распродавать активы, желая получить серьезные доходы.

Как инвесторы находят успешный проект

В инвестиционном мире есть словосочетание: “Угадать единорога”. Что это означает? У инвесторов есть такое понятие “Единорог” — это значит найти такой проект, который может оцениваться в миллиард долларов и выше. То есть такой стартап обнаружить довольно проблематично, впрочем, как и единорога. В мифологическое существо инвестор может вложить порядка $100 000, а когда бизнес пойдет в гору и начнет оцениваться в миллиард долларов, с большой выгодой продать свою долю стратегическим инвесторам. Вторые, в свою очередь, вкладываются уже в сформировавшихся “единорогов”, а венчурные как раз таки ищут такие стартапы на стадии их зарождения. На сегодняшний день наибольшее число таких проектов находятся в Соединенных штатах и в Китае.

Для того, чтобы увеличить шансы на успех, венчурные инвесторы вкладывают свои деньги сразу в несколько новых проектов. Цель такого подхода логична: найти среди компаний “пустышек” одного “единорога”, который не только сможет окупить все неудачные вложения, но и позволит хорошо заработать.

Такие инвестиции помогают реализовать свои идеи перспективным разработчикам. Они получают стабильный приток финансовой поддержки и в момент, когда компания начинает зарабатывать, инвесторы продают свои доли. Получается выгода для всех.

Принцип деятельности

Венчурные инвестиции довольно распространены, особенно за границей. Для состоятельных людей не проблематично отдать деньги в хорошие руки, но это им должны доказать. Как правило, средства получают под смелые идеи. Если они перспективны, такое вложение со временем обязательно принесет прибыль.

Для получения стартового капитала начинающие бизнесмены представляют свой проект. Если он заинтересовал и является продуманным, инвестор выделяет средства. При этом составляется договор, в котором прописываются условия, устраивающие обе стороны.

Обычно взамен денег инвестору предлагается участие в управлении. Фактически он становится совладельцем. Хотя это распространяется только на глобальные вопросы. Но гораздо интереснее для вкладчика процент от прибыли, который ему предлагается при её наличии.

Еще одна заманчивая перспектива связана с акциями компании. Вкладывая средства, инвестор производит их покупку напрямую. Причем вначале они будут стоить дешево. Если же деятельность компании станет продуктивной, акции начнут обращаться на бирже.

Здесь венчурные инвестиции могут дать даже 1000% годовых, потому что цена акций обязательно вырастет в сравнении с первоначальной. Но это я описал благополучный исход, а бывают случаи, когда фирме не удается раскрутиться.

Тогда инвестору средства могут вообще не вернуться, потому что они полностью были вложены в бизнес. В лучшем случае возвратится какая-то часть, то есть убытки будут налицо. Причем люди, получившие деньги, не обязаны их отдавать. В этом специфика венчурных инвестиций.

Доходность

Венчурные инвестиции являются высокодоходными, но в тоже время тут и самые максимальные риски. Они и популярны, так как успешные капиталисты «собирают все сливки», а другие участники рынка вынуждены довольствоваться остатками.

Интересно то, что, как указано в статистике, только два процента венчурных фондов дают около 95 процентов прибыли. Но более занимательно то, что за последние 25 лет доходность инвестиций такого типа стала превышать доходность более поздних вариантов.

Однако сказать однозначно, будет ли доход и в каком размере, нельзя. Присутствуют огромные риски, ведь на сто процентов не ясно, как воспримет рынок новый продукт или услугу. Есть некоторые умозаключения, но точно просчитать все не могут даже эксперты.

Когда вкладывать деньги

Инвестирование венчурного типа не обязательно производить только на самой начальной стадии. Существует несколько этапов развития фирм, каждый из которых требует вложений:

- Предпосевный. Здесь производится проработка концепции бизнеса, проводятся маркетинговые исследования, разрабатывается продукт. На этом этапе нужны относительно небольшие средства.

- Посевный. Деньги необходимы для того чтобы выпустить первую пробную партию продукта.

- Первый. Фактически это уже начало коммерческой деятельности, для которой потребуются солидные суммы.

- Второй. Если дело пошло, нужно будет расширять производство. При необходимости привлекаются дополнительные инвестиции.

- Третья. Стадия, когда проект становится прибыльным. По результатам получается доходность, что сигнализирует о возможности получения новых инвестиций. Они идут на совершенствование продукции и развитие бизнеса.

- Поздний. Компания выходит на фондовый рынок и её акции можно приобрести на бирже. И хотя она еще молодая, риск инвестирования здесь гораздо меньше, чем на предыдущих этапах.

Для осуществления вложений можно выбрать любой из перечисленных этапов. Деньги в бизнесе всегда нужны.

Этапы процесса венчурного инвестирования

Каждая процедура серьёзного бизнес-финансирования – это осознанная дача денег для реализации конкретных задач и достижения определённых целей. Поэтому венчурное инвестирование в его профессиональной трактовке является многостадийным процессом. Специалистами здесь выделяются 7 основных этапов.

Предпосевная фаза. Инвестор начинает разыскивать новые продукты, технологии, бизнес-идеи, находящиеся в молодых компаниях в периоде разработки либо подготовки к запуску. Обязательно будут временные и денежные затраты.

Используемый критерий отбора проекта/идеи – обеспечение в долгосрочном периоде наиболее большого дохода. Задействуются направления анализа:

- риски;

- экономическая целесообразность;

- маркетинговая эффективность;

- возможность научно-технико-материальной реализации;

- объём обязательного финансирования;

- юридические параметры и законность;

- кадровый потенциал – текущая команда, профессионализм руководства, необходимость вовлечения сторонних специалистов.

Посевная фаза. Наиболее рискованный этап, поскольку инвестору тут нужно направлять деньги на решение определённых задач. На feed-стадии завершаются научно-исследовательские работы, выполняются подготовительные мероприятия для запуска.

Во время посевной фазы венчурного инвестирования необходимо:

- выполнить прототипирование продукта;

- полностью сделать патентную защищённость концепции;

- провести формирование проектной команды;

- структурировать организацию и юридическую основу стартап-проекта (орган управления, участники всех цепочек, инвесторская группа);

- определить нюансы стратегии, а также оформить тактическое бизнес-планирование в направлении финансов, производства и маркетинга;

- выполнить оценку достаточности денежного обеспечения – лучше на каждый пункт иметь небольшой резерв средств. В случае нехватки возможно привлечение альтернативных источников венчурных капиталовложений;

- подготовить графический план реализации проекта с ключевыми точками контроля.

Стартовая фаза. Предельный риск для венчурного инвестора сохраняется из-за большой ресурсоёмкости. Здесь понадобятся максимальные денежные вливания, чтобы обеспечить организацию производственного процесса в достаточном для коммерческой деятельности масштабе. Будут существенные затраты на выведение продукции в целевые ниши рынка.

- перейти на юридически грамотное сопровождение всех процессов – оформление компании, договора для членов проектной команды, менеджеров, инвесторов;

- выполнить обеспечительные процедуры – возможное строительство или приобретение помещений, покупка-наладка оборудования, заготовка ресурсов и проч.;

- запустить первичное вливание операционного капитала и оборотных средств;

- сделать оформление процессов, используемых в бизнесе;

- первичная реклама;

- заключить договора с покупателями и контракты с поставщиками.

Именно на посевном и стартовом этапе венчурного инвестирования прекращают свою деятельность 65–80% бизнес-проектов. Эти стадии получили общее название “долина смерти стартапов”.

Раннее развитие. Период с умеренным риском для вкладчиков – уже произошёл запуск бизнеса, а в проекте имеется коммерчески состоятельная продукция.

- контроль и ситуационная оптимизация технологий и бизнес-процессов;

- направление инвестиций в систему оборотного капитала;

- стартовый промоушен продукции на целевых сегментах рынка. Продвижение, подключение активного маркетинга;

- улучшение и проработка направлений поставок, а также каналов сбыта.

Когда стартап является полноценным, перспективным и жизнеспособным, в стадии раннего развития он достигает момента безубыточной работы. Отсюда уже должна идти постоянно прибыльная деятельность.

Фаза расширения бизнеса. Будет сохраняться средний риск для инвесторов, но жизнеспособная компания уже самодостаточна и вполне доходная. Понадобятся средства, чтобы формировать стратегическое преимущество посредством быстрого наращивания количества либо/и качества продукции.

- обеспечить дополнительный инвестиционный поток для пополнения оборотного капитала;