Паевые инвестиционные фонды — как работают, как устроен ПИФ, риски

Что такое Паевые инвестиционные фонды и как они работают

Паевой инвестиционный фонд (ПИФ) – это объединение денег разных владельцев лиц для совместных инвестиций.

Инвестиционный пай – доля в имуществе, портфеле инвестиций, ПИФа. Собственность Фонда не делится по паям, но каждый пай имеет свою цену и дает право на доход от инвестиций.

Владельцы паев в Инвестиционном фонде называются пайщиками. Прибыль пайщика пропорциональна количеству паев.

Пайщиком может быть и физическое лицо, и организация. Для участия в ПИФе российская регистрация не обязательна.

Все паи в ПИФе имеют равную стоимость, и дают своим владельцам одинаковые права. Большое количество паев в определенных случаях дает возможность влиять на работу ПИФа.

Пай в ПИФе можно:

- погасить, т.е. вернуть обратно в Фонд и получить деньги по заранее оговоренной номинальной цене;

- продать другому лицу по рыночной цене.

Как устроен ПИФ?

ПИФ это не юридическое лицо, а имущественный комплекс. Всеми его инвестициями, привлечением средств и т.д., занимается Управляющая компания (УК). УК может руководить несколькими ПИФами, но один ПИФ подчиняется только одной УК.

- Специальный депозитарий – следит за правильностью операций со средствами ПИФа.

- Специализированный регистратор учитывает права участников Фонда на паи.

- Агент занимается продажей и покупкой паев.

- Независимый аудитор контролирует правильность бухгалтерского учета в ПИФе.

Такая структура и государственный контроль защищает интересы пайщиков от злоупотреблений и ошибок со стороны Управляющей компании и других лиц.

Операции на бирже, покупку/продажу активов в интересах ПИФа совершает Брокер.

В чем сходство и отличие ПИФов от банковских вкладов, облигаций и других вариантов инвестиций с фиксированным доходом?

- Пайщик ПИФа знает, куда вложены его средства, в отличие от вкладов.

- Пайщику ПИФа не гарантирован доход, но он получает долю в прибыли от инвестиций Фонда.

Благодаря этому пайщик ПИФа может заработать неограниченно много, но может и потерять.

Какими бывают ПИФы, их отличия?

Классифицировать паевые инвестиционные фонды можно по способу обращения с паями и по направлению инвестиций.

- Закрытые ПИФы;

- Интервальные ПИФы;

- Открытые ПИФы.

Каждая из категорий имеет не только отличия в работе, но и свои законодательные ограничения.

Закрытые ПИФы

Их организуют на определенный срок, часто для реализации конкретного инвестиционного проекта. Пайщики вкладывают деньги, до конца срока, обычно на несколько лет, и не могут погасить паи до этого времени.

Поскольку погашение паев будет только в конце срока, держать свободные деньги на счету нет необходимости. Все деньги Фонда вкладываются в дело и приносят доход.

Для быстрых заработков Закрытые ПИФы не подходят. Но именно такие фонды дают максимальную прибыль.

Минимальная цена пая в закрытом Фонде чаще всего велика. Начинающие инвесторы и случайные люди в закрытые ПИФы попадают редко.

Интервальные ПИФы

Интервальные фонды отличаются от закрытых тем, что их паи можно погашать не в конце срока, но через определенные промежутки времени. Например – в течение 2 недель 4 раза в год.

Вкладывать все средства такого Фонда в один долгосрочный проект нельзя, т.к. нужны свободные средства в период выплат.

Интервальным фондам разрешается инвестировать весь капитал в ценные бумаги, а половину из них могут составлять низколиквидные инструменты.

Доход Интервальных фондов обычно ниже, чем у закрытых, из-за меньших сроков инвестирования. Но вступить в Интервальный фонд проще, т.к. стоимость пая обычно ниже.

Открытые ПИФы

Открытые фонды отличаются тем, что их паи можно постоянно покупать и гасить. Заявка на приобретение и возврат пая исполняется за несколько дней. Паи Открытых фондов перепродаются на вторичном рынке.

Открытые фонды вынуждены оставлять на счете определенные суммы для быстрого погашения паев, а это уменьшает объем инвестиций и доход. Потребность в свободных деньгах не позволяет инвестировать значительную долю капитала в долгосрочные проекты.

Однако паи Открытых фондов имеют наименьшую стоимость.

Классификация по другим параметрам

ПИФы также классифицируются по направлению инвестиций. А от объекта вложений зависят степень риска, обычный уровень дохода, стиль работы и др.

Закрытыми ПИФами обычно становятся:

- ПИФы прямых инвестиций.

- ПИФы недвижимости;

- Фонды венчурных инвестиций;

- Рентные фонды;

- Кредитные ПИФы;

- Ипотечные ПИФы;

Есть фонды, которые могут быть и закрытыми, и открытыми, и интервальными. К ним относятся:

- Хедж фонды.

- ПИФы товарного рынка;

- ПИФы смешанных инвестиций;

- ПИФы облигаций;

- ПИФы денежного рынка;

- ПИФы акций;

- Индексные фонды;

Как работают деньги в ПИФе?

Деньги клиента в Паевом инвестиционном фонде работают, по сути, также как при доверительном управлении или прямом контракте с брокером. Но деятельность ПИФов можно ясно структурировать по пунктам:

- Клиент покупает пай в ПИФе.

- Деньги за пай поступают на счет ПИФа в банке.

- Управляющая компания дает указание брокеру о покупке определенных активов.

- Деньги переводятся на счет брокера.

- Брокер покупает нужные бумаги и переводит их на хранение в Специальный депозитарий.

- Купленные бумаги растут в цене или на них начисляется прибыль.

- Подорожавшие ценные бумаги продаются брокером.

- Деньги от продажи возвращаются на счет ПИФа.

- ПИФ погашает паи или пускает средства в новый оборот.

Для пайщика это пассивный заработок. От него требуется лишь вложить деньги, все остальное может происходить без активных усилий.

Паи в ПИФе, также как акции, поднимаются в цене, когда дела у Фонда идут успешно и падают при неудачах. Пока росли цены нефти, ПИФы инвестировавшие в акции нефтяников получали дополнительную прибыль. При падении цен, снизились котировки акций, вслед за ними – интерес и цена паев.

Какие ПИФы сколько зарабатывают?

Судить о доходности разных ПИФов можно лишь по прошлым показателям. Так в стабильные для российского рубля периоды можно проследить связь между стратегией инвестирования и средней доходностью:

- ПИФы с консервативной стратегией, с высокой долей облигаций и других надежных активов, давали в среднем 10,7% в год.

- ПИФы с умеренным риском, вкладывающие в акции с до 60% портфеля, давали 12,1% в год.

- ПИФы с агрессивными инвестициями, доля акций до 90%, приносили 14,2% в год.

Показатели лидеров рынка бывают выше. Вот список самых доходных российских ПИФов за три разных периода:

Инвестируем в молодых и смелых: о венчурных инвестициях простыми словами

Об инвестициях в акции, драгоценные металлы и даже криптовалюту хоть краем уха, но слышал, пожалуй, каждый. А вот что такое венчурные инвестиции простыми словами? Насколько они выгодны и безопасны в России? Кому имеет смысл заняться инвестициями венчурного капитала? Будем разбираться.

Что такое венчурные инвестиции доступным языком

Венчурные инвестиции — явление для нашей страны сравнительно новое. Этот вид капиталовложений представляет собой инвестирование в перспективные стартапы, то есть в проекты, которые находятся на начальном этапе своего развития. Венчурный инвестор вкладывает свои деньги в проект, а взамен получает долю в предприятии. Если повезет и оно «выстрелит», прибыль может достигать нескольких тысяч процентов.

Почему владельцы такого бизнеса не могут кредитоваться в банке? Возможно, спросите вы. Все очень просто — финансовые организации таким потенциальным заемщикам, как правило, отказывают в силу высокой рискованности их идей, ведь единственные активы, которыми они располагают, — интеллектуальные, и очень многие начинания прогорают.

Разумеется, тот, кто решится инвестировать в венчурные предприятия, сильно рискует, но, в случае если проект заработает как надо, прибыль может быть очень высокой и с лихвой компенсирует потраченные деньги и нервы.

Рынок венчурных инвестиций в России пока что развит не очень хорошо, чего не скажешь о западных странах. Например, в США корпорации-гиганты с мировым именем имеют в своем составе целые подразделения, специализирующиеся именно на финансировании молодых и амбициозных проектов.

Главный объект интереса венчурного инвестора — инновационные сферы деятельности, имеющие перспективу взрывного роста. К таковым причисляют:

- информационные технологии;

- биофармацевтику;

- биотехнологии;

- программное обеспечение;

- облачные вычисления.

Плюсы и минусы венчурных инвестиций

Чтобы определиться, стоит или нет вкладываться в венчурные проекты, необходимо рассмотреть достоинства и недостатки этого вида капиталовложений.

К плюсам относят следующие пункты:

- высокую прибыльность;

- возможность начать инвестировать с относительно небольших сумм;

- чувство глубокого эмоционального удовлетворения, в случае если бизнес начнет стремительно развиваться.

А теперь о грустном:

- туманные, трудно прогнозируемые перспективы;

- высокие риски потерять вложенные средства;

- существует вероятность нарваться на мошенников. Нередко под маской молодого и амбициозного стартапа скрываются финансовые пирамиды. Будьте внимательны и осторожны!

С чего начать

Если туманность перспектив и вероятность расстаться с вложениями не пугают, вот вам несколько вариантов, как начать инвестировать в венчурные предприятия.

Стать бизнес-ангелом. Проект пока что существует лишь на этапе идеи, а инвестор уже готов в него вложиться. Деньги тратятся на разработку, привлечение в команду профессионалов и анализ рынка.

Через IPO. Предприятие уже функционирует некоторое время, прошло определенные стадии своего развития и вступило на путь публичной продажи акций.

Обратиться в венчурный фонд. В таком случае средства инвесторов распределяются между наиболее перспективными проектами.

Воспользоваться услугами клуба инвесторов. Специалисты таких организаций подбирают желающим вложиться подходящие проекты, а сами потом получают проценты от проведенной сделки. Важно! Именно под маской инвестиционных клубов чаще всего скрываются мошенники, поэтому нужно быть предельно внимательными, выбирая такой способ инвестирования.

Одним из самых ярких примеров венчурного инвестирования может считаться вложение Питером Тилем полумиллиона долларов в одну знаменитую на весь мир социальную сеть, которая в 2004 году была лишь амбициозным начинающим проектом. В итоге, продав свою долю акций восемь лет спустя, дальновидный инвестор получил прибыли более чем на 1 млрд долларов.

Такой невероятный успех, конечно, вдохновляет, но нужно понимать, что венчурные инвестиции — инструмент не для всех и уж точно не для новичков. Человек, решившийся на такой отчаянный шаг, должен хорошо разбираться в инвестировании, обладать деловым чутьем на перспективные проекты и быть готовым к тому, что его вложения прогорят, поэтому эти деньги, конечно, не должны быть последними. Начинающим лучше обратиться к услугам брокеров и вкладываться в более понятные вещи — например, в недвижимость.

Что такое венчурный фонд

Название этого термина происходит от английского слова «venture» в переводе означающего: авантюра, рискованное начинание или сумма, подвергаемая риску. Такое начало уже говорит нам о том, что деятельность венчурных фондов сопряжена с немалой долей риска. Это действительно так, но вместе с тем, подобного рода фонды имеют и огромные потенциалы в плане получения прибыли. Кроме этого деятельность венчурных фондов оказывает немалое влияние на развитие научно-технического сектора экономики, а потому они являются важным звеном в макроэкономическом механизме любого современного государства.

Определение, классификация и основные принципы работы

Венчурными, называют такие инвестиционные фонды, деятельность которых направлена на работу с различными инновационными проектами и вновь созданными предприятиями, имеющими, по предварительным оценкам, достаточно большой потенциал в плане будущих прибылей.

Инвестиции проводятся в покупку долей предприятий (либо напрямую, либо через покупку акций). В расчёт закладывается тот факт, что порядка 80-90% из всех поддерживаемых таким образом предприятий, в итоге потерпят крах, однако оставшиеся 10-20% должны с лихвой окупить все вложения.

Государство заинтересовано в деятельности венчурных фондов, а потому оказывает им всяческую поддержку. В частности, на законодательном уровне им дано разрешение осуществлять куда более рискованные инвестиции (чем, например, обычным ПИФам) не особенно заморачиваясь вопросом диверсификации. Помимо покупки долей компаний, им также разрешено заниматься кредитной деятельностью (в том числе посредством покупки векселей компаний ставших объектом их внимания).

В результате деятельности венчурных фондов, чисто теоретически, остаются довольными все участвующие стороны. Разработчики проекта получают необходимые им средства, инвесторы получают свою прибыль, а государство получает современные инновационные разработки.

Но есть и некоторые ограничения. Например, венчурным фондам законодательно запрещено инвестировать в предприятия, занимающиеся банковской, страховой или инвестиционной деятельностью.

Зачастую в качестве венчурных, выступают паевые инвестиционные фонды закрытого типа (ЗПИФ). Порог вступления в такого рода фонды очень большой и представляет собой цифры с пятью-шестью нулями. Такая высокая планка в немалой степени способствует отсеиванию рядовых инвесторов-любителей, оставляя в деле только профессионалов, умеющих рисковать и оценивать свои риски.

Все подобного рода фонды можно классифицировать по таким основным признакам, как источники финансирования, направление инвестиционной деятельности (внутри страны или за её пределами) и размер капиталовложений (см. классификацию на картинке ниже).

Основные принципы работы венчурных фондов:

- Участниками такого фонда могут выступать как частные лица, так и организации (пенсионные фонды, банки и т.п.);

- Инвестиции могут быть осуществлены как напрямую посредством внесения определённой суммы денег, так и посредством коммитмента**;

- Фонд вкладывает деньги в доли входящих в его портфель предприятий (как правило, их число колеблется в пределах 10-15), далее активно участвует в их развитии (в том числе, посредством того права голоса которое даёт ему приобретённая доля), а по прошествии нескольких лет (обычно не более 10 лет) продаёт свою долю;

- Основным критерием при выборе объекта для инвестиций, является его потенциальная способность принести прибыль сопоставимую со всем капиталом венчурного фонда. Только благодаря этому, можно оправдать огромные риски венчурных инвестиций.

** Коммитмент в данном случае – устное или письменное обязательство внести определённую суму денег в тот момент, когда она потребуется в рамках развития предприятия ставшего объектом внимания венчурного фонда.

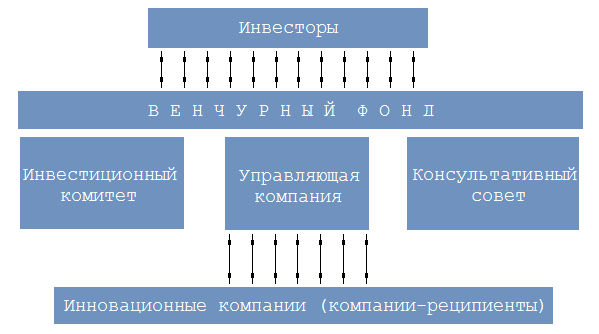

Схема работы фонда венчурных инвестиций

Фонд находится под руководством управляющей компании, которая занимается следующими основными задачами:

- Формирование капитала фонда (поиск инвесторов);

- Выбор объектов для инвестирования средств фонда;

- Активное участие в управлении компаниями-реципиентами.

Сама управляющая компания может как иметь, так и не иметь долю в фонде. В настоящее время в мировой практике (особенно в США) часто встречаются такие фонды в которых управляющая компания выступает ещё и в качестве миноритарного инвестора (имеет небольшую долю порядка 1-2%).

После того, как компании-реципиенты отобраны, управляющая компания занимается формированием совета директоров в каждой из них. И вплоть до момента продажи всячески способствует развитию и расширению их бизнеса. Инвестиции обычно проводятся в несколько этапов. То есть, деньги вкладываются не все сразу, а по частям (обычно в течении 2-5 лет). Это позволяет отсеять самые неблагонадёжные компании в самом начале процесса инвестирования. А кроме этого, такое поэтапное вложение средств стимулирует руководство компаний-реципиентов выкладываться на все сто процентов для того, чтобы получить следующую порцию финансовых вливаний, а не остаться за бортом венчурного фонда.

Основные этапы инвестирования средств фонда:

- Достартовый этап;

- Начальный (стартовый) этап;

- Этап расширения и роста.

На достартовом этапе производится разработка и создание прототипов продукта, подбирается команда, исследуется рынок сбыта, разрабатывается бизнес-план. На этой стадии требуется относительно небольшой объём инвестиций, однако они будут являться самыми рискованными в сравнении со всеми последующими этапами. Здесь производится основной отсев компаний-реципиентов. Длится данный этап, как правило, от нескольких месяцев до одного года.

Начальный этап инвестирования предполагает предоставление капитала для непосредственной реализации проекта (начала производства, работы компании). На данной стадии требуются уже довольно внушительные вливания и длится она обычно от одного года до трёх-четырёх лет.

Наконец, этап расширения предполагает инвестиции в уже работающий проект, который если пока и не приносит прибыль, но имеет самые широкие перспективы для получения оной. На данном этапе производится расширение производственных мощностей и дальнейшее развитие инфраструктуры компании.

По завершении работы фонда производится продажа пакетов акций контролируемых предприятий и выплата средств инвесторам (долей вместе с процентами). Управляющая компания также получает своё законное вознаграждение (обычно в размере 20-25% от прибыли фонда).

Венчурные фонды в России

В нашей стране развитие венчурных фондов, хотя и нельзя назвать стремительным (по сравнению, например, с такими странами как КНР или соединённые штаты Америки), но тем не менее, динамика в этом направлении весьма обнадёживающая. За последние десять лет доля России на рынке венчурных инвестиций выросла с 0,3% до 8,5% (по данным Dow Jones Venture Source).

В отличие от США, где венчурное инвестирование возникло естественным путём вследствие эволюционирования экономических процессов, в России оно было внедрено (если можно так выразиться) на административно-государственном уровне. Такой шаг был жизненно необходим для получения необходимых инвестиций способствующих переходу постперестроечной экономики к её современному виду.

На фоне экономического кризиса нескольких последних лет, многие Российские венчурные фонды переключили своё влияние с отечественных, на западные стартапы. Некоторые из них и вовсе покинули страну. Однако, согласно данным статистики, это обстоятельство не сильно повлияло на ситуацию с венчурными инвестициями в стране. Более того, появляются всё новые зарубежные фонды желающие инвестировать в многообещающие российские стартапы (в основном связанные с разработками в сфере IT, т.к. в настоящий момент стоимость таких разрабок в России на порядок ниже, чем, например, в США, при этом их качество находится на довольно высоком уровне). Появляются и новые российские венчурные фонды изначально ориентированные на отечественную экономику (например, акционерная финансовая корпорация «Система» или фонд StarNet Venture).

Что касается перспектив развития венчурного инвестирования, то, по оценкам агентства Dow Jones Venture Source, в дальнейшем, с появлением всё большего числа, так называемых, гаражных стартапов, венчурные фонды будут расти и развиваться. Хотя, следует отметить, что некоторые аналитики высказывают опасения по поводу того, что вся вотчина, связанная с венчурными инвестициями перейдёт под контроль крупных корпораций. Но в противовес этому, существует также мнение, что крупные корпорации, в силу своей инертности, просто не будут способны охватить весь спектр инновационных разработок, обеспечив при этом требуемую эффективность управления и динамику соответствующую современным реалиям. Так что, по крайней мере, в ближайшей временной перспективе, венчурные фонды имеют все основания для процветания.

Государственные венчурные фонды

Частные фонды активно инвестируют в такие перспективные направления как IT-технологии, сегодня здесь действительно можно добиться весьма впечатляющих результатов в относительно короткие сроки. Но есть и такие направления деятельности, инвестиции в которые не могут принести столь быстрых и внушающих результатов. А между тем, их значение трудно переоценить, как для отдельно взятой страны, так и для человечества в целом.

В целях развития перспективных направлений в таких важных отраслях как, например, медицина, биотехнологии и энергетика, в нашей стране создаются государственные фонды венчурных инвестиций. Среди них наиболее известны такие как:

- Фонд «Сколково»;

- РВК — Российская венчурная компания;

- РАВИ — Российская ассоциация венчурного инвестирования;

- Фонд «Роснано».

Флагманом здесь выступает РВК, его уставной капитал составляет сумму порядка 30 миллиардов рублей. Данный фонд выполняет функции координатора всех инициатив исходящих со стороны государства, представляя, таким образом, ключевой инструмент государственного регулирования в сфере венчурных инвестиций.

Официальный сайт РВК

В 2017 году, президент России поручил ряду госкорпораций страны создать под своей эгидой венчурные инвестиционные фонды. К числу этих государственных корпораций относятся:

- Ростехнологии;

- Росатом;

- Роскосмос;

- ОСК — объединённая судостроительная компания;

- ОАК — объединённая авиастроительная компания.

Партия сказала надо, комсомол ответил есть. «Ростех» создал такой фонд (с уставным капиталом 500 миллионов рублей) одним из первых. Цели его инвестиций направлены в основном на такие отрасли как IT и электроника. Объём фонда созданного «Росатомом» составляет 6 миллиардов рублей, их планируется вкладывать в отрасли, так или иначе, связанные с деятельностью данной госкорпорации. Фонд «Роскосмоса» размером в 3 миллиарда рублей планировали создать в партнёрстве с РВК и «ВЭБ Инновациями». Примерно также обстоят дела и с другими госпорациями.

Ведущие венчурные фонды мира

Компания Accel (ранее известная как Accel Partners) занимается венчурными инвестициями с 1983 года. Головной офис компании расположен в солнечной Калифорнии, в городе Пало-Альто, а кроме этого она имеет свои филиалы в Нью-Йорке, Лондоне, а также представительства в Индии и Китае. В управлении компании находится капитал порядка девяти миллиардов долларов (а начинали они с 64 миллионов).

Accel занимается финансированием вновь образованных перспективных компаний с момента их создания и далее, проводя их таким образом через все необходимые стадии роста. Основателями данного фонда являются Джим Шварц и Артур Паттерсон.

Фонд венчурных инвестиций SoftBank Capital основанный в 1995 году и специализирующийся на финансировании компаний в сфере новых технологий и телекоммуникаций. Финансирование осуществляется начиная с ранних стадий развития бизнеса и вплоть до того момента, когда он, что называется, созревает достигая значительной величины рыночной капитализации (за счёт роста курсовой стоимости акций).

Является инвестиционным подразделением японской телекоммуникационной компании SoftBank Corp. Занимается инвестициями преимущественно в компании США и стран Азии.

Sequoia Capital – американская венчурная компания основанная ещё в 1972 году Доном Валентайном. Именно эта компания инвестировала в такие ныне широко известные проекты как Apple, WhatsApp, Google, Instagram и многие другие. Нынешняя стоимость всех компаний, когда-то являвшихся объектами инвестирования данного фонда составляет 1,4 триллиона американских долларов (а это, между прочим, около 22% от суммарной капитализации всех компаний представленных на NASDAQ).

Головной офис компании расположен в Калифорнии, в городке Menlo Park (в котором кроме этого располагаются офисы таких всемирно известных компаний как Facebook и Instagram). А венчурные фонды созданные этой компанией, помимо США, находятся в таких странах как Китай, Индия и Израиль.

Источник https://ru.myfin.by/terminy/investicii/cto-takoe-paevye-investicionnye-fondy-i-kak-oni-rabotaut

Источник https://riafan.ru/1529907-investiruem-v-molodykh-i-smelykh-o-venchurnykh-investiciyakh-prostymi-slovami

Источник https://www.azbukatreydera.ru/venchurnyj-fond.html

Источник