Венчурный фонд – что это такое, и как работает этот механизм привлечения денег

Венчурный фонд – что это такое, и как с его помощью инвестировать в развитие российской экономики

Мы продолжаем исследовать интересный и для многих россиян пока незнакомый мир инвестиций. Сегодня поговорим про венчурный фонд: что это такое, как работает и какие преимущества дает амбициозным инвесторам, которые горят идеей привнести в мир новые проекты.

Понятие и значение для экономики

Венчурный фонд простыми словами – это организация, инвестиционная компания, финансирующая высокорискованные, но потенциально высокодоходные инвестиционные проекты в различных сферах экономики. Как правило, это совершенно новые идеи, которые с одинаковой вероятностью способны захватить мир и принести миллионы владельцам и инвесторам или так никогда и не превратиться в успешный бизнес.

В переводе с английского слово “венчур” или venture – это рискованный, рисковать.

Всего лишь несколько примеров удачных мировых венчурных инвестиций дадут лучшее понимание, что это такое, и зачем фонды рискуют, вкладывая деньги в развитие рискованных проектов:

- Facebook Марка Цукерберга профинансирован в 2005 году на 12,7 млн $ за счет венчурного фонда. Сегодня стоимость компании более 537 млрд $.

- Alibaba – китайская онлайн-площадка встречи продавцов и покупателей. Друзья основателя проекта вложили в его развитие 60 тыс. $. Уже потом появились и другие венчурные инвесторы. Стоимость на октябрь 2019 года – 460,55 млрд $.

- Dropbox – облако для хранения данных в виртуальном пространстве. Первоначально в его создание и развитие было вложено 257,2 млн $. А текущая стоимость компании оценивается в 8,29 млрд $.

- Xiaomi – китайская компания по производству мобильных гаджетов. 507 млн $ понадобилось для ее запуска. Сегодня текущая стоимость – 292,45 млрд $.

- Zalando – немецкая компания, продающая одежду и другие товары онлайн в Европе. Ее текущая стоимость – 10,43 млрд $. Это более чем в 200 раз больше первоначальных инвестиций в 49 млн $.

Список можно продолжать еще долго. По всему миру это тысячи проектов, воплотить в жизнь которые удалось только благодаря тому, что венчурные инвесторы поверили в идею. Ни один банк никогда не дал бы кредиты на них. А теперь это крупнейшие и высокодоходные компании, делающие существенный вклад в экономику своей страны и мира.

В России самым крупным и известным проектом стал Yandex. Рискованный вид инвестирования в российские компании пока не так распространен. Есть слишком много барьеров для развития этого инструмента. Это и санкции, и коррупция, и бюрократия.

Значение венчурного инвестирования огромно. Рост экономики сегодня возможен только за счет массового внедрения инноваций во все отрасли. Без инвестиций разработки ученых и просто талантливых энтузиастов останутся в их голове и на бумаге.

Я работаю в университете и на собственном опыте знаю, как сложно науке пробиться к финансированию. А что говорить об обыкновенных изобретателях (например, таких как Марк Цукерберг), которые никогда не имели отношения к научно-исследовательским институтам и академиям наук.

Даже по перечисленным успешным проектам можно понять, какие сферы являются привлекательными для рискованных инвесторов. Это IT-технологии, ритейл, связь. Перспективными рассматриваются такие отрасли, как медицина, транспорт, промышленность, строительство.

Объекты венчурных инвестиций:

- Идеи, которые пока не нашли реального воплощения. Владельцы только могут похвастаться своим желанием завоевать потребителей.

- Существующие фирмы, которые пытаются своими силами реализовать новые разработки и выйти на более высокую ступень развития. Они нуждаются в дополнительных исследованиях и апробации товаров, технологий, услуг.

- Состоявшиеся предприятия, которые уже создали инновационный продукт или услугу. Нужен капитал для выхода на массовый рынок.

Отличительные особенности

Отличительные особенности венчурного инвестирования проектов:

- Фонд выделяет деньги на длительный срок (5 – 10 лет) и не требует их возврата. То есть он полностью берет на себя риски неудачи и отдает себе отчет в том, что может легко заработать и легко все потерять.

- Нет никаких процентов, поручителей, залога имущества в отличие от кредитования коммерческими банками.

- Фонд и владелец проекта становятся равноправными партнерами, которые одинаково заинтересованы в успехе. Отсюда не просто передача денег для реализации идеи, но и всестороннее консультирование от опытных экспертов. Для стартапов такая помощь на первоначальном этапе иногда оказывается важнее, чем финансирование.

- Неудача и потеря денег не приводят к банкротству владельца, наложению на него штрафных санкций, реализации имущества и прочих “прелестей”, которые ожидают неплательщика по банковскому кредиту. Вместе с фондом рисковали – вместе потеряли.

По статистике только 70 – 80 % профинансированных венчурными фондами проектов “выстреливают” и позволяют заработать владельцам и инвесторам огромные состояния. Остальные вложения оказываются неудачными. Но именно эти 20 – 30 % и делают этот рискованный бизнес одним из самых высокодоходных.

Я уже частично затронула тему банковского кредитования. Хочу подробнее остановиться на сравнении венчурных инвестиций и возможности финансировать проект за счет кредита.

| Характеристика | Венчурный фонд | Банковский кредит |

| Возможность получить деньги на инновационный проект | Высокая, именно для этого фонд и существует | Стремится к 0. Банку нужно четкое экономическое обоснование, устойчивое положение предприятия на рынке |

| Обеспечение | Без залога имущества и поручительства. Фонд имеет долю в компании. По достижении определенных результатов он ее продает и зарабатывает на этом | Залог имущества, поручительство |

| Погашение | Нет ежемесячного погашения и процентов. Фонд имеет право на часть прибыли как владелец доли в компании | Ежемесячное обязательное погашение кредита и начисленных процентов |

| Роль в развитии компании | Непосредственное участие, так как фонд напрямую заинтересован в успехе. Профессиональные аналитики, экономисты и инвесторы консультируют владельца на всех этапах реализации проекта | Никакого участия. Банк заинтересован в возврате выданных средств |

| Условия финансирования | Инвестиции перечисляются одним или несколькими траншами. Срок возврата средств не оговаривается | Срок возврата четко прописан в договоре. Нарушение влечет наложение санкций |

| Риск | Высокий. Но фонды сознательно на него идут, ожидая высокую доходность в будущем | Низкий, так как в процентную ставку заложен риск невозврата кредита. А залог или поручительство еще больше его снижает. Плюс банки часто требуют оформить страхование |

Этапы венчурного инвестирования

Любой инвестиционный проект включает несколько стадий развития: от зарождения идеи до получения стабильного дохода. Венчурный проект – это не исключение. Механизм работы системы можно разделить на несколько стадий:

- Достартовая или “посевная”. Это этап поиска новых идей. Вначале нет четкого экономического обоснования, площадки для реализации и понимания, как выводить продукт или технологию на рынок. Фонд финансирует научные и маркетинговые исследования, проводит оценку коммерческой эффективности проекта, помогает набрать команду для реализации, создать опытный образец и пр.

- Стартовая. Образец опробован, экономическое обоснование получено. На этой стадии вкладывается капитал для создания нового продукта или услуги, его вывода на рынок и продвижения. Решаются организационные вопросы: документальное оформление, разработка стратегии развития и пр. Фонд становится партнером руководителя компании через выпуск акций и получение доли в бизнесе.

- Стадия развития. Идет активное расширение компании: завоевание новых рынков, увеличение производственных площадей, закупка дополнительного оборудования. Акции растут в цене, увеличивая рыночную стоимость компании.

- Стадия стабильности. На протяжении нескольких лет компания развивается, получает прибыль, акции продолжают расти в цене. Наступает срок окупаемости первоначальных инвестиций. Инвестировать уже не надо в таком объеме, как на начальном этапе.

- Завершающая. Инвесторы получают доход в виде дивидендов или продажи своей доли в компании, тем самым выходят из бизнеса и начинают поиск новых идей и проектов. Разница между размером первоначального капитала и стоимостью проданного контрольного пакета акций и есть прибыль венчурного фонда.

Специфика российских фондов: обзор крупнейших игроков на рынке

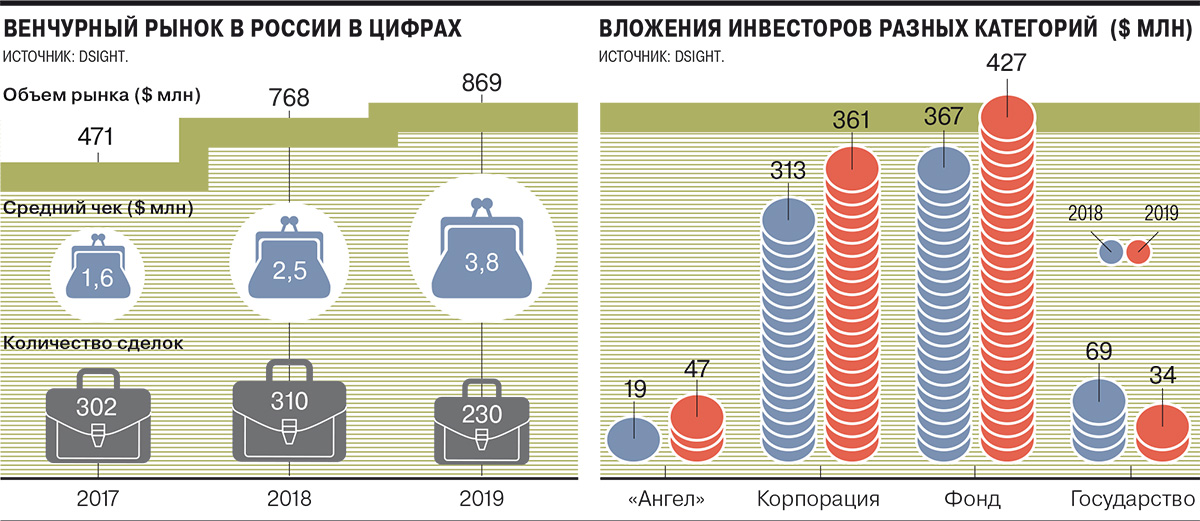

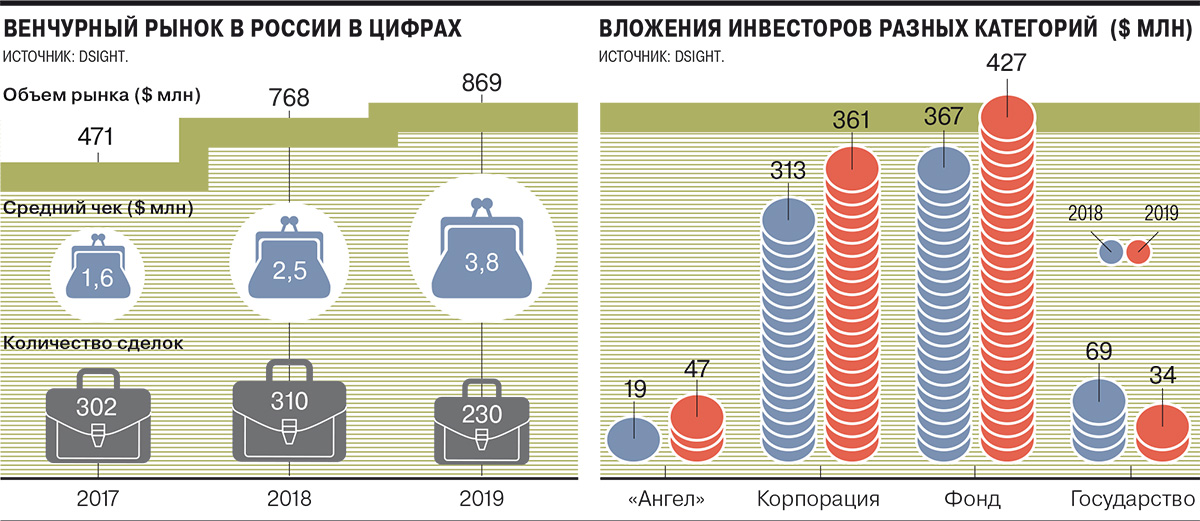

Деятельность венчурных фондов в России не так развита, как в других странах, но она есть. А имена наших крупнейших инвесторов, которые вкладывают деньги в стартапы по всему миру, звучат в списке Forbes наравне с известными западными именами. Динамика показывает, что число сделок ежегодно растет, как и объемы инвестирования. В 2017 году была заключена 391 сделка, в 2018 – 441.

Факторы, которые могут стать локомотивом вывода российского венчурного рынка на новый уровень развития:

- Западные санкции и поддерживаемая правительством политика импортозамещения. В таких условиях экономика остро нуждается в новых идеях и разработках. С другой стороны, именно санкции тормозят развитие рынка рискованных инвестиций. Западный инвестор в массовом порядке не заходит в Россию и не участвует в финансировании перспективных проектов.

- Все еще высокий уровень образования в России. К сожалению, динамика прослеживается негативная, что бы нам ни говорили представители власти. Я преподаю в университете и прекрасно знаю образовательную политику “изнутри”. Региональные вузы поставлены в условия выживания. Возрастающая с каждым годом бумажная волокита, увеличение учебной нагрузки, мизерная заработная плата и полное отсутствие материально-технического обеспечения не способствуют повышению качества образования.

- Острая заинтересованность предприятий в новых технологиях. Особенно если они хотят участвовать в конкурентной борьбе не только на российском, но и на зарубежном рынках.

- Стабильная макроэкономическая ситуация, которая выражается в низком уровне государственного долга, крупных золотовалютных резервах государства, снижении инфляции и пр.

- Богатое обеспечение России ресурсами: природными, интеллектуальными. Это открывает огромные возможности для реализации самых амбициозных проектов.

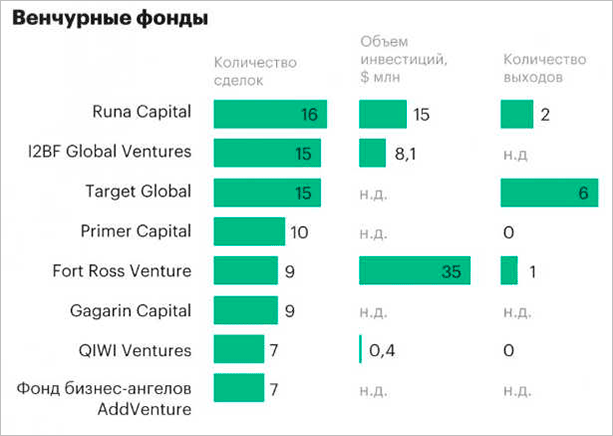

Российская венчурная компания (РВК) провела по итогам 2018 года исследование. Вложения в российские стартапы составили 26,7 млрд рублей. Самым активным корпоративным инвестором стала АФК “Система”. На ее счету 15 сделок. Наибольшее количество сделок (16 сделок на 15 млн $) среди венчурных компаний заключила Runa Capital. А среди частных инвесторов (их еще называют бизнес-ангелами) лидирует Александр Румянцев (15 сделок).

Для справки: РВК – это специально созданная организация, которая формирует венчурные фонды в России. 100 % капитала принадлежит государству. Всего она создала 25 фондов. Объем одобренных инвестиций достиг 18,1 млрд рублей.

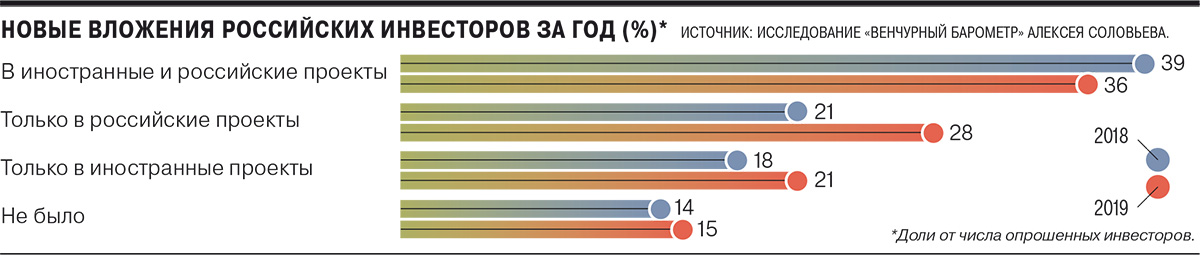

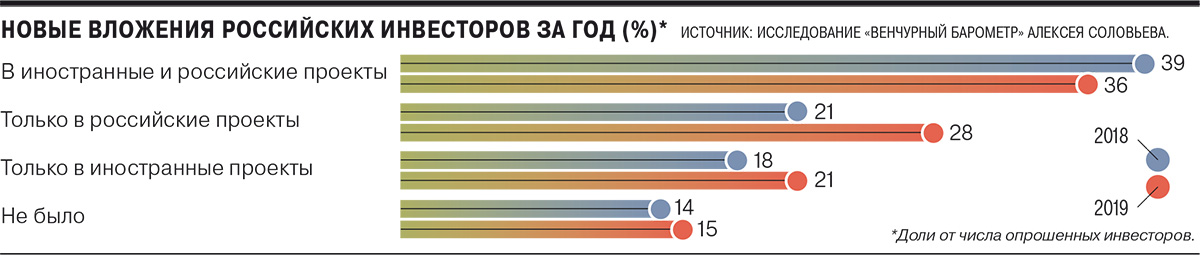

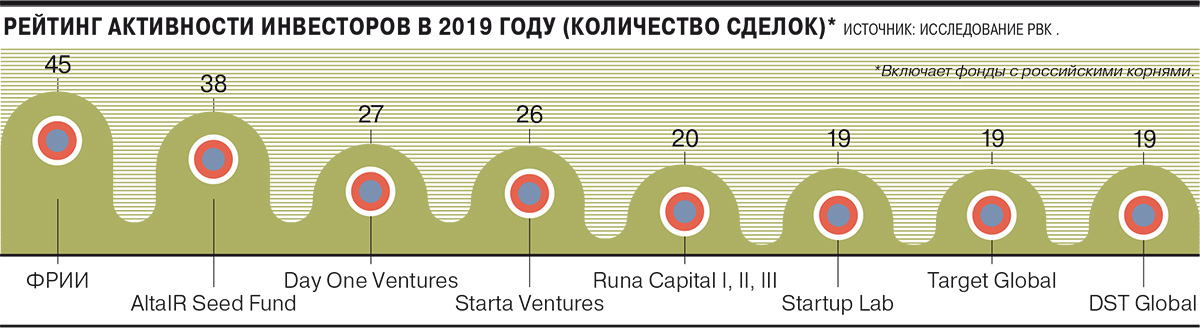

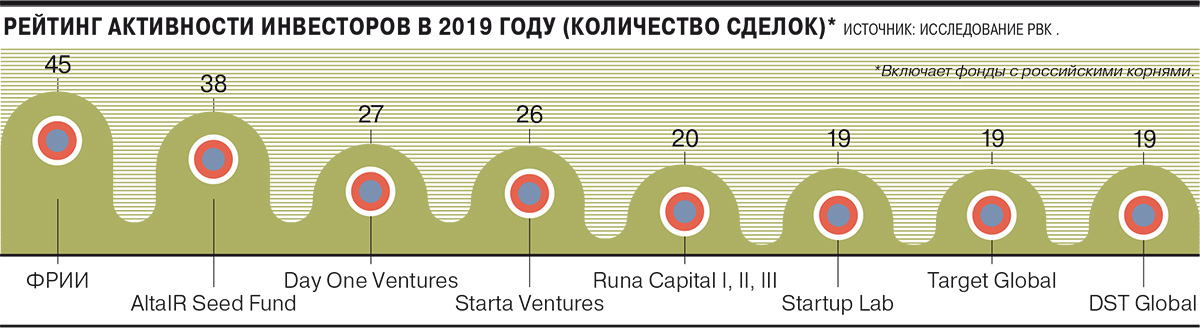

Вот так выглядит рейтинг самых активных фондов (на основе исследования РВК).

Проведем обзор венчурных фондов, работающих на российском рынке.

| Название | Общий объем средств, млн $ | Средний чек сделки, млн $ |

| Runa Capital | 270 | 3 |

| I2BF | 30 | 0,2 |

| Target Global | 797,5 | 3 – 5 |

| Primer Capital | 5 | 0,2 – 0,3 |

| Fort Ross Venture | 310 | 5 |

| Gagarin Capital | 55 | 1 |

| QIWI Ventures | Нет данных | 0,075 – 0,22 |

Заключение

Все аналитики отмечают, что венчурные фонды последние годы активизируются в России. Очень хочется надеяться, что это так, и тенденция сохранится на долгие годы. Направление интересное, перспективы огромные. А главное, это именно то, в чем так нуждается российская экономика.

Коронавенчур

Пандемия и вызванный ею кризис замедлят рост российского венчурного рынка, участники которого уже работают в условиях высокой неопределенности. Реального спада инвестиций в стартапы все еще не наблюдается. Однако негативные последствия в виде снижения числа сделок и их объемов ожидаются в следующих кварталах. Инвесторы прогнозируют падение среднего чека инвестраундов на 20–30%, сильнее всего пострадают проекты на начальных стадиях развития. При этом если в последнее время фонды боролись за возможность вложиться в те или иные проекты, то теперь компании будут конкурировать за внимание инвесторов.

Фото: Thomas Peter / Reuters

Фото: Thomas Peter / Reuters

Вспышка коронавируса в начале 2020 года, включая последний месяц жестких ограничений, не помешала целому ряду российских компаний закрыть сделки по привлечению венчурных инвестиций. Однако стоит учитывать, что большинство из них планировались месяцами. В дальнейшем же российский венчурный рынок, по итогам 2019 года достигший объема сделок почти в $870 млн (оценка DSight), не избежит негативного влияния кризиса.

Хотя по результатам первого квартала объемы венчурных инвестиций остались на уровне, сопоставимом с предыдущими годами, скорее всего, к концу года рынок просядет по количеству и объему сделок, подтверждает венчурный инвестор, основатель A.Partners Алексей Соловьев. По его словам, сейчас продолжают закрываться сделки, по которым шли переговоры ранее, однако многие фонды ставят новые сделки на паузу.

«Если эпидемиологический кризис затянется и окончательно трансформируется в кризис экономический, мы можем ожидать существенного спада активности на венчурном рынке в ожидании действий финансовых регуляторов по поддержке экономики»,— согласен управляющий партнер FinSight Ventures Алексей Гарюнов.

На рынках США и Европы количество крупных сделок — объемом больше $100 млн — сейчас тоже сравнимо с прошлогодним показателем, отмечает президент фонда Sistema_VC Дмитрий Филатов, однако по небольшим сделкам «спад явно виден». «Если брать Европу и США, то было сделано около 5 тыс. сделок, а в прошлом году за этот период было около 9 тыс. сделок. Видно ужесточение условий сделок, оценки стартапов кратно упали. Сейчас более рискованное время, инвесторы это учитывают, что и сказывается на оценках компаний»,— поясняет он.

Директор по работе с портфельными компаниями Фонда развития интернет-инициатив Сергей Негодяев оценивает возможное падение российского венчурного рынка в 2020 году на 10–25% в посевных инвестициях и раундах А (начальные стадии инвестиций). Оценки компаний также снизятся, поскольку завязаны на выручку и рыночный мультипликатор, который смотрят по публичному рынку акций. «Публичный рынок свалился, соответственно, свалились мультипликаторы. Оценки компаний будут сильно ниже: где-то в три раза, где-то в пять. Денег будут давать меньше, а доли будут забирать больше»,— прогнозирует господин Негодяев. Некоторые фонды используют кризис, чтобы войти в компании по супернизким оценкам, подтверждает управляющий партнер AddVenture Максим Медведев. «Мы сами по некоторым компаниям рассматриваем возможность покупки конкурентов задешево»,— признается он. 35–50% инвесторов сократят чеки в инвестиционных раундах, прогнозирует руководитель группы Deloitte Digital Максим Шапировский.

Президент Sistema_VC Дмитрий Филатов о том, как кризис влияет на венчурный рынок

Меняются и роли на венчурном рынке. «До пандемии долгое время это был рынок продавца: фонды активно конкурировали между собой за яркие, перспективные и сильные команды, что зачастую приводило к завышенным оценкам. Сейчас баланс выравнивается в пользу большей важности инвесторов»,— указывает сооснователь венчурного сообщества Alta Club, экс-гендиректор «МТС Украина» Иван Золочевский. Инвестор с деньгами сейчас король на рынке, подтверждает Сергей Негодяев.

Фокус многих инвестфондов сместится на поддержку текущего портфеля компаний. Сейчас надо сокращать расходы и адаптировать бизнес к новым реалиям, задача фондов — помочь пройти сквозь кризис с минимальными потерями, говорит Максим Медведев. От 40% до 70% венчурных инвесторов сейчас планируют изменить стратегию в каком-либо виде, оценивает Максим Шапировский. По его словам, это касается как продолжительности жизни фонда или его этапов, так и фокусов на тех или иных индустриях или стадиях проектов.

Государственные венчурные фонды, занимающие заметное место на российском рынке, пока чувствуют себя лучше других. По данным DSight, на инвестиции госфондов в прошлом году пришлось 4% объема рынка в деньгах, а 2020 год сулит продолжение усиления их роли. «На фоне снижения активности частных фондов стали более активны госфонды. Других денег на рынке мало»,— подтверждает Дмитрий Филатов. Государство — надежный партнер, что не всегда можно сказать о корпоративных и частных инвесторах, которые в кризис могут испытывать трудности с ликвидностью, заверяет замгендиректора Российской венчурной компании Алексей Басов.

Время возможностей

Пока от пандемии выигрывает все, что относится к дистанционному образу жизни,— будь то софт для удаленной работы, сервисы доставки еды или стартапы в сфере онлайн-образования. Так, одной из наиболее заметных недавних инвестиций стало привлечение $50 млн стартапом с пермскими корнями Miro. Инвестором выступил американский фонд Iconiq Capital, управляющий капиталами основателей Facebook и Twitter соответственно Марка Цукерберга и Джека Дорси, о сделке было объявлено 23 апреля. Miro — платформа для удаленной совместной работы, которая может интегрироваться с другими инструментами вроде Zoom, Jira и Google Docs.

Также крупной сделкой станет покупка 75,6% сервиса экспресс-доставки продуктов «Самокат» совместным предприятием Mail.ru Group и Сбербанка. Пока подписаны только обязывающие документы. По оценке Алексея Соловьева, 75,6% «Самоката» могли обойтись покупателям в 1,5 млрд руб. Еще одна заметная инвестиция — $5 млн, привлеченных от Российского фонда прямых инвестиций, Bonduelle и бизнес-ангела стартапом Elementaree, занимающимся доставкой продуктовых наборов.

К последним сделкам на российском EdTech-рынке можно отнести инвестиции Leta Capital в размере $1 млн в стартап с российскими корнями MyBuddy.Ai. Также в апреле $1 млн от неназванных частных инвесторов привлекла интерактивная платформа для обучения детей «Умназия», основанная выходцами из McKinsey Дмитрием Плотниковым и Галиной Кан, рассказала “Ъ” представитель компании.

Cооснователь TMT Investments Герман Каплун о том, как меняются приоритеты инвестфондов

Пандемия отразится и на интересе инвесторов к медицине и фармакологии. «Фармакология, в частности, экспресс-диагностика, универсальные вакцины и пр., станет горячей темой. Хотя в венчурном мире это довольно сложная индустрия для инвестирования из-за повышенной капиталоемкости и долгого горизонта возврата»,— говорит Максим Шапировский.

При этом мнения экспертов о стадиях, в которые сейчас продолжатся инвестиции, расходятся. «Глобально сейчас время возможностей для стартапов ранних стадий. Инвестиции в технологии на ранней стадии характеризуются высоким риском и более высоким возвратом инвестиций, но в период кризиса такие компании становятся относительно менее рискованными»,— уверен Алексей Соловьев. Предпосевные и посевные стадии будут на спаде из-за и так свойственного им высокого риска, возражает Максим Шапировский. Прицел будет на стартапы с продуктами «в идеале с неким cash flow», ожидает он.

В целом участники венчурного рынка надеются, что для многих из них кризис станет временем новых возможностей. «На рынке будет появляться все больше интересных бизнес-возможностей для инвесторов, молодых и зрелых инновационных компаний. Мы также ожидаем появления в индустрии новых игроков, которые обеспечат в отрасль дополнительный приток длинных денег, например страховых компаний и негосударственных пенсионных фондов»,— оптимистичен Алексей Басов.

Риски шальных денег

Венчурные фонды нечасто позволяют себе влезать в стратегию портфельных проектов, по крайней мере за основателей делать эту работу обычно не рекомендуется, указывает Иван Золочевский. Но как раз в кризисных условиях инвесторы уделяют повышенное внимание портфельным компаниям. Например, FinSight Ventures запросила у своих компаний операционный план с учетом различных сценариев развития ситуации. «Не все испытывают трудности в данный момент, однако никто не знает, перейдет ли экономический шок в новый циклический кризис. Поэтому мы советуем нашим компаниям начать оптимизацию затратной части своих бюджетов и перенести часть расходов на третий-четвертый квартал»,— пояснил Алексей Гарюнов.

AddVenture рекомендует компаниям оптимизировать структуру и иметь денежный запас минимум на год, а также использовать момент для захвата доли рынка, пока «активность конкурентов снизилась». Однако во многих проектах пришлось расстаться с большим количеством сотрудников, признает Максим Медведев. Leta Capital составила многостраничную инструкцию по выживанию в кризис и направила ее своим проектам: им рекомендуется иметь денежный запас минимум на полгода, а при его отсутствии начинать урезать расходы. «Мы просим портфельные компании даже при наличии финансовых резервов активно перестраиваться. С компаниями, чьи продукты особенно востребованы в новых условиях, обсуждаем экспансию и наращивание рыночной доли»,— говорит Алексей Басов.

Похожие советы инвесторы дают и стартапам, которые ищут инвестиции. Максим Шапировский уверен, что сейчас они должны сфокусироваться на ключевом продукте, подробнее расписать стратегию, не теряя из фокуса маркетинговую составляющую, и в то же время экономить средства, стараясь как можно раньше начать переговоры об инвестициях. «Пытайтесь дотянуться до любых денег»,— категоричен и Сергей Негодяев. По его мнению, стартапам стоит брать средства инвесторов даже по оценке ниже предыдущих, а также пытаться ускорить получение средств от клиентов и по возможности отложить выплаты подрядчикам.

Дмитрий Филатов, напротив, предостерегает от «шальных денег». По его словам, сейчас «сомнительные партнеры» на рынке могут пытаться входить в проекты с минимальными затратами и на агрессивных условиях. «Сейчас можно поддаться панике и взять непонятных партнеров на борт. Экономика восстановится, ситуация нормализуется, а новые партнеры останутся»,— поясняет он. В этой ситуации, уверен господин Филатов, лучше разработать план преодоления этого этапа самостоятельно или с минимальной помощью текущих акционеров.

Список топ 10 крупнейших венчурных фондов в России 2021

Сегодняшней темой для разговора будут венчурные фонды в России: список на 2019 год. Помимо актуального рейтинга, я расскажу о том, что собой в принципе представляет российский рынок прямых инвестиций, какие на данный момент присутствуют актуальные тенденции в этом направлении финансовых вложений.

Какое место на этом рынке занимает государство? Насколько важен иностранный капитал и какова роль местных венчурных компаний?

Список крупнейших венчурных фондов РФ

Список самых крупных венчурных организаций, осуществляющих деятельность в России, выглядит следующим образом:

| Наименование венчурного фонда | Основатели (руководители российского направления фонда) | Список успешных проектов и инвестиций |

| Runa Capital | Сергей Белоусов | Nginx, Jelastic, LinguaLeo, Rolsen, Parallels. |

| Kite Ventures | Эдуард Шендерович | ZeptoLab, Ostrovok.ru и Trends Brands. |

| ru-Net Ventures | Леонид Богуславский | Инвестиции в Yandex и Ozon. А также проекты Deliveryhero.ru, Made.com, Tradeshift. |

| IMI.VC | Игорь Мацанюк | Narr8 и Game Insight |

| ABRT | Андрей Баронов и Ратмир Тимашев | KupiVIP, Acronis |

| e.ventures | Дамиан Доберштейн | KupiVIP, OZON, Darberry, heverest.ru, Teamo, Pin me |

| Mangrove | Дэвид Варокьюэр | Skype, Drimmi, HomeMe, KupiVIP. |

| Almaz Capital | Александр Галицкий и Петр Лукьянов | Jelastic, Flirtic, Alawar. |

| РВК (российская венчурная компания) | Государственный фонд России | Wobot, «Керамические трансформаторы», «Мембранные технологии». |

| Vesna Investment | Байба Лиепина | shopogoliq.ru, Looksima, Connect2me. |

Что такое венчурный фонд и зачем он нужен

Благодаря таким финансовым учреждениям компании могут привлекать средства на высокорисковые проекты, если другие виды финансирования для них ограничены или зачастую недоступны.

Структура таких инвестиционных фирм представляет собой консолидацию средств из списка участников фонда и распределение их между перспективными бизнес-проектами с помощью формирования специальных портфелей.

Развитие венчурных фондов в России

Рынок венчурного инвестирования в России развивался с большим участием государства. Более 25 % организаций из списка представителей прямых инвестиций, работающих на местном рынке, функционируют с участием государственного капитала.

В России исторически большая часть венчурного капитала приходит от иностранных участников. Такая зависимость порождает довольно рваный характер развития рынка прямых инвестиций в РФ: вводимые ограничения со стороны западных стран негативно влияют на местный рынок.

Некоторые крупнейшие зарубежные фонды уходят из России или уменьшают свою инвестиционную активность.

Однако есть и другая тенденция. Список местных венчурных компаний все больше пополняется структурами крупных российских корпораций. Активными участниками этого рынка стали госкорпорации ВТБ, КамАЗ, Сбербанк, РЖД, «Вертолеты России» и др. Среди списка частных компаний лидирует акционерный финансовый холдинг «Система».

Как обстоит ситуация сегодня

Если говорить об общем списке фондов, работающих на территории России, то цифры следующие:

- Функционируют 189 организаций, занимающихся прямыми инвестициями.

- В 2018 году были совершены вложения в 185 довольно крупных стартапов, прошли выходы с хорошей прибылью из 20 компаний, ранее получивших финансирование.

- Венчурный капитал в России на данный момент составляет почти 4,2 млрд долларов.

Заключение

Рынок прямых инвестиций – важная часть развития и функционирования экономики России. Несмотря на ряд проблем, наблюдаются позитивные тенденции в этом направлении.

Список фондов пополняется местными компаниями, а государство старается стимулировать эти процессы, участвуя в создании бизнес-акселераторов внутри корпораций и отдельных инвестиционных структур.

Благодаря этому в нашей стране получают развитие небольшие производственные площадки и продвигаются научно-технические разработки, тем самым совершенствуется список выпускаемых продуктов и технологий с местной пропиской.

Надеюсь, было интересно, а главное, полезно. Подписывайтесь на статьи и делитесь ими в соцсетях.

Источник https://iklife.ru/investirovanie/venchurnyj-fond-chto-ehto-i-kak-rabotaet.html

Источник https://www.kommersant.ru/doc/4337405

Источник https://greedisgood.one/venchurnye-fondy-v-rossii

Источник