Оформить кредитную карту Альфа банк без головной боли

Процесс оформления кредитки в Альфа Банке от А до Я

Добрый день, искатели комфорта и выгоды! Если вы читаете этот обзор, значит, вы наконец-таки решились оформить кредитную карту Альфа банк, и вам необходимо взвесить все плюсы и минусы своего решения. В принципе, наличие кредитного пластика в вашем кошельке – это огромный спектр возможностей, который вы полноценно можете использовать для оплаты товаров в магазинах, приобретения разного рода услуг и многого другого. Однако, от того, насколько выгодным и экономичным продуктом вы пользуетесь, напрямую зависит ваше благосостояние и сохранность кошелька. О том, как получить самую выгодную и удобную кредитку, и на что обратить внимание при ее оформлении, мы сегодня и поговорим.

Немного о самом банке

Прежде чем оформить кредитную карту, нужно четко понимать, в какой банк вы обратились. Поскольку в нашем случае за пластиком мы идем в Альфа Банк, вам стоит знать, что это один из крупнейших российских банков и самый крупный частный банк, который входит в состав ССВ. Основан он был еще в далеком 1990 году в размах консорциума «Альфа-Групп».

Сегодня Альфа Банк гордо носит звание универсального банка, работающего как с юридическими, так и с физическими лицами, и имеющего очень сильные позиции во всех сегментах банковского рынка. Несомненным достоинством компании можно считать то, что она обслуживает физических лиц не только в своих отделениях, но и при помощи интернет-банкинга, которое носит название «Альфа-Клик».

На сегодняшний день Альфа Банк имеет порядка 400 офисов, а также дочерние предприятия на территории Украины, Белоруссии, Казахстана и Нидерландов. Представительства банка можно найти в Великобритании, в Соединенных Штатах Америки и даже на Кипре. Своим клиентам компания предлагает широкий ассортимент кредитных и депозитных карт, всевозможные потребительские кредиты, ипотеки, автокредиты, депозиты, а также кредиты и депозиты для малого и среднего бизнеса. Если изучить отзывы клиентов Альфа Банка, то становится понятно, что мы имеем дело с серьезным гигантом, флагманом банковской индустрии.

Общие условия по кредитным картам

Кредитные карты, выпускаемые Альфа Банком, могут смело использоваться вами как в пределах России, так и за рубежом. От того, в какие страны вы чаще всего ездите, будет зависеть и выбор международной платежной системы для вашего пластика. К примеру, если вы являетесь частым гостем Соединенных Штатов Америки, то ваша кредитка должна быть выпущена в системе Visa. Если же вы путешествуете в европейском направлении, то вам необходима карта MasterCard. И в одной, и в другой платежной системе имеются карты трех форматов: классического, золотого и платинового, что напрямую влияет на размер лимита, стоимость обслуживания и величину процентной ставки. Кроме того, выбор определенного типа карты влияет и на ее функционал. В зависимости от того, каким пластиком вы пользуетесь, его возможности могут быть ограничены банальной выдачей вам заемных средств, а могут – предоставить в ваше распоряжение различные дополнительные привилегии и поощрения от партнеров Альфа Банка.

От выбора кредитной карты будут зависеть и условия ее использования. Так, по любому пластику в Альфа Банке может быть достигнут льготный период использования кредитных средств до 100 дней. Вне этого периода по стандартной кредитке вам будет начислено от 11,99% годовых за использование банковских средств, на привилегированных картах проценты могут быть немного ниже.

Условия в зависимости от типа

Условия разнятся в зависимости от тарифа. На примере кредитки 100 дней без процентов:

- Classic/Standart – до 500 000 руб. под годовой процент от 11,99%. За год обслуживания придется заплатить от 590 руб.;

- Gold – лимит растет до 700 000 руб. процент тот же. Увеличивается стоимость обслуживания – от 2990 руб./год.;

- Platinum – лимит до 1 000 000 руб. с тем же годовым процентом. Обслуживание увеличивается до 5490 руб. в год.

По всем типам тарифов бесплатно можно снимать до 50 000 руб./мес. Сверх этого комиссия составляет 5,9%, 4,9% и 3,9%.

Приятные дополнения

Вне зависимости от того, какую вы решитесь оформить кредитку, все они будут иметь одни и те же параметры:

- вы сможете оформить онлайн дополнительную виртуальную карту в системе интернет-банкинга Альфа-Клик;

- Альфа Банк не устанавливает суточные лимиты на снятие наличных с кредитной карты;

- условия погашения задолженности по кредитке предусматривают бесплатное пополнение карты через банкоматы Альфа Банка или в кассах банковских отделений.

Требования к получателю

Подать заявку на кредитную карту может каждый гражданин Российской Федерации, достигший 21 года. Чтобы получить положительный ответ от банка, необходимо выполнить ряд требований:

- официальный ежемесячный доходпревышает сумму в 9000 рублей;

- стаж на последнем рабочем месте свыше 3 месяцев;

- иметь постоянную регистрацию в городе, в котором оформляется кредитка;

- контактный телефон – стационарный, который либо подведен к фактическому месту проживания, либо к рабочему месту; мобильный.

В случае если у вас нет стационарного телефона, вы всегда можете указать в заявке номер своих родственников или друзей, заранее предупредив их о том, что им могут перезвонить из банка относительно вашего запроса; - не быть держателем любой другой кредитки Альфа Банка.

Те, кто желают оформить кредитную карту без справок, могут сделать это в любом банковском отделении буквально за 30-40 минут. Однако, для получения такого продукта вам придется иметь идеальную кредитную историю. Кроме того, не рассчитывайте на то, что моментальный пластик даст вам доступ к большим лимитам и предложит самые выгодные условия по использованию и обслуживанию. Будьте готовы к тому, что такая карта будет иметь минимальный льготный период, огромные проценты за использование заемных средств и просто гигантские штрафы за просрочку по платежам.

Инструкция по оформлению, получению, активации кредитной карты

Пожалуй важнейшим этапом оформления кредитки в Альфа Банке является заполнение и подача заявки на ее получение. В заявке вам непременно нужно будет сообщить банку все сведения о себе, показать свою платежеспособность и убедить компанию в том, что вы являетесь надежным заемщиком. В том случае, если вы, решая какую карту лучше оформить, выбрали для приобретения этого пластика именно Альфа Банк, вы вполне можете рассчитывать на то, что вам предоставят возможность получить кредитку по льготным условиям. Держатели зарплатных карт вполне могут получить карту с лимитом в 400% от суммы ежемесячного заработка.

Как оформить карту?

Для оформления кредитки от вас потребуется заполненная анкета, которую вы можете заполнить на официальном сайте Альфа Банка или приехать в ближайшее банковское отделение. Обратите внимание на то, что все данные в ней должны быть достоверными. Все, что вы напишите в заявке, будет тщательно проверено банковским сотрудником. Поэтому любые неточности и расхождения могут стать причиной для того, чтобы банк отказал вам в кредите. Вместе с заявкой вам нужно будет предъявить свой паспорт и один из таких документов на выбор:

- водительское удостоверение;

- загранпаспорт;

- идентификационный код;

- медицинскую страховку;

- пенсионное страховое свидетельство.

Кроме того, хочу обратить ваше внимание на то, что для получения кредитки с повышенным лимитом и наиболее выгодными условиями, вам следует добавить к вышеуказанному перечню бумаг еще и ксерокопии таких документов:

- паспорт на транспортное средство, владельцем которого вы являетесь;

- трудовую книгу, заверенную вашим работодателем;

- справку о доходах (можете воспользоваться формой банка, а можете – формой 2НДФЛ).

Оформить выгодную кредитку с кэшбеком

Как получить карту?

Получить кредитку Альфа Банка можно несколькими путями:

- По стандартной схеме. Для этого вам, как будущему держателю карты, нужно будет заполнить анкету-заявление на выпуск пластика и, приложив к нему свой паспорт и любой другой документ, подтверждающий вашу личность, предъявить ее в ближайшем банковском отделении. Или, используя более удобный вариант, заполнить заявку и загрузить документы в электронном виде на сайте банка.

- По упрощенной схеме. На лояльное оформление могут рассчитывать лишь постоянные клиента банка, имеющие хорошую репутацию, чистую кредитную историю и доступ в системе Альфа-Клик. Чтобы получить кредитку, таким заемщикам достаточно заполнить заявление в личном кабинете интернет-банкинга.

- По ужесточенной схеме. С этим вариантом придется столкнуться всем, кто ищет, как увеличить лимит по карте. Чтобы получить пластик с повышенным кредитным лимитом, к заявке нужно будет добавить еще и документы, которые будут подтверждать вашу платежеспособность.

После того, как вы подадите заявку на оформление пластика, вам придет сообщение или же последует звонок от сотрудника банка, из которого вы узнаете, одобрили ваш запрос или нет. Если решение будет носить положительный характер, вам сообщат, что карту изготовят для вас в течение 5 рабочих дней, после чего вы сможете забрать ее в банковском отделении.

Как активировать карту?

Если вы успешно прошли процесс подачи заявления, получили одобрение от банка и сумели благополучно оформить кредитку, значит, пришло время поговорить о ее активации. Все мы понимаем, как пользоваться кредитной картой, но, что делать, если пластик после получения в банке не принимают к оплате ни в одном магазине, никакие операции по нему недоступны? Чтобы активировать кредитку, вы можете пойти двумя путями:

- Позвонить на горячую линию по номеру 8-800-2000-000;

- Обратиться в ближайшее банковское отделение с паспортом или любым другим документом, подтверждающим вашу личность.

Активировать свою карту вы можете самостоятельно или поручив это мероприятие своему доверенному лицу, вооружив его нотариальной доверенностью.

Самые свежие предложения по картам Альфа Банка

Ну а теперь предлагаю вам познакомиться с последними «пластиковыми» предложениями Альфа Банка.

Альфа-Банк «100 дней без %»

Кредитка, которую на сегодняшний день можно считать абсолютной рекордсменкой по длительности грейс-периода. Сразу стоит отметить, что беспроцентный период у этого пластика довольно необычный, а потому, если вы уже знакомы с таким продуктом как кредитка, вам придется по-новому взглянуть на работу льготного периода. Все дело в том, беспроцентный период в кредитках Альфа Банка стартует только после того, как вы впервые рассчитываетесь ими за товары или услуги. То есть, если в течение 100 дней с момента первой покупки или снятия наличности вы полностью погасили свою задолженность по карте, то за кредит вам не придется ничего платить. На протяжении 100-дневного грейс-периода банк регулярно присылает уведомления о том, какой минимальный платеж нужно внести в следующие 20 дней.

Обратите особое внимание на то, что, если в течении грейс-периода вы не успеваете погасить долг, то проценты за использование кредитных средств начисляются ежедневно, начиная с момента, когда была образована ваша задолженность. Причем, банк начислит вам проценты не только за период просрочки, а за все время, что вы пользуетесь займом, включая сюда и льготный период тоже.

Максимальный лимит, который вы можете получить в свое распоряжение по карте «100 дней без процентов», достигает 1 000 000 рублей. За пользование банковскими средствами вам придется платить, 11,99% при оплате товаров и услуг, 23,99% – выдача наличных. Кроме того, ежегодное обслуживание этого пластика обойдется от 590 руб. до 5490 руб. (Премиум тариф). Если вы решите снять наличные с карты, то до 50 000 рублей в месяц это бесплатно. При погашении кредита минимальный платеж составляет 3-10% от размера займа, но не меньше 300 руб.

Заказать карту «100 дней без процентов»

Карта Cashback

Получать кэшбек можно даже при покупках с помощью кредитного пластика. Помимо этой особенности Альфа банк дает еще и неплохие условия по этой карте.

Лимит доходит до 300 000 руб., при этом на погашение займа до начисления процентов дается 60 дней. Этот же период распространяется и на снятие наличных. Лучше не допускайте начисления процентов, они стартуют с отметки 25,99%. За обслуживание придется заплатить 3990 руб./год. Компенсацию этой суммы банк не предлагает.

Есть неплохой Cashback, до 5% – рестораны и кафе, 1% – прочие категории, в месяц нужно потратить от 20 000 руб. Максимальная выплата ограничена 3000 руб.

Можно снимать наличные, в месяц до 120 000 руб., комиссия при этом составит 4,9%, но не меньше 400 руб. Мелкие суммы обналичивать не рекомендую, кредитку лучше использовать для оплаты покупок в сети.

Заказать карту Альфа Cashback

Кредитная карта «Перекресток»

Карта ориентирована на покупки в Перекрестке, за эту категорию расходов дают максимальный кэшбек. Начисляют до 7 баллов за каждые 10 рублей, потраченных в категории «Любимые продукты» в Перекрестке. На обычные покупки в Перекрестке кэшбек составляет 3 балла и 2 балла за остальные покупки по карте. Обменный курс баллов – 10 за 1 рубль.

Из прочих условий отмечу:

- лимит до 700 000 руб.;

- льготный период доходит до 60 дней;

- в подарок дают 5000 баллов, их потом можно потратить;

- процент на кредит стартует с 23,99% годовых, лучше не допускать просрочки и гасить долг в грейс-период;

- обслуживание обойдется всего в 490 руб./год.

Отмечу, что Перекресток можно использовать для погашения долга по другим кредиткам. Такие переводы бесплатны.

Получить карту Перекресток

Кредитная карта Miles

Карта ориентирована на путешественников. Отлично подходит для оплаты билетов, отелей и прочих расходов, связанных с поездками/авиаперелетами. Лимит по ней может доходит до 1 000 000 руб.

Основная особенность – кэшбек в виде миль за расходы по карте. На стандартном тарифе начисляют 1 милю за потраченные 30 руб. 0,8$/0,8€, на Signature – 1,75 мили за такой же расход. Потом мили можно использовать, например, для оплаты билета или брони номера в отеле.

Из прочих условий отмечу:

- беспроцентный период в 60 дней;

- 500-1000 миль в подарок (зависит от выбранного тарифа);

- обслуживание обойдется в 990 руб./год на младшем тарифе;

- процентная ставка не ниже 23,99%.

Если раньше покупали билеты с обычной карты или за наличные рекомендую эту категорию расходов перевести на Alfa-Miles. Подводных камней здесь нет.

Получить карту Miles

Кредитная карта Аэрофлот

Еще одна кредитка, ориентированная на путешественников, выделяются бонусной программой «Аэрофлот Бонус». Накопленные мили можно потратить на любые товары/услуги партнеров, оплату билетов при перелетах авиакомпаниями, входящими в состав SkyTeam, и для повышения класса обслуживания.

И небольшой обзор условий:

- лимит доходит до 1 000 000 руб. (старший тариф), на обычном – 500 000 руб.;

- начисляется кэшбек от 1,1 до 2,0 миль за потраченные 60 руб. или 1 доллар/евро;

- в подарок начисляются 500-1000 миль в зависимости от выбранного тарифа;

- льготный период стандартный – 60 дней;

- обслуживание по стартовому тарифу составляет 990 руб./год;

- ставка от 23,99% годовых.

Если планируете снимать наличные с этой кредитки, то учитывайте комиссию в 5,9%, но не менее 500 руб. за транзакцию – не самый выгодный вариант. В месяц можно снимать до 60 000 руб. на стартовом тарифе.

Заказать карту Альфа Аэрофлот

Кредитка AlfaTravel

Открывается в нескольких валютах. С помощью накопленных миль можно покупать билету 300+ авиакомпаний мира, при этом накопленные мили не сгорают, если вы ими не пользуетесь. Есть бесплатная расширенная страховка, что важно для путешественников.

Максимальный кэшбек получите только при покупках через travel.alfabank.ru. Если в месяц тратить от 70000 руб., то банк вернет 9% от потраченной суммы в категории «Отели». Еще одна важная особенность – бесплатное снятие наличных за рубежом, если остаток не снижается ниже 30000 руб. или расходы превышают 10000 руб./мес.

Из прочих условий отмечу:

- лимит до 500 000 руб.;

- обслуживание стоимостью 1290 руб./год. (без пакета услуг), 990 руб./год. (с пакетом услуг);

- ставку от 23,99% годовых;

- 60 дней на погашение кредита без процентов.

По Премиум тарифу максимальный кэшбек возрастает до 11%. Правда, для его получения нужно тратить в месяц от 100 000 руб.

Альфа банк самара карты кредитные карты

Крупнейшая коммерческая организация России Альфа-Банк была основана в 1990 году. Сегодня банк осуществляет все финансовые операции и работает с физическими и юридическими лицами. Его филиальная сеть представлена в более чем в 250 городах РФ и насчитывает свыше 600 офисов.

Одним из востребованных продуктов финучреждения считаются кредитные карты, по которым установлен возобновляемый лимит. В обзоре мы подробно расскажем о предложениях Альфа-Банка, карта которого обладает многими преимуществами.

Достоинства и недостатки кредитной карты Альфа-Банка

Перед тем как перейти к ознакомлению с условиями кредитной программы, разберём её плюсы и минусы.

Кредитная карточка Альфа-Банка обладает следующими достоинствами:

- Длительный льготный период от 60 до 100 дней в зависимости от выбранного финансового продукта.

- Довольно быстрое оформление. Через веб-сервис данная процедура займёт не более 5 минут. После чего потребуется только дойти до ближайшего офиса, чтобы получить карту.

- Обналичивание денег без взимания комиссии в пределах установленного лимита.

- Нет необходимости по каждому вопросу обращаться лично в Альфа-Банк. Для этого есть бесплатный сервис, в котором можно контролировать расходы, проводить различные финансовые операции и обращаться за помощью к специалистам.

- По многим карточкам начисляются кэшбэк или бонусы, которые позже можно использовать в качестве скидки в партнёрской сети.

Из недостатков данного платёжного средства можно выделить следующие моменты:

- Дорогое обслуживание счёта, установленное для каждого вида финансового продукта индивидуально.

- Узнать обо всех нюансах использования кредитки можно только в договоре обслуживания. На сайте коммерческой организации представлена скудная информация. Поэтому заранее узнать о штрафах, процентных ставках и прочих моментах невозможно.

- Многие клиенты жалуются, что по умолчанию включается оплата за страховку, списываемая ежемесячно. От неё можно отказаться, но при этом специалисты при оформлении кредитки не предупреждают об этом.

Линейка кредитных продуктов Альфа-Банка

Финансовая организация предлагает своим клиентам на выбор несколько вариантов кредитных карт. Каждая из них обладает своим набором функций и возможностей. Поэтому разберём более детально каждое платёжное средство от Альфа-Банка, чтобы иметь полное представление о продуктах коммерческой организации.

Карта “100 дней без процентов”

Данное платёжное средство выпускается в трёх категориях, от которых зависит установленный лимит и комплект документов:

| Категория | Лимит (р.) | Необходимые документы |

|---|---|---|

| Классик | до 50 000 | Только паспорт гражданина РФ. |

| Голд | до 200 000 | Паспорт гражданина РФ и второй документ на выбор: |

| СНИЛС; | ||

| водительское удостоверение; | ||

| карта другого банка. | ||

| Платинум | до 500 000 | Помимо вышеперечисленных документов потребуется представить справку о доходах по форме 2-НДФЛ или на бланке банка. |

При этом у клиента есть возможность выбрать одну из платёжных систем: Виза или Мастеркард.

Льготный период исчисляется с момента первой расходной операции. В данном случае неважно, было ли это снятие наличности через банкомат или безналичный расчёт за товары и услуги. Именно с этого дня отсчитываются 100 суток, за которые не нужно платить процент. Но есть один нюанс: раз в месяц нужно вносить минимальный платёж в размере от 3 до 10% (минимум 300 р.) от общей суммы долга.

За просрочку минимального платежа или по наступлению 101-го дня на оставшийся долг насчитываются проценты: от 11,99% годовых.

По условиям программы разрешено проводить операцию обналичивания, но в пределах 50 000 р. в месяц. Если превысить данный лимит, потребуется уплатить проценты от 3,9 до 5,9%, рассчитываемые на разницу сумм и зависящие от категории карты.

Ещё одним нюансом кредитки “100 дней без %” считается годовое обслуживание, стоимость которого зависит от выбранной категории карты:

- Классик — 1 190 р.;

- Голд — 2 990 р.;

- Платинум — 6 990 р.

Данный платёж считается обязательным, даже если Вы не пользуетесь кредитной карточкой.

Карта “Alfa Travel”

Платёжное средство рассчитано на путешественников, так как при безналичных расчётах на карту возвращаются бонусы в виде миль. Они не сгорают со временем, поэтому можно копить до определённой суммы, чтобы затем воспользоваться ими для покупки авиабилетов с большой скидкой.

По карте Альфа Тревел доступны следующие привилегии:

- Заказ авиабилетов с использованием миль в более чем 300 авиакомпаниях, 185 лоукостеров или у 60 крупнейших туроператоров России.

- Бесплатная расширенная страховка, включающая в себя экстремальные виды спорта и алкоголь.

- Открытие счетов в рублях и валюте (доллары, евро, франки и фунты).

- Билеты бизнес-класса со скидкой в 15%.

- Бесплатная упаковка багажа 4 раза в год. Услуга доступна для типа карт Сигнатур.

- Доступ в бизнес-залы по всему миру.

- Компенсации при задержке и отмене рейса.

- Помощь персонального менеджера: планирование поездки, выкуп билетов, поиск гидов, переводчиков и прочее.

Условия по кредитной карте Альфа Тревел зависят от выбранного типа. Банк выпускает две разновидности: 2 и 3% возврата милями за безналичный расчёт.

| Альфа Тревел 2% милями | Альфа Тревел 3% милями | |

|---|---|---|

| Годовое обслуживание (р.) | 1 290 р. (без пакета услуг) или 990 р. (с пакетом услуг) | 2 990 р. (без пакета услуг) или 2 490 р. (с пакетом услуг) |

| Начисление миль через travel.alfabank.ru | авиабилеты — 4,5%; | авиабилеты — 5,5%; |

| ж/д билеты — 7,0%; | ж/д билеты — 8,0%; | |

| отели — 8,0%. | отели — 9,0%. | |

| Комиссия за обналичивание за рубежом | 5,9% от общей суммы, но минимум 500 р. | 4,9% от общей суммы, но минимум 400 р. |

| Кредитный лимит (р.) | до 500 000 | до 700 000 |

| Льготный период | 60 дней | |

| Годовая ставка | ||

| от 23,99% |

Карта “#Вместоденег”

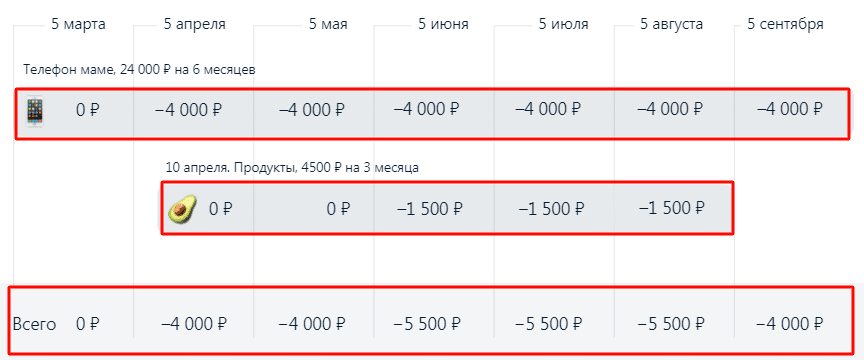

С декабря 2018 данный финансовый продукт не оформляется, но держатели кредиток “#Вместоденег” могут пользоваться ими до окончания их срока. Поэтому ознакомимся с условиями программы.

По данному платёжному средству предоставляется рассрочка до 24 месяцев на покупки товаров в партнёрской сети по всему миру. В других торговых точках — 1 месяц. При этом днём платежа считается дата, соответствующая покупке. То есть если Вы приобрели товар 24 июня, то очередной платёж пройдёт 24 июля.

Списание ранее чем через 30 дней не предусмотрено. Поэтому если Вы решили погасить долг полностью, необходимо положить деньги на счёт и предупредить Альфа-Банк, позвонив оператору по телефону 8-495-788-88-878.

Условия обслуживания карты “#Вместоденег”:

- Установленный лимит от 30 000 до 100 000 р.

- Максимальный период рассрочки 24 месяца, а минимальный — 1 мес.

- Бесплатное пополнение через терминалы Альфа-Банка и партнёрскую сеть, в которую входят: Газпромбанк, Открытие, УБРиР, МКБ, Росбанк и Россельхозбанк.

- Отсутствует годовое обслуживание.

Карта «Аэрофлот»

Платёжное средство рассчитано на активных путешественников, так как за каждую расходную операцию по безналу на счёт поступают мили. В дальнейшем их можно использовать в следующих направлениях:

- Повышать класс обслуживания в аэропорту и авиакомпании.

- Покупать товары и услуги.

- Заказывать билеты со скидкой в компании “Аэрофлот” и в 19 авиакомпаниях, входящих в альянс SkyTeam.

Кредитка выпускается Альфа-Банком в четырёх вариантах, от которых зависит начисление баллов, стоимость обслуживания и кредитный лимит. Поэтому рассмотрим все условия в сводной таблице.

| Standard | Gold | World | World Black Edition | |

|---|---|---|---|---|

| Количество миль за каждые 60 р. или 1 доллар или евро | 1.1 | 1.5 | 1.75 | 2 |

| Максимальный лимит (р.) | до 500 000 | до 700 000 | до 1 000 000 | |

| Стоимость обслуживания в год (р.) | 990 | 2490 | 7990 | 11990 |

| Привилегии | Покупка авиабилетов, аренда авто, повышение класса до “Бизнес” и бесплатная страховка для путешествующих за рубежом | |||

| Приветственные мили | 500 | 1000 | отсутствуют | 1000 |

По всем типам карт действует льготный период в 60 дней и устанавливается ставка от 23,99% годовых. Если Вы решили с помощью карточки “Аэрофлот” погасить ссуду в другом банке, то за перевод комиссия не взимается.

Карта «РЖД»

Платёжное средство относится к кобрендовым, то есть выпущенным совместно с определённой организацией. В данном варианте это РЖД. Поэтому за расходы по счёту владелец получает бонусы, которые впоследствии может тратить на покупку железнодорожных билетов.

Кредитка выпускается в трёх вариантах, у каждого из которых свои условия программы лояльности и стоимость обслуживания.

| Standard | Gold | World | |

|---|---|---|---|

| Мили за каждые 30 р. или 1 доллар, 0,8 евро. | 1.25 | 1.75 | 2 |

| Приветственные баллы | 1000 | ||

| Кредитный лимит | до 500 000 | до 700 000 | до 1 000 000 |

| Годовое обслуживание (р.) | 790 | 2490 | 4990 |

По всем типам карт “РЖД” действует грейс-период до 60 дней. Если выйти за его пределы, то будет начисляться годовой процент от 23,99%.

Карта “Cash Back”

В названии кредитки заложен смысл её действия: за расходы по безналу держателю на счёт начисляется кэшбэк. Отличие его от баллов в том, что возврат осуществляется рублями. Условия по карте “КэшБэк”:

- Лимит кредитных денег до 300 000 р.

- Беспроцентный период 60 дней.

- Годовая ставка вне действия грейс-периода составляет 25,99%.

- Размер кэшбэка зависит от категории товара: 10% — на АЗС, 5% — рестораны, кафе и 1% — остальные товары и услуги.

- В партнёрской сети можно получить скидки до 15%.

- Стоимость годового обслуживания — 3 990 р.

Карта «Перекрёсток»

Платёжное средство позволяет накапливать баллы с каждой покупки, оплаченной безналичным путём. Накопленные бонусы можно тратить в торговой сети “Перекрёсток”. Кобрендовая кредитная карта обладает следующими условиями:

- Лимит по ссуде не более 700 000 р.

- Грейс-период — 60 дней.

- Годовой процент — от 23,99%.

- Стоимость обслуживания в год — 490 р.

- При оформлении карты клиент получает 5 000 приветственных баллов.

- Начисление бонусов за каждые 10 р. по следующей схеме: 3 балла — в сети Перекрёсток и 7 баллов — в категории “Любимые”, 2 балла — в остальных торговых точках.

Правила оформления кредитных карт Альфа-Банка

Финансовая организация предлагает несколько вариантов оформления кредиток:

- при личном посещении любого отделения банка;

- в личном кабинете “Альфа-Клик” или “Альфа-Мобайл”;

- на веб-ресурсе.

Условия оформления кредитной карты на сайте Альфа-Банка

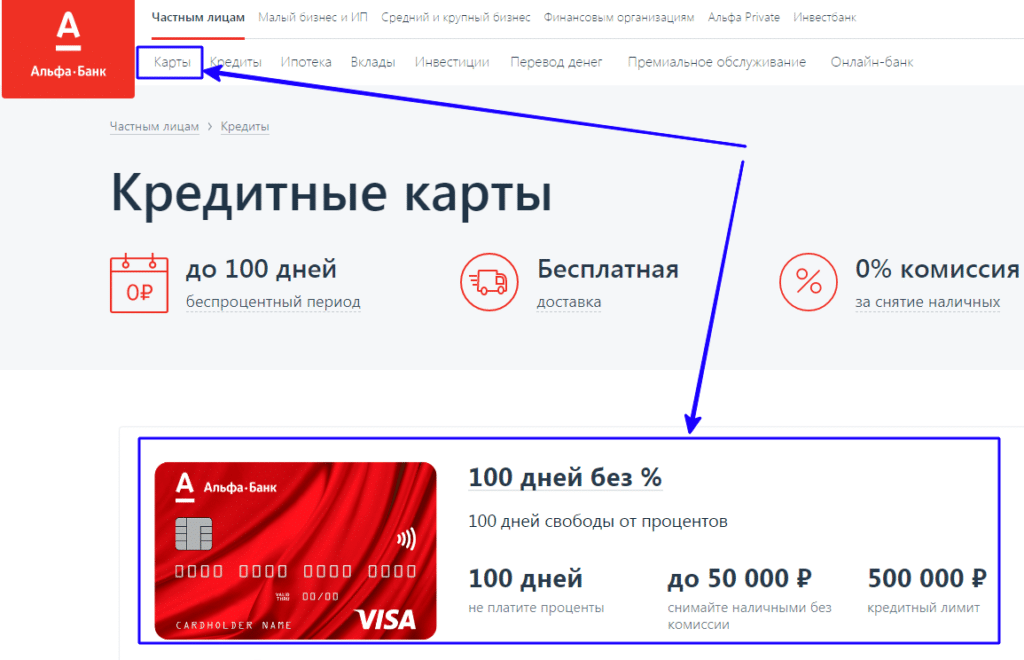

Чтобы быстро заказать карту Альфа-Банка, лучше всего зайти на сайт кредитной организации, так как через интернет сделать это можно в любое удобное время.

В верхнем меню слева перейдите в раздел “Карты”, где в открывшемся списке выберите пункт “Кредитные”. Откроются все действующие в настоящее время в Альфа-Банке финансовые продукты.

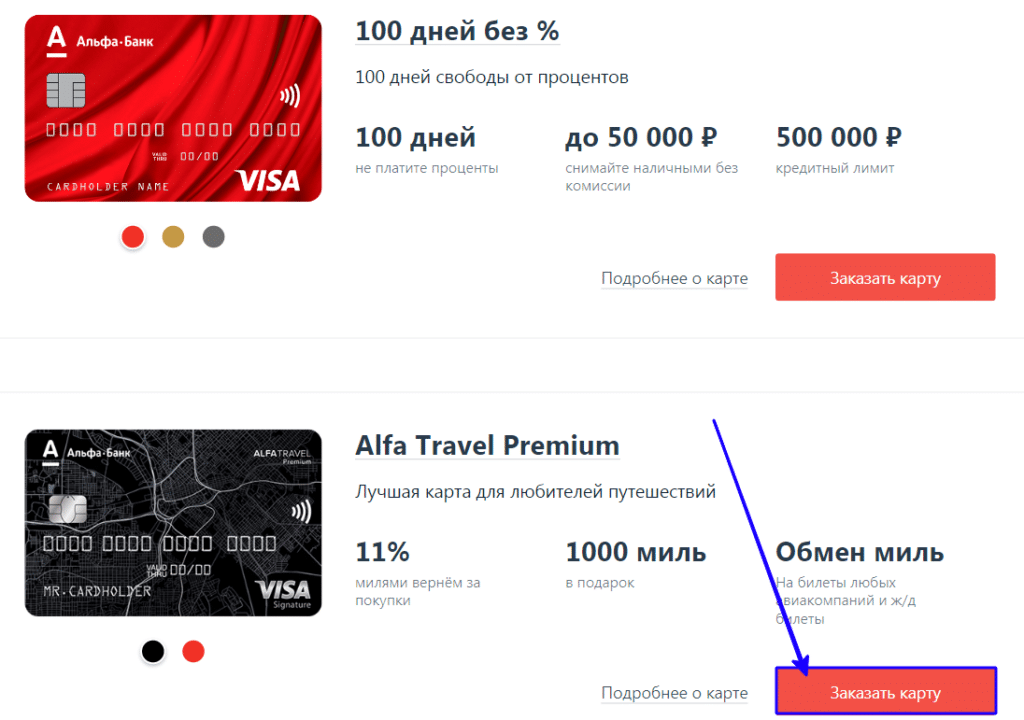

Ознакомьтесь с условиями. Если они Вас устроили, справа нужно нажать на кнопку “Заказать”.

После этого откроется анкета. В ней потребуется заполнить следующие данные:

- Персональные сведения.

- Контактная информация. На указанный номер телефона поступит СМС с кодом для подтверждения личности. Его нужно повторить в открывшемся поле.

- Паспортные данные. Заполняются в точности как в документе, то есть с соблюдением регистра букв и сокращений.

- Адрес по прописке и проживания. Необходим для определения ближайшего офиса Альфа-Банка, куда поступит карта.

- Информация о доходах и работодателе.

После оформления заявка направляется на рассмотрение специалистам банка. Сроки ознакомления с поданной информацией составляют до 3 рабочих дней. По окончании Вам поступит СМС-сообщение с результатом. Если он будет положительным, потребуется явиться в отделение Альфа-Банка с паспортом и дополнительными документами (если это предусмотрено получением кредитной карты).

Таким образом, оформить кредитную карту Альфа-Банка через онлайн-ресурс можно довольно быстро. Например, если подавать заявку в офисе кредитной организации, необходимо явиться в часы работы и заполнить анкету. Рассмотрение заявки на выпуск кредитной карты в данном случае занимает 5 рабочих дней, а выпуск может проходить до 1 недели.

Список документов

Для подачи заявки на получение кредитной карты Альфа-Банка необходимо предоставить специалистам паспорт гражданина РФ. Для оформления повышенного лимита по займу нужно принести с собой дополнительный комплект:

- Один из документов на выбор: СНИЛС, водительское удостоверение, ИНН или банковская карта другой кредитной организации.

- Справка о доходах по форме 2-НДФЛ или на бланке Альфа-Банка.

При этом установлены следующие требования к заёмщику:

- Возраст от 18 лет и старше.

- Гражданство РФ.

- Наличие мобильного телефона и стационарного рабочего.

- Постоянная регистрация в населённом пункте, где расположено отделение Альфа-Банка.

- Требование к доходу после налоговых вычетов: Москва и область — от 9 000 р., остальные регионы страны — от 5 000 р.

Правила использования кредитных карт Альфа-Банка

Существуют несколько нюансов, касающихся кредитных продуктов данной коммерческой организации:

- Как таковой активации не существует, поэтому в любом случае будет списываться плата за ежемесячное обслуживание, если она предусмотрена правилами.

- Льготный период рассчитывается с момента проведения расходной операции. При этом не важно, было ли это расчётом за товары и услуги или обналичиванием денег.

- Можно оформить выпуск кредитной карты, если у клиента имеется ещё одна кредитка в Альфа-Банке. Главное, чтобы по ней не было допущено просрочек в оплате.

- При действии беспроцентного периода необходимо ежемесячно вносить минимальный платёж. Узнать его сумму можно в мобильном приложении или в личном кабинете “Альфа-Клик”.

Как закрыть кредитную карту

Вопрос об аннулировании кредитки волнует многих клиентов Альфа-Банка. Необходимо правильно пройти все этапы закрытия кредитного счёта, чтобы в дальнейшем не возникло проблем.

- Предварительно погасите все имеющиеся долги по карточному счёту.

- Отключите через мобильное приложение или личный кабинет все платные услуги.

- Придите в любое отделение Альфа-Банка с паспортом и кредитной картой, где напишите заявление на закрытие счёта.

- Попросите сотрудника выдать вам выписку по счёту, чтобы иметь на руках документ, доказывающий, что Вы не имеете долга перед данной кредитной организацией.

- Сотрудник банка при Вас должен разрезать кредитку пополам.

- Повторно обратитесь в данное отделение спустя месяц с паспортом, чтобы проверить закрытие счёта. Вы можете также потребовать подтверждающие документы: справку или выписку.

Если Вы уже пользуетесь какой-либо кредитной картой Альфа-Банка, то мы просим Вас поделиться своим мнением и рассказать о её положительных и отрицательных сторонах. Ваш отзыв может стать полезным для других клиентов финучреждения, так как на его основе они смогут составить своё представление о продуктах банка.

Источник https://guide-investor.com/banki/kreditka-alfa-bank/

Источник https://alfabank-24.ru/kredit/karty

Источник

Источник