Инвестиционный портфель — что это такое и как его собрать? | Инвестиционная группа «УНИВЕР»

Как собрать инвестиционный портфель?

Инвесторы стремятся защитить свои вложения от колебаний цен на рынке. Для этого они распределяют капитал между разными инструментами: так убыток по одной из ценных бумаг может компенсироваться прибылью от других.

Что такое инвестиционный портфель

Инвестиционный портфель — это набор активов для накопления и умножения капитала. Он похож на кошелек, в котором хранятся:

- акции;

- облигации;

- ETF; ; , недвижимость, криптовалюты и пр.

Инвестор получает доход двумя способами: в виде разницы между ценой покупки и продажи активов или в виде периодических выплат — дивидендов или купонов. Перед тем, как составить портфель инвестиций, нужно сформулировать свое отношение к риску, поставить цель, определить срок ее достижения.

Разновидности портфелей

Структура инвестиционного портфеля во многом зависит от готовности владельца рисковать. Ценные бумаги условно располагаются в следующем порядке по возрастанию риска и, соответственно, доходности: государственные облигации (ОФЗ), корпоративные облигации, акции, деривативы (опционы, фьючерсы, форварды, свопы).

В зависимости от своего отношения к риску инвесторы формируют разные виды инвестиционных портфелей:

1. Консервативный. Рассчитан на максимальное сохранение капитала и включает только самые безопасные активы, например, облигации и золото. Доля акций «голубых фишек» — около 10%. Владелец предполагает получать доход, превышающий ставки по депозитам, обычно от 4% до 7% годовых.

2. Умеренный. Применяется инвесторами, допускающими небольшую степень риска. Содержит от 35% до 50% акций, не более 10% из которых могут быть вложениями в стартапы или высокорискованные сферы экономики. Инвестор рассчитывает на прибыль от 12% до 20% годовых.

3. Агрессивный. Предполагает высокий уровень риска и практически на 100% состоит из акций. Бумаги крупных предприятий составляют не более 30%. Основная доля распределена между быстрорастущими компаниями, например, из IT-сектора. Ожидаемая прибыль — около 45% годовых.

Цели формирования инвестиционного портфеля также влияют на его формат, например:

- покупка квартиры или автомобиля;

- пенсионные накопления;

- оплата учебы;

- путешествие;

- создание прочной финансовой подушки безопасности.

Срок действия инвестиционного портфеля напрямую зависит от цели вложения. Например, крупная покупка обычно требует от нескольких месяцев до года инвестиций. Пенсионные накопления или создание капитала для пассивного дохода могут занять десятки лет. По сроку можно выделить типы инвестиционных портфелей:

- краткосрочный (от года до 3 лет);

- среднесрочный (от 3 до 10 лет);

- долгосрочный (от 10 лет и выше).

Как собрать инвестиционный портфель

1. Четко сформулировать цель, так как он нее зависят срок и сумма инвестиций. Например, через год купить автомобиль за 1,5 млн рублей или к 40 годам выйти на пассивный доход в 50 тыс. рублей.

2. Определить свой риск-профиль. Можно пройти тестирование на сайте брокера или самостоятельно оценить свою терпимость к возможным убыткам.

3. Распределить активы в процентном соотношении, соответствующем вашей цели, сроку и терпимости к риску.

4. Отобрать ценные бумаги. Перед покупкой активов нужно проанализировать их надежность и потенциальную доходность.

5. Диверсифицировать инвестиции. Портфель должен был адаптирован к рыночным колебаниям, неопределенности и ошибкам. Чтобы свести риски к минимуму, нужно вкладывать деньги в разные инструменты, отрасли, страны и компании. Так отдельные инвестиции не будут существенно влиять на капитал. Если сумма инвестиций невелика, для диверсификации можно использовать биржевые паевые инвестиционные фонды (БПИФы, ETF).

6. Отслеживать эффективность инвестиций и регулярно пополнять брокерский счет. Проверяя свои результаты, можно своевременно найти и исправить ошибки. Регулярные инвестиции помогают снизить среднюю цену покупки.

7. Ребалансировать свой портфель, то есть иногда продавать или покупать ценные бумаги, чтобы они продолжали соответствовать выбранному соотношению.

Как отобрать ценные бумаги

Когда понятны принципы формирования инвестиционного портфеля, можно приступать к его наполнению. Этап анализа и выбора бумаг занимает больше всего времени и требует кропотливости.

Например, при выборе облигации важно учитывать размер купона, его тип, срок погашения, вид облигации, кредитный рейтинг компании, выпустившей бумагу (эмитента), ключевую ставку ЦБ. В периоды роста ставки рефинансирования не стоит покупать долгосрочные облигации, так как они могут потерять свою привлекательность со временем.

Биржевые фонды можно сравнить по комиссиям, ошибкам слежения, объемам активов фонда, ценам лота и управляющим компаниям.

Приобретая акции, необходимо обратить внимание на несколько факторов:

- репутацию компании, качество ее продукта, состояние сектора, в котором она работает;

- достаточность активов для непрерывной работы компании на ближайшие 5-10 лет;

- выручку и чистую прибыль, которые должны расти последние несколько лет;

- дивидендную политику, стабильность выплат;

- эффективность работы компании — рентабельность активов и капитала. В целом, чем они выше, тем лучше, но в каждой отрасли свои стандарты;

- размер долга, его отношение к прибыли.

Выводы

Инвестиционный портфель — инструмент для повышения безопасности и защиты ваших вложений. Его формат зависит от целей инвестора, сроков и терпимости к риску. Покупать ценные бумаги нужно только после тщательного анализа эмитента и особенностей инструмента.

Если у вас остались вопросы по формированию инвестиционного портфеля, обращайтесь за помощью к специалистам компании «УНИВЕР».

ЧИТАТЬ

ЧИТАТЬ

ЧИТАТЬ

ЧИТАТЬ

ЧИТАТЬ

ЧИТАТЬ

ЧИТАТЬ

ЧИТАТЬ

Москва Пресненская набережная, д. 8, стр. 1, 4 этаж МФК «Город Столиц», Башня «Москва»,

Северный блок

Настоящим ООО «УНИВЕР Капитал» уведомляет о том, что ООО «УНИВЕР Капитал» осуществляет свою деятельность на рынке ценных бумаг на условиях совмещения различных видов деятельности в соответствии со следующими лицензиями профессионального участника рынка ценных бумаг:

Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-12601-100000 от 09 октября 2009 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

Лицензия профессионального участника рынка ценных бумаг на осуществление дилерской деятельности № 045-12604-010000 от 09 октября 2009 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

Лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности № 045-12895-100000 от 02 февраля 2010 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

ООО «УНИВЕР Сбережения» осуществляет свою деятельность на рынке ценных бумаг на основании Лицензии профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-13792-001000 от 29 августа 2013 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

Информация, предоставленная на настоящем сайте носит ознакомительный характер и не должна рассматриваться как предложение купить или продать иностранную валюту, ценные бумаги и/или иные финансовые инструменты. ООО «УНИВЕР Капитал» и ООО «УНИВЕР Сбережения» не гарантируют доходов и не дают каких-либо заверений в отношении доходов инвестора от инвестирования в финансовые инструменты, которые инвестор приобретает и/или продает, полагаясь на информацию, полученную ООО «УНИВЕР Капитал» или ООО «УНИВЕР Сбережения».

ООО «УНИВЕР Капитал» и ООО «УНИВЕР Сбережения» не несут ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые на настоящем сайте, а также не гарантируют возврат, эффективность и доходность инвестиций.

Информация, предоставленная на настоящем сайте, не является индивидуальной инвестиционной рекомендацией. ООО «УНИВЕР Капитал» и ООО «УНИВЕР Сбережения» уведомляют клиента о существовании риска возникновения конфликта интересов, в том числе вследствие осуществления ООО «УНИВЕР Капитал»/ООО «УНИВЕР Сбережения» профессиональной деятельности на рынке ценных бумаг на условиях совмещения различных видов профессиональной деятельности. ООО «УНИВЕР Капитал» и ООО «УНИВЕР Сбережения» соблюдает принцип приоритета интересов клиента перед собственными интересами/ интересами их работников.

Инвестиционный портфель для начинающих

Расскажем, что такое инвестиционный портфель и как его составить начинающему инвестору.

Инвестиционный портфель — что это?

Формирование инвестиционного портфеля — важная задача для каждого инвестора и решающее условие будущего успеха на фоновом рынке.

Инвестиционный портфель — это принадлежащий инвестору набор финансовых инструментов, направленный на сохранение и увеличение денежных средств. Такой набор может состоять из акций, облигаций, ПИФов и других инструментов. Они отличаются не только базовыми характеристиками, но также уровнем риска и доходностью. Как правило, чем выше риск, тем выше потенциальная доходность. Например, наиболее подвержены риску инвестиции в акции молодых компаний. Самыми низкорисковыми считаются государственные облигации (ОФЗ).

Как сформировать инвестиционный портфель?

Совершая операции на фондовом рынке, вы можете как получить доход, так и понести финансовые потери. Чтобы минимизировать риски, мы советуем придерживаться следующих правил при составлении портфеля:

- Соответствие активов целям инвестирования. Перед тем, как вы начнете торговать на бирже, точно сформулируйте свою финансовую цель. Например, если ваша основная цель — сохранение и приумножение вложенных средств при минимальном риске, то вам подойдет консервативная стратегия. Она наиболее приемлема для начинающих инвесторов.

- Диверсификация портфеля. Ваш капитал должен быть распределен между разными активами. Даже если один из них принесет убыток, то рост других сможет компенсировать эти потери. Давайте разберем на примере, как устроена диверсификация. Допустим, вы купили акции «Аэрофлота», «Сбербанка» и «Газпрома». Все эти компании относятся к разным секторам экономики. При этом, такой портфель не всегда может быть надежным. Дело в том, что данные компании относятся к российской экономике и зависят от нее. В случае кризиса в нашей стране, эти бумаги могут «просесть» вместе с ожидаемым доходом. Поэтому, добавляйте в портфель бумаги эмитентов разных стран и отраслей экономики, а также обращайте внимание на то, чтобы компании не зависели от одного показателя (в нашем примере этим показателем является российская экономика).

- Ликвидность инструментов. Под ликвидностью понимают возможность быстро и выгодно продать активы на фондовом рынке. Начинающим инвесторам мы рекомендуем покупать инструменты с высокой ликвидностью, например, акции «Газпрома», «Сбербанка». Вы всегда сможете их продать на бирже по рыночной цене.

Каких принципов придерживаться при выборе инвестиционных инструментов?

Мы уже разобрали ключевые пункты, на которые стоит обращать внимание при составлении портфеля, однако этого недостаточно. Чтобы осознанно выбирать инструменты для инвестирования и достигать необходимых результатов, важно знать еще несколько правил:

- Не тратьте все деньги на покупку акций. Для начинающих инвесторов такой подход может оказаться весьма рискованным, так как стоимость акций сильно зависит от изменений в экономике и может резко меняться.

- Не стоит доверять всему, что говорят. Акции, о которых говорят везде и всюду, могут быть слишком переоценены, то есть продаваться намного выше их реальной стоимости. Мы советуем самостоятельно изучать финансовые показатели компании: динамику выручки и чистой прибыли, количество денежных средств на счете компании, наличие задолженностей и факторы роста.

- Не стоит спекулировать. Спекуляции предполагают получение дохода за счет изменения стоимости актива в краткосрочном периоде. Например, вы купили акцию за 10 рублей и ожидаете, что через пару дней ее цена вырастет до 12 рублей. Однако на практике бумага может сильно «просесть» и тогда вам придется закрывать сделку с убытком или ждать неопределенное количество времени до ее восстановления и возможного роста. Спекуляции требуют много сил, времени и специальных знаний и подходят более опытным инвесторам.

- Читайте аналитиков и проверенные источники информации, следите за новостями. Вы можете довериться мнению опытных инвесторов, найти на сайте брокера актуальные идеи и подборки перспективных бумаг. Так, на основании прогнозов и различных обзоров вы можете принять решение об инвестировании в тот или иной актив. Однако важно помнить, что только вы несете ответственность за свое решение и никто не может гарантировать вам на 100% будущий результат.

- Определите свой риск-профиль перед тем, как приступить к торгам. Это нужно, чтобы понять, какие инвестиционные инструменты подходят именно вам. Риск-профиль может быть, например, консервативным, рациональным или агрессивным. Пройти риск-профилирование можно у брокера.

Что можно поместить в портфель?

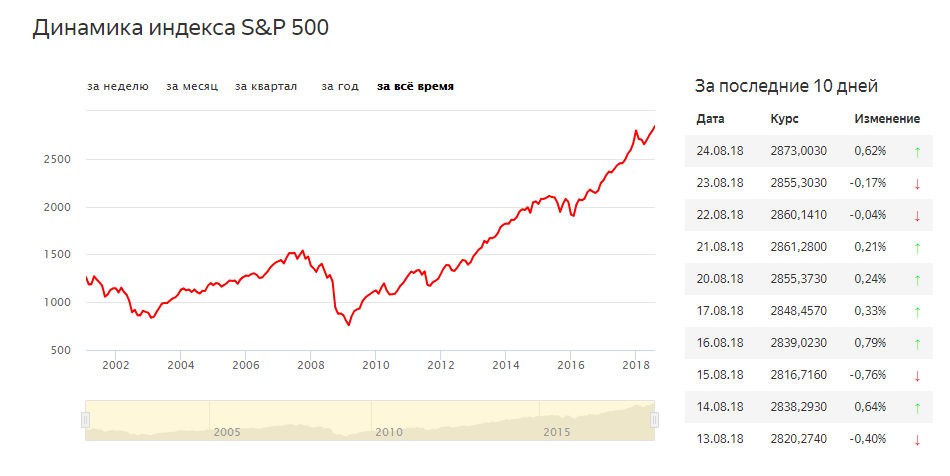

Начинающим инвесторам мы советуем собрать портфель для пассивных инвестиций, с которым у вас не будет необходимости совершать сделки в ежедневном режиме, постоянно следить за новостями и изучать сутками напролет финансовые отчеты компаний. Пассивные инвестиции менее подвержены резким изменениям в экономике и подойдут инвесторам, которые пока не обладают серьезным опытом и профессиональными знаниями. Мы рекомендуем присмотреться к индексам на широкий рынок. Например, в индекс S&P 500 входит более 500 крупнейших корпораций США, включая такие гиганты как Apple, Microsoft, Amazon, Facebook и многие другие. Также в пассивный портфель можно добавить акции «голубых фишек» российского рынка, например, «Сбербанк», «Газпром», «МТС», «АЛРОСА» — они считаются самыми ликвидными и стабильными. Часть активов можно разместить в гособлигациях, которые дают пусть и невысокий, но стабильный доход. Защититься от неблагоприятной рыночной конъюнктуры также можно с помощью инвестирования в драгоценные металлы. Однако их доля в портфеле не должна быть слишком большой.

Подводя итог, напоминаем, что универсального инвестиционного портфеля, который подошел бы каждому начинающему инвестору, не существует. Набор активов зависит от ваших целей, возможностей, интересов, отношения к риску и срока инвестиций.

Что нужно запомнить?

Инвестиции — это не лотерея, а доход от них — это не везение, а результат скрупулёзной работы. Начинающим инвесторам следует собирать портфель из стабильных и ликвидных ценных бумаг, относящихся к разным секторам экономики. При выборе активов важно принимать взвешенные решения, ведь вся ответственность за возможные потери лежит только на вас. Составить инвестиционный портфель можно самостоятельно, опираясь, например, на мнения аналитиков и информацию из надежных источников или обратиться за помощью к профессионалу – финансовому советнику.

Если вы давно присматриваетесь к инвестициям, мы поможем сделать первый шаг максимально комфортным. Откройте брокерский счет за 5 минут в приложении БКС Мир инвестиций и выберите режим «Легкие инвестиции». Проходите обучение, применяйте новые знания на практике и получайте медали за достижение целей!

Что такое инвестиционный портфель и для чего он нужен

Инвестпривет, друзья! Сегодня разговор пойдет о такой штуке, как инвестиционный портфель. Я расскажу, что это такое, зачем и как его собирать, а самое главное – как минимизировать с помощью портфельных инвестиций риски на фондовом рынке и заработать дофига денег. В общем, поехали.

Принципы формирования портфеля

Если говорить упрощенно, то инвестиционный портфель – это совокупность всех активов, которые имеются у вас в распоряжении. Купили вы пару акций Apple, приобрели 5 паев ПИФа Сбербанка Илья Муромец, а также закинули 5000 рублей в ПАММ-счет управляющего на Альпари – поздравляю, у вас есть портфель 🙂

Но всё не так просто. Активы, которые находятся в данном портфеле, очень разные по качеству, да и количественно они распределены неравномерно:

- акции Эппл – 2 штуки удалось купить за 210 баксов, по текущему курсу (на 25 июля 2018 года) это 28 472 рубля (перевожу в наши деревянные для удобства);

- один пай Ильи Муромца на 25 июля стоит 31669 рублей – вы купили пять, значит, у вас в ПИФах 158 345 рублей;

- и еще 5000 – на ПАММ-счете.

Чувствуете, что образовался явный перекос в сторону ПИФа? Если с ним что-то случится (а, что более вероятно, что-то случится с российским фондовым рынком, в который этот фонд вкладывается), то цена пая упадет, и ваш портфель прохудится.

Поэтому важно, чтобы ваш инвестиционный портфель соответствовал нескольким базовым правилам:

- он должен быть сбалансирован, т.е. все риски уравновешены (об этом позже);

- соотношение активов должно быть продуманным, а не взятым наобум (об этом тоже чуть позднее);

- должна быть проведена диверсификация по всем фронтам.

Вообще, грамотная диверсификация – это главный секрет, как составить инвестиционный портфель. Это простое правило – не клади все яйца в одну корзину. Уронишь – не будет яичницы. Если вы купите акции только одного эмитента, то будете зависеть от него. Если вложиться в одну отрасль – например, купить акции Газпром-нефть, Лукойла, Татнефти и Башнефти, то будете зависеть от цен на нефть. Если собрать в портфеле акции только американских компаний, то что будете делать, если S&P500 начнет стремительно снижаться из-за лопнувшего пузыря?

Вы же не едите каждый день только рисовую кашу? Организму нужна разная пища. Так и с активами. Нельзя вкладывать только в акции, только долговой рынок или только в ПАММы – риски должны быть распределены. Причем и между отраслями, и между валютами.

Риски

Самое главное, что позволяет инвестиционный портфель – снижает риски отдельно взятого инвестора. Я уже приводил в пример нефтянку. Если акции нефтяных компаний падают, то акции других – растут. Например, того же американского IT-сектора. У нас кризис – у них всё в шоколаде.

За счет грамотной диверсификации риски инвестиционного портфеля снижаются практически до нуля. Чего бы в мире не поломалось, ваш портфель в общем и целом будет расти. Не может же поломаться всё сразу?

Посмотрите на индексы мировых бирж – Nasdaq, S&P 500, Nikkei или наш родной РТС. Это отличный пример диверсифицированного инвестиционного портфеля. Несмотря на падение котировок отдельных акций, индекс постоянно растет.

Но в одни акции тоже вкладывать опасно: на график видно, что индексы тоже падают. Разнообразить портфель можно и другими активами – облигациями, ПАММами, недвижкой, вложениями в фонды и трасты, а захеджировать всё это дело можно опционами и фьючерсами.

Доходность

Главный смысл инвестпортфеля – минимизировать риски утраты капитала. Поэтому о доходности такого портфеля говорить как-то неприлично 🙂 Но мы будем.

В целом доходность инвестиционного портфеля определяется на долгосрочной дистанции, так как собираем мы его не на год и не на два, а чтобы, например, накопить на пенсию. Или приобрести квартиру с нуля.

Считается хорошей доходность в 10% годовых. Кем считается, спросите вы? Отвечу: мной. Средняя доходность российского фондового рынка как раз 8-10% годовых. Она в 2 раза выше официального уровня инфляции. Если вам удастся приблизиться к такой доходности, это будет хорошо.

Понятно, что в один год портфель заработает 20%, а в другой – потеряет 10%. Используйте среднее геометрическое (а не арифметическое – оно врет, так как не учитывает падения и рост стоимости активов), чтобы определить свою доходность.

Вообще, лучше всего сравнивать доходность инвестиционного портфеля с каким-нибудь бенчмарком, чтобы понимать, обыгрываете вы рынок или же нет, и уже опираясь на эти данные проводить внутрях портфеля ребалансировку. Лучший бенч для оптимистов – индекс ММВБ или РТС. Для экстремалов – S&P 500. Для реалистов – среднее значение банковской ставки по депозитам, умноженное на 2. В эту доходность уже будут заложены и ожидания рынка, и средний размер инфляции, и вообще все риски. Выше этого значения заработать сложно.

Ребалансировка инвестиционного портфеля

Не стоит забывать об управлении инвестиционным портфелем. Просто собрать активы в одну кучу и смотреть, как растет капитал, не получится.

Конечно, инвестора от трейдера отличает то, что он просто купил и забыл, а не спекулирует на курсах акций или валют. Но совсем бросать портфель не нужно.

Рекомендуется пересматривать его состав хотя бы раз в год. В идеале – раз в полгода. Это примерно как техосмотр машины. Что нужно делать:

- докупать подешевевшие активы – смотри-ка, я покупал акции Сбербанка по 220 рублей, а тут они упали до 160, да и еще и ОФЗ рухнули до 900;

- продавать подорожавшие – а вот как раз Apple подросла со 150 долларов до 200 и, похоже, собралась падать, как раз закуплюсь на разницу Сбером, а еще и ПАММ дал прибыль – надо продать часть, пока не началась коррекция;

- избавляться от неудачных активов – Магнит без конца падает, сменился владелец, Лента наступает на пятки, что там будет, непонятно – мрак и темнота, нафиг такие акции;

- приобретать перспективные акции – Лукойл пережил нефтяной кризис и еще увеличил дивиденды, почему бы его не прибрать к рукам (ну да, перекуплен – но всё равно перспективен!);

Как-то так нужно размышлять. Главное – понимать, для чего и как вы покупаете активы. И не допускать перекосов в одну сторону. Заработали круто на ПАММах – верните их до прежнего соотношения, а на разницу купите чего-нибудь менее рискового. Надежная компания пострадала из-за санкций, но ее бизнес устойчив – хапните бонды по дешевке, пока они не откатились обратно.

Ну, принцип вы поняли.

Хеджирование рисков

А чтобы окончательно защититься от всех рисков внутри вашего инвестиционного портфеля, вы можете захеджировать их, используя инструменты срочного рынка.

Предупреждение: срочный рынок намного более рискованный, особенно для неподготовленного инвестора. Поэтому не опирайтесь только на мои слова, а изучите эту тему получше с помощью других источников. Я только показываю основные возможности, чтобы вы поняли принцип.

Например, вы купили акции кого-нибудь нефтяного магната, допустим, Exxon Mobil или Лукойла. Но боитесь, что нефть опять рухнет с 50 долларов за баррель до 20, погребя за собой котировки. А вам – через год выходить в кэш. Понятно, что обидно будет, если вы купили акции на 1000 долларов, а продаете их же за 800.

Например, вы купили 20 акций Exxon Mobil по 200 долларов за штуку и ждете, что они подорожают до 220. Но есть аналогичный риск, что они обвалятся ниже 190. Чтобы его захеджировать, вы идете на срочную биржу и покупаете опцион пут на акции Exxon Mobil по цене исполнения в 190 долларов. Цена такого опциона составляет порядка 2-3% от общей стоимости актива, т.е. вам нужно заплатить всего (20*190)*0,03=114 долларов.

Теперь два варианта развития событий:

- цена акций достигает целевого значения в 220 долларов, вы получаете прибыль в 400 долларов (220-200)*20 и не исполняете опцион, теряя 114 долларов;

- цена проваливается до 180 долларов, но вы зарабатываете на опционе, исполняя его: (200-190)*20=200 долларов, а также продаете акции по цене страйк и получаете 190*20=3800 долларов назад, т.е. в итоге полностью остаетесь при своих (3800+200=4000).

Бывает и третий вариант – с прибылью. Это когда вы купили акции Exxon Mobil за 180 долларов, а решили провести хеджирование, когда их цена достигла 200 долларов. В таком случае при падении цены до 190 долларов вы заработаете сверху (190-180)*20 = 200 долларов.

Вообще, тема хеджирования рисков – большая и интересная. С помощью грамотной системы покупки опционов можно застраховать вообще весь инвестиционный портфель. Подписывайтесь на новости, чтобы не пропустить эту статью!

Теперь вы знаете, что такое инвестиционный портфель и каковы принципы его формирования, а также, как диверсифицировать вложения, закрывать риски и ребалансировать его. А о том, как его правильно составлять, подговорим в другой раз. А пока –удачи, и да пребудут с вами деньги!

Источник https://univer.ru/blog/investitsionnyy-portfel-chto-nuzhno-znat-nachinayushchemu-investoru/

Источник https://bcspremier.ru/knowledge/basics/investicionnyj-portfel-dlya-nachinayushchikh/

Источник https://alfainvestor.ru/chto-takoe-investitsionnyj-portfel-i-dlya-chego-on-nuzhen/

Источник