Как работает фондовый рынок и что нужно знать, чтобы стать его участником — Лайфхакер

Как работает фондовый рынок и что нужно знать, чтобы стать его участником

Точное определение понятию «фондовый рынок» дать сложно. Декан факультета экономики и бизнеса Финансового университета при правительстве РФ Екатерина Безсмертная отмечает, что договориться о толковании не могут даже профессионалы.

В обычной жизни это словосочетание легко вызывает ассоциации с фильмами, где серьёзные мужчины в костюмах звонят по телефону и что-то продают или покупают, перекрикивая друг друга. Ещё многие знают, что фондовый рынок может подняться или упасть, и второе звучит очень тревожно.

Если не вторгаться в терминологические дебри, то в самом общем виде фондовый рынок — это рынок, на котором выпускаются, продаются и покупаются ценные бумаги. Главным образом это акции и облигации, а также иные векселя, чеки, инвестиционные паи, депозитарные расписки и так далее.

Чтобы лучше понять, как устроен фондовый рынок, эксперт предлагает представить обычный. У него несколько составляющих:

- место, где торгуют, — ряды под открытым небом или специальное здание;

- товары;

- участники торговли — продавцы и покупатели;

- производители товаров — напрямую в торговле они не участвуют, но без них рынок существовать не будет;

- контролирующие органы и процедуры — государственные структуры, правила торговли и так далее.

У фондового рынка есть все те же составляющие:

- место, где торгуют, — фондовая биржа или внебиржевой рынок, где операции с ценными бумагами совершаются непосредственно между покупателями и продавцами;

- товары — ценные бумаги;

- участники торговли — брокеры, дилеры, инвесторы;

- производители товаров — компании, которые выпускают ценные бумаги;

- контролирующие органы и процедуры — регуляторы фондового рынка, законы и другие нормативные документы.

Работу фондового рынка определяют надзорные органы. Они лицензируют профессиональных участников и публикуют сведения, касающиеся процедуры торговли. В России этим занимается Центробанк. В США действует Комиссия по ценным бумагам и биржам — SEC, хотя специфика её работы несколько отличается от отечественного подхода.

Есть ли разница между фондовым рынком и биржей

Иногда эти понятия употребляют как синонимичные, но Екатерина Безсмертная отмечает, чтоо ставить знак равенства между ними нельзя, хотя они и близки по значению.

Биржа — это место, где встречаются покупатель и продавец для купли-продажи товаров той или иной категории. Биржи могут быть:

- товарными — на них продают нефть, металлы, сельскохозяйственную продукцию и так далее;

- валютными, фондовыми, срочными — на них торгуют фьючерсами и опционами;

- универсальными — на них действуют различные секции.

Например, крупнейшая в России Московская биржа — многофункциональная площадка, которая состоит из нескольких специализированных рынков.

Фондовый рынок — более широкое понятие, чем биржа. Вообще ценные бумаги после выпуска могут торговаться и вне биржевых площадок — напрямую между контрагентами. Но когда мы говорим о фондовом рынке и обычных, непрофессиональных инвестициях в ценные бумаги, мы так или иначе постоянно будем возвращаться к бирже.

Как работает фондовая биржа

Биржа представляет собой не только площадку для заключения сделок. У неё несколько больше функций, например:

- следить, чтобы участники соблюдали правила и не обманывали друг друга при купле-продаже;

- поддерживать справедливое ценообразование при определении стоимости покупки и продажи активов;

- обеспечивать прозрачность и доступность информации о торгах и ценных бумагах.

В России этой деятельностью может заниматься только Федеральный закон от 21.11.2011 N 325-ФЗ акционерное общество с лицензией. Её выдаёт Центробанк, и он же контролирует, всё ли делается по правилам. Если нет, то регулятор вправе отобрать разрешение.

Биржа допускает к торгам не всех подряд. Туда попадают ценные бумаги, прошедшие отбор по определённым критериям — листинг. Например, у Московской биржи три уровня листинга. На первом находятся самые надёжные активы, на третьем — допущенные к торгам, но ещё не оценённые так высоко. Чтобы перемещаться Правила листинга ПАО Московская Биржа между уровнями, компании необходимо работать больше трёх лет, ежегодно предоставлять финансовые отчёты и выполнять другие требования.

Торговля на бирже может происходить через интернет или при непосредственном присутствии брокеров, как в фильмах. Такой формат существует до сих пор, а та же Московская биржа практикует смешанный подход, совмещая традиционные и онлайн-способы.

Почему нужен брокер, чтобы торговать на бирже

Участвовать в торгах разрешается Федеральный закон от 22.04.1996 N 39-ФЗ только юридическим лицам с соответствующей лицензией. Всем остальным, чтобы проводить сделки на бирже, нужен посредник, то есть брокер.

Специализированная компания откроет вам брокерский или индивидуальный инвестиционный счёт (ИИС) и предоставит доступ к инструментам, с помощью которых вы сможете оставлять заявки на продажу и покупку ценных бумаг.

Обычно для этого предлагают установить мобильное приложение, но есть и такие компании, которые медленнее других осваивают достижения технического прогресса. Поэтому обязательно оцените, насколько вам удобно пользоваться услугами брокера, когда будете его выбирать.

Открытием счёта функции брокера не ограничиваются. Он платит налоги на ваши доходы и готовит документы для налогового вычета. Многие компании проводят курсы для инвесторов или предлагают услуги доверительного управления активами клиентов.

Что нужно знать, чтобы торговать на фондовом рынке

Инвестирование предполагает, что вы постоянно занимаетесь самообразованием в этой сфере. Это одно из золотых правил, но есть и ещё несколько не менее драгоценных тезисов, которые уберегут от неоправданных потерь.

Вкладывать стоит только в инструменты, принцип работы которых вы понимаете

Если вы планируете инвестировать в облигации, вы должны понимать, за счёт чего формируется доход и какие есть риски. Иначе надо взять паузу и изучить вопрос.

Чем выше доходность, тем выше риск

Возьмём для сравнения, например, облигации Минфина и акции стартапа. Первые — это своеобразные долговые бумаги от государства, которое берёт у вас деньги на время, а взамен обещает вернуть с процентами. Обычно речь идёт о небольших выплатах, но и вероятность их не получить мала, ведь государства редко становятся банкротами. В итоге мы имеем относительно низкий доход при относительно низком риске.

С акциями стартапа всё не так. Если он подаёт надежды, стоимость ценных бумаг способна вырасти до головокружительных цифр. В то же время компания новая, так что и любой просчёт может обрушить цену акций. Итого: у нас есть шанс хорошо заработать, но и рискуем мы сильнее.

Какая стратегия лучше, зависит от того, чего вы хотите и чем готовы пожертвовать ради возможных успехов. Но слишком высокая доходность — всегда повод насторожиться. Если кто-то обещает вам годовую доходность даже в 50%, попахивает мошенничеством.

Инвестирование — игра вдолгую

Так что не стоит рассчитывать на быструю прибыль.

Конечно, бывает всякое. Скажем, вы купили акции Zoom накануне пандемии коронавируса, продали их в ноябре 2020 года и сорвали джекпот.

График изменения стоимости акций Zoom. Скриншот: Тинькофф Инвестиции

Но если мы говорим о начинающих инвесторах, которые ещё не сильны в прогнозах и планируют зарабатывать именно на вложениях, а не на спекуляциях, то есть быстрой перепродаже активов, то рассчитывать стоит на более долгий срок — как минимум от трёх лет.

Портфелю ценных бумаг нужна диверсификация

Если вы купите акции только одной компании, то в случае падения их цены рискуете потерять много денег. Поэтому обычно портфель диверсифицируют, то есть наполняют разным содержимым.

Например, сочетают в нём довольно надёжные облигации государства и корпоративных гигантов, акции медленно растущих крупных компаний и достаточно рискованных стартапов, которые могут показать взрывной рост.

Такая стратегия помогает не лишиться всего в одночасье из-за стечения обстоятельств. Если что-то в хорошо диверсифицированном портфеле драматически подешевеет, другие бумаги должны уравновесить это падение.

Стоит помнить о комиссиях и налогах

Инвестирование — это не только заработок, но и ответственность за него. Доходы от ценных бумаг облагаются налогами, но их можно компенсировать налоговыми вычетами.

А ещё вам предстоит следить за тем, сколько вы тратите на брокерское обслуживание. Иногда расценки посредника могут съедать всю прибыль, так что важно вовремя это понять и поменять брокера.

Что такое фондовый рынок

Фондовый рынок — это место, где сходятся покупатели и продавцы ценных бумаг (облигаций, акций, инвестиционных паев). Купить и продать финансовые инструменты можно на бирже, специальной торговой площадке. Главные функции фондового рынка — получение прибыли и привлечение новых продавцов и покупателей.

Мы привыкли думать, что на фондовом рынке место только богачам в дорогих костюмах, но это совсем не так. Сегодня практически все торги ведутся через интернет, и зарабатывать на фондовой бирже может каждый. Все, что понадобится — помощь брокера, а также выбранная вами сумма денег.

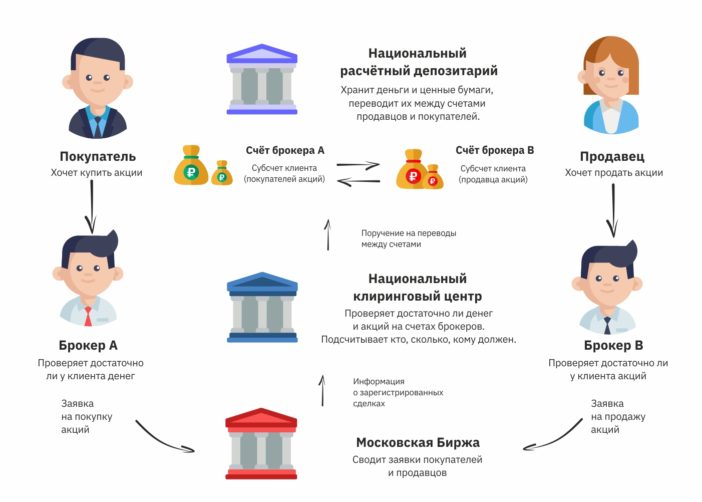

Сделка происходит так:

- Продавец и покупатель связываются со своими брокерами, которые после проверки заявок передают их на Московскую биржу.

- Фондовая биржа находит подходящие заявки на куплю/продажу и регистрирует сделку.

- Сделку проверяет Национальный Клиринговый Центр.

- После проверки НКЦ передает данные о покупателе и продавце в центральный депозитарий (НРД), откуда данные пересылаются обратно брокерам.

Подробнее о работе с брокерами и их роли на фондовом рынке, мы рассказывали в статье «Работа с брокером». Визуально взаимодействие выглядит так:

В России две основные биржи — Московская и Санкт-Петербургская Международная Товарно-сырьевая Биржа. На обеих биржах торгуют ценными бумагами, но на первой также много сделок по иностранной валюте, некоторым товарам (драгметаллы, зерно), фьючерсам и опционам. На второй — дополнительно торгуют, в основном, сырьем и фьючерсами.

Как работает фондовый рынок, мы выяснили. Разберемся теперь, откуда на бирже появляются ценные бумаги.

Откуда берутся ценные бумаги

Ценные бумаги выпускают эмитенты. Эмитентом может быть государство, орган муниципальной власти, юридическое лицо. В России выпускать ценные бумаги можно только тем организациям, которые зарегистрированы как акционерные общества.

Эмитенты выпускают акции, облигации, и выставляют их на фондовые биржи для торгов. Рассказываем, какая им от этого польза.

Облигации

Облигации — ценные бумаги, покупатели которых «одалживают» свои деньги организации. Фактически, это долговые расписки. Инвестор выдает бизнесу займ и является кредитором, поэтому не может участвовать в управлении компанией. Держатель облигаций получает купонный доход.

Основная цель компании в этом случае — получение дополнительного финансирования: выпустив облигации, эмитент получает деньги, которые может потратить на развитие.

Акции

Акции — ценные бумаги, покупка которых приравнивается к покупке части бизнеса. Владелец акций имеет право на участие в управлении компанией. Различают обычные и привилегированные акции, основное различие которых — порядок получения дивидендов и доля участия в принятии решений.

Компании выпускают акции ради финансирования, которое помогает бизнесу развиваться. Продажа части компании акционерам — один из основных способов получить дополнительную прибыль. В свою очередь, акционер получает доход за счет развития компании.

Перед выпуском ценных бумаг эмитент рассчитывает, сколько денег ему нужно привлечь — от этого зависит, какое количество бумаг будет выпущено.

Выходит, как для эмитента, так и для покупателя акций/облигаций, главная цель продажи/покупки — увеличение прибыли, привлечение дополнительных инвестиций (акции) или получение денег в долг (облигации). То есть деньги — главная цель и возможность фондовых рынков.

Возможности фондового рынка

Для инвесторов

Инвесторы получают деньги двумя способами:

1. От сделок купли-продажи ценных бумаг

В купле-продаже ценных бумаг выделяют спекулирование ценными бумагами (краткосрочные вложения с целью выгодно перепродать активы) и торговлю в долгосрок (долгосрочный вклад в активы, которые будут приносить стабильный доход).

Первое — невыгодно, так как спекулировать лучше фьючерсами. То есть торговать на бирже выгоднее не самими товарами, а правами на них. Во-первых, фьючерсы дешевле, и для спекуляции нужен меньший депозит. Во-вторых, комиссия будет гораздо ниже, чем при спекуляции акциями. Таким образом, при одинаковом первоначальном капитале, на фьючерсах получится заработать больше.

Второе приносит меньше стресса и более стабильный, но при этом более умеренный доход. Инвестор покупает акции или облигации и «держит» их, не тратя время и нервы на спекуляции.

2. От владения акциями

Получение дивидендов от владения акциями приносит меньшую прибыль, чем купля/продажа на фондовом рынке, но это пассивный доход, который не требует никаких усилий инвестора. Обычно акционер получает дивиденды 2 раза в год в определенную дату. Для получения дивидендов нужно просто купить акции, после чего сообщить свои реквизиты и желаемый способ выплаты.

Для эмитентов

Для эмитентов продажа ценных бумаг — возможность улучшить финансирование и развить бизнес. Развивая бизнес с помощью денег акционеров и держателей облигаций, эмитенты увеличивают свою прибыльность гораздо быстрее, чем при развитии исключительно на свои средства.

Кто следит за порядком

Многие люди не стремятся разобраться, что такое фондовый рынок — у них он ассоциируется с обманом, незаконными сделками и мафией. На самом деле фондовый рынок полностью безопасен с точки зрения закона. Московская биржа — надежная площадка, которая регулируется федеральным законом № 325-ФЗ «Об организованных торгах». При этом фондовые биржи разрабатывают и собственные правила торговли.

За законной торговлей на фондовых рынках также следит регулятор или контролирующий орган. Нередко этим занимаются государственные учреждения. На фондовом рынке России функции регулятора выполняет Центробанк. Также государство на рынке представлено Федеральной службой страхового надзора и другими инстанциями.

Банк России выдает лицензии всем профессиональным участникам фондового рынка. Эти лицензии становятся рычагами воздействия на участников со стороны Банка. Поэтому не стоит доверять посредникам (брокерам и управляющим), у которых нет лицензии.

Если во время торгов вас обманут, вы можете обратиться за помощью к регулятору. Он защитит ваши права, если у обманувшего вас участника фондового рынка есть лицензия.

Даже если у вашего брокера есть лицензия, не забывайте ее периодически проверять. Банк России может лишить участников фондовых рынков лицензии из-за замеченных нарушений. Если лицензии у него нет, Центробанк ничем не сможет вам помочь, и единственным выходом будет обратиться в правоохранительные органы.

Как начать инвестировать

Чтобы начать инвестировать и торговать на фондовом рынке, нужно найти подходящего брокера. Без брокера начать зарабатывать не получится: законно торговать могут только те участники фондовых рынков, которые получили лицензию и прошли аккредитацию.

Брокер — не только ваш посредник с биржей. Также он выступает в роли налогового агента, который всесторонне защищает интересы клиента на фондовом рынке. Перечень услуг брокеров также включает составление инвестиционного портфеля и помощь в аналитике, они могут предоставить дополнительные обучающие материалы.

Подробную схему того, как начать инвестировать с поддержкой брокера, мы описали в этой статье.

Перспективы инвестирования

Несмотря на то, что онлайн-торги финансовыми инструментами все еще кажутся многим чем-то непонятным или несерьезным, они приносят ощутимый доход. Просто представьте, что вы пришли на фондовый рынок в 2010 и вложили 30 000 рублей в акции. Вот сколько вы заработали бы на этом сейчас лишь на росте цен бумаг, без учета дивидендов:

Полностью пассивный доход с акций Норникеля принес бы вам больше сотни тысяч рублей, не считая дивиденды. При этом вам не пришлось бы спекулировать и постоянно перепродавать акции — просто купить и держать их.

Чем раньше вы вложитесь в акции надежной компании, тем дешевле они вам обойдутся и тем больше в процентном соотношении вы сможете заработать на росте их цены или дивидендах.

Начинающие инвесторы часто ошибаются и вкладываются в акции ненадежных или не развивающихся компаний. В итоге их доход долгие годы стоит на месте. Мы уже набили все шишки за вас, готовы делиться всеми секретами фондового рынка и биржи на своих курсах. Присоединяйтесь к нам, и увеличивайте свой капитал при поддержке команды профессионалов.

Биржа акций

Биржа акций – это фондовая биржа, которая является значительным финансовым институтом в каждом государстве. Именно биржа акций обеспечивает хождение ценных бумаг, позволяя финансистам, экономистам и собственно владельцам предприятий:

- Котировка акций биржа

- Размещение акций на бирже

- Торговля акциями на фондовых биржах

- Как играть на бирже акций начинающему?

- Как выбрать биржу для торговли?

- Стратегии игры на бирже

- Фондовая биржа акций

- Что такое фондовый рынок?

- Какой товар реализуется на фондовых биржах?

- Крупнейшие мировые фондовые биржи: как выглядит ТОП-7

- привлекать средства на развитие,

- оценивать состояние их компании,

- узнавать стоимость компании в конкретный момент времени,

- отслеживать положение организации на рынке.

Фондовым биржам, или биржам акций, которых в мировой практике уже свыше двух сотен, свойственно присваивать собственные «сводные показатели» — индексы. Они указывают на деловую активность, периоды подъёма либо спада в экономической деятельности, оценивая состояние, развитие и изменение:

- рынков,

- отраслей,

- отдельных стран,

- крупных регионов (из нескольких стран).

В России работали 2 крупнейшие фондовые биржи: ММВБ и РТС. На сегодня они объединены в одну – Московскую биржу.

Котировка акций биржа

Котировки акций на бирже изменяются в свободном режиме. Одновременно цены регистрирует специальная комиссия, или комитет – котировальная комиссия. При этом, как правило, изменения курса (цены, процентной ставки) акций на бирже меняется в течение биржевой сессии (дня), а публикуется только цена (котировка) на момент открытия сессии и её закрытия в конце дня. Публикацию называют официальной котировкой.

Котировка отражает интерес к акциям и его изменения, выявленные на основе объёма спроса и предложения.

Видов котировок несколько: есть пряма и обратная. Прямая – стоимость единицы акции в денежном выражении. Для товаров и при обмене валют часто применяется и обратная котировка – сколько единиц товара можно приобрести на определённую денежную единицу.

Размещение акций на бирже

Размещение акций компании на любой из бирж называют IPO, или первичным публичным размещением. После проведения первичного размещения они начинают торговаться и на вторичном финансовом рынке. Размещение, как правило, необходимо самой компании – для подтверждения своего статуса и финансовой значимости, для привлечения значительных инвестиций путём продажи акций по более высокой цене. Побочный плюс выхода на публичное размещение (Initial Public Offering) – привлечение нужны специалистов, чаще всего – топ-менеджмента, которым помимо основной оплаты предлагаются еще и опционы компании. Аналогично, разместив акции, легче привлечь инвесторов.

Внимание. Акции компании не возникают «ниоткуда» – их выпуск обязательно должен одобрить соответствующий госорган (в РФ – ЦБ, в США – Комиссия по ценным бумагам). В него подаётся меморандум, содержащий массу финансовой информации о компании.

Торговля акциями на фондовых биржах

Торговля акциями – это процесс перехода права собственности на акцию (либо другую ценную бумагу) от одного участника торгов к другому. Различают первичное размещение акций (приносит средства предприятию за счёт продажи части акций), вторичное (изменяет собственников). При торговле различают несколько видов сделок:

- «длинную позицию» – простую покупку финансового инструмента для его хранения и с расчётом на последующий рост цены,

- «короткую позицию» (акции продаются без оплаты в текущий момент – взаймы, а трейдер рассчитывает на выкуп дешёвых активов, после продажи которого он вернёт средства, не выплаченные изначально).

Как играть на бирже акций начинающему?

Для начала торговли на бирже акций новичку необходимо будет пройти регистрацию в дилинговом центре. Для того, чтобы выбрать первый дилинговый центре, старайтесь ориентироваться на лидеров, успешно работающих в данной области. На сайте выбранного вами дилингового центра нужно будет открыть счет и осуществить его пополнение. Также вам понадобится терминал для торговли акциями – это специальная программа, которая устанавливается на ПК. После этого вы сможете приступить к торгам. Для того, чтобы не допустить ошибок на первых этапах, попробуйте начать работу на виртуальных счетах – это позволит вам разобраться с тем, как работает вся биржа в целом. Играть на бирже акций начинающему будет проще, если он будет пользоваться помощью брокеров.

Как выбрать биржу для торговли?

Если выбирать между российскими биржами акций, здесь у вас будет не так уж много вариантов. Самая популярная российская торговая площадка – ММВБ. Специализируется она на торговле акциями и начинающие трейдеры ориентируются в работе именно на нее. Принцип работы на ММВБ отличается своей простотой: в электронной системе и покупатели, и продавцы акций просто формируют соответствующие заявки. Система самостоятельно находит совпадающие по спросу-предложению заявки и автоматически заключает сделки. Торговлю акциями и фьючерсами на индекс РТС в России также осуществляет биржа ФОРТС.

Стратегии игры на бирже

На самом деле, все стратегии игры на бирже не дают стопроцентной гарантии успешной торговли. Они служат лишь ориентиром для трейдеров, который помогает им более выгодно совершать сделки. Основная проблема всех торговых стратегий состоит в том, что каждый трейдер все равно по-разному понимает ее суть. Соответственно, принимать решение он также будет самостоятельно.

Общими для всех трейдеров можно выделить такие стратегии как:

- Инвестиционная стратегия

- Стратегия паттернов

- Следование тренду

- Новостная стратегия

- Контрольно-трендовая стратегия.

Статистика свидетельствует о том, что стратегия следования тренду на российских торговых площадках демонстрирует наибольший положительный результат. Ее суть состоит в том, что в позицию трейдеру необходимо успеть войти до того, как тренд начнет ее терять (на этапе формирования или сразу после того, как тренд был создан). Психологически сделать это достаточно сложно. Однако приобретать акции в период роста цены с целью их дальнейшей перепродажи по еще более высокой цене наиболее выгодно.

Фондовая биржа акций

Фондовая биржа акций – определенная торговая площадка, которая на рынке ценных бумаг выполняет роль посредника. Фондовая биржа является не только центром, где осуществляется торговля информацией. Биржа выполняет регулятивную, индикативную и, конечно, посредническую функции. Ценные бумаги, содержащие акции компаний, распространяются на бирже. Торговые сделки здесь заключаются брокерами. Действуют брокеры не самостоятельно, а от имени инвесторов, эмитентов (собственно, тех, кто выпускает ценные бумаги) или же различных финансовых посредников, зарабатывающих на купле-продаже акций. Права на купленные бумаги принадлежат не самим брокерам, а их клиентам. Брокер зарабатывает лишь комиссионные от выгодно заключенных сделок.

Что такое фондовый рынок?

Фондовый рынок также именуют рынком ценных бумаг (облигаций, акций и т.д.). Рынок такого плана представляет собой часть рынка капиталов. Рынок торговли ценными бумагами не полностью принадлежит фондовым биржам – некоторые акции продаются и покупаются за их пределами.

Фондовый рынок – понятие достаточно абстрактное. Оно обозначает комплекс различных механизмов, которые позволяют осуществлять торговлю производными различных финансовых инструментов, облигациями и акциями. Фондовая биржа – это конкретная организация, которая предоставляет площадку для проведения торгов, сводит в одном месте продавцов ценных бумаг и тех, кто интересуется их приобретением.

Какой товар реализуется на фондовых биржах?

На фондовых биржах осуществляется продажа ценных бумаг самых разных типов. Однако чаще всего здесь происходит именно торговля акциями. Именно по этой причине фондовые бирже в быту называют биржами акций. Приобретенные акции могут позволить их владельцу получать дивиденды – долю чистого дохода компании, которой эти акции были эмитированы. Также акции позволят собственнику получить определенный процент материальных ценностей компании в том случае, если она будет ликвидирована. Акции бывают простые и привилегированные. Привилегированные акции позволяют получать фиксированную часть прибыли компании, которая, как правило, выше процента по дивидендам. Однако простые акции дают возможность как на получение дивидендов, так и на принятие участия в управлении компанией, акции которой вам принадлежат.

Крупнейшие мировые фондовые биржи: как выглядит ТОП-7

- NYSE Euronext. Биржа была образована в 2007 году. Объемы ее капитализации составляют более 16-ти триллионов долларов США. Порядка трех тысяч ведущих мировых компаний осуществляют продажу своих акций на этой площадке.

- NASDAQ. Данная биржа была открыта в феврале 1971 года. Она уникальна тем, что самостоятельно следить за ликвидностью выставленных котировок и, соответственно, обеспечивает высокие показатели торговли. Данную площадку еще называют биржей «высоких технологий», поскольку здесь осуществляют торговлю акциями «Майкрософт», «Гугл», «Интел» и ряд других всемирноизвестных компаний.

- Токийская фондовая биржа. Функционирует с 1878 года. На банный момент 4/5 биржевого оборота Японии вращаются именно здесь.

- Лондонская фондовая биржа. Томаса Грешема. Одна из самых старых торговых площадок мира. Была основана в 1570 году. Здесь в обороте присутствуют только местные акции.

- Шанхайская фондовая биржа. Является самой крупной фондовой торговой площадкой Китая. Биржа имеет собственный индекс SSE Composite.

- Гонконгская фондовая биржа. Работает с середины 60-х годов прошлого века. Одна из самых популярных торговых площадок Китая.

Фондовая биржа Торонто. Канадская биржа осуществляет торговлю ценными бумагами тысяч компаний, зарегистрированных по всему миру. Площадка функционирует с середины 19-го века.

Источник https://lifehacker.ru/fondovyj-rynok/

Источник https://trendup.pro/articles/chto-takoe-fondovyj-rynok/

Источник https://www.sravni.ru/enciklopediya/info/birzha-akcij/

Источник