Дебетовая Альфа-Карта с преимуществами: обзор, условия, тарифы

Обзор дебетовой Альфа-Карты с преимуществами

Специалист по финансам и кредитам. Образование: ИЭУиП Финансы и кредит. Банковское дело. Опыт работы в МФО и банках России более 5 лет. Пишу статьи по финансам более 3-х лет.

Альфа Банк традиционно считается одним из лучших с точки зрения клиентоориентированности банков страны. Стандартная дебетовая карта этой финансовой организации и условия, которые предлагает Альфа Банк держателям, подтверждают это — посмотрим на все ее преимущества и возможные скрытые недостатки.

Фото: alfabank.ru

Дебетовая карта Альфа Банка — преимущества

Именно такие кредитные организации, как Альфа Банк — крупные финансовые учреждения, но не лидеры и не монополисты — в последние годы задают тренды развития потребительского сегмента на банковском рынке. Банк не разменивается на комиссии за малейшее пожелание клиента, и пользоваться его продуктами становится выгодно. Новые клиенты приходят от конкурентов и остаются, в чем и заключается основной выигрыш от такой клиентоориентированной политики.

Главные преимущества дебетовой карты Альфа Банка, с помощью которых привлекаются новые клиенты:

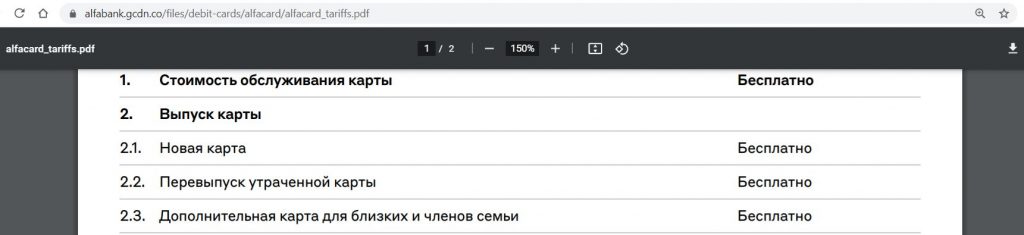

- бесплатное оформление;

- бесплатное обслуживание на протяжении всего срока действия — без дополнительных условий;

- бесплатный перевыпуск и выпуск дополнительной карты для других членов семьи;

- снятие наличных без комиссии в банкомате Альфа Банка и банков-партнеров;

- кэшбэк до 2%;

- начисление процентов на остаток — до 5% годовых;

- оплата коммунальных услуг, штрафов ГИБДД и мобильной связи без комиссии;

- бесплатный перевод средств в другие банки по номеру телефона клиента (через Систему быстрых платежей) — до 100 000 рублей в месяц;

- пополнение баланса карты с помощью банкоматов Альфа Банка и банков-партнеров — без комиссии;

- доставка готовой карты курьером — актуально для большого числа российских городов.

Для большинства держателей дебетовых карт главными преимуществами станут бесплатное обслуживание без дополнительных условий, возможность оплачивать услуги ЖКХ без комиссии, повышенный кэшбэк, а также начисление процентов на остаток.

Для того, чтобы на ежедневный остаток по карте начислялся банковский процент, нужно пользоваться картой достаточно активно:

- при расходах более 10 000 руб. в месяц — капитализация 4% годовых;

- при расходах более 100 000 руб. в месяц — капитализация 5% годовых.

Существует ограничение — проценты будут начислены только на остаток менее 100 000 рублей.

Что касается программы кэшбэка Альфа Банка, она отличается некоторыми особенностями, которые обязательно стоит рассмотреть подробнее.

Как работает кэшбэк за расходы по карте в Альфа Банке

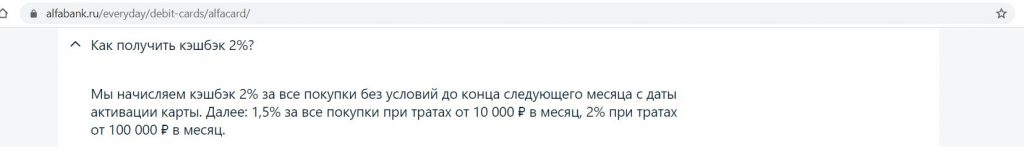

Схема начисления кэшбэка в банке такова:

- 1,5% от суммы расходов — если сумма покупок за месяц более 10 000 рублей;

- 2% от суммы расходов — если сумма покупок за месяц превышает 100 000 рублей.

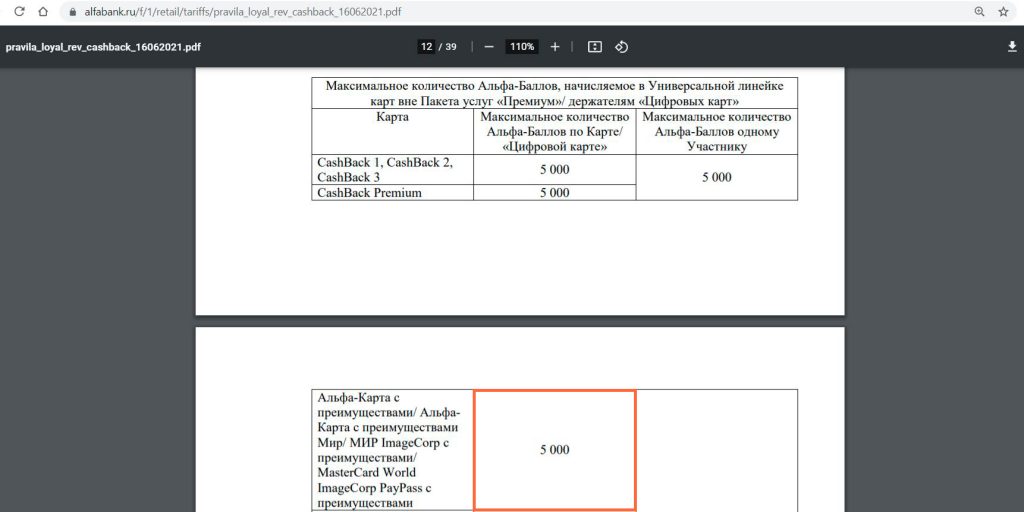

Установлен лимит — в течение месяца клиент может получить не более 5 000 рублей в виде кэшбэка.

Таким образом, при небольших расходах с карты — менее 10 000 рублей в течение месяца — кэшбэк заработать не получится. Тем самым (как и условиями начисления процентов на остаток) банк мотивирует активнее пользоваться этой дебетовой картой — в качестве основной, а не дополнительной.

Это первый минус, о котором нужно знать. Второй возможный минус — отсутствует повышенный кэшбэк за покупки в конкретных категориях. Ни сам банк не назначает те или иные категории для повышенного кэшбэка, ни пользователь не имеет возможности эти категории выбрать.

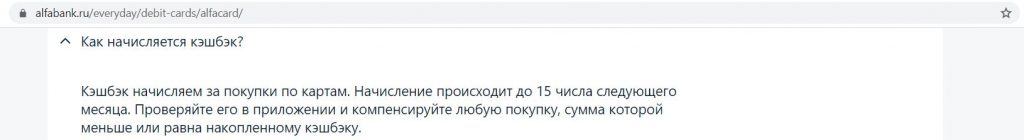

Наконец, третий минус программы — кэшбэк приходит в виде баллов, а не живыми рублями на карту. Бонусными баллами можно компенсировать уже совершенные покупки.

Плюсом стоит считать то, что минимальный процент кэшбэка с каждой покупки (если выполнить условие по минимальным расходам) выше, чем у большинства конкурентов — 1,5%.

Недостатки карты

Три основных недостатка кэшбэк-программы мы уже отметили. Посмотрим на прочие недостатки условий использования дебетовой карты Альфа Банка.

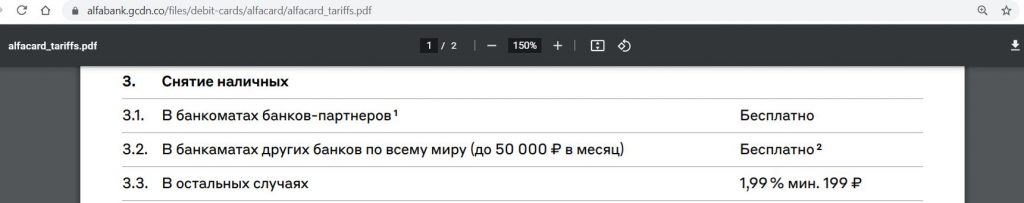

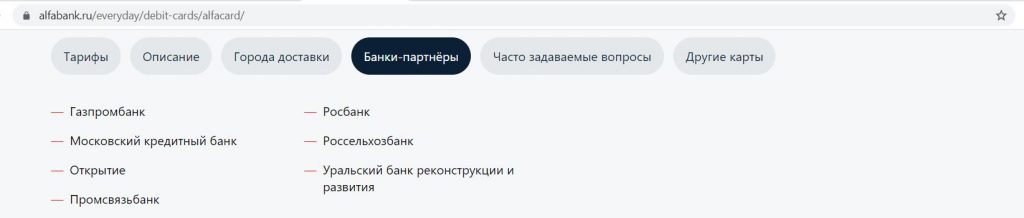

- Первый из них связан со снятием наличных в банкоматах других банков. У Альфа Банка есть несколько банков-партнеров, банкоматы которых можно использовать как собственные устройства. Никаких ограничений и комиссий по снятию средств не будет. К числу партнеров относятся Росбанк, Открытие, Промсвязьбанк, Газпромбанк, Россельхозбанк и другие.

Что касается прочих банков, то через их банкоматы можно бесплатно снимать до 50 000 рублей в течение месяца. По крайней мере, так указано в условиях. Но сноска мелким шрифтом указывает на то, что все не так просто.

Комиссия за снятие наличных в банкомате не партнера в действительности взимается, причем сразу. Но банк вернет ее до конца следующего месяца при выполнении одного из двух условий. Клиент должен либо потратить с карты минимум 10 000 рублей в течение месяца, либо остаток средств на карте не должен быть меньше 30 000 рублей.

Таким образом, лучше пользоваться только банкоматами Альфа Банка и партнерских финансовых учреждений.

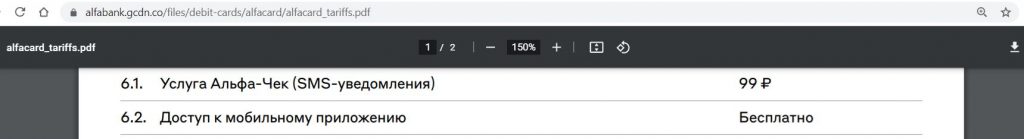

- Второй минус — достаточно дорогая услуга смс-информирования. Если ей пользоваться, это будет стоить 99 рублей в месяц. Фактически мы имеем дело со скрытой комиссией за обслуживание карты, которой формально нет.

Разумеется, от смс-оповещений можно отказаться, и платить комиссию не придется. Но в таком случае желательно иметь смартфон с приложением Альфа Банка, чтобы получать уведомления таким способом.

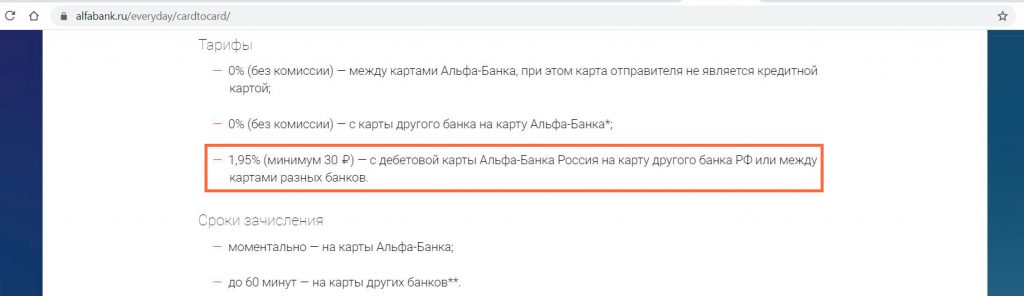

- Третий недостаток тарифов этой карты — дорогие переводы по номеру карты в другие банки. Они стоят 1,95% от суммы, минимум 30 рублей. Чтобы не платить комиссию, лучше пользоваться Системой быстрых платежей.

Выводы

Разумеется, за преимуществами дебетовой карты Альфа Банка не могли не скрываться определенные недостатки. Но нельзя сказать, что они очень серьезные. С ними вполне можно мириться — для карты с бесплатным обслуживанием все они не критичны.

Хорошо уже то, что кэшбэк по этой карте предусмотрен, а небольшие хлопоты с выводом баллов больших проблем доставлять не будут. Условия начисления процентов на остаток аналогичны условиям начисления кэшбэка — нужно оплачивать с карты покупки хотя бы на 10 000 рублей. Если использовать карту как основную, выполнить такое условие совсем не сложно.

В целом характеристики карты очень хорошие. Она однозначно стоит того, чтобы обратить на нее внимание, если вы планируете сменить банк обслуживания и подыскиваете подходящий вариант, либо собираетесь оформлять свою первую карту.

Дебетовые карты Альфа Банка

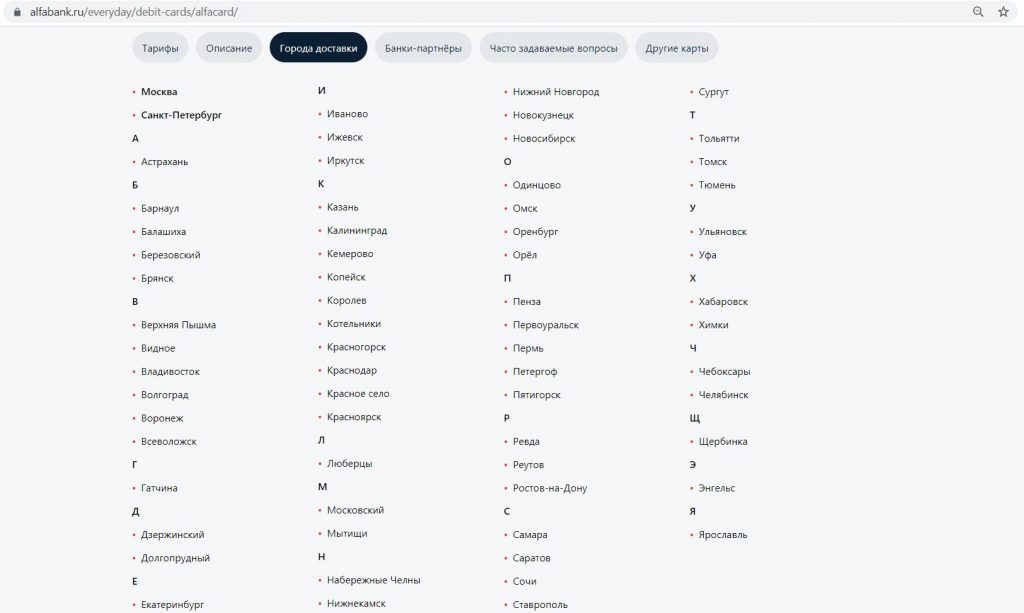

Если человек решил завести счет в надежном финансовом предприятии, ему стоит рассмотреть дебетовые карты Альфа Банка. Выпустить пластик может клиент из любого населенного пункта с рекордными сроками изготовления. Сделать это можно в режиме онлайн, а получить карточку в отделении компании или с помощью курьерской доставки. Ознакомившись с преимуществами, человек сможет выбрать любой продукт Альфа банка, бесплатно пользоваться программами привилегий и совершать практически все виды операций, не выходя из дома.

Дебетовые карты для физических лиц

Альфа банк предлагает несколько выгодных дебетовых пластиков для частных клиентов, что позволяет подобрать продукт по своим запросам, образу жизни или предпочтениям. Некоторые карты оформляются без годового обслуживания, а другие имеют преимущества в виде повышенного кэшбэка, начисления миль или персональных программ лояльности.

Альфа предлагает несколько видов дебетового пластика: классический вариант, Premium класс, для путешественников и шоппинг-кард, которые позволяют совершать покупки с существенной выгодой. Так, как Альфа банк разделил свои дебетовые карты на три категории, для удобства изучения информации, они будут представлены в отдельных сводных таблицах.

Для покупок

Если стать клиентом Альфа банк, дебетовая карта с бесплатным обслуживанием позволяет зарабатывать до 5,5 процентов годовых, если расплачиваться пластиком. Дополнительно копятся Альфа-баллы, которые можно обменять в мобильном приложении, где 1 бонус равен 1 рублю. Максимально можно вернуть до 5000 рублей в месяц. Предусмотрена моментальная смена валюты. Подробнее:

5%, если от 100000 руб.

По дебетовой карточке Яндекс повышенный кэшбэк можно получать за покупки в категориях «Развлечения», «Рестораны», «Спорт», за исключением категории «Фаст-фуд». Если держатель желает оформить подписку Яндекс.Плюс, то можно возвращать до 10000 рублей за покупки. Стоимость услуги 169/199 руб. при оплате сервисов семейства «Яндекс» предусмотрен кэшбэк до 10%.

По карточке Альфа Перекресток каждый клиент, после оформления договора, становится участником бонусной программы, где начисляются 3 балла за каждые потраченные 10 руб. в «Перекрестке», 1 балл за покупки в других. Гарантировано каждый держатель получает 2000 баллов после первой операции по пластику в магазине или онлайн. По карте «Пятерочка» единовременный бонус составляет 2500 баллов и такой же подарок ждет клиентов Альфа банка в день рождение.

Для путешествий

Помимо стандартных карт, есть продукты специально для путешественников. Аэрофлот и Аэрофлот Black Edition. Подробнее:

Пластик Black Edition может стать бесплатным, если человеку начисляется на счет от 400000 руб. в месяц, остаток не ниже 1,5 миллионов рулей, а траты от 100000 рублей.

Полная раскладка по дебетовому пластику Alfa Travel:

| Позиции | Alfa Travel | Alfa Travel Премиум |

| Обслуживание | Бесплатное | 2990 руб./месяц |

| Кэшбэк | До 9% | До 11% |

| Пополнение карты | Без комиссии | |

| Снятие наличных | По России бесплатно, вне зависимости от суммы. Без комиссии до 50000 руб. в банкоматах по всему миру | |

| Переводы по номеру телефона | Бесплатно в банкоматах партнеров, а в других свыше 100000 руб. в месяц — 0,5% | |

| Процент на остаток по карте | 6% | |

На Премиуальном пластике доступна услуга «Консьерж». Предусмотрены дополнительные привилегии в ресторанах-партнерах: ранний заезд/выезд, бесплатное повышение уровня, ваучеры. Условия по обслуживанию карты Альфа Тревел Премиум класса могут тоже стать бесплатными, если будут соблюдены требования, аналогичные, что и для пластика Аэрофлота.

Повышенный кэшбэк на обоих видах карт начисляется по отдельным категориям:

| Позиции | Аэрофлот | Аэрофлот Black Edition |

| Авиабилеты | До 7,5% | До 5,5% |

| ЖД билеты | До 10% | До 8% |

| Бронирование гостиниц | До 11% | До 9% |

| Другие категории | До 5% | До 3% |

Условия сохраняются, если билеты и бронирование проводится на сайте Alfa Travel.

Другие виды

Существует карта узкого сегмента: «МИР», которая будет выгода для пенсионеров, детская карточка или Карта Кэшбэк 1-5-25 Альфа-Банка и Билайн. Раскладка:

5%, если от 100000 руб.

Карта Кэшбэк 1-5-25 позволяет возвращать до 25% за оплату связи и услуги Билайн, на покупки в магазинах «Пятёрочка» и «Перекрёсток» предусмотрен кэшбэк 5% и 1% на остальные траты. Детская карточка позволяет вернуть до 5%. Можно активировать бесконтактную оплату, выбрать модный дизайн пластика. Оформляется на подростка в возрасте от 7 до 14 лет.

Как заказать дебетовую карту через интернет

Сделать заказ карточки можно в онлайн режиме на сайте Альфа банка. Для этого достаточно:

- заполнить онлайн-заявку;

- дождаться смс-сообщения о выпуске;

- забрать лично или заказать доставку.

Узнать те населенные пункты, где есть курьерская служба: список городов с доставкой.

Если часто совершаются поездки в другие города и страны, то стоит отдать предпочтение пластику Тревел или Аэрофлот. Для шопоголиков, которые любят посещать разные магазины, идеальный вариант – стандартная Альфа-карта или формата Премиум. Вне конкуренции продукт для пенсионеров – карта «МИР» и детский пластик с хорошим процентом по остатку на счете.

Плюсы и минусы

Основные преимущества и недостатки дебетовых карт Альфа банка:

Смс-информирование по банковским операциям стоит 59 рублей в месяц, но от него можно отказаться.

Нюансы

Если выбран пластик Тревел, то важно обратить внимание на особенность начисления миль. Если учитывать лимиты и ограничения, то можно получить максимальную выгоду. Раскладка по милям:

| Позиции | Alfa Travel | Alfa Travel Премиум | ||||

| Мили за каждые 100 руб. | 2 мили от 10000 руб., 3 мили от 100000 руб. | 5 мили от 10000 руб., 3 мили от 150000 руб. | ||||

| Начисление миль | Более 150000 руб. | Более 10000 руб. | Менее 10000 руб. | Более 150000 руб. | Более 10000 руб. | Менее 10000 руб. |

| Бронь отеля за каждые 100 руб. | 9 | 8 | 6 | 11 | 8 | 6 |

| ЖД билеты за каждые 100 руб. | 8 | 7 | 5 | 10 | 7 | 5 |

| Авиабилеты за каждые 100 руб. | 5,5 | 4,5 | 2,5 | 7,5 | 5,5 | 2,5 |

Вне зависимости от того, какой продукт выбран: Альфа кард Виза или Mastercard, все карты гарантируют:

- Бесплатные платежи в рамках лимитов по позициям: мобильную связь, переводы между счетами, оплата ЖКХ, штрафы ГИБДД, оплата налогов и другие услуги.

- Снимать наличных денежных средств со счета можно без комиссии в любом банкомате Альфа банка и в тех организациях, с которыми заключен партнерский договор: список банков-партнеров.

- Удобное мобильное приложение, а также официальный сайт, где пользователь может создать свой личный кабинет. Предусмотрено бесплатное пополнение карты и переводы частным лицам в рамках лимита.

Бесплатное обслуживание предусмотрено не на всех пластиках, но на некоторых продуктах символическая плата компенсируются насыщенностью бонусных программ.

Аналоги в других банках

Предложения других финансовых организаций:

| Название банка | Описание | Рейтинг |

| Альфа банк – Альфа-Карта | Бесплатное обслуживание. Кэшбэк – 3%, процент на остаток – от 4% | ⭐⭐⭐⭐⭐ |

| Тинькофф – карта Блэк | Возможно бесплатное обслуживание. Кэшбэк – до 30%, процент на остаток – 3% | ⭐⭐⭐⭐☆ |

| ВТБ — Мультикарта | Бесплатное обслуживание. Кэшбэк – 15%, процент на остаток – от 4,5% | ⭐⭐⭐⭐⭐ |

| Сбербанк — Сберкарта | Бесплатное обслуживание. Кэшбэк – 10%, большие лимиты по бесплатным операциям | ⭐⭐⭐⭐☆ |

| Райффайзен – карта Кэшбэк | Бесплатное обслуживание. Кэшбэк – 1,5%, без условий и ограничений | ⭐⭐⭐⭐☆ |

| HomeCreditBank – карта «Польза» | Возможно бесплатное обслуживание. Кэшбэк – до 22%, процент на остаток – от 5% | ⭐⭐⭐⭐⭐ |

Лучший вариант – ВТБ: хороший % на остаток, высокий кэшбэк, формат – мультикарта.

Отзывы

Иван, 45 лет, г. Москва

Я давно являюсь клиентом Альфы. Клиент может заказать именную карту с индивидуальным дизайном, и даже виртуальный вариант, которые активен через минуту после оформления и не требует получения карточки.

Ирина, 34 года, г. Киров

Выпуск любого вида пластика проводится без комиссии, и компания предлагает обширный перечень продуктов. У меня несколько карт этого банка, в том числе и кредитка. Удобно управлять через мобильный сервис.

Альфа-Карта и Альфа-Карта Premium: свежий обзор

Прошлая статья про «Альфа-Карту с преимуществами» и «Альфа-Карту Premium» от «Альфа-Банка» была написана почти три года назад, с тех пор в ней накопилось много исправлений и ее стало неудобно читать.

Пришло время написать новую статью, чтобы все достоинства и недостатки «Альфа-Карты» были как на ладони. Итак, вот как выглядит реклама карты на сайте банка:

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов 🙂

Храни Деньги! рекомендует:

Альфа-Карта от Альфа-Банка. Особенности

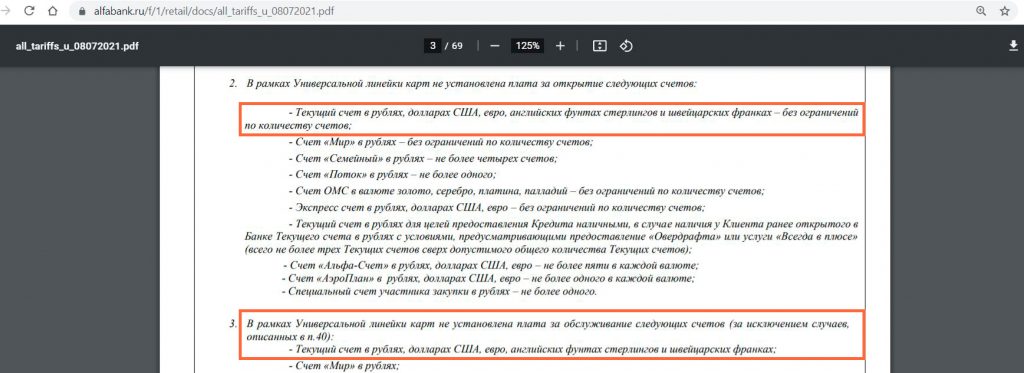

1 Бесплатный выпуск и обслуживание.

Выпуск и обслуживание дебетовой «Альфа-Карты» бесплатен без каких-либо дополнительных условий, это же касается и допок:

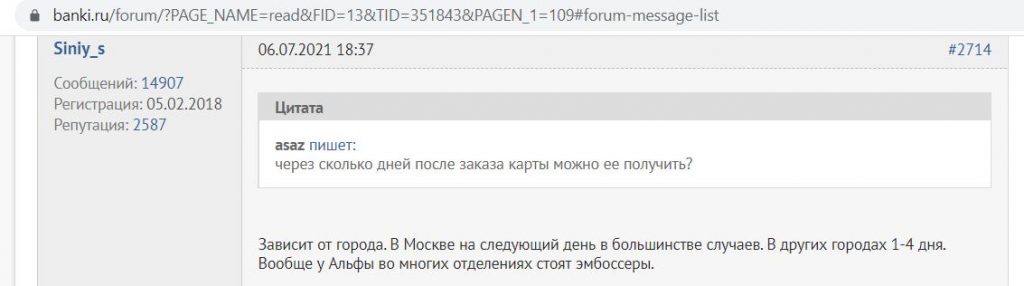

Во многих городах реализована бесплатная доставка, причем она очень оперативная, карту могут доставить уже в день заявки или на следующий день:

Как и в других банках, для активации бесконтактной оплаты нужно совершить любую операцию в банкомате (например, запросить баланс) или покупку на кассе, вставив карту в терминал:

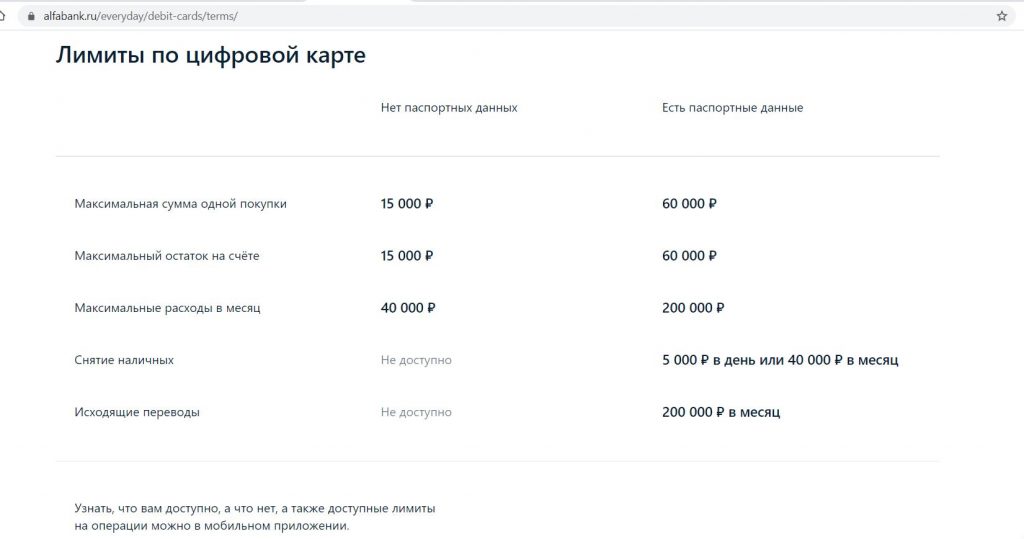

Еще до получения пластика картой можно начинать пользоваться в цифровом формате и получать кэшбэк за покупки (для этого нужно добавить ее в Apple Pay, Google Pay или Samsung Pay). Правда, до подписания документов лимиты на операции у виртуалки будут заметно меньше:

2 Процент на остаток.

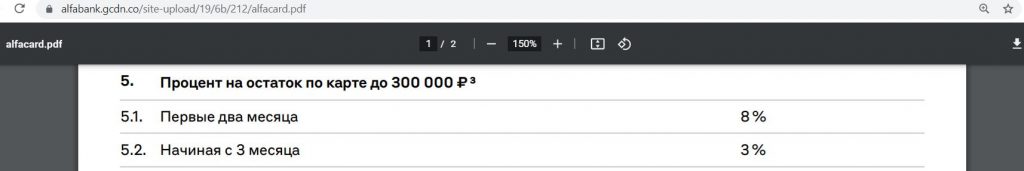

В месяц получения «Альфа-Карты» и в течение всего следующего месяца на ежедневный остаток до 300 000 руб. положено 8% годовых, далее — 3% годовых:

1000 руб. за бесплатную карту «Кэшбэк» от «Райффайзенбанка», 1000 руб. за «100 дней без %» от «Альфа-Банка» с бесплатным годом, 1500 руб. за Tinkoff Black, 4000 руб. за Tinkoff Platinum, 500 руб. за «МожноВСЁ» от «Росбанка», 500 руб. за «Москарту» от «МКБ», 3000 руб. за кредитку Opencard, 8000 руб. за Citi Select, 1000 руб. за «110 дней без %» от «Райффайзенбанка» с бесплатной обналичкой и бесплатным обслуживанием.

Храни Деньги! рекомендует:

3 Кэшбэк 1,5-2% на все.

В первые два месяца по «Альфа-Карте» положен кэшбэк в 2% на все (при оформлении первой «Альфа-Карты» в банке), далее при тратах от 10 000 руб./мес. до 100 000 руб./мес. — 1,5% на все, при тратах от 100 000 руб./мес. — 2% на все. Месячный лимит вознаграждения — 5000 руб./мес.

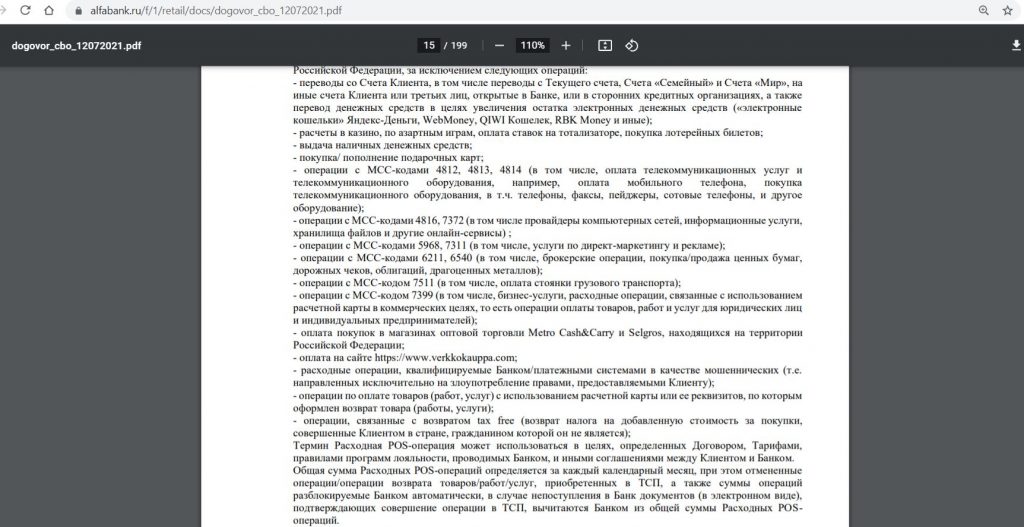

Вот список операций, за которые кэшбэк не начисляется и которые не учитываются в общем обороте трат (мобильная связь в исключениях, а вот коммуналка, налоги, страховки — нет)

Вознаграждение начисляется баллами до 15 числа следующего месяца, ими можно компенсировать ранее совершенные покупки, при этом 1 балл соответствует 1 рублю.

При расчете вознаграждения сумма операции округляется в меньшую сторону до ближайшей суммы, кратной 100 руб. (с покупки на 190 руб. баллы начислят только за 100 руб.).

Баллы за покупки за рубежом не начисляются (за покупки в иностранных интернет-магазинах кэшбэк есть):

Максимальная сумма одной покупки, за которую будет положен кэшбэк, не должна превышать 50 000 руб.

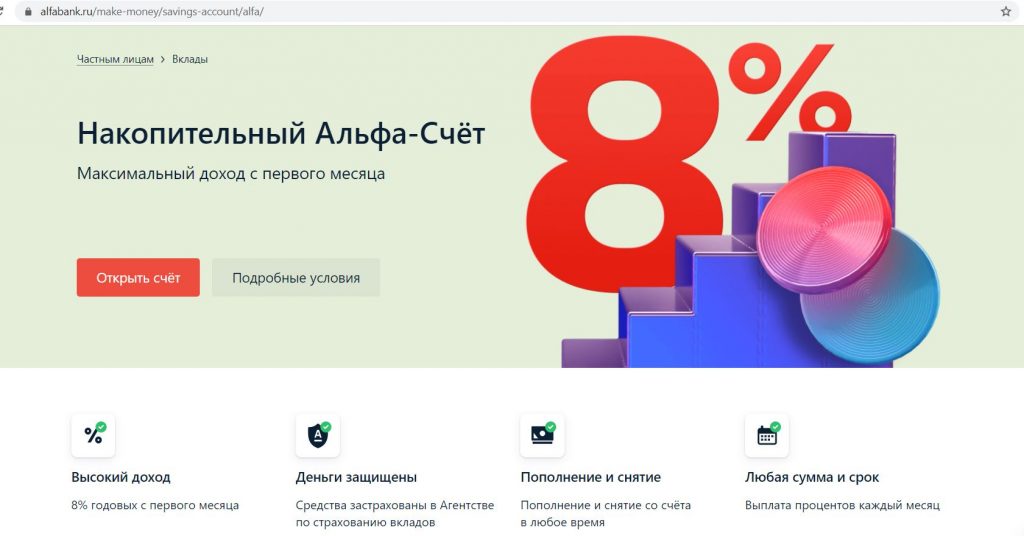

4 Возможность открытия накопительного «Альфа-Счета».

В мобильном приложении клиенты «Альфа-Банка» могут открыть специальный накопительный «Альфа-Счет».

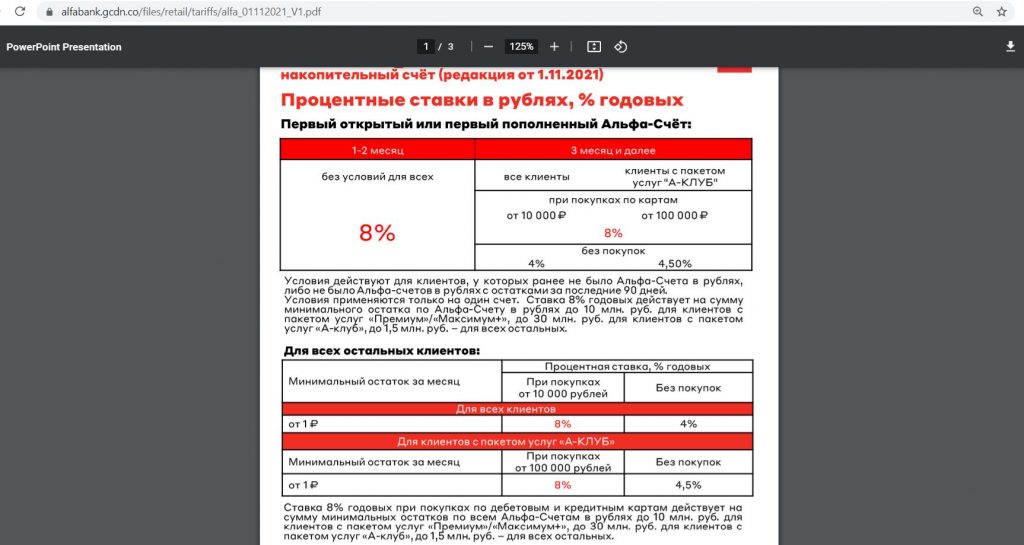

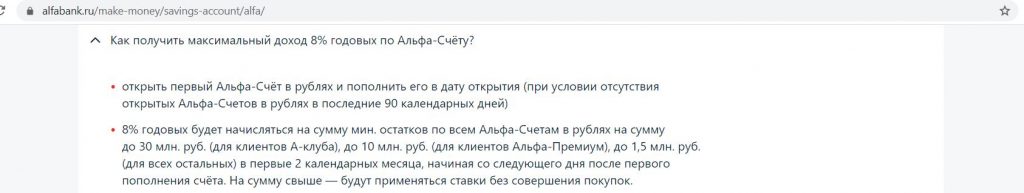

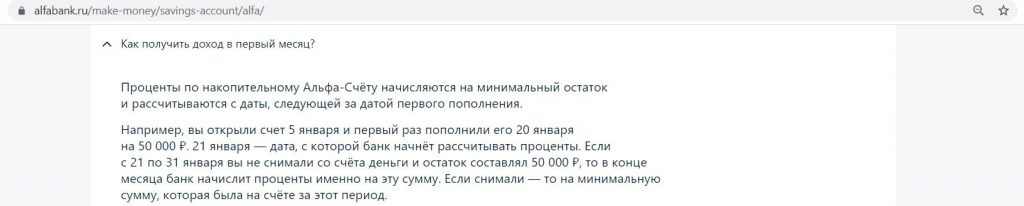

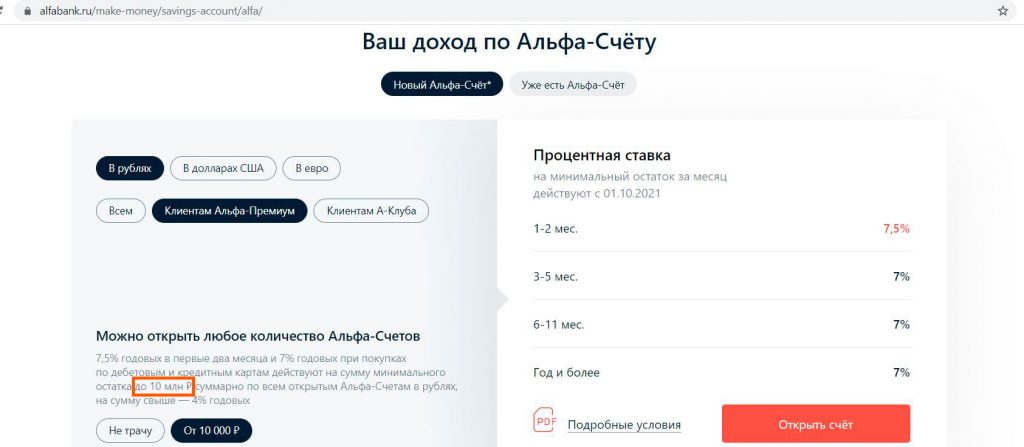

Для клиентов, у которых минимум в течение 90 дней не было активного «Альфа-Счета», на минимальный остаток за месяц на «Альфа-Счете» до 1,5 млн руб. в первые два месяца положены 8% годовых. Далее 8% годовых будут начисляться при покупках от 10 000 руб./мес. Остальным клиентам для получения 8% годовых на минимальный остаток до 1,5 млн руб. требуются покупки от 10 000 руб./мес. уже с первого месяца (без покупок будет только 4% годовых).

Важно: Пополнить счет нужно сразу на максимальную планируемую сумму, поскольку проценты считаются именно на минимальный остаток за месяц.

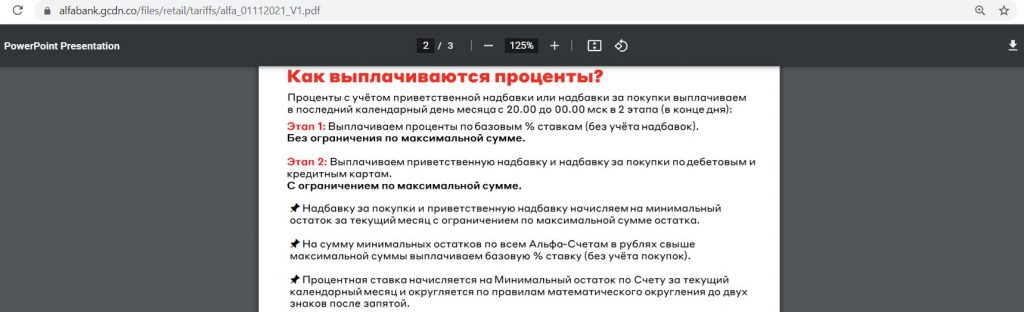

Проценты выплачиваются в последний день месяца в два этапа: сначала базовая ставка (4-8% годовых), потом надбавка за покупки.

Стоит отметить, что условия по накопительному счету, как и процентная ставка, могут быть изменены банком в любой момент.

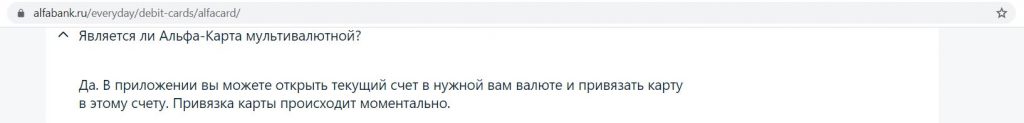

5 Мультивалютность.

«Альфа-Карта» является мультивалютной, в мобильном приложении можно открыть бесплатные счета в долларах, евро, фунтах, швейцарских франках и делать их основными для карты по мере надобности.

6 Бесплатное снятие наличных в банкоматах.

У «Альфа-Банка», помимо собственных банкоматов, есть ещё много банкоматов партнеров («Газпромбанк», «МКБ», «УБРиР», «Открытие», «Промсвязьбанк», «Россельхозбанк», «Росбанк»), где также можно снять наличные с «Альфа-Карты» без комиссии.

Кроме того, при наличии покупок на сумму от 10 000 руб./мес. или при поддержании остатка от 30 000 руб. вернут комиссию при обналичке «Альфа-Карты» в любых сторонних банкоматах (месячный лимит 50 000 руб.).

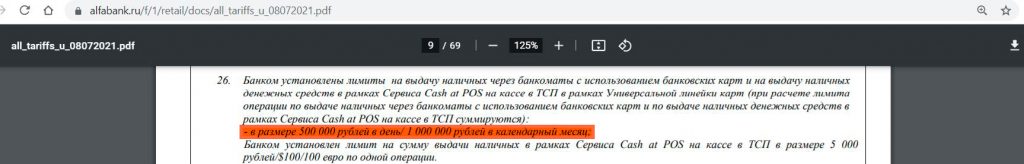

Дневной лимит на снятие наличных — 500 000 руб., месячный — 1 000 000 руб. (или эквивалент в валюте):

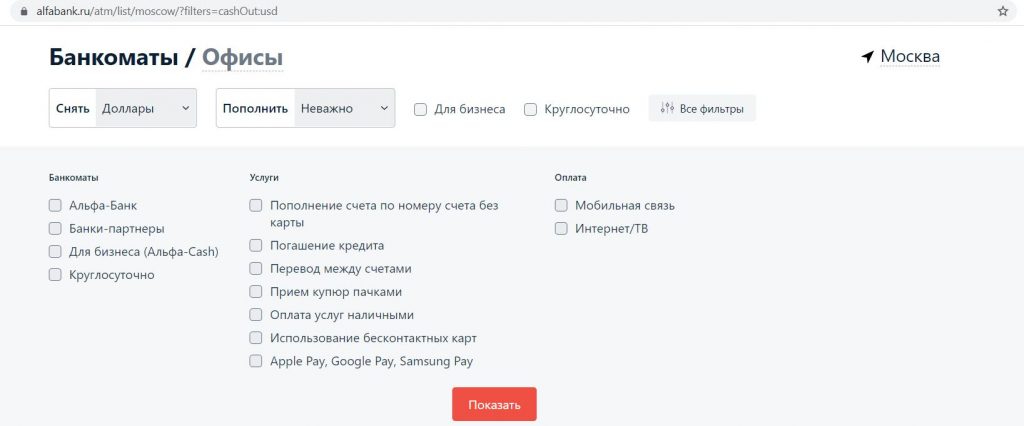

У «Альфа-Банка» довольно много валютных банкоматов, в которых можно снять с «Альфа-Карты» наличные доллары и евро. Валютные банкоматы удобно искать на официальном сайте банка (там можно задать необходимые критерии для поиска):

Для совершения операций в банкоматах «Альфы» по любым счетам необязательно предварительно делать основным для карты тот или иной счет. Нужная валюта и счет выбираются непосредственно в банкомате.

Благодаря наличию собственных валютных банкоматов «Альфа-Карта» будет удобна для пополнения/выведения валюты с брокерского счета. Недавно у «Альфа-Банка» появилось удобное и понятное мобильное приложение «Альфа-Инвестиции».

7 Бесплатное С2С-пополнение.

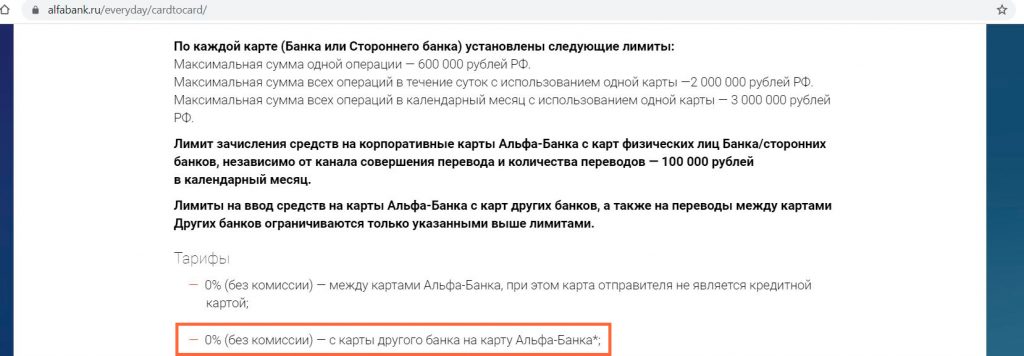

Карты «Альфа-Банка» умеют бесплатно пополняться с дебетовых карт других банков через собственные сервисы (на сайте, в интернет-банке, мобильном приложении). Важно только убедиться, что эмитент карты-донора не берет комиссию за подобные операции (подробно об этом в статье «Card2Card: Как переводить деньги с карты на карту бесплатно»):

Свежестянутые деньги можно сразу же использовать (например, снять в банкомате, либо отправить межбанком), теховера у «Альфы» при С2С-пополнении не возникает.

Наличными пополнить «Альфа-Карту» получится как в собственных банкоматах, так и в устройствах банков-партнеров.

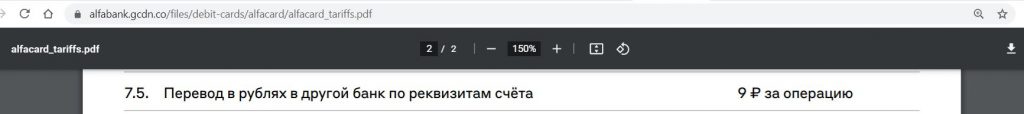

8 Бесплатный донор.

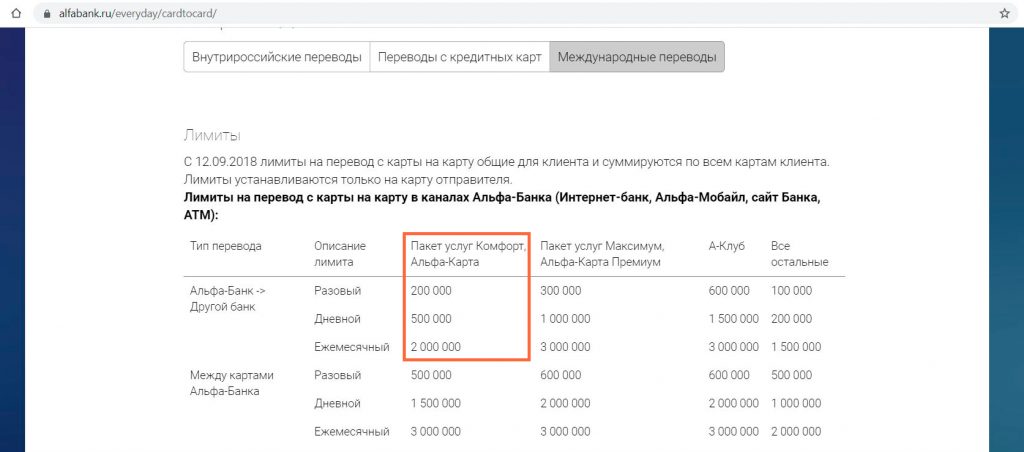

Карты «Альфа-Банка» сами могут быть бесплатными донорами, т.е. с них можно стягивать денежные средства без комиссии через сторонние сервисы. Разовый лимит — 100 000 руб., дневной — 150 000 руб., месячный — 1,5 млн руб.:

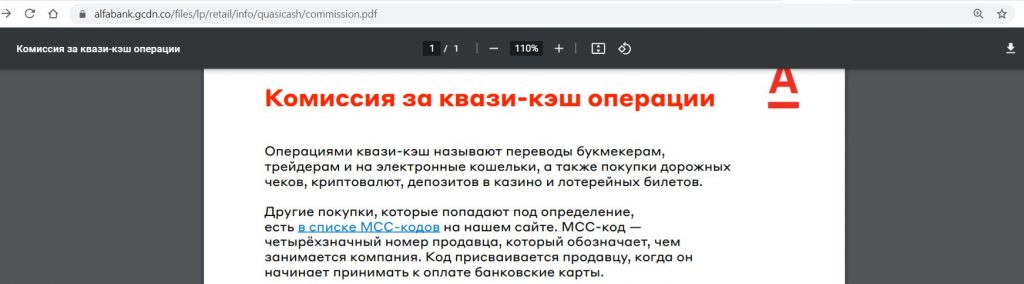

Однако тут стоит быть внимательным, при стягивании через сервисы некоторых банков иногда может выдаваться другой МСС (не МСС 6538 или 6012, а, скажем, 4829), который «Альфа» расценит не как перевод, а как операцию квази-кэш, и возьмет комиссию. Такая ситуация, например, наблюдается при стягивании с карты «Альфа-Банка» через сервисы банка «Открытие» и «Промсвязьбанка». Подробнее о квази-кэш операциях в пункте 16.

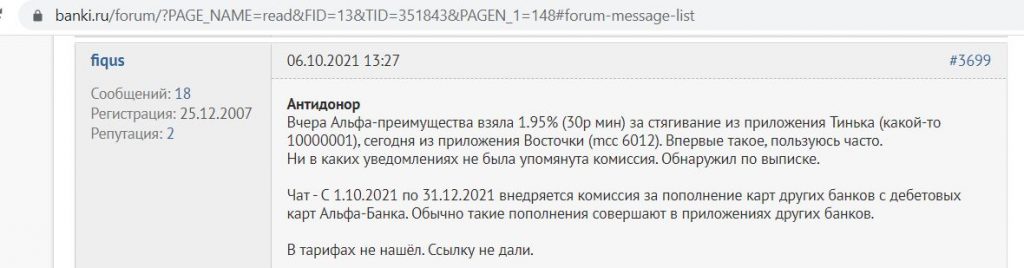

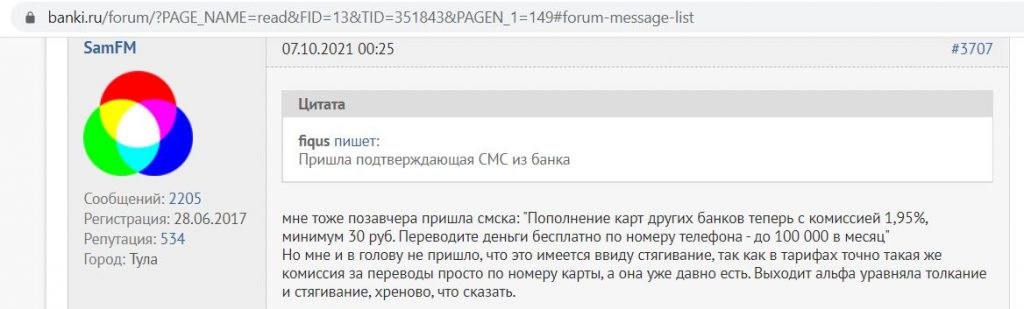

UPD: 10.10.2021

«Альфа-Банк» вводит комиссию за стягивание со своих дебетовых карт (за донорство) в 1,95%, минимум 30 руб., правда, не для всех клиентов сразу, а постепенно, удовольствие планируют растянуть до конца года.

Но в любом случае, такие операции по картам «Альфы» лучше больше не совершать:

9 Участник Системы быстрых платежей.

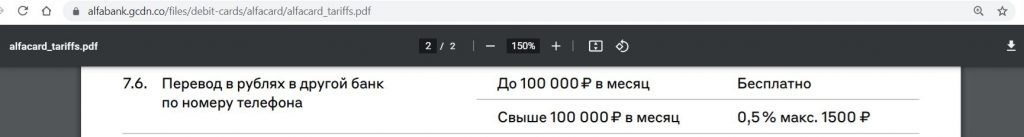

С «Альфа-Карты» можно отправить денежные средства в другой банк по номеру телефона через Систему быстрых платежей. Месячный лимит на такие бесплатные переводы составляет 100 000 руб. Входящие переводы через СБП бесплатны.

Важно: «Альфа-Банк» умеет переводить деньги клиентам Сбербанка по номеру телефона НЕ через Систему быстрых платежей, а через собственную систему переводов по номеру телефона от Сбербанка. Такие переводы платные. Они будут использованы в том случае, если адресат перевода в Сбере не подключился к Системе быстрых платежей (как подключиться к СБП в Сбере, можно почитать тут).

10 Недорогой межбанк.

Стоимость исходящего перевода в другой банк по номеру счета с «Альфа-Карты» стоит 9 руб. Лимит на один перевод (он же дневной) — 500 000 руб., месячный лимит — 1 500 000 руб.:

11 Можно настроить лимиты.

В мобильном приложении «Альфа-Банка» можно настроить дневные/месячные индивидуальные лимиты на снятие наличных, на расходные операции, на покупки в интернете.

Кроме того, можно дополнительно установить страны их применения, а также продолжительность действия.

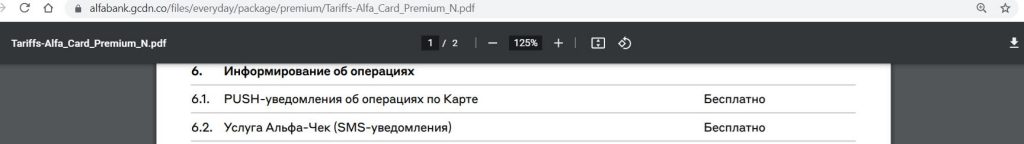

12 Бесплатные push-уведомления.

СМС-информирование у «Альфа-Карты» платное, стоит 99 руб./мес.

Однако вместо него можно подключить бесплатные push-уведомления (в мобильном приложении нужно зайти в «Профиль» — «Настройки» и в разделе «Push-уведомления» передвинуть бегунок вправо).

13 Поддержка технологии Pay.

«Альфа-Банк» поддерживает передовые технологии оплаты смартфоном Apple Pay, Samsung Pay, Google Pay, Кошелек Pay и Mir Pay. Одну и ту же карту можно добавить на несколько устройств и пользоваться ими одновременно. Таким образом, получаются бесплатные допки.

14 Дополнительные акции.

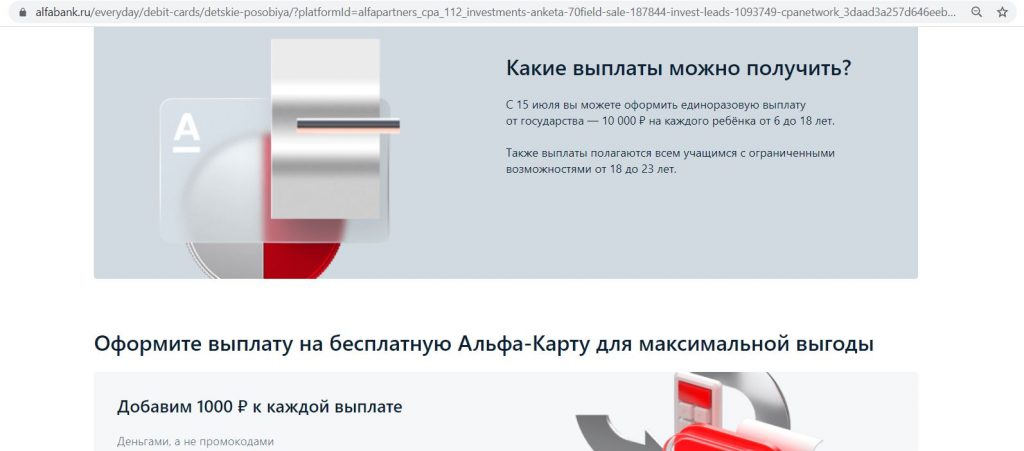

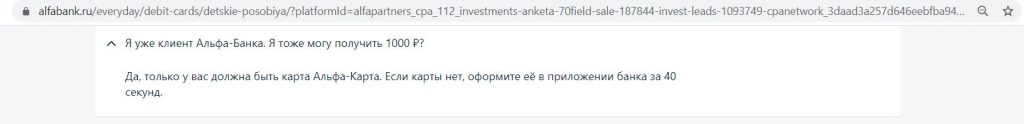

«Альфа-Банк» иногда проводит выгодные акции для держателей своих карт. С 15 июля можно оформить единоразовую выплату от государства в размере 10 000 руб. на каждого ребенка от 6 до 18 лет. Если получать эту выплату на «Альфа-Карту» (реквизиты ее счета можно найти в мобильном приложении), то банк подарит 1000 руб.:

15 Нет бесплатного толкания.

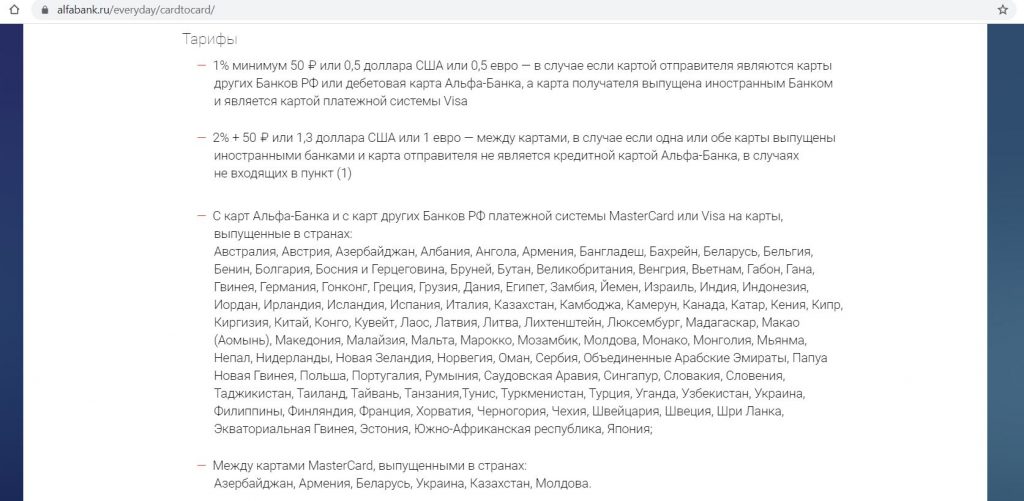

Исходящие переводы по номеру карты (толкание) в «Альфа-Банке» очень дорогие, стоят 1,95%, минимум 30 руб. (при переводах между картами российских банков):

А вот исходящие переводы по номеру карты на карты иностранных банков платежной системы Visa дешевле, стоят 1%, минимум 50 руб./0,5$/0,5 евро.

Разовый лимит — 200 000 руб., дневной — 500 000 руб., месячный — 2 000 000 руб. (или эквивалент в валюте).

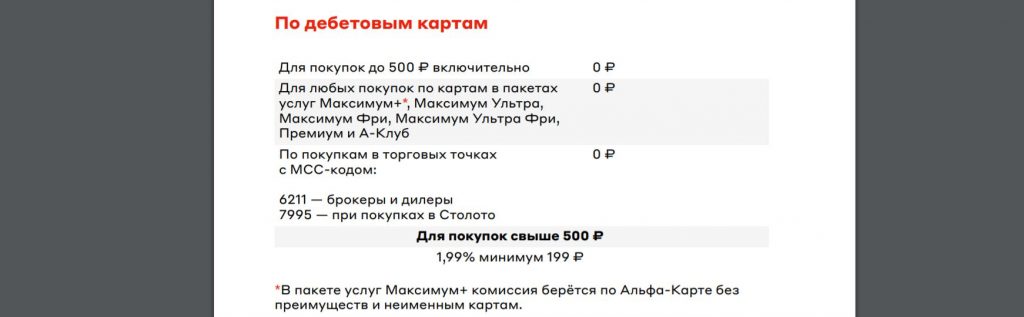

16 Комиссия за квази-кэш.

На всех дебетовых картах «Альфа-Банка» есть комиссия за операции квази-кэш в размере 1,99%, минимум 199 руб. при сумме операции более 500 руб. Под такими операциями обычно понимаются покупки в казино, букмекерских конторах, пополнение электронных кошельков, приобретение лотерейных билетов, покупка криптовалюты и т.д., подробный список можно почитать тут.

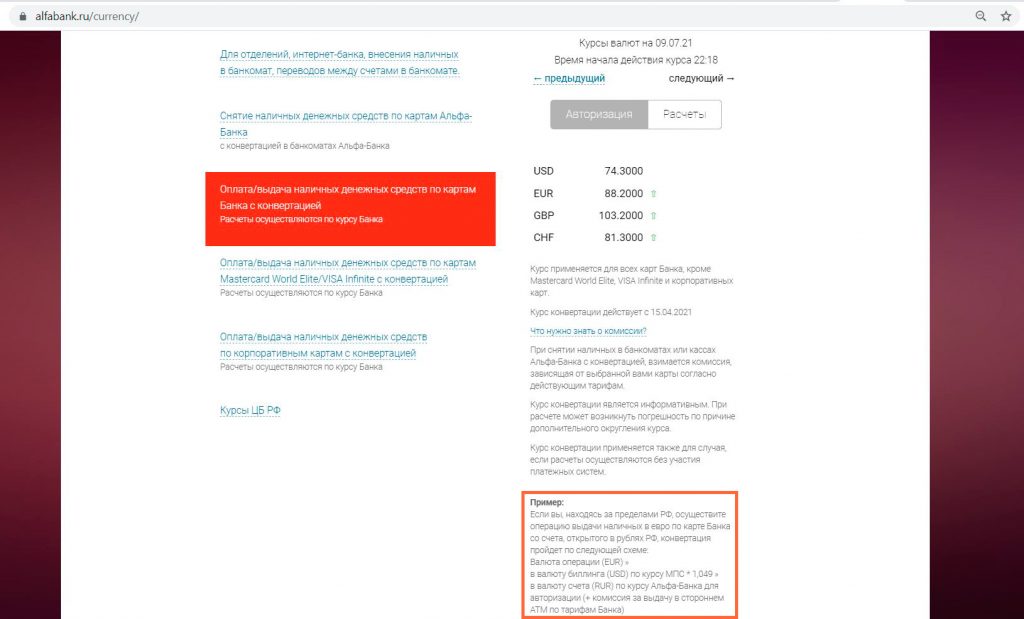

17 Невыгодный курс конвертации по картам.

Совершать покупки по картам «Альфа-Банка» с любой конвертацией невыгодно, «Альфа» накинет 4,9% комиссии к курсу конвертации платежной системы.

А вот при покупках в валюте без конвертации никаких дополнительных комиссий не предусмотрено, т.е. с долларового счета выгодно покупать в долларах, с еврового — в евро и т.д.

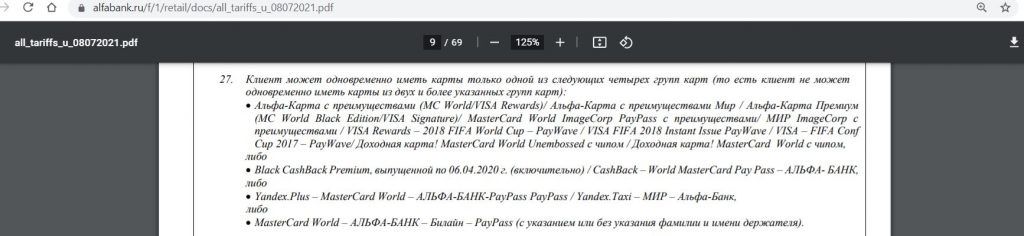

18 Нельзя иметь одновременно с другими картами банка.

Согласно тарифам, «Альфа-Картой» нельзя владеть вместе с другими картами банка: «Яндекс.Плюс», CashBack, «Билайн».

На практике, правда, некоторые клиенты успешно пользуются этими картами одновременно.

19 Запутанные тарифы.

«Альфа-Банк», пожалуй, один из лидеров в номинации «Самые запутанные тарифы и документы». Информация по всем продуктам банка свалена в одну кучу с постоянными отсылками к разным пунктам и разным документам, неподготовленному человеку крайне трудно найти там что-то конкретное. Причем банк еще постоянно правит свои талмуды без указания, что конкретно меняется в новой редакции. Так договор комплексного обслуживания составлен на 199 страницах, тарифы — на 69, условия программы лояльности — на 39.

Альфа-Карта Premium. Особенности

Помимо обычной «Альфа-Карты», у «Альфа-Банка» есть более выгодная «Альфа-Карта» в пакете «Премиум».

По ней в первые два месяца положен кэшбэк в 3% на все, далее при покупках от 10 000 до 150 000 руб./мес. — 2%, при покупках от 150 000 руб./мес. — 3% на все. Месячный лимит кэшбэка — 15 000 руб.

При этом, в отличие от обычной «Альфа-Карты», максимальная величина покупки для начисления вознаграждения на пакете Premium составляет 500 000 руб., а не 50 000 руб. Кроме того, здесь есть кэшбэк за покупки за границей не только в интернет-магазинах (при условии, что операция идет с конвертацией).

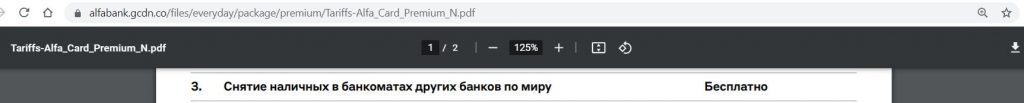

Еще есть бесплатная обналичка в сторонних банкоматах без условий, а также бесплатное смс-информирование:

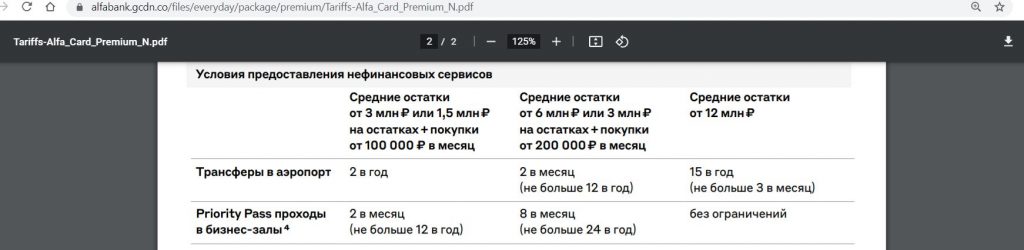

Стоимость обслуживания пакета услуг «Премиум» с четвертого месяца — 2990 руб./мес., плата не взимается при соблюдении одного из следующих условий:

— поступление заработной платы от 400 000 руб./мес.;

— остатки на счетах от 1,5 млн + покупки по карте от 100 000 руб./мес.;

— среднемесячные остатки на счетах (включая активы на брокерском счете) от 3 млн руб.

При наличии премиального пакета за покупки от 10 000 руб. 7% годовых по «Альфа-Счету» (7,5% годовых для первого счета) будет положено не на 1,5 млн руб., а на 10 млн руб.:

В качестве дополнительных плюшек в премиальном пакете «Альфы» есть бесплатные проходы в бизнес-залы аэропортов по программе Priority Pass, консьерж-сервис, бесплатные трансферы и расширенная страховка в путешествиях для владельца пакета и всей семьи при совместной поездке со страховым покрытием до 150 000 евро:

Вывод

Флагманская «Альфа-Карта» от «Альфа-Банка» выглядит вполне неплохо. Основное ее достоинство — отсутствие платы за выпуск и обслуживание. Карточка может подойти на роль универсальной для покупок в категориях, не прикрытых другими картами с бо́льшим кэшбэком, тем более, что список исключений для кэшбэка в «Альфа-Банке» один из самых коротких на рынке.

Хотелось бы, чтобы на «Альфа-Счете» процент начислялся не на минимальный остаток за месяц, а на ежедневный, ну и комиссию за квази-кэш операции хорошо бы убрать, все-таки «Альфа-Карта» — это обычная дебетовка, а не кредитка.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях. Буду признателен за репост:)

Источник https://bankiclub.ru/bankovskie-karty/debetovye-karty/obzor-debetovoy-karty-alfa-banka/

Источник https://business-mama.ru/finansy/debetovye-karty-alfa-banka/

Источник https://hranidengi.ru/alfa-karta-i-alfa-karta-premium-svezhij-obzor/

Источник