Депозит — что это такое простыми словами (депозитный счет, вклад)?

Депозит (депозитный счет, вклад) — что это такое простыми словами, как открыть, виды

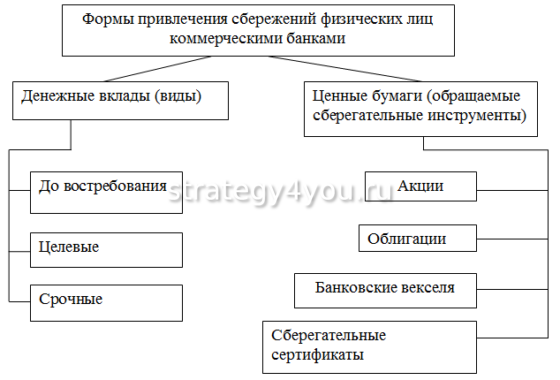

Депозитный счет предназначен для безопасного хранения денежных сбережений и получения стабильного дохода. Популярные виды депозитов представлены денежными и блокированными счетами, ячейками в банках. Депозиты могут быть срочными, сберегательными, валютными, целевыми, мультивалютными, до востребования и т.д.

Депозиты в банках для физических лиц — что это такое простыми словами и как работает

При решении вопроса, что такое депозит в банке , требуется учитывать, что это денежные сбережения, которые клиент передает финансовой компании на хранение на заданный отрезок времени для получения прибыли. Банки во время хранения сбережений граждан могут получать прибыль от совершения финансовых операций . Метод приобретения пассивного дохода прибылен, безопасен и надежен.

Депозит — это также более обобщенные понятия:

-

;

- подтверждение участия в аукционах;

- взносы в судебные инстанции для выполнения судебных производств;

- взносы таможенникам для обеспечения оплаты за пошлины и т.д.

Депозитный вклад позволяет решить следующие задачи:

- обеспечение сохранения денег на счете ;

- получение регулярного дохода посредством начисления процентов.

Признаки и преимущества

При определении, что такое банковские депозитные счета, учитывают следующие признаки:

- вклад оформляют с помощью письменного соглашения , бумага подписывается 2 сторонами;

- необходимо открытие специального счета для банковского депозита;

- средства возвратные , т.к. принадлежат клиенту организации на основании права собственности; вклад имеет срок использования , даты прописываются в договоре;

- банковская организация переводит клиенту проценты за возможность выполнять финансовые операции с его средствами;

- банки получают прибыль от вкладов клиентов.

- деньги на счете позволяют получать пассивный доход стабильно ;

- для открытия счета нет необходимости в получении специальных знаний;

- счет можно открыть онлайн либо в офисе банка;

- разрешена невысокая сумма вложений;

- вклады страхуются .

История возникновения

С латинского определение депозита простыми словами переводится как имущество, которое передается для сохранения . Историки определили появление данного понятия в период Эллады. Эпоха признается важным этапом в формировании банковской сферы. Храмы получали прибыль от приношений, взыскания штрафов, перевода земельных наделов в использование.

С латинского определение депозита простыми словами переводится как имущество, которое передается для сохранения . Историки определили появление данного понятия в период Эллады. Эпоха признается важным этапом в формировании банковской сферы. Храмы получали прибыль от приношений, взыскания штрафов, перевода земельных наделов в использование.

Для приумножения денег жрецы давали прихожанам деньги в долг под проценты. Впоследствии для увеличения капитала жрецы стали привлекать депозитные средства. Полученные деньги могли передаваться в долг. Разница от процентов за обороты средств составляла прибыль храмов.

В России первый банк со структурой коммерческого типа открылся в 1864 г. в виде акционерного общества. Характеристики депозита сохранились и в современной банковской сфере.

Отличие депозита от вклада в банке

При планировании использования денежных средств важно учитывать что значит банковский вклад и депозит, а также различия в определениях.

Вкладом называются деньги, которые размещаются владельцем в банке для получения прибыли.

Депозит является более широким понятием, включающим любой вид имущества, и передаваемым владельцем на сохранение в банковскую структуру. Задача депозита — обеспечить сохранность имущества.

В качестве депозита могут применяться:

- деньги;

- ценные бумаги (акционные пакеты, облигации, опционы и т.д.), передаваемые банку;

- средства, переведенные таможенникам для выполнения гарантий; взносы в суды и другие инстанции.

Получение прибыли по депозитам гарантируется не всегда. При подписании соглашения о заказе ячейки в банке для сохранения ценных вещей, драгоценностей владелец не имеет прибыли. При этом потребуются расходы на аренду.

Основные формы депозитов и как ими пользоваться — какой лучше открыть и что каждый из них означает

В соответствии с особенностями использования выделяют несколько разновидностей депозитов:

- счета (обезличенные, блокированные и т.д.);

- ячейки в банках; .

Денежный счет

При оформлении депозитного счета потребуется открыть денежный счет . Для физлиц открывают депозитный либо текущий счет.

Текущие счета граждане могут использовать для личных целей , не связанных с ведением предпринимательского дела:

- получение пенсионных переводов;

- перевод зарплаты;

- перечисление пособий и иных бюджетных платежей;

- обналичивание накоплений;

- выполнение переводов, платежей разного назначения.

Преимущества открытия счета:

При использовании счета рекомендуется учитывать следующие нюансы:

- Некоторые банковские предприятия могут снимать комиссионную выплату за обслуживание , обязателен платеж для юрлиц, для физлиц могут быть исключения.

- При открытии счета рекомендуется изучить тарифы и нюансы обслуживания . С физлиц кредитные компании могут снимать ежемесячный платеж за использования онлайн-кабинета, а также выполнение операций на счете. Комиссия за перевод денег может быть до 5%. На некоторых счетах, привязанных к карте, может образоваться задолженность при списании комиссионных плат за услуги SMS-оповещения и других банковских услуг. При неиспользовании счета важно отключить услуги, обратившись к специалистам банка.

Счет можно открыть депозитный , в данном случае ресурс используется для сохранения денег на заданный промежуток времени.

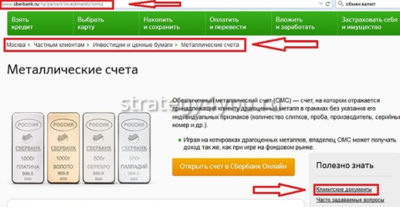

Металлический счет

Металлические счета открывают владельцы капитала для проведения финансовых операций с драгоценными металлами . Транзакции по хранению, размещению и снятию со счета в банке производят не в валютных единицах, а граммах драгметаллов.

Данный тип счета может быть 2 видов:

- блокированный;

- обезличенный.

Блокированный или металлический счет ответственного хранения

Блокированный счет (счет для ответственного хранения) по определению предполагает передачу банковской организации для сохранения слитков из сплавов дорогих металлов. Слитки должны быть по документам в собственности гражданина. Имущество в форме украшений из дорогих сплавов на счет не принимают. Для хранения данных вещей из драгоценных металлов рекомендуют заказать ячейку в банке.

Блокированные счета позволяют обеспечить сохранность слитков . Данный договор оформляется для необходимости сохранения переданных слитков.

Слитки из сплавов дорогих металлов имеют следующие признаки для идентификации:

- название сплава;

- масса;

- проба;

- фирма-производитель.

Данные счета не предусматривают получения прибыли от процентов , клиентам потребуется вносить плату за хранение драгметаллов. Однако собственник может получить прибыль от повышения цены драгметаллов на рынке.

Согласно банковским условиям, собственникам данного счета потребуется вносить оплату за некоторые услуги:

- открытие и закрытие счета;

- тарифная регулярная выплата за обслуживание блокированного счета; перевод слитков на хранение в другую финансовую организацию;

- зачисление поступивших драгметаллов на счет;

- выдача драгметаллов, которые оформлены на счете.

По мнению специалистов, на счетах ответственного хранения не получится приобрести большую прибыль , т.к. обязательны комиссии за обслуживание.

ОМС, или обезличенный металлический счет

При необходимости обеспечить прибыль от драгметаллов специалисты рекомендуют оформить обезличенный металлический счет , который по характеристикам сходен со стандартными денежными. Различием является эквивалент для финансовых операций — это металл в граммах, а не валюта. При выполнении операции по пополнению счета деньги будут конвертированы в массу драгметалла по действующему курсу.

Необходимо учитывать, что при создании обезличенного счета драгоценные металлы будут существовать лишь в виртуальном эквиваленте. Индивидуальных характеристик у данного продукта нет.

ОМС может быть нескольких видов:

- срочный;

- в иностранной валюте;

- в рублях и т.д.

В официальном соглашении могут быть прописаны условия возможного пополнения либо частичного снятия накоплений . Доходность по данному счету получают за счет возрастания цены слитков и установленному банковской организацией начислению процентов.

Необходимо учитывать, что вклады в драгметаллы могут из-за изменений по курсу не принести большой доходности при срочном снятии. Однако при долгосрочных вложениях стоимость дорогих металлов вырастет. При определении выгодных дат закрытия счета и снятия сбережений можно получить прибыль.

Банковская ячейка

Банковская ячейка признается надежным с высокой степенью защиты сейфом со специальным замочным механизмом. Располагается ячейка в спецхранилище в банковской компании. Сейфы изготавливаются из прочных сплавов, выдерживающих возгорание и взрывы.

Для обеспечения доступа к системе клиент заключает договор аренды и выплачивает комиссионные. Доступ к хранилищу имеют специалисты банка, однако открыть ячейку не имеют полномочий,

Банковские ячейки арендуются для решения следующих задач:

- Сохранение активов (деньги, слитки дорогих металлов, украшения из драгоценных металлов, пакеты акций, документы). Для решения этих целей ячейки арендуются часто в летний период на время отпусков. Ячейка в банке имеет двойную защиту. Взлом сейфа невозможен, здание защищается специализированной охраной.

- Поддержание безопасности при выполнении расчетов во время совершения операций по продаже или покупке машины, недвижимости. При продаже квартиры необходимо оформить дополнительное соглашение к основному договору.

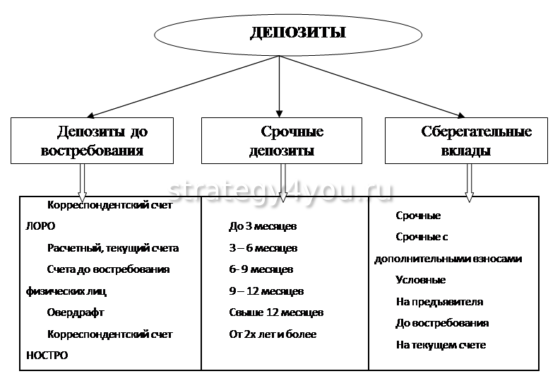

Основные виды депозитов

Основные виды депозитных счетов:

- срочный;

- сберегательный;

- целевой;

- накопительный;

- валютный;

- мультивалютный;

- до востребования.

До востребования

Депозит до востребования является вкладом без указания точного срока снятия сбережений . Накопления выдают клиенту банка при необходимости. Капитал охраняется на текущем счете.

Открыть счет до востребования можно для решения следующих задач:

- сохранение финансового актива;

- возможность снять средства в необходимый момент.

Срочный

При определении, что такое депозитный счет в банке срочный, необходимо учитывать правила работы с данным сбережениями. Вклад вносится в финансовую организацию на заданный период . Данный вид вкладов наиболее востребован, предлагается с разными вариантами условий.

Сберегательный и накопительный

Сберегательный вклад — это депозит, который выдается на неограниченный срок, предусмотрена возможность пополнять счет, частично снимать деньги или все накопления. Счет можно привязать к пластиковой карте для удобного перевода части зарплаты на накопления. Действующая ставка — от 1,5%. Вид вклада приносит небольшой доход, решая задачу сбережения денежных накоплений.

Накопительный счет относится к подвиду срочного. Однако условия предоставления более гибкие. Некоторые организации рассчитывают проценты согласно ежедневному остатку. В других банках учитывается полный месяц. Необходимо знать, что организация может сменить годовую ставку в одностороннем порядке. Данный вклад оптимален для накопления денег на дорогую покупку. Годовая ставка составляет 5-8%.

Целевой

При решении вопроса, целевой депозит — это что такое, необходимо учитывать задачи вида сбережений денежных средств. Вклад открывается для решения цели и на заданный период. Популярны детские вклады , данные средства сохраняются до взросления ребенка и затем переходят в его собственность.

Популярны сбережения средств для пожилых людей и т.д. Предложений по целевым накоплениям в банке немного, т.к. этот вид вклада не гибкий, усложняет возможность проведения банковских операций при изменениях курса валюты.

Валютный

Эта разновидность сбережений позволяет сохранять накопления в любой иностранной валюте.

Валютный вклад — это депозит, позволяющий получить следующие разновидности дохода:

- проценты на сумму сбережений;

- прибыль от увеличения цены иностранной валюты.

Процентная ставка на валютные счета ниже стандартной , однако при большом росте курса недостаток не повлияет на прибыль.

Мультивалютный

Мультивалютный депозит, согласно правилам, позволяет вложить деньги одновременно в 3 типа валюты (₽, €, $) . Соотношение валют определяется клиентом. При необходимости можно переводить деньги в другую валюту, количество переводов не ограничивается.

Мультивалютный депозит, согласно правилам, позволяет вложить деньги одновременно в 3 типа валюты (₽, €, $) . Соотношение валют определяется клиентом. При необходимости можно переводить деньги в другую валюту, количество переводов не ограничивается.

Открытие депозита — 4 основных этапа

Открытие депозита происходит в несколько этапов:

- подбор банка или другой финансовой организации;

- определение программы;

- заключение соглашения;

- внесение средств на счет и подтверждение об его открытии.

Выбор кредитной организации

Финансовое учреждение выбирается с учетом следующих критериев:

- Уровень доступности компании . Оптимально выбрать банк с офисами в пешей доступности. В организации должна быть предусмотрена возможность совершать операции по вложенным накоплениям в режиме онлайн.

- Степень надежности банка . Рейтинг финансовой компании проверяется в открытых источниках.

- Рекомендуется ознакомиться с отзывами клиентов в интернет-источниках.

Выбор программы депозитного вклада

На следующем этапе подбирается программа . Банки предлагают ознакомиться с условиями на официальных сайтах, выполнить расчеты с помощью специальных калькуляторов.

Основные параметры для анализа:

- годовой процент;

- наличие капитализации;

- периодичность начислений;

- возможности пополнять и снимать сбережения;

- условия при прекращении соглашения раньше указанного срока.

Важно оценить параметры комплексно и проконсультироваться со специалистами банка.

Заключение договора

Договор заключается по стандартной схеме . Потребуется предъявить паспорт и заполнить карточку с образцами подписей. Специалисты могут потребовать другие бумаги (свидетельства, справки о доходах, пенсионное удостоверение и т.д.). Перед подписанием договора требуется изучить текст соглашения с банком.

- сумму;

- период действия;

- годовую ставку;

- дополнительные условия.

Пополнение и получение подтверждения об открытии

После подписания соглашения клиент перечисляет деньги в кассу банка и получает приходный ордер со штампом организации и подписью специалиста. К депозиту будет выдана карточка, после подключения онлайн-банка можно выполнять финансовые операции без посещения отделения.

Самые выгодные депозита на сегодня — топ-3 лучших банка

Депозитом можно воспользоваться в проверенных банках:

- Сбербанк;

- УБРиР;

- Россельхозбанк.

Сбербанк

Сбербанк считается крупнейшим банком , отделения представлены в Москве, Санкт-Петербурге и других городах страны. Ознакомиться с предлагаемыми программами можно на сайте, предоставляется возможность открыть счет онлайн.

Преимущества Сбербанка заключаются в наличии бонусных баллов, скидок, предоставляемых клиентам, стабильной деятельности и государственной поддержке.

Уральский банк реконструкции и развития

УБРиР является крупнейшим в Свердловской области в сферах вкладов и депозитов. Офисы компании открыты в других регионах страны (отделений более 40). Вклады банка застрахованы, организация отличается высокой кредитоспособностью. Годовые ставки по вкладам достигают 10%. Организация предоставляет услуги онлайн-банкинга.

Россельхозбанк

В Россельхозбанке представлены разные кредитные программы , которые предлагаются жителям сельских территорий. Однако управлять средствами, оставленными на депозитах, могут и другие граждане страны. Банк предлагает сезонные акции на услуги. Подписание соглашения о хранении на депозите сбережений и оплата услуг возможны онлайн.

Расчет доходности — пошаговая инструкция

Перед использованием программы специалисты рекомендуют провести предварительные расчеты доходности . На сайтах банков предлагаются специальные калькуляторы.

Можно выполнить расчеты с помощью такой последовательности действий:

- определение схемы при формировании годовой ставки;

- умножение первоначальной суммы взноса на процент;

- подсчет прибыли от капитализации;

- определение выгодной годовой ставки;

- расчет прибыли.

Схема при начислении процентов

В банках применяются 2 схемы расчета процентов:

- Простая — рассчитывается прибавлением годовой ставки к депозитной сумме.

- Схема с капитализацией — более сложная в расчете. После начисления стандартных процентов размер вклада увеличивается, и проценты потребуется начислять на проценты.

Умножение начальной суммы депозита на процентную ставку

На данном этапе расчеты выполняются с помощью калькулятора. Для определения годовой прибыли требуется умножить сумму вклада на процентную ставку. При пополнении счета на 100 тыс. руб. и годовой ставке в 12% доходность составит 12 000 руб.

Доход от капитализации

При наличии капитализации начисленная прибыль увеличивает размер вклада , проценты начисляются на депозит и прибавленные к сумме проценты.

Расчет капитализации выполняется по следующим шагам:

- определяется периодичность причисления процентов к общему вкладу;

- проценты за первый депозит требуется прибавить к изначальной сумме;

- затем определяется доходность за 2 период и складывается с суммой за предыдущий этап;

- расчеты требуется выполнить поэтапно до конца года .

Эффективная процентная ставка

Определение эффективной ставки требуется при использовании схемы с капитализацией, когда клиент банка не забирает проценты. Требуется определить число капитализаций. В такую степень потребуется возвести процентную ставку за период капитализации для определения доходности.

Расчет прибыли

На завершающем этапе рассчитывается итоговая прибыль , для этого требуется определить количество средств на счете при завершении действия договора.

Потребуется финансовая формула: S=N*(1+(Y*J/100*T))А.

В формуле используются следующие понятия:

- S — итоговая депозитная сумма;

- N — первоначальный вклад;

- Y — процентная ставка годовая;

- T — период сбережений (в днях);

- J — количество дней на период капитализации;

- A — количество капитализаций за период.

Как выгодно открыть вклад — 5 советов

Вклад — это депозит, имеющий некоторые финансовые риски . «Чайникам» в финансовых операциях рекомендуется учитывать советы профессионалов.

Не ориентируйтесь исключительно на размер ставки

При выборе финансовой программы ориентируются на получение высокого дохода . Однако необходимо учитывать, что на прибыль влияет не только процентная ставка, но и другие параметры вклада. При анализе варианта определяются условия начисления дохода и параметры капитализации. Некоторые банковские организации изменяют ставку во время действия соглашения.

Распределите капитал между несколькими депозитами в различных валютах

Капитал рекомендуется распределять между несколькими счетами и размещать средства в разных валютах либо заключить мультивалютный договор на депозит.

При открытии счетов в разных валютах учитываются следующие нюансы:

- при изучении условий в банках обращают внимание на минимальную сумму вклада ;

- капитал сначала разделяется на равные доли , затем выполняется конвертация;

- договоры важно вовремя пролонгировать при отсутствии в соглашении соответствующей информации.

Отдавайте предпочтение самым простым и прозрачным программам

При выборе программы рекомендуется выбирать простые пакеты услуг банка , прибыльность которых стабильная и прогнозируемая. Наличие множества схем на начальном этапе может не привести к получению большой доходности от сбережений.

Выбирайте кредитные организации с иностранным капиталом

При определении банка более надежны организации, имеющие иностранный капитал . Данные компании действуют на международном уровне. Наличие валютных резервов увеличивает стабильность финансовых организаций и снижает риски инфляции и других изменений на экономическом рынке. Наличие большого капитала позволяет банкам предлагать выгодные условия клиентам.

Открывайте депозиты только в банках

Рекомендуется открывать вклад только в банках . Другие финансовые компании, частные лица и кредитные союзы менее надежны, т.к. данная деятельность не регулируется законодательством и есть риск потери сбережений. Проценты по депозитам в банках невысокие, но стабильные, позволяющие сохранять средства клиентов.

Часто задаваемые вопросы

В перечне вопросов от новичков для получения прибыли от депозитов:

- как открыть счет в банке физлицу;

- особенности валютного депозита;

- выгоды инвестиционных депозитов и т.д.

Что такое счет в банке для физического лица

Депозитный счет для физлица ограничивает использование остатка в заданный отрезок времени . Банк может совершать финансовые операции по своему выбору. По окончании указанного в соглашении периода клиент может получить вложенные деньги и начисленные проценты. Размещение средств на счете позволяет снизить влияние инфляции на сбережения.

Что такое валютный депозит в USD/евро

Валютный депозит обеспечивает физическому лицу получение большей доходности . Валюта определяется на этапе заключения договора. Бивалютный вклад предлагается по высокой ставке и предоставляет возможность банку получать доход от разницы в курсах $ и €.

Что такое инвестиционные депозиты

Инвестиционные вклады состоят из 2 частей:

- стандартный депозит в банке;

- вторая часть вкладывается в паевые инвестиционные фонды.

Часть сбережений страхуется государственными программами защиты. Вторая часть средств не имеет данной защиты, однако позволяет получить повышенную прибыль.

Депо нотариуса — что это такое

Для нотариуса вклад — это депозит, позволяющий выполнить финансовые обязательства перед кредитором и увеличивающий безопасность сделок. При совершении крупных операций (продажа квартиры, дома) инструмент снизит риски, которые возникают при передаче крупных сумм.

Что такое депо при аренде квартиры

При заключении договора об аренде жилого помещения часто применяется страховой депозит . Денежные средства передаются арендодателю для обеспечения обязательств по соглашению. При составлении договора можно вносить пункты для решения общих задач арендатора и лица, предоставляющего жилье. Бумага должна быть составлена в письменной форме. Обязательно прописать условия возврата депозита.

Что такое депо в ресторане / кафе

В некоторых ресторанах, клубах предоставляется услуга депозита . Клиент вносит средства на счет организации и впоследствии совершает расчет из сбережений. Депозит в ресторане удобно использовать при организации торжественных мероприятий, семейных встреч на юбилейную дату.

Депозит на финансовых рынках

При торговле на: форекс, фондовых биржах и криптобиржах, трейдер для осуществления торговли на международных рынках, должен открыть торговый счет и пополнить его — добавить деньги на депозит брокера форекс, только после этого он сможет осуществлять финансовые операции.

Заключение

Депозитный счет используется для решения задач клиентов и востребован в разных сферах. Это надежный способ инвестирования, простой в использовании. Однако необходимо учитывать небольшую процентную ставку на сбережения.

Что такое депозит

Само понятие «банковский депозит» известно практически каждому. Но далеко не все понимают тонкостей депозитных счетов и смысла хранения денег в банке. Поэтому следует разобраться в алгоритме работы депозита во всех деталях.

Что такое депозит?

Депозит – это деньги или акции, которые физические или юридические лица передают банку для получения доходов по определенной процентной ставке. Проценты, которые начисляются на сумму депозита, выдает банк, выступающий финансовым посредником между вкладчиками и теми, кто берет деньги в кредит. Алгоритм работы самого банковского учреждения прост:

- На счета банковская организация привлекает денежные средства от физических и юридических лиц.

- Затем банк инвестирует эти средства в различные проекты с условиями срочности, возвратности и оплачиваемости.

- Затем банковская организация отдает часть прибыли в виде процентов лицам, которые вкладывали денежные средства на депозитные счета.

Если в государстве стабильная экономика, то вложение денег в банк на депозитный счет является наименее выгодным способом получить доход по сравнению с различными инвестициями, но при этом и не рискованным.

Депозиты для физических лиц

Открывая депозит физическому лицу, банк заключает с ним договор депозита. Банк по этому соглашению обязуется вернуть вложенные деньги в установленный срок, а также начислить полагающиеся проценты, которые начинают начислять сразу на следующий день после подписания договора. В большинстве банков предусмотрена возможность досрочного расторжения депозитного договора.

Процентные ставки по депозитам

Процентные ставки по депозитам рассчитываются за определенный период времени и не начисляются каждый месяц. Многие банковские организации, чтобы повысить доходность депозитов для вкладчиков, позволяют пополнение счета во время расчетного периода. Это делает условия депозитного договора более привлекательными.

Но чаще банки с наличием высокой процентной ставки по депозитам не позволяют пополнять счета.

Депозит на год

Срок депозита – один из важнейших параметров, который влияет на конечную доходность счета. Депозитные предложения сроком на год обычно являются наиболее выгодными по процентным ставкам, но предусматривают крупный первоначальный взнос. При наличии экономической нестабильности и постоянно меняющейся ситуации именно такие варианты депозита становятся все более востребованными и популярными.

Внимание! Снять деньги раньше срока в таком случае редко удается.

Виды депозитных вкладов

Существует несколько видов депозитов. В основном они делятся на две группы: срочные и «до востребования».

Срочные депозиты – вклады, которые имеют определенный срок действия. По срокам они разделяются на:

- долгосрочные – когда срок вклада больше 12 месяцев;

- среднесрочные – 3–12 месяцев;

- краткосрочные – 1–3 месяца.

У срочных вкладов есть свои отличия – более высокий процент, но невозможность снять деньги раньше срока без потери процента, разрешение или запрет на пополнение счета зависят от конкретных условий. Также срочные вклады разделяются на:

- сберегательный – снимать и докладывать деньги запрещено на определенный период;

- накопительный – снимать нельзя, можно докладывать;

- расчетный – можно выполнять любые типы операций.

Вклад «до востребования» всегда имеет более низкие проценты, поскольку подразумевается простое хранение средств. Но забрать их можно в любой момент. Также с таких вкладов допускается переводить деньги на счет другого лица, обналичивать и снимать через кассу или банкомат.

Заключение договора депозита

Любой вариант вклада обосновывается заключенным договором между банком и вкладчиком. При подписании соглашения, в нем должны быть указаны следующие условия:

- подробные сведения о банке и вкладчике;

- размер процентной ставки;

- размер суммы денежных средств, которые изначально вносятся на счет банка;

- период действия договора, когда денежные средства должны находиться на данном банковском счете;

- разрешения или запрет на снятие и пополнение счета, а также влияние этих операций на начисление процентов.

Также в любом договоре прописываются условия и варианты действий, которые возможны после окончания основного срока действия:

- вкладчик забирает деньги с начисленными процентами;

- снимает только проценты, а на основную сумму продлевает договор;

- происходит капитализация процентов.

Конкретные возможности зависят от вида банковского вклада, который выбирает клиент.

Принцип начисления процентов на депозит

Чаще всего при начислении процентов применяется принцип единого периода. Это означает, что процент по предусмотренной ставке будет начислен в конце периода, который указан в договоре, а не ежемесячно. Работает это следующим образом:

- Вклад на год. Клиент положил на депозитный счет 40 000 при процентной ставке в 6 % годовых. Через год он получит 42 800 рублей. Доход за год составит 2 400.

- Вклад на несколько месяцев. В таком случае начисляется процент на определенное количество месяцев. В нашем случае 6 %:12 месяцев и умножить на 6 месяцев (если вклад на полгода). В итоге вкладчик получит 41 200 рублей. Доход – 1 200.

- Вклад на 1 месяц. Годовые проценты в такой ситуации рассчитываются на 1 месяц. 6 % : 12 мес. = 0.5 %. 40 000 х 0.5 % = 200 рублей.

Важно! Существуют банковские предложения, в которых процент начисляется не раз в год, а раз в полугодие или ежеквартально.

Депозиты с капитализацией процентов

Многие банки предлагают депозиты с капитализацией процентов. Это вклады, когда по истечении основного срока начисленные проценты приплюсовываются к основному вкладу, и в следующий депозитный период начисляются проценты уже на другую сумму.

Справка! Например, клиент положил в банк 50 тысяч рублей под 8 % годовых. Через год сумма на счету составит 50 тысяч + 8 % = 54 000 рублей. Еще через год сумма будет равна 54 000 + 8% = 58 320 рублей. Это наиболее выгодный вариант вклада для накопления средств и получения дохода.

Существуют вклады и с ежемесячной капитализацией. В таких предложениях доход более существенный.

Взимается ли налог с дохода по депозиту?

Проценты, которые начисляются по депозитным вкладам, являются пассивным доходом, поэтому у многих вкладчиков возникает вопрос, нужно ли платить налог с такого дохода. Регулирует это ст. 214.2 Налогового кодекса РФ. Согласно этому закону все зависит от процентной ставки.

Важно! Налог не придется платить в том случае, если процентная ставка не больше, чем указанная ставка рефинансирования ЦБ, плюс 5 %. Это означает, что в случае если ставка рефинансирования ЦБ, например, 7 %, то доход с вкладов до 12 % годовых налогом не облагается. Если банк предлагает 13 % годовых – нужно заплатить налог при получении дохода с вклада в виде процентов. Но платить придется не со всей суммы процентов, а лишь с разницы. В рассматриваемом нами случае с 1 % годовых. Это означает, что если у вкладчика лежит на счету 40 тысяч под 13 %, то налогом облагаются лишь 400 рублей.

Но вкладчику нет нужды беспокоиться об уплате налоговых обязательств, поскольку по законодательству об этом должен думать налоговый агент, которым в данной ситуации выступает собственно банк.

Выбор банка

Любой вкладчик заинтересован в максимальном доходе, который будет получен от средств, хранящихся в банке. При выборе банка необходимо обратить внимание на несколько основных критериев:

- Надежность. В первую очередь важно проконтролировать, чтобы выбранное финансовое учреждение участвовало в программе государственного страхования вкладов. В таком случае вклад в размере до 1,4 млн рублей вернут по программе госстрахования, если банк станет банкротом. Также на надежность влияют такие параметры, как: рентабельность, величина активов, ликвидность. Чтобы не ошибиться, лучше воспользоваться данными рейтинговых компаний, которые постоянно мониторят ситуацию на банковском рынке.

- Сеть филиалов и банкоматов. Это необходимо тем, кто планирует снимать деньги или пополнять счет. Важно, чтобы филиал выбранного банка был в конкретном городе и имел развитую сеть банкоматов.

При выборе банка следует оценить и разнообразие предлагаемых видов депозитных вкладов. Так будет проще выбрать наиболее подходящий. Крупные банковские организации всегда имеют в наличии много интересных предложений различных по срокам, процентам и другим условиям.

Выбор депозита

После выбора банка следует определиться с конкретной программой вложения денег. Для этого следует внимательно изучить условия депозитов:

- Процентная ставка. Все вкладчики мечтают о крупной ставке по процентам. Высокие проценты могут быть обоснованы тем, что банку необходимо срочно увеличить свои активы, проведением различных акций, а также необходимостью привлечь новых постоянных клиентов. Важно выяснить, фиксированный или плавающий процент у данного вида вклада. Фиксированная ставка не меняется, а плавающий процент может изменяться в течение срока под воздействием заранее оговоренных факторов (скачков курса валют, изменений ставки рефинансирования).

- Наличие капитализации и периодичность. Этот параметр интересен клиентам, которые собираются завести долгосрочный вклад. При вкладах сроком до двух лет это не имеет большого значения.

- Условия пополнения и снятия. В каждом банке и в каждой депозитной программе имеются различные условия пополнения и снятия денег. Иногда проценты могут начисляться только на определенный неснижаемый остаток.

Также важно учитывать различные дополнительные условия: наличие интернет-банкинга, выпуск пластиковой карты, СМС-информирование. Для большинства вкладчиков интернет-обслуживание является важнейшим условием, поскольку удобно следить за счетом прямо из дома без посещения офиса банка.

Важно! При использовании дополнительных услуг необходимо перед их подключением ознакомиться с условиями, например СМС-информирование чаще всего платное и от него есть возможность отказаться.

Выбор валюты будущего депозита

В основе выбора валюты будущего депозитного счета всегда лежит расчет колебаний курса. Выгоднее всего открывать вклады в валюте следующим вкладчикам:

- кто получает заработную плату в иностранной валюте;

- при желании скопить на крупную покупку (машина, недвижимость);

- при желании положить на счет крупную сумму и снизить риски потери денежных средств.

Наиболее выгодные вклады – в долларах и евро, поскольку эта валюта будет расти по прогнозам аналитиков. В любом случае вкладчик ничего не потеряет, а при росте курса и обмене валюты на российские рубли еще и получит дополнительный доход.

Подписываем договор и открываем вклад в банке

После выбора банка и конкретной депозитной программы происходит процесс подписания договора. На этом этапе важно максимально изучить предлагаемое соглашение. Есть некоторые пункты, которые банк может навязать, а неосведомленные клиенты не знают, что можно отказаться.

Для открытия счета нужно внести требуемую сумму. Она всегда указана в договоре. Со дня подписания документа начинается основной период, по истечении которого и начисляются проценты.

Что необходимо проверить в депозитном договоре?

Наиболее важные пункты, которые следует проверить в депозитном договоре перед его подписанием:

- даты начала основного периода и когда срок вклада истекает;

- процентная ставка, совпадает ли она с той, что указал сотрудник банка или предлагали изначально;

- есть ли комиссионные, как это отразится на конечном проценте – это может быть указано в договоре мелким шрифтом или вовсе не указано, тогда следует поинтересоваться у сотрудника банка.

ВНИМАНИЕ! На экземпляре договора, который выдают вкладчику на руки, должна стоять подпись сотрудника банка и обязательно круглая печать. Без этого документ теряет юридическую силу.

Как вернуть депозит, пока банк еще не признали неплатежеспособным?

При острой необходимости или в случае, если вкладчик узнает, что у банка имеются проблемы, можно забрать деньги досрочно. Для этого необходимо подать заявление о досрочном возврате депозита. В таком случае вступают в силу условия, которые прописаны в банковском депозитном договоре. Если там нет ограничений на досрочное снятие денежных средств, то проблем с возвратом не возникнет. В противном случае вкладчик может лишиться процентов. В некоторых случаях понадобится помощь опытного юриста.

Как вернуть депозит после признания банка неплатежеспособным?

Признание банка неплатежеспособным предполагает, что данная организация не может более выполнять свои обязательства и не имеет активов для выплаты вкладов и процентов по ним. Но это не значит, что вкладчики, имеющие депозит в данном банке, не получат свои деньги.

В первую очередь необходимо проверить, что именно происходит с банком. Информация о банкротстве должна быть подтверждена на сайте Банка России. Также информацию о банкротстве должно подтвердить Агентство по страхованию вкладов.

Важно! Отзыв лицензии является страховым случаем. Поскольку все вклады суммой до 1,4 млн рублей застрахованы государством, следует дождаться объявления от Агентства по страхованию о месте и порядке выплат вкладов из обанкротившегося учреждения. По принятому законодательству начать выплаты Агентство страхования должно не позже, чем через две недели после объявления банка банкротом.

Вкладчик должен подойти в указанное время и место с удостоверением личности и написать заявление о выплате страховки. Помимо основного вклада в обязательном порядке выплачивают и набежавшие проценты по день, который предшествовал дню отзыва лицензии у банка. Но общая суммы выплаты не должна превышать 1 млн 400 тысяч рублей. Опытные эксперты советуют, чтобы не потерять деньги размещать вклады с учетом процентов в разных банках и не больше страховой суммы. Тогда есть гарантия, что все деньги будут возвращены.

Важно! Если вклад был больше страховой суммы, то вернуть его возможно, но только по специальному алгоритму и в случае ликвидации банка, которая происходит лишь по решению суда.

Как вернуть депозит после ликвидации банка

Если сумма вклада не превышает 1,4 млн рублей, то алгоритм, как и в предыдущем пункте: необходимо обратиться в Агентство по страхованию вкладов.

Если сумма превышает страховой лимит, то здесь имеется два варианта:

- Если нет решения о ликвидации, то требование о возврате денежных средств следует подавать временной администрации банка.

- В случае, если имеется решение о принудительной ликвидации учреждения, то обращаться нужно к ликвидатору или конкурсному управляющему. Ликвидатором всегда выступает Агентство по страхованию.

Если у банка достаточно средств для выплаты по счетам сверх страхового лимита, то Агентство опубликует данные о порядке расчетов и произведет выплаты на реквизиты, указанные вкладчиком в заявлении. В противном случае придется ожидать распродажи имущества банка, а также взыскания кредитов.

Депозиты в золоте

Отдельным видом вкладов являются вклады в золоте. Это способ инвестирования денежных средств в драгоценный металл. Его основное отличие от стандартного депозита – на золото не начисляется процент, доход получается только за счет роста стоимости металла. Если вдруг стоимость золота опустится, то есть риск потерять часть вложений. Хотя есть банковские предложения с начислением процента на такой депозит.

При оформлении депозита вкладчик после подписания договора вносит указанное количество золота или платит наличные деньги, покупая золото у банка по курсу на день подписания договора. Вид вклада – обезналиченный металлический счет, сумма которого ничем не ограничивается.

Плюсы и минусы депозитов в золоте

У золотых депозитов есть ряд неоспоримых преимуществ:

- Надежность. Хранение золота дома очень опасная затея, а для организации достаточной охраны потребуются дополнительные средства.

- Бесплатность. Золотой депозит не требует денег для того, чтобы на счету лежало золото.

- Дополнительный доход. Если депозит выбран с начислением процентов, то вкладчик получает дополнительный доход от хранения драгоценного металла. Оптимально, если такой вклад будет открыт на длительное время, поскольку в перспективе золото продолжает дорожать.

- Металлические счета подходят в качестве залога при необходимости взять кредит.

Но и недостатки у золотого депозита также имеются:

- если вклад открывается непосредственно с внесением золота (слитки или монеты), то будет проведена экспертиза металла за счет вкладчика;

- при условии получения слитков на руки – НДС 18%;

- если золото куплено в другом банке может быть снижение процента при открытии счета.

При правильном подходе преимущества все же более существенны, но важно правильно выбрать банк и условия золотого депозита.

Хранение денег дома, это не только небезопасно, но еще и невыгодно – инфляция обесценивает все сбережения. Поэтому лучше правильно подобрать банк и открыть депозит. Это не только сохранение денежных средств, но и пассивный доход.

Важно! Чтобы вложения стали максимально выгодными необходимо тщательно выбрать банк и программу вкладов. Государственная система страхования даже в случае банкротства организации возвращает вклады клиентам.

Все это неоспоримые преимущества депозитов, которые может воспользоваться любой желающий.

Источник https://strategy4you.ru/vklad/depozit-eto.html

Источник https://finanso.com/ru/blog/vklady/chto-takoe-depozit/

Источник

Источник