Как и сколько можно зарабатывать на акциях

Как и сколько можно заработать на акциях

Акции – это ценные бумаги, которые выпускают разные компании, чтобы привлечь деньги на развитие своего бизнеса. Покупая акцию, инвестор становится владельцем частички компании и имеет право на долю от её прибыли. Этот финансовый инструмент один из самых доходных для частного инвестора.

Как зарабатывать на акциях

На акциях можно заработать двумя способами:

- Первый: купить, подождать пока их цена вырастет, и продать, зафиксировав прибыль.

- Второй: купить, не продавать их и получать дивиденды.

Не обязательно выбирать один способ, можно рассчитывать и на рост цены, и на дивиденды.

Дивиденды – доля от чистой прибыли компании, которую она распределяет между держателями своих акций. Дивиденды не гарантированы. Их размер и регулярность зависят от совета директоров компании.

«Газпром» и «Сбербанк» платят дивиденды один раз в год, «Северсталь» – три раза в год, а «Яндекс» вообще не переводит дивиденды. Всю свою прибыль он вкладывает обратно в развитие бизнеса.

Примеры других крупных компаний без дивидендов: Facebook, Netflix, Alibaba, Google, Amazon. На этих акциях можно заработать только за счёт роста цены.

Сколько зарабатывают на акциях

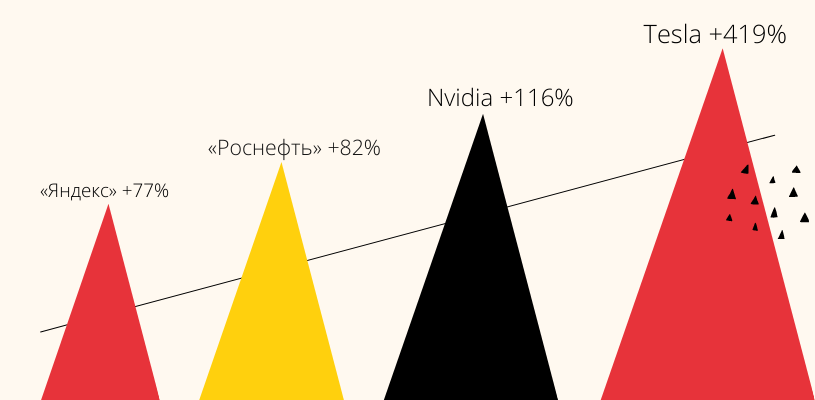

Зарабатывать на акциях можно десятки процентов в год. Вот сколько бы вы заработали без учёта дивидендов, если бы инвестировали в эти компании год назад:

Доходность российских компаний за год

- «Распадская» +112,50%

- НЛМК +109,16%

- «М.видео» +105,34%

- «Северсталь» +101,11%

- «Роснефть» +82,17%

- «Алроса» +77,68%

- «Яндекс» +77,23%

- «Магнит» +73,10%

- «НОВАТЭК» +59,51%

- ВТБ +54,45%

Доходность компаний США за год

- Tesla +419,63%

- Square +347,70%

- PayPal +150,53%

- Ford +145,78%

- Nvidia +116,65%

- Apple +87,77%

- Google +80,39%

- The Walt Disney Company +80,27%

- Bank of America +79,18%

Если бы вы вложили 100 тысяч рублей в российскую угольную компанию «Распадская», то через год заработали бы 112 тысяч, а общий капитал составил бы 212 тысяч. На Tesla получилось бы заработать 419 тысяч, а общий капитал вырос бы до 519 тысяч.

Заработать столько же на банковском вкладе или облигациях не получится. Средняя доходность вклада всего 4%, а облигаций – 6–7%.

Сколько зарабатывают на акциях в месяц

Доходность тех же компаний за месяц (15 марта – 15 апреля 2020 года):

- ВТБ +23,29%

- НЛМК +22%

- «Северсталь» +21,69%

- Nvidia +20,62%

- «Распадская» +16,79%

- Google +9,58%

- PayPal +8,52%

- Square +5,82%

- Tesla +5,14%

- Ford +3,55%

- Bank of America +2,61%

- Apple +0,81%

- «Роснефть» +0,21%

- «Алроса» –0,61%

- «М.видео» –1,46%

- «НОВАТЭК» –2,96%

- «Магнит» –3,33%

- The Walt Disney Company –4,6%

- «Яндекс» –7,2%

Доходность конкретной компании за месяц или за год не говорит о такой же доходности в будущем. Если бумаги НЛМК выросли за месяц на 22%, это не значит, что следующий месяц они вырастут ещё на 22%. Доходность может быть меньше или вообще стать отрицательной.

На каких акциях можно заработать

Заработать можно на любых акциях, которые торгуются на бирже. В России есть две биржи – Московская и Санкт-Петербургская. Первая проводит торги российскими ценными бумагами, вторая – зарубежными. На Санкт-Петербургской бирже в основном торгуются акции американских компаний: Apple, Google, Amazon, Facebook, Visa, McDonald’s, Netflix, Coca-Cola, IBM и т.д.

Как правильно заработать на акциях

Акции не только растут, но и падают. Чтобы узнать как зарабатывать на акциях и защитить себя от рисков потери доходности, придерживайтесь простых инвестиционных правил.

1. Распределяйте вложения

Инвестируйте в несколько компаний из разных экономических отраслей. Это защитит от рисков. Если в какой-то отрасли начнётся спад, то другие отрасли компенсируют потери за счёт своего роста. Так, в 2020 году нефтяные и авиационные компании сильно пострадали из-за COVID-19, а отрасли IT и ретейла, наоборот, показали рост.

Например, акции «Лукойла» за 2020 год упали на 14%, «Аэрофлота» – на 31%, но акции «Яндекса» увеличились на 86%, а «Магнита» – на 64%.

Хороший инвестиционный портфель состоит из 12–14 компаний . Если их меньше, то увеличивается риск, если больше, то портфелем сложнее управлять. При этом доли компаний в портфеле должны быть одинаковыми. Не стоит 60% бюджета вкладывать в одну компанию, а 40% распределять на все остальные.

2. Вкладывайте деньги долгосрочно от 3–5 лет

В долгосрочной перспективе фондовые рынки всегда растут, потому что увеличивается спрос на товары и услуги, компании наращивают прибыль, а технологии делают бизнес-процессы эффективнее. Спады из-за кризисов временны и всегда сменяются ростом.

Рост индекса S&P500, который отображает динамику 505 крупнейших компаний США за пять лет с 2016 по 2021 год.

Рост индекса ММВБ, который показывает динамику 50 самых торгуемых акций на российском рынке.

Во время рыночных шоков старайтесь не поддаваться эмоциям. Ведь если вы продадите акции в период спада, то зафиксируете убыток и не дадите своим активам шанса отыграть падение.

3. Выбирайте акции крупных компаний

Покупайте «голубые фишки» – акции самых крупных и надёжных компаний рынка. По их состоянию определяют положение экономики. Это хороший вариант, который помогает как зарабатывать на акциях за счёт роста стоимости, так и получать дивиденды.

«Голубые фишки» обычно не растут в цене резко, но долгосрочно их цена увеличивается. На котировки компаний не влияют спекуляции или новостной фон.

Инвесторы вкладывают деньги в «голубые фишки», потому что бизнес этих компаний успешен . Риск банкротства очень мал, а налоги, которые такие компании платят в бюджет страны, сильно влияют на ВВП. Например, алмазная компания «Алроса» за счёт налогов формирует почти половину бюджета Якутии.

Ещё одно преимущество «голубых фишек» – дивиденды. Доходность дивидендов может быть не очень высокой, но зато стабильной.

Примеры «голубых фишек»: «Газпром», «Сбербанк», «Норникель», «Лукойл», Apple, Coca-Cola, Intel, McDonald’s и другие.

4. Инвестируйте в разные финансовые инструменты

Вкладывайте деньги не только акции, но и облигации – более надёжный финансовый инструмент, чем акции, но менее доходный. Облигации – это долговые ценные бумаги, которые выпускают компании, государство или регионы. По данным Московской биржи, средняя годовая доходность государственных облигаций 6%.

Облигации нужны, чтобы снизить общий риск инвестиционного портфеля . Если не хотите рисковать, отдавайте предпочтение облигациям на 60–80% от общего состава портфеля. При умеренном риске в облигации можно вложить 30–50% бюджета. Агрессивный риск – 10–20% облигаций в портфеле.

5. Не спекулируйте

Относитесь к инвестициям, как к варианту пассивного дохода, а не как к способу быстрого обогащения. Не гонитесь за прибылью, вкладывая накопления в молодые и рискованные компании.

Лучше применяйте стратегию «купил и держи». Постепенно увеличивайте капитал, инвестируя каждый месяц 10–20% от зарплаты. Ещё частые сделки на бирже уменьшают доходность из-за комиссий за транзакции.

Как зарабатывать на дивидендах по акциям

Чтобы заработать на дивидендах, не нужно никаких специальных действий. Если вы владеете акциями компании, которая платит дивиденды, то имеете на них право. Периодичность выплаты дивидендов обычно не меняется, но размер каждый год разный.

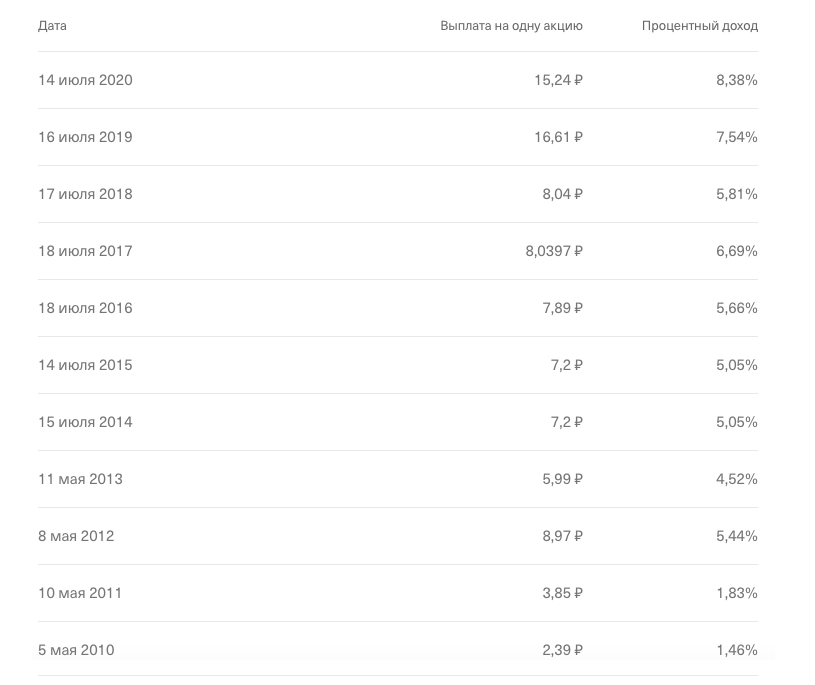

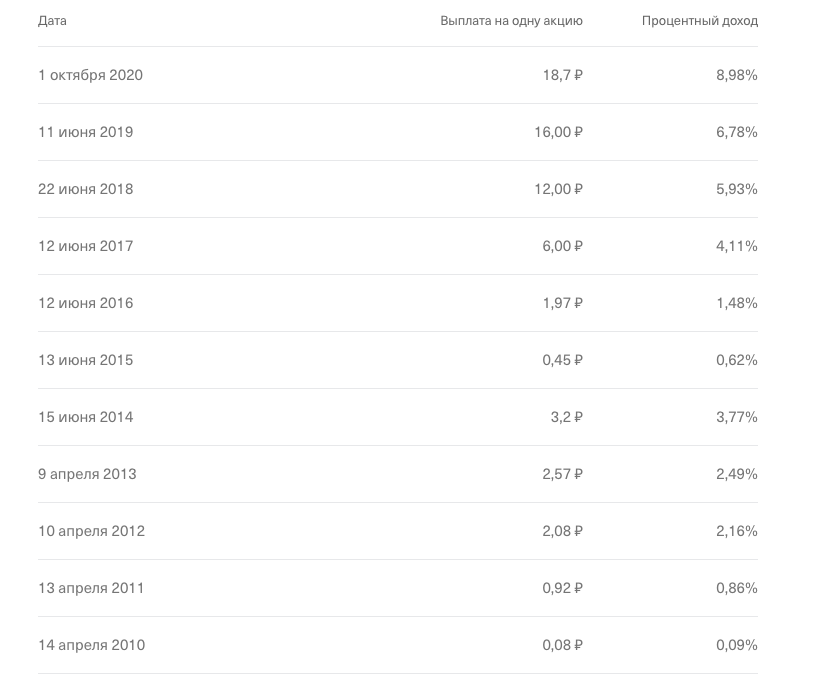

История дивидендов «Газпрома» за 10 лет.

История дивидендов «Сбербанка» за 10 лет.

У дивидендов есть несколько важных дат: дата объявления о выплате, дата закрытия реестра, дата выплаты. Если хотите получить дивиденды, нужно купить акции до даты закрытия реестра и учесть режим поставки.

На Московской бирже режим поставки T+2. Это значит, после покупки акции вы становитесь её держателем не сразу, а через два рабочих дня. Например: закрытие реестра 30 апреля, значит акции нужно купить до 28 апреля.

Дата закрытия реестра – дата, когда компания утверждает список инвесторов, которым отправят дивиденды. Если купите акции после этой даты, то получите выплату только в следующий раз.

Сколько можно заработать на дивидендах

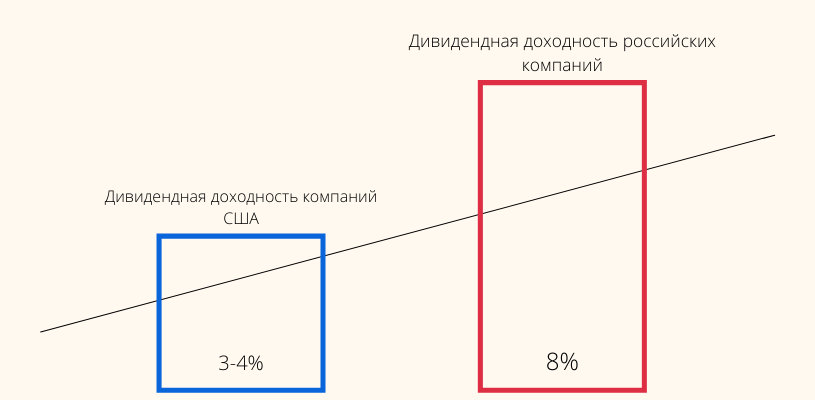

По российским акциям средняя дивидендная доходность 8%, а по американским 3–4% . Если вы инвестировали 100 тысяч в «Газпром», то получите 8 380 рублей дивидендов. Но если акции вырастут или упадут, то процент будет считаться уже от другой суммы.

Пример: вложили в акции 100 тысяч, через полгода они выросли на 10% и ваш капитал уже 110 тысяч – сумма, от которой будут считать дивидендную доходность. То же правило работает и в обратную сторону. Когда акции падают в цене, то и дивидендная выплата будет меньше.

Как покупать акции и зарабатывать

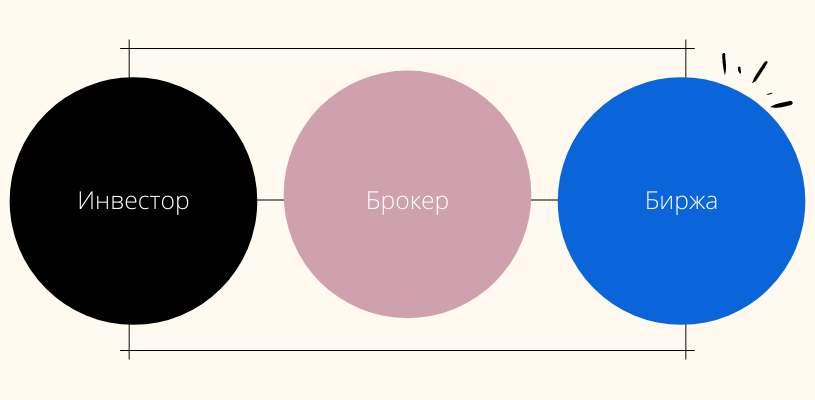

Акции любых публичных компаний продаются на бирже. Но инвестировать в них напрямую на бирже физическому лицу нельзя. Для этого нужна брокерская компания (брокер) – профессиональный участник фондового рынка, который регистрирует инвестора на бирже.

Брокер – посредник между инвестором и биржей. Он выполняет требования инвестора и учитывает его доходы.

Чтобы начать работать с брокером, нужно оформить брокерский счёт. На счёт заводят деньги перед покупкой ценных бумаг и выводят прибыль после их продажи. Ещё на него автоматически приходят дивиденды.

Открыть счёт и купить акции дистанционно можно через брокера «Тинькофф Инвестиции»:

- Заполните заявку на брокерский счёт и дождитесь пока его оформят.

- Когда всё будет готово, зайдите в личный кабинет, пополните счёт картой, выберите нужные акции и купите их.

- Доступы в кабинет тоже даст «Тинькофф». Отслеживать динамику цен акций и продать их можно также в личном кабинете.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний

Что такое фондовый рынок, и как на нем заработать

Люди, которые хотят получать стабильный пассивный доход, рано или поздно сталкиваются с понятиями фондовый рынок и инвестиции. Из-за инфляции деньги со временем обесцениваются, поэтому вложения в ценные бумаги набирают популярность. Если разобраться в таких понятиях, как акции и облигации, ПИФы и т.д., то станет понятно, какие возможности дает фондовый рынок инвесторам.

Определение фондового рынка

Все операции связанные с ценными бумагами проводятся на рынке.

Фондовый рынок – система экономических отношений, касающихся выпуска и обращения инвестиционных документов между участниками. Простыми словами – это площадка, где можно купить или продать акции и т.п. Компании могут выпускать такие документы для привлечения капитала от частных инвесторов. Последние, в свою очередь, претендуют либо на часть прибыли фирмы, либо на имущество в случае ее банкротства. Биржевой рынок позволяет делать долгосрочные вложения, получать доход в виде дивидендов или купонов, а также от роста стоимости бумаг. На бирже можно приобрести:

- валюту;

- акции;

- облигации;

- фьючерсы.

Также деньги вкладываются в ПИФы. Эта аббревиатура расшифровывается как паевой инвестиционный фонд. Механизм действия с ПИФами заключается в том, что инвестор вкладывает деньги в уже сформированный портфель и получает как бы его часть, которая называется паем.

На покупке валюты можно заработать, если она начинает сильно колебаться во время кризиса. Этот способ не самый надежный, т.к. тяжело предугадать исход событий. Фьючерсы представляют собой контракты на покупку-продажу активов. При заключении такого договора стороны договариваются о цене и сроках.

Основные инструменты, с помощью которых зарабатывают на рынке, – это акции и облигации. Первые представляют собой бумаги, при покупке которых человек получает долю в компании. При этом он становится акционером и может претендовать на часть прибыли организации, которая ему выплачивается в виде дивидендов. Этот инструмент является ликвидным, т.е. его можно быстро купить или продать. Доходность по акциям может быть высокой, но чем она больше, тем рискованнее вложения.

Облигации – долговые бумаги. Компания берет взаймы у инвестора деньги под процент. У облигаций есть срок действия, по истечении которого организация обязана вернуть инвестору номинальную стоимость. При этом в течение всего периода существования этого документа на счет клиент регулярно выплачивается купонный доход, например раз в полгода. Облигации могут быть государственными. Данный тип является самым надежным.

Классификация рынка

Разделение рынка происходит в зависимости от направлений потока бумаг.

По характеру движения ценных бумаг рынок делится на первичный и вторичный.

Первичный рынок

Таким понятием называется биржа, на которой размещаются акции и облигации сразу после выпуска, т.к. напрямую от производителя. Основными функциями первичного рынка являются:

- организация выпуска;

- размещение и учет;

- поддержание баланса между спросом и предложением.

Такое размещение бывает 2 типов: частное и публичное. В первом случае бумаги продаются ограниченному кругу лиц и сделка имеет закрытый характер. Публичное размещение организовывается с помощью посредников.

Вторичный рынок

На этом рынке происходит обращение инвестиционных инструментов. Приток средств в компанию уже не поступает. Идет только перераспределение денег среди инвесторов. Вторичный рынок тоже делится на 2 вида:

- Биржевой. Этот тип характеризуется организованностью и наличием единой площадки для торгов. Такой рынок регулярно функционирует. Он позволяет уравновесить спрос и предложение.

- Внебиржевой. Этот вид предполагает отсутствие организованной площадки для торгов. Внебиржевой рынок – децентрализованная форма покупки или продажи активов.

Какие функции выполняет рынок ценных бумаг

Система обладает большими возможностями.

Такой рынок выполняет ряд важных функций:

- привлечение средств;

- перераспределение капитала;

- регулирование цен.

Приток средств

Для расширения и организации производства многие компании выпускают ценные бумаги. Покупка акций и облигаций способствует притоку средств в бюджет организаций. Вложения в государственные документы обуславливает привлечение денег в общественную казну.

Распределение капитала

Биржа позволяет распределять денежные средства между его участниками. Ими могут быть:

- государство;

- частные компании;

- государственные организации;

- частные инвесторы.

Покупка и продажа бумаг способствует перераспределению финансовых потоков между участниками и отраслями экономики.

Регуляторная функция

Стоимость акции или облигаций регулируется степенью востребованности. Рынок считается активным благодаря постоянной смене котировок. Цена акций определяет капитализацию предприятий. Получается, что ситуация в экономике регулирует стоимость компании на рынке.

Базовая структура фондового рынка

Центральным элементом фондового рынка является биржа. Это компания, которая считается организатором торгов. Для проведения такого рода деятельности необходима лицензия.

Определенное строение организации регулирует торговлю.

Следующей составляющей рынка являются профессиональные участники торгов. Это дилеры и брокеры. Первые совершают сделки от своего имени. Вторые выступают в качестве посредников между инвесторами и биржей. Чаще всего эти юридические лица работают за комиссию.

Еще одна категория участников, которая входит в его структуру, – эмитенты. Это категория лиц, которые выпускают бумаги в оборот. Чаще всего акции и облигации. Для осуществления своей деятельности им необходимо получить разрешение и пройти регистрацию на бирже.

Следующая составляющая – инвесторы. Это те лица, которые покупают активы и вкладывают деньги. Инвестором называется владелец таких документов. В эту категорию могут попасть как физические, так и юридические лица. Они могут действовать сами, если хватает знаний, или через посредников, например с помощью управляющих компаний.

Какие возможности дает фондовый рынок

Получить прибыль могут все принимающие участие в торгах.

Выгоду на рынке получают все участники. Для каждой стороны она своя.

Инвесторам

Инвесторы получают возможность вложить деньги на долгосрочную перспективу. Доходность бумаг на бирже выше, чем по банковским вкладам. Приобретая акции, инвестор претендует на долю в прибыли предприятия. Она выплачивается в виде дивидендов. Кроме того, с течением времени увеличивается стоимость акций. За счет этого можно получить прибыль от продажи.

Облигации обеспечивают инвестору постоянные выплаты в виде купонов. Кроме этого, в конце срока обращения выплачивается ее номинальная стоимость.

Эмитенту

Если компании нужны средства, она может выпустить ценные бумаги, например облигации. Механизм действия получается примерно такой же, как кредитование в банке. Только между инвестором и компанией нет посредника. Из-за этого взаимодействие получается более выгодным. С акциями дело обстоит еще лучше – их не надо выкупать в конце, также у них отсутствует срок действия.

Способы заработка на фондовом рынке

.jpg)

Приумножить имеющийся капитал возможно различными методами.

На бирже существует много способов для заработка. Но основных 3:

- инвестиции в бумаги;

- спекуляция или трейдинг;

- продажа акций, валюты и пр.

Инвестиции

Этот способ обеспечивает стабильный и регулярный заработок. Он бывает либо в виде дивидендов по акциям, либо в качестве купонов по облигациям. Чаще всего процент такой доходности выше, чем по банковским вкладам. Этот вид заработка называется пассивным. Инвестор приобретает активы и получает выплаты с регулярной периодичностью.

Спекуляция

Этот способ еще называется активным трейдингом. Он заключается в том, что человек получает прибыль от изменения стоимости бумаг. Этот метод сложнее простых инвестиций, т.к. необходимо постоянно следить за ситуацией на рынке. Например, срочно продавать акции, которые начинают падать, и покупать те, что растут. Чаще всего спекуляцией занимаются профессионалы, потому что этот процесс считается рискованным.

Продажа активов

Этот способ придуман для компаний, которые хотят заработать путем совершения сделок с ценными бумагами. Продажа активов обеспечивает прибыль, например, брокерам. Они получают комиссию с каждой совершенной сделки.

Перспективы инвестирования

При наличии базовых знаний о механизмах рынка, о правилах выбора акций и облигаций человек может защитить свои средства от инфляции. В долгосрочной перспективе стоимость бумаг всегда растет, если брать во внимание крупные и стабильные компании. Совершая операции на бирже, можно защитить себя от потери сбережений. Кроме того, существует перспектива получения пассивного дохода, который тоже оказывается выше процентов по вкладам.

Как торговать и зарабатывать на фондовом рынке

Здравствуйте, читатели и гости блога Trandinvest.ru, продолжаем с вами изучать инвестиции, заработок в интернете, форекс и фондовый рынок и сегодня обсудим интересные моменты и постараюсь ответить на ваши вопросы.

На фондовый рынок пришел не так давно, а именно в декабре 2020 года, начал работать только с IPO и постепенно перехожу к торговле и долгосрочным инвестициям, инструмент интересный и может приносить прибыль до 30-60% и более в год. Но стоит понимать, что здесь есть риски, как и везде, можно получить прибыль за пару дней, а можно в сделке быть на протяжении пару месяцев. Мы уже познакомились со всеми основными брокерами для работы, они представлены будут в конце статьи.

На данный момент мы уже разобрали, что такое фондовый рынок, что такое IPO, как инвестировать в IPO и постепенно будем больше изучать данную тематику, но сейчас изучите основные статьи.

Реклама и объявления в социальных сетях, многие сайты в интернете утверждают, что торговля на бирже – это источник баснословных прибылей, и трейдеры или инвесторы могут зарабатывать большие деньги, практически не тратя время. Подобные утверждения справедливы лишь частично. На фондовом рынке частные трейдеры или инвесторы действительно могут получить прибыль, но для этого потребуются усилия и знания. Как же играть на бирже?

- фондовый рынок и фондовая биржа;

- как научиться торговле;

- основные понятия;

- что такое торговля на фондовом рынке, как заработать на ней;

- инвестиции;

- как выбрать брокера.

Фондовый рынок и фондовая биржа

Прежде чем разбираться, что такое торговля на бирже, и как сделать ее прибыльной, необходимо понять, в чем суть самого рынка ценных бумаг и трейдинга.

Фондовый рынок – это сложный механизм, который организовывает и регулирует торговлю различными ценными бумагами. Эмитенты – организации, корпорации или компании, выпускающие акции, облигации, векселя – могут продать ценные бумаги, пустив полученный доход на развитие бизнеса. Инвесторы и трейдеры покупают бумаги, чтобы получать с них пассивный доход – дивиденды – или перепродавать по более высокой цене.

Фондовая биржа – это важный элемент механизмов фондового рынка. Фактически, это юридическое лицо, которое обеспечивает деятельность рыночных инструментов. Торги на биржах проходят в определенное время, регулярно. Место проведения торгов регламентируется: это виртуальные или реальные торговые площадки. Реальные расположены в промышленных или финансовых центрах разных стран. Фондовые биржи выполняют такие функции: упорядочивают товарный рынок, рынок капитала или валют, организовывают и упрощают торговые процессы, выравнивают предложение и спрос, чтобы стабилизировать цены, защищают интересы участников торгов от внезапных изменений цены.

Биржевая торговля регламентирует условия сделок, качество товара, включая ценные бумаги. Все требования унифицированы, продавцы и покупатели выдвигают встречные предложения, руководствуясь регламентом биржи. Торговля на бирже соответствует основным принципам: свободному образованию цены, открытости, гласности. Сделки заключаются с учетом законодательных требований, но государство не вмешивается в торговлю.

Участники могут получать доход от финансовых или спекулятивных операций, они обязаны соблюдать биржевые правила. Основные биржевые клиенты – это брокеры, при помощи которых на фондовый рынок могут выйти частные лица, а также кредитные организации и корпоративные инвесторы.

Чтобы торговля на бирже принесла прибыль, трейдеры и инвесторы должны понимать суть процессов, которые происходят на фондовом рынке. Цена акций или облигаций меняется согласно рыночным законам и правилам, знание которых позволяет строить прогнозы. Именно поэтому понятие «игра на бирже» не совсем корректное: торговля на фондовом рынке не имеет ничего общего с азартными или другими играми.

Как научиться торговле

Прежде чем начинать карьеру трейдера, необходимо получить фундаментальные знания: понять суть рынка и рыночных процессов, научиться выполнять фундаментальный и технический анализ, разобраться с основными торговыми и инвестиционными стратегиями. На основе таких знаний трейдер может разработать торговую систему, управлять капиталом, вносить изменения в стратегию. До начала работы следует выбрать торгового брокера, при помощи которого вы зайдете на биржу. Очень важный момент – это получение практических навыков. Новичкам обязательно нужно разобраться с торговыми терминалами, программным обеспечением, которое поддерживает их работу.

Получить основные знания можно из тематической литературы. Будущим трейдерам стоит сделать настольными книгами труды Джона Дж. Мерфи, Э. Наймана, К. Смит, А. Элдера. Такие книги объясняют основные рыночные процессы, учат техническому и фундаментальному анализу, позволяют проникнуться атмосферой биржевых торгов. Получить знания можно и на специализированных интернет-ресурсах. Многие брокеры проводят обучение трейдингу, платные или бесплатные курсы для новичков, вебинары. Новичкам и опытным трейдерам стоит посещать тематические форумы, изучать базы трейдеров.

Чтобы торговля на бирже принесла стабильный заработок, трейдеру или инвестору необходимо быть в курсе актуальных социальных, политических, экономических событий. Они оказывают значительное влияние на фондовый рынок, могут повысить или понизить котировки акций и облигаций. Биржевым игрокам необходимо постоянно следить за ключевыми событиями, мониторить новостные порталы. Если вы используете терминал МетаТрейдер четвертой или пятой версии, следить за новостями можно при помощи ленты: в ней публикуется информация о главных событиях в стране и мире.

Помимо знаний и практических навыков трейдеру необходимы такие личностные качества:

- эмоциональная устойчивость;

- умения противостоять стрессам;

- умение быстро принимать решения;

- дисциплинированность;

- готовность к риску;

- умение работать в команде.

Основные понятия

Какие понятия необходимо знать тем, кто хочет зарабатывать на фондовой бирже? Рассмотрим их на примере Московской биржи.

- Order-driven market. Участники фондового рынка постоянно делают заявки на продажу или покупку ценных бумаг. Если во встречных заявках (на продажу и покупку) указаны аналогичные условия: цена акций или облигаций, количество ценных бумаг, сделка заключается автоматически. Цена активов имеет статус рыночной. Однако одновременно на фондовой бирже заключают множество сделок, поэтому рыночная цена активов составляется на основе количества договоров, заключенных за один день торгов, средней цены и объема рыночных сделок.

- Центральный контрагент – это посредник между двумя участниками сделки. Он обеспечивает безопасность договора для продавца и покупателя, организовывает их взаимодействие. Трейдеры продают или покупают активы центральному контрагенту, а он покупает или продает их другим участникам торгов. Такой посредник необходим для контроля за правильностью составления договора, соблюдения условий участниками, организации сделок. На Московской бирже центральный контрагент – это Национальный клиринговый центр.

- Частичное обеспечение или кредитное плечо позволяет трейдерам купить ценные бумаги на сумму, которая превышает размер их финансовых активов. Биржа одалживает деньги участникам, которые платят ей комиссию. Если трейдер купил акции с кредитным плечом, он получает прибыль выше, чем при покупке ценных бумаг только за деньги, которые есть у него на счету. Однако покупка активов с использованием частичного обеспечения связана с высокими рисками.

- Отложенное исполнение. При покупке или продаже ценных бумаг они не сразу переходят в портфель трейдера. На Московской бирже действует режим Т+2. Это обозначает, что фактически деньги на счет продавца и ценные бумаги в портфель покупателя появляются на вторые сутки после заключения сделки. Однако в приложениях для биржевой торговли они отображаются мгновенно, поэтому продать ценные бумаги или инвестировать полученные деньги можно сразу после заключения сделки.

- Премаркет или аукцион открытия – это мероприятие, которое происходит перед началом торговой сессии, то есть перед открытием торгов на бирже (в Москве торговая сессия происходит в период 10.00-18.40 в будние дни). За десять минут до сессии трейдеры могут оставить заявки на покупку или продажу активов. Они сами определяют цену активов, не видя рыночных показателей, или могут авансом согласиться на рыночную цену. Сделки заключаются после открытия торгов. Такой аукцион проводят, чтобы участники не могли манипулировать ценой.

- Аукцион закрытия – проводится по тому же принципу, что и премаркет, в течение десяти минут после закрытия сессии. Сделки заключаются в тот же день, после аукциона.

- Дискретный аукционы. Иногда на бирже случается, что участники начинают массово продавать активы. Такое состояние называется биржевой паникой, оно приводит к стремительному проседанию котировок ценных бумаг. Биржевая паника может привести к необратимым последствиям для участников торгов, эмитентов акций и облигаций. Чтобы избежать их, биржа включает дискретный аукцион. Он начинается, если за десять минут цена бумаг падает на 20% и более. Торги останавливаются на полчаса, в течение этого времени повторно собирают заявки на покупку и продажу актива, а сделки в это время не выполняют. Дискретный аукцион останавливает биржевую панику, позволяет поднять цену актива. Он проводится не более двух раз за время одной торговой сессии для каждого вида бумаг. Торговля останавливается на 30 минут в еще одном случае: если индекс Московской биржи меняется более чем на 15% в течение десяти минут.

Что такое торговля на фондовом рынке, как заработать на ней

Торговля на бирже позволяет получать отложенный во времени или моментальный доход. Чтобы заработать быстро, стоит использовать активный трейдинг. Это регулярное заключение сделок купли или продажи акций, облигаций. Чтобы получить прибыль, трейдер должен ориентироваться в ситуации, предполагать движение цены актива. Торговля акциями, покупка и продажа опционов не требует больших сумм для начала работы.

В зависимости от стратегии, трейдеры делятся на «медведей» и «быков».

- «Быки» покупают ценные бумаги, котировки которых могут значительно вырасти. Они ждут, пока цена активов увеличится, после чего продают их. Разница в цене покупки и продажи – это прибыль трейдера.

- «Медведи» занимают у брокера акции. Когда котировки ценных бумаг высокие, они продают их, ожидая падения цены. В период проседания акций трейдеры покупают их дешевле, отдают брокеру.

Кроме «быков» и «медведей» на бирже есть «лоси», «свиньи», «овцы», «хомяки». Трейдеры выбирают стратегии торговли в зависимости от личных качеств, умения быстро принимать решения, склонности к риску. Перед началом реальной торговли можно потренироваться на демонстрационных счетах. Их используют не только новички, но и опытные трейдеры для проверки новых стратегий. Подключить демо-счет можно у брокера: обычно срок их использования не ограничен. Такая торговля не требует вложения реальных средств.

Если вы готовы к риску и хотите начать реальный трейдинг, действуйте по такому алгоритму.

- Выберите брокера – это посредник, который позволяет частному трейдеру выйти на фондовый рынок.

- Пополните депозит. Это личный счет трейдера, с которого оплачиваются сделки. Обычно у брокеров есть лимит: минимальная сумма, которая должна быть на депозите.

- Определите цель торговли, сумму вклада.

- Выберите биржу, на которой будете торговать.

- Выберите торговый терминал, зарегистрируйте в нем личный кабинет. Работать с терминалом можно в онлайн-режиме или установив на компьютер его программную версию.

- Найдите необходимые активы по названиям или тикерам.

- Укажите вид сделки: продажа или покупка.

- Укажите количество лотов. Обычно в лот входит одна облигация, а количество акций варьируется от одной до десяти тысяч.

- Чтобы заключить сделку, достаточно нажать соответствующую кнопку.

Инвестиции на фондовой бирже

Заработать на фондовом рынке можно инвестированием. Это покупка ценных бумаг компаний или корпораций. Инвесторы покупают активы на длительное время, чтобы в будущем получить доход. Основной источник прибыли при такой покупке – повышение цены акций или облигаций успешных компаний.

Владельцы акций в будущем могут получить от ценных бумаг пассивный доход в виде дивидендов. Это выплаты акционерам, которые компании формируют из прибыли.

Инвестирование в ценные бумаги связано с рисками. Не все компании стабильно развиваются и получают прибыль. В период финансового кризиса цена акций может упасть до критических значений, что приводит к банкротству инвесторов. Получить большие дивиденды можно при покупке пакета акций, который требует стартового капитала.

Как выбрать брокера

Брокерские компании – это посредники между фондовой биржей и трейдерами или инвесторами. На рынке работают российские, иностранные, международные брокеры. Чтобы выбрать надежного посредника, ориентируйтесь на такие показатели.

- Проверьте рейтинг компании, почитайте отзывы инвесторов.

- Изучите время работы брокера – чем оно больше, тем ниже риск нарваться на мошенника. Проверьте деятельность компании, просмотрите ее отчеты – они должны быть в публичном доступе.

- Проверьте документы. У брокера обязательно должна быть лицензия на ведение такой деятельности.

- Уточните, какие услуги оказывает компания. Добросовестные брокеры выполняют функции посредников, выпускают аналитические статьи, обзоры, делают прогнозы и подборки основных новостей. Некоторые компании проводят обучение, семинары для трейдеров и инвесторов.

- Чтобы снизить риски, биржевые игроки работают с разными типами активов. В портфель входят акции и облигации, векселя российских и зарубежных компаний, опционы и фьючерсные контракты. Важно, чтобы брокер предоставлял выход на иностранные фондовые биржи.

- Изучите условия сотрудничества: размер комиссий, тарифы за обслуживание. У надежных брокеров прозрачные цены, нет скрытых платежей. Некоторые компании назначают фиксированную цену комиссионного вознаграждения, другие – взымают процент от цены сделки. Уточните этот момент до заключения договора. Обязательно проверьте минимальный размер депозита. Обычно для частных трейдеров и инвесторов он небольшой, но есть брокеры, у которых он равен тысяче долларов и больше.

- Уточните, как открыть счет, какие данные для этого требует брокер, как он использует информацию и защищает данные пользователей. Проверьте способы и условия пополнения счета, вывода средств. Заранее узнайте, сколько стоит депозитарий, как платить налоги с прибыли от трейдинга или инвестирования.

- Проверьте работу службы поддержки. Иногда из-за технических неполадок сделки срываются или не закрываются вовремя. Это приводит к убыткам трейдеров.

- Уточните, есть ли у брокера страхование рисков, хеджирование. Такие услуги платные, но они снижают риск для инвесторов, трейдеров.

Рекомендую работать только с проверенными и качественными брокерами, это:

- FredoomFinance отзывы и обзор здесь;

- Interactive Brokers обзор и отзывы здесь;

- Just2Trade отзывы и обзор здесь ;

- UnaitedTrade отзывы и обзор здесь.

Как торговать на фондовом рынке, выводы

Как торговать и зарабатывать на фондовом рынке уже сегодня, тут все зависит от вашего стартового капитала, если он у вас приличный, то рекомендую начинать с IPO, так как данный способ инвестирования займет минимальное время работы, а доходность может составлять до 50-100%. Рекомендую изучить статью, как инвестировать в IPO и что такое IPO для начала, а потом задавайте свои вопросы и будем детально все разбирать.

Источник https://invlab.ru/investicii/kak-zarabotat-na-akciyah/

Источник https://monest.ru/chto-takoe-fondovyj-rynok-i-kak-na-nem-zarabotat/

Источник https://trandinvest.ru/kak-torgovat-i-zarabatyvat-na-fondovom-rynke/

Источник