Как инвестировать в акции правильно | 9 советов

Как правильно инвестировать в акции

Инвестиции на бирже связаны с риском, а предсказать рост или падение отдельных ценных бумаг – сложно. Но рисками можно управлять, если знать, как инвестировать в акции.

В этой статье мы рассказали, почему нужно вкладывать деньги на бирже, насколько это выгодно и какие простые правила помогут заработать на инвестициях.

Стоит ли инвестировать в акции

Акции – один из самых высокодоходных финансовых инструментов. Покупая их, вы покупаете часть компании, а значит имеете право на долю от её прибыли. Когда растёт прибыль, растёт и цена акции.

Почему нужно инвестировать:

- Это источник пассивного дохода. Получать прибыль можно двумя способами. Первый – купить акции, подождать, когда они вырастут в цене, и продать. Второй – купить, не продавать и получать дивиденды (часть прибыли компании, которую она периодически распределяет между держателями своих бумаг).

- Помощь в достижении финансовых целей. При регулярных инвестициях в ценные бумаги можно накопить на покупку квартиры или машины, вложиться в образование для детей и даже обеспечить себя пенсией.

- Отказ от инвестиций – риск. Он лишает возможности увеличить свой капитал и уменьшает ценность накоплений из-за влияния инфляции. Например, у вас было 100 тысяч рублей, которые вы хранили дома. Каждый год часть этих денег съедала инфляция. За последние пять лет инфляция в России составила 22% – это значит, что большинство цен выросло на это значение. Теперь на 100 тысяч рублей можно купить меньше товаров, чем пять лет назад.

Выгодно ли инвестировать в акции

На акциях зарабатывают десятки процентов в год. Вот сколько бы вы получили, если бы инвестировали в эти компании год назад. Для сравнения, если вы положите деньги в банк, то сможете заработать только 5–6% (это средняя годовая ставка по банковскому вкладу).

-

+297%

- «Газпром» +123%

- «ФосАгро» +107%

- ПИК +93%

- ММК +89%

- «Газпром Нефть» +81%

- НОВАТЭК +75%

- «Лукойл» +74%

- СберБанк +74%

- ВТБ +66%

- «Роснефть» +65%

- «Северсталь» +57%

Сколько инвестировать в акции

Чтобы начать, не нужно больших накоплений. Достаточно 2–3 тысяч рублей. Правда, собрать хороший инвестиционный портфель не получится – лучше выделить от 50 до 100 тысяч. Это позволить купить ценные бумаги нескольких компаний и тем самым снизить риски, и увеличить эффективность вложений.

Как правильно инвестировать в акции

Чтобы понять, как вкладывать деньги в акции, защитить себя от рисков и уйти от ошибок, которые делают начинающие инвесторы, придерживайтесь этих правил.

1. Определите свою терпимость к риску

В инвестициях есть два основных класса активов – акции и облигации. В долгосрочной перспективе прибыль от акций выше, чем от облигаций. Но акции более рискованный инструмент. В моменты кризиса рынок акций может просесть на 40–50%, а восстановление занять несколько лет.

Если ваш инвестиционный портфель состоит на 100% из акций, снижение рынка акций на 50% уменьшит размер портфеля вдвое. Если эта доля в портфеле занимает 50% – портфель сократится на 25%. Если только 20% – вы потеряете 10%. Подумайте, какой спад вы сможете пережить спокойно.

2. Установите цель и срок её достижения

Определите, зачем вы инвестируете и сколько денег нужно, чтобы достичь цели. Поставьте срок, за который хотите собрать сумму.

Понимание цели помогает правильно выбрать активы под ваши потребности. Чем длиннее срок, тем больше можно вложить в акции. Даже если рынок ценных бумаг просядет, у вас будет время отыграть падение. Когда цель станет ближе, снижайте количество акций и наращивайте долю облигаций.

3. Распределяйте вложения по акциям разных компаний

Это одно из главных правил, которого помогает узнать, как инвестировать в акции правильно. Инвестируйте в российские и зарубежные компании из разных отраслей – это снизит риски потери доходности. Эффективный инвестиционный портфель состоит из 10–14 компаний в равных долях. Если одна из акций начнёт падать в цене, другие компенсируют потери за счёт своего роста.

Когда инвестор вкладывает 100% денег только в одну отрасль, например, в российские нефтяные компании, то берёт на себя много рисков. Нефтяной сектор в России чувствителен к зарубежным санкциям, уровню экспорта, договорённостям ОПЕК. Любой негативный сценарий напрямую повлияет на такой портфель.

4. Покупайте не только акции, но и облигации

Общее правило – чем больше акций в портфеле, тем больше рисков, и наоборот. Чтобы защитить себя, отправьте часть денег на облигации – менее прибыльные, но более надёжные ценные бумаги. Если совсем не готовы рисковать, сформируйте основу портфеля из них (80–90% от общего состава портфеля). Также часть денег можно направить на покупку валюты, чтобы ещё больше разнообразить активы.

5. Инвестируйте долгосрочно

Покупайте ценные бумаги на долгий срок (от 3–5 лет). Такой подход защит от рыночных шоков, ведь в долгосрочной перспективе рынок всегда растёт. Спады после кризисов сменяются ростом.

Например, индекс МосБиржи , который включает в себя около 50 самых крупных российских компаний, после мирового кризиса в 2008 году уже через три года отыграл падение в 3,6 раза (с 513 до 1859 пунктов). А в сентябре 2021 года индекс достиг значения в 4058 пунктов.

6. Присмотритесь к «голубым фишкам»

«Голубые фишки» – это акции самых крупных и стабильных компаний фондового рынка, которые регулярно платят дивиденды.

Примеры российских «голубых фишек»:

- « Сбербанк »

- «Лукойл»

- «Газпром»

- МТС

- «Магнит»

- «Яндекс»

- «НОВАТЭК»

- «Норильский Никель»

Примеры «голубых фишек» США:

- Apple

- Coca-Cola

- IBM

- Johnson & Johnson

- McDonald’s

- Microsoft

- Pfizer

Эти компании хороши тем, что растут из-за фундаментальных бизнес-процессов, а не из-за спекуляций или новостного ажиотажа. Они не увеличиваются в цене резко, но уверенно переживают кризисы благодаря своим резервам и показывают рост в долгосрочной перспективе.

7. Не играйте на бирже

Не играйте на курсе роста или падения цены. Этим занимаются профессиональные трейдеры, которые тратят на спекуляции весь свой рабочий день. Ещё частая торговля увеличивает комиссии за сделки, которые взимает брокерская компания. Лучше придерживайтесь стратегии «купил и держи».

8. Ребалансируйте портфель

Ребалансировка – это восстановление изначальных пропорций портфеля. Например, инвестор собрал портфель из акций и облигаций и разделил между ними свои вложения 50 на 50. Со временем акции выросли, их доля в портфеле увеличилась с 50% до 65%, а облигации снизились до 35%. Портфель стал более рискованным.

Тогда инвестор делает ребалансировку: продаёт часть акций или вносит деньги и докупает облигации, восстанавливая пропорцию 50 на 50.

Ребалансировку не нужно делать часто, достаточно одного раза в полгода или год, если доля актива изменилась более чем на 5% от изначальной.

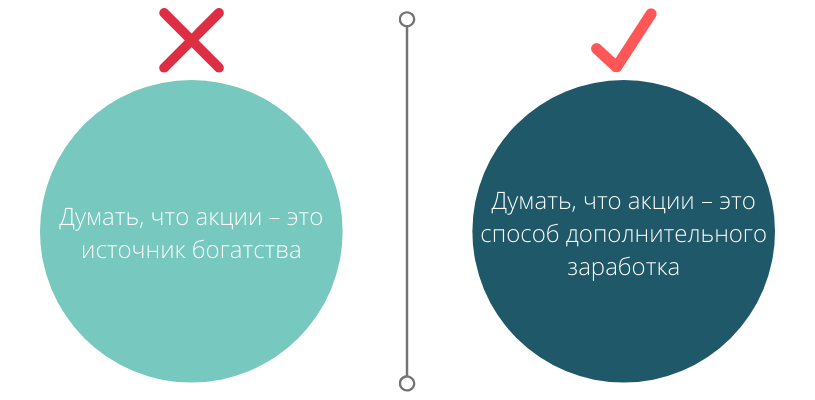

9. Относитесь к акциям как к источнику пассивного дохода

Не рассматривайте акции как вариант быстрого обогащения. Инвестиции – это способ пассивного заработка и защиты денег от инфляции.

Где инвестировать в акции

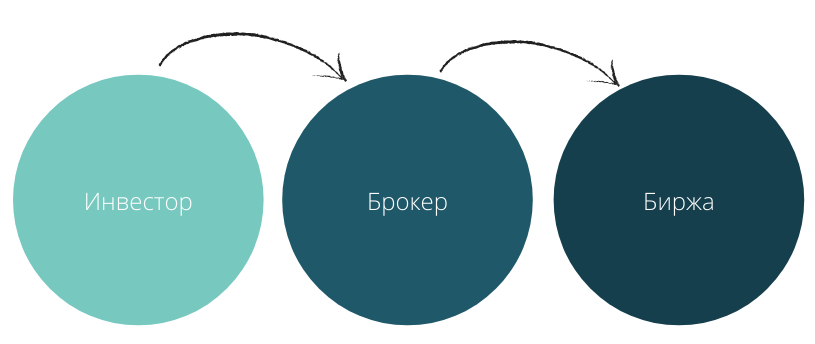

Акции продаются на биржах – площадках, которые организовывают торги ценными бумагами. В России есть две основные платформы – Московская биржа и Санкт-Петербургская биржа. На первой торгуются российские ценные бумаги. На второй – зарубежные.

Правда, покупать их напрямую на бирже нельзя. Это можно сделать только через брокерскую компанию (брокера) – профессионального посредника, который регистрирует начинающего инвестора на бирже и исполняет его поручения по сделкам. Например, «Купить десять бумаг Лукойла» или «Продать пять бумаг Intel».

Чтобы начать работать с брокером, необходимо открыть брокерский счёт. Он нужен для учёта доходов инвестора. Перед покупкой бумаг туда заводят деньги, а после их продажи – выводят на него прибыль. Ещё на брокерский счёт автоматически приходят дивидендные выплаты.

Как купить акции дистанционно

Купить можно через брокера «Тинькофф Инвестиции». Вся процедура проходит онлайн, а отслеживать состояние активов можно через личный кабинет.

- Заполните заявку на брокерский счёт – он оформляется бесплатно. Для этого нужен паспорт.

- Когда счёт будет готов, «Тинькофф» даст вам доступы в личный кабинет и мобильное приложение, где можно начать торговать. Перед этим пополните счёт с банковской карты.

- За каждую операцию брокер берёт комиссию (от 0,025% от общей суммы сделки).

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

Инвестиции в акции. Что такое акции, их виды, где и как купить?

Акции – один из основных инструментов фондового рынка . Инвесторы могут зарабатывать, приобретая эти ценные бумаги, и получая по ним дивиденды – либо продавая с прибылью. Что такое акции, как они работают, какую доходность позволяют получить, как инвестировать в акции начинающему инвестору – обо всем этом и много другом читайте далее.

- Что такое акции?

- Виды акций

- Как зарабатывать на акциях?

- Налогообложение при торговле акциями

- Как и где можно приобрести акции?

- Преимущества и недостатки вложений в акции

- С чего начать новичку?

Что такое акции простыми словами?

Акция – это ценная бумага, выпускаемая компанией для привлечения средств в свой капитал. Она размещается в ходе IPO – первичного размещения ценных бумаг. Обладание акцией позволяет акционерам претендовать на получение части прибыли компании в виде дивидендов .

Кроме того, владельцы обыкновенных акций обладают правом голоса при принятии каких-то важных решений о судьбе компании. Например, при распределении дивидендов или выборе генерального директора.

Чем больше у человека акций, тем большим числом голосов он обладает. Обычно владельцы компании оставляют себе наиболее крупные пакеты акций, чтобы, во-первых, сохранять влияние на фирмы, а во-вторых, получать большую часть прибыли.

Крупные владельцы акций называются мажоритариями, мелкие (частные инвесторы) – миноритарии. Понятно, что последние практически никак не могут повлиять на политику компании, поэтому все вопросы решают мажоритарии . Обычно это главы фирм, члены правления и совета директоров, или же владельцы материнских компаний.

Как правило, владельцы стремятся удержать у себя более 50% акций, чтобы не потерять контрольный пакет (это 50% + 1 акция). Чисто теоретически можно захватить контроль за компанией, если выкупить контрольный пакет. Но практически это вряд ли осуществимо, учитывая объемы покупок.

Но у некоторых компаний по-другому. К примеру, члены правления могут разделить между собой крупные пакеты акций в равной пропорции. Или же на фондовом рынке могут обращаться 80%, а то и 90% всех акций. Всё зависит от политики акционерного общества. Например, у Яндекса в свободном обращении находится 95% акций, а у Магнита – 66%.

Число акций, находящихся в свободном обращении, определяют в процентах, и этот коэффициент называется free float. В целом, чем выше это соотношение, тем меньше отдельные сделки влияют на котировки . Если количество акции в free float мало, то даже небольшое количество покупок или продаж способно сильно повлиять на цены. Посмотреть значение коэффициента можно на сайте Мосбиржи.

Коэффициент free float

Виды акций

Выделяют две крупные категории акций:

1. Обыкновенные

- на голосование по вопросам, выдвинутым на собрании акционеров;

- получение дивидендов.

Причем права даются именно в таком порядке. Инвестиции в обыкновенные акции могут и не приносить дивиденды, если у компании нет прибыли, или если полученные средства планируется пустить на что-то другое, например, модернизацию производства. Так, в 2009 году Норникель не выплатил дивиденды из-за полученных убытков по причине кризиса 2008 года.

Норникель дивиденды: инвестиции в ценные бумаги акции облигации

2. Привилегированные (префы)

Несмотря на название, особых привилегий они не дают. Однако компания гарантирует по ним выплату дивидендов своим инвесторам. Даже если по обыкновенным ничего выплачено не будет. При этом, если размер дивидендов по привилегированным акциям окажется ниже, чем по обыкновенным, он будет «подтянут» до этого значения.

Какой именно процент от прибыли будут получать физические и юрид. лица, которые инвестировали в привилегированные акции, определяется дивидендной политикой. Если вы рассчитываете при инвестировании в акции получать выплаты, обязательно ознакомьтесь с этим документом. Так вы поймете, на какую прибыль сможете претендовать, и насколько оправданы ваши вложения.

Например, Ростелеком планирует направлять на дивиденды не менее 75% от свободного денежного потока и, при этом, размер выплат будет не меньше, чем 5 рублей на одну акцию.

Какой тип акций выбрать обычному инвестору?

Я бы рекомендовал начинающим инвестировать именно в привилегированные акции компаний. Особенно, в кризис. Во-первых, по ним выплаты гарантировано будут, даже если держателям обыкновенных компания ничего не заплатит. Во-вторых, этих акций меньше, поэтому они более волатильны . В кризис цена префов сильно падает, а когда у компании дела налаживаются, котировки растут сильнее за счет эффекта низкой базы. В результате заработать на привилегированных акциях при прочих равных условиях удается больше.

Как зарабатывать на акциях?

А теперь, когда разобрались с матчастью, поговорим непосредственно об инвестициях в акции – как на них зарабатывать простому инвестору. Вариантов всего два:

- перепродажа акций по более выгодной цене;

- получение дивидендов.

Рассмотрим каждый способ заработка на акциях более пристально, так сказать, под стеклом.

Покупка и продажа

Вы, наверно, слышали выражение: «Покупай дешево – продавай дорого»? Это как раз относится к акциям.

Суть инвестирования в ценные бумаги как раз и заключается в том, что инвестор ищет недооцененные акции, опираясь на ключевые мультипликаторы:

- P/E – отношение цены к прибыли, показывает, за сколько лет окупятся ваши вложения. Хороший показатель – от 0 до 5. Если P/E находится в диапазоне от 0 до 2, то компания сильно недооценена.

- P/S – отношение рыночной (продажной) цены акции к прибыли, которая приходится на одну ценную бумагу. Показывает, насколько хорошо выручка генерирует денежный поток. Значение ниже 1 указывает на недооцененность компании .

- P/BV – отношение цены акции к величине активов. Обычно используют для сравнения банков. Показывает, сколько рублей реальной стоимости компании приходится на 1 рубль капитализации. Если P/BV меньше 1, то компании будет чем расплатиться с инвесторами, если вдруг она объявит банкротство. При прочих равных чем ниже P/BV, тем менее оцененной считается банк.

- EV/EBITDA– по сути является «доработанным» вариантом P/E. Показывает отношение реальной стоимости компании (с учетом активов и долгов) к ее прибыли до уплаты налогов. Чем ниже EV/EBITDA, тем выгоднее покупка акции для инвестора.

- Долг/EBITDA – показывает, за какое количество лет компания полностью погасит долги. Чем меньше, тем лучше.

Опытные инвесторы в акции компаний в первую очередь обращают внимание именно на последние два мультипликатора. Если значения их удовлетворяют, то компания попадает в «шорт-лист». Затем инвесторы начинают сравнивать компании по остальным значениям, и выбирают из них наиболее недооцененные. Цель – выявить, какие акции стоят ниже своей реальной цены.

Продажа акций, напротив, совершается, когда компания становится переоцененной. Опытные инвесторы избавляются от таких акций – полностью или частично.

Самому инвестору не обязательно высчитывать все мультипликаторы. Можно воспользоваться готовыми сервисами – так называемыми скринерами акций. Один из лучших скринеров – https://ru.tradingview.com/screener/. Он позволяет работать с российскими акциями. Достаточно выставить фильтры – и система сама покажет недооцененные акции.

Скринер акций

Для работы с зарубежными акциями лучше всего использовать сервис от Finviz .

Получение дивидендов

Другая стратегия подразумевает инвестиции в акции для получения дивидендов.

- Мечел (дивидендная доходность 12,27% по итогам 2018 года),

- Аэрофлот (9,15%),

- Башнефть (9,04%),

- МТС (8,13%),

- Ростелеком (6,74%),

- Сбербанк (6,27%) и ряд других.

Как правило, дивиденды выплачиваются раз в год . Но для получения выплат не обязательно владеть акциями целый год. Достаточно быть хозяином акции на дату закрытия реестра.

Эта дата определяется на собрании акционеров. У каждой компании она своя.

При инвестировании в акции нужно учитывать, что торги на фондовой секции Мосбиржи ведутся в режиме Т+2, т.е. поставка актива производится на второй день. Если этот второй день выходной – то на третий, четвертый и т.д.

С учетом этого последней датой для покупки акций Алросы под дивиденды было вовсе не 15 ноября, а 10 ноября. Если бы инвестор приобрел акции 11 ноября, то выплат он уже бы не дождался.

Самостоятельно читать отчеты собраний акционеров и высчитывать последнюю дату покупки не нужно. Достаточно заглянуть в дивидендный календарь, публикуемый вашим брокером. Например, хороший календарь есть у БКС.

Дивидендный календарь БКС

Налогообложение при торговле акциями

При инвестировании в акции нельзя забывать о налогообложении. В принципе, этим вопросом занимается брокер, но начинающему инвестору необходимо знать сами принципы, чтобы понимать не только, как и почему списались деньги, но и как можно сэкономить на фискальных взносах.

Если купить российские акции дешевле, а затем продать их с прибылью, то с полученной разницы нужно будет уплатить подоходный налог. Например, если инвестор купил 100 акций Газпрома по 150 рублей, а продал их по 170 рублей, то он заработал 20 000 рублей. 13% от этой суммы – налог, в казну будет перечислено 2600 рублей.

Налог с дохода взимается при продаже актива . Если инвестор купил акции и держит их, то налоги платить не нужно, даже если образовалась прибыль.

Если инвестор продал акции с убытком, то он может перенести свои убытки на следующий год, чтобы уменьшить налогооблагаемую базу.

Кстати, используя свое право на перенос убытков, многие инвесторы предпринимают налоговый маневр. Они продают перед новым годом убыточную позицию, а затем совершают обратный откуп акций примерно по той же цене.

Второй момент, который следует учитывать при вложении в акции – дивиденды также облагаются налогом по ставке 13%. Как правило, дивиденды зачисляются на брокерский счет уже очищенными от налога, т.е. дополнительного ничего платить и считать не придется.

При получении прибыли и дивидендов от инвестиций в зарубежные акции, налог нужно платить по закону той страны, где размещена фирма-эмитент. Например, в США это 35%. Чтобы избежать уплаты такого высокого налога, нужно подписать форму W8-BEN. Ставка для нерезидентов США установлена на уровне 10% – эту сумму удержит брокер. Инвестору останется только доплатить 3% в бюджет РФ – и он свободен от налогов.

Как и где можно приобрести акции?

Есть несколько вариантов покупки акций. Рассмотрим наиболее распространенные и доступные варианты.

Напрямую у эмитента

Этот вариант чаще всего реализуется, если инвестор приобретает акции у небольшой компании-стартапа. Цена таких акций может быть какой угодно. Но обычно достаточно высокая, а число самих бумаг – относительно небольшое.

Обычно покупка акций напрямую у компании обходится достаточно дорого для инвестора и фактически является вложением в стартап. А это немножко другой бизнес, а не инвестиции в акции, и для начинающих не подходит, как как несет в себе дополнительные риски.

На организованном рынке (на фондовой бирже)

Проще и безопаснее вкладывать в акции проверенных и надежных компаний, которые имеют листинг на фондовой бирже .

Российские компании, такие как Газпром, Сбербанк, Алроса и многие другие, торгуются на Московской фондовой бирже . «Голубых фишек», т.е. крупных компаний первого котировального уровня, совсем немного – всего 43 эмитента.

Число акций на Мосбирже

Акции некоторых российских компаний торгуются на зарубежных биржах . Например, депозитарные расписки Тинькофф и Яндекса можно купить на Лондонской бирже. Депозитарные расписки по факту – это те же акции, только сами ценные бумаги хранятся у эмитента, а не принадлежат инвесторам. По ним также платятся дивиденды, они также обращаются на бирже, и по ним платятся такие же налоги.

Зарубежные акции – таких компаний как Гугл, Амазон, Эппл, Майкрософт, Тесла, Кока-Кола и т.д. – можно купить на зарубежных фондовых площадках. Самые крупные – это Нью-Йоркская , Лондонская, Франкфуртская, Токийская биржи, а также NASDAQ. Часть зарубежных эмитентов предлагаются к продаже на Санкт-Петербургской бирже.

Чтобы инвестировать в российские акции, достаточно заключить договор с отечественным брокером . Большинство из брокеров предоставят доступ и к зарубежным площадкам – но нужно уточнять, по какому тарифу, к каким именно площадкам, и будут ли доступны для покупки все эмитенты.

Если Ваша цель инвестиции в зарубежные акции (американские, немецкие и т.д.), то лучше воспользоваться зарубежным брокером , например Just2Trade.

Инвестирование для начинающих: как вкладывать деньги в акции

Пассивный заработок — слабая сторона многих россиян. Большинство о нем даже не задумываются, остальные же не всегда понимают, с чего начать. Инвестирование в акции — один из самых простых способов сформировать надежный источник пассивного дохода. В этой статье я расскажу новичкам, как инвестировать деньги в акции, что для этого требуется и как выбирать подходящие акции.

Кто такой инвестор

Инвестор — это человек, который покупает ценную бумагу на длительный срок, рассчитывая получать от нее прибыль. Инвестор отличается от трейдера тем, что его основной доход (при работе с акциями) составляют дивиденды, в то время как трейдер стремится получить доход от разницы котировок, покупая и быстро продавая бумаги.

Инвестором может стать любой совершеннолетний гражданин, у которого есть деньги на покупку хотя бы одного лота акций. Но перед тем как инвестировать в акции, новичку стоит познакомиться с теоретической основой этого занятия.

Сколько денег нужно, чтобы начать инвестировать

Теоретически инвестировать в акции можно, имея всего лишь тысячу рублей — главное, чтобы вам хватило на покупку лота акции и оплату комиссий. Но, разумеется, прибыль от такой покупки тоже будет скромной. Например, в 2021 году Сбербанк платит за каждую акцию по 18,7 рубля, выплаты раз в год. Акции банка сейчас стоят по 370 рублей (я округляю), в лоте по 10 акций. Вы сможете купить один лот за 3700 рублей (плюс комиссии), чтобы затем получить 187 рублей дивидендов. Есть и более дешевые акции, лот которых можно купить за тысячу рублей и даже меньше. Надеюсь, что этот расчет избавил некоторых читателей от иллюзий, что вложение в акции окупится в первые же пару лет.

Акции на бирже продаются лотами — это условность, которая позволяет стандартизировать торги. На Московской бирже стандартный лот — 10 акций.

В принципе вы ничего не теряете, если начинаете инвестиции с малых сумм. Просто первое время прибыль будет совсем маленькой, а это деморализует некоторых начинающих инвесторов. Так что перед тем как начать инвестировать в акции, новичку стоит немного подкопить денег. Но ни в коем случае не берите кредит для приобретения акций! Прибыль на бирже не гарантирована, да и с кредитными деньгами всегда есть соблазн потратить их чуть более бездумно, чем свои, кровно заработанные. Кредит на покупку акций — это верный способ разочароваться в инвестициях.

Если вы хотите получать ощутимый доход, я рекомендую начинать инвестировать с 50 000 рублей в кармане. Не нужно инвестировать все сразу — начните с 10–20 тысяч, а остальные вкладывайте, когда лучше разберетесь с механизмом рынка и прибылью от акций.

Обучение

Инвестирование в акции всегда связано с риском. Перед тем, как инвестировать в акции, новичку стоит пройти хотя бы минимальный курс обучения. Разберитесь, что такое акции, из чего складывается прибыль инвестора, как изменяется цена на акцию, как ее спрогнозировать. Получите хотя бы общее представление об экономических процессах, связанных с акциями. Так вы сможете избежать многих простейших ошибок, которые подстерегают вас в начале пути.

Основной источник дохода инвестора при покупке акций — это дивидендные выплаты. О том, как вычисляются дивиденды, я писал в статье: «Дивиденды: как получить, где смотреть отчетности и как определить размер».

Почитайте этот блог или поищите бесплатные курсы для начинающих инвесторов — их полно в интернете. Да, придется потратить немного времени на изучение материалов, но зато вы сэкономите свои деньги, отказавшись от убыточных вложений.

Брокер

Покупать акции безопаснее и удобнее всего на бирже. Если вы живете в России, то оптимальным вариантом станут Московская и Санкт-Петербургская биржа. Первая более популярна, а на второй предлагается больше иностранных акций.

Но вот незадача: частным лицам в России запрещено торговать на бирже. Напрямую заключать сделки и покупать акции вы не сможете. Но как новичку инвестировать в акции, если он не может приобретать ценные бумаги? Вам потребуется брокер — ваш представитель, который будет от вашего лица и за ваши деньги совершать покупки. Акции, которые будут куплены таким образом, будут принадлежать вам. Соответственно, и дивидендный доход будете получать вы, а не брокер.

Сразу отвечу на очень распространенный вопрос — нет, без брокера покупать акции на бирже нельзя. Вообще никак. Не тратьте свое время на поиск обходного пути.

Выбор брокера — это важный шаг для любого инвестора или трейдера. У каждой биржи есть список брокеров, допущенных к торгам. Выбирайте только из этого списка, если не хотите связываться с мошенниками.

Брокер предоставляет посреднические услуги не бесплатно, а за комиссию. Комиссия может взиматься за разные операции: совершение сделки, вывод средств, пополнение баланса и так далее. Слишком высокая комиссия на какую-либо операцию может свести всю вашу прибыль на нет. Большинство брокеров предлагают разные тарифные планы, подходящие для различного стиля торговли. Например, трейдеру (человеку, который скупает бумаги и быстро их продает, получая прибыль от изменения котировок) невыгодно платить большую комиссию за совершение каждой сделки, так что брокеры могут предлагать для трейдеров тарифы с минимальной комиссией за покупку и продажу бумаг. Для инвестора это не столь критично — как правило, он совершает сделки довольно редко, так что эта комиссия не будет серьезным источником убытков.

Обращайте внимание на стоимость обслуживания счета. Большинство брокеров бесплатно обслуживают счет, на котором есть деньги. Есть тарифы, которые предусматривают плату за неиспользуемый счет. Например, если вы в течение месяца не совершали никаких сделок, то с вашего счета спишется 500 рублей. Для инвестора это невыгодно — возможно, будут месяцы, когда вы не будете совершать сделок. По возможности выбирайте брокера, у которого нет такой комиссии.

Перед тем как начать инвестировать в акции, новичку стоит самостоятельно обучиться работе с этими бумагами. Брокер не будет проверять ваши знания. Но учтите, что для допуска ко многим другим инструментам (например, фьючерсам) вам предстоит сперва пройти тестирование у своего брокера. Подробнее о тесте в статье: «Тестирование неквалифицированного инвестора: вопросы и правильные ответы».

Индивидуальный инвестиционный счет

Вы можете получать прибыль от акций двумя способами: держать бумаги у себя и получать дивиденды или продавать их и получать выгоду от разницы стоимости покупки и продажи. В обоих случаях на полученную прибыль придется выплатить подоходный налог (13% от суммы).

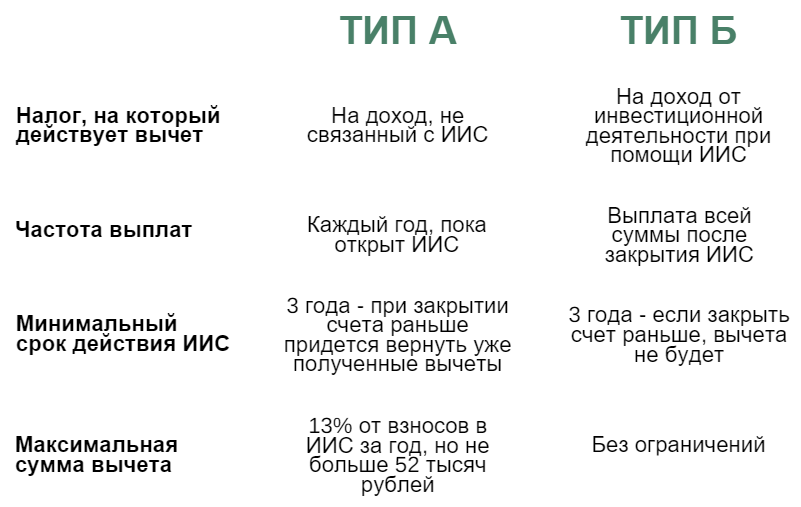

ИИС — это один из самых эффективных способов получить налоговые льготы при инвестициях. Вам стоит быть в курсе такой возможности, поэтому я кратко обрисую ее.

Я не буду подробно останавливаться на ИИС и его возможностях; эта тема уже раскрыта в статье: «Что лучше открыть: ИИС или обычный брокерский счет». Если вас заинтересовала возможность получить налоговый вычет, обязательно прочитайте ее.

Перед тем как начать инвестировать в акции, новичку нужно выбрать, открывать обычный счет без налогового вычета или ИИС (индивидуальный инвестиционный счет). Второй вариант предлагает вам два типа вычетов (типы А и Б). Либо вы каждый год экономите до 52 000 рублей налогов ежегодно (тип А), либо вы сможете не платить подоходный налог с инвестиционных доходов вообще, но сможете забрать вычет лишь через три года после открытия ИИС (тип Б). У обоих типов есть еще несколько особенностей, которые отображены в таблице ниже.

Выбираем акции

Итак, вы изучили теорию, открыли счет у брокера… Осталось самое важное — выбрать компании для инвестирования.

В какие акции лучше инвестировать новичку? Для начинающих инвесторов больше всего подходят «голубые фишки». Так называют наиболее крупные и устойчивые компании на рынке. Среди российских «голубых фишек» вы наверняка сами сможете назвать Сбербанк, Газпром, Лукойл… Названия «голубых фишек» часто на слуху даже у людей, далеких от инвестиций. Главное преимущество «голубых фишек» — устойчивость. Шанс того, что эти бумаги обесценятся в краткий период времени, очень мал. Более того, «голубые фишки» обычно показывают довольно уверенный (хоть и медленный) рост. Ошибиться при покупке таких акций практически невозможно.

«Голубые фишки» могут приносить не очень впечатляющую прибыль. У этих компаний нет острой необходимости в привлечении частных инвесторов, поэтому они могут платить скромные дивиденды — инвесторы все равно будут скупать их акции. Чтобы увеличить доход, можно разбавить свой инвестиционный портфель акциями менее крупных эмитентов, которые привлекают инвесторов большими выплатами. Здесь труднее выбрать, в какие акции инвестировать новичку, так что я рекомендую приниматься за такие компании лишь тогда, когда вы разберетесь с «голубыми фишками».

У меня есть статья, в которой я рассматриваю наиболее перспективные в 2021 году акции: «Лучшие вложения: 15 самых выгодных российских акций». Вы можете ориентироваться на эту и подобные статьи, выбирая компании для инвестирования.

Компании выплачивают дивиденды с определенной периодичностью. Большинство российских эмитентов платят акционерам раз в год, некоторые выплачивают дивиденды каждый квартал. Если для вас важны частые выплаты, то выбирайте акции таким образом, чтобы дивиденды распределились равномерно в течение года. Например, Сбербанк платит дивиденды в июне. Дополните эти акции Лукойлом (он платит в январе), и вы получите более-менее равномерный доход. Существуют специальные калькуляторы для новичков, чтобы инвестировать деньги в акции с равномерным и предсказуемым доходом.

Привилегированные акции

На странице конкретной ценной бумаги вы можете увидеть пометку: обыкновенная или привилегированная акция. Разница между ними заключается в следующем:

- Владелец привилегированной акции не получает права голоса на собраниях акционеров. Впрочем, для большинства инвесторов это и неважно — вряд ли вы собирались купить акции Газпрома, чтобы участвовать в управлении компанией, верно?

- Привилегированная акция дает право на фиксированный уровень дивидендов. Например, если у компании в текущем году дела идут не очень хорошо, она может прекратить выплату дивидендов по обыкновенным акциям, но владельцам привилегированных выплатить фиксированную сумму будет обязана. Однако если в отчетном периоде был зафиксирован убыток, то компания освобождается от выплат дивидендов по всем акциям.

- Если компания обанкротится, у владельцев привилегированных акций есть приоритет при разделе имущества. Владельцам обыкновенных акций может вообще не достаться никакой компенсации, несмотря на то что акция дает право на долю в имуществе — их часть имущества может быть продана за долги компании.

У привилегированных акций есть важное преимущество — они менее волатильны (то есть цена на них изменяется более плавно и предсказуемо) и, как правило, стоят немного дешевле. Для долгосрочных инвесторов привилегированные акции выглядят привлекательно. В целом неважно, с каких акций начать инвестировать новичку — с обыкновенных или привилегированных. Вы можете приобретать их наравне, формируя свой инвестиционный портфель из различных типов бумаг.

Дальнейшие шаги

Когда вы получите свой первый доход, может появиться соблазн потратить его на различные безделушки и мелочи — порадовать себя за успех. Но если вы хотите, чтобы ваша прибыль со временем только росла, я рекомендую реинвестировать полученные деньги (если не целиком, то хотя бы половину). Увеличьте объем своего инвестиционного портфеля, докупив акций на полученные дивиденды. Поначалу такая операция может показаться бессмысленной — ну, увеличится ваш доход от дивидендов на 10 рублей, большое дело. Но реинвестирование позволяет увеличивать прибыль в геометрической прогрессии. Сегодня вы увеличили доход на 10 рублей, в следующем году — на 100, еще через год — на 1000, и так далее. Одно из важных преимуществ инвестирования — возможность постоянно увеличивать свой пассивный доход. Пользуйтесь этим!

Купленные вами акции формируют инвестиционный портфель. Его нужно периодически пересматривать, отказываясь от неудачных вложений и перемещая свои деньги в более прибыльные бумаги. Это не нужно делать каждый день — достаточно просматривать свои бумаги несколько раз в год.

Чтобы инвестиционный портфель приносил достойную прибыль и не был слишком рискованным, нужно его диверсифицировать. Почитайте об этом в статье: «Диверсификация инвестиционного портфеля: подробный разбор».

Выводы

Из этой статьи вы узнали, какие шаги следует предпринять, чтобы начать инвестировать в акции. Я разобрал, как выбрать брокера, в какие акции инвестировать новичку, как подобрать подходящие бумаги, с какими подводными камнями вам предстоит столкнуться. В статье я постарался дать максимально реалистичный взгляд на потенциальный заработок. Учтите, что инвестиции — это работа для терпеливых. Нетерпеливые инвесторы быстро разочаровываются в бирже, но умение ждать здесь хорошо вознаграждается.

Я надеюсь, что эта статья получилась доступной и понятной для людей, которые очень далеки от ценных бумаг и биржевых торгов. Если материал оказался полезным для вас, поделитесь статьей с друзьями в социальных сетях.

Источник https://invlab.ru/investicii/kak-investirovat-v-akcii/

Источник https://internetboss.ru/investicii-v-akcii/

Источник https://bayturin.ru/investirovanie-dlya-nachinayushhih-kak-vkladyvat-dengi-v-aktsii/

Источник