Венчурное финансирование.

Венчурное финансирование

2.1. Выбор типа финансирования: долговое или долевое

2.2. Основы венчурного капитала

2.3. Язык венчурного капитала

2.4. Финансирование различных стадий развития венчурной компании

2.5. Финансирование ранних стадий развития венчурных компаний

2.6. Получение доходов инесторами и стратеги «ВЫХОДА»

Выбор типа финансирования: долговое или долевое

Типы венчурного финансирования

Пакеты венчурного финансирования могут быть различного типа.

Тремя основными являются:

- Обычные акции.

- Привилегированные акции.

- Кредит.

Кредит или венчурный капитал

Помни — тебе необходимо и то и другое. Не пытайся заменит одно другим. Используй каждый компонент по назначению:

1. Венчурный капитал должен использоваться в ранних раундах для финансирования научно-исследовательских разработок и развития, для создания продукта. В последующих раундах — для покупки ценных бумаг, маркетинга и ускорения темпов роста.

2. Кредит должен быть использован для создания оборотного капитала и построения инфраструктуры.

Кредит обычно следует за венчурным капиталом. Кредит обходится дешевле, чем венчурный капитал.

Принимай в расчет, что венчурные инвесторы подвергают свои денежные средства большему риску и поэтому могут рассчитывать на более высокий доход от инвестиций.

Знай — чем скорее ты установишь связи с банками, тем лучше. Это повысит доверие к тебе потенциальных инвесторов и поможет создать благоприятные условия для получения кредитов в дальнейшем.

Тебе необходимо и то, и другое. Не пытайся заменить одно другим.

Какие банковские услуги использовать на различных стадиях развития твоего бизнеса

- Посевная стадия: депозитные счета.

- Финансирование серии А: финансирование лизинга оборудования / управление денежными средствами / инвестиции.

- Дальнейшее финансирование: предоставление оборотного капитала, финансирование покупки оборудования, управление денежными средствами, инвестиции, аккредитивы. (Источник: Silicon Valley Bank).

Расчет финансирования по времени

Имей ввиду — самой популярной стратегией является поэтапное финансирование. Это процесс определения временных рамок для каждого этапа финансирования, который соотносится с выполнением знакового пункта общего плана построения твоего бизнеса.

Характерные черты венчурного капитала:

- Финансирование предоставляется новым или существующим фирмам, обладающим потенциалом.

- Предоставляется венчурным предприятиям и предприятиям, создающим новые ниши на рынке т.к. у них нет обеспечения, истории и доходов, позволяющих получить кредит.

- Опыт менеджеров — главный критерий при оценке перспектив вероятности получения финансирования.

- Предприниматель передает некоторую часть собственности и контроля над бизнесом инвестору.

- Инвестиции, требующие высоких прибылей, структурируются так, чтобы возврат на них был осуществлен в течение 3–7 лет.

- Став ликвидной — через IPO, продажу бизнеса и т.п., — фирма переходит на другие источники финансирования.

- Венчурные капиталисты ожидают получить 20–50% годовой прибыли на свои инвестиции к моменту ликвидности фирмы.

- Типичный размер инвестиций от $500,000 до $5 million.

Основы венчурного капитала

Венчурный капитал — это капитал, вложенный инвесторами в рискованное предприятие на ранних стадиях его развития.

Выбери лучшего из лучших

Самое важное, что ты должен сделать — это найти настоящего профессионала в области привлечения денежных средств и установления полезных контактов. Твоей менеджерской команде нужно провести собеседование как минимум с пятью кандидатами, выбрать лучшего, а затем тщательно проверить его деловые качества и благонадежность. Тебе необходим человек с хорошими связями в твоей отрасли и опытом привлечения инвестиций в компании, подобные твоей. Когда инвесторы захотят познакомиться с тобой и твоей командой лично, участие удачно выбранного посредника поможет сделать успешное представление твоей компании и достичь поставленной цели.

Временные рамки

Помни, что жизненно необходимым для достижения успеха в твоем бизнесе является осознание того, что поиск и привлечение капитала продолжается постоянно, пока растет и развивается твоя компания. Окончание одного раунда финансирования является началом следующего. Чтобы найти средства для первого раунда финансирования, потребуется, по меньшей мере, шесть месяцев. Для следующего — от трех месяцев до полугода.

Наши лучшие советы предпринимателям

1. Научись продавать «лицом к лицу», «один на один» не только свой товар или услугу, но и свое видение бизнеса.

2. Купи программу финансовых расчетов и стань специалистом во всех аспектах финансирования «старт-апов». Неумение разбираться в вопросах финансирования может значительно снизить твои шансы на получение инвестиций.

3. Собери высоко профессиональную команду. Создай собственную сеть продаж, финансирования, менеджмента.

4. Научись делать впечатляющие, убедительные презентации для сложной, критически настроенной аудитории.

5. Научись проверять надежность тех источников, которые «выглядят слишком хорошими, чтобы быть правдой».

Язык венчурного капитала

- Посевной капитал

- Предприятие стадии «старт-ап»

- Первый, второй, третий раунд, мезонинное финансирование

- Частное размещение ценных бумаг

- «Разводнение»

- Тщательное изучение

- Обоснование жизнеспособности проекта

- Доля в бизнесе

- «Доля пота» (относительная стоимость нематериального вклада предпринимателя)

Твоя цель — найти финансирование. Помни, намного легче завоевать доверие потенциальных инвесторов, если ты говоришь с ними на их языке или хотя бы хорошо понимаешь его. Многие предприниматели, порой, с удивлением узнают, что выражение «венчурный капитал» не означает финансирования в привычном смысле слова. Этот термин употребляется для определения специфического вида финансирования с особыми условиями и правилами. Ниже следуют примеры терминов, употребляемых в венчурном бизнесе.

Посевной капитал (Seed Capital) — источник финансирования для предприятий, пребывающих на стадиях «старт-ап» или раннего роста, где производимый продукт или услуга находятся в фазе концепции или развития.

Предприятие стадии «старт-ап» (Startup Business) — cчитается от создания предприятия до начала операционной деятельности и получения первой прибыли.

Частное размещение ценных бумаг (Private Placement) — размещение вновь выпущенных ценных бумаг (акций и т. п.); предложение ограниченного партнерства среди определенной, узкой группы инвесторов (обычно 35 чел. или менее) в «личном» порядке.

«Разводнение» (Dilution) — уменьшение процента владения в компании, которое происходит: из-за продажи дополнительно выпущенных акций на рынке ценных бумаг; разницы в цене, заплаченной инвесторами в процессе частного размещения или при государственном финансировании.

Тщательное изучение (Due Diligence) — процесс предварительной тщательной проверки фирмами венчурного капитала и другими инвесторами всех аспектов деятельности компании, претендующей на финансирование.

Обоснование жизнеспособности проекта (Feasibility Study) — исследование потенциальных возможностей предприятия для ведения успешного бизнеса.

Доля в бизнесе (Equity Stake) — владение определенной частью акций компании, предоставляемое инвестору в качестве компенсации или дополнительной компенсации за различные услуги: консультации, помощь в управлении, организация финансирования и т.п.

«Доля пота» (Sweat Equity) — система оценки нематериального вклада (время, усилия) предпринимателя в предприятие.

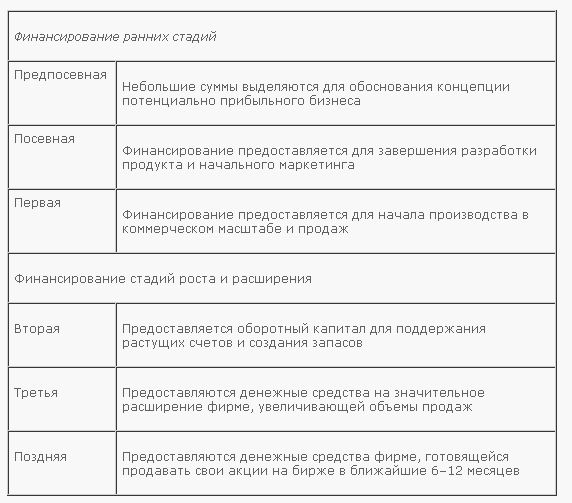

Финансирование различных стадий развития венчурной компании

Предпосевная стадия. Относительно малое количество денежных средств предоставляется изобретателю или предпринимателю для обоснования своей концепции потенциальной доходности бизнеса, который находится в стадии разработки. На данной стадии финансирование получает разработка самого продукта (в противоположность «чистому» исследованию), в то время как маркетинговые исследования финансируются редко.

Посевная стадия. Финансирование предоставляется вновь созданным компаниям для завершения разработки продукта и проведения первоначального маркетингового исследования. Эти компании могут находиться в процессе формирования или работают непродолжительное время. И в том и в другом случае продукт еще не имеет выхода на рынок. Как правило, на данной стадии своего развития компания имеет: команду ключевого менеджмента, подготовленный бизнес-план, проведенные первоначальные маркетинговые исследования.

Первая стадия (Ранняя). Финансирование предоставляется компаниям, израсходовавшим свой первоначальный капитал и нуждающимся в следующем раунде финансирования, для того чтобы начать коммерческий выпуск продукции и продажи.

Вторая стадия. Оборотный капитал предоставляется для расширения компании, которая уже производит и продает продукцию и нуждается в средствах для поддержания растущих счетов и создания запасов. Хотя факт прогресса компании налицо, о прибыли речь еще не идет.

Обычно, такие компании уже собрали основную группу управления и приготовили начальный бизнес-план, и провели хотя бы начальные исследования рынка.

Третья стадия. Финансирование предоставляется для значительного расширения компании, которая неуклонно увеличивает объемы продаж и уже начала приносить прибыль. Денежные средства используются для дальнейшего расширения производства, маркетинга, пополнения оборотного капитала или для разработки усовершенствованного продукта, внедрения новых технологий или для увеличения ассортимента.

Промежуточное финансирование (Поздняя стадия или стадия Расширения). Компания находится в фазе зрелости, приносит прибыль, продолжает стремиться к расширению и готовится в течение ближайших 6–12 месяцев стать «публичной» т. е. впервые эмитировать свои акции на фондовом рынке. Часто промежуточное финансирование организуется таким образом, чтобы вложенные средства можно было вернуть в результате процедуры первоначального публичного предложения акций на бирже (IPO). Также могут быть задействованы механизмы реструктуризации основных акционерных позиций путем проведения вторичных сделок. Это делается в том случае, когда «ранние» инвесторы хотят продать часть своих акций или совсем выйти из проекта. Промежуточное финансирование также используется при смене менеджмента компании, для того чтобы контрольный пакет акций был куплен до того, как компания выпустит свои акции на рынок.

Основные источники финансирования венчурных фирм

Финансирование ранних стадий развития венчурных компаний

Финансирование ранних стадий — это предоставление первоначального капитала предпринимателю, бизнес которого находится на уровне идеи. Поэтому привлеченные денежные средства используются для разработки продукта и проведения первичного маркетинга. Когда механизм запущен — ведется исследование рынка, идет разработка продукта, создана ключевая управленческая команда, можно осуществить следующий раунд финансирования, необходимого для найма квалифицированных менеджеров, покупки дополнительного оборудования и начала серьезной маркетинговой кампании.

Финансирование, предоставляемое на ранних стадиях развития компании, дает возможность последней начать серийное производство продукта и выйти с ним на рынок.

Венчурные фонды, предоставляющие посевной капитал

Венчурные фонды, предоставляющие посевной капитал инвестируют в компании, находящиеся на ранних стадиях своего развития. Инвесторы знают, что лишь 20 % проинвестированных компаний доживут до следующего раунда финансирования. Второй раунд осуществляется уже другим инвестиционным фондом или синдикатом фондов, который берет руководство процессом на себя. В качестве компенсации за высокий риск Фонд посевного капитала всегда требует очень высокого процента своего участия в компании, проводит финансирование в несколько раундов, а также назначает руководителей и сотрудников фирмы по своему усмотрению.

Финансирование компании, находящейся на стадии расширения

Первый раунд финансирования позволяет компании, находящейся на стадии расширения, начать полномасштабное производство продукта, организовать продажи и выйти на рынок.

Второй раунд позволяет компании, которая уже продает свой продукт, нанять дополнительное число новых сотрудников — специалистов по маркетингу, продажам, инженеров. Поскольку многие компании стадии расширения еще не являются полностью прибыльными, они часто используют «вливание» капитала для покрытия отрицательного денежного потока.

Третий раунд или мезонинное финансирование позволяет провести значительное расширение компании, включая увеличение производственных площадей, проведение дополнительных маркетинговых исследований, разработку нового продукта. На данной стадии компания является безубыточной или уже приносит прибыль.

Первоначальное публичное предложение акций на бирже (IPO)

Первоначальное публичное предложение акций компании на фондовой бирже — это последняя стадия развития успешной венчурной компании. Когда венчурная компания размещает свои акции на бирже — становится «публичной», она получает всю прибыль на инвестиции, ранее вложенные в проект.

Получение доходов инесторами и стратеги «ВЫХОДА»

Маршруты «ВЫХОДА» венчурных инвесторов из проекта и распределение получаемой при этом прибыли

Традиционные способы получения доходов инвесторами:

Дивиденты. В определенное время после получения финансирования предприятие выплачивает инвесторам дивиденты. Дивиденты, как правило, распределяются между инвесторами пропорционально вложенному капиталу. Размер дивидентов обычно определяется Советом директоров компании, но с условием ограничения суммы.

Выход инвестора из проекта согласно заранее утвержденному графику. В определенное время после получения финансирования предприятием, инвесторы имеют право вернуть вложенные средства путем продажи своих акций их первоначальному владельцу, но в таком объеме, чтобы наличные средства у предприятия имелись в нужном объеме. В случае, когда сразу несколько инвесторов хотят выйти из проекта, это осуществляется пропорционально вложенному капиталу и в соответствии с заранее утвержденным графиком.

Выкуп контрольного пакета акций предприятия у инвесторов согласно заранее утвержденному графику. В определенное время после получения инвестиции предприятие имеет право выкупить по заранее оговоренной цене акции компании, которыми владеет инвестор. Выкуп производится по заранее утвержденному графику.

Слияние, поглощение, первоначальное публичное предложение акций на бирже. В случае слияния, поглощения или IPO невозможно предугадать, каким будет доход инвестора. Подразумевается, что любое из этих действий будет совершено в интересах акционеров.

Конвертируемая ссуда. Альтернативой прямой инвестиции является ссуда, выданная инвестором. При этом определяется ссудный процент с регулярными выплатами в установленное время на протяжении всего срока действия ссуды. Инвестор имеет возможность обменять ссуду на процентную ставку в течение заранее оговоренного периода времени (обычно значительно меньшего, чем время действия ссуды).

Критерии отбора проектов венчурными инвесторами

3.1. Бизнес-ангелы и фирмы венчурного капитала

3.2. Бизнес-ангелы

3.3. Преимущества бизнес-ангелов

3.4. Синдикаты бизнес-ангелов

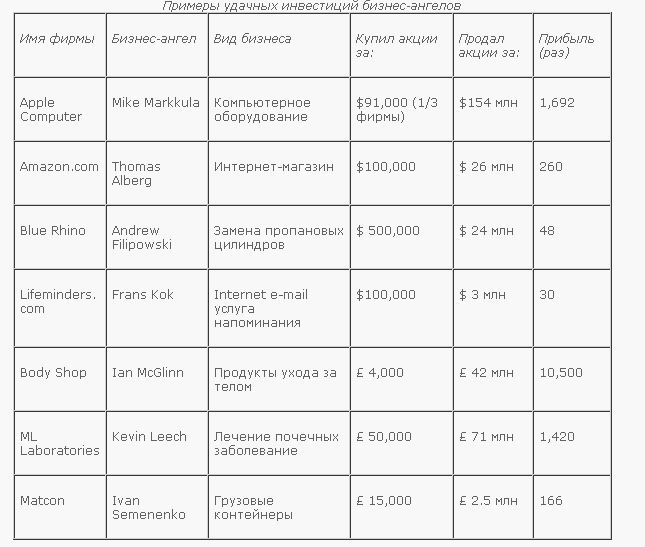

3.5. Примеры сделок с бизнес-ангелами и рекомендации по поиску бизнес-ангелов

3.6. Типы бизнес-ангелов и их участие в развитии компании

3.7. Фирмы венчурного капитала

3.8. Поиск и выбор подходящих венчурных инвесторов

3.9. Корпоративные инвесторы

3.10. Банки.

Бизнес-ангелы и фирмы венчурного капитала

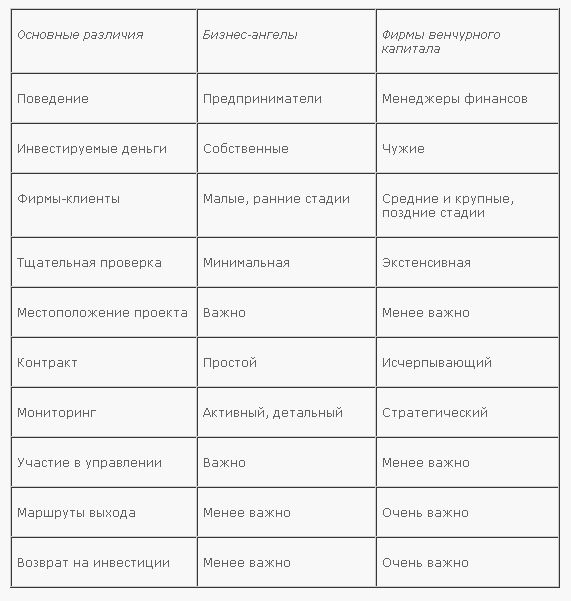

Различия между бизнес-ангелами и венчурными фондами

Бизнес-ангелы

В мире современного бизнеса существует такое же разнообразие частных инвесторов, как и предпринимателей. Они различаются по степени компетенции в определенной отрасли, опыту в бизнесе и, самое главное, способностью эффективно работать с твоей фирмой. Успешные частные инвесторы, например, бизнес-ангелы, принимают решение о проведении инвестиций, основываясь на четырех базовых критериях: менеджмент, рынок, продукт и возможность финансирования. Они оценивают каждый критерий с точки зрения уменьшения своего риска и увеличения своей прибыли.

- Бизнес-ангелы обеспечивают гарантии по инвестициям и кредитам.

- Бизнес-ангелы обычно осуществляют инвестиции совместно с 2–3 другими инвесторами.

- Бизнес-ангелы привносят в проект больше чем деньги, они часто восполняют отсутствие управленческих навыков у начинающих предпринимателей.

- Бизнес-ангелы не стремятся получить контроль над предприятием.

- Бизнес-ангелы хотят получить обыкновенные акции с правом голоса или статус партнера.

- Бизнес-ангелы хотят получить возврат на свои инвестиции через 3–4 года.

‘

‘Фирмы венчурного капитала

Профессионалы венчурного бизнеса являются специалистами в области управления рисками. Они проводят квалифицированную оценку всех аспектов деятельности компании, которую финансируют. У них имеются хорошие связи в банках, брокерских фирмах, среди адвокатов, аудиторов и других лиц, сотрудничество с которыми приведет твою компанию к успеху.

- Компании венчурного капитала — это, как правило, частные компании или корпорации, которые вкладывают значительные средства в развитие молодых, перспективных, быстро растущих и быстро меняющихся предприятий.

- Они предоставляют большие объемы долгосрочного рискового капитала. Их цель — рост капитализации проинвестированных компаний, а не получение выплат по процентам.

Фирма венчурного капитала рассчитывает получить ощутимую прибыль на свои инвестиции. Помни, если ты не выполнишь к определенному сроку своих обязательств, инвесторы без колебаний начнут настаивать на ликвидации или продаже твоей компании. Своевременно информируй их обо всем и вовлекай в дела!

Постоянно продолжай поиск последующего раунда финансирования. Используй любую возможность для слияния с новыми компаниями или поглощения их, увеличивая тем самым стоимость акций твоей компании. Все это обеспечит тебе победу в конкурентной борьбе.

Бизнес-ангелы

Бизнес-ангелы — это частные инвесторы, часто имеющие богатый предпринимательский опыт, которые инвестируют некоторую часть своих собственных денег в малые венчурные фирмы.

Бизнес-ангелы — самый старый, самый крупный, наиболее часто используемый и наиболее важный внешний источник внешних финансов для молодых предпринимательских фирм.

- Основные факторы, мотивирующие бизнес-ангелов инвестировать

- Ожидание больших финансовых прибылей

- Участие в управлении предпринимательской фирмой

- Удовольствие и удовлетворение, получаемые от участи в предпринимательском процессе

- Создание для себя работы

- Чувство социальной ответственности

Специфическая роль бизнес-ангелов

Бизнес-ангелы — это частные инвесторы, называемые также неформальными инвесторами, вкладывающие собственный капитал во вновь созданные неликвидные фирмы. Это состоятельные люди. В прошлом многие из них были успешными предпринимателями или топ-менеджерами. Бизнес-ангелами их называют потому, что они приходят на выручку молодым инновационным фирмам, помогая в становлении бизнеса. «Ангельская» помощь — это не только финансы, но и полезные связи в мире бизнеса, деловые навыки, знания. Надо иметь в виду, что на самой ранней стадии развития компании аналогичную помощь на приемлемых условиях никто другой оказать не сможет.

В том или ином виде бизнес-ангелы активны по всему миру в любой стране. Хотя у бизнес-ангелов имеются некоторые недостатки, преимуществ, все-таки, намного больше. Сформированный рынок неформального венчурного капитала является необходимым компонентом развития современной предпринимательской экономики.

Объемы «ангельских» инвестиций в венчурные фирмы

В соответствии с результатами недавнего исследования, опубликованного в отчете Глобального мониторинга предпринимательства (GEM), неформальные частные инвестиции в молодые фирмы во много раз превысили формальные инвестиции, сделанные венчурными фондами. Неформальные частные инвесторы профинансировали 99,962% всех фирм, размер их инвестиций составил 91,8% от суммарного венчурного капитала, инвестированного в молодые фирмы в странах GEM. Всего, в 33 655 116 молодых фирм было инвестировано 364 млрд долл. В среднем в странах GEM в течение последних трех лет 3% населения инвестировало в чужой бизнес. 43,7% этих инвесторов сообщили, что они инвестировали в семейный бизнес близких родственников, 29,2% — в фирмы друзей, 8,9% — в фирмы коллег по работе и 9,3% — в фирмы незнакомых им людей.

В США бизнес-ангелы в среднем инвестируют около 45 млрд долл. В 50 000 молодых фирм ежегодно. Всего в США насчитывается около полумиллиона активных бизнес-ангелов. В Евросоюзе, по официальным оценкам, имеется около миллиона потенциальных бизнес-ангелов, готовых инвестировать от 10 до 20 млрд евро. В среднем число молодых фирм, получивших инвестирование от бизнес-ангелов, в 30–40 раз превышает число фирм, получивших инвестиции от венчурных фондов.

Преимущества бизнес-ангелов

Бизнес-ангелы заполняют пробел в финансировании, вкладывая средства именно в те области, которые не являются привлекательными для других инвесторов.

Недостатки и преимущества бизнес-ангелов

- Бизнес-ангелы предпочитают финансировать венчурные фирмы на самых ранних стадиях их развития. Бизнес-ангелы являются основным источником внешних финансовых ресурсов для вновь созданных компаний с высоким потенциалом роста. Бизнес-ангелы не боятся финансировать высокотехнологичные инновационные компании, несмотря на высокий риск невозврата вложенных средств.

- Бизнес-ангелы предоставляют небольшие суммы, необходимые для «старта» вновь созданного предприятия. Они заполняют пробел в финансировании, вкладывая средства именно в те области, которые не являются привлекательными для других инвесторов.

- Бизнес-ангелы инвестируют практически во все отрасли промышленности. Не зависимо от отрасли бизнес-ангелов привлекают компании с высоким потенциалом роста.

- При принятии финансовых решений бизнес-ангелы проявляют большую гибкость, чем фирмы венчурного капитала. У них другой подход к вопросам инвестирования: инвестиционные горизонты находятся дальше («терпеливые деньги»), процедуры выделения денежных средств значительно упрощены, ставки дохода намного ниже.

- Получение ссуды у бизнес-ангелов не предусматривает таких больших выплат по процентам, как у других инвесторов.

- Большинство бизнес-ангелов имеют богатый опыт предпринимательства, которым они щедро делятся, помогая вновь созданной компании встать на ноги. Бесплатные помощь и советы со стороны инвестора — профессионала бизнеса — бесценны для начинающего предпринимателя.

- Финансовый рынок бизнес-ангелов более широк географически по сравнению с рынком формальных инвестиционных фондов. Бизнес-ангелов можно найти повсюду.

- Инвестиции бизнес-ангелов играют роль рычага, поскольку вновь созданная фирма, получившая финансирование, становится более привлекательной для других инвесторов. Частные инвестиции увеличивают интерес инвестиционных фондов к таким компаниям.

- Бизнес-ангелы также предоставляют начинающим компаниям кредитные поручительства в дополнение к денежным средствам, которые они вкладывают лично.

Типичные инвестиции бизнес-ангелов (в США)

- Ранние раунды инвестирования

- Размер инвестиций от $ 100 тыс. до $ 1 млн.

- От 6 до 8 инвесторов

- Соинвесторы — доверяющие друг другу друзья и соратники, которые ранее уже инвестировали совместно или знают друг друга

- Ангелы предоставляют посевной и стартовый капитал на ранних раундах — более 80% посевных инвестиций осуществляются ангелами

- Терпеливые инвесторы — инвестируют рано, на более длительный срок

- Локальные сети инвесторов (друзья, партнеры, инвесторы-лидеры)

- Инвестируют ближе к дому — в радиусе не более чем полдня езды

- Предприниматели, вышедшие из дела — «физическое» участие важно

- Инвестируют в рынки и технологии, в которых они разбираются. Ангелы — инвесторы с «добавочной ценностью» и «менторы денег»

- Требуемая прибыль часто ниже чем у венчурных фондов

- Условия менее формальные (по сравнению с венчурными фондами).

Синдикаты бизнес-ангелов

(Адаптировано на основе издания «Бизнес-ангелы»,

М. В. Оснабрюгге и Р. Дж. Робинсон, 2000)

За последние несколько лет значительно увеличилось количество бизнес-ангелов, которые осуществляют инвестиции, действуя в составе инвестиционного синдиката. Такой подход позволяет делать крупные и более частые инвестиции. Опытные инвесторы предпочитают именно такие инвестиционные группы. Эти группы, в которые иногда входит до 100 человек, организуют свою деятельность посредством форумов. Доступ к такой группе может быть получен через одного или нескольких членов. Чтобы обеспечить анонимность членства, многие синдикаты (также называемые Ассоциациями бизнес-ангелов) избегают публичности. Синдикаты бизнес-ангелов предоставляют инвесторам следующие преимущества:

- Возможность объединения капиталов для финансирования крупномасштабных проектов.

- Большое разнообразие инвестиционных проектов.

- Взаимодополнение и взаимообмен полезными контактами, а также использование инвестиционной экспертизы (отбор, предварительное изучение, тщательная проверка, мониторинг).

- Возможность добавления новых инвестиций к существующему портфелю.

- Возможность добавления последующих раундов к существующим инвестициям.

Такой подход позволяет им сообща делать большие и более частые инвестиции.

Тем не менее, членство в синдикатах требует расходов и может не устроить тех инвесторов, которые хотят, чтобы «последнее слово» всегда оставалось за ними, и поэтому предпочитают сами активно участвовать в инвестиционном процессе. Обычно, один из членов группы предоставляет на рассмотрение синдиката проект, при этом предполагается, что он сам будет участвовать в его финансировании. Затем, данное предложение оценивается группой на общем собрании. Каждый член группы принимает независимое решение об отказе или участии в инвестиционном проекте. Также каждый инвестор в праве определить долю своего участия. После того, как решение принято, участвующие бизнес-ангелы начинают осуществлять свои инвестиции по заранее определенному графику. По сравнению с организационно простыми, более сложные и крупные синдикаты часто ищут возможности работать на более масштабных и прибыльных рынках.

Примеры сделок с бизнес-ангелами и рекомендации по поиску бизнес-ангелов

Поиск бизнес-ангелов: рекомендации предпринимателям

(Адаптировано на основе «Бизнес-ангелы», М.В. Оснабрюгге и Р.Дж. Робинсон)

Довольно часто, инвесторам предоставляют плохие бизнес-планы, показывающие, что предприниматели не учли все возможные сценарии развития бизнеса.

- Старайся как можно дольше финансировать за счет личных средств и развивать самостоятельно свою фирму. Начинай привлечение денежных средств извне, когда необходимость в этом станет очевидной и неизбежной.

- Тщательно взвесь все «за» и «против», привлекая в проект бизнес-ангелов. Только после этого начинай поиск и переговоры с частными инвесторами.

- Прибегая к помощи бизнес-ангела, определи, хотя бы приблизительно, сколько денег тебе нужно получить и сколько акций своего предприятия ты готов ему продать.

- Постарайся узнать как можно больше о бизнес-ангелах. Изучи принципы работы с ними. Реши, какой тип бизнес-ангела подойдет лучше всего для работы именно с твоей фирмой. Определи степень его участия в деятельности твоей компании. Например, начинающие фирмы, которые остро нуждаются в квалифицированных специалистах в области аудита и финансирования, находят бизнес-ангела, способного предоставить не только деньги, но и квалифицированную помощь в данных вопросах.

- Включи в свой бизнес-план самую свежую информацию, реалистичные финансовые прогнозы, потенциальные оценки. Довольно часто инвесторам предоставляют «слабые» бизнес-планы, показывающие неспособность предпринимателя учесть все возможные сценарии развития бизнеса. Реалистичные финансовые прогнозы демонстрируют компетентность и ответственность предпринимателя.

- Чтобы найти бизнес-ангела, используй десять основных источников: личные связи, профессиональные связи, интенсивный поиск, официальные услуги по подбору инвестора, синдикаты бизнес-ангелов, клубы инвестиционных фондов, возможности Интернета, финансовые брокеры, почтовые рассылки и публикации, фирмы, добывшие венчурный капитал.

- Научись различать типы инвесторов. Не принимай первое предложение, выбирай самое лучшее для твоей компании. Проводи тщательную проверку потенциальных инвесторов. Венчурный бизнес — это дорога с двусторонним движением. Найдя подходящего инвестора, научись отстаивать свои интересы в переговорном процессе.

Типы бизнес-ангелов и их участие в развитии компании

Участие бизнес-ангелов в венчурном предприятии

Типы бизнес-ангелов

(классификация по Д.Р. Эвансу)

Как правило, они являются в прошлом успешными предпринимателями, которые ищут способ разнообразить свой портфель или расширить свой бизнес.

Корпоративные бизнес-ангелы

Этот тип частных инвесторов использует для осуществления инвестиций денежные средства, получаемые ими в качестве компенсации при увольнении с должности топ-менеджера крупной корпорации. В финансируемой компании они также стремятся получить руководящую должность, участвуют в одном инвестиционном проекте, имеют приблизительно 1 млн долл. наличными, вкладывают до 200 тыс. долларов.

Ангелы-предприниматели

Это наиболее активные бизнес-ангелы. Они вкладывают самые большие суммы, обычно 200–500 тыс. долл. Как правило, они сами успешные предприниматели и ищут способ разнообразить свой инвестиционный портфель или расширить существующий бизнес, в инвестируемой компании должности не занимают.

Ангелы-энтузиасты

Они менее профессиональны, чем ангелы-предприниматели. Будучи в преклонном возрасте, рассматривают инвестирование скорее как хобби. Они вкладывают небольшие суммы (от 10 до нескольких тысяч долл.) в ряд компаний и практически не участвуют в управлении своими инвестициями.

Ангелы-микроменеджеры

Эти инвесторы предпочитают жестко контролировать свои инвестиции, находясь в составе Совета директоров, хотя в ежедневном управлении деятельностью компании не участвуют. Они обычно финансируют до четырех компаний одновременно, добавляя «вес» каждой.

Ангелы-профессионалы

В качестве инвесторов выступают врачи, адвокаты, аудиторы, люди других профессий. Они предпочитают вкладывать средства в компании, предлагающие продукт или услугу, относящуюся к сфере их профессиональной деятельности. Инвестор в данном случае помимо денежных средств предоставляет и экспертную оценку, хотя активно в деятельности компании не участвует. Как правило, ангелы-профессионалы финансируют одновременно несколько проектов, вкладывая от 25 до 200 тыс. долл. в каждый, предпочитают инвестировать совместно с другими ангелами.

Венчурное финансирование высокотехнологичного бизнеса

Вероятность успеха (американская статистика)

- 6 из 1000 бизнес-планов, предоставляемых ежегодно, финансируются венчурными капиталистами

- 10% проинвестированных фирм достигают ликвидности

- 60% проинвестированных фирм ожидает банкротство

- 30% проинвестированных фирм ожидает слияние с другими или ликвидация

- 6 из 1000000 идей создания высокотехнологичного бизнеса достигают успеха и выходят на IPO

- 10% венчурных компаний, достигающих успеха, компенсируют инвесторам 90% неуспешных

Фирмы венчурного капитала

Фирмы венчурного капитала

Основным источником чистой прибыли фонда является прирост капитала за счет продажи или распространения акций компаний, в которые он инвестирует.

Венчурный капитал — это капиталовложения в высокорисковые и высокоприбыльные предприятия. Организационно-правовой структурой венчурного фонда являются: договор об ограниченном партнерстве, компания с ограниченной ответственностью или партнерство с ограниченной ответственностью. Те, кто инвестирует в фонд, называются ограниченными партнерами (LPs — limited partners). Те, кто вкладывает аккумулированные средства фонда в развивающиеся компании, т. е. венчурные капиталисты, называются главными партнерами (GPs — general partners).

Фирмы венчурного капитала получают компенсацию за вложенные средства и участие в управлении венчурной компанией двумя способами. Во-первых, это получение ежегодной комиссии за участие в управлении компанией, выплачиваемой фондом управляющей компании, которая нанимает на работу в фонд венчурных капиталистов и другой административно-технический персонал. Годовая комиссия за управление фондом составляет 2.5% от вложенных средств, но обычно она значительно меньше в начале и конце финансирования, когда инвестиционная активность низкая. Во-вторых, это получение компенсации за счет размещения чистой прибыли фонда. Основным источником получения чистой прибыли является прирост капитала путем продажи или распространения акций инвестируемых компаний. Главные партнеры обычно получают 20% от чистого дохода, в то время как ограниченные партнеры — 80%.

Вероятность успеха развития венчурных фирм, получивших финансирование

- В среднем лишь 6 прорывных высокотехнологичных бизнес-идей из миллиона превращаются в бизнес, добиваются успеха и выходят на IPO.

- Менее 20% фирм, получивших венчурное финансирование, становятся ликвидными.

- Плохо составленные бизнес-планы не удовлетворяют критериям отбора венчурных капиталистов. В среднем фирмы венчурного капитала финансируют 6 из 1000 компаний-претендентов ежегодно.

- 60% высокотехнологичных фирм, получивших венчурное финансирование, заканчивают свою деятельность по причине банкротства.

- 30% венчурных фирм в результате приходят к слиянию с другими фирмами или ликвидации.

- 10% венчурных фирм добиваются успеха и тем самым компенсируют потери от 90% фирм, потерпевших крах.

Поиск и выбор подходящих венчурных инвесторов

Характеристики венчурных фондов, наиболее важные для предпринимателя

- Репутация инвестирования в успешные фирмы

- Эффективное участие в работе Совета директоров

- Личностная совместимость с культурой фирмы

- Оценка капитализации фирмы

- Репутация в области оказания содействия при организации последующих раундов финансирования

- Специализация в данной области производства

- Специализация на данной стадии венчурного финансирования

Поиск и выбор инвестора для венчурного предприятия на самой ранней стадии его развития является одной из самых сложных и ответственных задач. Не все деньги одинаковы. «Ты можешь развестись с женой, но с инвестором — никогда!» — говорят венчурные капиталисты. Помни об этом и тщательно выбирай своего инвестора. Ищи инвестора, который не только вложит деньги в твое предприятие, но и добавит «вес» твоей компании, предоставив свои связи в мире бизнеса и лично участвуя в управлении.

Чтобы выбрать инвестора, который принесет максимальную пользу твоей компании, принимай во внимание следующее:

- имеются ли у инвестора опыт работы с похожими проектами, а также проекты в его инвестиционном портфеле, которые могут составить конкуренцию твоему;

- какова предполагаемая степень участия инвестора в управлении твоей компанией;

- имеются ли у твоего инвестора прочные связи с другими инвесторами и консультантами, которые могут быть использованы в дальнейшем для расширения компании и последующих раундов финансирования;

- сможешь ли ты выстроить доверительные личные отношения с инвестором.

Как определить, принесет ли пользу компании выбранный тобой венчурный инвестор

(Источник: PricewaterhouseCoopers LLP)

- Есть ли у данного венчурного инвестора опыт работы с подобными типами инвестиций.

- Есть ли в его инвестиционном портфеле проекты, которые могут составить тебе конкуренцию.

- Есть ли у тебя с инвестором психологическая совместимость.

- Есть ли у инвестора надежные связи с инвестиционными институтами и венчурными фирмами для организации последующих раундов финансирования.

- Может ли инвестор помочь тебе с подбором команды менеджеров и маркетингом товара.

Корпоративные венчурные инвесторы

Быстрый рост рынка корпоративного венчурного инвестирования

Внешнее венчурное инвестирование в новейшие технологии и развивающиеся рынки стало важным компонентом корпоративных стратегий современной экономики, движимой маленькими инновационными компаниями.

Корпорации являются основным и быстро растущим источником финансирования для вновь созданных предприятий. В современной предпринимательской экономике реальная стоимость акций создается компаниями, корпоративные стратегии которых включают хорошо развитые венчурные стратегии. Внешнее венчурное финансирование новых технологий и развивающихся рынков стало важным компонентом корпоративных стратегий новой экономики, движимой маленькими инновационными компаниями. Партнерство маленьких инновационных компаний и больших корпораций является взаимовыгодным. В то время как предпринимательские фирмы могут самостоятельно разработать технологию, определить возможности рынка и быстро получить прибыль от коммерциализации инновационных идей, сотрудничество с крупными корпорациями помогает повысить результативность. Крупные корпорации, в свою очередь, получают доступ к развивающимся рынкам и прорывным технологиям, поскольку большинство инновационных продуктов и технологий разрабатывается венчурными фирмами. Именно таким образом крупные корпорации получают стратегическое преимущество.

По данным Национальной Ассоциации венчурного капитала в США, в 1994 году корпоративный венчурный капитал составлял только 2% от общего объема венчурного капитала, но уже к 2000 году вырос до 17%. Это 20 миллиардов долларов. За четыре года, с 1996 по 1999, количество компаний, которые осуществляли инвестиции в идеи за пределами компании, увеличилось в одиннадцать раз, с 30 до 330. В тот же период поток корпоративного венчурного капитала увеличился с 100 млн до 17 млрд долл.

Бизнес-кейс: Mitsubishi Corporation

В 2002 году японская торговая фирма Mitsubishi Corp. создала фирму с венчурным капиталом Captech Corp., чтобы финансировать производство продукции из высокотехнологичного металла. Captech концентрирует свое внимание на трех секторах: солнечные батареи, катализаторы для солнечных установок и электронные материалы. Mitsubishi владеет 100% акций Captech и предоставляет основные инвестиционные фонды. Captech приносит прибыль в 15 млрд иен (121 млн дол.) и планирует инвестировать от 3 до 5 млрд иен в следующие три года. Captech — это расширение торгового отдела цветных металлов Mitsubishi, который выбирает инвестиционные стратегии и предоставляет помощь в управлении. Корпорация Mitsubishi была активным венчурным инвестором на протяжении десяти лет, но осуществляла такие инвестиции отдельно от основного бизнеса. Captech инвестирует в японские, американские и европейские компании.

Взаимодействие с банком

Как инновационная фирма должна выбирать банк

- Разбираются ли они в данной технологии?

- Могут ли они оценить предприятие?

- Знают ли они стадии развития венчурной компании?

- Стабильно ли их отношение к бизнесу в плохие и хорошие времена?

- Большой ли у них опыт в области венчурного финансирования, каков их послужной список?

- Большая ли у них клиентская база, имеется ли опыт ведения международного бизнеса?

- Могут ли они привнести в проект что-либо еще, помимо финансов?

- Могут ли они помочь связаться с фирмами венчурного капитала?

- Могут ли они порекомендовать хороших консультантов?

Банки

Типы банковских инструментов для финансирования бизнеса

Существует много различных форм кредитования. Тебе нужно определить, что будет наиболее приемлемым для твоего бизнеса.

Что такое венчурное финансирование

Евгений Маляр

Евгений Маляр

# Инвестиции

Особенности и виды

На данный момент российские венчурные портфели показывают относительно высокую доходность – 27%. В США этот показатель составляет 14%, в ЕС – 17%.

- Понятие и специфика венчурного финансирования

- Кто участвует в венчурном финансировании

- Портрет типичного проектного донора

- Кто может выступать инвестором

- Чем акселераторы отличаются от инкубаторов

- Стадии финансирования рискованных стартапов

- Чем венчурное финансирование отличается от проектного

- Развитие венчурного финансирования в России

Английское произношение слова «the venture» по звучанию напоминает русскую «авантюру». В этом фонетическом сходстве проявляется смысл понятия «венчурное финансирование инновационных проектов». Это дело рискованное, хотя и сулящее большие барыши в случае успеха. В статье будет рассказано о том, как происходит этот процесс.

Понятие и специфика венчурного финансирования

Имеется несколько определений понятия венчура в различных источниках. Некоторые из них очень сложны для восприятия («разновидность капитала, возникшая в результате субсидирования проектов и программ…»), другие, напротив, максимально упрощены («инвестиции, позволяющие начинающим предпринимателям использовать денежные средства»), но подобные краткие формулировки не вполне раскрывают суть явления. Наиболее корректным представляется следующее определение:

Венчурное финансирование – это инвестиции в перспективные с финансовой точки зрения проекты, нуждающиеся в средствах для развития, но не дающие полной гарантии успеха.

Такие вложения характеризуются следующими признаками:

- Долгосрочность. Венчурная инвестиция, в отличие от других видов, не обещает быстрой отдачи (как правило, на прибыльность такой проект выходит за срок от 5 до 7 лет).

- Уникальность бизнес-проекта. Уже существующие модели деловой активности (проверенные, а потому менее рискованные) не могут становиться объектом венчурного финансирования. Инвестиции в них производятся с применением других механизмов.

- Повышенная наукоемкость и инновационная направленность. Инвестор обычно вкладывается в совершенно новый коммерческий продукт, какого на рынке пока нет. В этом и плюс, и минус сделки. С одной стороны, в случае удачи на какое-то время гарантировано монопольное господство. С другой – существует высокий риск, что вообще ничего не получится. При этом разработка новинки – всегда дело затратное и долгое.

Пользуясь неустойчивым финансовым положением инновационной фирмы, венчурные инвесторы стремятся овладеть как можно большим над ней контролем, аргументируя это возможностью потери вложенного капитала. Чаще всего им это удается.

Кто участвует в венчурном финансировании

В каждом соглашении о финансировании участвуют два субъекта: донор и инвестор. Цель первого – получить средства, необходимые для реализации его бизнес-идеи. Второй (инвестор) стремится к получению как можно большей прибыли.

Портрет типичного проектного донора

В венчурном финансировании чаще нуждаются стартапы, выдвигающие инновационные проекты, характеризующиеся капиталоемкостью. В некоторых случаях они представляют собой уже действующие и прибыльные предприятия, не обладающие ресурсами для реализации масштабных замыслов. Типичные черты объектов перспективного авантюрного финансирования:

- Технологическая продвинутость. Наиболее распространенные направления – IT, фармацевтическое, инженерное, биологическое, энергетическое и пр.

- Текущее состояние – стадия определения коммерческого потенциала. Иными словами, авторы проекта пока сами не знают, какую прибыль может принести его реализация, а могут лишь предполагать размер экономического эффекта от внедрения замысла.

- Предприятие переживает стадию становления. Этим объясняется дефицит средств и потребность во внешнем инвестировании. В противном случае фирма может сама изыскать необходимые средства (заработать прибыль или взять кредит).

Кто может выступать инвестором

Теоретически, вкладывать капитал в рискованные проекты имеют возможность любые бизнес-структуры, обладающие достаточным финансовым могуществом. Если авторы стартапа сумеют убедить руководителя или владельца крупного предприятия в перспективности своей затеи, они получат средства на развитие, обсудив и приняв взаимовыгодные условия.

Исторический пример. В начале XX века создателям концепции разовых бумажных стаканчиков Муру и Луэллену удалось увлечь этой идеей президента Американской консервной компании Грэхема. Они случайно узнали, что «финансовая акула» панически боится микробов, и ловко воспользовались этой слабостью миллионера. Грэхем выделил изобретателям $200 тыс. – сумму по тем временам колоссальную.

На практике в современном мире потенциальные инвесторы условно делятся на две основные категории.

Первая категория – бизнес-ангелы. Несмотря на столь небесное название, цель этих инвесторов вполне приземленная – получение прибыли. Их «ангельская» природа выражается в способности хранить от бед и разорений стартап на всех стадиях его реализации.

С этой целью инвесторы-«ангелы» принимают активное участие в управлении молодым предприятием, дают полезные рекомендации, проводят экспертные оценки перспективности и содействуют продвижению нового продукта, используя свои связи в деловых кругах. Все это они делают с присущим им высоким профессионализмом, которого так не хватает начинающим бизнесменам.

Для подобных инвесторов деятельность по раскрутке многообещающих проектов является основной. Многочисленность стартапов в суммарном портфеле гарантирует им финансовую устойчивость, обусловленную диверсификацией источников прибыли.

Второй тип инвесторов – венчурные фонды. Их цель также в получении прибыли, но принцип работы другой. Фонды для поддержки стартапов используют не собственные деньги, а занимаются привлечением внешних инвесторов.

На основании результатов маркетингового анализа определяются наиболее перспективные направления. Затем заключается соглашение о финансировании того или иного проекта, создающего благоприятное впечатление, в обмен на долю собственности в нем. Через несколько лет (от 4 до 7) окрепшее предприятие выводится из состава венчурно-инвестиционного портфеля. Под этим процессом понимается продажа подорожавших ценных бумаг, сопровождающаяся получением прибыли.

Венчурные фонды стремятся довести доходность своих вложений до максимума, но получается это не всегда. Часть инвестиционного портфеля практически всегда демонстрирует убытки, поэтому чем он обширней, тем выше вероятность успешности общего результата.

Чем акселераторы отличаются от инкубаторов

Инвесторы, независимо от их принадлежности к той или иной категории, могут придерживаться разных стратегий. Их различают две.

Бизнес-инкубаторы представляют собой своеобразные «ясли» для стартапов. Их задача состоит в том, чтобы создать молодому инновационному предприятию наиболее благоприятные условия для начального развития и обезопасить его от рыночных угроз. Цена этой услуги – частичная утрата самостоятельности или «живые» деньги, и она оправдана безопасностью.

Стартап-акселераторы, как ясно из их названия, ускоряют развитие работающих инновационных предприятий, инвестируя в них дополнительные деньги. Просто заплатить акселератору за его услуги нельзя – происходит предоставление денежных средств в обмен на долю будущих прибылей.

Между этими двумя формами финансирования наблюдается некоторое сходство, однако есть и различия:

- Сроки поддержки разные: у бизнес-инкубаторов он намного короче – от 3 месяцев до 2 лет.

- Требования к донорам бизнес=идей у акселераторов выше. Как правило, чтобы получить их инвестицию, стартап должен показать работающую команду и высокую потенциальную эффективность. Бизнес-инкубаторам это не нужно – им довольно «плодотворной дебютной идеи». Все остальное они берут на себя, иногда даже предоставляют помещение на льготных условиях (порой бесплатно) и оказывают другую поддержку.

- В инкубаторе создаются условия для развития идеи, а акселератор обеспечивает экономический рост.

Стадии финансирования рискованных стартапов

Как всякий сложный процесс, инвестирование рискованных проектов разделено на последовательные этапы. Различают следующие стадии венчурного финансирования:

- «Сид». По-английски слово Seed означает «семя». Фаза подразумевает разработку основной бизнес-идеи.

- «Стартап». Начало работ над реализацией проекта. К концу этапа весьма желательно достижение безубыточности или, как говорят венчурные инвесторы, «выход из долины смерти».

- Early Growth. Это ранний рост, по которому можно судить о перспективности идеи.

- Экспансия. В этот период «расцвета» происходит рост, рыночное расширение и раскрытие потенциала, заложенного в стартапе.

- Фаза подготовки проекта к выводу его из инвестиционного портфеля. Практически зрелому успешному стартапу предстоит выход в открытый рынок, где он будет функционировать самостоятельно, без опеки венчурного инвестора.

- Принадлежащая «ангелу» или фонду часть ценных бумаг предприятия прибыльно продается другим лицам или выкупается предприятием, реализовавшим венчурный проект. Это называется «выходом».

Чем венчурное финансирование отличается от проектного

Проектное и венчурное финансирование иногда путают по причине некоторого сходства их очевидных признаков. В обоих случаях предприятию требуется инвестиция для дальнейшего развития. Если замысел обещает прибыль, обычно находится желающий поучаствовать в ее делении.

Этим сходство ограничивается. Дальше начинаются различия. Для удобства они сведены в таблицу:

| Критерий сравнения / Вид финансирования | Венчурное | Проектное |

| Прогнозирование эффективности | Затруднено | Заведомо благоприятное, подлежит экспертной оценке |

| Степень новизны идеи | Полная уникальность | Бизнес имеет проверенные аналоги |

| Инвесторы | Фонды и «ангелы» | Банки и другие кредитно-финансовые структуры |

| Требования к финансируемому лицу | Предполагаемая высокая отдача | Соответствуют кредитным критериям |

| Залог и поручительство | Не практикуется | Требуется |

| Участие в финансовом результате | Да | Нет |

После анализа таблицы становится ясно, что проектное финансирование по своей сути представляет собой инвестиционное кредитование. Риски при нем минимальны, и даже опасность имитации инновации (выраженной в незначительных внешних изменениях продукта) нивелируется возможностью ограниченного регресса на заемщика.

Чаще всего ничего принципиально нового в результате проектного инвестирования рынку не предлагается.

Развитие венчурного финансирования в России

В РФ венчурный бизнес начал развиваться с опозданием, чем обусловлено его отставание от показателей других стран с развитой экономикой.

В настоящее время инвесторы в стране представлены многими инвестиционными фондами, в том числе государственными (Развитие интернет-инициатив, Сколково) и региональными (Moscow Seed Fund, «Фонд предпосевных инвестиций»), созданными преимущественно в последние годы.

Главная направленность российского венчурного бизнеса – информационно-коммуникационные технологии – в них инвестируется около 65% всех средств.

Бизнес-ангелы также есть в России, однако они не всегда заинтересованы в публичном освещении вложения денег в инвестиционные проекты.

Количество бизнес-инкубаторов в стране измеряется сотнями, а их результативность пока оставляет желать лучшего – до 30% успешно реализованных проектов (против примерно 88% в ЕС и США).

Бизнес-акселераторов пока явно недостаточно – их всего десятка три.

При этом значительную часть всех венчурных вложений составляют корпоративные инвестиции крупнейших компаний, заинтересованных в развитии инновационных технологий. Они в большей степени готовы вкладываться в долгосрочные проекты с негарантированным эффектом.

Не способствует активизации венчурных процессов отсутствие регулирующей ее законодательной базы. В настоящее время правовой основой вложений повышенного риска служат нормативные акты, регламентирующие инвестиции, инновации и обращение объектов интеллектуальной собственности без привязки к венчурной специфике.

В то же время надежду внушает высокая доходность российских венчурных портфелей. Она в среднем составляет 27% по сравнению с США (14%) и ЕС (17%), что привлекает зарубежных инвесторов.

Венчурные инвестиции

Куда вкладывать деньги в погоне за сверхдоходами? Нефть, автомобили, строительство? Ответ несколько обескураживает. Вкладывайтесь в неожиданные инновационные бизнес-идеи, технологии и продукты любой отрасли. Такие инвестиции называются венчурными. История мировой экономики показывает, что большинство участников списка Forbes стали таковыми в свое время только благодаря венчурным инвестициям. И это неслучайно. Только новые идеи обеспечат вам стратегическое конкурентное преимущество. Как и любой другой способ вложений, инвестиции в венчурные проекты имеют свои особенности, преимущества и недостатки. Инвестируйте с умом!

Что такое венчурные инвестиции?

Инвестиции в высокорисковые инновационные проекты, направленные на получение сверхдохода в долгосрочной перспективе.

В приведенном определении заложены все ключевые недостатки и преимущества венчурного инвестирования.

Инновации

Инновационные проекты направлены на поиск и выведение на рынок нового товара (бизнес-идея, технология, продукт или услуга). Существует несколько вариантов инновационных стратегий, в частности:

- «Новый товар — новый рынок». Предполагает воспитание новых потребностей покупателей и формирование нового рынка. Пример: производство в 1976 году первого массового персонального компьютера «Apple» привело к созданию нового рынка. Лучший стартап в истории.

- «Новый товар — старый рынок». Предполагает масштабный захват имеющегося рынка с помощью нового продукта, призванного в большей степени удовлетворить потребности покупателей. Пример: создание новой поисковой системы Google в 1997 году перевернуло рынок и принесло инвесторам сверхдоходы. Примечательно, что через год после начала работы Ларри Пейдж и Сергей Брин сделали предложение Yahoo о продаже поисковика, но те отказались. И где сейчас Yahoo?

Риски

Высокие риски проекта связаны с инновационным характером разработок и заключаются в отсутствии любых гарантий возврата вложенных сумм. Инвестор заблаговременно должен быть готов потерять свои деньги.

Длительный срок

Долгосрочность проекта заключается в следующем:

- Длительный дискретный период инвестиций (3–5 лет). На пути к успеху проект проходит через несколько стадий, на каждой из которых требуются денежные вливания. Только стадия разработки может длиться несколько лет.

- Большой срок окупаемости. В некоторых случаях — больше 10 лет. Целевой срок выхода на безубыточность: 3 года после входа в проект или 1 год после запуска производства и вывода продукта на рынок.

Сверхдоходы

Цель, ради которой венчурный инвестор входит в проект. Рассмотренные выше особенности венчурного финансирования не позволяют вкладчику довольствоваться нормальной рыночной рентабельностью, иначе проект будет не эффективен. Целевая эффективная годовая ставка доходности — от 25–30 до 100% и более.

Такую доходность инвестор рассчитывает получить не за счет доли в текущей прибыли (например, в виде дивидендов), а только за счет роста стоимости капитала компании. Последняя определяется рыночной ценой капитала, которая выражается:

- ценой акций компании на фондовом рынке или;

- ценой, за которую сторонняя компания готова выкупить долю (если проект не вышел на IPO).

Совет! На предфинальной или финальной стадии проекта вы можете самостоятельно оценить стоимость капитала методом дисконтирования будущих денежных потоков от проекта. Такая стоимость называется стратегической. Для ее оценки вам понадобится точное понимание текущих доходов, которые генерирует проект, а также потенциальных будущих доходов (стратегический финансовый план на 5–10 лет).

Прочие особенности

- Существенная сумма вложений. Порог входа: от 10 тыс. долл. до нескольких миллионов. Средний чек венчурной сделки в России — около 1 млн долл.

- Объектами вложения могут являться:

малые и средние инновационные компании, имеющие высокий потенциал роста;

просто люди, продвигающие идею и уже имевшие успешный опыт в прошлом.

Низкая точность прогнозов.

Часто, сложная структура сделки и большое количество участников (частные и государственные инвесторы, посредники в виде венчурных фондов и управляющих компаний и т. д.). Важность юридических и организационных вопросов.

Если вы инвестируете только в один проект и имеете к нему стратегический интерес, то вы превращаетесь в венчурного капиталиста. В этом случае вам жизненно важно обеспечить максимально полный контроль и управление (например, стать генеральным директором или войти в совет директоров).

Если вы не имеете стратегического интереса, не ограничиваетесь одним проектом, а собираете их портфель, то вы становитесь венчурным бизнесменом. В этом случае для вас обязательна внутренняя готовность и нацеленность на своевременный выход.

Средний жизненный цикл инвестиций в венчурный бизнес обычно не превышает 5–10 лет. В течение этого времени венчурные организации должны добиться таких экономических результатов, которые позволили бы вкладчикам полностью вернуть средства и выйти из бизнеса с прибылью.

Стадии венчурного инвестирования

Предпосевная стадия

Поиск новых бизнес-идей, технологий, продуктов, проектов в стадии разработки или запуска, перспективных молодых компаний. Потребуется время и деньги. Критерий выбора: возможность получения сверхприбыли в долгосрочной перспективе. Направления анализа:

- Анализ возможности научно-технической реализации.

- Анализ маркетинговой целесообразности.

- Анализ экономической целесообразности.

- Анализ рисков.

- Анализ необходимых финансовых ресурсов.

- Анализ кадрового потенциала. Компетентность руководителей проекта (уверенность в успехе), наличие сплоченной команды, возможность привлечения в проект квалифицированных специалистов.

- Анализ законности и юридических параметров проекта (необходимые патенты, лицензии).

Посевная стадия (feed)

Риск инвестора: максимальный.

Завершение научно-исследовательских разработок и подготовка к запуску. На этом этапе важно:

- Создать прототип изделия.

- Обеспечить патентную защиту.

- Сформировать проектную команду.

- Продумать юридическую и организационную структуру проекта: состав инвесторов, участников и органов управления.

- Определиться со стратегией и формализовать стратегические бизнес-планы: маркетинговый, производственный, финансовый.

- Оценить достаточность финансирования (в случае необходимости используйте альтернативные источники венчурного финансирования).

- Разработать план-график запуска проекта.

Стартовая стадия (start-up)

Риск инвестора: максимальный.

Самый ресурсоемкий этап. Требуется «стартовый капитал» для организации производства в коммерческих масштабах и вывода продукта на рынок. Действия:

- Оформление проекта в юридических рамках: создание компании, заключение договоров с инвесторами, менеджерами, проектной командой.

- Обеспечение проекта основными средствами (строительство, приобретение помещений и оборудования).

- Первичные вливания оборотного капитала.

- Заключение договоров с поставщиками и покупателями. Первичная реклама.

- Формализация бизнес-процессов.

Посевная и стартовая стадии венчурного финансирования прозваны «долиной смерти» — на этих этапах гибнут 70–80% проектов.

Стадия раннего развития (early growth)

Риск инвестора: большой.

Проект запущен, компания имеет коммерческий продукт. Действия:

- Окончательная отладка бизнес-процессов и технологий.

- Инвестиции в оборотный капитал.

- Стартовое продвижение продукта на рынок. Активный маркетинг.

- Отработка и стабилизация каналов поставок и продаж.

К концу этапа компания должна достигнуть точки безубыточности.

Стадия расширения (expansion)

Риск инвестора: средний.

Компания жизнеспособна, но нуждается в средствах для получения стратегического преимущества путем резкого количественного или качественного роста. Действия:

- Инвестиции в оборотный капитал.

- Активный маркетинг, наращивание объемов продаж.

Цель этапа: захват доли рынка и стабилизация прибыли.

Предфинальная стадия (mezzanine)

Риск инвестора: минимальный.

Стадия, предшествующая продаже долей капитала и выходу из проекта. Венчурная компания перестает быть таковой. Статус меняется с высокорискового на стабильно функционирующий и растущий. Действия:

- Реорганизация и преобразование собственности (например, создание дочерней компании).

- Предпродажная подготовка.

Идеальная цель этапа: компания должна развиться до масштабов, позволяющих провести процедуру IPO, иметь возможность размещать на фондовых рынках акции и прочие ценные бумаги.

Выход (exit)

Осуществляется «управление выходом» (exit management) — венчурный инвестор выбирает стратегию выхода. Виды:

- IPO — первичное размещение акций на фондовом рынке;

- SPO — вторичное и последующие размещения акций (дополнительные эмиссии);

- продажа имеющегося пакета акций на бирже;

- продажа стратегическому инвестору (целевое поглощение);

- продажа финансовому инвестору (например, другому фонду);

- выкуп акций проектными менеджерами;

- полная или частичная продажа активов.

В России первые три способа практически не используются, что связано с непродуманной нормативно-законодательной базой и слабым развитием фондового рынка. Венчурная деятельность из-за этого сильно страдает.

Цель этапа: получение максимального дохода.

Как стать венчурным инвестором?

Не так сложно, как кажется на первый взгляд.

Изучите литературу о венчурном бизнесе.

Определитесь с направлением инвестиций, которое вам интересно и в котором вы разбираетесь (знания, практический опыт).

Оцените имеющийся капитал и возможности двухсторонней диверсификации:

- несколько инвесторов — в один проект;

- средства одного инвестора — в несколько проектов.

Выберите подходящие вам формы венчурного финансирования.

- Индивидуальное венчурное финансирование инвестиционных проектов с полным контролем подойдет венчурным капиталистам и бизнес-ангелам.

- Краудинвестинг. Коллективное инвестирование с минимальным контролем. Большой стартовый капитал не требуется. Хороший, но рисковый способ собрать портфель инвестиций.

- Синдицированное инвестирование с ограниченным контролем. Золотая середина.

Где искать проекты?

- Знакомые, публикации в СМИ, бизнес-форумы.

- Венчурные ярмарки.

- Биржи стартапов и краудфандинговые платформы. Подробно рассмотрены в статье «Инвестиции в стартапы».

- Ассоциации, синдикаты, клубы венчурных инвесторов и бизнес-ангелов.

- Плюсы: доступ к более качественным проектам (чем на биржах), поддержка профессиональных инвесторов.

- Минусы: дополнительные затраты (административные, юридические услуги, налоги).

- Венчурные фонды. Подробно рассмотрены в статье «Венчурные фонды». Обращаться к ним имеет смысл только при достаточном уровне накоплений (от 300 тыс. долл.).

Кто такие бизнес-ангелы

Бизнес-ангелы — это частные венчурные инвесторы, вкладывающие в проект личные средства и способные поддержать его развитие до финальной стадии или до момента входа других инвесторов. Термин сформировался в начале XX века в театральной среде Нью-Йорка. Предприниматели-одиночки вкладывались в новые театральные постановки и получали деньги только в случае успеха.

Чем они отличаются от прочих венчурных инвесторов? Плюсы и минусы:

- Ограниченные инвестиционные возможности. Именно поэтому ангелы в одиночку финансируют проекты только на начальных стадиях.

- Всегда инвестируют собственный капитал, а не управляют чужими деньгами.

- Принимают на себя весь риск (возможности диверсификации с другими инвесторами отсутствуют).

- Имеют в портфеле меньшее количество сделок и стратегически заинтересованы в успехе проекта.

- Проявляют большую гибкость в выборе проекта и используют упрощенную процедуру входа (отсутствие лишней бюрократии).

- Неформальный стиль управления. Сотрудничают напрямую с руководством компании без посредников (в отличие от корпоративных венчурных инвесторов или фондов).

- Принимают активное участие в управлении. Большую роль играет личный практический опыт и знания.

- Минус: могут по тем или иным причинам преждевременно «бросить» проект.

Стартапы бизнес-ангелов, достигших значительных успехов: Intel, Yahoo, Amazon, Google.

В России в 2009 году создана национальная ассоциация бизнес-ангелов (НАБА), по данным которой насчитывается около 3 000 ангелов. Правда, активны не более 10% из них. Причины: высокие риски, недостаток знаний в конкретных областях инвестирования.

Куда вкладывать деньги?

Инвестиции в новые отрасли или сектора бизнеса — изначально всегда венчурные, но со временем становятся классическими (бизнес-процессы отрабатываются, конкуренция растет, доходность падает).

В свое время венчурными считались инвестиции в новые способы добычи нефти, автомобили, даже оружие и игорный бизнес. В ранней России венчурными можно было считать инвестиции в ВПК.

Современный этап развития начался в Кремниевой Долине и проходит под эгидой информационных и компьютерных технологий, а также биотехнологий.

Венчурная индустрия становится привлекательной для инвестиций по трем причинам:

- В отрасли активно ведутся перспективные научные и технологические исследования. Пример: многополярные компьютерные разработки привели к инвестиционному буму в Кремниевой Долине. Следите за наукой.

- На конкретном географическом сегменте рынка наблюдается отставание от ведущих стран. Пример: слабое развитие мобильных технологий в России на заре тысячелетия повлекло за собой большие вложения в сегмент операторов сотовой связи. Изучайте опыт других стран.

- Инновационные разработки в одной отрасли могут быть применимы для других секторов. Пример: развитие компьютерных технологий привело к технологической революции в промышленном секторе. Процесс идет до сих пор.

Венчурное финансирование за рубежом по отраслям за последнее десятилетие выглядит приблизительно следующим образом:

- информационные технологии — 28%;

- здравоохранение — 25%;

- потребительские услуги — 18%;

- деловые и финансовые услуги — 15%;

- энергетика — 8%;

- промышленные и потребительские товары — 6%.

Низкая доля инвестиций в промышленность и энергетику обусловлена консервативным и инертным характером отраслей, а также потенциально большими размерами требуемых инвестиций.

Самые успешные венчурные инвестиции в стартапы в мире: Standard Oil (Рокфеллер), Apple, Microsoft, Google, General Electric, Twitter, YouTube, Amazon, Face Book.

Теперь обратим свой взор на венчурное инвестирование в России.

С 2007 по 2013 год сегмент бурно развивался (в 5 раз). После этого наступила стагнация, продолжающаяся по сей день. Наметились следующие тенденции:

- снижение среднего размера чека (обусловлено повышением осторожности инвесторов касательно венчурных активов);

- стагнация на внутреннем рынке: по оценкам firrma.ru число российских сделок снизилось на 20%;

- инертность и переориентация крупных фондов на западный рынок (более высокое качество проектов, отсутствие валютного риска);

- приоритетный интерес к проектам на поздних стадиях (отказ инвестировать в проекты на посевной и стартовой стадиях);

- рост числа выходов;

- снижение инвестиционной активности государства;

- подъем сообщества бизнес-ангелов.

Венчурное финансирование в России по отраслям в 2016 году:

- доля инвестиций в информационные технологии (программное обеспечение, интернет, мобильная связь и телекоммуникации) по разным оценкам составила от 80 до 90%;

- инвестиции в медицину не превысили 5–10%;

- оставшаяся часть пришлась на потребительский рынок, промышленные технологии и энергетику.

Существенных изменений в ближайшие годы не ожидается. В рамках сектора информационных технологий можно отметить падение интереса к сегменту e-commerce (сокращение потребительских возможностей и курсовые колебания) вкупе с ростом активности в сегменте онлайн-сервисов. Причины: потребность в оборотных средствах — ниже; срок окупаемости и маржа — выше.

Яркий пример успешного стартапа в России — выкуп 48% акций «ВКонтакте» компанией Mail.ru за рекордную для Рунета сумму в $ 1,47 млрд. В 2016 году в России не было совершено ни одной крупной сделки объемом более 100 млн долл. Среди существенных выходов можно обратить внимание на следующие венчурные сделки:

- 39 млн долл. Объект выхода: «НикоМаг» (производитель инновационной наноструктурированной химической продукции). Покупатель: «Никохим». Продавец: «Роснано».

- 30 млн долл. Объект выхода: Pixonic (разработчик мобильных игр). Покупатель: Mail.ru Group. Продавец: AddVenture, Kite Ventures, сооснователь QIWI Андрей Романенко.

- Сумма сделки не разглашается (несколько десятков млн долл.). Объект выхода: Gett (сервис по заказу такси). Покупатель: Volkswagen. Продавец: Inventure Partners (частичный выход).

- Объект выхода: Delivery Club (сервис доставки еды). Покупатель: Mail.ru Group. Продавец:

Заключение

Венчурные инвестиции в России образца 2017 года. Нужны ли они стране? Нужны.

Венчурное финансирование инновационной деятельности — двигатель качественного интенсивного развития. Только успешные инновационные проекты способны снять со страны ярлык сырьевого придатка. Например, Сингапур таким способом вывел свой показатель ВВП на уровень ведущих стран планеты.

Нужны ли они инвестору? Нужны.

Только венчурное финансирование инновационных проектов способно обеспечить доходность, многократно превышающую рынок. И, если хотя бы один из десяти проектов в вашем портфеле «выстрелит», вы будете на коне. Венчурные инвестиции в стартапы — это стратегический взгляд в ваше будущее. А жить только сегодняшним днем — путь к краху.

К сожалению, все это красиво только на словах. Неразвитый венчурный рынок и непродуманная нормативно-правовая организация венчурного финансирования ставят слишком много препятствий. Поэтому, бросаясь с головой в этот омут, соблюдайте правила:

- Никогда не инвестируйте наобум. Время коммерческого краудфандинга в стране еще не пришло.

- В процессе поиска объектов используйте максимально широкий диапазон источников информации.

- Соберите собственную команду толковых бизнес-аналитиков. Они окупятся, поверьте.

- На посевной стадии обязательно оцените потенциальные юридические и налоговые последствия.

- И, наконец, тщательно прорабатывайте любую бизнес-идею в цифрах.

Полезное видео

Венчурные инвестиции в России.

Черное и белое — куда уходят российские венчурные инвестиции.

Источник https://www.e-xecutive.ru/wiki/index.php/%D0%92%D0%B5%D0%BD%D1%87%D1%83%D1%80%D0%BD%D0%BE%D0%B5_%D1%84%D0%B8%D0%BD%D0%B0%D0%BD%D1%81%D0%B8%D1%80%D0%BE%D0%B2%D0%B0%D0%BD%D0%B8%D0%B5

Источник https://delen.ru/investicii/venchurnoe-finansirovanie.html

Источник https://investim.guru/vlozhit-dengi/venchurnye-investicii

Источник