Венчурное финансирование инвестиционных проектов — 2021

Оглавление

Венчурное финансирование инвестиционных проектов

Полезная информация по теме: «Венчурное финансирование инвестиционных проектов» с важными комментариями. Здесь собрана все денные по теме и сделаны выводы. Если вы не согласны с ними или есть вопросы, то для разъяснения вы всегда можете связаться с нашим дежурным специалистом.

Венчурное финансирование инвестиционных проектов

Суть и определения

Венчурное финансирование — это вложение средств в инновационный бизнес на ранних стадиях его развития. Венчурное финансирование зародилось в США и получило широкое распространение по всему миру. Данный вид финансирования отличается высоким уровнем риска.

Смысл венчурного финансирования в том, что инвестор вкладывает небольшие, по его меркам, суммы в несколько проектов (стартапов), которые потенциально могут вырасти до размера крупной корпорации. При это инвестор понимает, что наибольшая часть проектов обанкротится, но те один или два бизнеса, которые смогут вырасти и масштабировать свою деятельность, покроют все расходы инвестора.

Для бизнеса венчурное финансирование является незаменимым средством получения денег на свою деятельность до того, как фирма сможет генерировать прибыль самостоятельно.

Венчурное финансирование инвестиционных проектов

Субъекты венчурного финансирования

В качестве доноров выступают компании на ранней стадии развития — стартапы. Эти фирмы могут существовать как на уровне идеи на бумаге, так и на уровне бизнеса, имеющего определенную выручку и даже прибыль.

Ключевые характеристики стартапов:

- 1. Инновационность;

- 2. Бизнес-модель находится в стадии проверки;

- 3. Бизнес находится в стадии становления.

Нужно различать стартапы и малый бизнес. Цветочный магазин или пекарня не являются стартапом, потому что они используют уже проверенные, известные бизнес-модели. Также стартапами не являются инновационные подразделения крупных корпораций, т. к. у этих предприятиый бизнес-модель давно отлажена и инновации — лишь часть их бизнеса.

Наиболее часто стартапы возникают в ИТ-отрасли в силу общей инновационности данной индустрии, а также низким порогом входа в интернет-бизнес. Молодые предприятия возникают и в ряде других наукоемких отраслей: фармацевтической, инженерной, биологической и т. д.

Стартапы часто возникают в ИТ-отрасли

Венчурные инвесторы делятся на типы, представленные в таблице.

Название Организационная форма Характеристики

Бизнес-ангелы Частные инвесторы или группы инвесторов Финансируют стартапы на самых ранних этапах развития (начиная с идеи)

Предпосевные и посевные фонды Бизнес-структуры Финансируют стартапы на первых этапах испытания бизнес-модели

Венчурные фонды Крупные бизнес-структуры Обеспечивают финансирование на этапе масштабирования бизнес-модели

Бизнес-ангелы — это состоятельные люди, которые вкладывают свои деньги в стартапы в надежде получить прибыль. Существуют бизнес-ангелы, занимающиеся инвестициями профессионально, сделавшие это своим основным родом занятий. Также на рынке присутствуют ангелы, для которых вложения в инновационные фирмы — лишь способ диверсификации своего инвестиционного портфеля. Для стартапов предпочтительнее профессиональные бизнес-ангелы, обладающие отраслевой экспертизой, ведь они смогут дать молодой компании не только финансирование, но и связи и рекомендации по развитию бизнеса. Хороший бизнес-ангел, с одной стороны, участвует в управлении компанией, с другой — позволяет стартаперам принимать решения самостоятельно.Наиболее известные в России бизнес-ангелы:

[2]

- Игорь Рябенький;

- Аркадий Морейнис;

- Павел Черкашин;

- Александр Галицкий.

Венчурные фонды — это инвестиционные фонды, вкладывающие деньги в стартапы на различных стадиях, от предпосевной до поздних раундов венчурного финансирования. Задача фонда — получение прибыли.

Деятельность любого фонда можно разбить на следующие этапы:

- Фонд привлекает средства от ряда инвесторов, включая состоятельных людей, бизнес-структуры и иногда — бюджетные средства.

- Фонд анализирует рынок и вкладывает деньги в несколько стартапов (обычно не менее 10) путем покупки долей в этих фирмах. При этом анализируется перспективность бизнес-модели, личности основателей, финансовые показатели молодой фирмы.

- Фонд принимает участие в управлении профинансированными стартапами, которые называются портфельными компаниями. Задача фонда — вывести максимальное число своих портфельных компаний в прибыль. Инвестиционный цикл венчурного фонда составляет 4-7 лет.

- Фонд осуществляет выход (exit) из портфельных компаний. Это важнейший этап в деятельности фонда, ведь именно сейчас он получает прибыль. Выход — это продажа долей, купленных фондом, по существенно более высокой цене, ведь стартапы выросли. Разница в цене покупки и продажи долей в успешных стартапах может различаться в десятки и даже сотни раз.

В деятельности фондов неизбежен этап разорения части портфельных компаний. Но если из 10 портфельных компаний фонда, в каждую из которых фонд вложил $100 000, окажется хотя бы один Facebook или Twitter, фонд получит прибыль, которая компенсирует вложения в убыточные фирмы. Задача фонда — таким образом составить инвестиционный портфель и так управлять им, чтобы в итоге получить доход.

Существуют также фонды фондов — это крупные организации, финансирующие венчурные фонды и управляющие ими. В России такой организацией является государственный фонд РВК — Российская венчурная компания. Данная структура занимается не только вложениями в перспективные стартапы, но и выступает в качестве института развития венчурной отрасли в нашей стране.

[1]

Наиболее активные в России венчурные фонды:

- Altair Capital;

- Almaz Capital;

- Runa Capital

- TMT Investments

- ФРИИ

- Flint Capital

- Maxfield Capital

- ImpulseVC

Другие структуры

Помимо инвесторов и стартапов существует ряд государственных и частных организаций, обеспечивающих инфраструктуру и информационную поддержку венчурной отрасли.

Бизнес-инкубаторы обеспечивают стартапам возможность снять недорого офис или коворкинг, предоставляют техническую инфраструктуру и информационную поддержку. Часто выступают связующим звеном между стартапами и инвесторами. Бизнес-инкубаторы либо являются государственными и предоставляют услуги бесплатно, либо берут со стартапов небольшую плату. Как правило, инкубаторы не требуют доли в бизнесе за свою помощь.

Стартап-акселераторы помогают молодым фирмам на самой ранней стадии развития. Деятельность акселераторов в чем-то напоминает работу бизнес-ангелов, но акселераторы не всегда берут долю. Акселераторы выполняют, в первую очередь, образовательную функцию. Типичный акселератор набирает в группы обучения несколько стартап-команд и в течение 3-6 месяцев обучает их, помогает им вывести продукт на рынок и проверить бизнес-модель, обеспечивает нужными связями, а затем знакомит с инвесторами. Цель акселераторов — вывести на рынок стартапы, готовые к инвестициями со стороны ангелов или фондов.

Инвестиционные брокеры и консультанты работают как со стартапами, так и с инвесторами. Они обеспечивают участников рынка информацией, знакомят их друг с другом, помогают стартапам «упаковать» бизнес-идею и правильно подать ее инвестору. Среди инвесторов отношение к таким консультантам двоякое, некоторые инвесторы считают, что если кто-то водит основателей стартапов «за ручку», то такие стартапы не будут успешны.

Отраслевые организации и ассоциации. На рынке существует ряд объединений и организаций, помогающих как инвесторам, так и стартапам.

Можно привести следующие примеры:

1. РАВИ — Российская ассоциация венчурного инвестирования. Объединяет ведущих игроков рынка, ставит своей целью содействие развитию венчурной отрасли в нашей стране.

2. Rusbase — площадка, объединяющая российских инвесторов и стартаперов.

3. Crunchbase — крупнейшая в мире база данных по венчурному рынку, включающая информацию о молодых фирмах и инвесторах.

Стадии венчурного финансирования

Стадии венчурного финансирования

Стадия Характеристики Типы инвесторов Средние объемы вложений

Предпосевная (pre-seed) Стартап существует на уровне бизнес-идеи. Бизнес-ангелы До $10 000

Посевная (seed) Стартап испытывает бизнес-идею Бизнес-ангелы, посевные фонды $10 000 — 50 000

Венчурные раунды Стартап масштабирует бизнес-идею Венчурные фонды От $50 000

Параметры стадий венчурного финансирования несколько отличаются в различной литературе, но можно четко разделить этапы, на которых финансируется нереализованная бизнес-идея или же идея на начальном уровне реализации (предпосев и посев) и этапы финансирования уже зрелых стартапов, которые масштабируют свою бизнес-модель (инвестиционные раунды).

В классической модели за венчурном финансированием идет Private Equity (прямые инвестиции), а после этого — IPO. Фонды прямых инвестиций вкладываются в уже зрелые организации с испробованной и доказанной бизнес-моделью с целью дальнейшего масштабирования этих предприятий. IPO (Initial public offering) — это выход на фондовую биржу, выпуск фирмой собственных акций и трансформация компании в публичную. Любой венчурный инвестор заинтересован в возврате своих средств и IPO или Private Equity — хорошие инструменты для этого.

Влияние на экономику и технологии

Венчурное финансирование — это инструмент, который помогает развиваться молодым инновационным компаниям, которым никогда не даст кредит банк, и у которых нет серьезного стартового капитала. Венчур сыграл колоссальную роль в развитии глобальных технологий, и именно благодаря венчурному финансированию появились такие гиганты как Google, Facebook, Twitter и ряд других компаний. В России венчурный рынок находится в стадии становления.

Венчурное финансирование — это инструмент, который помогает развиваться молодым инновационным компаниям

Особенности венчурных инвестиций

Главная особенность венчурных инвестиций – их долгосрочный характер. Невозможно за короткий период отбить деньги, которые вкладываются в технически сложный проект, к тому же запускаемый «на ровном месте». Речь идёт о сроках в несколько лет, и даже через это время инвестиция, возможно, лишь вернётся, а прибыли нужно будет ждать ещё какое-то время.

Именно ввиду этого факта сегодня нет возможности получить под венчурный проект кредит в банке: такие учреждения не связываются с высокими рисками, им нужна твёрдая гарантия возврата средств.

Следующая особенность венчурных инвестиций связана с тем, что необходимо проводить особо тщательную экспертную оценку бизнес-плана, проекта. Требуется привлечение как экономистов, так и специалистов в той или иной области науки и техники.

Вложение в стартап всегда преследует очень чётко определённые цели, инвестор не даёт деньги «на факт существования», а на строго установленные задачи по разработке и запуску продукта в производство.

Ещё одна особенность данного вида инвестиций – их нельзя вывести из дела в произвольный срок. Средства вернутся (если вернутся) лишь тогда, когда бизнес-цель проекта будет достигнута (запущен продукт или продано по высокой цене предприятие).

Структура венчурных инвестиций

По структуре вложений есть несколько видов предприятий, в которые можно производить венчурное инвестирование.

Первый вид стартапов характеризуется тем, что есть новая привлекательная идея, но нет денег ни на исследования, ни на реализацию замыслов. Здесь, по сути, нужен запуск бизнеса с точки «абсолютного нуля».

Следующий вид предприятий: есть определённая материальная база и разработки, но не хватает средств на следующий этап развития. Например, инвестиции нужны но новые исследования или чтобы выпустить первые пробные модели продукта.

Интересен для инвестиций следующий вид стартапа. Здесь уже пройден период поисков, обкатки, продукция опробована и физически существует. Инвестиции нужны, чтобы наладить промышленный выпуск продукции.

Возможен также вариант, когда предприятие успешно работает, выпуск идёт в промышленном масштабе, но есть идеи об улучшении технологий, расширении сферы деятельности, диверсификации и т.п.

По направлениям инвестирования можно привести следующую классификацию:

— вложения в сферу информационных технологий, интернет;

— в здравоохранение и разработку новых препаратов;

— инвестиции в промышленный сектор;

— в торговый бизнес;

Направления деятельности могут быть смешанными, так как многие идеи предполагают многофакторные разработки, а продукция связана одновременно и с высокими технологиями, и с услугами, и с промышленным производством. Например, так будет в случае, если разрабатывается новое медицинское оборудование.

Наиболее популярны сегодня венчурные инвестиции в информационные технологии, электронику, в интернет. Большинство стартапов работает именно в этой сфере.

На Западе популярны венчурные проекты в сфере медицины, фармацевтики, биотехнологий. В нашей стране на сегодняшний день эта сфера развита ещё слабо. То же касается и промышленности.

О структуре источников инвестиций мы говорили несколько выше: это целые фонды или отдельные личности, бизнес-ангелы. Здесь добавим, что фонды могут быть как специализированными, так и универсальными. В первом случае фонд занимается финансированием проектов только в одной или нескольких близких отраслях. Бизнес-ангел также может интересоваться как одной сферой, так и разными направлениями инновационной деятельности.

Как стать венчурным инвестором

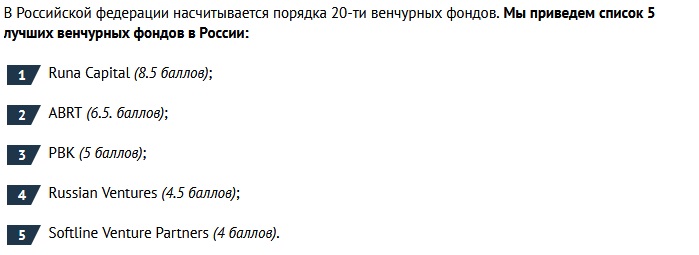

Как стать венчурным инвестором? Всё зависит от размера средств, которые есть возможность вложить в инновации, и от желания посвящать венчурным проектам много времени. В случае, если доступны действительно серьёзные средства и хочется масштаба, есть смысл подумать о создании венчурного фонда. Таких в России несколько, они принадлежат крупным известным предпринимателям. Один из порталов, посвящённых венчурным инвестициям, приводит следующий список и рейтинг фондов.

Фонд, конечно, является серьёзным проектом, и доступен лишь очень состоятельным инвесторам. Что делать большинству желающих поучаствовать в разработке технологий будущего? Один из путей – воспользоваться так называемыми биржами инвестиций. Здесь стартаперы выставляют презентации своих проектов с условиями финансирования и вознаграждения.

Подобных бирж существует несколько, у них разный функционал и условия инвестирования. Где-то просто предлагают стать партнером или спонсором.

[3]

Другой способ – вложиться в какой-нибудь паевой инвестиционный фонд, который занимается финансированием новых технологий. Например, ПИФ Сбербанка «Биотехнологии».

| Видео (кликните для воспроизведения). |

Фонд инвестирует в iShares NASDAQ Biotechnology, а это почти 150 компаний, которые занимаются разработками новых лекарственных средств и других современных препаратов.

ПИФ честно предупреждает о высоком риске вложений, но среди определённой части инвесторов перспектива получить высокие проценты перевешивает опасения. При грамотном подходе высокорисковые инвестиции должны составлять 5-10 процентов от общего инвестиционного портфеля.

Как найти венчурного инвестора

Чтобы найти венчурного инвестора на интересный проект, можно воспользоваться площадками, о которых мы рассказывали выше. Для инвестора важен правильно составленный бизнес-план и техническое описание замысла.

В систему венчурного финансирования входит и государство. Программы такого плана широко не рекламируются, но есть смысл потратить время на поиск. Получение господдержки – также процесс небыстрый и сложный, но здесь есть и некоторые достоинства. Госпрограммы, как правило, предусматривают невозвратные субсидии, то есть предпринимателю не нужно будет отдавать полученные деньги. При этом тщательно контролируется, куда и как потрачены государственные средства, они должны быть израсходованы в полном соответствии с бизнес-планом.

Суммы господдержки невелики, но в самом начале, при открытии бизнеса с нуля могут быть как раз кстати. Об участии в программах можно узнать в центрах занятости или обратившись в один из многофункциональных центров государственных услуг, которые открываются сегодня по всей стране.

Ещё о рисках венчурного инвестирования

Об основных рисках венчурного инвестирования мы уже рассказывали выше. Необходимо добавить, что венчур – это вложение в нечто новое, в непривычную для большинства идею. Нечто новое всегда воспринимается с подозрением, и вывод принципиально отличного продукта на рынок всегда связан с грамотным маркетингом.

Ни одна самая лучшая технология нее может быть монетизирована, если к делу не приложит руку хороший маркетолог и рекламщик. Стоимость компании на бирже, когда её акции уже попадают на торги, напрямую зависят от восприятия компании в глазах трейдеров. Риск потерять деньги присутствует даже в том случае, когда предприятие уже успешно функционирует. При падении цены акций на бирже инвесторы и владельцы теряют капитал.

Кроме того, никогда нельзя терять из виду конкурентов. Любые технологии могут разрабатываться параллельно. Здесь можно вспомнить знаменитый исторический спор о том, кто же на самом деле изобрёл радио: Попов или Маркони. Итальянец просто грамотно подошёл к делу и вовремя запатентовал беспроводную технологию передачи сигнала.

Помимо конкуренции, в современном мире любые новинки очень быстро устаревают. Ещё совсем недавно огромные деньги приносили провайдерам так называемые пейджеры, которые позволяли принимать текстовые сообщения в мобильном режиме. Это был бум, который продлился всего несколько лет, сменившись бурным развитием голосовой мобильной связи, а пейджеры навсегда ушли в прошлое.

Инвестируя в инновации, всегда стоит быть немного футурологом, стараясь представить себе тенденции хотя бы на ближайшие 5-10 лет. Учёный считают, что цивилизация входит в период так называемой технологической сингулярности, когда скорость прогресса будет увеличиваться в геометрической прогрессии. Поэтому и работа на венчурном рынке станет более рискованной, но и более привлекательной тоже.

Стоит сказать также о тех рисках, что связаны с особенностями жизни в российских реалиях. Экономика и политика в нашей стране меняются порой катастрофически непредсказуемо, правила игры никто не может предсказать. В этой связи есть опасность в любой момент оказаться у разбитого корыта, чем бы ни занимался. Поэтому, к сожалению, многие талантливые разработчики уходят под крыло чужих государств и зарубежных фондов, где и размеры финансирования существенно выше.

В попытках найти финансирование для своего проекта или при желании вложиться во что-то перспективное, многие обращаются к такой сфере, как народный краудфандинг. О нём – в последней части нашей статьи.

Не совсем венчур. Народные проекты

Кроме стартапов, которые являются предприятиями технической отрасли, существует и масса других проектов в самых различных отраслях человеческой деятельности. Они могут быть как в перспективе прибыльными, так и некоммерческими. Говоря строго, нельзя назвать венчурной инвестицией финансирование, скажем, издания книги об искусстве или покупки транспорта для детского театра. Однако это другие инвестиции: в развитие культуры, цивилизации, гражданского общества, в творческую активность людей.

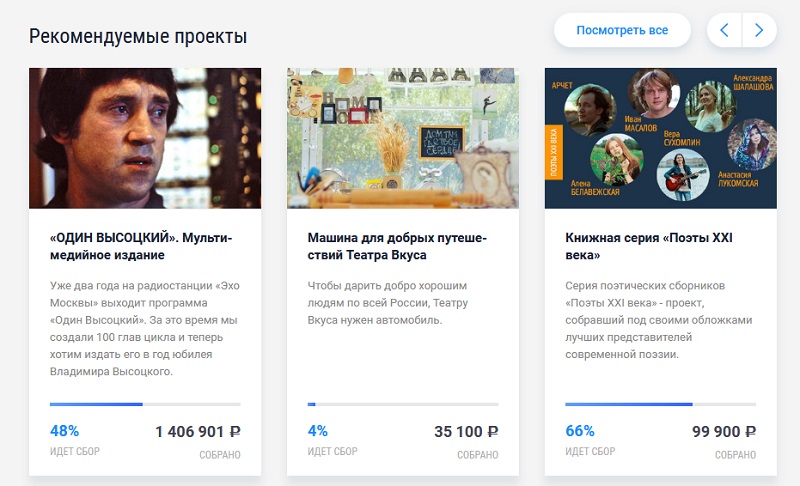

Подобные проекты собираются на платформах краудфандинга, один из наиболее известных – Planeta.

На порталах краудфандинга бывают представлены и проекты технологического характера, которые могут быть полезны в различных сферах народного хозяйства.

Надеемся, что, несмотря на все трудности и риски, венчурные инвестиции в нашей стране будут развиваться, помогая реализации новых интересных и нужных людям проектов.

Венчурное финансирование инвестиционных проектов

В ряду проблем финансирования инвестиционных проектов можно выделить их ядро — проблемы, связанные с недостатком собственного капитала предпринимателей. В частности, хронический дефицит собственных средств испытывает подавляющее большинство малых и средних предприятий.

Как известно, для финансирования любого инвестиционного проекта можно использовать собственные средства (вклады партнеров, акционерный капитал) и заемные (кредиты) примерно в равной пропорции. Такое традиционное финансирование, или финансирование с обеспечением, в нашей стране пока не находит широкого применения из-за двойственной проблемы: «заемщики не могут, кредиторы не хотят» или «кредиторы не могут, заемщики не хотят».

Высокая стоимость кредитов и опасение оказаться в финансовой зависимости нередко становятся барьером для их использования — предприниматели не хотят прибегать к кредитованию. Кроме того, ограниченность традиционного кредитного финансирования связана с жесткими требованиями к доле собственных средств (30-50% общей стоимости проекта), а также с необходимостью залогового обеспечения. Выполнение этих условий зачастую нереально для малых и средних предприятий: и собственных средств не хватает, и закладывать нечего. Таким образом, предприниматели не могут использовать кредиты, а кредиторы не хотят рисковать и идти на уступки в структуре кредитования.

Заметим, что правило традиционного финансирования «СК > ЗК» (СК — собственный капитал, ЗК — заемный капитал) направлено в первую очередь на разделение риска между собственниками и кредиторами. Вкладывая собственный капитал, предприниматель демонстрирует свою уверенность в успехе реализации проекта, что документально подтверждают расчеты экономической эффективности инвестиций в бизнес-плане.

Для иллюстрации современной ситуации в рассматриваемой сфере приведем некоторые статистические данные.

В России в 2005 г. объем инвестиций в основной капитал составил 3534 млрд. руб., а темп роста к предыдущему году — 110,7%. В структуре инвестиций собственные средства занимают 47,7%, в том числе за счет прибыли осуществлено 22,42% инвестиций, из амортизации — 22,1%, а привлеченные средства составили 52,3%, в том числе бюджетные

средства — 20,1%. В расчете на душу населения инвестиции в основной капитал составили в 2004 г. 18 981 руб.- приблизительно 700 долл.

Иностранные инвестиции в экономику России, по данным на конец 2005 г., составили 111 835 млн. долл., в том числе прямые — 49 751 млн. долл., портфельные — 1903 млн. долл., прочие — 60 181 млн. долл.

В 2004 г. организациям были предоставлены кредиты на сумму 3189,3 млрд. руб., в 2005 г. — на сумму 4187,9 млрд. руб.

Нехватка кредитных ресурсов у отдельных российских банков для финансирования крупных инвестиционных проектов обусловлена тем, что в производстве идет процесс объединения и укрупнения бизнеса, а банки многочисленны, малы и разрозненны. Например, нередко отдельный региональный банк не может предоставить кредит для финансирования инвестиционных проектов реконструкции или технического перевооружения крупного предприятия. Эту проблему может преодолеть синдицированное кредитование — форма мобилизации ресурсов небольших банков и разделения рисков среди многих участников. Синдицированное кредитование позволяет организовать потоки капитала из одного региона в другой, выйти на международные рынки, в том числе под гарантии страховых агентств.

Венчурное финансирование в противовес традиционному не связано с жесткими ограничениями доли собственного капитала. Условиями венчурного финансирования являются быстрая окупаемость и высокая доходность — для компенсации высокого риска инвестирования отбирают проекты с ожидаемой годовой нормой доходности порядка 30-40%. Венчурный капитал называют рисковым капиталом, капиталом шансов. Венчурный фонд объединяет свободные средства многих участников и инвестирует их преимущественно как стартовый капитал — для развития на базе инноваций новых компаний, обладающих уникальными чертами и мощным потенциалом роста, с сильной руководящей командой. Минимизацию риска обеспечивает высокий конкурс заявок, жесткий отбор немногих высокоэффективных проектов.

Венчурный капитал помимо функции обеспечения (финансирования) как таковой выполняет также функцию сопровождения бизнеса — обеспечивает консультационной поддержкой и конфиденциальной информацией, передает опыт гибкого управления, быстрого принятия решений, сервиса. Эти функции охватывают все фазы жизненного цикла и оказывают влияние на процесс изготовления товаров и на результаты деятельности.

В соответствии с разделением финансирования на традиционное и венчурное среди так называемых заинтересованных лиц (покупающих акции компании) различают стратегических и финансовых инвесторов.

Стратегические инвесторы стремятся к росту рентабельности своего основного вида деятельности и инвестируют обычно в компании из смежных отраслей, приобретая крупный пакет акций. Стратегические инвесторы заинтересованы в полном контроле или, по крайней мере, в контроле основных решений. Как правило, они относятся к той же сфере бизнеса и активно участвуют в текущем управлении компанией. Стратегические инвесторы нацелены на реализацию определенной стратегии — рост продаж, лидерство на рынке, снижение затрат, высокие дивиденды и т.д.

Финансовые (венчурные) инвесторы стремятся к максимизации стоимости бизнеса и собственного дохода за счет своевременного выхода из проекта. Они приобретают небольшой, обычно блокирующий пакет акций, выбирая небольшую динамичную компанию, акции которой пока не котируются на рынке, с целью продажи своего пакета акций через 4-6 лет с высокой доходностью. Участие их в управлении ограниченно. Оно осуществляется на уровне совета директоров и собрания акционеров и сводится к отслеживанию принятия решений. Кроме приобретения акций существуют также и другие схемы венчурного финансирования, сочетающие акционерный, ссудный и предпринимательский капитал.

Объекты венчурного финансирования — это небольшие инновационные фирмы с хорошим менеджментом (сложившимся коллективом), высоким потенциалом роста объемов продаж, отсутствием сильных конкурентов в данном сегменте рынка. В финансировании с участием венчурных инвесторов выделяют начальную и экспансионную стадии. Эти стадии разделяет момент окупаемости инвестиций — переход от отрицательных финансовых результатов к положительным, из зоны инвестиций в зону дезинвестиций.

На начальной стадии финансирования (Early Stage-Financing) объединяются собственные и привлеченные средства предпринимателя и средства венчурного фонда для организации тепличного и стартового финансирования исследований и разработок новых изделий и запуска производства.

Фаза тепличного финансирования (Seed-Financing) включает этапы оценки идеи проекта, связанной с удовлетворением спроса на определенные товары (продукты или услуги), маркетинговых исследований и сопоставлений потребностей рынка с производственными возможностями. Это период зарождения венчура. После создания прототипов новшества и разработки бизнес-плана, который проходит жесткую экспертизу, начинается поддержка компании венчурным инвестором. Затраты на экспертизу бизнес-планов для венчурного фонда являются невозвратными, так как положительное решение о стартовом финансировании получают лишь несколько процентов от всех заявок.

Фаза стартового финансирования (Start-up-Financing) включает этапы создания компании (как правило, закрытого акционерного общества), разработки продукта и подготовки средств производства, детализации рыночной концепции товара. В рамках этой фазы анализируются реальные пути воплощения идеи проекта:

— что производить (какие продукты и услуги);

— как, когда (в какие сроки, каким способом);

— где, кто и какую работу должен выполнять;

— почему это целесообразно (кому это нужно, для кого предназначены результаты деятельности).

После удачного стартового финансирования начинается производство. Первая фаза производства охватывает запуск производства с помощью средств предпринимателя и венчурных инвесторов, выход на рынок и налаживание устойчивой системы сбыта. Размер прибыли зависит от выбранной стратегии ценообразования и характеризуется в этот период нарастанием темпов роста.

На стадии экспансии (Expansion-Stage-Financing), которая охватывает вторую, третью и четвертую фазы производства до начала спада подразумевается дальнейшее долевое финансирование и кредитное. Если развитие осуществляется успешно, то готовится выход компании на открытый рынок ценных бумаг. В противном случае необходим другой путь, например слияние с другой, крупной компанией. Эмиссия акций означает наступление этапа зрелости. После насыщения рынка, стабилизации объемов продаж и замедления темпов роста прибыли на третьей фазе производства следует, как правило, выход из бизнеса венчурных инвесторов — продажа принадлежащего им пакета акций. Выручка от продажи акций намного превышает затраты венчурных инвесторов в период учреждения организации, их вклады в развитие и на дополнительную эмиссию акций.

Венчурное финансирование инвестиционного проекта.

Одной из форм финансирования инвестиционных проектов путем создания нового предприятия, предназначенного специально для реализации инвестиционного проекта, является венчурное финансирование. Понятие «венчурный капитал» (от англ. venture — риск) означает рисковый капитал, инвестируемый, прежде всего, в новые сферы деятельности, связанные с большим риском. Венчурное финансирование позволяет привлечь средства для осуществления начальных стадий реализации инвестиционных проектов инновационного характера (разработка и освоение новых видов продукции и технологических процессов), характеризующихся повышенными рисками, но вместе с тем возможностями существенного возрастания стоимости предприятий, созданных в целях реализации данных проектов. В этом отношении венчурное инвестирование отличается от финансирования (путем покупки дополнительной эмиссии акций, паев и проч.) существующих предприятий, доли которых могут приобретаться в целях дальнейшей перепродажи.

Венчурное финансирование предполагает привлечение средств в уставный капитал предприятия инвесторов, которые изначально предполагают продать свою долю в предприятии после того, как ее стоимость в ходе реализации инвестиционного проекта возрастет. Доходы, связанные с дальнейшим функционированием созданного предприятия, будут получать те лица, которые приобретут у венчурного инвестора его долю.

Венчурные инвесторы (физические лица и специализированные инвестиционные компании) вкладывают свои средства в расчете на получение значительной прибыли. Предварительно они с помощью экспертов детально анализируют как инвестиционный проект, так и деятельность предлагающей его компании, финансовое состояние, кредитную историю, качество менеджмента, специфику интеллектуальной собственности. Особое внимание уделяется степени инновационности проекта, которая во многом предопределяет потенциал быстрого роста компании.

Венчурные инвестиции осуществляются в форме приобретения части акций венчурных предприятий, еще не котирующихся на биржах, а также предоставления ссуды или в других формах. Существуют механизмы венчурного финансирования, сочетающие различные виды капитала: акционерный, ссудный, предпринимательский. Однако в основном венчурный капитал имеет форму акционерного капитала.

К венчурным обычно относят небольшие предприятия, деятельность которых связана с большой степенью риска продвижения их продукции на рынке. Это предприятия, разрабатывающие новые виды продуктов или услуг, которые еще неизвестны потребителю, но имеют большой рыночный потенциал. В своем развитии венчурное предприятие проходит ряд этапов, каждый из которых характеризуется различными возможностями и источниками финансирования.

На первом этапе развития венчурного предприятия, когда создается прототип продукта, требуются незначительные финансовые средства; вместе с тем отсутствует и спрос на данный продукт. Как правило, источником финансирования на этом этапе выступают собственные средства инициаторов проекта, а также правительственные гранты, взносы отдельных инвесторов.

Второй (стартовый) этап, на котором происходит организация нового производства, характеризуется достаточно высокой потребностью в финансовых средствах, в то время как отдачи от вложенных средств практически еще нет. Основная часть издержек здесь связана не столько с разработкой технологии производства продукта, сколько с коммерческой его составляющей (формирование маркетинговой стратегии, прогнозирование рынка и др.). Именно этот этап образно называют «долиной смерти», поскольку из-за отсутствия финансовых средств и неэффективного менеджмента 70–80% проектов прекращают свое существование. Крупные компании, как правило, не участвуют в инвестировании венчурного предприятия в данный период его развития; основными инвесторами выступают физические лица, так называемые ангелы или бизнес-ангелы, вкладывающие личный капитал в осуществление рисковых проектов.

Третий этап является этапом раннего роста, когда начинается производство продукта и происходит его рыночная оценка. Обеспечивается определенная рентабельность, однако прирост капитала не является значительным. На этом этапе венчурное предприятие начинает представлять интерес для крупных корпораций, банков, других институциональных инвесторов. Для венчурного финансирования создаются фирмы венчурного капитала в форме фондов, трастов, ограниченных партнерств и др. Венчурные фонды обычно образуются путем продажи успешно работающего венчурного предприятия и создания фонда на определенный срок с определенным направлением и объемом инвестирования. При создании фонда в виде партнерства фирма-организатор выступает как главный партнер; она вносит незначительную часть капитала, привлекая средства других инвесторов, но полностью отвечает за управление фондом. После сбора целевой суммы фирма венчурного капитала закрывает подписку на фонд и переходит к его инвестированию. Разместив один фонд, фирма обычно переходит к организации подписки на следующий фонд. Фирма может управлять несколькими фондами, находящимися на различных стадиях развития, что способствует распределению и минимизации риска.

На завершающем этапе развития венчурного предприятия происходит выход венчурных инвесторов из капитала финансирумых ими компаний. Наиболее распространенными способами такого выхода являются: выкуп акций остальными собственниками финансируемой компании, выпуск акций посредством первичного размещения капитала, поглощение компании другой фирмой. В США успешные венчурные инвестиции обычно завершаются размещением акций на NASDAQ (крупнейшей фондовой площадке по торговле акциями молодых инновационных компаний).

При развитии новых технологий и широком распространении производимой продукции венчурные предприятия могут достигать высокого уровня рентабельности производства. При средней ставке доходности по государственным ценным бумагам в 6% венчурные инвесторы вкладывают свои средства, рассчитывая на годовую рентабельность, равную 20–25%.

Таким образом, исходя из характера венчурного предпринимательства, венчурный капитал является рисковым и вознаграждается за счет высокой рентабельности производства, в которое он инвестируется. Венчурный капитал имеет ряд и других особенностей. К ним можно отнести, в частности, ориентацию инвесторов на прирост капитала, а не на дивиденды на вложенный капитал. Поскольку венчурное предприятие начинает размещать свои акции на фондовом рынке через три–семь лет после инвестирования, венчурный капитал имеет длительный срок ожидания рыночной реализации и величина его прироста выявляется лишь при выходе предприятия на фондовый рынок. Соответственно и учредительская прибыль, являющаяся основной формой дохода на венчурный капитал, реализуется инвесторами после того, как акции венчурного предприятия начнут котироваться на фондовом рынке.

Для венчурного капитала характерно распределение риска между инвесторами и инициаторами проекта. В целях минимизации риска венчурные инвесторы распределяют свои средства между несколькими проектами, в то же время один проект может финансироваться рядом инвесторов. Венчурные инвесторы, как правило, стремятся непосредственно участвовать в управлении предприятием, принятии стратегических решений, так как они непосредственно заинтересованы в эффективном использовании вложенных средств. Инвесторы контролируют финансовое состояние компании, активно содействуют развитию ее деятельности, используя свои деловые контакты и опыт в области менеджмента и финансов.

Привлекательность вложений капитала в венчурные предприятия обусловлена следующими обстоятельствами:

- приобретение пакета акций компании с вероятно высокой рентабельностью;

- обеспечение значительного прироста капитала (от 15 до 80% годовых);

- наличие налоговых льгот.

Объемы венчурного финансирования в индустриальных странах динамично растут. Венчурный капитал приобретает решающую роль в развитии экономики. Это связано с тем, что именно благодаря венчурным предприятиям удалось реализовать значительное количество разработок в новейших областях промышленности, обеспечить быстрое перевооружение и реструктуризацию производства на современной научно-технической основе.

Крупнейший объем венчурных инвестиций в мире приходится на США (около 22 млрд долл.), далее с существенным отрывом следуют страны Западной Европы и Азиатско-Тихоокеанского региона. В России венчурный капитал находится в стадии своего становления: в настоящее время здесь функционируют 20 венчурных фондов, управляющие финансовыми средствами на сумму около 2 млрд долл.

Не нашли то, что искали? Воспользуйтесь поиском:

Венчурное финансирование инвестиционных проектов

Венчурное финансирование инновационной деятельности и инвестиционных проектов

Внедрение венчурного финансирования на предприятие позволяет привлечь стартовый капитал на ранних этапах жизненного цикла компании именно тогда, когда финансовые ресурсы и ликвидные залоговые активы в дефиците, а кредитные и биржевые формы привлечения капитала недоступны.

Этапы и стадии венчурного финансирования

- Первая. На этой стадии венчурного рискового инвестирования фирмам предоставляется финансирование, позволяющее начать производство и продажу товаров в коммерческом масштабе.

- Вторая. На данном этапе расширяющимся компаниям с целью поддержания растущих счетов и запасов продукции предоставляется капитал.

- Третья. Финансирование предоставляется для крупного расширения предприятия, увеличивающего объемы продаж.

Компания «Southfield International RUS dep.» LLC, будучи венчурной инвестиционной компанией, предлагает молодым инновационным компаниям и перспективным проектам взаимовыгодное сотрудничество.

Условия предоставления венчурного финансирования

- Бюджет проекта до 5000 000 рублей;

- Поэтапное вложение средств: 1 год — 70% бюджета, 2 год — 30 %;

- Срок реализации проекта не более 5 лет;

- Доля инвестора в уставном капитале 45%;

Особенности венчурного финансирования

- Венчурное рисковое финансирование априори считается рисковым инвестированием, поэтому вкладчики капитала заранее согласны с возможностью потери вложенных средств при неудачном развитии деятельности предприятия в обмен на высокую прибыль в случае успеха;

- Венчурное финансирование используется для проектов, предполагающих долгосрочное вложение капитала. Вкладчикам приходится ждать от 3х лет, чтобы удостовериться в перспективности предприятия и от 5 до 10 лет, чтобы получить прибыль;

- Финансирование рисковых проектов, по сути, является паевым взносом в уставный капитал, а не кредитом. Новоучрежденные компании становятся партнерствами, а рисковые инвесторы приобретают юридический статус партнеров, ответственность которых ограничивается размерами вклада. В соответствии с долей участия, которая определяется при предоставлении денежных средств, венчурные инвесторы имеют право на получение будущей прибыли от проекта;

- венчурные инвесторы вкладывают деньги в стартапы, в то время как традиционные больше склонны к корпоративным структурам;

- традиционные инвесторы оценивают риски, рассчитывая получить вполне ожидаемую прибыль в конкретные сроки. Венчурные – пытаются предсказать практически непредвиденные процессы, которые в будущем помогут получить многократный возврат от инвестиций;

- венчурные компании получают от стартапов очень скудные данные о процессе продвижения проекта, в то время как у традиционных всегда под рукой подробные финансовые отчеты. Венчуры, чаще всего, делятся собственным опытом по созданию ценностей и формированию основных показателей эффективности;

- венчурные инвесторы полностью осознают, что стартап вынужден быстро, гибко, жестко и кардинально менять свою стратегию. В то время, как традиционные не согласны с таким поведением и требуют стратегической стабильности.

- реализация высокорискового проекта благодаря тому капиталу, который предоставит венчурный инвестор как единственно возможный источник средств;

- отсутствие необходимости в залоге и других видов обеспечения;

- быстрое предоставление необходимых средств;

- отсутствие пунктов о наличии промежуточных выплат;

- возможность получения денежных выплат на протяжении всего периода становления компании.

- трудность привлечения инвестора ;

- сложности в получении финансовой помощи в необходимом объеме;

- условия предоставления денежных средств могут быть не очень выгодными;

- состояние рынка напрямую влияет на венчурное финансирование;

- право инвестора покинуть проект в любой момент;

- право инвестора продать свою долю посторонним субъектам.

- 1. Инновационность;

- 2. Бизнес-модель находится в стадии проверки;

- 3. Бизнес находится в стадии становления.

- Игорь Рябенький;

- Аркадий Морейнис;

- Павел Черкашин;

- Александр Галицкий.

- Фонд привлекает средства от ряда инвесторов, включая состоятельных людей, бизнес-структуры и иногда — бюджетные средства.

- Фонд анализирует рынок и вкладывает деньги в несколько стартапов (обычно не менее 10) путем покупки долей в этих фирмах. При этом анализируется перспективность бизнес-модели, личности основателей, финансовые показатели молодой фирмы.

- Фонд принимает участие в управлении профинансированными стартапами, которые называются портфельными компаниями. Задача фонда — вывести максимальное число своих портфельных компаний в прибыль. Инвестиционный цикл венчурного фонда составляет 4-7 лет.

- Фонд осуществляет выход (exit) из портфельных компаний. Это важнейший этап в деятельности фонда, ведь именно сейчас он получает прибыль. Выход — это продажа долей, купленных фондом, по существенно более высокой цене, ведь стартапы выросли. Разница в цене покупки и продажи долей в успешных стартапах может различаться в десятки и даже сотни раз.

- Altair Capital;

- Almaz Capital;

- Runa Capital

- TMT Investments

- ФРИИ

- Flint Capital

- Maxfield Capital

- ImpulseVC

Высокая степень заинтересованности рискового инвестора в успехе предприятия обусловлена статусом совладельца и высокой степенью риска проекта, именно поэтому венчурные инвесторы зачастую не только предоставляют средства на развитие предприятия, а еще и оказывают консультационные, управленческие и другие полезные услуги для новых предприятий.

| Видео (кликните для воспроизведения). |

Именно поэтому инвестиционная компания «Southfield International RUS dep.» LLC, оказывая финансирование венчурных проектов, предлагает предпринимателям воспользоваться настроенными бизнес-инструментами, которые необходимы для работы новых организаций, среди которых:

Что такое венчурное финансирование: плюсы и минусы

Развитие технологий, инвестиций и финансового рынка открыли неограниченные возможности для трейдеров. Криптовалютным проектам больше не нужно разрабатывать хитроумные схемы, собирать огромное количество документов, чтобы получить деньги на развитие своих идей. Сегодня одним из самых популярных видов инвестирования стартапов в мире криптовалют стало венчурное финансирование.

Определение понятия “венчурное финансирование”

Венчурное финансирование – долгосрочное капиталовложение в высокотехнологичные стартапы или хорошо зарекомендовавшие себя венчурные компании. При этом инвестор обеспечивает финансовую поддержку до окончания проекта за определенную долю в будущей компании. Средний срок реализации проекта варьируется от 5 до 7 лет.

Специфика венчурных инвестиций заключается в высоких рисках, которые оправдываются ожиданиями высоких прибылей. Инвесторы склонны мыслить Х-категориями. То есть, просчитывать показатель кратности роста стартапа. Венчурная индустрия набирает обороты популярности в Соединенных Штатах. Меньше, но, достаточно активно развивается она в Европе и Китае.

Отличие венчурных от классических инвестиций

Венчурные инвестиции, прежде всего, связаны с высокими рисками потери финансового вложения. Этот показатель, обычно, приближается к 50%. Инвестор может вернуть свои инвестиции сразу после продажи своей доли компании, которая благодаря его деньгам сумела встать на ноги. Прибыльность можно получать за счет того, что компания, получившая капитал путем венчурного финансирования, развилась в достаточно мощную структуру и начала приносить деньги.

Главные отличия венчурного финансирования от классических инвестиций:

Плюсы и минусы венчурного финансирования

Среди основных преимуществ венчурного финансирования можно назвать следующие:

Среди недостатков выделяют:

ICO/IEO или венчуры: за чем будущее?

Сфера первичных предложений монет, или ICO, находится сдает свои позиции. Об этом намного красноречивей скажет статистика: за первые три месяца 2019 года монета ICO-проектов позволила привлечь в 58 раз ниже инвестиций, чем за аналогичный период прошлого года.

С другой стороны, появился альтернативный вариант в виде первичных биржевых предложений, или IEO. Тут главную роль сыграли биржи, которые принимают решения о финансировании наиболее жизнеспособных и перспективных компаний. IEO-проекты внедрились во многие торговые площадки, привлекая к себе значительное внимание и средства.

Если сравнивать эти две инвестиционные модели, то венчурные инвестиции значительно выигрывают у ICO/IEO по стартапам блокчейна. Венчурное финансирование характеризуется быстрым и стабильным ростом, по сравнению с различными инновационными формами инвестирования. Также не стоит забывать о том, что активность венчурных инвестиций тесно взаимосвязана со стоимостью биткоина. В связи с этим, можно сделать вполне предсказуемый вывод о том, что восстановление цены криптовалюты до прежнего высокого уровня спровоцирует рост венчурного капитала.

Венчурное финансирование инвестиционных проектов

Венчурное финансирование — это вложение средств в инновационный бизнес на ранних стадиях его развития. Венчурное финансирование зародилось в США и получило широкое распространение по всему миру. Данный вид финансирования отличается высоким уровнем риска.

Смысл венчурного финансирования в том, что инвестор вкладывает небольшие, по его меркам, суммы в несколько проектов (стартапов), которые потенциально могут вырасти до размера крупной корпорации. При это инвестор понимает, что наибольшая часть проектов обанкротится, но те один или два бизнеса, которые смогут вырасти и масштабировать свою деятельность, покроют все расходы инвестора.

Для бизнеса венчурное финансирование является незаменимым средством получения денег на свою деятельность до того, как фирма сможет генерировать прибыль самостоятельно.

Венчурное финансирование инвестиционных проектов

Субъекты венчурного финансирования

Стартапы

В качестве доноров выступают компании на ранней стадии развития — стартапы. Эти фирмы могут существовать как на уровне идеи на бумаге, так и на уровне бизнеса, имеющего определенную выручку и даже прибыль.

Ключевые характеристики стартапов:

Нужно различать стартапы и малый бизнес. Цветочный магазин или пекарня не являются стартапом, потому что они используют уже проверенные, известные бизнес-модели. Также стартапами не являются инновационные подразделения крупных корпораций, т. к. у этих предприятиый бизнес-модель давно отлажена и инновации — лишь часть их бизнеса.

Наиболее часто стартапы возникают в ИТ-отрасли в силу общей инновационности данной индустрии, а также низким порогом входа в интернет-бизнес. Молодые предприятия возникают и в ряде других наукоемких отраслей: фармацевтической, инженерной, биологической и т. д.

Стартапы часто возникают в ИТ-отрасли

Инвесторы

Венчурные инвесторы делятся на типы, представленные в таблице.

Название Организационная форма Характеристики

Бизнес-ангелы Частные инвесторы или группы инвесторов Финансируют стартапы на самых ранних этапах развития (начиная с идеи)

Предпосевные и посевные фонды Бизнес-структуры Финансируют стартапы на первых этапах испытания бизнес-модели

Венчурные фонды Крупные бизнес-структуры Обеспечивают финансирование на этапе масштабирования бизнес-модели

Бизнес-ангелы — это состоятельные люди, которые вкладывают свои деньги в стартапы в надежде получить прибыль. Существуют бизнес-ангелы, занимающиеся инвестициями профессионально, сделавшие это своим основным родом занятий. Также на рынке присутствуют ангелы, для которых вложения в инновационные фирмы — лишь способ диверсификации своего инвестиционного портфеля. Для стартапов предпочтительнее профессиональные бизнес-ангелы, обладающие отраслевой экспертизой, ведь они смогут дать молодой компании не только финансирование, но и связи и рекомендации по развитию бизнеса. Хороший бизнес-ангел, с одной стороны, участвует в управлении компанией, с другой — позволяет стартаперам принимать решения самостоятельно.Наиболее известные в России бизнес-ангелы:

Венчурные фонды — это инвестиционные фонды, вкладывающие деньги в стартапы на различных стадиях, от предпосевной до поздних раундов венчурного финансирования. Задача фонда — получение прибыли.

Деятельность любого фонда можно разбить на следующие этапы:

В деятельности фондов неизбежен этап разорения части портфельных компаний. Но если из 10 портфельных компаний фонда, в каждую из которых фонд вложил $100 000, окажется хотя бы один Facebook или Twitter, фонд получит прибыль, которая компенсирует вложения в убыточные фирмы. Задача фонда — таким образом составить инвестиционный портфель и так управлять им, чтобы в итоге получить доход.

Существуют также фонды фондов — это крупные организации, финансирующие венчурные фонды и управляющие ими. В России такой организацией является государственный фонд РВК — Российская венчурная компания. Данная структура занимается не только вложениями в перспективные стартапы, но и выступает в качестве института развития венчурной отрасли в нашей стране.

Наиболее активные в России венчурные фонды:

Другие структуры

Помимо инвесторов и стартапов существует ряд государственных и частных организаций, обеспечивающих инфраструктуру и информационную поддержку венчурной отрасли.

Бизнес-инкубаторы обеспечивают стартапам возможность снять недорого офис или коворкинг, предоставляют техническую инфраструктуру и информационную поддержку. Часто выступают связующим звеном между стартапами и инвесторами. Бизнес-инкубаторы либо являются государственными и предоставляют услуги бесплатно, либо берут со стартапов небольшую плату. Как правило, инкубаторы не требуют доли в бизнесе за свою помощь.

Стартап-акселераторы помогают молодым фирмам на самой ранней стадии развития. Деятельность акселераторов в чем-то напоминает работу бизнес-ангелов, но акселераторы не всегда берут долю. Акселераторы выполняют, в первую очередь, образовательную функцию. Типичный акселератор набирает в группы обучения несколько стартап-команд и в течение 3-6 месяцев обучает их, помогает им вывести продукт на рынок и проверить бизнес-модель, обеспечивает нужными связями, а затем знакомит с инвесторами. Цель акселераторов — вывести на рынок стартапы, готовые к инвестициями со стороны ангелов или фондов.

Инвестиционные брокеры и консультанты работают как со стартапами, так и с инвесторами. Они обеспечивают участников рынка информацией, знакомят их друг с другом, помогают стартапам «упаковать» бизнес-идею и правильно подать ее инвестору. Среди инвесторов отношение к таким консультантам двоякое, некоторые инвесторы считают, что если кто-то водит основателей стартапов «за ручку», то такие стартапы не будут успешны.

Отраслевые организации и ассоциации. На рынке существует ряд объединений и организаций, помогающих как инвесторам, так и стартапам.

Можно привести следующие примеры:

1. РАВИ — Российская ассоциация венчурного инвестирования. Объединяет ведущих игроков рынка, ставит своей целью содействие развитию венчурной отрасли в нашей стране.

2. Rusbase — площадка, объединяющая российских инвесторов и стартаперов.

3. Crunchbase — крупнейшая в мире база данных по венчурному рынку, включающая информацию о молодых фирмах и инвесторах.

Стадии венчурного финансирования

Стадии венчурного финансирования

Стадия Характеристики Типы инвесторов Средние объемы вложений

Предпосевная (pre-seed) Стартап существует на уровне бизнес-идеи. Бизнес-ангелы До $10 000

Посевная (seed) Стартап испытывает бизнес-идею Бизнес-ангелы, посевные фонды $10 000 — 50 000

Венчурные раунды Стартап масштабирует бизнес-идею Венчурные фонды От $50 000

Параметры стадий венчурного финансирования несколько отличаются в различной литературе, но можно четко разделить этапы, на которых финансируется нереализованная бизнес-идея или же идея на начальном уровне реализации (предпосев и посев) и этапы финансирования уже зрелых стартапов, которые масштабируют свою бизнес-модель (инвестиционные раунды).

В классической модели за венчурном финансированием идет Private Equity (прямые инвестиции), а после этого — IPO. Фонды прямых инвестиций вкладываются в уже зрелые организации с испробованной и доказанной бизнес-моделью с целью дальнейшего масштабирования этих предприятий. IPO (Initial public offering) — это выход на фондовую биржу, выпуск фирмой собственных акций и трансформация компании в публичную. Любой венчурный инвестор заинтересован в возврате своих средств и IPO или Private Equity — хорошие инструменты для этого.

Влияние на экономику и технологии

Венчурное финансирование — это инструмент, который помогает развиваться молодым инновационным компаниям, которым никогда не даст кредит банк, и у которых нет серьезного стартового капитала. Венчур сыграл колоссальную роль в развитии глобальных технологий, и именно благодаря венчурному финансированию появились такие гиганты как Google, Facebook, Twitter и ряд других компаний. В России венчурный рынок находится в стадии становления.

Венчурное финансирование — это инструмент, который помогает развиваться молодым инновационным компаниям

Источник https://gorizontgel.ru/venchurnoe-finansirovanie-investitsionnyh-proektov/

Источник https://otziv-broker.com/obuchenie/chto-takoe-venchurnoe-finansirovanie-pljusy-i-minusy

Источник https://bank-explorer.ru/finansy/svoj-biznes/venchurnoe-finansirovanie-investicionnyx-proektov.html

Источник