Тренд: корпоративные венчурные фонды. Что о них стоит знать?

Корпоративные венчурные инвестиции это

Венчурный фонд, единственным ограниченным партнёром которого выступает крупная корпорация, а инвестиции осуществляются в интересах этой компании, называется корпоративным. В английском языке для его обозначения используют аббревиатуру CVC.

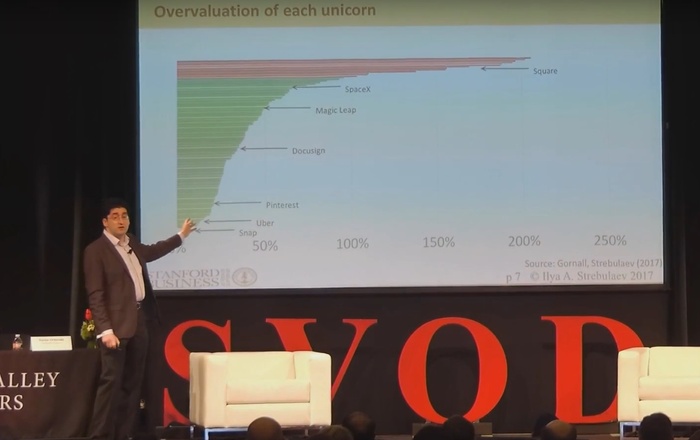

За последние несколько лет число таких фондов увеличилось с нескольких игроков на рынке до тысячи. В начале 2017 года по всему миру насчитывалось 965 корпоративных венчурных фондов. Согласно спикеру конференции и профессору бизнес-школы Стэнфорда Илье Стребулаеву, который провел собственное исследование, треть всех инвестиций в мире приходится на CVC, а общая сумма их сделок уже составляет более 1.5 млрд долларов.

У каких известных компаний есть свои венчурные фонды

Среди наиболее значительных событий последнего времени — китайская интернет-компания Baidu выделила 3 млрд долларов в октябре 2016 года на специальный фонд под названием Baidu Capital, который инвестирует в технологические компании с высокими показателями роста. Так Baidu стремится сократить разрыв с конкурентами — Alibaba и Tencent, — которые в последние годы достигли успехов в области корпоративного инвестирования.

Источник: twicial.com.

В январе этого года Samsung запустила $150-миллионный фонд Samsung NEXT для поддержки технологических стартапов на ранней стадии.

BMW также присоединился к тренду, создав фонд в размере 530 млн долларов для своей дочерней компании BMW iVentures.

В то же время Microsoft снова начал делать прямые инвестиции через подразделение Microsoft Ventures в мае 2016 года, а также сформировал специализированный фонд для искусственного интеллекта.

Зачем компаниям свои венчурные фонды

Интересы корпораций в корне отличаются от мотивов частных инвестиционных фондов.

«Для большинства корпоративных фондов заработок денег является вторичной целью, — рассказывает Стас Кирман, инвестор и соорганизатор конференции SVOD. — Именно поэтому предприниматель имеет возможность получить большую оценку, теряя при этом меньшую долю в своем проекте».

Стас Кирман и другие организаторы конференции SVOD. Источник: пресс-служба SVOD.

По данным проведенного в 2015 году опроса среди крупных корпоративных фондов, причины начинать инвестиционную деятельность для компаний были следующими (от наиболее важных к наименее):

- Формирование экосистемы;

- Стратегическое планирование;

- Обладание информацией о рыночной конъюнктуре;

- Получение финансовой прибыли;

- Оптимизация закупок;

- Понимание функционирования наиболее технологичных компаний и венчурных капиталистов;

- Получение лицензионных технологий.

Критерии при оценке проекта

В ходе своего исследования Илья Стребулаев, профессор бизнес-школы Стэнфорда, узнал у инвесторов корпоративных инвестиционных фондов о параметрах, на которые в первую очередь они обращают внимание при вынесении решения о финансировании того или иного стартапа.

Инвесторы из частных венчурных фондов прежде всего руководствуются тем, насколько талантливая и сбалансированная команда руководит стартапом, и в какой степени продукт, разработанный ею, соответствует потребностям рынка. В свою очередь, аналитики, работающие в фондах при больших корпорациях, в качестве основного критерия при принятии решения о финансировании смотрят на то, насколько проект согласовывается с концепцией всей компании и какую потенциальную пользу компания может получить от него.

Илья Стребулаев. Скриншот: SVOD 2017.

Выгода для стартапов

Среди преимуществ, которые способны дать корпоративные венчурные фонды стартапам, выделяют:

- Профессиональную оценку и проверку продукта на жизнеспособность; ускорение технологической разработки продукта;

- Помощь с выходом на рынок, в том числе и на мировой, что для компании на ранней стадии было бы невозможно;

- Потенциальный экзит, в том числе покупка корпорацией стартапа, в который до этого были вложены деньги, либо лицензирование его продуктов;

- Доступ к клиентам, в том числе к самой инвестирующей компании как к потенциальному клиенту;

- Доступ к экспертам в данной области и возможность пригласить сотрудников инвестирующей компании к себе в команду;

- Возможность участия в инкубаторах или программах-акселераторах, проводимых многими CVC (Intel Accelerator Accelerator, Google Launchpad Accelerator, Qualcomm Robotics Accelerator и другим).

Следует ли стартапам связываться с корпоративными венчурными фондами?

Илья Стребулаев дал несколько советов проектам, которые хотят обратиться в корпоративные фонды за финансированием. Вот главные тезисы его выступления:

- Инвесторы ведущих корпоративных фондов являются лучшими экспертами в своей области. Они единственные, кто сможет дать вашему проекту профессиональную оценку и консультацию по развитию, идеально соответствующие текущему состоянию рынка.

- Корпоративные фонды способны предоставить ценные клиентские базы, каналы поставок и операционные механизмы. Но для стартапа важно основательно подойти к выбору фонда, поскольку он должен идеально соответствовать требованиям проекта, для того чтобы добиться максимального результата от сотрудничества.

- При выборе фонда нужно, в первую очередь, рассматривать CVC при самых крупных компаниях. Именно глобальные корпорации смогут предоставить вам необходимые инструменты для более быстрой и эффективной экспансии на мировой рынок.

- В ваших интересах не допустить представителей корпорации к руководящим постам вашего стартапа, дабы избежать конфликта интересов, который неминуемо возникнет, если, например, вы решите заключить договор с компанией-конкурентом вашего CVC.

Корпоративные венчурные фонды имеют ряд особенностей, которые отличают их от привычных венчурных фондов. При работе с ними требуется особый подход, требующий тщательных рассчётов и продуманных решений. Однако это стоит того, ведь рынок CVC становится более конкурентным, а потому перспективы для стартапов, ищущих финансирование, значительно улучшаются.

Источник: пресс-служба SVOD.

Что такое SVOD

Silicon Valley Open Doors — международная бизнес-конференция в Кремниевой долине, которая собирает на одной площадке молодых предпринимателей, основателей успешных стартапов, инвесторов и представителей технологических корпораций. За 13-летнюю историю мероприятия каждый второй стартап, прошедший отбор жюри SVOD, получил инвестиции. В сумме участники SVOD подняли 750 миллионов долларов инвестиций от фондов Draper Associates, Founders Fund, Salesforce и Y Combinator.

В мае этого года прошел 13-й по счету SVOD. В нем приняли участие 37 отобранных стартапов со всего мира (от посевной стадии до серии B). Около 300 инвесторов Кремниевой долины пришли их послушать и оценить.

Источник https://new.gva.vc/ru/about/news/1846/

Источник

Источник

Источник