Тесты для неквалифицированных инвесторов (ответы) | Пикабу

Тесты для неквалифицированных инвесторов (ответы)

Вспомогательный пост с ответами на все вопросы тестирования из основного поста:

❗️Ответы на вопросы ниже представлены с целью ознакомления, где вы допустили ошибку уже после прохождения тестов. Не используйте их для бездумного «протыкивания» ответов, иначе уровень ваших знаний будет там же, где сейчас акции Китая — на дне!

Выберите верное утверждение в отношении структурных облигаций:

Что из перечисленного, как правило, не является риском по структурной облигации?

Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Маржинальная торговля – это:

Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

✅ Акции, не включенные в котировальные списки

Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки

Выберите верное утверждение:

✅ Облигации со структурным доходом

Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Что из перечисленного не является риском по облигации со структурным доходом?

Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

✅ Фьючерсы и опционы

Если Вы купили опцион на покупку акций, Вы:

Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

✅ Закрытые паевые фонды

Инвестиционный пай – это:

Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях)

Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

✅ Облигации с низким рейтингом

Кредитный рейтинг облигаций — это:

Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Пожалуйста, выберите правильный ответ из следующих утверждений:

Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Пожалуйста, выберите правильный ответ из следующих утверждений:

В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Выберите правильное утверждение в отношении паев ETF на индекс акций:

Как устроен механизм формирования цены ETF?

Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Что из перечисленного не является риском по приобретению акций иностранных эмитентов?

В фондовый индекс, рассчитываемый биржей, включаются:

В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

✅ Сделки РЕПО (есть не у всех)

Если Вы продали ценную бумагу по первой части договора репо, по второй части такого договора репо Вы:

Переоценка по договору репо

Вы являетесь покупателем по первой части договора репо. По ценным бумагам, которые Вы получили по договору репо, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору репо?

Продавец передал в собственность покупателя ценные бумаги по договору репо (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора репо, для продавца может реализоваться:

Я все эти тесты прошел с первого раза, было не сложно. Но для себя особого смысла в них не вижу, т.к. за 4 года самостоятельно во всём разобрался и сам управляю своим пенсионным портфелем, о чём пишу в небольшом авторском блоге.

если я квал у одного брокера — можно эту инфу к другому перенести без этих тестов?

@moderator, я автор этого поста, прошу его удалить. Пересмотрел свои взгляды и решил, что выкладывать ответы в публичном доступе это не правильно.

Ответ на пост «Роснано: "У нас очень много денег!"»

Москва. 22 ноября. INTERFAX.RU — Вопросы платежеспособности госкомпании «Роснано» следует адресовать правительству, а не Кремлю, заявил пресс-секретарь президента Дмитрий Песков.

«Этим вопросом занимается правительство, и здесь, наверное, я вам рекомендую туда обращаться, не к нам», — сказал Песков в понедельник журналистам, отвечая на вопрос, означает ли начало переговоров о реструктуризации долга «Роснано» то, что государство больше не будет «по умолчанию» оказывать помощь госструктурам, столкнувшимся с финансовыми трудностями.

Правительство и Минфин пока не комментировали ситуацию с долгом «Роснано».

Московская биржа в пятницу вечером сообщила о приостановке торгов облигациями «Роснано» с 17:08 19 ноября. Вслед за этим сама компания объявила, что провела встречу с кредиторами и крупными держателями облигаций, где обсуждались «возможные сценарии реструктуризации в интересах кредиторов». «Было констатировано, что накопленный непропорциональный долг и текущая финансовая модель общества требуют корректировок. В настоящее время есть возможность выработать компромиссные варианты развития ситуации, которые позволят избежать наиболее негативных сценариев», — заявила компания.

«Роснано» пообещало «продолжить процесс открытого и конструктивного диалога с кредиторами и иными заинтересованными лицами», доведя до них «информацию о дальнейших мерах по мере появления юридической возможности предлагать конкретные коммерческие параметры по изменению обязательств».

В понедельник утром биржа возобновила торги облигациями «Роснано», приостановленные, согласно заявлению площадки, по предписанию ЦБ РФ (сам Банк России пока не комментировал ситуацию и не объяснял, почему выдал такое предписание).

Участники рынка, опрошенные «Интерфаксом», называют ситуацию с возможной реструктуризацией долга «Роснано» плохим прецедентом, который может негативно повлиять на весь сегмент квазисуверенного долга.

Роснано: "У нас очень много денег!"

Когда внуки спросят меня: «Дедушка, какую самую большую глупость ты совершил в своей жизни?», я отвечу: «Я дал в долг Чубайсу» 🌝

Что произошло на выходных

В пятницу в 17:00 Мосбиржа приостановила торги всеми 9 выпусками облигаций Роснано, находящимися в обращении сейчас. Часом позже на официальном сайте Роснано вышел пресс-релиз, в котором было написано, что компания ведёт переговоры с ключевыми кредиторами о возможностях реструктуризации долга. Мол, заняли много, обслуживать долг сложно, давайте что-то придумаем, мало ли. Ни в пятницу, ни в субботу ни одно СМИ ситуацию не освещало, я узнал об этом вечером в субботу, а уже в воскресенье появились статьи в СМИ и посты в блогах.

У меня есть 55 облигаций Роснано выпуска БО-002Р-01. Примечательно то, что облигация должна погашаться через 9 дней — 1 декабря 2021 года. Облигация выпущена 05.06.2019, а купил я их себе на ИИС 25.06.2019. В 2019 году я предполагал, что мне будет комфортно с распределением 70% в акциях и 30% в облигациях и денежных эквивалентах, так что облигаций на тот момент у меня было много разных, в том числе и этот выпуск. Писал об этом неоднократно в своих постах здесь (см. старые годовые отчеты). Но впоследствии я понял, что могу набирать себе больше риска, перейдя к 90/10. Да и в оставшихся 10% я больший приоритет отдавал именно деньгам (долларам) и денежным эквивалентам и меньший — корпоративным облигациям. Так что к началу 2021 года у меня остался только один выпуск облигаций — РОСНАНО БО-002Р-01. Я думал, зачем мне это продавать, погасится в декабре 2021 года само собой, какие тут могут быть риски, ведь это же госкомпания! Но, как оказалось, риски есть.

Что происходит сейчас

Сегодня в 10:00 торги облигацией возобновлены. Мои облигации торгуются примерно по 85-87% от номинала, в моменте доходило до 70% от номинала. Всё это выглядит как неадекватная паника, разогреваемая всёпропальщиками.

Что я буду делать

Я точно не планирую продавать свои 55 облигаций сейчас, за 9 дней до погашения на фоне того, что фактов нет, а слухов — множество. И терять при этом часть денег. Любые действия на фондовом рынке несут в себе риски, в том числе и покупка «надёжных» облигаций (рейтинг облигаций ruAA от Эксперт РА — это на один ниже максимального, а также BBB от Fitch — максимально возможный для российской компании). Я этот риск принимал, покупая корпоративные облигации в портфель. Я осознаю, что есть небольшая вероятность реструктуризации долга и выдачи какого-нибудь 💩 вместо погашения. Это может обернуться потерей вплоть до 55000₽, что составляет примерно 0,35% от моего мини-пенсионного фонда. Сумма внушительная, и конечно же её будет жалко. Но плохой опыт — это тоже опыт.

Я буду держать вас в курсе, что произойдет с моими облигациями Роснано.

Облигации мои, тег моё. Текст взят из моего блога о накоплении на раннюю пенсию в суровых российских реалиях

Есть ли защита от инфляции?

Инфляция по Росстату: 8,1%

Инфляция по разным оценкам диванных экспертов: 15-30%

Прибыль Сбер: +28,3% | выручка Сбер: +13,4% | Стоим. акций Сбер: +48%

Прибыль Северсталь: +639% | выручка Севст: +70.5% | Стоим. акций Севст: +73%

Прибыль Новатэк: +194% | выручка Новатэк: +69% | Стоим. акций Новатэк: +42%

Прибыль Магнит: +41% | выручка Магнит: +27% | Стоим. акций Магнит: +38%

Прибыль X5 Ритейл Групп: +54% | выручка X5: +12% | Стоим. акций X5: -9%

Прибыль Фосагро: +119% | выручка Фосагро: +64% | Стоим. акций Фосагро: +108%

Прибыль Детский Мир: +84% | выручка ДМ: +14% | Стоим. акций ДМ: +22.5%

Прибыль Фикс Прайс: +83% | выручка ФП: +18% | Стоим. акций ФП: торгуется менее года

Прибыль Хэд Хантер: +130% | выручка ХХ: +155% | Стоим. акций ХХ: +135%

Список можно продолжать. Взяты известные компании из России, которые есть у меня в моём личном пенсионном портфеле. Если взять американские компании, то там всё примерно так же. Данные по чистой прибыли и выручке взяты по международным стандартам фин. отчётности, сравнивался 3 квартал (июль-сентябрь) 2021 года с 3 кварталом 2020 года. Данные по стоимости акций взяты с учетом выплаченных за период дивидендов.

Такие крупные компании как Газпром и Лукойл ещё не показали свои результаты, поэтому их здесь нет.

В следующий раз, когда меня будут упрекать за фразу «акции — это защита сбережений от инфляции», я буду просто посылать нахер отправлять ссылку на этот пост.

Ценники не переписываются по ночам злобными рептилоидами. Когда на товары и услуги повышаются цены, всегда есть те, кто имеет от этого профит. Инфляция — это зачастую следствие оживления спроса и ускорения оборота денег в системе. Что стало причиной ускорения оборота денег и оживления спроса — это уже другой вопрос, оставляю право поиска ответа на него диванным аналитикам.

Как инфоцыгане в теме инвестирования продают надежду на достойную пенсию

Я не имею ничего против тех людей, которые монетизируют свои знания и опыт посредством продажи обучающих курсов. Если мастер своего дела помогает новичкам быстрее получить необходимый результат, разве это плохо? Становится ли хороший учитель, репетитор или преподаватель инфоцыганом, если начинает передавать свои знания через видеокурс? Я думаю, что нет. Но почему тогда мы клеймим всех, кто продает обучающие курсы, инфоцыганами?

Нужно сказать спасибо инфобизнесменам, которые уже не один год продают воздух в красивой обертке. Их главная задача — продать, а какой результат вы получите после прохождения курса не имеет значения. Чтобы что-то продать, нужно уметь это красиво презентовать. А чтобы было красиво, можно и приврать. Чтобы не быть голословным приведу вам один яркий пример.

Долларовый миллионер, который знает как преумножить ваши деньги

Я не знаю что происходит, но такое ощущение, что каждый второй человек в интернете — супер успешный инвестор, который готов передать свой опыт и свои знания всем желающим, разумеется платно.

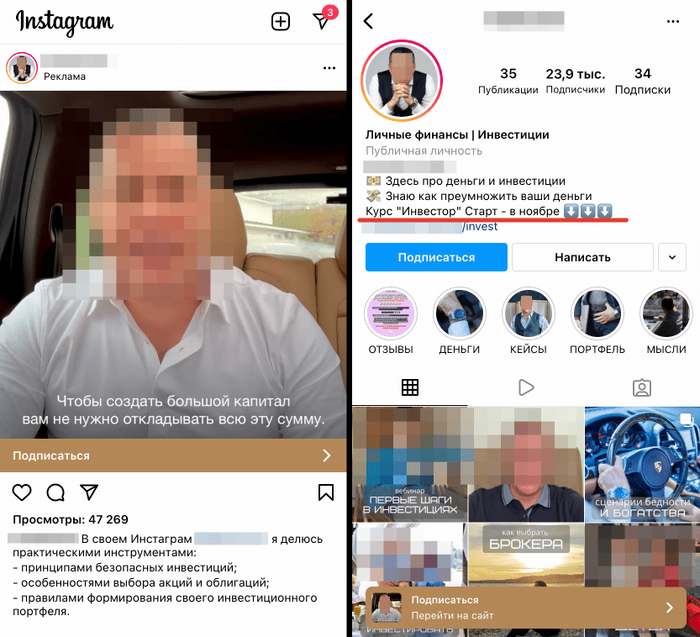

Пару дней назад в Instagram мне попалась реклама одного очень успешного инвестора с капиталом более миллиона долларов (с его слов). Обычно я не перехожу по рекламным ссылкам, но здесь любопытство взяло верх.

В своем рекламном видео данный товарищ заявил следующее:

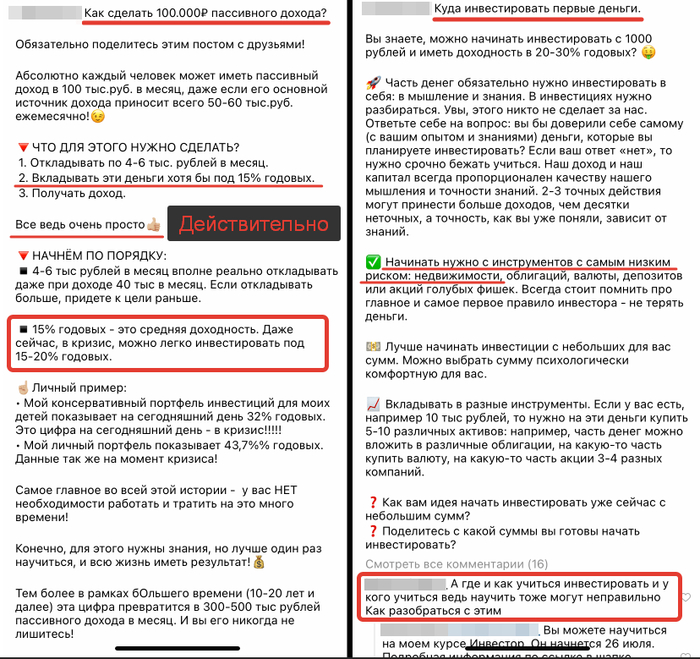

Сильное заявление, согласитесь. В шапке профиля ссылка на обучающий курс “Инвестор”, где он, видимо, расскажет как из 1 млн. сделать 15 млн. Я решил почитать его публикации в Instagram. Мой взгляд зацепился за пост «Как обеспечить себе достойную пенсию».

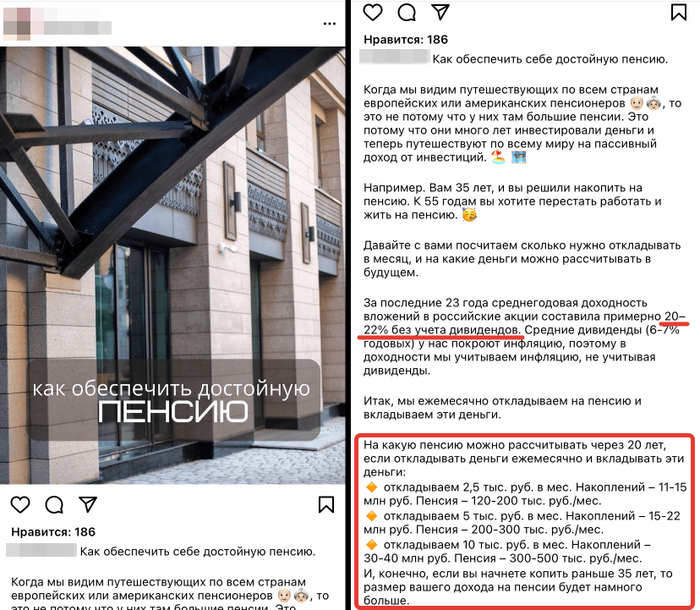

Вот это да! Инвестируйте по 2500₽ в месяц, чтобы через 20 лет получать пенсию в размере 120-200 тысяч рублей! И это при накопленном капитале в 11-15 млн. рублей.

Чтобы инвестировать по 2500₽ в месяц и получить через 20 лет капитал размером в 11-15 млн. рублей, необходимо иметь среднюю годовую доходность в районе 22-24%. Это очень оптимистичный прогноз, а скорее даже нереальный. Если говорить о рынке акций, то обычно закладывают доходность в районе 5-6% сверх инфляции, но никак не 22-24%.

Но ещё интереснее размер пенсии. Данный товарищ предлагает выводить по 120.000-200.000₽ в месяц (или 1,44-2,4 млн. ₽ в год) с капитала 11-15 млн. рублей. Ежегодные изъятия составляют 13-16% от размера капитала!

Ох, какие же дураки все эти долгосрочные инвесторы, которые спорят о безопасной ставке изъятия средств, чтобы капитала хватило на 30-50 лет: 3,5% или 4%.

Конечно, выводить по 13-16% в год вам никто не мешает, но вопрос на сколько лет хватит накопленного капитала. Если вы планируете прожить всего 5 лет на пенсии, тогда всё ок.

Ещё несколько «советов»

Как получать 100.000₽ пассивного дохода в месяц? Да всё просто! Нужно стабильно получать 15% в год, а начинать инвестировать можно с вложений в недвижимость.

В комментариях к посту одна девушка спрашивает: у кого учиться инвестировать? И тут же автор этого поста направил её к себе на курс. Эх… Становится страшно за учеников такого учителя.

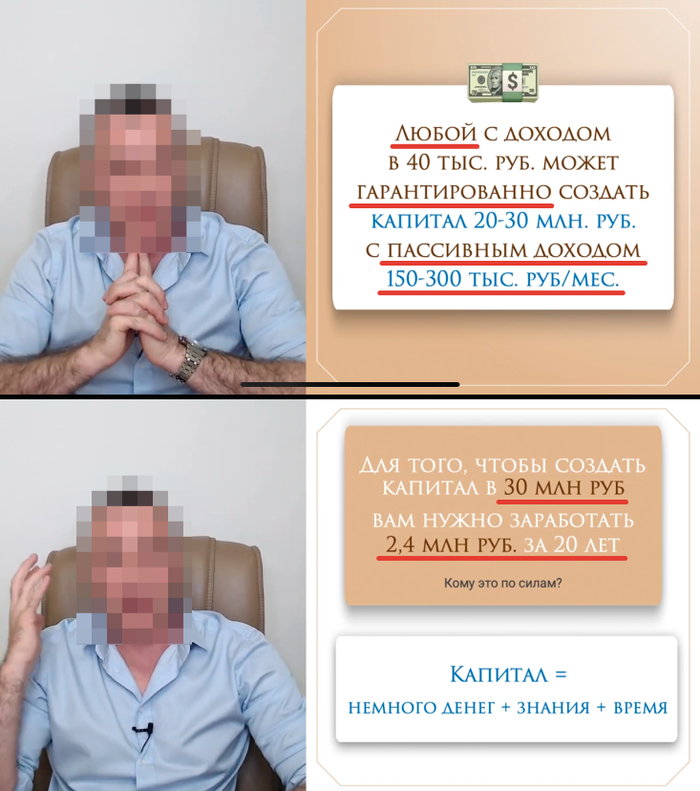

Гарантированный пассивный доход 150-300 тыс. рублей в месяц

Мое любопытство заставило меня пойти дальше и посмотреть его вебинар. Вставлю пару слайдов:

Итак, если перевести его слова в цифры, то получается следующее: если инвестировать по 10000 рублей в месяц на протяжении 20 лет (2,4 млн. руб за все время), то чтобы создать капитал в 30 млн. рублей необходимо иметь среднюю годовую доходность 19,8% (это почти в 2 раза выше рыночной доходности акций США за последние 90 лет).

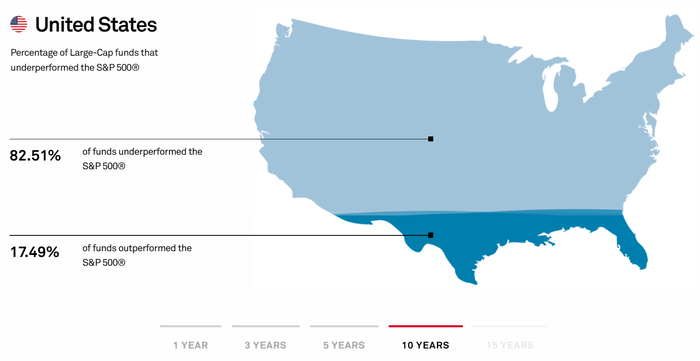

Простой смертный не может добиться такой средней доходности на столь длинном отрезке времени. Только 17,49% активно управляемых фондов в США показывают доходность выше доходности индекса S&P500 на отрезке в 10 лет (исследование SPIVA). За 20 лет их будет ещё меньше. И это речь о профессиональных управляющих, а не о коучах из Instagram.

Утверждение, что любой сможет гарантированно обыгрывать рынок — просто наглая ложь. Цифры, конечно, привлекательные, но они нарисованы только с целью продать доверчивой аудитории свой обучающий курс.

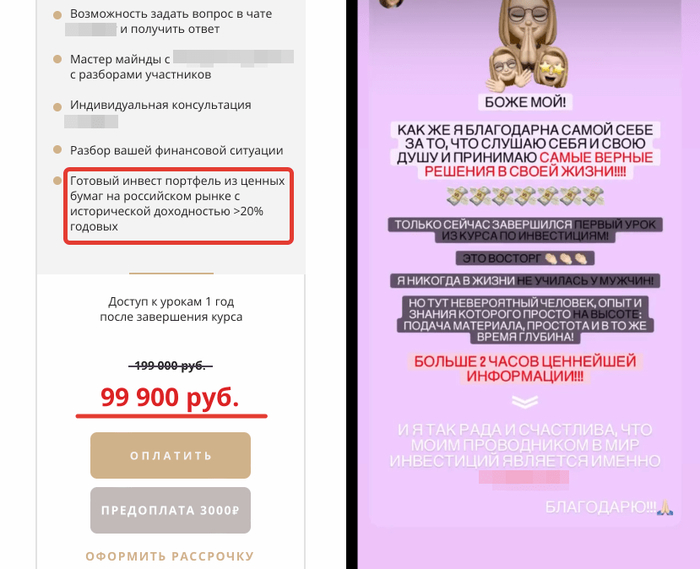

Только посмотрите на стоимость курса и отзывы

Стоимость курса начинается от 9900₽, но только на самом дорогом тарифе стоимостью 99900₽ автор курса составит вам портфель с исторической доходностью более 20% годовых. Серьезно? Неужели взгляд в прошлое, то есть на левую часть графика, стоит 90000₽?

А вот и восторженные отзывы:

Кстати, я могу составить вам портфель с исторической доходностью более 100% годовых, причем бесплатно! Акции Tesla на 50% и Bitcoin на оставшиеся 50%. Только помните, что доходность в прошлом не гарантирует вам такую же доходность в будущем.

Ради интереса я заглянул к этому автору ещё и в Telegram-канал. Мало ли, может там полно полезной и правдивой информации, а я наговариваю на человека лишнего.

У меня большие сомнения, что на его платном курсе мы увидим более глубокие мысли и анализ рынка.

Стоит ли платить за инфопродукт?

Точно не в тематике инвестиции. В интернете полно бесплатной информации и реально полезного контента. Практически у любого брокера сейчас есть свой мини-курс по инвестициям для новичков, на котором вы получите не меньше знаний, чем у коучей из Instagram. Недавно Московская биржа выпустила свой бесплатный курс по инвестициям, где объясняются азы: что такое акции, облигации, фонды и т.д.

Плюс ко всему полно хороших книг на тему инвестиций. Есть замечательные официально бесплатные книги (то есть даже не нужно пиратить и скачивать нелегально), где авторы книги рассказывают об инвестициях на фондовом рынке понятным языком и не вешают лапшу на уши, обещая доходность в 20% годовых.

Есть большое количество каналов на YouTube, где бесплатный контент в разы полезнее, чем многочисленные платные курсы от инфоцыган.

Если вам лень во всем этом разбираться и вы готовы отдать другому человеку деньги, чтобы он вам пересказал весь тот материал, который есть в свободном доступе, что ж, это ваш выбор. Только помните, что новичок с большой вероятностью отнесет деньги тому шарлатану, который пообещает золотые горы, а не тому скучному парню, который рассказывает про доходность в 6% сверх инфляции.

Не кормите инфоцыган, которые обещают научить вас инвестировать! Их основной заработок — это продажа инфопродукта, а не инвестиционный доход. Будь у этого товарища в действительности 1 млн. $ и средняя годовая доходность в 22% на протяжении десятка лет, он бы вряд ли стал продавать свой курс в Instagram домохозяйкам. Какой в этом смысл?

Что касается меня, то 2 года назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некоторую часть своей зарплаты. Банковские вклады давали достаточно маленькую доходность, которой не хватало, чтобы покрыть хотя бы инфляцию. Поэтому полез бороздить просторы интернета. Абсолютно всю необходимую информацию об инвестициях в акции/облигации я нашел в авторских блогах, YouTube и книгах. После просмотра некоторых бесплатных вебинаров и слитых курсов, пришел к выводу, что большинство всех этих коучей в интернете продают воздух, в лучшем случае пересказывая книги, в худшем случае — давая вредные советы и обещая вам нереальные результаты (только чтобы продать курс).

Останов (2)

Продолжаем знакомиться с книгой Адама Туза «Останов. Как ковид потряс мировую экономику.»

Все части сложены здесь.

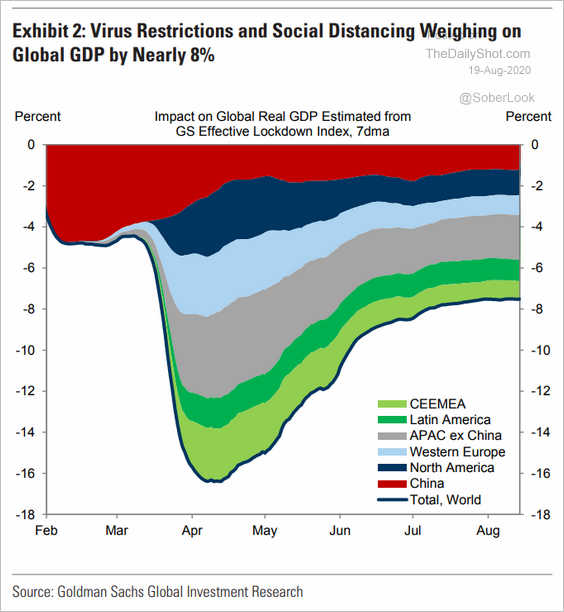

Коротко для ЛЛ: угроза коллапса рынков заставила американцев рисовать триллионы долларов и снабжать ими весь мир. Помощь в изоляции потребовалась многим. Катастрофы не произошло, но цена оказалась велика.

Лавина решений мировых лидеров была из ряда вон выходящей. Действовали все: если правительство запаздывало, компании, организации и просто физические лица действовали сами. В результате останов вызывался часто потребителем, который первым самоизолировался и прекращал активное участие в экономике.

Первым шоком был шок предложения. Перестали летать самолёты. Прекратился туризм. Остановились школы. Закрылись кинотеатры и рестораны. Одним из следствий было увеличение неравенства. Удалённо работать могут далеко не все, а как раз в основном более состоятельные. Также непропорционально сильно пострадали женщины, вынужденные сидеть дома с детьми, оставшимися без присмотра.

Следующим был шок спроса. В условиях неопределённости люди стали тратить меньше. Это больно отозвалось не только на туризме, но и, например, на текстильной промышленности. Чтобы сохранить рабочие места, развитые социальные государства обратились по примеру немцев к концепции частичной занятости. Но это в Европе. В Индии состоялся массовый исход из города в деревню. США болтались где-то посередине с их резко выросшей безработицей. Каждую неделю всё новые миллионы подавали заявления на пособие.

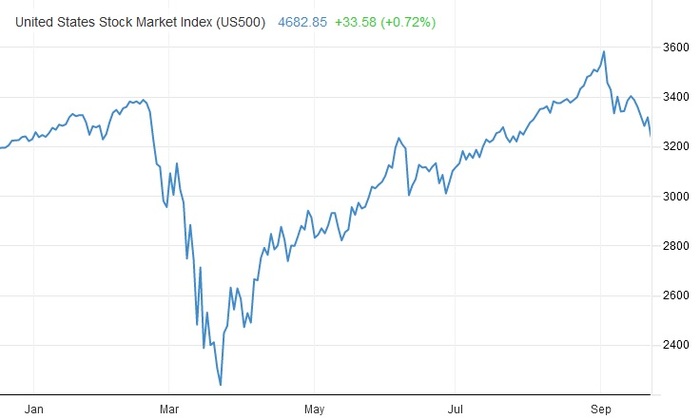

Снижение спроса включило порочный круг дальнейшего снижения предложения. Потрясения пережила и система кредита. Ведь кредит — он основан на ожидании по поводу будущего, и если они не радужные — коллабирует и он. Угроза полного коллапса системы заставила государства действовать. И хотя передовицы в прессе были посвящены ценам акций, на рынках корпоративных и суверенных займов царила не менее опасная паника. Если долговые расписки Италии или Испании ставили под вопрос способность этих стран адекватно реагировать, то инверсия рынка американских казначейских обязательств угрожала основам современного мирового порядка.

На трежерях базируется господство доллара. Они — окончательный безопасный актив мировой экономики, поддержанный авторитетом мощнейшей мировой державы. В любой момент можно быть уверенным: если вам нужны деньги, вы можете скинуть трежеря, и на них непременно найдётся покупатель. Но март 2020 года стал исключением. Мировой инвестор скидывал всё — и акции, и бонды. Ему нужен был доллар, и только доллар. Две трети продаж трежерей в марте осуществили иностранные продавцы. И три четверти были проданы алгоритмами. Компьютер автоматом сбрасывает актив при колебаниях курса.

Колебания курса трежерей были плохой новостью для хедж-фондов, играющих на крошечной разнице между их ценой и фьючерсами. Они были вынуждены сгрузить свыше 100 миллиардов на рынок. На котором теперь царила паника. В таких условиях на сцену должен выйти заёмщик последней надежды. Конечно, это была ФРС. Начиная с 9 марта Трамп чуть ли не потрясал кулаками, требуя от Пауэлла решительных действий.

И деньги от ФРС пошли. Сначала сотни миллиардов на поддержку репо-сделок. 15 марта процентную ставку уронили в ноль (как уже случалось в 2008 году). Более того, ослаблялись условия для так называемых своп-линий, позволяющих обменивать на доллар мировые валюты в практически неограниченных количествах. На этот раз главным получателем долларовой помощи была не европейские, а азиатские банки. Шестерёнки этой системы приводились в движение не главами правительств, а незаметными чиновниками из высшего руководства центробанков, МВФ, БМР и крупных банков.

Проблемой оставались рынки капитала. Центробанки мира занялись скупкой ценных бумаг, чтобы не позволить курсам валиться дальше. Это стало возможным по причине открытия долларовых задвижек ФРС. К концу третьей недели марта 39 центробанков мира снизили процентные ставки, ослабили условия кредитования и установили специальные линии кредитования. Но причина кризиса — коронавирус и мероприятия по его сдерживанию — сохранилась. Мировому инвестору кризис обошёлся в 26 триллионов долларов.

Подход Пауэлла к стабилизации рынков был триединым. ФРС предоставила займы нуждающимся компаниям. Далее, были созданы два органа по кредитованию крупных работодателей, которые скупали займы напрямую и у инвесторов. И, наконец, деньгами помогли и государственным и муниципальным учреждениям. Все эти действия вызвали генерацию доллара из воздуха темпом в миллион долларов в секунду! После того, как ФРС скупила активов на триллион долларов, рынок успокоился. Финансы потекли привычным маршрутом, обеспечивая устойчивое восстановление курсов акций.

Как водится, польза от восстановления распределилась неравномерно. Богатство мировых миллиардеров выросло на 1,9 триллиона. А насколько выросло Ваше?

Вот так, в который уж раз, центробанки стали конечным гарантом спокойствия в мировой экономике. Предыдущим случаем была мантра «Whatever it takes», запущенная председателем ЕЦБ Марио Драги во время спасения европейских финансов.

После центробанков настала очередь правительств. 25 марта американский Сенат единогласно проголосовал за «Закон о заботе», ассигновавший на пособия, налоговые льготы и прочую поддержку свыше двух триллионов. Другие страны не отставали. К январю 2021 объём помощи во всём мире достиг впечатляющих 14 триллионов долларов! При этом больше всех тратили развитые страны — 8,5% ВВП. Бедные — всего 2%, но и это для них было внушительной суммой. Не скупились европейцы во главе с немцами, отличающимися до того финансовой дисциплиной. А вот Китай, заборовший эпидемию, был более сдержан. Кому пришлось тратить больше всех — это американцам с их слабым социальным государством. Доходы домохозяйств получили поддержку. Поползли вверх сбережения. И импорт, поднимая мировой спрос.

Хоть столь внушительные вливания побуждают задумываться о некоем «новом социальном договоре» в США, на самом деле финансовая политика государства и в этот раз послужила господствующим интересам и консервации неравентства, как это бывало и раньше. Адекватная страховка по безработице не возникла. Мигранты, работающие «вчёрную», остались за бортом. И т.д. и т.п.

Естественно, подобное расточительство отразилось на госдолге. Но в условиях крайне низких процентных ставок по нему с этим можно жить. Немцы даже заработали на отрицательной ставке своих гособлигаций ни много, ни мало — 12 миллиардов евро. Если учесть, что центробанки по обоим сторонам Атлантического океана покупали долговые обязательства, получается, что мы стали свидетелями гигантской монетизации госдолга. Говоря проще: весь это праздник жизни финансировался печатью денег. Казалось бы, существует опасность инфляции. Но её не было ни при сходных обстоятельствах Японии девяностых, ни в процессе «количественного» смягчения десятых годов. Но если до недавних пор европейцы сочетали расширение денежной массы с требованием жить по средствам, то в этот раз центробанки апплодировали кризисному увеличению госрасходов, хоть и оправдывались, что сами они скупают госдолг лишь в интересах стабилизации. В 2020 году этот когнитивный диссонанс вышел на новый уровень. Оставался вопрос: что будет тогда, когда потоки кризисной помощи будут прекращены? Не стала ли мировая экономика зависима от иглы дешёвых денег?

Это была не стройная система господдержки, нет. Это был «запутанный и плохо скроенный монстр». Людям просто платили за то, что они не работают. Обеспечено это было госдолгом и печатью денег. Но платили не только простым работягам, сидящим дома с детьми. Платили и компаниям, и организациям. Неудивительно, что впрыснутые деньги пошли на повышение курса акций и займов. Даже молодёжь, получая свежие выплаты, бросалась спекулировать акциями. В таких условиях ФРС не нужно уже было покупать гособлигации. Этим уже занимались остальные. Но не все акции подорожали. Курсовой фейерверк затронул узкую группу счастливчиков во главе с цифровыми гигантами. Обычный бизнес часто продолжал балансировать на грани банкроства, как это было с торговыми сетями. Так дискриминационная природа коронавирусного кризиса запустила неистистовство на бирже, ведомое дневными розничными торговцами.

У богатых свои причуды. А как было с остальным миром? Надо сказать, что страны за пределами «золотого миллиарда», наученные горьким опытом прошлых кризисов, выработали методы борьбы с ними. Во-первых, они минимизировали займы в чужих валютах. Думаете, не было желающих ссудить в «тугриках»? Как бы не так, в мире почти нулевых ставок всегда кто-то находился. Так иностранный инвестор стал брать на себя валютный риск. Во-вторых, страны перестали держать валютный курс во что бы то ни стало. Эта политика приводила к притоку капиталов в хорошие времена и в моментальном их выведении в кризис, что обескровливало госрезервы по мере попыток удержать курс от падения. Потом всё равно следовала девальвация и болезненное повышение процентных ставок. Вместо этого центробанки стали пользоваться точечными интервенциями, сглаживающими колебания. Да, для такой политики нужны солидные резервы. И они были не только у Китая, но и у России, Бразилии, Таиланда, Индонезии. Те, у кого их не хватало — организовывали взаимопомощь с соседями. В-третьих, особое внимание уделялось регулированию системно важных банков. И, в-четвёртых, ограничения на контроль движений капитала перестали быть табу. Это всё дополнялось более конструктивной ролью МВФ, который на деле стал помогать развивающимся странам.

Тем не менее, помощь наименее развитым странам настоятельно требовалась. Желание эмитировать СПЗ натолкнулось на вето американцев, не желающих спонсировать Венесуэлу и Иран. Ограничились мораторием на выплату долгов. Странам со средним доходом стал помогать МВФ. Но кого-то было уже поздно спасать, а именно Аргентину, Ливан и Эквадор. Все три кончили дефолтами. Но в целом стоит признать, что Третий мир справился с кризисом на удивление хорошо. Антикризисный инструментарий работал. Накопленные резервы позволили сгладить девальвации. А безудержная эмиссия доллара со стороны ФРС вообще стала задирать курсы локальных валют вверх. Местным центробанкам пришлось даже снижать процентные ставки. Что отличало ситуацию 2020 года — это что финансовый кризис не обусловливал, а следовал за кризисом в реальной экономике. Когда потребление сжималось — сжимался и импорт, улучшая торговое сальдо.

Лакмусовой бумажкой стали страны Латинской Америки. И без того уже задолжавший Эквадор не перенёс падения цен на нефть и импортированного отпускниками вируса. В соседнем Перу финансы были в лучшем положении. Но там приход вируса стал особенно опустошительным, что привело к протестам и смене президента. Колумбия получила отдачу от своей хорошей системы здравоохранения, однако и там в трущобах положение было неутешительным. Венесуэла столкнулась с дефицитом электроэнергии и даже воды. Тяжко было и в сравнительно благополучном Чили, вынужденном допустить неслыханный со времён Пиночета дефицит госбюджета в 9,6%. Удержать валютный курс помогли МВФ и ФРС. В Мексике политика АМЛО по борьбе с пандемией была пассивной. Результатом стало падение за черту бедности десятка миллиона мексиканцев. Каждый тысячный умер от вируса — больше было только в Перу. В Бразилии правительство тоже поначалу пыталось экономить, но под давлением парламента было вынуждено заняться антикризисным финансированием, платя по 600 реалов в месяц 68 миллионам бедняков. Что ж, это снизило бедность, факт.

Итак мы видим, что даже те, кого кризис коснулся сильнее всего, смогли выплыть. И сохранить при этом доступ к рынкам капитала. Но всё же удар по экономике был сильный: сокращение ВВП на 5-9%, молодёжная безработица, рост бедности. Что же будет в будущем, когда прекратится финансоваая помощь? В то время, как АМЛО удержал госдолг в Мексике ниже 50% ВВП, Бразилия приблизилась к опасной черте в 100%. А если придут всё новые волны вируса? Как бы то ни было, одно ясно: антикризисный инструментарий сработал всюду.

Мы видим, что пандемия заставила весь мир эмитировать деньги и влезать в долги не только для поддержки граждан, запертых в изоляции, но и для поддержания работы рынков капитала. Да, можно порадоваться вместе с автором, что ущерб от пандемии удалось ограничить. Но какой ценой?! Об этом не задумывались на волне страха. Между тем, и вирус не ушёл, и в долгах все, как в шелках. Следующего чёрного лебедя ждать недолго. Чем ответят тогда, снова деньги с вертолёта разбрасывать? Адам уверяет об отсутствии инфляции. Это было в 2020 кризисном году. А сегодня нарисованные триллионы уже надувают инфляционные пузыри по всему миру.

Весна 2020 года наглядно продемонстрировала шаткость мировой финансовой системы с опорой на доллар. Ещё один такой удар — и она может не устоять. В системе явно что-то не так.

К сожалению, автор не находит места ситуации в России и странах Восточной Европы, а жаль. Неудивительно для источников из англосаксонской прессы. Однако если уж взялся писать мировую историю — будь добр писать обо всех.

Тинькофф Инвестиции — в чем подвох?

Это необычная альтернатива другим брокерам на российском рынке. Тинькофф разработал свое мобильное и веб-приложения, с помощью которого легко и удобно пользоваться инвестиционными инструментами. У сервиса объективно много преимуществ. Но возникает вопрос: Тинькофф Инвестиции — в чем подвох? Есть ли минусы у инвестиционного помощника и так ли они страшны?

Что такое Тинькофф Инвестиции?

Это сервис, который открывает физическим лицам доступ на биржу. Частные инвесторы могут с помощью него:

- открыть брокерский счет;

- изучить информацию о ценных бумагах (акции, облигации, валюта);

- купить ценные бумаги;

- отследить рост бумаг в своем инвестиционном портфеле;

- получать дивиденды;

- составить налоговый отчет;

- бесплатно вывести деньги на карту Тинькофф.

Интерфейс мобильного и веб-приложения очень простой, с ним может разобраться даже новичок. Чтобы использовать сервис и стать участником бирже, нужно:

- Зарегистрироваться в приложении (указать свой телефон, придумать пароль и ввести проверочный код из смс).

- Пополнить брокерский счет. Сделать это можно не только с любой дебетовой карты, но и через Apple Pay и Google Pay.

- Найти нужные ценные бумаги и купить их.

В офис приходить не нужно. Особенность работы банка Тинькофф состоит в том, что он работает только онлайн — без отделений. Если инвестор — не клиент банка, то для оформления необходимые документы для подписи привезет курьер. Доставка осуществляется бесплатно. Для постоянных клиентов бумажный этап не нужен. Необходимо только скачать приложение и зарегистрироваться.

Особенности сервиса Тинькофф Инвестиции

Разработка собственного приложения для работы с инвестициями — это необычный подход к работе банка. Большинство частных инвесторов привыкли работать с терминалом Quick. Тинькофф попытался переманить клиентов со стандартной площадки на новую. Для этого сервис Тинькофф Инвестиции был сделан очень доступным, с простым интерфейсом. Так, чтобы разбираться в нем долго не приходилось.

Тинькофф приготовил комплексное предложение для своих клиентов:

- бесплатные курсы для инвесторов-новичков и для продвинутых пользователей;

- открытие брокерского счета;

- сервис Тинькофф Инвестиции — как онлайн-брокер и доступ к бирже;

- аналитика и советы от банка (котировки в реальном времени, графики, инвестиционные новости, рекомендации и т.д.);

- вывод денег на карту кредитно-финансовой организации.

Так в чем подвох карты Тинькофф Инвестиции по отзывам клиентов? Никаких подводных камней нет — за хороший сервис нужно платить клиенту. Карта достается бесплатно, но за нее нужно платить ежемесячно 99 рублей. При этом есть способы не платить за обслуживание. Например, участвовать в акциях банка или хранить постоянно на счету не меньше 50 000 рублей.

С другой стороны, карта Tinkoff Black предлагает много бонусов в использовании, кроме вывода дивидендов или прочих денег от инвестирования:

- кэшбэк до 15%;

- начисление средств на денежный остаток — до 6% годовых;

- бесплатное пополнение счета и снятие денег без комиссии.

Сколько стоит сервис?

Тинькофф разработал несколько тарифов для клиентов, которыми они могут воспользоваться:

Источник https://pikabu.ru/story/testyi_dlya_nekvalifitsirovannyikh_investorov_otvetyi_8499546

Источник https://mainfin.ru/wiki/term/tinkoff-investicii-v-chem-podvoh

Источник

Источник