Венчурные инвестиции: риски или высокая прибыль?

Оглавление

Венчурные инвестиции: риски или высокая прибыль?

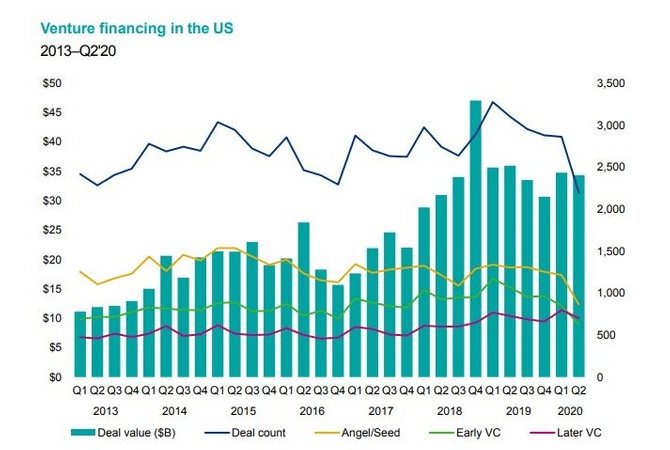

За первые девять месяцев 2020 года американские венчурные компании инвестировали в технологические стартапы 88,1 млрд $ , в сравнении с 82,3 млрд $ за первые девять месяцев 2019 года.

Уже несколько лет подряд инвестирование в инновационные компании является доминирующим направлением венчурного капитала – в 2019 году на высокотехнологичные компании пришлось 7 8 % всех финансов, а в 2018 году – 74 % .

Несмотря на пандемию коронавируса, ведущие венчурные компании продолжают запускать новые фонды с «серьезной» капитализацией. Greylock Partners, один из первых инвесторов Airbnb, начал собирать деньги для своего фонда во время пандемии, а уже в сентябре сообщил о собранном миллиарде долларов .

Lightspeed Venture Partners, первый сторонний инвестор Snap, в апреле объявил, что привлек более 4 миллиардов долларов для трех новых фондов, поддерживающих стартапы на первых этапах развития бизнеса.

Инвесторы говорят, что они делают ставку на то, что пандемия будет оказывать длительное воздействие на глобальную экономику, переводя бизнес-активность в интернет, компенсируя потери традиционных каналов продаж.

Венчурные фонды активно инвестируют в стартапы, нацеленные на дальнейшую цифровизацию таких секторов, как банковское дело, розничная торговля и здравоохранение.

Что такое венчурные инвестиции?

Венчурные (высоко рискованные) инвестиции — это и форма прямого вложения средств, и вид финансирования. Начинающим перспективным компаниям предоставляются деньги для развития. Чаще всего участниками венчурного рынка выступают инвестиционные банки, иные финансовые институты и владельцы значительных капиталов.

С одной стороны, это очень рискованно. Однако, размер потенциальной прибыли значительно превышает возможные риски. Для новых компаний или предприятий, имеющих ограниченную операционную историю (менее двух лет), венчурное финансирование становится все более популярным и даже необходимым источником привлечения капитала.

Особенно, если у них нет доступа к рынкам капитала, банковским кредитам или другим долгосрочным заемным инструментам.

Венчурный капитал — это один из вариантов непосредственного инвестирования, получивший активное развитие после Второй мировой войны. Профессор Гарвардской школы бизнеса Жорж Дорио считается «отцом венчурного капитала».

Он первым основал Корпорацию исследований и разработок (США) в 1946 году, накопив в фонде 3,5 миллиона $ для перспективного финансирования компаний, которые монетизировали военные технологические разработки.

Первые инвестиции пионера венчурного капитала были сделаны в фирму, которая использовала рентгеновские технологии для лечения рака. Вложенные 200 тысяч $ , вскоре превратились в 1,8 миллиона $ , когда компания провела свое IPO в 1955 году.

Инвестированные на начальном этапе в Google ( 100 тысяч $ ), в Facebook ( 500 тысяч $ ) или в Apple ( 150 тысяч $ ), вернулись владельцам акций десятками миллиардов $.

Как работают венчурные инвестиции?

Изобретения и инновации стимулируют развитие экономик многих стран. Более того, они обладают мощным влиянием на коллективное воображение нации. В литературе и киноиндустрии сложился даже определенный образ такого новатора, вроде современного ковбоя, бродящего по новым промышленным границам почти так же, как ранее американцы исследовали Запад.

Рядом с ним стоит венчурный инвестор, мудрый напарник, готовый помочь герою преодолеть все трудные моменты. Конечно, в обмен на определенный пакет акций.

Как и в большинстве мифов, в этой истории есть доля правды. Первые венчурные инвесторы стали легендами благодаря той роли, которую они сыграли в создании современной компьютерной индустрии.

Их инвестиционные знания и опыт работы были столь же ценны, как и их капитал. Но по мере того как венчурный бизнес развивался в течение последних 30 лет, образ ковбоя с его закадычным другом становился все более устаревшим и не соответствующим реальности.

Венчурное инвестирование заполняет пустоту между источниками финансирования инноваций (корпорации, государственные органы, родственники предпринимателя) и более дешевыми источниками капитала, доступными предприятиям. Однако, требуется, чтобы:

- венчурная индустрия обеспечивала достаточную доходность вложенного капитала;

- объект инвестирования имел достаточный потенциал роста, создавал высококачественные идеи, которые принесут высокую прибыль.

Проще говоря, задача состоит в том, чтобы получить стабильно высокую отдачу от инвестиций в изначально рискованные предприятия. Венчурные инвестиции, в большинстве своем, нельзя назвать долгосрочными.

Целью такого инвестора является вложение денег до тех пор, пока компания не достигнет достаточного размера и доверия, чтобы ее можно было продать корпорации или провести IPO с высокой ценой в первые дни торгов на бирже.

Как стать венчурным инвестором?

Исторически сложилось так, что только квалифицированные инвесторы ранее имели возможность заниматься венчурным инвестированием. В 2015 году в США был принят закон Jumpstart Our Business Startups Act, открывший доступ обычным инвесторам в это направление работы с перспективными активами. После этого появилось несколько венчурных платформ для неквалифицированных инвесторов.

Венчурные инвестиции не следует путать с инвестициями в частные акции. В этом направлении чаще работают более крупные и известные частные фирмы. Обычная статистика в сфере венчурного инвестирования выглядит следующим образом:

- инвестируется в 10 стартапов;

- в первый же год закрывается 3 компании;

- во второй год работы банкротами становятся еще 3 компании;

- посредственный рост демонстрирует 3 компании;

- всего одна компания «взлетает», обеспечивая инвестору прибыль, превышающую инвестиции в десятки, а то и сотни раз.

Инвесторов привлекает работа в этом направлении, поскольку появляется возможность стать мажоритарным акционером перспективной компании, которая вскоре войдет в список голубых фишек . По большому счету, это можно рассматривать как вариант диверсификации инвестиционного портфеля .

Финансирование, пусть и в высоко рискованные, но и высокодоходные, грамотно подобранные активы, дает возможность получить значительный потенциал роста. Правда, приходится ждать несколько лет, пока инвестиции вернутся.

Венчурное инвестирование является рискованным и должно осуществляться только с деньгами, которые инвесторы могут позволить себе потерять. Лучше не вкладывать больше 5 % капитала, предназначенного для работы с ценными бумагами, в эти спекулятивные инвестиции.

Инвесторам, готовым окунуться в пучину венчурного инвестирования, предлагается заняться венчурным инвестированием через специальные фонды (компании):

1. Hercules Capital, публично торгуемая компания по развитию бизнеса, которая финансирует инновационные венчурные компании. Фонд Hercules Capital fund (HTGC) предлагает инвесторам возможность инвестировать в широкий спектр стартапов. В настоящее время фонд предлагает высокую доходность по своим акциям — в размере 9,7 % . Правда, несмотря на достаточно высокую доходность сейчас, нет никаких гарантий, что это будет продолжаться достаточно долго.

2. Horizon Technology Finance (HRZN) предоставляет обеспеченные кредиты венчурным компаниям. После выхода стартапа на прибыль, проценты по кредитам выплачиваются акционерам в виде дивидендов. В настоящее время акции этой компании торгуются по 11,88 $ /акцию, дают доходность 10,1 % .

3. SharesPost — фирма, которая предлагает частные инвестиции для квалифицированных инвесторов, дает более мелким инвесторам доступ к венчурному капиталу стартапов. SharesPost предлагает большую ликвидность, чем прямые венчурные инвестиции.

4. AngelList предлагает как квалифицированным, так и неквалифицированным инвесторам возможность вложить средства в стартапы.

5. SeedInvest — компания, основанная опытными инвестиционными профессионалами, уже успешно вложила средства 150 стартапов. Венчурный рынок SeedInvest позволяет инвесторам просматривать имеющиеся предложения в интернете, прежде, чем начинать действовать.

Венчурный рынок более приспособлен для квалифицированных инвесторов

Существует множество онлайн-платформ для квалифицированных инвесторов , чтобы выйти на рынок стартапов. Forge, к примеру, открывает доступ к рынку стартапов, где инвесторы могут запускать сделки для инвестирования в избранные инновационные компании.

EquityZen — это стартап-платформа, предоставляющая инвестиционные возможности через компании, находящиеся на стадии pre-IPO . Правда, здесь высокий для России порог вхождения – квалифицированным инвесторам потребуется не менее 20 тысяч $ .

Crowdfunder — это своеобразный интернет-супермаркет стартап-компаний. Краудфандинговая платформа перечисляет инвестиционные возможности на своем веб-сайте, а квалифицированные инвесторы выбирают свои направления работы.

FundersClub обещает профессиональную проверку стартапов. И действительно, через нее можно инвестировать всего в 1-2%% проверенных аналитиками стартапов. FundersClub показывает чистую нереализованную прибыль своих инвесторов ежегодно, с момента ее создания в 2013 году.

Венчурные инвестиции, которые становятся все более популярными в последнее время, все чаще используются для диверсификации традиционного инвестпортфеля акций и облигаций.

Агрессивные инвесторы, стремящиеся обнаружить золотую жилу в огромном массиве стартапов, финансируют новые бизнес-проекты в надежде разбогатеть. Спасибо за внимание, всегда ваш Максимальный доход!

Венчурные инвестиции — что это такое и насколько развита сфера в России

Венчурные инвестиции — самые доходные вложения в мире, но в то же время и самые высокорисковые. Слово «венчурные» пошло от английского «venture», которое означает «авантюра», «рискованное предприятие». Однако не каждая инвестиция в бизнес является венчурной — это зависит от некоторых параметров, о которых мы поговорим ниже.

Кроме того, из статьи вы узнаете, что такое венчурные инвестиции в целом, как они работают, на какую прибыль могут рассчитывать инвесторы, как привлечь венчурный капитал, примеры самых успешных венчурных компаний в России и в мире.

Что такое венчурные инвестиции

Венчурные инвестиции — это вид высокорисковых инвестиций, при которых деньги вкладываются в стартапы, которые имеют масштабируемую структуру. Этот вид вложений характеризуется высокими риском и большой прибыльностью в случае успеха компании.

Если говорить простыми словами, то венчурные фонды или отдельные инвесторы выбирают 20-30 молодых стартапов (на стадии запуска или нескольких месяцев работы) с перспективной новой технологией или идеей и вкладывают в них деньги, надеясь на рост в несколько сотен или тысяч раз.

При этом нужно понимать, что не любая новая компания будет венчурной. Одними из главных особенностей венчурного проекта является новизна идеи и потенциал масштабирования.

Например, новый сервис по типу Couchsurfing будет считаться венчурной компанией, в то время как запуск нового барбершопа — обычной. Потому что в случае успеха новый Couchsurfing можно легко масштабировать на мировую целевую аудиторию, а с барбершопом так сделать не получится.

Есть две причины, почему компании и отдельные лица занимаются венчурными инвестициями:

- Прибыльность — доходность от венчурных инвестиций исчисляется тысячами процентов, в результате чего прибыль в несколько сотен раз перекрывает убытки по другим проектам которые провалились;

- Эмоции — людей привлекает причастность к чему-то новому, а не просто деньги. Например, инвестируя в блокчейн-проекты инвестор чувствует свое участие в развитии инновационных технологий.

Однако несмотря на высокий доход венчурные инвестиции имеют и ряд серьезных недостатков:

Как работают венчурные инвестиции

Как работают венчурные инвестиции:

- Инвестор находит 20-30 перспективных стартапов и детально изучает их предложение и «дорожную карту».

- 30% компаний закрываются в первый год после запуска — инвестор теряет все инвестиции, вложенные в эти компании.

- 30% компаний погибают на втором году работы — еще 30% инвестиций навсегда теряются.

- 30% компаний развиваются в обычном режиме, в лучшем случае принося средние 20% в год и дивиденды.

- 10% компаний «взлетают» и увеличивают общие вложение в десятки/сотни/тысячи раз.

Из описанных выше этапов становится ясно, что основной задачей венчурного инвестора становится найти такой стартап, который в результате вырастет в сотни/тысячи раз и прибыль от инвестиций перекроет убытки от всех остальных компаний.

Если венчурному инвестору удалось угадать такой стартап, то, считай, «дело в шляпе», если нет — то в лучшем случае можно он будет получать среднюю прибыль от 20-30% компаний, которые не умрут после запуска. Именно по этой причине венчурные инвестиции являются самыми высокорисковыми.

Однако даже в этом виде вложений риск может быть разный, и зависит от того, как каком этапе были инвестированы деньги:

- На раннем этапе венчурного инвестирования риск выше, но и прибыль очень высокая. Такой тип инвестирования называется ангельским раундом, а инвестор — бизнес-ангелом. Подобным способом можно очень дешево приобрести хорошую долю будущего «единорога». Средний размер венчурных инвестиций на данном этапе составляет $100 000 — $1 млн, за которые можно получить 5-10% акций.

- На более позднем этапе, после того как компания протестировала бизнес-модель и наладила бизнес-процессы, риск уменьшается, но вместе с ним уменьшается и потенциальная прибыль. Кроме того, значительно увеличивается порог входа — в большинстве литеральных раундов инвестирования он начинается с $10 млн, из-за чего основными участниками являются крупные венчурные фонды.

Венчурные инвестиции являются долгосрочными вложениями, средний срок удержания ценных бумаг компании составляет 7-10 лет. При этом есть три способа завершить сделку и получить прибыль:

- Продать акции на бирже, после того как компания завершит IPO. Обычно сразу после листинга ценные бумаги показывают самую высокую доходность в моменте.

- Продать свою долю, после того как компания будет продана крупному игроку.

- Заключить внебиржевую сделку, однако на практике это случается крайне редко.

Исходя из этого можно сказать, что венчурные инвестиции нельзя использовать как стабильный источник пассивного дохода, и, конечно, нельзя вкладывать свои «последние деньги».

Доходность венчурных инвестиций

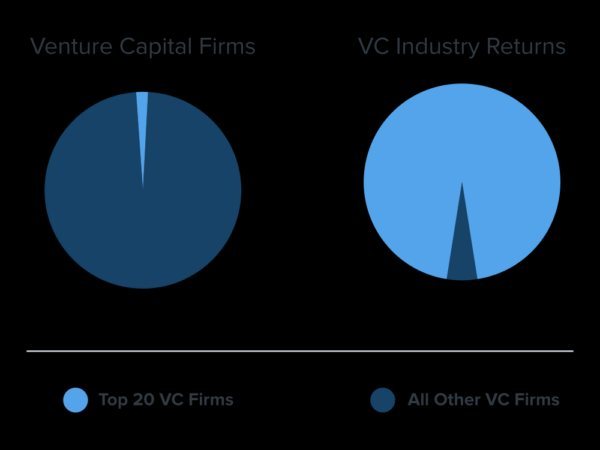

Выше уже было сказано, что венчурные инвестиции — самые доходные и в то же время самые высокорисковые инвестиции в мире. Однако на них зарабатывают не все — согласно исследованию компании Wealthfront, только ТОП-20 (2%) самых крупных венчурных фирм получают 95% прибыли, остальным достается лишь 5% от общей суммы:

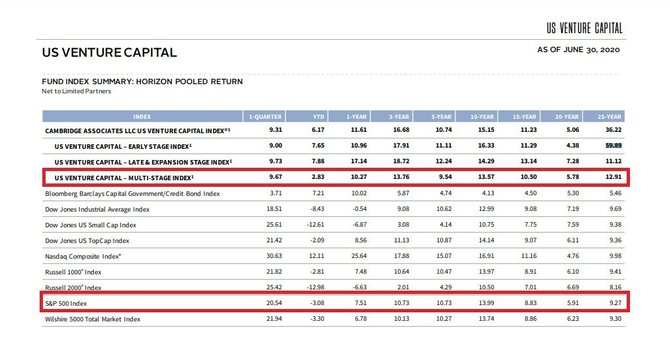

Несмотря на высокий риск, венчурные инвесторы зарабатывают больше, чем те, кто инвестирует в фондовый рынок. Так, согласно отчету Cambridge Associates за второй квартал 2020 года, за последние 25 лет ежегодная доходность венчурных инвестиций составила 12,91% против 9,27% самого популярного индекса фондового рынка S&P 500. А на ранних стадиях доходность венчурных вложений достигла 59,89%:

Согласно статистике аналитического агентства CrunchBase, на начальном этапе успешный стартап зарабатывает около $25 млн, а после развития и создания полноценной клиентской базы стоимость уже достигает $150-250 млн. Каждый инвестор в таком случае зарабатывает от 100% до 1 000% от изначальных вложений.

Примеры венчурных компаний

История знает немало примеров компаний, которые начинали как небольшие проекты «только для своих», но впоследствии смогли привлечь миллионные инвестиции.

Социальная сеть Facebook

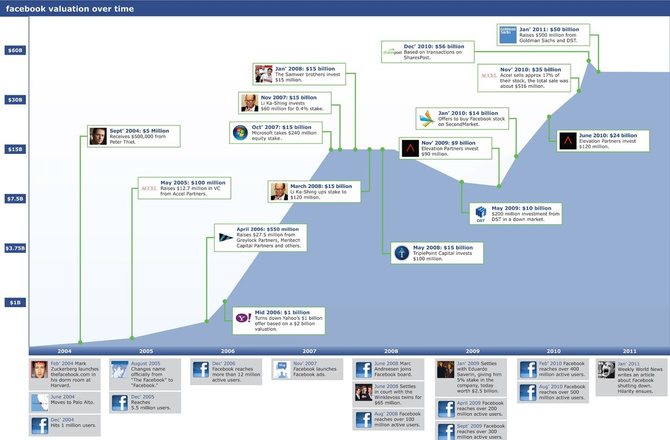

Facebook — это творение Марка Цукерберга, который начал работу над самой популярной ныне соцсетью в 2004 году. Изначально площадка использовалась только его однокурсниками. Но когда сервис стал популярным, Марк бросил университет и полностью посвятил себя проекту.

В том же 2004 году Facebook получил первые в своей жизни инвестиции от бывшего члена совета директоров PayPal — Питера Тиля на сумму $500 000, а к маю 2005 года в проект уже было инвестировано $13,7 млн.

На данный момент количество пользователей Facebook составляет 1,8 млрд, а капитализация достигает $777,4 млрд.

Сервис для краткосрочной аренды жилья Airbnb

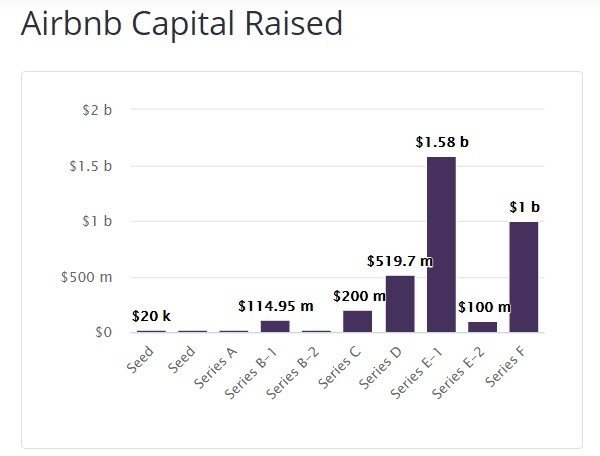

Airbnb появился благодаря решению проблемы, которое придумали два студента из Сан-Франциско, когда они решили разместить нескольких участников конференции на надувном матрасе в своей квартире за небольшую плату, также они пообещали приготовить им завтрак. Как полноценный сервис Airbnb заработал в 2008 году.

В 2009 году компания привлекла первые инвестиции в размере $20 000 от бизнес-инкубатора Y Combinator. Через полгода удалось привлечь еще $600 000 инвестиций. Сегодня количество пользователей составляет 600 млн, а капитализация — $35 млрд.

Мессенджер WhatsApp

Самый популярный мессенджер, который изначально был создан как телефонная книга с отображением статусов, принес миллионы своим авторам и инвесторам. Был запущен уроженцем Украины Яном Кумом и американцем Брайаном Эктоном в 2009 году, которые работали на обычных работах и совсем не ожидали стать миллиардерами.

Изначально создатели не хотели привлекать инвестиции, так как боялись, что инвесторы могут потребовать «засорения» мессенджера рекламой. Весной 2011 года WhatsApp принял первые официальные инвестиции в размере $8 млн от венчурного фонда Sequoia Capital, поставив перед последним условие, что никакая реклама не будет внедряться в приложение.

На данный момент аудитория мессенджера превышает 2 млрд пользователей и приложение находится в собственности Facebook.

Сервис видеоконференций Zoom

Zoom — творение горного инженера из Китая Эрика Юаня, который мечтал работать в Кремниевой Долине и которому восемь раз отказывали в визе США. Однако мечта стала реальностью и после нескольких лет работы Эрик ушел из высокооплачиваемой работы и в 2011 году запустил сервис видеоконференций Zoom.

Еще на этапе презентации инвесторы вложили $3 млн. В 2020 году количество пользователей составило 300 млн, а капитализация превысила $67 млрд.

Сервис такси Uber

В отличии от предыдущих проектов Uber был создан опытными предпринимателями Гарретом Кэмпом и Трэвисом Калаником. Идея будущего звездного проекта началась с того, что партнеры очень долго ждали такси.

Uber появился на свет в 2009 году, и в отличие от большинства стартапов создатели не стремились использовать для развития лишь собственные средства, и охотно принимали венчурные инвестиции от крупных предпринимателей и венчурных фондов.

На данный момент капитализация компании составляет $104,2 млрд.

Как привлечь венчурные инвестиции

Как привлечь венчурные инвестиции:

- Продумать и прописать структуру венчурной сделки.

- Провести документальное оформление компании.

- Оформить term sheet (условия инвестирования).

- Найти инвесторов.

- Составить договор инвестирования и провести переговоры с инвесторами (в случае необходимости).

- Получить деньги.

Смотрите интересное видео с венчурным инвестором, который расскажет как привлечь активы и как заработать:

Как работать с венчурными инвестициями

Описание структуры сделки

Структура сделки — это детализированное описание, как будет проходить сделка: способ привлечения денег, в какой юрисдикции зарегистрирована компания, действия при быстром росте и при его отсутствии, когда состоится следующий раунд.

Есть три раунда привлечения инвестиций:

- Первый (посевной) — у создателя есть презентация идеи, бизнес-план, план создания и запуска продукта;

- Второй — разработана начальная версия продукта и достигнуты первые продажи;

- Третий — у компании стабильная выручка и товарооборот и сходятся показатели unit-экономики в течение как минимум полугода.

Структура сделки считается хорошей, если:

- Инвестор не сомневается в прозрачности сделки, все документы в порядке, порядок действий при каждом из вариантов развития ситуации ясен;

- Не нужно проводить переговоры с каждым инвестором отдельно — условия для каждой группы инвесторов прописаны ясно.

Оформить все эти идеи можно в инвестиционном плане, который покажет серьезность намерений и завоюет доверие инвесторов.

Документальное оформление

Большинство стартапов сегодня направлены на международный рынок, поэтому в данной статье также будем ориентироваться на такой случай.

Самое первое, что придется сделать — это зарегистрировать компанию в иностранной юрисдикции. Наймите опытного юриста, который изучит законодательство стран и предложит самый подходящий вариант. Кроме того, список потенциальных инвесторов также возможно расширить за счет этого фактора.

Для документального оформления также желательно нанять опытную компанию, которая оказывает услуги по регистрации предприятия в выбранной юрисдикции.

Также необходимо открыть банковский счет, однако от подачи заявки до открытия обычно проходит пара месяцев. Поэтому как вариант можно использовать платежные сервисы, преимуществом которых является скорость обработки платежей, что будет очень удобно для клиентов.

Создание term sheet

Term sheet — это неофициальный документ, в котором понятно описываются условия инвестирования и распределения прибыли. Он нужен для того, чтобы начать переговоры с венчурными инвесторами.

Обычно стартаперы создают большой документ на два-три листа А4, однако это может только запутывать инвесторов. Гораздо лучше кратко с цифрами описать основные коммерческие условия.

Пример хорошего term sheet ниже:

Уже на первом этапе поиска инвесторов через интернет им можно отправить term sheet по электронной почте.

Поиск инвесторов

Для большинства стартаперов поиск венчурного инвестора — один из самых сложных этапов, однако если у вас есть правильно составленный инвестиционный план и term sheet, то это будет несложно. Есть несколько способов поиска инвесторов, и интернет значительно упрощает этот процесс. Самые эффективные методы:

- Платформы для запуска стартапов;

- Сети бизнес-ангелов — Funded.com, Angel Capital Association, Angel Investment Network;

- Краудфандинговые сайты — Kickstarter, Indiegogo, RocketHub, OurCrowd;

- Бизнес-инкубаторы и акселераторы — 500Startups, TechStars, Ycombinator;

- Деловые социальные сети — LinkedIn;

- Прямые инвестиции;

- Самостоятельный поиск в социальных сетях и форумах.

Договор об инвестировании и переговоры с юристами

В договоре необходимо четко прописать условия, которые были согласованы еще на первом этапе, причем сделать это нужно в максимально простой и понятной форме, чтобы у инвесторов возникло как можно меньше вопросов.

Чтобы не запутаться, желательно сделать одинаковые условия для всех инвесторов, или если это невозможно, в крайнем случае максимально понятно описать условия для каждой группы инвесторов.

На данном этапе инвесторы также могут захотеть уточнить некоторые непонятные моменты, особенно это касается неопытных инвесторов. Иногда переговоры придется проводить не с инвесторами напрямую, а с их юристами.

Венчурные инвестиции в России

Зачатки венчурного инвестирования в России появились с 1993 по 1996 год, но правовое регулирование вступило в силу только с 2002 года. С начала 2000-х эта сфера в РФ показала какое-то развитие, однако до сих пор Россия значительно отстает от количества венчурных сделок от развитых стран, таких как США, Европа или Япония.

Согласно отчету «Венчурная Россия» в первой половине 2020 года общий объем венчурных инвестиций в России составил всего лишь $183,8 млн:

В то время как, согласно отчету KPMG, в США было инвестировано $34,4 млрд (более половины всех венчурных инвестиций):

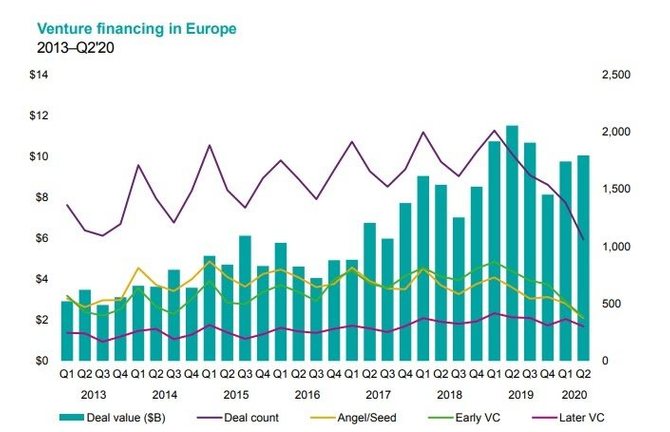

В Европе было зафиксировано $10,1 млрд:

В 2020 году венчурные инвестиции как в России, так и во всем мире сильно просели из-за коронавируса. Если сравнить с размером венчурных инвестиций в России за 2019 год, которые тогда по версии РВК составили $520 млн, то $183,8 млн за полгода в 2020 года — это очень далеко до половины 2019 года.

В РФ участниками венчурного инвестирования выступают три категории: венчурные фонды, бизнес-ангелы и корпорации. В 2019 году по версии РВК их распределение выглядело так:

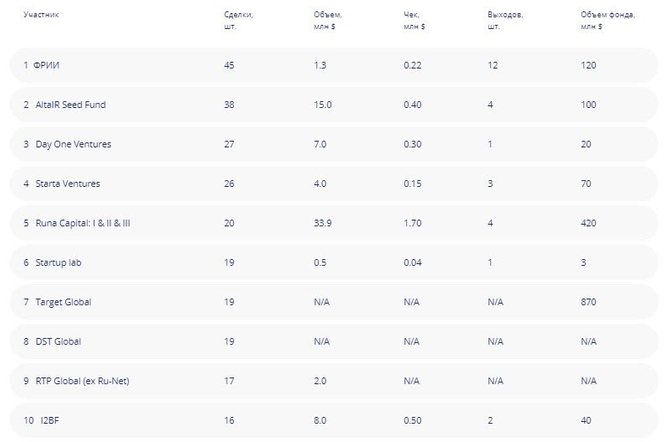

Самыми активными фондами в 2019 году оказались следующие:

Частные венчурные инвесторы состоят в группах и сообществах бизнес-ангелов как, например, Venture Club, Сколковском клубе бизнес-ангелов, Национальной ассоциации бизнес-ангелов и Национальном содружестве бизнес-ангелов.

В 2018 году издание РБК назвало ТОП-8 самых активных бизнес-ангелов РФ, средний размер сделки которых составлял $ 0,02 — 0,05 млн:

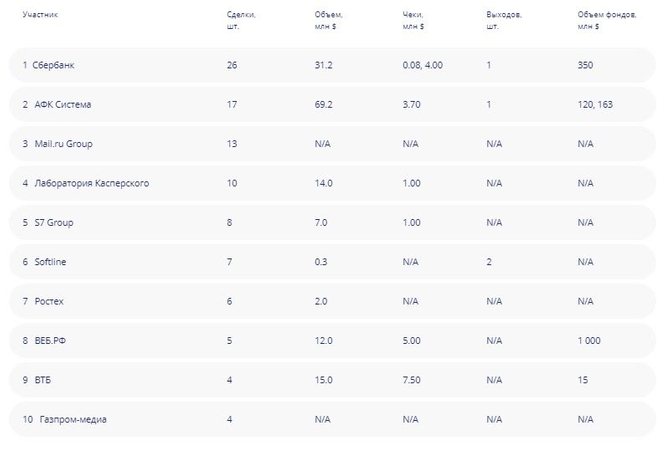

Касательно корпораций ситуация выглядела следующим образом:

Как отмечают российские эксперты, в РФ венчурные инвестиции движутся в сторону корпоративных инвестиций, так как данные компании представляют собой дополнительный интерес в виде потенциальных заказчиков.

Больше информации о венчурных инвестициях в России в видео ниже:

Венчурные инвестиции в России

Венчурные инвестиции — инструмент только для тех, кто наряду с большой прибылью готов к не менее большим рискам, так как, согласно статистике, 9 из 10 стартапов закрываются в течение первых нескольких лет работы. Именно поэтому для венчурных инвестиций не стоит стоит использовать все свои деньги, которые вы планируете потратить на создание источника пассивного дохода.

Что такое венчурные инвестиции и как на этом заработать

Евгений Маляр

Евгений Маляр

# Инвестиции

Венчурное инвестирование

В России самым известным фондом, который занимается венчурным инвестированием, является инновационный центр Сколково.

- Общие представления о венчурном финансировании

- Экспертная оценка венчурного проекта

- Поэтапное финансирование венчурных стартапов

- Методы привлечения венчурного капитала

- Как инвесторы зарабатывают на венчурных операциях

- Примеры венчурных инвестиций в России

- Выводы

В рискованном (венчурном) финансировании заинтересованы обе стороны этого процесса. И инвестор, и донор идеи – каждый со своей стороны идет к одной цели, которая состоит в получении максимальной прибыли. В свою очередь, субъекты соглашения сталкиваются на своем пути с преградами, главная из которых – риски. Как их минимизировать?

Общие представления о венчурном финансировании

По определению, венчурное инвестирование – это финансирование высокотехнологичных долговременных капиталоемких стартапов, успех которых не гарантирован.

При всей авантюрности рискованных проектов, без них невозможен какой-либо научно-технический прогресс. На протяжении всей истории человечества разработка каждого нового продукта сопряжена с денежными и временными затратами, привлечением высококвалифицированных кадров, использованием экспериментальной базы и прочими существенными издержками.

Без венчурных инвестиций никогда бы не появились привычные современным людям предметы, такие как самолеты, телевизоры или компьютеры.

Примером развития успешного венчурного стартапа может служить финансирование Американской Радикорпорацией работ по созданию иконоскопа и системы трансляции движущихся изображений инженером Владимиром Зворыкиным. По решению вице-президента RCA Дэвида Сарнова, на НИОКР было выделено в общей сложности $50 млн – в 30-х годах XX века сумма титаническая. О результатах рассказывать излишне.

Теперь можно утверждать, что Сарнов принял верное решение, но есть много примеров убыточного вложения капитала. Как избежать ошибок? Процесс принятия решения и развития венчурного проекта делится на стадии.

Экспертная оценка венчурного проекта

Первая мера, принимаемая для минимизации рисков при венчурном инвестировании, состоит в предварительной оценке финансовой перспективности стартапа. По определению такие проекты являются инновационными и уникальными, поэтому кажется, что апелляция к аналогам не может дать результата.

Именно поэтому следует начинать с самого трудного – поиска признаков, по которым можно судить о возможной полезности предлагаемого продукта. Эксперт ставит перед собой вопрос: что это такое, и какие потребности может удовлетворять данный новый товар (услуга)?

В случае с телевидением ответ очевиден. Сарнову, как и другим людям, хотелось бы иметь устройство, позволяющее получать видеоинформацию не выходя из дома.

Создателю первого ПК «Альтаир 8800» Генри Эдвардсу Робертсу было ясно, что настанет день, когда почти у каждого человека будет свой компьютер.

При всей затрудненности оценки венчура, применение экспертных методов все же возможно. Однако аналоги венчура следует искать менее очевидные, чем, например, при принятии решения о проектном финансировании или инвестиционном кредитовании какого-то типового предприятия. Необходимы в первую очередь здравый смысл и определенная фантазия.

Поэтапное финансирование венчурных стартапов

Сколь бы заманчивой ни была предлагаемая концепция, венчурные риски неизбежны. Они могут быть обусловлены техническими проблемами, возникающими на разных этапах реализации и приводящими порой к полному отказу от проекта, или стремительно растущими издержками.

В. Зворыкин в начале сотрудничества с RCA утверждал, что для создания телевидения ему будет достаточно $100 тыс. За время реализации венчура сумма увеличилась в 50 раз.

Смысл ступенчатой реализации проекта состоит в возможности проведения предварительных оценок результативности вложений, после каждой из которых инвестор принимает решение о продолжении финансирования, прекращении его или принятии другой стратегии на рынке (о ее вариантах будет рассказано несколько позже).

На практике развитие венчурного проекта делится на следующие этапы:

- «Посев». Если донор не обладает ничем, кроме идеи, ему необходимы минимальные средства для того, чтобы оформить ее в вещественном или «бумажном» виде. Стартап, пребывающий в этой стадии развития, не представляют собой субъекта хозяйствования, с которым можно заключить договор. К концу «посевной» фазы он должен стать таковым.

- «Стартап», то есть начало практической реализации проекта. Предприятие-донор идеи уже есть, но его продукт выглядит как опытно-экспериментальный. Задача в том, чтобы понять, насколько хорошо его будут покупать. Нужен предварительный маркетинг на базе пробной партии.

- Этап раннего роста. Он предполагает мелкосерийное производство инновационного товара. Характеризуется началом продаж и практической оценкой рыночной востребованности.

- Расширение. Название фазы говорит само за себя. Приобретаются средства серийного производства, продукт продвигается на потребительском рынке.

- Предпродажная подготовка (мезонинная фаза). Успешно развивающееся предприятие растет в цене, что выражается в повышении котировок его ценных бумаг. Инвестор хочет продать принадлежащий ему пакет дороже, для чего вкладывает средства в улучшение имиджа донора.

- Выход инвестора из венчурного проекта – продажа акций на бирже с прибылью. Обычно для этого привлекаются финансовые брокеры. Инвестиционная деятельность на этом завершается. Предприятие-донор перестает быть стартапом и венчуром.

Отказ от финансирования возможен только на начальных этапах этой последовательной схемы. После «раннего роста» точка невозврата пройдена.

Методы привлечения венчурного капитала

Интересы инвестора очевидны – он хочет получить максимум дохода при минимуме рисков и вложений. Теперь пора посмотреть на венчурный процесс глазами донора идеи. Его интересы выражаются следующими пунктами:

- Получение средств на развитие стартапа при наиболее выгодных условиях. В любом случае предприятию-донору придется поступиться частью своей самостоятельности, но вопрос состоит в степени этой утраты.

- Развитие проекта должно начаться как можно быстрее. Проблема приоритетности занимает ключевое место в венчурном бизнесе по причине его технологичности. Если кто-то начнет производить заявленный продукт раньше, его уникальность исчезнет. Стартап перестанет быть венчурным.

В наше время выход на инвесторов не составляет большой проблемы. Можно обратиться в венчурный фонд или специализированную компанию. Наконец, есть бизнес-ангелы (о них подробно рассказывалось в предыдущих статьях).

Важнее понимать, по каким критериям предоставляется финансирование рискованным инновационным проектам и как привлечь внимание к своему стартапу.

При относительной упрощенности процедуры по сравнению с инвестиционным кредитованием, венчурные компании предъявляют к своим потенциальным клиентам ряд требований. Одних слов, даже очень убедительных, мало. Фирма-донор идеи должна предоставить подробную информацию о стартапе. Какую? Об этом далее по пунктам.

Резюме и бизнес-план. Эти документы следует составлять грамотно, но понятным языком. Читать техническую абракадабру инвестор просто не станет. Ему должно быть ясно, на удовлетворение (или создание) каких потребностей направлен стартап и сколько на этом можно заработать (хотя бы приблизительно).

Кроме этого, приветствуется ссылка на любые источники, по которым можно проверить предоставленную информацию. Донору идеи полезно демонстрировать открытость и готовность помочь разобраться во всех сомнительных вопросах. Часть бизнес-плана – анализ актуального состояния смежных секторов рынка с целью прогнозирования готовности потребителей платить за новый продукт.

Сумма запрашиваемой инвестиции. Затраты на реализацию проекта должны быть обоснованными, адекватными и соответствовать финансовым возможностям венчурной компании (фонда). Составляется смета.

Информация о фирме-доноре. Новые венчурные инвестиции часто предоставляются молодым предприятиям, не имеющим истории. Однако некоторые экономические индикаторы могут благоприятно повлиять на решение о выделении финансирования. Важны также личные данные участников проекта в плане их опыта реализации сложных технологических задач.

«Изюминка» проекта. Это один из наиболее важных и эмоциональных составляющих оффера. Что привнесет нового в жизнь рядовых потребителей инновационный бизнес? Чем будет приятно удивлен рынок?

Интерес инвестора. Окончательные условия венчурного соглашения будут приняты в результате переговоров, но примерные границы компромиссного решения можно обозначить: долю приобретаемой собственности, степень участия в управлении и пр.

Как инвесторы зарабатывают на венчурных операциях

Венчурные инвестиции в стартапы демонстрируют доходность на поздних этапах финансирования. Технический анализ результатов деятельности предприятия часто позволяет получить прибыль до завершения стадии расширения, продав ценные бумаги посредством специализированных бирж долевого участия. Такое возможно тогда, когда будущая высокая эффективность стартапа становится очевидной.

Однако преждевременная реализация пакета акций считается мерой вынужденной. Обычно венчурная компания продает свою долю если:

- сумма инвестиции выходит за пределы его финансовых возможностей;

- возникают сомнения в перспективности проекта, в то время, как внешняя среда еще воспринимает ее позитивно;

- инвестор испытывает серьезные финансовые сложности.

Других причин избавляться от венчурного пакета практически не существует. Во всех остальных случаях инвестор терпеливо дожидается полного «созревания» стартапа и максимального повышения его стоимости.

Примеры венчурных инвестиций в России

Основным источником финансирования российских венчуров служат специализированные инвестиционные фонды, созданные при участии государства. Этим фактом объясняется специфика распределения средств, которую во многом задают не финансовые рынки, а принимаемые в административном порядке решения о вложении средств в приоритетные направления развития. У такого подхода есть свои преимущества и недостатки.

Крупнейшим инновационным центром в России по праву считается Сколково. В рамках программы развития рискованных стартапов венчурное финансирование сосредоточено на биотехнологиях, софте, системах обработки больших объемов данных, аналитике, беспилотных технологиях, переработке и других стратегически важных сферах национальной экономики.

Ежегодно в Сколково рассматриваются тысячи заявок. До 2020 года их общее количество планируется довести до 15 тыс.

Другие российские венчурные фонды также демонстрируют успешные результаты. Для удобства их оценки некоторые данные сведены в таблицу:

| Название венчурного фонда | Специализация | Примеры удачных венчуров |

| Softline Venture Partners | Информационные технологии | Интернет-магазин Daripodarki.ru |

| ABRT | Программное обеспечение | Acronis, KupiVIP |

| Russian Ventures | Информационные технологии | Рекламная компания Окео |

| Addventure II | Бизнес-инкубатор | Сервис DARBERY |

| Prostor Capital | Универсальная | Дневник.ру, Car-fin.ru, Vita Portal |

| Runa Capital | Продвижение российских IT-стартапов на иностранные рынки | Jelastic, OnAir3G, Infratel, ClipClock и другие IT-проекты |

| РВК | Инновационные производственные технологии | Мембранные технологии, Wobot, Керамические трансформаторы |

Выводы

Для фирм, собирающихся реализовать замыслы, требующие затрат, времени и использования высоких технологий, безальтернативным вариантом развития является финансирование венчурными компаниями и фондами.

Особенности рискованного инвестирования предполагают утрату части прибыли после реализации стартапа. В венчурном процессе взаимно заинтересованы авторы перспективных идей и инвесторы. Основными инвесторами являются венчурные фонды и компании.

В большинстве случаев инвесторы способны прогнозировать коммерческий успех рискованного стартапа с высокой степенью вероятности. Без венчурного финансирования невозможен технологический прогресс.

Источник https://maxdohod.info/investoru/fondovyj-rynok/venchurnye-investicii-riski-ili-vysokaya-pribyl.html

Источник https://coinpost.ru/p/venchurnyye-investitsii

Источник https://delen.ru/investicii/chto-takoe-venchupnye-investicii.html

Источник