Срочные вклады: виды. Как открыть срочный вклад?

Оглавление

Срочные вклады

Срочный вклад – деньги, передаваемые банку на временное хранение, с условием выплаты процентов. Таким образом, деньги работают, а не лежат без дела. Если в наличии есть свободные средства, которые не планируется использовать в ближайшее время – лучше хранить сбережения в банке и неплохо на этом заработать. Сохранность вкладов обеспечена государственной системой страхования.

Срочный банковский вклад: условия и особенности

Основным условием временных депозитов является возвратность вклада после истечения установленного срока с начисленными процентами. Ставка по депозитному договору, оговоренная сторонами на момент его подписания, не может быть понижена в одностороннем порядке банком. Это условие действует на протяжении всего периода действия соглашения.

- Срочный характер. Эта особенность отличает вклады до востребования и срочные. Период хранения временного депозита обозначается в договоре банковского вклада. Более длительный срок действия соглашения и высокие суммы вложений обеспечивают срочным вкладам высокий процент.

- Досрочное расторжение договора. Если клиент прекратит отношения с банком до планируемого окончания срока депозита – проценты ему выплатят по ставке счетов до востребования.

- Пополняемость. Одни банки не позволяют пополнить временный депозит, что прямо указывается в договоре. Другие предлагают открыть пополняемый срочный вклад. Соглашением сторон определяется минимальная сумма пополнения и его периодичность. Некоторые финансовые организации размер начисляемых процентов привязывают к сумме на счете (плавающие ставки).

- Частичное снятие. Одни фин. учреждения в договоре банковского вклада не предусматривают возможность частично снимать сбережения со счета. Другие банки за такие действия на вкладчика налагают штраф или понижают процент до минимума. Но большинство финансовых учреждений предоставляют возможность вкладчикам частично снимать средства со своего счета без негативных последствий. Банки для собственной стабильности устанавливают сумму, которая в обязательном порядке должна оставаться на счете после снятия вкладчиком собственных средств.

- Пролонгация депозитного срочного договора возможна и предполагает повышение/снижение процентной ставки, продление действия прежних условий соглашения.

Процентные ставки по срочным вкладам

Срочность вкладов дает банкам возможность планировать свои доходы и знать наверняка, какой период времени денежные средства вкладчиков можно использовать в обороте. Эти факторы определяют процентные ставки по срочным вкладам.

Срочность вкладов дает банкам возможность планировать свои доходы и знать наверняка, какой период времени денежные средства вкладчиков можно использовать в обороте. Эти факторы определяют процентные ставки по срочным вкладам.

Ставка предлагается клиенту как фиксированная, так и плавающая. Если соглашением не определен конкретный способ начисления процентов по срочным вкладам банков – используется формула простых процентов при фиксированной ставке.

Максимально прибыльным является условие капитализации процентов, когда положенные проценты присоединяют к основной сумме вклада, увеличивая размер депозита. Далее проценты будут начислены не только на первичную сумму вклада, а и на полученный и присоединенный к ней доход.

Такой срочный вклад банка подойдет лицам, которые не желают обналичивать проценты или, по условиям соглашения, доход им будет выплачен в конце срока депозита. Тем, кто планирует использовать процентную прибыль, выплаты доступны каждый месяц/квартал на карту/счет в зависимости от условий договора.

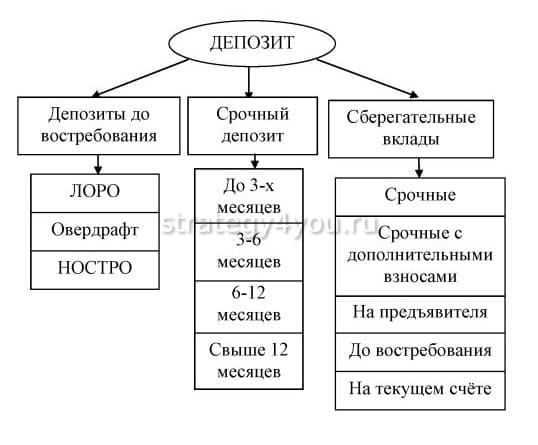

Виды срочных вкладов

В зависимости от валюты, предоставленной клиентами для хранения в банке, выделяют:

- Срочный валютный вклад (доллар/евро, реже – юани, фунты стерлингов, франки, иены).

- Мультивалютные депозитные счета – вклад, состоящий из нескольких видов валют. Дает возможность проводить конвертацию средств на счете. Выгоден такой вклад при нестабильной экономической ситуации, так как позволяет минимизировать риски скачков курсов валют.

- Срочные вклады в рублях прибыльнее, нежели дебетовые счета в ин.валюте.

В зависимости от срока выделяют краткосрочные (2–3 мес.) и долгосрочные (2–5 лет) вклады. Если вложить средства на срок от 2 лет, можно рассчитывать на значительную прибыль. Депозиты на более короткие периоды отличаются минимальными процентами. Так выгодно оформлять крупные срочные вклады.

Какие банки предлагают выгодные срочные вклады?

Восточный Экспресс Банк предлагает оформить вклад «Рождественский» на 1 мес. с минимальной суммой открытия 30 тыс. р. Условия: депозит без пополнения и с капитализацией процентов под 20,1% годовых.

Восточный Экспресс Банк предлагает оформить вклад «Рождественский» на 1 мес. с минимальной суммой открытия 30 тыс. р. Условия: депозит без пополнения и с капитализацией процентов под 20,1% годовых.- Связь-Банк с депозитом «Максимальный доход» обеспечит прирост сбережений вкладчиков на 18,5% годовых. Это взможно, если доверить свои средства финансовому учреждению в сумме от 1 млн. р. на 3 мес.

- ЮниКредит Банк по депозитной программе «Клик Депозит» обещает клиентам 18,25% годовых с выплатой процентов в конце срока. Это актуально при условии, что договор заключается на срок 1-3 мес. Минимальная сумма для оформления вклада – 15 тыс. р.

- В Промсвязьбанке действует депозит «Щедрый процент». Процент действительно щедрый – 18% годовых. Для этого вкладчик вносит от 10 тыс. р. на срок от 1 до 3 месяцев.

- Абсолют Банк и его программа «Абсолютный максимум» готовы выплатить вкладчику 17,5%, если тот доверит банку сбережения в сумме от 1 млн. в отечественной валюте на 9-12 месяцев

- Московский Кредитный Банк предлагает условия вклада «Сберегательный+». Сумму от 1 тыс. р. можно сохранить и приумножить на 17,5% годовых, если заключить договор на срок от 6 мес. и больше.

Если говорить о вкладах в валюте – Глобэкс банк гарантирует доходность 7% для сбережений в долларах. Московский Индустриальный Банк по депозитной программе «Мороз и солнце» установит 6,5%. Отдать банку на хранение придется 1 тыс. долларов США на срок от 1 до 3 месяцев. Проценты начисляются ежемесячно. Возрождение банк по вкладу «Доходный Онлайн» примет на ответственное хранение от 50 тыс. долларов США под 6,3% годовых на срок от 1 года.

Как срочный вклад открыть?

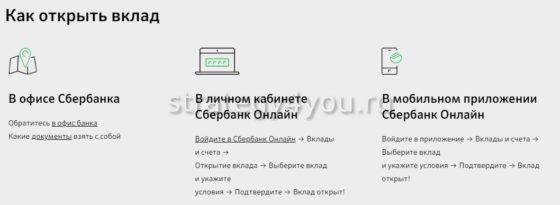

Для открытия вклада следует обратиться в банк, предоставив паспорт. Внесение средств подтверждается сберкнижкой, сберегательным сертификатом либо договором вклада. На сегодняшний день в банках сложилась практика использования договора вклада для подтверждения отношений между банком и клиентом.

В соглашении стороны оговаривают валюту счета, доходность, сумму и срок депозита, пр. В документе указываются дата подписания договора, информация о клиенте. Финансовые учреждения массово отказываются от использования сберкнижек. Однако вкладчикам стои знать, что документы на предъявителя не именные и без идентификации личности клиента запрещены законодательством.

Технический прогресс позволяет клиентам банков открывать вклады онлайн, в банкоматах, кассах представительств и пунктах самообслуживания. Банки популяризируют дистанционное использование своих продуктов, поэтому ставки по депозитам, которые открываются онлайн, выше обычных.

Срочный вклад: что это такое, плюсы и минусы, условия по депозитам

Банки часто предлагают клиентам воспользоваться таким инвестиционным инструментом, как срочный вклад. Он подходит той категории вкладчиков, у которых есть крупная сумма , и ее требуется сохранить без риска потратить. Срочный вклад — это возможность не только сохранить свои деньги, но и приумножить за счет процентного дохода.

Задачи срочных вкладов

Потенциальных клиентов интересует, что это такое. Уникальность этого финансового продукта в том, что деньги вносятся на оговоренный срок, под установленные банком проценты . Кроме этого, вкладчик лишается возможности пользоваться средствами на период действия договора. После истечения этого срока клиент банка получает свои деньги и проценты по ним.

Такой депозит выполняет несколько функций :

- Сохранение капитала . Деньги, инвестированные во вложение, защищены от риска быть обесцененными инфляцией. Процентные ставки в банке выше уровня инфляции, поэтому средства будут защищены.

- Инструмент накопления . При потребности накопить деньги на большую покупку, учебу ребенка или путешествие, открытие срочного счета станет решением нескольких проблем сразу:

- деньги защищены от инфляции;

- они работают и приносят небольшую прибыль;

- человек лишен возможности случайно их потратить.

- Получение дохода . Чем крупнее сумма, которую вносит вкладчик на депозит, тем больше будет результат по начисленным процентам. О большой доходности речь не идет, но когда деньги лежат дома, то они не приносят никакой прибыли.

Для финансового учреждения срочный вклад тоже выгоден. По условиям договора банк точно знает, когда клиент заберет свои деньги, а до этого периода он может на них рассчитывать, привлекая в целях кредитования и инвестирования.

Плюсы и минусы

Основным преимуществом срочного вложения является высокая доходность . Ставка по таким депозитам намного выше, чем по другим банковским продуктам: она составляет 8% , для сравнения — средняя ставка вклада до востребования в 0,1%.

Минусом является запрет на досрочное снятие .

Виды срочных вкладов

Каждый банк самостоятельно разрабатывает линейку финансовых продуктов, чтобы вкладчик мог выбрать для себя тот формат инвестиции , который бы удовлетворял его запросы.

Для этого используют основные виды срочных депозитов :

- Классический . Вкладчик вносит денежную сумму на срок, который установлен в договоре. После окончания периода счет закрывается , клиент получает свои деньги и дополнительный доход в процентах. Условия по таким вкладам самые простые, а процентные ставки самые выгодные. Пополняемые или накопительные . В отличие от классических депозитов, допускается пополнение счета с целью увеличения первоначального взноса. Средства вносятся с удобной для клиента периодичностью. С увеличением суммы растут проценты, а значит, увеличивается доходность по вкладу.

- С частичным снятием . Часто это комплексные программы, совмещающие в себе пополнение и частичное снятие средств. Финансовая организация устанавливает неснижаемый остаток , который должен оставаться на счете после вывода средств. Процентные ставки по таким продуктам самые низкие.

В каждой линейке по этим программам разрабатываются 3-5 депозитов , которые могут отличаться между собой:

- суммой первоначального взноса;

- сроком размещения;

- процентной ставкой.

Условия и важные дополнительные опции

Финансовые учреждения сами вправе устанавливать условия открытия и функционирования инвестиционных инструментов , с целью привлечения как можно большего числа вкладчиков. Главные условия варьируются в зависимости от цели вложения, который в свою очередь может быть дополнен некоторыми опциями.

Основные условия размещения денежных средств на срочном депозите:

-

Минимальный первоначальный взнос — от 1000 руб. или 100 у.е (для счетов в иностранной валюте).

- Срок размещения . Банкам невыгодны краткосрочные продукты. Поэтому стандартными считаются депозиты сроком от 2 до 3 лет , намного реже встречаются — до 5 лет. Но некоторые организации предлагают срочные вклады от 1 месяца до 1 года. При этом надо учитывать, что клиенту тоже выгодно, чтобы деньги находились на счете как можно дольше, от длительности хранения зависит процентная ставка.

- Валюта . Депозит оформляется в той валюте, которая наиболее удобна вкладчику. Но на практике более прибыльными являются рублевые счета.

В зависимости от разработанных линеек вкладов к ним подключают дополнительные опции :

- Капитализация . Начисленные проценты причисляются к средствам клиента и на общую сумму начисляются проценты. Таким образом доходность вклада увеличивается . При этом банк может давать более низкую процентную ставку, чем при счете без капитализации.

- Пролонгация . Если после окончания срока по договору клиент не закрыл депозит и не вывел денежные средства, то действие вклада продлевается автоматически на такой же период. Владелец счета может в любой момент снять деньги без потери процентов за первый период.

- Пополняемость . В некоторых банках возможность пополнения счета внесена как дополнительная опция в классические виды срочного вклада.

Правила оформления

Процедура оформления счета стандартная для всех финансовых организаций и занимает немного времени. Но прежде клиенту необходимо с помощью сотрудника банка выбрать из линейки продуктов тот вклад, который устроит его по всем критериям:

- будет ли это пополняемый депозит;

- планируется ли частичное снятие средств;

- как будут начисляться проценты: по окончании срока действия договора или периодически;

- нужна ли капитализация;

- на какой срок;

- требуется пролонгация или нет.

Для открытия депозита клиент должен предоставить в финансовое учреждение следующие документы :

- паспорт;

- ИНН;

- военный билет — если человек находится на службе в Вооруженных силах;

- пенсионное удостоверение — при наличии.

Сотрудник банка заносит персональные данные в клиентскую базу и приступает к оформлению договора и открытию счета:

Постоянные клиенты финансового учреждения имеют возможность открыть срочный вклад через онлайн-банк .

Источник https://cbkg.ru/articles/srochnye_vklady.html

Источник https://strategy4you.ru/vklad/srochnyj-vklad-eto.html

Источник

Источник