Что такое фундаментальный анализ | Азбука трейдера

Оглавление

Фундаментальный анализ рынка и методика его проведения

Фундаментальный анализ основывается на макроэкономических индикаторах и объективных экономических показателях. Цель фундаментального анализа, в применении к трейдингу, сводится к тому, чтобы определить недооцененность или переоцененность рассматриваемого финансового инструмента (будь то акции какой либо компании или валютная пара).

Если проведя всесторонний фундаментальный анализ финансового инструмента, трейдер приходит к выводу о том, что тот недооценен, он совершает его покупку (открывает по нему длинную позицию). Напротив, если проведенный анализ говорит о переоцененности финансового инструмента, трейдер открывает по нему короткую позицию.

- Основные методы проведения анализа

- Фундаментальный анализ фондового рынка

- Анализ экономической ситуации на рынке в целом

- Анализ отдельной отрасли

- Анализ отдельной компании

- Фундаментальный анализ рынка FOREX

- Факторы политического характера

- Факторы экономического характера

То есть трейдер сравнивает текущую цену с т.н. справедливой ценой и совершает операцию в надежде получить доход от того, что текущая цена рано или поздно двинется в сторону справедливой цены. Здесь проявляется основное отличие фундаментального анализа от технического анализа. Ведь технический анализ основан на гипотезе эффективного рынка и потому считает, что в текущую цену уже заложено всё и потому именно она является справедливой.

Как и у технического анализа, у фундаментального анализа есть свои сторонники и противники. Противники фундаментального анализа утверждают, что невозможно учесть все факторы способные повлиять на цену, а потому точность анализа ничем не гарантирована. Сторонники же фундаментального анализа утверждают обратное и некоторые из них показывают воистину поразительные результаты на практике, например, всемирно известный американский инвестор Уоррен Баффет.

Тем не менее, несмотря на противоречия, многие трейдеры вполне успешно используют эти два вида анализа вместе. Причём один из них успешно дополняет второй. Так фундаментальный анализ позволяет получить видение рынка в достаточно длительной перспективе, а технический анализ даёт представление о сиюминутных его тенденциях. Фундаментальный анализ говорит трейдеру о том, куда будет двигаться цена в достаточно долгосрочном периоде времени, а технический анализ позволяет ему искать точки входа в позицию, что называется, с ювелирной точностью.

Ввиду определённых различий между валютным рынком и рынком фондовым, существуют и некоторые специфические различия в проведении фундаментального анализа для каждого из них. К слову, технический анализ, в этом плане, является гораздо более универсальным и его с одинаковым успехом, в примерно одном и том же виде можно применять как к валютному, так и к фондовому рынку.

Поэтому, мы с вами и будем рассматривать фундаментальный анализ для каждого из этих рынков в отдельности. А начнём мы с рынка фондового.

Основные методы проведения анализа

Все происходящие на финансовых рынках изменения имеют определённые причины и последствия. Фундаментальный анализ предполагает изучение влияния разного рода макроэкономических, геополитических и других факторов (так или иначе оказывающих влияние на рынок) в комплексе, с учётом всех взаимосвязей проистекающих между ними.

Помимо этого, анализируются статистические данные, текущая политическая ситуация, вероятность возникновения разного рода форс-мажорных ситуаций. Проводится оценка расстановки сил на рынке и выявление наиболее влиятельных его игроков. Благодаря этому появляется возможность, что называется, плыть по течению в соответствии с текущими тенденциями, главенствующими в исследуемом сегменте финансового рынка.

В ходе анализа применяются следующие основные методы исследования:

- Метод сравнения. Определяются наиболее значимые макроэкономические показатели, которые впоследствии сравниваются между собой для различных регионов, отраслей, компаний. Полученные результаты проецируются на курс исследуемого финансового инструмента (акций, облигаций, валютных пар и т. п.) для прогнозирования его дальнейшего движения;

- Метод индукции предполагает логическую цепочку от частного к общему. В данном случае множество различных показателей обобщаются, усредняются и сводятся к единому общему результату. Применяется, например, для определения вероятности продолжения (или разворота) действующего тренда;

- Метод дедукции — это цепочка умозаключений ведущая от общего к частностям. В отношении к анализу финансовых рынков, предполагает последовательность выводов ведущих от положения рынка в целом, к положению отдельных его составляющих;

- Метод группировки и обобщения предполагает объединение большого числа показателей в единый индекс (например в фондовый индекс), далее на основе динамики этого индекса строятся предположения о динамике отдельных его составляющих;

- Метод корреляции предполагает анализ активов в свете их взаимосвязи между собой (положительной или отрицательной корреляции). В качестве примера положительной корреляции можно привести зависимость курса канадского доллара от цен на нефть. А отрицательная корреляция наблюдается, например, в зависимости цен на золото от текущей стабильности в экономике (чем менее стабильна экономическая ситуация, тем выше цены на золото);

- Метод сезонности предполагает изучение влияния сезонных факторов (изменение погодных условий, сезонной занятости) на различные аспекты фондового рынка (например, цены на энергоносители).

Фундаментальный анализ фондового рынка

Для того чтобы получить максимально объективную картину происходящего (насколько это вообще возможно), анализ фондового рынка необходимо проводить на трёх основных уровнях. Вот эти три кита на которых базируется вся аналитика фондового рынка:

- Анализ экономической ситуации на рынке в целом;

- Анализ отдельной отрасли;

- Анализ отдельной компании.

Многие ошибочно полагают, что для принятия решения о покупке акций достаточно обойтись лишь аналитикой на микроэкономическом уровне, и ограничиваются изучением финансовой отчётности компании-эмитента за последние несколько лет, полностью игнорируя при этом макроэкономические факторы. Однако, такой подход не совсем корректен и не даёт полной картины происходящего, а, следовательно, может привести к ошибочным решениям.

Иллюстрируя вышесказанное, давайте рассмотрим простой пример. Предположим, вы провели всесторонний анализ финансовой отчётности компании и пришли к выводу о том, что она вполне себе процветает, а её акции, к тому же, сильно недооценены. В общем, как говорится, надо брать! Но представьте себе, что при этом вы упустили из виду ряд макроэкономических факторов говорящих о начале затяжного периода рецессии (а то и кризиса) в экономике страны где ведёт свою деятельность рассматриваемая компания. А если такой спад в экономике будет сопровождаться ещё и другими факторами ведущими к ухудшению ситуации в той отрасли, к которой относится рассматриваемая компания? Ответ на вопрос о целесообразности покупки акций такой компании уже не так очевиден, наоборот, учтя все описанные выше моменты, вы, скорее всего, предпочтёте отказаться от такой инвестиции.

Ещё более очевиден тот факт, что принимать инвестиционные решения на основе одного лишь макроэкономического анализа, занятие, мягко говоря, непродуктивное. Согласитесь, довольно глупо инвестировать в бумаги компании только на основе того, что та отрасль деятельности, к которой она относится, находится на подъёме, а экономика страны переживает свой рассвет. Да, конечно, на данном фоне многие акции, а особенно акции компаний относящихся к рассматриваемой отрасли, будут расти. Однако, не проведя полноценного анализа финансового состояния компании, нельзя быть до конца уверенными в целесообразности инвестиций в неё (а вдруг она находится на грани банкротства?).

Итак, полноценный фундаментальный анализ фондового рынка предполагает всестороннее изучение как макроэкономических, так и микроэкономических факторов. О том, что эти факторы из себя представляют и как правильно их интерпретировать, мы с вами сейчас подробно и поговорим.

Анализ экономической ситуации на рынке в целом

Как ни крути, а общее состояние экономики обязательно будет оказывать своё влияние на состояние рынка ценных бумаг. Если экономическая ситуация стабильна, то и фондовый рынок относительно спокоен и находится в фазе своего роста. В данном случае мы имеем ситуацию, в целом, благоприятную для инвестирования в него.

В те же периоды времени, когда мир сотрясает очередной экономический кризис, фондовый рынок обычно отвечает общим спадом. Развитие компаний притормаживается или останавливается вовсе, цены на их акции падают. В такие периоды обычно активизируются спекулянты пытающиеся заработать на продажах без покрытия. В эти периоды бывают такие моменты, когда спекулянты настолько расшатывают и без того неустойчивый рынок, что его деятельность попросту парализуется (останавливаются торги или вводится запрет на продажи без покрытия).

На данном этапе анализа оцениваются следующие макроэкономические показатели:

Уровень процентных ставок в стране. Если растёт ключевая ставка Центрального банка, растут и процентные ставки коммерческих банков (как по вкладам, так и по кредитам). А это, в свою очередь, означает уменьшение доступности кредитов для бизнеса и негативно сказывается на цене акций. Соответственно, снижение ключевой ставки оказывает благотворное влияние как на бизнес большинства национальных компаний, так и на курс их акций. В то же время повышение процентных ставок в стране благотворно сказывается на курсе национальной валюты (укрепляет его) и способствует притоку иностранных капиталов в страну (деньги выгодно размещать под возросший процент). Ну а снижение процентных ставок — отток иностранных капиталов.

Показатели инфляции выражаемые индексами потребительских цен (CPI) и производственных цен (PPI). В нормальных условиях, в странах с развитой экономикой, рост индексов CPI и PPI является одной из причин роста процентных ставок и, как следствие этого, повышения курса национальной валюты. В странах с развивающейся экономикой, рост вышеупомянутых индексов может стать предвестником неконтролируемого ускорения темпов инфляции и привести к обесцениванию национальной валюты.

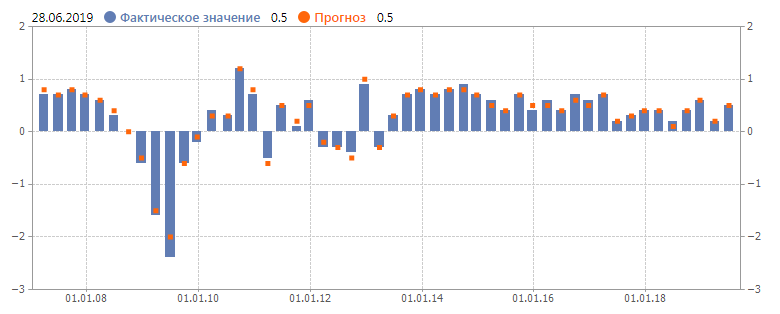

Индекс потребительских цен в Новой Зеландии (динамика в процентах по сравнению с прошлым кварталом)

Объёмы ВВП и ВНП и их динамика. Растут эти показатели — растут и темпы производства предприятий страны, что благотворно сказывается и на курсе их акций, и на экономике страны.

ВВП Великобритании (динамика в процентах по сравнению с прошлым кварталом)

Динамика деловой активности выражается в виде индекса деловой активности PMI. Данный индекс отражает настроения высшего и среднего звена руководства компаний производственного сектора экономики. Рост данного показателя свидетельствует о том, что дела в текущем периоде (месяце, квартале или в году) идут определённо лучше периода прошлого. И наоборот, снижение индекса говорит об ухудшении дел относительно аналогичного прошлого периода. Этот показатель относится к разряду опережающих и тесно связан с цикличностью экономического развития (его динамика позволяет прогнозировать разворотные точки текущего экономического цикла).

Индекс деловой активности в производственном секторе США по данным института управления поставками (ISM)

Потребительский спрос. Здесь всё просто, рост спроса приводит к тому, что производство наращивает свои темпы для обеспечения адекватного предложения. А это, самым что ни на есть благоприятным образом, сказывается на экономической ситуации в стране.

Потребительские расходы во Франции (динамика по сравнению с предыдущим месяцем с учётом инфляции)

Ситуация на рынке труда (уровни занятости и безработицы населения) также очень сильно влияет на состояние фондового рынка. Так рост уровня безработицы может привести к снижению потребительского спроса (народ теряет уверенность в завтрашнем дне и начинает сокращать расходы) и, как следствие, к падению уровня производства. Слишком низкий уровень безработицы в стране тоже ни есть хорошо, так как это может привести к дефициту рабочей силы, что, в свою очередь, опять повлечёт за собой спад производства и снижение темпов развития экономики. Оптимальное значение данного показателя находится где то в пределах 3-5%.

Уровень безработицы в еврозоне

Кроме этого, следует обращать внимание на следующие моменты:

- Политическая ситуация в стране;

- Решения центральных банков;

- Уровень экономической активности.

Цель данного этапа анализа состоит в том, чтобы определить уровень текущего состояния экономики, оценить насколько она стабильна или наоборот — расшатана и спрогнозировать дальнейшее развитие ситуации (например, если в данный момент наблюдается экономический кризис, то каковы прогнозы по выходу из него).

Анализ отдельной отрасли

Это следующий этап комплексного фундаментального анализа фондового рынка, целью которого является выбор перспективных направлений для инвестирования. В ходе данного этапа, все отрасли можно условно подразделить на следующие категории:

- Растущие отрасли. Для них характерны опережающие темпы развития в сравнении с другими сегментами фондового рынка. Акции компаний принадлежащих к данным отраслям показывают уверенный рост курса;

- Затухающие отрасли. К таковым относятся те отрасли, продукция которых по каким либо причинам утратила свою актуальность. В них зачастую применяются морально устаревшие технологии, а акции компаний их представляющих неуклонно движутся вниз;

- Стабильные отрасли. Сюда можно отнести те компании, которые демонстрируют наибольшую устойчивость и мало зависят от состояния экономики в целом. Ярким примером таких компаний являются так называемые «голубые фишки», их акции, как правило, не демонстрируют рекордов роста курсовой стоимости, но и сильных просадок по ним тоже обычно не бывает;

- Цикличные отрасли. Здесь имеет место зависимость от текущей фазы экономического цикла (подъём или рецессия). К ним относится производство средств производства (извините за тавтологию) и товаров длительного пользования;

- Рисковые отрасли. Сюда можно отнести все те отрасли, инвестирование в которые связано с большой долей риска. Риск этот может быть обусловлен недостатком информации (связанным, например, с относительной новизной рассматриваемого сектора экономики).

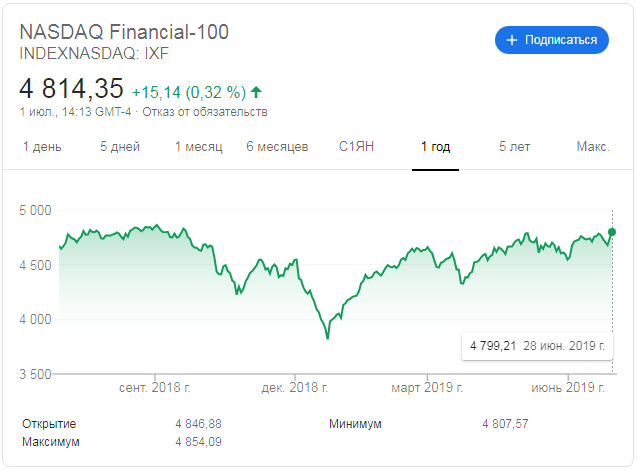

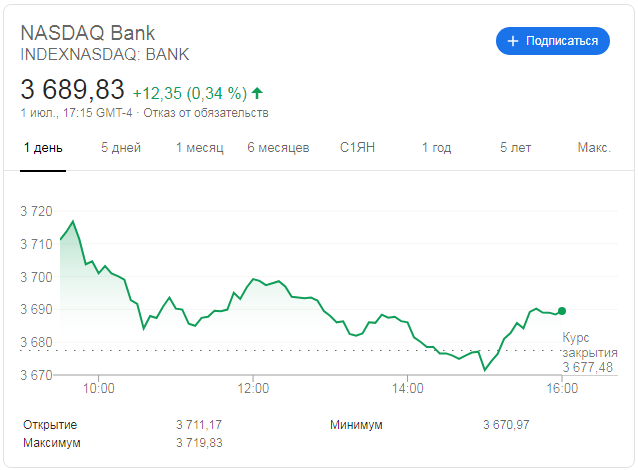

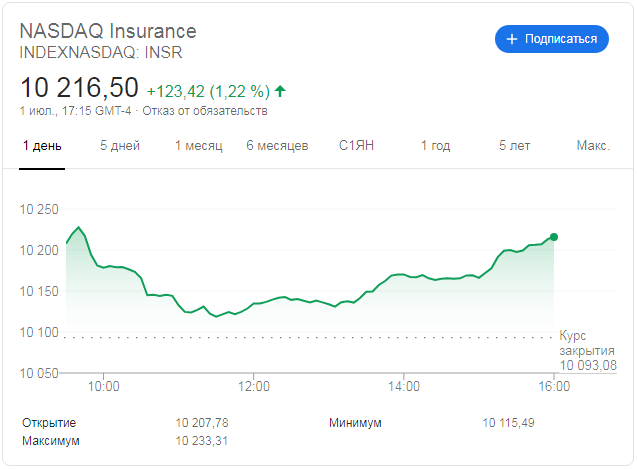

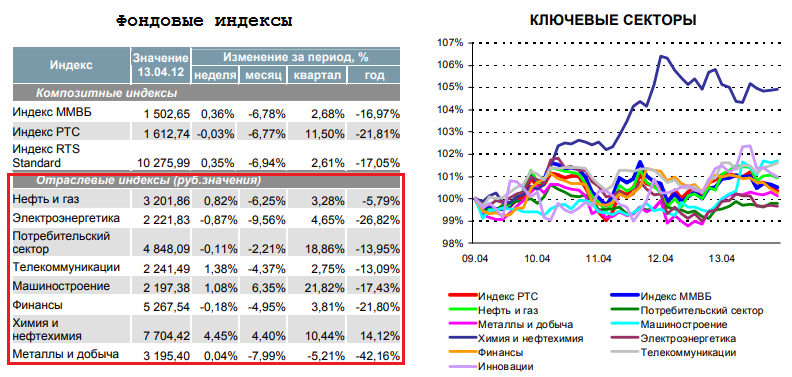

Анализ отдельных отраслей экономики удобно проводить с использованием соответствующих биржевых индексов. Так, например, существует целая линейка индексов Nasdaq в отношении самых разных секторов американской экономики. Эти индексы строятся на выборке определённого числа ведущих компаний каждом из секторов и достаточно объективно отражают положение вещей в каждой рассматриваемой отрасли.

Индекс Nasdaq Financial-100 отражает динамику курса акций ста ведущих финансовых компаний США.

Индекс Nasdaq Industrial показывает динамику курса акций компаний промышленного сектора.

Индекс Nasdaq Bank отражает динамику акций американских банков.

Индекс Nasdaq Transportation показывает положение вещей в сфере пассажирских и грузоперевозок.

Индекс Nasdaq Computer позволяет судить о динамике курса крупнейших американских компьютерных компаний.

Индекс Nasdaq Biotechnology отражает курс акций компаний относящихся к сфере биотехнологий.

Индекс Nasdaq Insurance показывает динамику курса акций ведущих страховых компаний Америки.

Приведённые выше индексы отражают ситуацию в различных секторах экономики США. А для анализа секторов российского фондового рынка, можно использовать соответствующие индексы Московской биржи. Всю необходимую информацию по ним вы можете найти на официальном сайте Мосбиржи по адресу: https://www.moex.com/ru/indices

Московская биржа предлагает индексы основанные на акциях компаний принадлежащих к следующим отраслям деятельности:

- Нефти и газа;

- Электроэнергетики;

- Телекоммуникаций;

- Металлов и добычи;

- Банков и финансов;

- Потребительских товаров и торговли;

- Химического производства;

- Транспорта.

Каждый из этих индексов рассчитывается на основе цены акций ведущих компаний соответствующего сектора. Акции каких компаний в них входят, вы можете посмотреть в этой таблице (информация с официального сайта fs.moex.com):

| № | Код | Наименование | Сектор |

| 1 | ALRS | АК «АЛРОСА» (ПАО), ао | Металлы и добыча |

| 2 | AMEZ | ПАО «Ашинский метзавод», ао | Металлы и добыча |

| 3 | BRZL | ПАО «Бурятзолото», ао | Металлы и добыча |

| 4 | CHMF | ПАО «Северсталь», ао | Металлы и добыча |

| 5 | CHMK | ПАО «ЧМК», ао | Металлы и добыча |

| 6 | CHZN | ПАО «ЧЦЗ» | Металлы и добыча |

| 7 | GMKN | ПАО «ГМК «Норильский никель», ао | Металлы и добыча |

| 8 | LNZL | ПАО «Лензолото», ао | Металлы и добыча |

| 9 | LNZLP | ПАО «Лензолото», ап | Металлы и добыча |

| 10 | MAGN | ПАО «ММК», ао | Металлы и добыча |

| 11 | MTLR | ПАО «Мечел», ао | Металлы и добыча |

| 12 | MTLRP | ПАО «Мечел», ап | Металлы и добыча |

| 13 | NLMK | ПАО «НЛМК», ао | Металлы и добыча |

| 14 | PLZL | ПАО «Полюс», ао | Металлы и добыча |

| 15 | POLY | Полиметалл Интернэшнл плс, акции иностранного эмитента | Металлы и добыча |

| 16 | RASP | ПАО «Распадская», ао | Металлы и добыча |

| 17 | ROLO | ПАО «Русолово», ао | Металлы и добыча |

| 18 | RUAL | Юнайтед Компани РУСАЛ Плс, акции иностранного эмитента | Металлы и добыча |

| 19 | SELG | ПАО «Селигдар», ао | Металлы и добыча |

| 20 | SELGP | ПАО «Селигдар», ап | Металлы и добыча |

| 21 | UNKL | ПАО «Комбинат Южуралникель», ао | Металлы и добыча |

| 22 | VSMO | ПАО «Корпорация ВСМПО-АВИСМА», ао | Металлы и добыча |

| 23 | LSRG | ПАО «Группа ЛСР», ао | Недвижимость |

| 24 | PIKK | ПАО «Группа Компаний ПИК», ао | Недвижимость |

| 25 | WTCM | ПАО «ЦМТ», ао | Недвижимость |

| 26 | WTCMP | ПАО «ЦМТ», ап | Недвижимость |

| 27 | AGRO | РОС АГРО ПЛС, ДР иностранного эмитента на акции (эмитент ДР —The Bank of New York Mellon Corporation) | Потребительский сектор |

| 28 | APTK | ПАО «Аптечная сеть 36,6», ао | Потребительский сектор |

| 29 | AQUA | ПАО «Русская Аквакультура», ао | Потребительский сектор |

| 30 | AQUA | ПАО «Русская Аквакультура», ао | Потребительский сектор |

| 31 | AVAZ | ПАО «АВТОВАЗ», ао | Потребительский сектор |

| 32 | AVAZP | ПАО «АВТОВАЗ», ап | Потребительский сектор |

| 33 | BELU | ПАО «Белуга Групп», ао | Потребительский сектор |

| 34 | DIXY | ПАО «ДИКСИ Групп», ао | Потребительский сектор |

| 35 | DSKY | ПАО «Детский мир», ао | Потребительский сектор |

| 36 | FIVE | Икс 5 Ритейл Груп Н.В.и, ДР иностранного эмитента на акции (эмитент ДР — The Bank of New York Mellon Corporation) | Потребительский сектор |

| 37 | GCHE | ПАО «Группа Черкизово», ао | Потребительский сектор |

| 38 | LNTA | Лента Лтд., ДР иностранного эмитента на акции (эмитент ДР — Deutsche Bank Luxembourg S.A.) | Потребительский сектор |

| 39 | MGNT | ПАО «Магнит», ао | Потребительский сектор |

| 40 | MVID | ПАО «М.видео», ао | Потребительский сектор |

| 41 | OBUV | ПАО «ОР», ао | Потребительский сектор |

| 42 | OTCP | ПАО «Отисифарм» | Потребительский сектор |

| 43 | PRTK | ПАО «ПРОТЕК», ао | Потребительский сектор |

| 44 | RBCM | ПАО «РБК», ао | Потребительский сектор |

| 45 | SVAV | ПАО «СОЛЛЕРС», ао | Потребительский сектор |

| 46 | YNDX | Яндекс Н.В., акции иностранного эмитента | Потребительский сектор |

| 47 | GAZA | ПАО «ГАЗ», ао | Промышленность |

| 48 | GAZAP | ПАО «ГАЗ», ап | Промышленность |

| 49 | KMAZ | ПАО «КАМАЗ», ао | Промышленность |

| 50 | MSTT | ПАО «МОСТОТРЕСТ», ао | Промышленность |

| 51 | UNAC | ПАО «ОАК», ао | Промышленность |

| 52 | UWGN | ПАО «НПК ОВК», ао | Промышленность |

| 53 | CNTLP | ПАО «Центральный телеграф», ап | Телекоммуникации |

| 54 | MFON | ПАО «МегаФон», ао | Телекоммуникации |

| 55 | MGTSP | ПАО МГТС, ап | Телекоммуникации |

| 56 | MTSS | ПАО «МТС», ао | Телекоммуникации |

| 57 | RTKM | ПАО «Ростелеком», ао | Телекоммуникации |

| 58 | RTKMP | ПАО «Ростелеком», ап | Телекоммуникации |

| 59 | TTLK | ПАО «Таттелеком», ао | Телекоммуникации |

| 60 | AFLT | ПАО «Аэрофлот», ао | Транспорт |

| 61 | FESH | ПАО «ДВМП», ао | Транспорт |

| 62 | NKHP | ПАО «НКХП», ао | Транспорт |

| 63 | NMTP | ПАО «НМТП», ао | Транспорт |

| 64 | TRCN | ПАО «ТрансКонтейнер», ао | Транспорт |

| 65 | BSPB | ПАО «Банк «Санкт-Петербург», ао | Финансы |

| 66 | CBOM | ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК», ао | Финансы |

| 67 | FTRE | ПАО «ФГ БУДУЩЕЕ», ао | Финансы |

| 68 | MOEX | ПАО Московская Биржа, ао | Финансы |

| 69 | OFCB | ПАО Банк «ФК Открытие» | Финансы |

| 70 | PSBR | ПАО «Промсвязьбанк», ао | Финансы |

| 71 | QIWI | КИВИ ПиЭлСи, ДР иностранного эмитента на акции (эмитент ДР — The Bank of New York Mellon Corporation) | Финансы |

| 72 | RGSS | ПАО СК «Росгосстрах», ао | Финансы |

| 73 | SBER | ПАО Сбербанк, ао | Финансы |

| 74 | SBERP | ПАО Сбербанк, ап | Финансы |

| 75 | SFIN | ПАО «САФМАР Финансовые инвестиции», ао | Финансы |

| 76 | VTBR | Банк ВТБ (ПАО), ао | Финансы |

| 77 | OPIN | ПАО «ИНГРАД», ао | Финансы |

| 78 | VZRZ | Банк «Возрождение» (ПАО), ао | Финансы |

| 79 | AKRN | ПАО «Акрон», ао | Химия и нефтехимия |

| 80 | HIMCP | ПАО «Химпром», ап | Химия и нефтехимия |

| 81 | KZOS | ПАО «Казаньоргсинтез», ао | Химия и нефтехимия |

| 82 | KZOSP | ПАО «Казаньоргсинтез», ап | Химия и нефтехимия |

| 83 | NKNCP | ПАО «Нижнекамскнефтехим», ап | Химия и нефтехимия |

| 84 | PHOR | ПАО «ФосАгро», ао | Химия и нефтехимия |

| 85 | URKA | ПАО «Уралкалий», ао | Химия и нефтехимия |

| 86 | AFKS | ПАО АФК «Система», ао | Холдинги |

| 87 | ENPL | En+ Group plc, ДР иностранного эмитента на акции (эмитент ДР — Citibank, N.A.) | Холдинги |

| 88 | DVEC | ПАО «ДЭК», ао | Электроэнергетика |

| 89 | DVEC | ПАО «ДЭК», ао | Электроэнергетика |

| 90 | ENRU | ПАО «Энел Россия», ао | Электроэнергетика |

| 91 | FEES | ПАО «ФСК ЕЭС», ао | Электроэнергетика |

| 92 | HYDR | ПАО «РусГидро», ао | Электроэнергетика |

| 93 | IRAO | ПАО «Интер РАО», ао | Электроэнергетика |

| 94 | IRGZ | ПАО «Иркутскэнерго», ао | Электроэнергетика |

| 95 | KGKC | ПАО «КГК», ао | Электроэнергетика |

| 96 | LSNG | ПАО «Ленэнерго», ао | Электроэнергетика |

| 97 | LSNGP | ПАО «Ленэнерго», ап | Электроэнергетика |

| 98 | MRKC | ПАО «МРСК Центра», ао | Электроэнергетика |

| 99 | MRKP | ПАО «МРСК Центра и Приволжья», ао | Электроэнергетика |

| 100 | MRKS | ПАО «МРСК Сибири», ао | Электроэнергетика |

| 101 | MRKU | ОАО «МРСК Урала», ао | Электроэнергетика |

| 102 | MRKV | ПАО «МРСК Волги», ао | Электроэнергетика |

| 103 | MRKY | ПАО «МРСК Юга», ао | Электроэнергетика |

| 104 | MRKZ | ПАО «МРСК Северо-Запада», ао | Электроэнергетика |

| 105 | MSNG | ПАО «Мосэнерго», ао | Электроэнергетика |

| 106 | MSRS | ПАО «МОЭСК», ао | Электроэнергетика |

| 107 | OGKB | ПАО «ОГК-2», ао | Электроэнергетика |

| 108 | RSTI | ПАО «Россети», ао | Электроэнергетика |

| 109 | RSTIP | ПАО «Россети», ап | Электроэнергетика |

| 110 | TGKA | ПАО «ТГК-1», ао | Электроэнергетика |

| 111 | TGKB | ПАО «ТГК-2», ао | Электроэнергетика |

| 112 | TGKD | ПАО «Квадра», ао | Электроэнергетика |

| 113 | TGKN | ПАО «ТГК-14», ао | Электроэнергетика |

| 114 | TNSE | ПАО ГК «ТНС энерго», ао | Электроэнергетика |

| 115 | UPRO | ПАО «Юнипро», ао | Электроэнергетика |

| 116 | BANEP | ПАО АНК «Башнефть», ап | Энергоресурсы (Нефть и газ) |

| 117 | GAZP | ПАО «Газпром», ао | Энергоресурсы (Нефть и газ) |

| 118 | KBTK | ПАО «КТК», ао | Энергоресурсы (Нефть и газ) |

| 119 | KRKNP | ПАО «Саратовский НПЗ», ап | Энергоресурсы (Нефть и газ) |

| 120 | LKOH | ПАО «ЛУКОЙЛ», ао | Энергоресурсы (Нефть и газ) |

| 121 | MFGSP | ОАО «СН-МНГ», ап | Энергоресурсы (Нефть и газ) |

| 122 | NVTK | ПАО «НОВАТЭК», ао | Энергоресурсы (Нефть и газ) |

| 123 | RNFT | ПАО НК «РуссНефть», ао | Энергоресурсы (Нефть и газ) |

| 124 | ROSN | ПАО «НК «Роснефть», ао | Энергоресурсы (Нефть и газ) |

| 125 | SNGS | ОАО «Сургутнефтегаз», ао | Энергоресурсы (Нефть и газ) |

| 126 | SNGSP | ОАО «Сургутнефтегаз», ап | Энергоресурсы (Нефть и газ) |

| 127 | TATN | ПАО «Татнефть» им. В.Д. Шашина, ао | Энергоресурсы (Нефть и газ) |

| 128 | TATNP | ПАО «Татнефть» им. В.Д. Шашина, ап | Энергоресурсы (Нефть и газ) |

| 129 | TRMK | ПАО «ТМК», ао | Энергоресурсы (Нефть и газ) |

| 130 | TRNFP | ПАО «Транснефть», ап | Энергоресурсы (Нефть и газ) |

Анализ отдельной компании

Проанализировав состояние фондового рынка и оценив ситуацию в отдельных его секторах (отраслях), можно, наконец, перейти к анализу отдельных компаний и выбору акций подходящих для инвестирования. То есть, с уровня макроэкономики мы постепенно перешли на уровень микроэкономики. Данный этап анализа, пожалуй наиболее сложный и трудоёмкий из всех.

Здесь необходимо использовать всю имеющуюся информацию о компании-эмитенте. Закон обязывает все акционерные общества открытого типа обнародовать свою отчётность, поэтому большую часть всех необходимых исходных данных вы сможете найти на официальных сайтах анализируемых компаний.

Анализ финансовой отчётности это тема отдельной статьи и я подробно описал его основы и алгоритм проведения здесь: «Анализ бухгалтерского баланса компании эмитента акций». Обязательно ознакомьтесь с этой довольно простой методикой, позволяющей достаточно быстро оценить текущее положение дел в рассматриваемой компании, на основании данных её официальной отчётности. Там приведено много примеров, показано где брать исходные данные и как их правильно интерпретировать. В общем изучайте!

Кроме этого, необходимо обратить внимание на такие источники информации, как:

- Рейтинги от проверенных независимых агентств;

- Рекомендации аналитиков.

И обязательно выяснить такие моменты как:

- Не замешана ли исследуемая компания в каких-либо судебных разбирательствах или тяжбах, которые могут негативно сказаться на её репутации и, как следствие, на стоимости её акций;

- Какой процент акций находится в руках у её высшего руководства. Чем больше эта доля, тем выше заинтересованность топ-менеджеров в дальнейшем успешном развитии компании;

- Не намечается ли в ближайшем времени смена управляющего. А если намечается, то чем это вызвано и к каким результатам может привести;

- Наличие государственного заказа или вероятность его получения. Получение компанией такого рода заказа, обычно всегда приводит к росту её акций;

- Не намечается ли выпуск компанией нового типа продукции и каковы перспективы этой продукции на рынке. Обычно это всегда позитивный момент, благоприятно сказывающийся на цене акций;

- Нет ли информации о возможном слиянии или поглощении. Поглощаемая компания может вырасти в цене за счёт тех инвестиций, которые будут осуществлены компанией поглощающей. Здесь важно понять ту цель, которую преследует данное поглощение. Ведь одно дело, это когда оно осуществляется с целью расширения и усовершенствования технологической цепочки производства (например, крупный холдинг по производству хлебобулочных изделий приобретает контрольный пакет акций мелькомбината). И совсем другое дело, когда поглощение проводится с банальной целью — устранить конкурента;

- Динамика дивидендных выплат по обыкновенным акциям компании. Дивиденды — это, конечно, хорошо. Однако, слишком большой размер дивидендных выплат может говорить о том, что большая часть прибыли идёт именно на них, а на развитие и модернизацию производства остаётся лишь малая её толика;

- Не намечается ли новый выпуск акций. Новая эмиссия акций означает приток свежих инвестиций, что, несомненно, положительным образом должно сказаться на развитии бизнеса (и на стоимости его акций).

Проведя полный анализ по вышеприведённому алгоритму, трейдер сможет принять взвешенное, основанное на фактах, решение о покупке того или иного актива (акций, облигаций) на фондовом рынке.

Фундаментальный анализ рынка FOREX

Валютный рынок, в силу своей специфики, требует несколько иного подхода к проведению его фундаментального анализа. Хотя в целом, принципы анализа остаются всё теми же, за исключением того, что не рассматриваются экономические факторы на уровне отраслей и отдельных субъектов экономики (микроэкономические факторы). В данном случае превалирующее влияние будут оказывать именно макроэкономические факторы отражающие состояние экономики в масштабах целой страны.

Кроме этого, в силу того, что валюты на FOREX котируются не сами по себе, а в виде валютных пар, требуется анализировать экономику каждой страны эмитента валюты составляющей рассматриваемую пару. Как известно, все валютные пары, торгуемые на Форекс, так или иначе завязаны на американский доллар. Доллар может выступать в следующих ролях:

- В качестве базовой валюты (например: USD/JPY);

- В качестве котируемой валюты (например: EUR/USD);

- Косвенным образом — в составе валютных пар образующих кросс-курс. Допустим, когда речь идёт о такой паре как EUR/CAD, то следует иметь ввиду, что её курс образуется из курсов двух пар включающих в себя доллар США: EUR/USD и CAD/USD.

Поэтому, помимо анализа экономики тех стран валюты которых составляют рассматриваемую пару, следует ещё учитывать и макроэкономические показатели экономики США.

В целом, проведение фундаментального анализа валютного рынка сводится к исследованию всей совокупности данных (экономических и политических) могущих оказать влияние на курсы национальных валют. Это делается для того, чтобы в итоге определить какая из двух валют составляющих анализируемую пару окажется сильнее в кратко-, средне- и в долгосрочной перспективе. А уже на основании этого делается вывод о том, куда сдвинется её курс. Например, если вследствие анализа проведённого для пары GBP/JPY выяснится, что банк Японии намерен снизить ключевую процентную ставку, а в Великобритании данный показатель останется неизменным, то, очевидно, следует ожидать укрепление британского фунта относительно йены и, как следствие этого — рост пары GBP/JPY.

Ну а теперь давайте рассмотрим те самые факторы, которые так или иначе могут оказать влияние на состояние экономики страны и на курс её национальной валюты. В общем случае при проведении фундаментального анализа рынка Форекс учитываются:

- Политические факторы;

- Экономические факторы.

Факторы политического характера

Чем стабильнее политическая обстановка в стране, тем устойчивее её экономика и тем крепче валюта. Поэтому любые факторы дестабилизирующие текущую политическую ситуацию, в той или иной степени ослабляют и курс национальной валюты страны. Наиболее радикальными из них можно назвать такие, например, как смена существующего режима или наличие внутренних вооружённых конфликтов.

Однако, в большинстве случаев речь идёт о гораздо менее радикальных политических факторах, таких, например, как:

- Президентские или парламентские выборы;

- Текущие новости политического характера;

- Смена позиций крупных политических деятелей по тому или иному вопросу;

- Высказывания лидеров государств**. По большей части те из них, которые являются необдуманными.

В общем случае влияние политических факторов на текущие курсы национальных валют относительно мала (если, конечно, речь не идёт о самых радикальных из них) по сравнению со следующей категорией — факторами экономическими.

** Яркий тому пример — твиттер президента США Дональда Трампа. Многие трейдеры уже всерьёз задумываются над созданием торговых стратегий основанных на твитах нынешнего американского лидера.

Факторы экономического характера

В данном случае речь идёт об анализе экономической ситуации на уровне отдельно взятых стран. Рассматриваются и анализируются все те факторы, о которых мы с вами уже говорили в разделе «Анализ экономической ситуации на рынке в целом». Коротко перечислим основные из них снова:

- Значение ключевой ставки ЦБ и, соответственно, величина процентных ставок по вкладам и кредитам внутри страны. Чем это значение выше, тем, как правило, выше и курс национальной валюты;

- Уровень инфляции в стране также самым непосредственным образом влияет на курс национальной валюты. Чем выше инфляция, тем больше обесцениваются деньги в стране;

- Положительная динамика ВВП и ВНП говорит о росте благосостояния страны, что, само собой, укрепляет её валюту;

- Динамика показателей потребительского спроса в стране также может служить индикатором состояния национальной валюты. Увеличение потребительского спроса ведёт к увеличению объёмов продаж, а это, в свою очередь, требует увеличения объёмов производства. Всё это благотворным образом действует на состояние экономики в стране и укрепляет её валюту;

- Динамика показателей безработицы населения косвенным образом говорит о темпах спада (или наращивания) производства. Рост безработицы свидетельствует о снижении производства, что негативно отражается на экономике и на курсе национальной валюты.

В оценке экономических факторов трейдеру здорово помогает, так называемый, экономический календарь. В таком календаре отображается информация обо всех планируемых к публикации новостях экономического характера (публикуются все перечисленные выше факторы, а вместе с ними и многие другие). Кроме этого, все новости разделяются по уровню важности и по странам к которым они имеют непосредственное отношение.

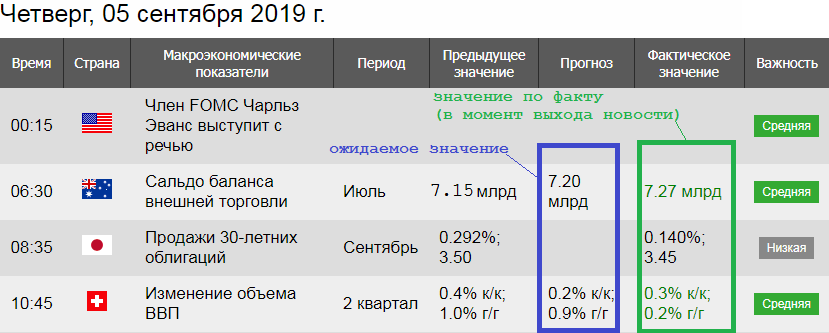

Для каждого параметра публикуемого в экономическом календаре существует определённое ожидаемое значение. Например, на рисунке ниже вы видите фрагмент из экономического календаря за 5 сентября 2019 года. В нём, в графе «Прогноз» указывается то значение ожидаемого к публикации параметра, которое ждут от него большинство участников рынка. Затем, в указанное время, происходит публикация фактического значения параметра.

В зависимости от того насколько и в какую сторону фактическое значение отличается от ожидаемого, можно судить о последующей реакции рынка на выход соответствующей новости. Например, на том же рисунке вы можете видеть, что значение сальдо торгового баланса Австралии по факту превзошло то, которое ожидали от него большинство участников рынка (7.27 млрд. против 7.20 млрд.). А кроме этого, его текущее значение превышает предыдущее (7.27 млрд. против 7.15 млрд.). Это может служить основанием для определённого укрепления австралийского доллара и роста курса таких валютных пар, как AUD/USD, AUD/NZD, AUD/CAD (особенно при том условии, что в отношении второй валюты составляющей пару будет опубликована какая-либо новость негативного характера).

Найти такой экономический календарь не проблема, например пройдите вот по этой ссылке. Вообще он есть на сайте любого уважающего себя форекс-дилера. Однако не следует полностью полагаться на результаты анализа новостей, ведь по факту, на текущий рыночный валютный курс одновременно влияют тысячи разного рода причин которые, при всём желании, попросту невозможно проанализировать со всех возможных аспектов (для этого не хватит ни времени, ни ресурсов).

Влияние экономических новостей может выражаться как в кратковременном увеличении волатильности курса с последующим его возвратом к прежним значениям, так и к более долгосрочным и более значительным изменениям валютных курсов. Заранее оценить то влияние, которое новость окажет на рынок можно лишь приблизительно с помощью той оценки важности, которая присваивается ей в экономическом календаре. Но, я повторюсь, здесь нет никаких гарантий и в итоге даже самая значительная новость может не оказать никакого существенного влияния, а какая нибудь незначительная новостюлька может привести к целому каскаду событий приводящих к развороту сложившейся ценовой тенденции.

Фундаментальный анализ рынка Форекс

Приветствую, уважаемы читатели! Сегодня поговорим о фундаментальном анализе на рынке Форекс.

Итак, на успешную торговлю на рынке форекс влияет множество различных факторов. Любому трейдеру известно, что для получения прибыли необходимо обладать умением грамотно анализировать рынок и на основании этого делать наиболее верный прогноз.

Фундаментальный и технический анализы помогают получить желаемый прогноз, который будет являться залогом успеха в торговле на валютной бирже.

Считается, что фундаментальное анализирование является основой всего прогнозирования в целом. Он дает больше оснований для входа на рынок. Поэтому именно о фундаментальном анализе рынка Форекс сегодня будет вестись разговор.

Что понимают под фундаментальным анализом рынка форекс

Под фундаментальным анализом понимают не только оценку, но и прогнозирование направления цены актива или валютной пары, которое основывается на получении и изучении наиболее важных экономических и политических перемен или событий в конкретной стране или мире в целом.

Эти перемены могут оказать значимое влияние на движение цены. Функцией фундаментального анализа является также изучение психологического состояния других участников всего рынка форекс .

К таким участникам относятся крупные игроки рынка, которые своими действиями могут поддерживать рост или падение цены той или иной валютной пары.

С помощью прогнозов фундаментального анализа можно получать прибыль не только на рынке Форекс, но и торгуя ценными бумагами на фондовом рынке. В этом случае, торговля будет осуществляться не валютными парами, а различными активами.

Из самого названия этого анализа можно понять, что он является платформой или фундаментом всего прогнозирования или успешной торговли. Именно, опираясь на фундаментальный анализ, крупные игроки принимают решения о заключении тех или иных сделок, что значительно влияет на котировки.

А технический анализ является, пожалуй, лишь отображением фундаментального.

Что изучает фундаментальный анализ

Существует несколько направлений фундаментального анализа, которые в наибольшей степени оказывают влияние на характер рынка.

- Экономические новости.

- Политические события.

- Психологическое и моральное состояние.

Анализирование экономической информации.

Своевременное получение экономической информации является наиболее важным фактором обоснования верного прогноза. Прежде всего, устойчивость курса валюты конкретной страны зависит от ее экономического состояния.

Своевременное получение экономической информации является наиболее важным фактором обоснования верного прогноза. Прежде всего, устойчивость курса валюты конкретной страны зависит от ее экономического состояния.

Наиболее важной экономической информацией будет являться следующее:

- Действия ЦБ страны. Именно Центральный Банк в первую очередь влияет на регулирование курса валюты собственной страны, контролирует уровень инфляции и взаимодействует с крупнейшими банковскими системами.

- Другие финансовые учреждения. Такие финансовые структуры, как Министерство финансов, Правительство страны, Орган, занимающийся сбором налогов и другие, также оказывают важнейшее влияние на регулирование курса валюты, издавая различные законы, касающиеся внутренней политики государства.

- Обнародование различных экономических и социальных показателей. К ним относятся публичное опубликование статистики и новостей, касающихся уровня инфляции, безработицы, налоговой ставки и многое другое.

- Состояние фондового рынка и цен на сырье. Как известно, на рынке все взаимосвязано. Поэтому изменение цен на сырье или активы крупных компаний может значительно сказаться на курсе валюты страны.

Анализирование политики.

Свежая политическая информация, различного характера, может также оказывать существенное влияние на движение цены. К основной политической информации относятся:

- Выборы в стране. Выборы в стране могут быть как президентские, так и парламентские. У каждой партии страны свои политические и экономические убеждения. Поэтому смена руководителей учреждений может очень сильно играть роль в развитии страны.

- Недовольства и беспорядки в стране. Такие события обычно приводят к частичному обесцениванию валюты.

- Отставки, военные действия, революция. Эти события значительно влияют на поведение движения курса валюты.

Анализ психологического состояния.

Это направление является наиболее сложным для понимания, потому что именно от психологического состояния трейдеров и зависит состояние рынка.

Если трейдеры начинают активно скупать определенную валюту, то и цена этой валюты будет быстро расти.

И наоборот, если валюту активно будут продавать, то цена её будет падать.

При выходе какой-либо важной новости трейдеры могут, к примеру, начать скупать валюту, а крупные игроки рынка этого не делать, тем самым сдерживая рост валюты.

Поэтому, только научившись правильно чувствовать рынок, можно достичь значимых высот в торговле на рынке Форекс.

Но, лично я склонен все-таки больше к инвестиционным инструментам на фондовой бирже, нежели на валютном рынке. Но это дело сугубо личное.

А из форекс брокеров рекомендую надежную и проверенную компанию Альпари или ForexClub .

Если статья Вам понравилась — буду признателен, если поделитесь ей в социальной сети, нажав на одну из соответствующих кнопочек ниже. А также подписывайтесь на обновления блога. Дальше будет интереснее и полезнее.

Более 6 лет изучаю инструменты интернет заработка, создал несколько источников дохода.

Активно инвестирую в различные направления.

На страницах блога помогаю людям становиться финансово грамотными и улучшать качество своей жизни.

Источник https://www.azbukatreydera.ru/fundamentalnyj-analiz.html

Источник https://investbro.ru/fundamentalnyjj-analiz-rynka-foreks/

Источник

Источник