Долгосрочные инвестиции: плюсы и минусы, как определить

Оглавление

Долгосрочные инвестиции – лучший выбор для частного инвестора

Долгосрочные инвестиции для частного инвестора – сквозная тема моего блога, ведь он посвящен, в основном, вложениям с большим временным горизонтом. Формирование капитала для меня – неотъемлемая составляющая реализации долговременных жизненных целей. Давайте раскроем это понятие глубже и выявим его плюсы и минусы.

Классификация долгосрочных инвестиций

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Долгосрочные инвестиции в бухгалтерском понимании представляют собой приобретение активов, которые будут использоваться более года. Если же речь идет о частном инвесторе, то под этим обычно подразумевается размещение капитала минимум на пять лет.

Если деньги вкладываются менее чем на три года, то обычно говорят о краткосрочных инвестициях, при сроке от трех до пяти лет – среднесрочных. Долгосрочные можно дополнительно классифицировать в зависимости от длительности удержания позиции и решаемых задач:

- 5–7 лет, основная цель – накопления для крупных покупок, образования детей, начала собственного бизнеса и т. д.;

- 7–15 лет, чаще всего используются для сохранения покупательской способности капитала;

- 15–30 лет, главная задача – создание пенсионного портфеля.

Все инвестиции делятся на два основных типа:

- стабильно приносящие доход (купонные облигации, дивидендные акции);

- дающие однократную прибыль в момент закрытия позиции (акции роста, драгоценные металлы, облигации с дисконтом и т. д.)

Нужно понимать, что долгосрочные инвестиции – это всегда стратегия «купил и держи». Речь о них идет, только если вы следуете совету У. Баффета: вкладываетесь в те бумаги, которыми готовы владеть бесконечно долго. Если вы заводите деньги на брокерский счёт в надежде зарабатывать активным трейдингом, пусть даже и всю жизнь, то ваши действия нельзя называть долгосрочными инвестициями.

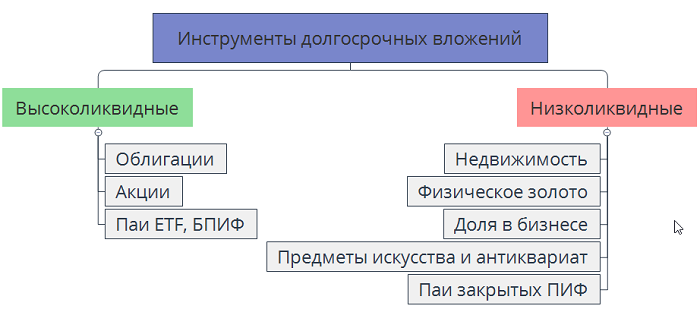

Инструменты долгосрочных инвестиций

Долгосрочные инвестиции могут иметь разные формы:

Акции Tesla: стоит покупать или лучше держаться подальше

Акции Тесла – пузырь или перспективный актив?

Для покупки недвижимости и доли в бизнесе необходим сравнительно большой первоначальный капитал. Такие активы сложнее диверсифицировать. Они требуют постоянной вовлеченности в управление и дополнительных затрат. А на то, чтобы продать их и вывести деньги, могут уйти годы. Переходить к таким вложениям целесообразно уже после создания качественного портфеля из ценных бумаг.

На фондовом рынке все стратегии с длинным горизонтом вложений можно разделить на два типа:

- Активные. Используя их, вы действуете по принципам У. Баффета и Б. Грэма и ищете недооцененные акции. Можно придерживаться и других методов отбора эмитентов. Но в любом случае следует тщательно анализировать компании и включать в свой портфель только избранных. К этому типу относится и вложение в фонды, которые пытаются активно переиграть рынок.

- Пассивные. Это, например, покупка биржевых ETF и ПИФов с широко диверсифицированными базовыми активами. Действуя таким способом, вы стремитесь защититься от падения стоимости отдельных эмитентов. Цель пассивного инвестирования – получить заданную рынком норму доходности.

Комбинировать различные виды бумаг нужно в зависимости от горизонта ваших вложений. Чем больше срок, тем большая доля в портфеле выделяется под акции. Это правило связано с тем, что на коротких временных промежутках высока вероятность просадок цены. Но если говорить о десятилетиях, то растёт шанс заработать заметно больше, чем на облигациях.

Слабые и сильные стороны долгосрочных инвестиций

Главный риск долгосрочных вложений – потеря капиталом покупательской способности. Это может случиться, если вы будете использовать только консервативные инструменты: ОФЗ, сдачу квартиры в долгосрочную аренду, золото. Такие активы предназначены для сохранения стоимости портфеля, а не для его энергичного наращивания. Если вы не сумеете обогнать инфляцию, то спустя десятилетия сможете позволить себе тот же или даже меньший набор благ, что и сегодня. Если же вы выбираете более доходные, а значит, и менее надежные активы, то рискуете столкнуться с убытком вплоть до полной потери всех вложений. Например, из-за банкротства эмитента.

Что такое ОПЕК плюс и как он влияет на рынок нефти

Будет ли толк от сделки ОПЕК плюс?

Вне зависимости от агрессивности выбранной стратегии, вы будете иметь дело со всеми видами инвестиционных рисков:

- процентным;

- валютным;

- политическим;

- рыночным и т. д.

Их можно минимизировать грамотной диверсификацией, но полностью устранить нельзя. Вы должны морально подготовиться к тому, что периодически ваш портфель будет показывать сильные просадки. Но, несмотря на многочисленные минусы, долгосрочные инвестиции – это наиболее надежный способ приумножения капитала. Перечислим его достоинства:

- Получить умеренную прибыль можно за счет покупки индексных фондов. Это требует минимальных знаний и временных затрат. При попытках заработать на волатильном рынке с помощью внутридневной и позиционной торговли вероятность потери капитала на порядок выше.

- Используя долгосрочные стратегии, можно претендовать на налоговые льготы. Не потребуется платить НДФЛ при продаже имущества или ценных бумаг, принадлежавших вам более трех лет.

- Если вы пользуетесь услугами зарубежного брокера, то все равно экономите на налогах: не платите, пока не закроете позицию. Бумажная прибыль не в счёт.

- Благодаря долгосрочному инвестированию создается источник постоянного пассивного дохода. Однажды выбрав правильные бумаги, можно годами получать купоны и дивиденды. Поддержание портфеля требует минимальных временных затрат по сравнению с активным трейдингом.

На первый взгляд кажется, что долгосрочное инвестирование – синоним больших усилий на старте: вам нужно научиться диверсифицировать вложения, прогнозировать на годы вперед. Но на самом деле, если вы готовы ждать много лет, то достаточно вложиться в акции надёжных компаний или в фонды, следующие биржевым индексам, и рынок все сделает за вас. Конечно, ваша прибыль окажется меньше той, которую вы могли бы заработать, каждый раз выходя из своих бумаг на максимуме и снова открывая позиции на «дне».

Покажу перспективы долгосрочного инвестирования наглядно и на простейшем примере. Ниже представлен интерактивный график индекса Мосбиржи.

Сдвинув его мышкой вправо, вы увидите, что, несмотря на все падения, за 20 лет капитализация российского рынка выросла почти в 15 раз.

Мой отзыв о краудлендинговой платформе Money Friends

Независимый обзор краудлендинговой платформы Money Friends

Подводим итоги

Долгосрочное инвестирование требует, в первую очередь, целеустремленности и способности следовать единожды выбранной стратегии. Вы должны уметь не только выбирать активы, но и удержаться от желания продать их на негативных новостях или во время общей просадки рынка. Такой подход невозможен без терпения, но он практически всегда гарантирует профит на длинном горизонте.

Расскажите в комментариях, придерживаетесь ли вы долгосрочной стратегии, как и я. Если да, то как вы пришли к этому решению?

Долгосрочные инвестиции — виды, варианты вложений, практические советы

Долгосрочные инвестиции — это свободные активы, которые не используются для обеспечения текущего уровня жизни или производственной деятельности компании. Длительный срок вложений, от 12 месяцев, обеспечивает высокую ликвидность и стабильный доход, при грамотном подходе к выбору объектов.

Содержание

Что это такое

Вложения материальных средств в проекты, срок окупаемости которых начинается от одного года, называются долгосрочными инвестициями.

Привлекательность таких вкладов для опытных и начинающих предпринимателей заключается в исключительной надежности и гарантированном получении прибыли.

Быть долгосрочным инвестором означает готовность принять определенный риск в погоне за потенциально высокой прибылью, набраться терпения, «забыть» о вложенном капитале на длительный период времени. Поэтому, если деньги предназначены для значимой, дорогостоящей покупки в ближайшей перспективе, рассматривать такой вариант не имеет смысла.

Ключевые качества, которые должен развивать в себе инвестор – аналитическое мышление и полный контроль над эмоциями. Хотя долгосрочные инвестиции очень мало зависят от настоящей ситуации на рынке и экономике страны в целом, мало кому удается полностью абстрагироваться от того, что собственные деньги не скоро вернуться в руки. Да и цена активов будет периодически падать и повышаться в цене.

Инвестор с неустойчивой психикой может поддаться панике и натворить глупостей. Например, начать распродавать акции, даже в убыток себе. Терпение и адекватная оценка – только так возможно добиться успеха, используя долгосрочные инвестиции в качестве источника доходов.

Долгосрочные инвестиции имеют сложную классификацию.

Они разделяются по видам объектов:

- Ценные бумаги (акции, облигации, векселя, депозитные сертификаты);

- Материальные активы (строительство, недвижимость, производство, оборудование, сырье);

- Нематериальные активы (персонал, образование).

По стадиям развития финансируемого проекта:

- Завершенные – полная реализация, с перспективой развития (удорожания). К примеру, квартира в новостройке (инвестиция) сдана в эксплуатацию, но еще проводятся внутренние ремонтные работы, улучшается инфраструктура района, решается транспортный вопрос и т.д. Через 3-5 лет стоимость увеличится, по крайней мере, в 2-3 раза и тогда можно продавать с максимальной выгодой.

- Незавершенные – вложения происходят на этапе разработки проекта. На примере той же недвижимости – это инвестиция в дом на фазе закладки фундамента. С каждым поднятым этажом, стоимость актива увеличивается. К моменту сдачи в эксплуатацию (в среднем 2-3 года), удорожание будет составлять 25-30%, что и составит чистую прибыль инвестора.

Долгосрочные инвестиции по типу выплаты дивидендов:

- Единовременная (одноразовая) – предусматривает получение прибыли в конце срока инвестиции, после продажи всех активов (недвижимости, ценных бумаг).

- Распределенная (возможно, пожизненная). Например, сдача в аренду введенных в эксплуатацию зданий и сооружений.

Цели вложений также оказывают важное влияние, как на размеры будущего дохода, так и на сроки инвестиции. Принято выделять стратегические и прибыльные. Первые – это выход на уровень крупного бизнеса (поглощение, слияние компаний, развитие экономики района, города, региона). Вторые – приумножение собственного капитала.

Варианты инвестирования

Очевидно, что крупные инвесторы, давно и успешно осуществляющие деятельность, имеют больше возможностей. Серьезные вложения в строительство, крупные производственные компании дают такие же серьезные прибыли. Для новичков с небольшим капиталом доступны вливания в ценные бумаги, с постепенным наращиванием активов.

Но для начала стоит изучить, какие вообще доступны варианты инвестирования.

Ценные бумаги

Самый простой и эффективный способ долгосрочных инвестиций.

Теоретически, можно самостоятельно покупать акции на фондовых биржах. Практически, новичку здесь делать нечего – только через специальные организации, к примеру, ПИФы. Хоть риск и ложится на плечи инвестора, фонды позаботятся о том, чтобы он был минимальным. Длительные вложения, как правило, осуществляются сразу в несколько видов ценных бумаг (инвестиционный портфель). Это могут быть акции крупного мирового бренда, развивающихся компаний (которые уже вышли на биржу), государственные облигации.

Валютный рынок

Инвестиции в доллары – классический пример вложений, с которым знакомы подавляющее большинство граждан. Но долгосрочные валютные инвестиции – это профессиональный подход. Евро, доллары, швейцарские франки (все стабильные денежные единицы) хранятся на специальных депозитных счетах, без права досрочного снятия (от 1 до 5 лет). По истечении срока валюта продается. Как правило, прибыль состоит из двух составляющих – процентная ставка финансовой организации и курсовая разница.

Оборудование

Долгосрочные инвестиции в транспорт, производственное оборудование повсеместно применяется компаниями, но с целью развития, а не с целью получения прямой прибыли.

Исключение составляют лизинговые организации, которые приобретают оборудование для сдачи в аренду и последующей реализации. Такие вложения имеют достаточно высокие риски, связанные с амортизацией в процессе эксплуатации.

То есть с каждым годом, например, автомобиль или конвейерная линия для производства шлакоблока, будет обесцениваться. Поэтому и представляют интерес такие инвестиции только для лиц (компаний), заинтересованных в продукции. Исключения случаются, но редко.

Строительство

К инвестициям в строительство и недвижимость имеет отношение каждый человек, купивший жилье (в том числе по ипотеке). Цели преследуются разные – последующая продажа, сдача в аренду, проживание. Но ликвидность, в любом случае, очень высокая. Долгосрочные инвестиции в строительство позволяют выгодно приобрести квартиру, получить пассивный пожизненный доход или единовременную прибыль, составляющую от 30 до 100% от суммы вложений.

Достаточно иметь капитал, эквивалентный средней стоимости жилья в регионе и можно действовать. Лучше всего вкладывать в новостройки, на этапе заливки фундамента. Срок окупаемости – 2-4 года. Но и вторичная недвижимость в перспективном районе тоже принесет серьезный доход через 4-5 лет.

Ювелирные изделия и предметы искусства

Такой вариант вложений почти идентичен валютным инвестициям. Только объектами выступают антиквариат, ценные произведения искусства, украшения из драгоценных металлов и камней. Эффективность можно описать единственным примером. Бизнесмен Дмитрий Рыболовлев в 2013 году приобрел картину Леонардо да Винчи «Спаситель мира» за 128 млн.$. В 2017 году он продал её уже за 400 млн.$. Механизм применим к любым предметам, стоимость которых в перспективе увеличится.

Единственным минусом является высокий риск, связанный с повышенным вниманием мошенников. Как вариант – хранить ценности в банковской ячейке, предварительно позаботившись о страховке.

Советы

Чтобы оценить все преимущества долгосрочных инвестиций, понадобится несколько лет. Но 90% инвесторов остаются удовлетворенными результатами. Эксперты рекомендуют отбросить в сторону предрассудки – приметы, интуицию, гадания по звездам. Только здравый смысл и скрупулезный расчет помогут добиться поставленной цели.

Несколько простых, но эффективных советов, которые дают профессионалы новичкам, помогут составить первичный план действий:

- Выбрать надежного брокера. Это обеспечивает 50% успеха. При малейших сомнениях в профессионализме, немедленно поменять биржевого посредника.

- Формирование инвестиционного портфеля. Вложение капитала в единственный объект – типичная ошибка новичка.

- Акции покупаются в период наименьшего спроса и, наоборот, продаются, когда цена находится на высоких показателях. Плыть против течения свойственно самым успешным людям планеты, стоит последовать их примеру.

- Не вкладывать последние деньги. Сама суть инвестиций предполагает наличие свободных средств, вложение которых никак не отразится на текущем уровне жизни.

Принять решение о начале инвестиционной деятельности просто. Сложнее мыслить, как инвестор. Поэтому рекомендуется поработать с психологическими аспектами собственной личности, чтобы спокойно и трезво рассуждать.

Вывод

Получение прибыли в долгосрочной перспективе трудно поддается осознанию рядовому человеку, особенно в российских реалиях. Страна несколько раз пережила серьезные экономические кризисы, в результате которых многие граждане лишились накоплений. Поэтому даже прогрессивная молодежь с опаской относится к «долгоиграющим» проектам. Но, история мировой экономики утверждает, что только долгосрочные инвестиции могут принести высокий достаток.

Случайные большие деньги (наследство, выигрыш в лотерею, собственные сбережения) могут очень быстро превратиться в приятные воспоминания, если их не заставить работать. Тем более что современная жизнь дает неограниченные возможности, начиная от видов инвестиций и заканчивая финансовыми инструментами. По вашему мнению, какие долгосрочные вложения самые привлекательные и прибыльные для начинающего предпринимателя? Поделитесь своей точкой зрения в комментариях.

Долгосрочные инвестиции

Долгосрочные вложения имеют ряд особенностей. Правильно расставив приоритеты и грамотно оценив все риски, инвестор может получить значительный доход и выгодно продать активы после завершения периода инвестирования.

Что такое долгосрочные финансовые инвестиции, реальные вложения

Долгосрочные инвестиции – это капиталовложения на длительный срок, которые осуществляются для получения прибыли. Некоторые экономисты определяют период размещения долгосрочных инвестиций от трех лет и более, другие ограничиваются сроками 1-5 лет.

Необходимость в долговременных вкладах может возникнуть в таких случаях:

- приобретение материальных, нематериальных активов;

- строительство, увеличение площадей, переоснащение объекта в производственное назначение;

- приобретение хоз. инвентаря, зданий, транспортных средств;

- осуществление научно-исследовательской, технологической деятельности, проведение конструкторских работ;

- приобретение разных объектов природного пользования (например, земельного участка).

Особенностью долгосрочных инвестиций является то, что они обеспечивают регулярную прибыль. При этом не стоит ожидать большой доход сразу же, за короткие сроки. Этот вид вложений позволяет получить стабильную прибыль, а по окончании срока вложения проект можно продать по рыночной стоимости, которая обычно значительно превышает затраты.

Ярким примером может стать покупка недвижимости для предоставления ее в аренду. Вложения будут приносить регулярный доход в течение всего срока существования, а рыночная стоимость постоянно увеличиваться. Это же касается и ценных бумаг.

Существуют различные виды долгосрочных инвестиций. Они отличаются уровнем стабильности, дохода, поэтому однозначно сказать, что лучше, нельзя.

Классификация долгосрочных инвестиций

Понятие долгосрочных инвестиций подразумевает два вида вложений. Их можно разделить на:

- финансовые;

- реальные.

Основной целью финансовых инвестиций выступает прибыль от вложений. Сюда можно отнести:

- вложения в фондовые инструменты (облигации, акции);

- инвестиции в уставные фонды (участие в деятельности другой организации, вложения в ее уставной капитал);

- денежные инструменты (например, банковский депозит);

- предоставление ссуд.

Реальные вложения – это спонсирование непосредственно процесса производства:

Реальные вложения – это спонсирование непосредственно процесса производства:

- приобретение земельного участка;

- покупка оборудования, его модернизация;

- строительные работы;

- приобретение недвижимости;

- вложения в продукцию, сырье, которое будет перерабатываться;

- приобретение патентов, лицензий, авторских прав, товарных знаков;

- проведение научных разработок, внедрение инновационных технологий и пр.

Сегодня наиболее перспективными являются:

- Вложения в строительство, готовые объекты недвижимости. Важно подсчитать все допустимые риски: например, банкротство подрядчика (при строительстве), простой помещения, предусмотренного для сдачи в аренду (при покупке готового здания).

- Ценные бумаги. Вложения в акции и прочие ценные бумаги помогает компании расширить производственные мощности, выйти на международный рынок торговли.

- Стратегические вложения. Они подразумевают скупку контрольного пакета акций на протяжении длительного периода. Но в редких случаях происходит и разовое приобретение активов, которое позволяет инвестору контролировать деятельность фирмы.

- Вложения в технику, транспортное оснащение. В дальнейшем активы можно сдавать в аренду (лизинг), получая регулярную прибыль. По окончании срока инвестирования можно продать оборудование, которое сохранилось в хорошем состоянии. Что касается рисков, следует рассмотреть вероятность дорогостоящего капремонта.

- Инвестиции в производство. Сюда можно отнести расширение собственного производства при наличии необходимых площадей, вложение в развитие сторонних предприятий. В последнем случае важно учесть возможность появления нового конкурента при запуске объекта инвестирования.

Как происходит финансирование долгосрочных инвестиций

Источники финансирования долгосрочных инвестиций бывают трех разновидностей:

- собственные;

- привлеченные;

- заемные.

К собственным относятся:

К собственным относятся:

- накопительные фонды;

- страховые выплаты;

- чистая прибыль;

- амортизация основных средств (денежные накопления организации для покрытия износа);

- амортизация нематериальных ресурсов.

Привлеченными источниками долгосрочных инвестиций являются:

- бюджетное финансирование;

- доля участия в застройке;

- паевые взносы в уставной капитал;

- средства от эмиссии акций.

Заемные источники бывают и такими:

- облигационные займы;

- долгосрочные кредиты в фин.учреждениях (в том числе кредиты по государственным льготным программам);

- налоговый инвестиционный кредит;

- средства иностранных инвесторов (ссуды, доля в уставном капитале компаний РФ и пр.);

- лизинг и др.

Комплексная структура, соотношение всех источников финансирования зависит от таких внешних и внутренних факторов:

- форма собственности организации;

- политика государства в области финансирования и денежно-кредитной сферы;

- стоимость каждого отдельного источника;

- масштабы деятельности инвестора;

- финансовая стабильность фирмы;

- характеристики объекта (крупный, мелкий проект) и пр.

Особенности учета долгосрочных финансовых инвестиций

- адекватное отображение инвентарной стоимости активов;

- контроль над строительными работами;

- детальное отражение затрат;

- контроль использования средств по назначению

Учет финансирования долгосрочных инвестиций следует начинать сразу же, с первичных вложений. Он фиксируется нарастающим итогом по фактической стоимости или же по затратной.

В бухгалтерии имеется специальный счет долгосрочных инвестиций – 08 «Вложения во внеоборотные активы». Он предусматривает отдельные субсчета, на которых отображаются разные виды затрат:

1 – покупка земли;

2 – покупка природных ресурсов (водоемы, и пр.);

3 – возведение основных фондов;

4 – покупка основных средств;

5 – покупка нематериальных активов;

6 – перевод молодых животных во взрослое стадо;

7 – покупка зрелых животных;

8 – проведение технологических, научных работ.

Учет источников финансирования долгосрочных инвестиций происходит следующим образом. По дебету фиксируется стоимость активов (например, затраты на строительство). А в кредите обычно отображается 60 счет (расчеты с подрядчиками, поставщиками).

Для чего проводится аудит долгосрочных инвестиций. Задачи, которые он решает

Аудит проводится с целью определения правдивости финансовой отчетности, законности отображения данных о долгосрочных инвестициях в бухгалтерских документах. В первую очередь бухучет анализируется с целью обнаружить доказательства (или опровержение) таких аспектов:

Аудит проводится с целью определения правдивости финансовой отчетности, законности отображения данных о долгосрочных инвестициях в бухгалтерских документах. В первую очередь бухучет анализируется с целью обнаружить доказательства (или опровержение) таких аспектов:

- соответствие отражения затрат на строительство законодательным нормам;

- правильное отображение источников покрытия затрат в отчетных периодах;

- адекватность отображения расходов по объектам вложений, видам;

- целевое распределение средств на кап.вложения;

- качество выполняемых работ, соблюдение сроков, сметы;

- эффективность аккумулирования внутренних ресурсов фирмы;

- успешность снижения себестоимости строительных работ без ущерба качеству;

- время введения объектов инвестирования в эксплуатацию, выполнение имеющегося плана;

- точность расчета инвентарной стоимости введенных в эксплуатацию объектов;

- целостность оборудования;

- способ строительства (хозяйственный, подрядный).

Для проведения аудита могут использоваться различные источники информации. В частности, пригодятся:

- проектно-сметная документация;

- план кап.инвестиций;

- титульные списки;

- первичная документация (учет длительности труда, оплаты выполненных работ, расхода сырья и материалов);

- договора подряда;

- извещение депозитария о том, что акции приняты для хранения;

- ордер на приход в кассу акций;

- договора поставки;

- акт произведенных работ;

- данные учета (синтетического, аналитического);

- статистическая, бух.отчетность об инвестициях.

Анализ долгосрочных инвестиций – процесс трудоемкий. Аудит проходит в несколько этапов:

- Этап планирования. Подготавливаясь к аудиту, проверяющему следует ознакомиться с видами имеющихся договоров и детально проанализировать их. Важно оценить, как на фирме выполняются и совмещаются функции посредников, подрядчиков, застройщика. Также необходимо изучить особенности налогообложения, специфику рассматриваемой отрасли. Затем аудитор составляет план будущей проверки (конкретную программу, последовательность разных процедур), период ее проведения.

- Поэтапно реализуются способы проверки. Например, сюда может относиться:

- лабораторные анализы (контроль качества материалов);

- осмотр;

- инвентаризация;

- замеры работ;

- экспертная оценка и пр.

3. Если находятся неточности, расхождения, аудитор должен указать виновное лицо и определить причины нарушений.

Отличия между краткосрочными и долгосрочными инвестициями

Самое главное отличие между краткосрочными и долгосрочными инвестициями – это период вложения. В первом случае он не превышает года, а во втором составляет более 3 лет.

Самое главное отличие между краткосрочными и долгосрочными инвестициями – это период вложения. В первом случае он не превышает года, а во втором составляет более 3 лет.- Обычно объектом краткосрочных инвестиций выступают легкореализуемые ликвидные активы (их можно быстро превратить в деньги – в течение 1 года). Долгосрочные вложения можно охарактеризовать понятием «длительно необратимые» – они на сравнительно больший срок теряют свою ликвидность, то есть их невозможно перевести в деньги.

- Долгосрочные и краткосрочные инвестиции имеют существенные отличия. При размещении денег на длительный период, важно выбрать максимально стабильное направление, которое не сильно зависит от экономической, политической сферы. Высокорискованные проекты опасно финансировать на длительный срок. Колебания финансового рынка и прочие непредвиденные обстоятельства могут привести к существенным потерям.

- Краткосрочные инвестиции в балансе предприятия отражаются в графе текущих (оборотных) активов по рыночной или затратной стоимости. Долгосрочные же включаются в необоротные активы или выделяются отдельной строкой между оборотными и необоротными.

- Если краткосрочные инвестиции размещаются с целью получения дохода, то долгосрочные позволяют также получить контроль над объектами вложений.

- Долгосрочные инвестиции связаны с повышенным риском. Поэтому стоит выбирать более стабильные проекты, что уменьшит вероятность потерь. А с краткосрочными вложениями можно рискнуть, рассчитывая на высокий доход.

Советы инвесторам

Финансовые вложения (и долгосрочные инвестиции в том числе) в первую очередь должны приносить доход. Поэтому нужно выбирать варианты, в которых степень риска оправдана.

Финансовые вложения (и долгосрочные инвестиции в том числе) в первую очередь должны приносить доход. Поэтому нужно выбирать варианты, в которых степень риска оправдана.- Вкладывая средства в ценные бумаги, следует выбрать несколько перспективных отраслей, чтобы диверсифицировать инвестиции (расширить ассортимент). Это поможет избежать серьезных потерь даже при неудаче в каком-то одном направлении.

- В случае долгосрочных вложений управление вложениями принимает очень важную роль. При неправильной оценке долгосрочных инвестиций, неэффективной координации действий значительно увеличивается вероятность потерь.

- Новичкам не следует вкладывать средства в финансовый рынок без поддержки более опытного советчика. Предсказать поведение валюты крайне сложно, поэтому риски довольно велики.

Источник https://smfanton.ru/interesno/dolgosrochnye-investicii.html

Источник https://dvayarda.ru/investicii/dolgosrochnye-investicii/

Источник https://cbkg.ru/articles/dolgosrochnye_investicii.html

Источник