Где Достать Деньги Для Инвестиций Быстро | ТОП-28 способов

Оглавление

Где достать деньги для инвестиций начинающему инвестору?

Наиболее часто задаваемый вопрос где быстро достать деньги, находясь дома и не имея при этом стартового капитала. Возможно, каких-то десять лет назад, вариантов ответа на такой вопрос было бы немного, особенно если этим интересовались студенты, подростки или школьники.

На данный момент есть десятки вариантов получения дохода доступные всем. Некоторые из них потребуют финансовых вложений на первоначальном этапе. Постараемся подробно описать доступные варианты заработка и как использовать кредитные деньги в качестве инвестиций.

Как начать зарабатывать в интернете

Начать зарабатывать в интернете по силам любому пользователю, независимо от опыта, навыков. Это доступно новичку, имеющему компьютер и выход в интернет.

- Сначала подумайте, что больше всего вам нравится делать, насколько срочно нужны деньги и сколько времени на подработку в сети вы готовы потратить в день.

- Далее необходимо зарегистрировать почтовый ящик на любом подходящем сервисе ( gmail.com, yandex.ru и др.).

- После этого откройте счет в платежной системе (например, Вебмани, Яндекс.деньги, киви и др.) на который будут происходить перечисления за выполненные задания.

Ничего сложного в этих первых шагах нет. При возникновении вопросов — пишите их в комментариях и я или другие читатели обязательно Вам помогут.

Самые простые варианты где достать деньги

Существует несколько вариантов где достать деньги для инвестиций, доступных любому новичку:

1. Ввод капчи.

Капча — это картинка со специальным кодом, которые используют некоторые сервисы. Принцип действия — это ввод кода с картинки в окошке.

2. Клики и чтение писем на рекламных сайтах.

По заданию рекламодателей необходимо кликать по рекламным ссылкам.

3. Лайки, подписки и репосты в социальных сетях.

Для этого потребуется регистрация в той социальной сети, с которой будете работать. Заключается в увеличении подписчиков и продвижении страниц по заданию, путем расстановки лайков

4. Опросы на специальных сайтах.

Необходимо заполнять анкеты и отвечать на вопросы на платных сайтах

Конечно, получить много денег на этом не получится, но для подростка или школьника это станет отличным дополнительным источником пополнения на карманные расходы или начальных инвестиций. Как говорится: «копейка рубль бережет».

10 наиболее доходных способов где взять деньги для инвестиций

Имея немного больше свободного времени и желания получить сумму попривлекательнее, можно использовать другие методы доступные новичкам. А получив достаточно навыков, именно такой заработок станет основным. Для этого не потребуется ежедневно ходить в офис, вы сами будете регулировать график рабочего времени. Рассмотрим варианты где достать деньги без инвестиционных вложений. Либо же с вложением небольшой суммы на первоначальном этапе.

1. С использованием смартфона.

Вложения не потребуются, но ежемесячная сумма будет небольшой, около 50 – 60 долларов. От вас потребуется скачивание и установка приложений со специальных сервисов. Иногда в задании требуется написать комментарий или просмотреть письма. Деньги зачисляются на счет сразу после выполнения задания, после чего вы можете удалить установленное приложение, если в нем нет необходимости. Зарегистрироваться можно сразу на нескольких сервисах (наиболее подходящие AppCent; AppBonus; AdvertApp). Главное, внимательно изучить задание перед началом его выполнения.

2. Производство или просмотр видеороликов.

На просмотре видеороликов можно дополнительно получить небольшие суммы без дополнительных вложений. Единственный минус такого заработка необходимо учитывать, что Вам чаще всего будет совершенно неинтересно то, что придется смотреть.

Если есть желание иметь свой постоянный доход, то пустите в ход все свои знания, умения, старания и займитесь съемкой собственных видеороликов. Для этого необязательно покупать профессиональное оборудование. Достаточно смартфона с хорошей камерой. Необходимо сделать несколько шагов:

- хорошо продумать тематику, идею и сценарий;

- качественно снять мини сюжет;

- разместить его на YouTube.

Деньги поступают на счет в зависимости от количества просмотров. Если получится хорошо раскрутить свой канал, то в будущем этот вид станет для вас основным. Видеоблогеры с большим количеством подписчиков получают ежемесячно от 1 000 долларов и выше.

3. Онлайн игры.

Идеально подходит для подростков, любителей компьютерных игр. Здесь существует несколько вариантов:

- за приглашение игроков в игру. Доход небольшой, но очень доступный;

- прокачка игрового персонажа. Потратив свое время на раскрутку героя игры, вы его выгодно продадите тем, у кого времени нет, но зато есть возможность купить готового героя;

- игровой YouTube канал, на котором будете выкладывать отснятые видео с инструкциями по особенностям прохождения этапов игры. Раскрутив канал и имея большое количество подписчиков, можно получать до 5 000 долларов в месяц;

- игры с реальным заработком. Как правило, на первоначальном этапе потребуется вложить небольшую сумму в покупку героя, который станет источником дохода. Например, купить курицу, которая будет нести яйца. А потом эти яйца продавать и выводить со счета реальные деньги.

4. Написание статей или копирайтинг.

Идеально для тех, кто умеет грамотно излагать свои мысли. Состоит она в написании текстов для различных интернет сайтов. Начинать можно с простых небольших текстов, и постепенно, развивая навыки, увеличивать постоянную прибыль. Услуги такого рода предлагают на специальных биржах фриланса (Адвего; Текст. ру; Фл.ру и т.д.). Опытных копирайтеров заказчики сами начинают находить через социальные сети.

5. Размещение картинок и фотографий.

Если вы умеете рисовать или увлекаетесь фотографией, то существует отличный способ получения пассивного дохода — это размещение на сайтах, которые называют фотобанками или стоками, своих рисунков и фото. Таким образом, можно хорошо заработать на своем увлечении. Изображения покупаются для размещения в книгах, журналах, рекламе, брендах и др. Самыми известными являются: sutterstock.com; fotolia.com; istockphoto.com; dreamstime.com

6. Биржи и опционы.

Неплохая возможность пополнить бюджет новичка. Такой вариант подходит для тех, кто решил, что: «хочу инвестировать деньги». Доходность бинарных опционов (работающих с финансовыми активами валютой, акциями) довольно высокая, иногда составляет до 80-90%.

Принцип заработка состоит в том, чтобы купить подешевле, а продать подороже. Для начала потребуется изучить принципы действия бирж, научиться прогнозировать цены на различные активы, выбрать надежных партнеров. Без основ финансовой грамотности ничего не получится. Нельзя не сказать о рисках. Незнание правил, и отсутствие навыков прогнозирования рынков приведет к потере всех денег как тех, что вложили, так и тех, что заработали ранее. Поэтому, если решили подработать таким способом, сначала внимательно все изучите, постройте стратегию, а только потом начинайте торговать.

7. Написание программ.

Даже программист может быть новичком, который только начинает познавать азы своей профессии. Такая работа подойдет специалистам любого уровня. На начальном этапе построения своей карьеры эту возможность можно использовать для получения опыта и получения дополнительных баллов в своем резюме. Для тех, кто уже имеет постоянное место работы, при наличии свободного времени, можно получить неплохой дополнительный доход.

Для начала зарегистрируйтесь на специальных сайтах для фрилансеров:

- фл.ру;

- веблансер;

- kworks.ru.

На них можно найти различные задания для программистов различного уровня сложности. Это как написание программного обеспечения, так и создание сайтов и другое. Имея свободное время и опыт, достаточный для работы с заданиями высокой сложности, можно хорошо зарабатывать не выходя из дома.

8. Продажа товаров в интернете.

Существует масса специализированных сайтов в виде электронных торговых площадок по продаже различных товаров. В сутки их посещают миллионы человек. Там выложены тысячи различных товаров и услуг. Их можно успешно использовать для возможности получения дополнительного заработка без кредита. При этом товар, предлагаемый к продаже, не обязательно должен быть новым.

Советуем перебрать шкафы, антресоли и балконы. Вы удивитесь, когда увидите, сколько у вас скопилось вещей, которые не использовались годами и наверняка больше нигде не пригодятся. Выложите предложения об их продаже с фотографиями на торговой площадке и ждите отзывов. Вы будете удивлены тем, сколько можно на этом заработать.

Если вы решили торговать новыми вещами, то для начала зайдите на сайт, изучите спрос и цены. Вложив небольшой капитал, выгодно закупите небольшой объем товара, а потом выложите предложение о его продаже.

Наиболее подходящей площадкой для этих целей является Авито.

9. Ставки на результаты спортивных матчей.

Если вы любитель и знаток спорта, то попробуйте делать ставки на тотализаторах. Не стоит начинать с больших сумм. Определитесь, сколько вы готовы безболезненно потратить на эти цели и начинайте. Делать ставки можно на игровых интернет площадках.

10. Переводы.

Если вы владеете иностранными языками, то нет проблем быстро найти подработку не выходя из дома. На интернет биржах с заданиями, таких как tranzilla.ru, perevodchik.me, perevod01.ru, translancer.ru, 2polyglot.com есть много предложений по платному переводу с английского на русский и обратно . Заходите, выбирайте, зарабатывайте.

ТОП-9 способов где быстро достать деньги подростку

Сегодня большинство пятнадцати – шестнадцатилетних подростков предпочитают не просить деньги у своих родителей на покупку, например, какого-либо гаджета. Они ищут возможности самостоятельного заработка доступными им способами. Давайте рассмотрим где взять деньги для инвестиций молодому инвестору.

1. Устроиться курьером.

Курьерская доставка очень распространенная услуга. Ее используют для разноски, расклейки объявлений, документов, еды или каких-либо мелких товаров. Наличие велосипеда дополнительное преимущество при приеме на работу.

2. Работа на почте.

Схожа с работой курьера. При достижении совершеннолетнего возраста, дополнительно могут привлечь к выполнению функций кассира. Платят на почте немного, но на карманные расходы вполне достаточно.

3. Уборка участков в частных домах.

Больше подходит для парней. Садовые участки и газоны требуют постоянного поддержания их в чистоте: уборка мусора, листьев, посадка или подрезка растений, стрижка газонов. Наибольшим спросом пользуется в летний период.

4. Выгул собак.

Присмотритесь вокруг, есть ли поблизости хозяева, постоянно выгуливающие своих питомцев, и предложите им свои услуги. Ведь иногда на это просто не хватает времени. Расчет обычно производится после каждого выгула.

5. Репетиторство.

У каждого ученика или студента есть любимые предметы, по которым он успевает и знает больше всего. Почему не помочь младшим подтянуться по математике или иностранному языку? Подростки за такие услуги обычно берут меньше денег, чем профессиональные учителя, а эффект не хуже. Кроме того, можно предложить свои услуги по подготовке рефератов, контрольных или лабораторных.

6. Помощник вожатого в летнем лагере.

Отличная подработка на летний период. Только нужно учесть, что договариваться о таком трудоустройстве необходимо заранее. Не всегда в летнем лагере предусматривается такая должность. Но если в вашем труде организаторы будут заинтересованы, то при подготовке к летнему сезону специально для вас в штате лагеря будет помощник вожатого.

7. Мойка авто.

Обычно автосервисы для мойки автомобилей набирают сотрудников различного возраста. Главное, ответственное отношение к работе. Можно свои услуги предложить непосредственно водителям, предварительно договорившись о размере оплаты.

8. Ремонт техники.

Большинство мальчиков подростков увлекаются техникой. Предложите свои услуги по ремонту компьютеров и других гаджетов, это впоследствии может стать постоянным источником дохода круглый год.

9. Официант в кафе.

На летний период многие точки общепита оборудуют летние террасы. Для их обслуживания требуется дополнительный персонал. Таким образом, можно хорошо заработать, ведь, кроме зарплаты, официанты, которые умеют качественно обслуживать посетителей, получают хорошие чаевые.

Как инвестировать когда нет денег

Мы рассмотрели различные возможности где взять деньги для инвестиций. Некоторые из них требуют первоначальных вложений. Но как инвестировать, когда нет денег? Не стоит опускать руки и отказываться от своей идеи. Есть несколько способов найти капитал для инвестирования:

- начать получать прибыль с помощью фриланса без вложений , и постепенно отложить нужную сумму. Есть один минус: чем больше необходимая сумма, тем больше потребуется на это времени;

- сократить расходы и накопить за счет сэкономленных денег . Иногда такой способ связан с необходимостью отказа от уже привычных для нас вещей (например, отдых на выходные дни, или сокращение расходов на питание). Это доставляет некоторые неудобства, но для получения возможности в будущем стать богаче, можно некоторое время и потерпеть;

- привлечь для этих целей микрозаймы . Брать в долг это всегда рискованно. Что делать если не удастся заработать то, на что рассчитывали. Решаясь на такой шаг все внимательно просчитайте, обратите внимание на сумму ежемесячного платежа по возврату, она должна быть посильной.

Приняв решение о вложении инвестиций, внимательно просчитайте весь проект с учетом рисков, которые могут возникнуть. В таких случаях нужно быть всегда готовым к непредвиденным финансовым потерям. Но их размер не должен превышать ту сумму, которую вам посильно заплатить в случае такого исхода.

В нашей статье мы подробно описали реальные возможности где можно взять деньги для инвестиций. Но это далеко не полный список. Его можно продолжать еще очень долго. Главное — это желание и четко поставленные цели. Приложив совсем немного усилий, вы почувствуете себя намного увереннее, а с полученным опытом поступления на счет будут только расти.

Наилучший способ прилагать усилия к раскрутке долгосрочных проектов. Это конечно не совсем подойдет тем, кому срочно нужна прибыль, но зато, потратив немного времени, вы создадите площадку для получения постоянного пассивного дохода на протяжении долгого периода времени. И вам не придется работать в пустую, всю жизнь ставить лайки или писать комментарии под чужими постами.

Как начать инвестировать новичку (с нуля) – Примеры, суммы и доходность

Что нужно чтобы начать инвестировать и как стать инвестором с нуля. Руководство для начинающих инвесторов с примерами.

Главная цель инвестирования – это вложение денежных средств в актив, который станет источником стабильного пассивного дохода. В зависимости от того, куда инвестор вкладывает деньги, зависит потенциальная доходность. При работе с недвижимостью средняя доходность 10% годовых. Вложения в финансовые инструменты, такие как акции или опционы, могут принести владельцу до 100-200% годовых. Например, только одни акции AMD (Advanced Micro Devices) за один год принесли 131%.

Рабочие и разумные способы, как начать инвестировать новичку – это использовать готовые решения, пока начинающий инвестор мало знаком со спецификой и особенностями работы фондовых рынков и финансовых инструментов.

Распространенное заблуждение о том, что инвестирование – это сложное занятие, развеивают успешные инвесторы. Как сказал Питер Линч (один из самых успешных трейдеров современности, под управлением которого фонд Magellan Fund стал крупнейшим в мире):

«Всю математику, которая нужна на фондовом рынке, преподают в четвёртом классе».

Ниже вы найдете различные способы, с чего начать инвестировать новичку с нуля и способы, которые доступны каждому.

- Что нужно знать об инвестициях

- С чего начать инвестировать

- С какой суммы можно начинать вкладывать деньги

- Лучшие активы для инвестиций

- Покупка акций

- Инвестирование в облигации

- ОМС – обезличенные металлические счета

- Стартапы как инвестиционный объект

- Инвестиции в трейдеров

- ПАММ счета

- Копирование сделок

- Бизнес

- МФО

- Основные правила инвестирования

- Полезные книги

- Мифы об инвестировании

- Миф №1. Инвестиции требуют крупных вложений.

- Миф №2. Инвестирование доступно только людям, имеющим высшее экономическое образование.

- Миф №3. Инвестирование – это высокие риски.

- Миф №5. Инвестиции не могут быть источником стабильного дохода.

- Миф №6. Инвестировать следует в один крупный проект, который принесет большой доход.

- Ошибки начинающих инвесторов

- Ожидание быстрой и большой прибыли за короткий срок

- Отсутствие постоянного развития и самообразования

- Использование кредитных или заемных средств для инвестиций

- Страх ошибок и уход из инвестирования после первых промахов

- Недостаточное исследование перед инвестированием

- Реагирование на краткосрочные колебания рынка

- Ожидание идеального времени для начала инвестирования

- Недостаточная диверсификация

- Советы для начинающих инвесторов

- Совет №1. Определите свои ежемесячные расходы

- Совет №2. Прочтите книги об инвестировании

- Совет №3. Диверсифицируйте

- Совет №4. Осознайте риск, на который вы идете

- Совет №5. Придерживайтесь своего плана

- Совет №6. Инвестируйте регулярно

- Совет №7. Контролируйте свои эмоции

- Совет №8. Постоянное развитие и обучение.

- Заключение. Инвестиции – это грамотное и разумное распоряжение финансами

Что нужно знать об инвестициях

Инвестирование в общем смысле – это вложение денежных средств в различные активы или финансовые инструменты для получения пассивной прибыли.

Распространенными и отработанными вариантами, куда начать инвестировать может каждый, считаются:

- Объекты недвижимости (наиболее прибыльным вариантом считается вложение в коммерческую недвижимость: паркинг, торгово-офисные помещения или апартаменты);

- Акции крупнейших компаний;

- Облигации корпораций или федерального займа (ОФЗ);

- Драгоценные металлы;

- Покупка готового бизнеса по франшизе;

- Венчурные или хедж-фонды;

- Бизнес и оборудование.

Предметом инвестирования считается любой актив или явление, которое может быть выражено в финансовой оценке и способное в перспективе увеличить первоначальную стоимость.

Простая классификация инвестиций:

- Реальные инвестиции. Приобретение реальных объектов: недвижимость, здания, земельные участники, оборудование.

- Финансовые. Покупка инвестором финансовых активов: акций, доли в компании, предоставление кредитов или займов, инвестиции в начинающий бизнес-проект с последующим участием в распределении прибыли компании.

За 10 лет (2010-2020) стоимость 1 акции Nvidia Corporation выросла с $17 до $540, увеличив стартовые инвестиции на 3076%. Если бы тогда инвестор купил 10 акций и продал их в ноябре 2020 года, то стартовые $170 превратились бы в $5400 – отличный пример того, как начать инвестировать с малой суммой.

Если вы думаете, что упустили момент, то вы ошибаетесь.

Каждый день на рынок выходят новые технологические, медицинские инновационные, и другие прорывные компании, куда можно вкладывать деньги.

Интересно взглянуть на успешный опыт других стран. Например, в США 52% семей инвестирую в фондовый рынок в среднем $40 тысяч долларов. Семьи которые имеют годовой доход меньше 35 тысяч (19%), вкладывают в среднем $8400, а семьи с годовым доходом более ста тысяч имеют средние вложения в $138700.

Ежедневный оборот одной Нью-Йоркской фондовой биржи (New York Stock Exchange, NYSE) составляет около 1,5 триллиона долларов.

На NASDAQ, где торгуются акции Meta, Tesla, Intel, Apple и другие, за один день заключатся сделок на сумму 1,3 триллиона долларов.

Рано или поздно каждый человек задается вопросом, как примкнуть к этим огромным финансовым потокам и начать прибыльно инвестировать.

С чего начать инвестировать

Путь к успеху в инвестировании начинается с мысли о том, что обычное хранение денег – путь в никуда.

Разумный способ того, как правильно начать инвестировать начинается со знакомства с опытом успешных инвесторов. Изучение практических советов специалистов. Большого количества ошибок поможет избежать правильная подготовка к началу инвестиционной работы.

Пошаговая инструкция, с чего лучше начать инвестировать:

- Анализ собственного финансового положения и приведение финансов в порядок. Специалисты рекомендуют вести бюджет доходов и расходов, благодаря которому легко выявляются финансовые привычки, лишние импульсивные траты и реальные способы экономии. Регулярное составление бюджета на месяц или другой промежуток времени помогает структурировать расходы, анализировать планируемые доходы и поможет дополнительно экономить до 10-30% доходов. Эти финансы могут идти на инвестирование.

- Выплатить долги. Нужно стремиться к отсутствию кредитов.

- Начинать с простого и понятного вам.

- Начинать с небольших инвестиций.

- Не использовать для инвестирования заемные деньги. Инвестиции – это риски и работать в них могут только свободные от обязательств деньги. Вложенный капитал не должен потребоваться инвестору в ближайшем будущем.

- Постоянное обучение. Уоррен Баффетт говорит: «Нет ничего плохого в том, чтобы быть «ничего — не знающим» инвестором, если вы это осознаёте. Проблема — это когда вы «ничего — не знающий» инвестор, а думаете, что что-то знаете». Обучение и совершенствование своих знаний – это основа основ для успешного вложения денежных средств. Постоянно совершенствуясь и обучаясь, инвестор не только расширяет знания, но и возможности: рынок не стоит на месте, регулярно появляются новые варианты и способы для инвестирования.

- Быть готовым к неудачам. Инвестиции – это риски. Любой успешный инвестор всегда вспоминает о начале карьеры и всегда может рассказать о первых неудачах, как они повлияли на него и помогли добиться успеха. Как отметил один из богатейших бизнесменов мира Джорс Сорос: «Важно не то, правы вы или неправы, важно, сколько вы получаете, когда правы, и сколько вы теряете, когда неправы».

- Диверсификация. Нужно стремиться иметь несколько источников дохода.

- Составление инвестиционного портфеля. Портфель должен состоять из нескольких инструментов, с различной степенью риска. Таким образом, активы будут уравновешивать друг друга. Степень риска соответствует выбранному инвестором стилю инвестированию: консервативного, умеренного или агрессивного.

- Начать экономить и управлять собственными деньгами.

С какой суммы можно начинать вкладывать деньги

| Тип инвестиций | Минимальный порог вхождения в проект |

|---|---|

| Валюта | Либо это банковский депозит, либо наиболее выгодный вариант – торговля на валютной бирже со сроками сделок 1-4 месяца. И там и там минимальные суммы от $300-500. Однако торговля может принести более 100% годовых, в отличии безрисковых, но 2-3% в банке. |

| Драгоценные металлы | 20-50 долларов |

| Акции | На российском рынке от 2-3 тысяч рублей, на иностранном от $500. |

| ПИФ | 1000 рублей |

| Облигации | 1000 рублей |

| ETF | Как и обычные акции от 50-500 долларов. |

| Фьючерсы | 1000 рублей |

| Структурные продукты (корзина специально подобранных активов) | 100 тысяч рублей |

| Опционы | 5000 рублей |

| Обезличенные металлические счета | 1000+ рублей (зависит от котировок) |

| Банковские вклады | 1000 рублей |

| ПАММ счета | $50 |

| Форекс | 100-500 долларов в зависимости от типа счета. ECN наиболее надежный и выгодный тип счета, но с более высоким порогом входа. |

| Недвижимость (земельные участки, квартира, доля в собственности, гараж) | 80 000-100 000+ руб. |

| Бизнес-проекты | 100 000 рублей |

| Интернет-проекты | 10 000 рублей |

| Венчурные фонды | 10 тыс. долларов |

| Хедж-фонды | 10 тысяч долларов |

| Криптовалюта | 10 долларов |

| Инвестиции в МФО (микрофинансовые организации) | 100 000 рублей |

| Инвестиции в КПК (кредитно-потребительские кооператив) | 300 тысяч рублей |

| Искусство, антиквариат | 1000 долларов |

| ИСЖ (инвестиционное страхование жизни) | 50 тысяч рублей |

| Частное кредитование (P2P-кредитование) | 10 000 рублей |

Начинать можно с малых денег, но прибыль инвестора в деньгах напрямую зависит от вложенной суммы.

Лучшие активы для инвестиций

Инвестирование не сводится к покупке золотого слитка или акций компаний – это лишь частные решения вопроса, куда можно вкладывать деньги. В роли инвестиционного объекта / актива может выступать буквально что угодно, в том числе интеллектуальная собственность, станки и оборудование, торговые навыки других трейдеров (инвестирование в ПАММы).

Покупка акций

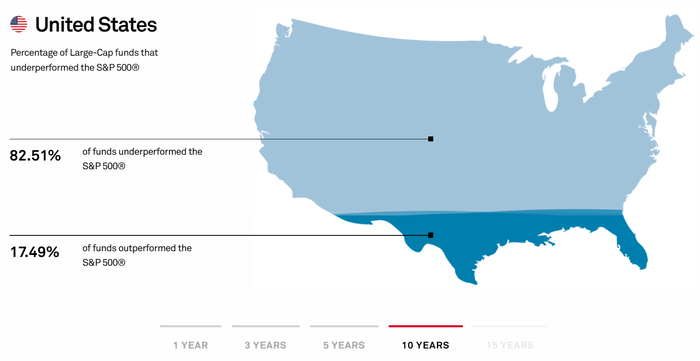

Каждый год в России проводится конкурс «Лучший частный инвестор» на Московской бирже, который отвечает на вопрос, выгодно ли торговать на бирже. В этом году статистика снова показала, почему выгодно торговать акциями. Лидер в номинации «Лучший инвестор на фондовом рынке» успел за три месяца заработать 230% к депозиту.

Что касается того, как начать инвестировать в акции, то достаточно открыть счет у брокера, пополнить его и приступать к покупкам, указав в терминале брокера название компании и количество акций.

Например, акция Аэрофлота стоит 66,74 рубля. В 1 стандартный лот российских акций входит 10 ценных бумаг, это значит, что при покупке 1 лота через брокера инвестору нужно иметь 667,40 рубля. Есть и более дорогие бумаги, но и в случае с ними для начала достаточно капитала в пару тысяч рублей.

- Иностранные акции не имеют лотности, то есть 1 акция – 1 лот.

Российский рынок на не столько широк, гораздо больше возможностей предлагает иностранный рынок акций. Но акции самых известных компаний могут очень дорого стоить. Например, акции Google сегодня стоят $ , акции Amazon торгуются по $ за 1 штуку.

А что если вам нужно купить десяток таких компаний, чтобы создать надежный портфель? Помогут ETF фонды – это инвестиционные фонды, которые инвестируют в корзины фондовых индексов. Например, фонд SPY копирует корзину индекса S&P 500, то есть имеет в портфеле акции 500 компаний. Покупая одну акцию фонда, вы покупаете готовый портфель из 500 компаний.

На рынке более 3000 ETF, поэтому выбор огромен. Есть портфели компаний по секторам, по уровню капитализации и другим критериям. Например, фонд с тикером IBB (сектор биотехнологий) сегодня торгуется по цене $ . Купив 1 акцию IBB, инвестор получает портфель из ценных бумаг компаний-лидеров биотехнологического сектора.

Но и высокая цена иностранных акций тоже может не считаться за проблему, так как брокеры предлагают торговлю дробными лотами, например, 0,01 лот.

Например, мы уже много лет работаем с брокером Just2Trade, это европейское отделение ФИНАМ, где можно покупать иностранные акции со всего мира без статуса квалифицированного инвестора.

Ниже вы увидите пример покупки акций Google. Всё что нужно, чтобы начать инвестировать, это выбрать акции из списка в торговом терминале, указать объем и нажать кнопку BUY:

Спустя некоторое время цена акций выросла, как и прибыль:

Чтобы получить прибыль на счет, нужно продать акции – закрыть сделку. Это делается также одним нажатием:

Вот и всё, деньги поступили на наш брокерский счет:

Прибыль от первых сделок можно вкладывать в новые покупки, то есть продолжать развивать портфель за счет полученной прибыли. Это хороший способ, как начать вкладывать деньги.

Инвестирование в облигации

Облигациями называются долговые бумаги с ограниченным сроком обращения и фиксированной доходностью. Может рассматриваться как более доходная замена банковского депозита.

Принцип работы облигации:

- Компания/государство выпускает долговые бумаги определенного номинала;

- Инвесторы покупают их на определенный срок, тем самым одалживая деньги эмитенту;

- Эмитент на регулярной основе выплачивает вознаграждение (купон) держателям облигаций, можно сравнить с тем, что вам выплачивают % по займу;

- После истечения срока обращения, эмитент возвращает инвесторам номинальную стоимость бумаги. Также на протяжении срока обращения облигаций инвесторы могут свободно перепродавать их без потери купонного дохода.

Что касается того, с какой суммы начать инвестировать, то номинал обычных облигаций стартует с 1000 рублей, если речь идет о российском рынке. Например, по бумагам Альфа-Банк-002Р-01-боб предлагается годовая доходность в размере 7,9%, купон выплачивается 2 раза в год.

Чем выше надежность эмитента, тем ниже доходность облигаций. Компании, испытывающие проблемы с финансовой устойчивостью могут предлагать 15-20% годовых и выше, но связываться с ними не стоит. Велик риск банкротства и неисполнения эмитентом своих обязательств.

Для инвестирования в долларах и евро идеальный выбор – еврооблигации, так называются иностранные облигации (в не государственной валюте). Принцип работы тот же, что и у обычных долговых бумаг, но они номинированы не в рублях, а в USD, EUR. По доходности евробонды обгоняют банковские депозиты, как минимум в 1,5-2,0 раза.

Такие облигации можно покупать у того же Just2Trade:

К этому инструменту прибегают компании всего мира, пользуются бондами и государства. Серьезных недостатков у облигаций нет.

Основная опасность для новичков – соблазн поддаться искушению инвестировать в долговые бумаги с высокой доходностью. Они обладают низкой надежностью.

ОМС – обезличенные металлические счета

ОМС – банковский счет, на котором вместо фиатной валюты находятся граммы драгоценных металлов. Входной порог минимален, например, Сбербанк разрешает открывать ОМС от 1 грамма серебра и 0,1 грамма золота, платины, палладия.

Что касается того, с какой суммы начать инвестировать, то при рыночной стоимости 1 грамма серебра порядка 60 рублей это и будет минимальной суммой вложений. Правда, доходность такого мини-вклада будет мизерной.

У ОМС есть 2 серьезных недостатка:

- Этот тип вкладов не страхуется АСВ в отличие от обычных депозитов;

- Как и в случае с реальной покупкой драгоценного металла курс невыгоден. Правда, разница с биржевой стоимостью драгметаллов не настолько высока как в случае с реальной продажей слитков. Так, для золота при биржевой цене 1 грамма в 4640 руб. банк готов продать тот же объем желтого металла за 4902 руб. (на 5,64% дороже), а выкуп золота при закрытии ОМС проводится по цене 4430 руб. (на 4,52% дешевле рынка).

При закрытии ОМС можно получить не валюту, а реальное золото или иной драгоценный металл.

Стартапы как инвестиционный объект

Для стартапов характерен высокий риск, но и потенциальная отдача в разы выше по сравнению с банками и инвестированием в драгметаллы/недвижимость.

Простейший вариант взаимодействия между сторонами – напрямую, с заключением соответствующих договоров, регламентирующих отношения между автором стартапа и инвестором.

Намного удобнее инвестировать в стартапы через профильные биржи. Они снижают входной порог до нескольких десятков долларов и берут на себя бюрократическую составляющую. Если стартап требует, например, $100 000, через биржу в него можно вложить от $50-$100 и в будущем получить соответствующий процент прибыли.

Что касается того, с какой суммы лучше начинать, то минимум определит биржа, на которой автор стартапа ищет финансирование. Сервисы, через которые можно заниматься инвестированием в стартапы:

-

– Первая биржа такого типа. Удобно то, что здесь нет географических ограничений, также авторы площадки не ограничивают сферы, к которым должен относиться проект; – Русский сервис, на нем доступны все типы проектов, начиная с обучающих курсов и заканчивая производством высокотехнологичных теплиц. Отличается неплохой модерацией, откровенно слабые проекты на сайт не добавляются; – Одна из самых надежных площадок за счет того, что модераторы предъявляют жесткие требования к желающим попасть сюда. В частности, нужно доказательство успешной предпринимательской деятельности в прошлом.

Есть и другие площадки такого типа, их общая черта – списание небольшой комиссии с инвесторов. Это плата за модерацию стартапов, что повышает надежность инвестирования.

Основной риск этого направления – сложность анализа проекта. Что касается того, как начать инвестировать деньги в этом направлении, то достаточно пополнить счет на бирже стартапов и, указав сумму, вкладывать их в понравившиеся проекты.

Инвестиции в трейдеров

Это неплохой вариант для тех, кто не умеет торговать самостоятельно или хочет диверсифицировать риски, инвестируя в других трейдеров. Есть 2 пути:

- Вложения в ПАММ счета. Это подвид доверительного управления, когда инвесторы вкладывают в специальный счет трейдера, где прибыль делится пропорционально вкладам. Управляющий трейдер получает только комиссию от прибыли.

- Копирование сделок. Деньги не перемещаются со счета инвестора. Вместо этого автоматически копируются сделки с мастер-счета. Инвестор должен платить фиксированную абонентскую плату за копирование сделок, не зависимо от результатов торговли.

Оба метода работают, а основная сложность заключается в выборе достойного управляющего или поставщика торговых сигналов.

ПАММ счета

ПАММ счета – это передача денежных средств инвесторов в доверительное управление трейдеру. В случае получения прибыли от торговли, она распределяется между инвесторами пропорционально внесенному депозиту и уровню доходности за период. Каждый трейдер назначает в оферте свою комиссию на прибыль, в среднем это 30%.

ПАММ – это торговая марка брокера Альпари, который работает уже более 20 лет.

Работает это так – вы регистрируетесь у брокера и открываете счет. после его пополнения выбираете управляющего трейдера в рейтинге ПАММ счетов и инвестируете в него деньги. Если вы инвестировали $100, а трейдер принес 10% прибыли в месяц, то от суммы прибыли отнимается комиссия трейдера, например 30% ($3) и вам начисляется прибыль.

Таким образом на ПАММ счетах можно зарабатывать от 40 до 100% годовых в среднем. Вложения на срок не менее 6-12 месяцев принесут максимальный доход, так как здесь работает сложный процент, когда прибыль начинает участвовать в работе увеличивая основной капитал и новую прибыль.

Один из лидеров рейтинга работает с капиталом инвесторов более 6 лет.

- Выбранный счет должен показать стабильный доход на протяжении минимум последних 6 месяцев (чем дольше, тем лучше);

- Стабильный уровень прибыли – это значит, что среднемесячный уровень доходности должен быть примерно на одном уровне. Счета с равномерной доходностью имеют больше шансов на успех, чем те счета, по которым в один месяц трейдер показал доходность 47%, а в другой 2%.

- Сумма в управлении. Чем больше сумма в управлении, тем меньше трейдер будет открывать рискованные сделки.

Примеры доходности ПАММ счетов показывают, что без наличия знаний и опыта торговли, инвестор может получать доход. Также важно понимать, что никто не работает без убытков, поэтом важно инвестировать сразу в несколько управляющих, создавая портфель. Когда один ПАММ счет принесет убыток, остальные покроют его своей прибылью.

Копирование сделок

Другим способом заработка на трейдерах, является копирование сделок. Такой способ инвестиций также можно проводить через Альпари:

Суть проста – вы оплачиваете месячную подписку и автоматически подключаетесь к трейдеру. Когда он будет открывать сделки, они автоматически будут открываться и у вас на счету.

Вы можете контролировать сделки сами – закрывать их, уменьшать объемы и так далее, а можете полностью довериться трейдеру и не вмешиваться в торговый процесс.

Принципы выбора источника для копирования сделок схож с отбором ПАММ счетов:

- Анализ истории торговли: какая доходность по закрытым сделкам у трейдера и общий срок существования счета;

- Стабильность получаемой прибыли от торговой деятельности: лучше выбирать трейдеров со стабильным доходом, что говорит о невысоких торговых рисках, которые не должны превышать 10-20% от суммы депозита при открытии новой позиции.

Здесь, как и в ПАММ счетах, желательно копировать нескольких трейдеров, чтобы ограничить риски.

Бизнес

С одной стороны банально, но с другой – вокруг, это все бизнес. Можно создать своё дело, которое будет пассивным доходом, например, сдача оборудования в аренду или маленький бизнес по услугам с одним или несколькими сотрудниками. На самом деле вариантов много даже для бизнеса с минимальными вложениями.

Семейным бизнесом может быть и клининговая компания. Для открытия нужно купить моющие средства и оборудование. Для открытия курьерской службы нужно транспортное средство и вложение в рекламу.

Если у вас есть возможности, рассмотрите идею банкетного зала, где кроме аренды можно предлагать дополнительные услуги, например, предоставление еды и напитков, которые можно организовать через аутсорс.

Суть этого бизнеса заключается в том, чтобы предоставлять свои деньги в долг под проценты. Микрофинансовые организации выдают их в виде кредитов и получают высокие проценты, которыми готовы поделиться за увеличение капитала для бизнеса.

Минусом является то, то законом установлена очень высокая минимальная инвестиция в МФО – 1,5 млн рублей.

Проценты по вкладам выплачиваются ежемесячно или в конце срока по договору.

Основные правила инвестирования

Чтобы научиться инвестировать разумно и прибыльно следует соблюдать следующие правила:

- Начинать вложения с небольших сумм. Простой способ, как начать инвестировать с малой суммы он же и оптимальный – это начать вложения с минимального депозита. Это позволит начинающему инвестору выработать навыки работы с капиталом, управления эмоциями и понимание экономических процессов. С помощью небольшого депозита специалист может отработать торговые стратегии, понять, как на практике формируется пассивный доход. После получения первых результатов допустимо вложить оставшиеся финансы, предусмотренные для инвестирования.

- Диверсификация инвестиционного портфеля. Одно из «золотых» правил инвестирования гасит – «не кладите все яйца в одну корзину». Необходимо сформировать такой портфель, в котором каждый инструмент гармонично уравновешивает риски другого. Наиболее рисковые финансовые инструменты – акции, например, следует подстраховывать покупкой более консервативных бумаг: облигаций федерального займа.

- Реинвестирование. Часть заработанной прибыли необходимо регулярно вкладывать в новые проекты. Например, докупать новые перспективные бумаги. Таким образом, размер капитала начнет расти и выход на стабильный пассивный доход произойдет быстрее.

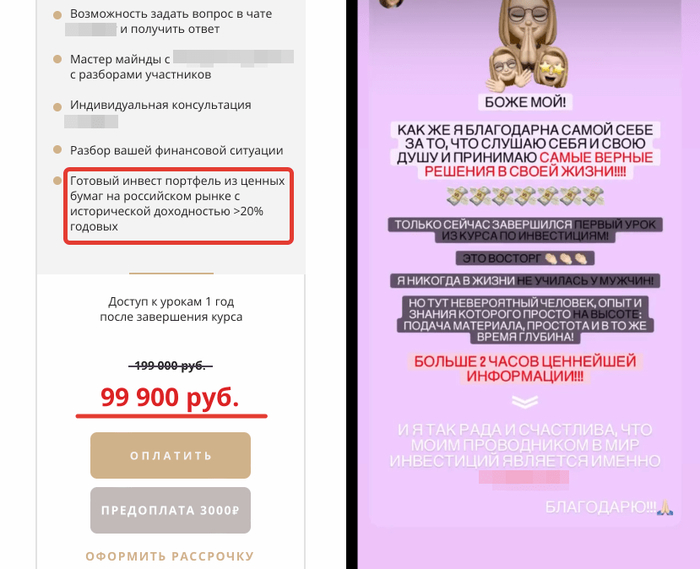

- Тщательный самостоятельный анализ проектов. Перед вложением денег в новый проект придется самостоятельно проанализировать все риски. Не стоит полагаться на обещания получения быстрой прибыли, как бы привлекательной сделка не казалась. Решение необходимо принимать без эмоций и после самостоятельной проверки инвестпроекта.

- Учет финансов или регулярное составление и соблюдение бюджета. Структурирование доходов и расходов помогает контролировать финансовые потоки, выявлять объективно лишние траты, которые можно направить на покупку дополнительных акций или валюта. Так, вместо потери денег, финансы будут работать и приносить дополнительный пассивный доход.

- Создание резервного фонда от инвестиционной прибыли. Как только инвестиционная деятельность начинает приносить доход, часть прибыли специалисты советуют вложить в так называемый «стабилизационный фонд» или «подушку безопасности», который должен присутствовать у каждого инвестора. Средства, размещенные в нем могут быть впоследствии использовании, как дополнительные вложения в новые инвестпроекты.

- Дисциплина и торговая стратегия. Однажды разработанные правила должны соблюдаться в любых условиях. Также считает и Уоррен Баффетт: «нам не нужно быть умнее остальных. Мы должны быть более дисциплинированы, чем остальные».

- Настойчивость. Не сдаваться при первых неудачных попытках и потерях, анализировать совершенные действия на предмет ошибок, которые привели к убыткам. Исключать при последующей работе.

- Постоянное обучение и изучение новых сфер. Недостаточно прочитать несколько книг известных авторов и успешных инвесторов. Постоянное саморазвитие, работа над собой и эмоциями, знакомство с опытом успешных коллег и чтение финансовой литературы расширят кругозор и возможности для инвестирования. Как удачно и лаконично заметил Бенджамин Франклин: инвестиции в знания приносят наибольший доход.

- Не поддаваться эмоциям и стадному чувству. Не следует идти за толпой, очень часто спрос на актив создается искусственным ажиотажем, который спадет, потому что финансовый инструмент, широко разрекламированный и пользовавшийся спросом, на деле не имеет реальной рыночной ценности и стоимости, которую задали. Как только ажиотаж спадет, цена также начнет стремительно падать.

- Выбирать долгосрочные проекты. Длительный срок инвестирования помогает получить более высокую прибыль, показывает потенциал проекта и возможности.

Одно из простых и главных правил – это соблюдать разработанную стратегию и прислушиваться к мнению авторитетных специалистов: известных на весь мир бизнесменов-инвесторов, которые своими примерами показали, как правильно инвестировать деньги.

Полезные книги

Учится разумнее на чужих ошибках, что особенно актуально при инвестировании – цена ошибок может быть высокой и привести к потере вложенных средств.

Десятки успешных и известных на весь мир инвесторов открыто делятся падениями и взлетами, начинаниями и советами, к которым важно прислушиваться, если начинающий инвестор планирует получать стабильный пассивный доход.

Среди успешных и авторитетных источников выделяются:

- «Метод Питера Линча: Стратегия и тактика индивидуального инвестора». Питер Линч. Считается классикой учебных пособий по инвестициям. Написана гениальным инвестором современности и представляет сборник практических советов и историй из личного инвестиционного опыта. Автор книги известен тем, что под его управлением Magellan Fund приумножил активы с $18 млн до нескольких миллиардов, показав среднюю годовую доходность 29,2%. В книге Питер Линч делится своими методами отбора акций для инвестпортфеля, многие из них работают до сих пор.

- «Как делать деньги на фондовом рынке», Уильям О’Нил (William O’Neil). Книга посвящена конкретике – методике отбора акций для инвестирования. Полноценный фундаментальный анализ могут выполнить далеко не все, Уильям О’Нил решил эту проблему, предложив принцип CAN SLIM. В книге подробнее описывается эта методика, она работает до сих пор.

- Правила инвестирования Уоррена Баффета». Джереми Миллер. Автор собрал письма гуру инвестиций Уоррена Баффета. Читатель познакомится с главными принципами инвестиционной стратегии великого инвестора. Теория и практика, как пошаговые инструкции.

- «Руководство богатого папы по инвестированию». Роберт Кийосаки. Известный бизнесмен предлагает читателям готовое руководство как начать инвестирование и добиться успехов.

- «Алхимия финансов». Джорж Сорос. Один из самых влиятельных инвесторов мира делится историями инвестиционных вложений, какими принципами он руководствовался, раскрывает особенности стратегий и психологические аспекты принятия решения при входе в сделку. Бесценный практический опыт от гения инвестиций.

- «Всё о распределении активов». Ричард Ферри. Известный в США финансовый аналитик доступно и на примерах рассказывает, как правильно распределять активы по правилу разумной диверсификации при формировании инвестиционной стратегии.

- «Психология инвестиций». Карл Ричардс. Опытный американский финансист рассказывает, как при помощи управления эмоциями перестать терять деньги при инвестировании.

- «Руководство разумного инвестора», Джон Богл (John Bogl). Богла называют создателем первого в мире индексного фонда, а его книгу рекомендовал к прочтению сам Уоррен Баффетт. В книге автор показывает, что фондовый рынок может быть беспроигрышным вариантом для инвестора. Свои рекомендации он называет «здравым смыслом в инвестировании».

- «Случайная прогулка по Уолл-стрит», Бёртон Малкиел (Burton Malkiel). Ставка сделана не на рискованные схемы быстрого обогащения, а на долгосрочные вложения. Бёртон получил профессорское звание в Принстонском университете, к его рекомендациям стоит прислушаться. Книга подойдет для новичков и для инвесторов со стажем.

Мифы об инвестировании

Поскольку инвестирования для многих считается чем-то неизведанным, это породило большое количество мифов, которые существуют и не позволяют многим желающим попробовать силы в инвестировании.

Миф №1. Инвестиции требуют крупных вложений.

Наоборот, многие опытные специалисты советуют начинать вкладывать финансы в проекты постепенно. Начинать с минимальных сумм, тем более, что вариантов предостаточно: вложение в фондовый рынок или Форекс не требуют больших сумм. Вкладываться в ценные бумаги: акции или облигации можно с минимальными вложениями: от 1000 рублей.

Другое дело, что создать пассивный доход для обеспечения привычного образа жизни с минимальными вложениями не получится.

Миф №2. Инвестирование доступно только людям, имеющим высшее экономическое образование.

Инвестирование — не такая сложная наука, как ракетостроение или медицина, которые требуют долгого теоретического и практического обучения. В свободном доступе огромное количество обучающего материала, которого достаточно для освоения азов. Более того, на финансовых рынках информация доступна одинаково, как вам, так и профессиональным трейдерам. Рынок меняется ежедневно, поэтому до сих пор не существует каких-то отдельных факультетов и институтов по инвестированию и торговле на биржах, так и создании бизнеса. Успех в этом приходит лишь с участием, а не обучением.

«Вам не нужно быть ученым-ракетостроителем. Инвестирование — это не игра, в которой парень с IQ 160 побеждает парня с IQ 130», — говорит Уоррен Баффетт.

Миф №3. Инвестирование – это высокие риски.

Инвестирование – это не краткосрочный трейдинг, это долгосрочные вложения в стабильные проекты. Доходность от долгосрочных вложений действительно может быть ниже от активной торговли, однако здесь и риски ниже.

Миф №5. Инвестиции не могут быть источником стабильного дохода.

Грамотно составленный инвестиционный портфель с соблюдением рисков и обязательной диверсификацией активов способен приносить стабильный доход. Практически весь пенсионный фонд США лежит на фондовом рынке.

Благодаря накопленному инвестиционному капиталу за всю жизнь, пенсионеры американцы могут позволить себе хорошо жить и путешествовать. Это происходит уже более 60 лет, чем не стабильность?

Миф №6. Инвестировать следует в один крупный проект, который принесет большой доход.

Не исключено, что один хороший проект принесет больше прибыли, чем остальные. Но это скорее всегда будет исключение. Одно из главных правил инвестирования – это диверсификация инвестиционного портфеля, что значит вложение средств в несколько разных по степени доходности и рисков проектов, чтобы минимизировать потенциальные убытки.

Ошибки начинающих инвесторов

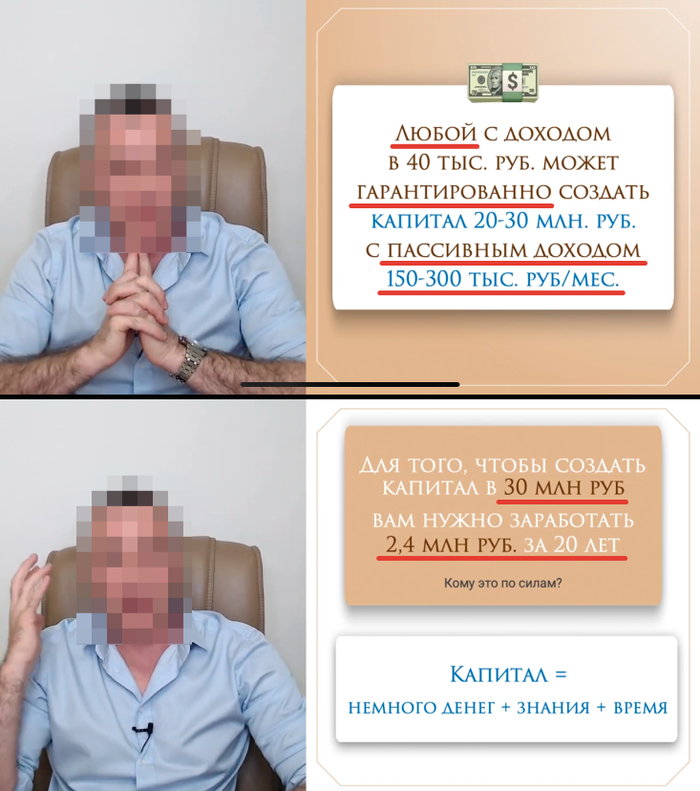

Полностью избежать ошибок не получится. Инвестиции – это риски, которые могут приносить убыток. Важно, чтобы размер убытка был в разы меньше полученной прибыли. Для начинающих инвесторов характерны распространенные ошибки:

Ожидание быстрой и большой прибыли за короткий срок

Многие новички приходят на фондовый рынок или Форекс с целью легко и быстро заработать. В итоге погоня за быстрыми прибылями приводит к высоким рисками и потере депозита.

Создать стабильный пассивный доход удастся путем кропотливой и вдумчивой работы над собой и торговыми стратегиями. Успешные инвесторы советуют рассчитывать на доход в размере 10-30% годовых.

При средней доходности Баффетта в 20% годовых он и стал миллиардером, почитайте статью о том, как работает сложный процент, и вы поймете, что даже 20% – это очень большая доходность.

Отсутствие постоянного развития и самообразования

Инвестирование – это постоянная работа и развитие навыков. Успеха добиваются те, кто постоянно расширяет кругозор, в курсе последних финансовых новостей и стратегий.

Использование кредитных или заемных средств для инвестиций

Инвестировать можно только те деньги, которые не понадобятся в ближайшем будущем. Специалисты советуют в принципе не рассчитывать на стартовый капитал, выделенный для инвестиций.

Страх ошибок и уход из инвестирования после первых промахов

Ошибка на начальном этапе – это прекрасный опыт. Все знаменитые инвесторы учились на своих промахах. Именно поэтому стоит начинать вкладываться в те или иные инструменты с маленьких сумм.

Недостаточное исследование перед инвестированием

Инвестировать в финансовый рынок не имеет смысла, если вы не провели надлежащего исследования. Прежде чем инвестировать в какой-либо фонд, вам необходимо знать его тип, историческую доходность, размер активов, соотношение расходов и т. д.

Реагирование на краткосрочные колебания рынка

Многие инвесторы пугаются, когда на рынке наблюдается колебание. Вы должны понимать, что инвестиции в основном предназначены для получения долгосрочного дохода. Поэтому не стоит реагировать ни на резкое изменение рынка, ни на краткосрочную волатильность.

Ожидание идеального времени для начала инвестирования

Когда дело доходит до инвестирования, вам никогда не следует думать о выборе времени для рынка. Выбор времени на рынке важен только тогда, когда вы хотите торговать, а не инвестировать. Был проведен большой эксперимент крупными финансовыми компаниями. Они разделили инвесторов и выделяли им одинаковую сумму раз в году для инвестиций в индекс S&P 500.

Один инвестор вкладывал в индекс выискивая лучшие моменты, долго анализируя рынок. Второй вкладывал сразу после того как получил деньги не смотря на рыночную ситуацию. Третий делил деньги и инвестировал раз в месяц по чуть чуть. Четвертый инвестировал в самые неудачные рыночные моменты. Пятый покупал лишь векселя, чтобы сохранить деньги от инфляции. И вот результаты:

В итоге второй инвестор, который вкладывал, как только получал деньги, заработал совсем немного меньше первого, который долго анализировал рынок и искал лучшие моменты.

Недостаточная диверсификация

Если вы вложили в акции BMW, Tesla и Ford – то не смотря на 3 разные компании, у вас один сектор. Добавьте в портфель компании из других отраслей, например, судовые перевозки, медицину, технологических гигантов.

Также среди ошибок могут быть:

- Слишком частая или резкая ребалансировка. Единственное основание для изменения состава портфеля – ухудшение показателей его компонентов и появление более доходных и надежных аналогов;

- Попытка следовать моде и инвестировать вдогонку. В итоге инвестор покупает актив на максимумах, а после просадки паникует и избавляется от портфеля;

- Слепое следование рекомендациям СМИ и экспертов. Этот источник нужно учитывать, но собственное мнение также. Джон Темполтон, великий инвестор и финансист, однажды сказал: «Лучших результатов добиваются одиночки, а не коллективы. Невозможно добиться высоких результатов, если вы делаете всё как все».

Хотя бы один из перечисленных промахов совершает большая часть инвесторов. Лучше учиться на чужих ошибках, чем испытывать эффект от них самостоятельно.

Советы для начинающих инвесторов

Перед тем, как начать инвестировать самостоятельно, начинающему инвестору следует ознакомиться с рекомендациями и советами состоявшимися инвесторами, за плечами которых сотни закрытых успешных сделок. Среди главных советов профессиональных инвесторов:

Совет №1. Определите свои ежемесячные расходы

Вы должны хорошо понимать свои расходы и ежемесячные траты. Это поможет вам определить, с какой суммы вы можете начать инвестировать. Кроме того, это также может помочь вам увидеть, где вы можете сократить расходы, которые затем могут быть потрачены на будущие инвестиции.

Совет №2. Прочтите книги об инвестировании

Хотя в инвестировании не так сложно разобраться, все же необходимо усвоить много информации. Рекомендуется углубиться в некоторые из книг по личным финансам и продолжать обучение, даже если вы опытный инвестор.

Совет №3. Диверсифицируйте

Инвестирование исключительно в определенные рынки, сектора или компании может подвергнуть вас непредвиденным проблемам, возникающим в одной конкретной области. Инвестирование в различные классы активов, регионы и секторы помогает снизить убытки и максимизировать долгосрочную прибыль.

«Опытные инвесторы инвестируют в два-три вида активов, постепенно увеличивая приток средств от них. Крайне сложно получать большую прибыль от одного актива» – Роберт Кийосаки.

Совет №4. Осознайте риск, на который вы идете

Прежде чем решить, куда инвестировать, вам необходимо сначала оценить вашу личную устойчивость к риску. Важно понимать, какую часть своих инвестиций вы действительно можете позволить себе потерять.

Если вам нужны деньги для оплаты аренды в следующем месяце, у вас очень низкий уровень риска. Если на вашу жизнь это никак не повлияет, то ваша терпимость к риску зашкаливает.

Терпимость к риску часто определяется вашим так называемым «временным горизонтом». Это термин, обозначающий время, в течение которого вы будете удерживать определенную инвестицию.

Совет №5. Придерживайтесь своего плана

Как только вы начнете инвестировать в первый раз, вы поймете, что очень трудно игнорировать болтовню о движениях рынка, сырьевых товарах, советы по акциям, инфляции, процентных ставках, дивидендах, цене на золото, цене на нефть и так далее. Настоящий инвестор должен смотреть на долгосрочные тенденции и макроэкономические факторы, которые изначально сформировали его план, и всегда держать их в центре внимания.

Совет №6. Инвестируйте регулярно

Иногда лучше вкладывать небольшие средства, но часто, чем единовременно вкладывать большие суммы. Исследование инвестиций показало, что даже профессионалы считают, что зачастую лучше инвестировать регулярно, чем вкладывать разовую сумму.

Вложение небольших сумм денег – отличная привычка, и со временем ваши деньги будут расти.

Совет №7. Контролируйте свои эмоции

Инвестиции в фондовый рынок могут ощущаться как катание на американских горках, и если вы не готовы к этому, вы можете принять несколько поспешных решений. Никогда не позволяйте эмоциям управлять вашими решениями, ведь это может привести к потере денег, неудачам, а также может повлиять на ваши долгосрочные результаты.

Эмоции – это главный враг начинающего инвестора. Множество важных решений принимается под воздействием эмоций и приводят к убыткам.

Питер Линч, один из самых успешных инвесторов современности советует: «Думайте головой, а не сердцем. Будьте терпеливы и следуйте своему плану».

Совет №8. Постоянное развитие и обучение.

Без постоянного обучения, самосовершенствования и развития не добиться успеха ни в одном из начинаний или мероприятий. Большое количество книг, написанных гениальными инвесторами, помогут научиться выбирать успешные проекты и избежать ошибок, о которых рассказывают известные бизнесмены.

Заключение. Инвестиции – это грамотное и разумное распоряжение финансами

Инвестиции – это возможность создания источника пассивного дохода даже при незначительных вложениях. Это возможность повысить финансовую грамотность и качество жизни.

Если вы еще раздумываете над тем, стоит ли начинать инвестировать, то однозначно стоит. Не нужно копить на пенсию, нужно начать инвестировать сейчас, чтобы через несколько лет создать стабильный пассивный доход, который позволит жить так, как хочется, а не так как требуют окружение или обстоятельства.

Как высказался авторитет в мире финансов Роберт Кийосаки, труды которого помогли изменить в лучшую сторону жизни миллионы читателей: «люди говорят – я откладываю деньги на пенсию, но почему практически никто не говорит: я инвестирую, чтобы на пенсии быть обеспеченным».

Большинство людей имеет слабое представление о природе инвестирования, свою роль играют и мифы. Складывается ощущение, что это занятие – удел избранных. В реальности ситуация иная, инвестирование доступно каждому без исключения человеку, располагающему капиталом хотя бы в $50-$100.

Независимый трейдер. «Трейдинг и инвестиции нравятся всем, потому что здесь нет лимитов в возможностях. От Омска до Дублина, от Цюриха до Чикаго, от Москвы до Сан-Франциско — один клик. Это уже кажется нормальным, но на самом деле, это впечатляюще, особенно когда используешь это осознанно.»

Что выгоднее: купить жилье в ипотеку или копить через инвестиции?

Такой вопрос недавно задал один из читателей. Сразу скажу, что однозначного ответа здесь быть не может. Для наших родителей всё очевидно: конечно лучше своё жилье, пусть и в ипотеку, какие ещё инвестиции? А вот молодой фрилансер, у которого есть возможность работать из любой точки мира, предпочтет арендовать бунгало где-нибудь на берегу океана и инвестировать излишки.

Но всё-таки, если хочется свою квартиру или дом, то встает вопрос – как рациональнее всего решить этот вопрос? Вариант накопления нужной суммы на своё жилье при помощи обычного банковского депозита я рассматривать не буду, так как в интернете тысячи обсуждений на эту тему. Вместо этого рассмотрю 2 варианта из заголовка этого поста:

• Взять жилье в ипотеку.

• Арендовать жилье и копить на своё при помощи инвестиций.

В любом случае – если у вас стоит такой выбор, вы должны самостоятельно взвесить все плюсы, минусы, риски, и принять решение на основе своего личного анализа ситуации.

Покупка жилья в ипотеку

Ипотека – универсальный вариант покупки своего жилья, если нет возможности купить “за наличку”. Все просчитано заранее. Срок ипотеки, ежемесячный платеж, размер переплаты – всё это известно заранее. Взяв ипотеку, вы точно знаете какая сумма ежемесячно у вас будет уходить на погашение ипотеки. Определенность – это всегда хорошо! Вы также получаете плюсы “своего жилья” – делать ремонт по своему усмотрению, прописку, возможность завести собачку или кошечку без необходимости спрашивать разрешение у хозяйки.

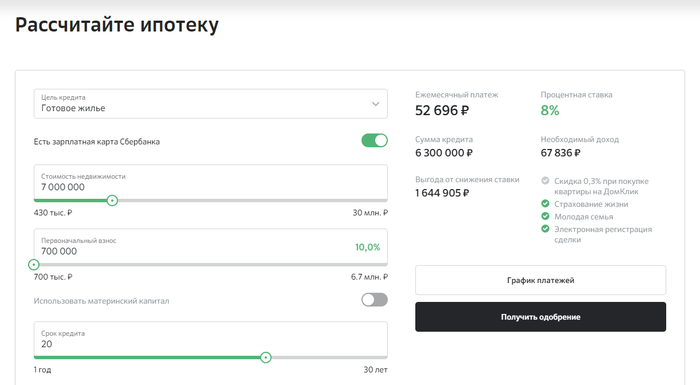

Кто-то скажет, что взяв ипотеку на 20 лет, сумма ежемесячного платежа с каждым годом будет менее существенной. Не в том плане, что сам платеж уменьшится, а в том, что 50.000 рублей через 20 лет будут стоить значительно дешевле, чем сегодня (инфляция же). Да, это так, но стоит помнить о том какую сумму вы переплачиваете банку за этот срок (при минимальном первоначальном взносе переплата может равняться стоимости самого жилья). Вот что выдает ипотечный калькулятор от Сбербанка:

При стоимости недвижимости – 7.000.000 ₽, первоначальном взносе – 700.000 ₽ (10%), сроке – 20 лет и средней на сегодняшний день ставке 8% – мы получаем ежемесячный платеж в 52696 ₽ (округлим до 52700) и переплату, равную стоимости жилья (калькулятор от Сбербанка почему-то не показывает эту информацию).

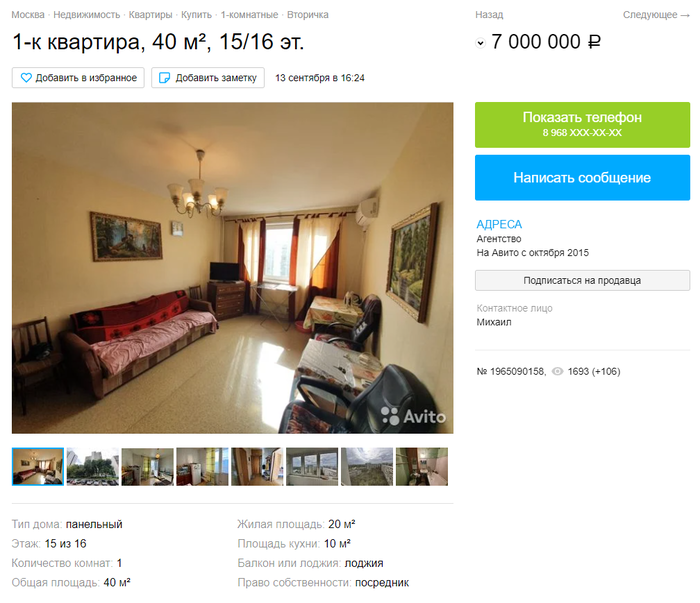

Для примера я попробовал найти квартиру в Москве стоимостью 7.000.000 ₽. Честно скажу, что искал более-менее приличные варианты, но всё тщетно. В пределах МКАДа довольно сложно найти за эту цену квартиру, которая понравилась хотя бы на фотографиях. Для примера возьмем квартиру 40м2 в районе Южное Медведково:

Мое мнение: своё жилье нельзя рассматривать как актив. Квартира, в которой вы живете не сможет генерировать вам денежный поток (только, если вы не начнете сдавать соседнюю комнату). Недвижимость может подорожать со временем, а может и нет. Поэтому как ни крути, покупая своё жилье – вы приобретаете пассив. А покупая пассив в ипотеку, вы оказываетесь в ещё более невыгодном положении. Плюс здесь в том, что все посчитано заранее с точностью до рубля.

Аренда жилья и инвестирование

Если вы не видите разницы между форексом и фондовым рынком, если акцию Магнита вы представляете в уме только как желтый ценник и никак иначе или если вы просто азартный человек, то вряд ли вам стоит рассматривать вариант накопления на свое жилье с помощью инвестиций в акции/облигации.

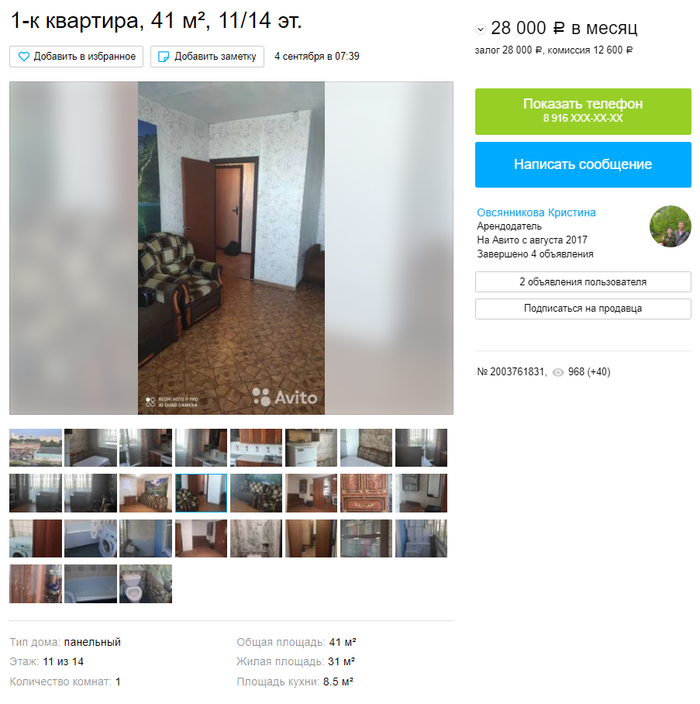

Но если вы уже понимаете что такое фондовый рынок, какая возможна доходность и какие при этом риски, то скорее всего вы задумывались о таком способе накопления. Но где жить то все это время? Ищем квартиру, которую будем арендовать, похожего состояния, той же площади и в том же районе:

Грубо говоря, мы арендуем квартиру стоимостью 7.000.000 ₽ и платим за неё 28.000 ₽ в месяц, что на 24.700 ₽ меньше, чем платеж по ипотеке. Направим эти 24.700 ₽ / месяц на инвестиции в индекс МосБиржи (один из самых простых и консервативных способов инвестирования) и посмотрим что из этого получится.

Но перед этим давайте учтем тот факт, что покупая квартиру в ипотеку мы фиксируем её стоимость в момент покупки, а если мы копим на неё, то нам придется её покупать по рыночной цене. За 20 лет стоимость может значительно возрасти.

За основу я взял данные с портала аналитического центра «Индикаторы рынка недвижимости»:

По графику видно, что с 2000 по 2010 цена на недвижимость выросла довольно значительно. А вот за последние 10 лет рост не такой существенный.

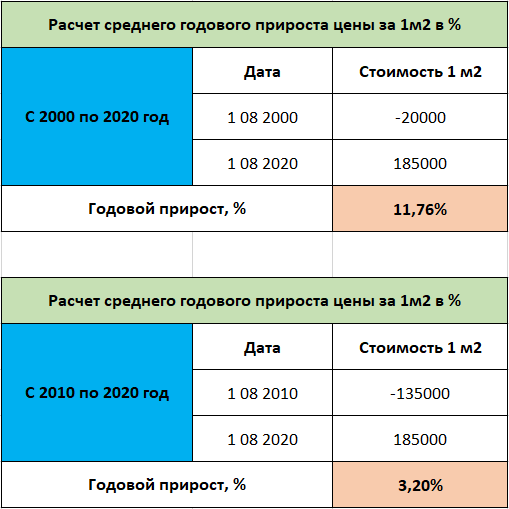

Недвижимость в Москве дорожала:

• Последние 20 лет – на 11,76% в год;

• Последние 10 лет – на 3,2% в год.

Разница в росте цен просто колоссальная, поэтому считаю не совсем корректным рассматривать только один временной отрезок. Для объективности – рассмотрю оба периода.

2000 – 2020 год

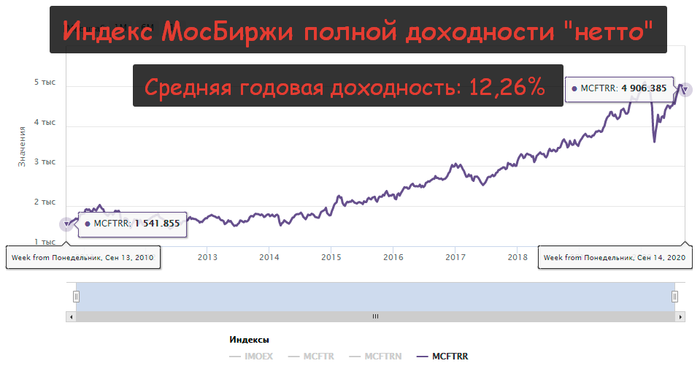

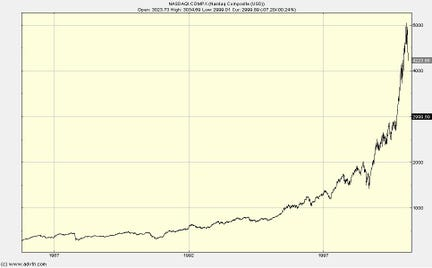

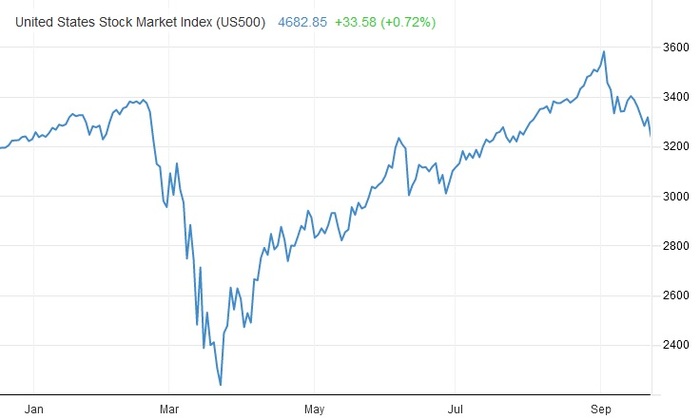

С ростом цен на недвижимость в Москве мы разобрались. А что на счет российского фондового рынка? За основу я взял индекс МосБиржи полной доходности “нетто”, который учитывает реинвестирование дивидендов и уплату налогов.

Данные по индексу МосБиржи полной доходности есть только с 2003 года. За эти 17 лет средняя годовая доходность составила 16,15%!

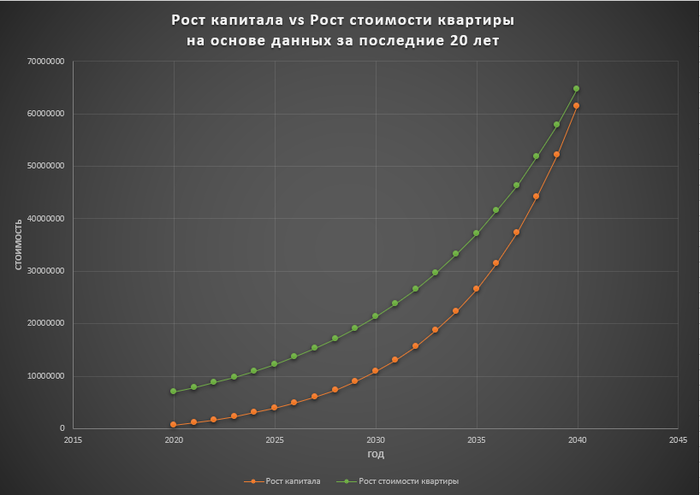

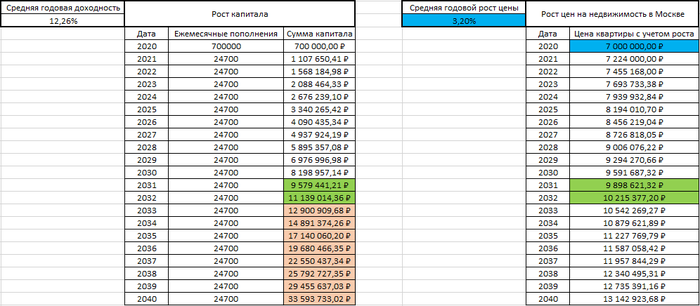

Итак, используем Excel и исторические данные последних 17-20 лет, чтобы попытаться ответить на главный вопрос этого поста: ипотека или накопление через инвестиции?

Что мы получили: квартира в Москве стоимостью 7.000.000 ₽ через 20 лет будет стоить почти 65.000.000 ₽. А наш капитал за 20 лет вырос с 700.000 ₽ (первоначальный взнос за ипотеку, направленный на инвестиции) до 61.500.000 ₽! И это с учетом того, что каждый месяц мы направляли свободные 24.700 ₽ на инвестиции (покупка индекса МосБиржи).

Если опираться на цифры за последние 20 лет и экстраполировать эти данные на следующие 20 лет, то выходит ипотека выгоднее инвестиций и уж точно выгодней банковского вклада с нынешней ставкой. Но лично мне не кажется этот сценарий правдоподобным. Слишком уж космические цифры получаются. Недвижимость в Москве сейчас не растет такими темпами, как раньше и представить, что такой рост возобновится в ближайшем будущем я могу с трудом.

2010 – 2020 год

Рассмотрим временной отрезок с 2010 по 2020 год. За последние 10 лет стоимость квадратного метра в Москве в среднем росла на 3,2% в год. Это не означает, что цены на недвижимость росли постепенно каждый год на 3,2%, но для расчетов будем использовать именно эту среднюю величину, рассчитанную на основании цен в 2010 и в 2020 году.

А вот график индекса МосБиржи полной доходности “нетто” за последние 10 лет:

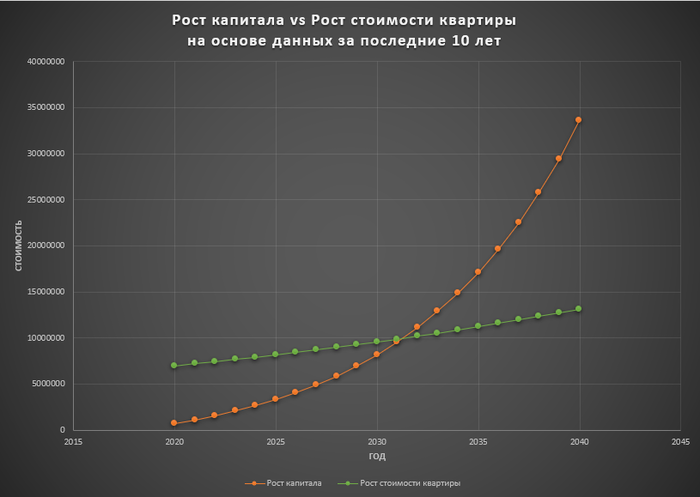

Средняя доходность за последние 10 лет – 12,26% годовых. Снова воспользуемся возможностями всемогущего Excel, чтобы выяснить: сможет ли фондовый рынок позволить нам накопить на квартиру и будет ли это выгоднее ипотеки?

Если опираться на статистические данные за последние 10 лет, и экстраполировать их на будущие 20 лет, то квартира в Москве стоимостью 7.000.000 ₽ через 20 лет будет стоить чуть больше 13.000.000 ₽. Если мы выберем жить в съемной квартире и ежемесячно направлять на инвестиции 24.700 ₽, то сможем накопить сумму на свою собственную квартиру за 11 лет (даже с учетом того, что она подорожает за это время почти до 10 млн.).

Повторю для тех, кто вдруг забыл, 24.700 ₽ – это разница между ежемесячным платежом по ипотеке и стоимостью аренды подобной квартиры в том же районе.

Выходит, что индексное инвестирование может сократит путь к покупке своего жилья на 8 лет! Это довольно серьезный срок, который как минимум заставляет задуматься о таком способе накопления на собственное жилье.

Подведем итоги

Как я и говорил ещё в начале поста – однозначного ответа на вопрос “что выгоднее” здесь нет. Опираясь на данные разных периодов мы получаем разные результаты. При этом я рассмотрел только 1 случай: квартира в Москве стоимостью 7.000.000 ₽, с первоначальным взносом в 700.000 ₽ и сроком ипотеки в 20 лет. Я не знаю что происходило с ценой недвижимости в других регионах, поэтому всё что выше – лишь частный случай.

Что будет в будущем – никому неизвестно. Но лично я сомневаюсь в том, что следующие 20 лет недвижимость будет дорожать на 10% в год. Поэтому я бы предпочел копить на квартиру при помощи инвестиций. Вот, кстати, расчеты из Excel (если использовать данные за 10 последних лет). Посмотрите как будет расти ваш капитал после 11 лет:

Прикладываю свой файлик Excel, в котором можно глянуть что будет, если изменить:

• % доходности рынка или % роста цен на недвижимость;

• первоначальную стоимость квартиры;

• первоначальный взнос;

• сумму, направляемую ежемесячно на инвестиции.

Инвестировал и наконец-то накопил!

Пока писал данный пост в голове возник ещё один интересный вопрос. Допустим вы выбрали вариант с накоплением капитала на квартиру при помощи инвестиций. Вам удалось это сделать значительно быстрее, чем тем, кто взял ипотеку. И вот тут возникает вопрос: а что выгоднее теперь? Продать все активы на фондовом рынке и купить квартиру за наличку или взять в ипотеку и закрывать её доходом от капитала?

Купив квартиру сразу после того, как накопите достаточную сумму, вы обнуляете полностью свой капитал. Расставаться с теми деньгами, которые вы выиграли в лотерею гораздо проще, чем с теми, которые вы осознанно собирали долгие годы. Это психологически не так просто, как может показаться на первый взгляд.

Покупая квартиру в ипотеку и имея капитал, достаточный чтобы её в любой момент погасить – вы убиваете двух зайцев одновременно. У вас своё жилье, из которого вас не попросят внезапно убраться + есть капитал, который генерирует доход на покрытие ежемесячного платежа по ипотеке и ещё немного сверху.

Индекс МосБиржи за последние 20 лет рос в среднем на 16,15%, а ставка по ипотеке сегодня 8%. Таким образом вы имеете ещё 8,15% дополнительного дохода. А 8,15% от 7.000.000 ₽ – это 47500 ₽ в месяц! Разве плохо?

Но стоит помнить, что фондовый рынок не всегда расчет. В кризисы ваш капитал может значительно сокращаться, а компании могут переставать выплачивать дивиденды.

Выше я рассмотрел вариант с инвестициями в индекс МосБиржи. Если вам интересно какой результат получился бы в случае с инвестициями в индекс S&P500, то напишите мне в комментариях.

Зачем я вообще провожу такие сравнения и интересуюсь инвестициями? Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию. Квартира (если её покупать для сдачи) — тоже не самый выгодный актив, и к тому же требующий хлопот.

Покупка акций крупных американских компаний видится мне наиболее оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет. О своем опыте достижения этой амбициозной цели я пишу в своем блоге (и иногда дублирую свои посты на Пикабу). Если вам интересна эта тема, можете почитать множество интересных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

Тут важно учитывать экономию на съеме и нервы. Жизнь в своей квартире это около 20-40к ежемесячной экономии, + уверенность в завтрашнем дне, + возможность покупать себе то, что тебе хочется видеть у себя дома, а не только то, что через год-полтора будет удобно перевозить на следующую съемную.

Не учтены такие аспекты как:

— налоговый вычет, если женаты то с женой 260+260 тыс которые вы можете вкинуть в ипотеку

— рождение ребенка мат капитал 460 тыс + можно вкинуть декретные

— налоговый вычет с процентов по ипотеке 390 тыс + 390 тыс

— так же вероятно будет рост зп и можно гасить досрочно каждый месяц

— рефинансирование, последнее время наблюдается тенденция в снижении ставок

— будет расти арендная плата

— есть рост стоимости акций а есть и уменьшение, никто не может заглянуть в будущее.

— ну и удобство тоже стоит денег, удобство это постоянное жилье, прописка, детей без проблем можно устроить в ближайшие сады и школы.

я к примеру снимала 5 лет из них самое продолжительное 13 мес, минимум 3 мес.

сколько я потратила на риэлторов, на переезды, на мебель то покупаю то продаю и прочее.

это только на бумаге все радужно. сегодня в плюсе, завтра в минусе

Не обижайтесь, но это натягивание совы на глобус. Ипотека всегда стоит дороже стоимости квартиры. Условно говоря, либо копить 8 лет, либо платить 15. При этом сумма ежемесячного платежа/откладывания будет +/- одинакова. А про остальное — кому как нравится. Если шаришь в ценных бумагах — можно и в них вложить. Нет — нестареющая классика в виде доллара. Один хрен за 8 лет рубль ещё пару раз пробьёт дно.

Хотя как по мне, лучший актив — это вкладывать деньги в своё обучение, которое будет востребовано на будущей работе. Плюс искать работу необходимо такую, где будет развитие знаний за счёт решения требуемых задач, а не решение проблем, которые актуальны только на данном предприятии.

ТС, дай почту пожалуйста.

Спутник V готовится к IPO

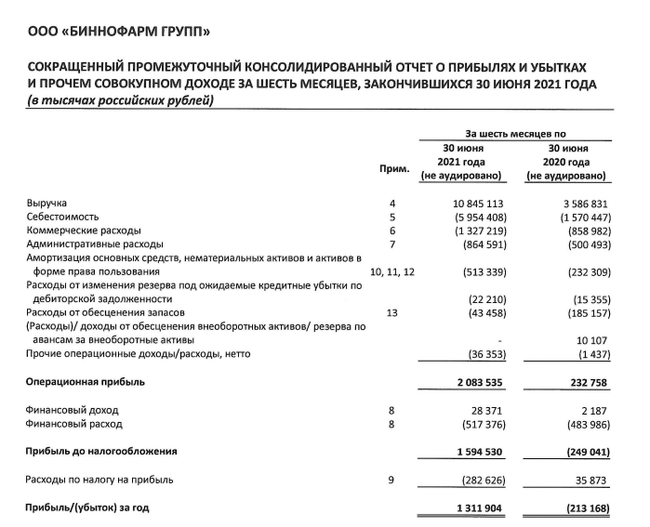

«Биннофарм Групп» — фармацевтическая дочка “АФК-Системы”. Широкой общественности известна как первый производитель вакцины Спутник V.

19 ноября компания разместила дебютный выпуск облигаций на Мосбирже.

При этом Биннофарм не то чтобы остро нуждается в кэше — чистый долг по последней отчётности 8,5 млрд, при этом денег на балансе 2 млрд + 5,1 млрд. невыбранных кредитных линий.

Да и выпуск довольно скромный по сумме (3 млрд рублей) и короткий (2 года).

Вероятно, через выпуск бондов компания создаёт свою публичную историю, готовясь к IPO.

Проанализировал будущую ракету русской фармы.

Чем занимается

Биннофарм объединяет пять производственных площадок в разных регионах России, которые выпускают лекарства, медицинские изделия и ветеринарные препараты.

— 200 фармакологических групп

— 100+ препаратов включены в перечень жизненно важных лекарств

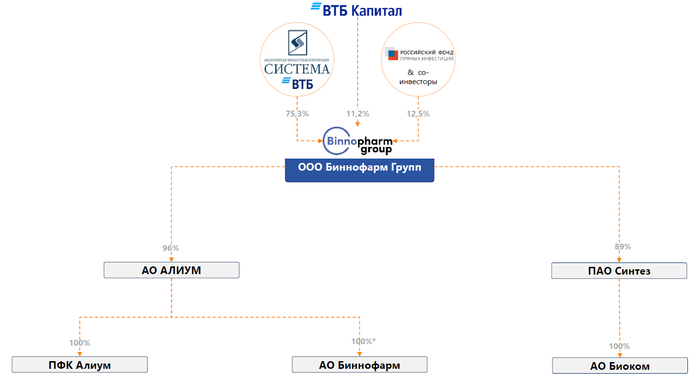

Как устроена

— Основной акционер: АФК Система

— Совладельцы: ВТБ и РФПИ

— Производство: 5 заводов. Три в Подмосковье, а также в Кургане и Ставрополе

— Разработка: 7 R&D центров, 30-40 новых препаратов в год

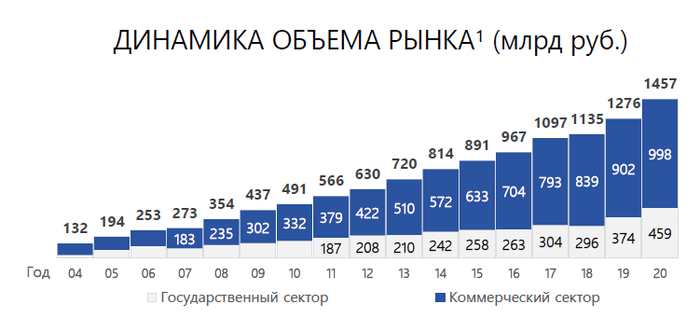

Фарма динамично развивается в России. Объём рынка в 2020 году приблизился к 2 триллионам рублей, и по итогам 2021, очевидно, его превзойдёт. Средний темп прироста за последние 3 года + 10%, причём очевидна тенденция к ускорению. Спрос на 62% коммерческий, на 38% — государственный.

Лидируют на рынке международные производители, но явного монополиста нет.

Доля Биннофарм чуть выше 1%

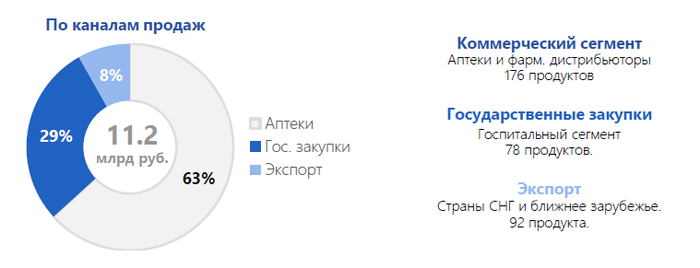

Сбыт Биннофарм достаточно диверсифицированный, в целом повторяет общую структуру рынка:

63% — аптечные сети

29% — гос. закупки

Формирование Группы завершено только в 2021 году, поэтому сопоставлять отчётности за более ранние периоды большого смысла нет.

— Выручка растёт очень бодро

— Маржинальность бизнеса год от года увеличивается

— Административные, коммерческие и прочие расходы растут существенно, но всё же скромнее, чем выручка.

Оценка и перспективы

В 2021 году Система продала 11,2% Биннофарма ВТБ-Капиталу за 7 миллиардов рублей при оценке всей компании в 62,5 млрд рублей.

Таким образом, Биннофарм был оценён примерно в 11 EBITDA.

Что с конкурентами?

На Российском рынке публичный производитель лекарств — Фармсинтез, но он вечно убыточный и слишком окологосударственный, поэтому сравнивать не корректно.

Придётся обращаться за помощью к мировой фарме:

Pfizer стоит 10,3 EV/EBITDA

Bayer инвесторы оценивают в 6,9 EBITDA

Eli Lilly — 29 EBITDA

Johnson & Johnson — 13,37

Как видим, всё в контексте мировых аналогов. Да, Takeda, Sanofi и Bayer оцениваются чуть дешевле, но это мастодонты, от которых никто не ждёт сильного роста масштабов бизнеса.

Стратегия и развитие

— Биннофарм прямо заявляет, что готов к M&A в ближайшее время, если увидит подходящую цель

— Компания до конца 2022 года планирует вложить 2,5 миллиарда рублей в создание R&D центра, который позволит увеличить количество новых препаратов до 100 в год. Там будут созданы опытно-производственный участок и лаборатория контроля качества, лицензированные в соответствии с требованиями европейского и американского регуляторов, что даст возможность разрабатывать продукты, предназначенные для вывода не только на российский, но и на зарубежные рынки.

Сомневаюсь, конечно, что европейцы и американцы с распростёртыми объятиями будут ждать русского конкурента, но за Центральную/Восточную Европу побороться можно…

Что в итоге?

АФК-Система вырастила очередной достойный бизнес, который в среднесрочной (а может и в краткосрочной?) перспективе будет готов к IPO.

Естественно, перспективы будут во многом зависеть от успехов исследований и разработок, но и с текущим портфелем продуктов Биннофарм представляет сильную компанию, которую можно было бы добавить в свой портфель розничному инвестору. Вопрос, как и всегда — в цене!

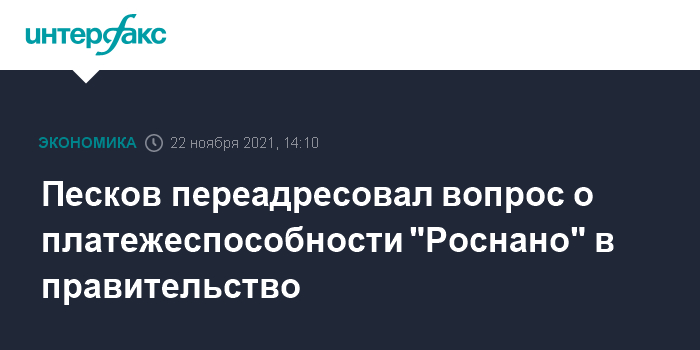

Ответ на пост «Роснано: "У нас очень много денег!"»

Москва. 22 ноября. INTERFAX.RU — Вопросы платежеспособности госкомпании «Роснано» следует адресовать правительству, а не Кремлю, заявил пресс-секретарь президента Дмитрий Песков.

«Этим вопросом занимается правительство, и здесь, наверное, я вам рекомендую туда обращаться, не к нам», — сказал Песков в понедельник журналистам, отвечая на вопрос, означает ли начало переговоров о реструктуризации долга «Роснано» то, что государство больше не будет «по умолчанию» оказывать помощь госструктурам, столкнувшимся с финансовыми трудностями.

Правительство и Минфин пока не комментировали ситуацию с долгом «Роснано».

Московская биржа в пятницу вечером сообщила о приостановке торгов облигациями «Роснано» с 17:08 19 ноября. Вслед за этим сама компания объявила, что провела встречу с кредиторами и крупными держателями облигаций, где обсуждались «возможные сценарии реструктуризации в интересах кредиторов». «Было констатировано, что накопленный непропорциональный долг и текущая финансовая модель общества требуют корректировок. В настоящее время есть возможность выработать компромиссные варианты развития ситуации, которые позволят избежать наиболее негативных сценариев», — заявила компания.

«Роснано» пообещало «продолжить процесс открытого и конструктивного диалога с кредиторами и иными заинтересованными лицами», доведя до них «информацию о дальнейших мерах по мере появления юридической возможности предлагать конкретные коммерческие параметры по изменению обязательств».

В понедельник утром биржа возобновила торги облигациями «Роснано», приостановленные, согласно заявлению площадки, по предписанию ЦБ РФ (сам Банк России пока не комментировал ситуацию и не объяснял, почему выдал такое предписание).

Участники рынка, опрошенные «Интерфаксом», называют ситуацию с возможной реструктуризацией долга «Роснано» плохим прецедентом, который может негативно повлиять на весь сегмент квазисуверенного долга.

Роснано: "У нас очень много денег!"

Когда внуки спросят меня: «Дедушка, какую самую большую глупость ты совершил в своей жизни?», я отвечу: «Я дал в долг Чубайсу» 🌝

Что произошло на выходных

В пятницу в 17:00 Мосбиржа приостановила торги всеми 9 выпусками облигаций Роснано, находящимися в обращении сейчас. Часом позже на официальном сайте Роснано вышел пресс-релиз, в котором было написано, что компания ведёт переговоры с ключевыми кредиторами о возможностях реструктуризации долга. Мол, заняли много, обслуживать долг сложно, давайте что-то придумаем, мало ли. Ни в пятницу, ни в субботу ни одно СМИ ситуацию не освещало, я узнал об этом вечером в субботу, а уже в воскресенье появились статьи в СМИ и посты в блогах.

У меня есть 55 облигаций Роснано выпуска БО-002Р-01. Примечательно то, что облигация должна погашаться через 9 дней — 1 декабря 2021 года. Облигация выпущена 05.06.2019, а купил я их себе на ИИС 25.06.2019. В 2019 году я предполагал, что мне будет комфортно с распределением 70% в акциях и 30% в облигациях и денежных эквивалентах, так что облигаций на тот момент у меня было много разных, в том числе и этот выпуск. Писал об этом неоднократно в своих постах здесь (см. старые годовые отчеты). Но впоследствии я понял, что могу набирать себе больше риска, перейдя к 90/10. Да и в оставшихся 10% я больший приоритет отдавал именно деньгам (долларам) и денежным эквивалентам и меньший — корпоративным облигациям. Так что к началу 2021 года у меня остался только один выпуск облигаций — РОСНАНО БО-002Р-01. Я думал, зачем мне это продавать, погасится в декабре 2021 года само собой, какие тут могут быть риски, ведь это же госкомпания! Но, как оказалось, риски есть.

Что происходит сейчас

Сегодня в 10:00 торги облигацией возобновлены. Мои облигации торгуются примерно по 85-87% от номинала, в моменте доходило до 70% от номинала. Всё это выглядит как неадекватная паника, разогреваемая всёпропальщиками.

Что я буду делать

Я точно не планирую продавать свои 55 облигаций сейчас, за 9 дней до погашения на фоне того, что фактов нет, а слухов — множество. И терять при этом часть денег. Любые действия на фондовом рынке несут в себе риски, в том числе и покупка «надёжных» облигаций (рейтинг облигаций ruAA от Эксперт РА — это на один ниже максимального, а также BBB от Fitch — максимально возможный для российской компании). Я этот риск принимал, покупая корпоративные облигации в портфель. Я осознаю, что есть небольшая вероятность реструктуризации долга и выдачи какого-нибудь 💩 вместо погашения. Это может обернуться потерей вплоть до 55000₽, что составляет примерно 0,35% от моего мини-пенсионного фонда. Сумма внушительная, и конечно же её будет жалко. Но плохой опыт — это тоже опыт.

Я буду держать вас в курсе, что произойдет с моими облигациями Роснано.

Облигации мои, тег моё. Текст взят из моего блога о накоплении на раннюю пенсию в суровых российских реалиях

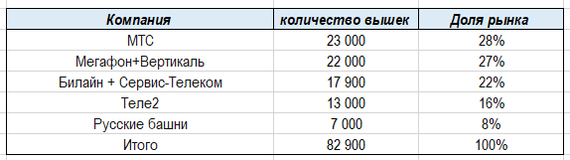

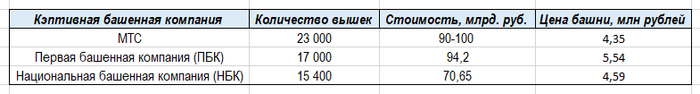

Сорванные башни МТС