Инвестиционные ресурсы: понятие, источники формирования и методы привлечения инвесторов — OneKu

Оглавление

Инвестиционные ресурсы: понятие, источники формирования и методы привлечения инвесторов

Под инвестиционными ресурсами чаще всего подразумевается совокупность денежных средств фирмы или компании, которые направлены на расширение сферы деятельности проекта или постройки филиалов организации в других городах. Нетрудно догадаться, что большая часть денежных средств получается от заинтересованных лиц – инвесторов, которые вкладываются в перспективное предприятие с целью получения материальной выгоды. Более подробную информацию об этом читайте в нашей статье.

Определение и расшифровка

Вам будет интересно: Онкольный кредит — это. Определение, условия получения, преимущества и недостатки

Вам будет интересно: Онкольный кредит — это. Определение, условия получения, преимущества и недостатки

Инвестиционные ресурсы – это финансовые средства организации или активы иного характера, которые могут быть направлены на развитие отдельных отраслей с целью увеличения дальнейшей прибыли. Если говорить простыми словами, то это денежные средства, которые компания может вложить в развитие бизнеса. В некоторых случаях под ресурсами для инвестиций также подразумеваются механические и материальные активы, которые напрямую или косвенно влияют на развитие предприятия. В эту категорию можно отнести оборудование, объекты производственного фонда и даже различные технологии, которые пока находятся только на стадии разработки. Проще говоря, инвестиционные ресурсы – это все, что может хоть как-то пригодиться для развития дела и повлиять на рост прибыли.

Разновидности ресурсов для инвестиций

Вам будет интересно: Страхование на дожитие: определение, понятие, страховой случай и определение суммы выплаты

Вам будет интересно: Страхование на дожитие: определение, понятие, страховой случай и определение суммы выплаты

В зависимости от направления фирмы, характер ее ресурсов может значительно отличаться. К примеру, производственные предприятия постоянно закупают оборудование, которое можно отнести к инвестициям. В случае с финансовыми учреждениями в роли подобных ресурсов выступают денежные средства, которые компания вкладывает в покупку ценных бумаг или валюты. Вот лишь основные разновидности инвестиционных ресурсов предприятия, которые выделяются экономистами на сегодняшний день:

- денежные средства – самый распространенный вид, имеющийся повсеместно;

- информированные активы – результат интеллектуальной деятельности людей;

- трудовые ресурсы – квалифицированные сотрудники и обычные рабочие;

- природные активы строительные материалы, земельные участки, сырье;

- технические и материальные активы – новые технологии и оборудование.

Вам будет интересно: Как отключить овердрафт Сбербанка для физических лиц?

Вам будет интересно: Как отключить овердрафт Сбербанка для физических лиц?

Не во всех компаниях присутствуют все из вышеперечисленных ресурсов для инвестиций. Более того, некоторые предприятия только мечтают о наличии оборудования или денежных средств, которые могут привести к увеличению прибыли. Однако начинающему предпринимателю следует знать основные понятия, с которыми он будет сталкиваться ежедневно.

Формирование источников инвестиций

Стоит понимать, что формирование инвестиционного ресурса напрямую зависит от его вида. К примеру, денежные активы могут быть найдены в собственных сбережениях владельца, резервах предприятия, финансовых учреждениях и государственных фондах. Также некоторые предприниматели привлекают к своей компании инвесторов – лиц, готовых предоставить компании свои средства взамен на получение прибыли на определенных условиях.

Что касается источников формирования для ресурсов другого вида, то они могут быть весьма различными. К примеру, для привлечения трудовых ресурсов можно воспользоваться биржей труда или рекламой на телевидении, подав туда объявление о найме персонала на предприятие. Материальные и технические активы можно приобрести на специальных фабриках и заводах. А вот для добычи природных ресурсов придется в прямом смысле перекопать несколько тонн земли.

Как расширить инвестиционный капитал?

Любой предприниматель должен понимать, что капитал инвестиционных ресурсов должен постоянно пополняться, ведь без этого предприятие попросту будет стоять на одном месте и перестанет развиваться. Однако чтобы привлечь внимание инвесторов, необходимо сперва определиться с разновидностью денежных инвестиций, которые вы планируете получить:

- государственные – представляют собой субсидии, которые дает государство;

- собственные – финансы, найденные в резервах организации или накоплениях;

- сторонние – инвестиции, получаемые от физических и юридических лиц;

- иностранные – деньги, привлекаемые от иностранных инвесторов и компаний.

Как только вы определитесь с разновидностью денежной инвестиции, можно будет приступать к привлечению внимания частного инвестора или компании. В следующих разделах вы найдете несколько советов, основанных на человеческой психологии, которые позволят осуществить задуманное.

Составьте грамотный бизнес-план

Вам будет интересно: Плата за обслуживание банковской карты Сбербанка: условия пользования, виды карт и тарифы

Вам будет интересно: Плата за обслуживание банковской карты Сбербанка: условия пользования, виды карт и тарифы

Любой инвестор заинтересован в первую очередь в том, чтобы его деньги приносили ему прибыль. Никто не будет вкладываться в сомнительное предприятие, которое даже не имеет четко сформулированного бизнес-плана. Поэтому для привлечения инвестиционных ресурсов в компанию необходимо в первую очередь составить грамотный бизнес-план, который можно будет презентовать частному инвестору или юридическому лицу, готовому предоставить вам денежный заем.

Какие пункты должен учитывать качественный бизнес-план? Во первых, в самом начале следует рассказать об актуальности вашего бизнеса, чтобы вызвать у инвестора уверенность в том, что при грамотной реализации проекта он может начать приносить прибыль. Никто не станет вкладываться в изготовление печатных машинок или строительство жилого комплекса в сельской местности. Кроме того, важно донести до инвестора, что его деньги находятся в надежных руках. Для этого старайтесь приводить больше конкретики, основанной на фактах и логике, а не брать цифры «с потолка».

Наймите опытного юриста

Теперь вы знаете многое о том, какие существуют источники инвестиционных ресурсов. Однако чтобы получить деньги от богатого инвестора, необходимо заключить с ним грамотный договор, который будет учитывать обязанности обоих сторон и наказания, в случае их невыполнения. Для этого настоятельно рекомендуется нанять профессионального юриста, который знает свое дело. Будьте уверены, что его услуги окупятся сполна, когда инвестор увидит перед собой четко составленный договор, без наличия каких-либо двусмысленностей. Однако не переборщите с документацией, поскольку чрезмерная бюрократия отталкивает многих людей, в том числе и инвесторов. Никто не хочет тратить время на изучение десятков различных договоров, в каждом из которых может быть подвох.

Проведите качественную презентацию

Для того чтобы получить поддержку на рынке инвестиционных ресурсов, придется назначить встречу с одним или несколькими инвесторами. Однако чтобы подобное мероприятие принесло свои плоды, необходимо к нему заранее подготовиться. Вы должны как следует отрепетировать свою речь, чтобы инвесторы понимали, что имеют дело с умным и уверенным в себе человеком. Лишь в этом случае вы сможете рассчитывать на их финансирование.

Однако любой начинающий предприниматель должен осознавать, что не следует менять условия контракта в угоду инвестору. Вы должны дать вашему партнеру понять, что он заинтересован в сотрудничестве с вами гораздо сильнее, чем вы с ним. Не стоит идти на уступки, которые могут привести к убыткам предприятия. В противном случае вы рискуете потерять большую часть прибыли из-за инвестиций в пару миллионов.

Умейте посмотреть на свой проект со стороны

Основная ошибка начинающих предпринимателей заключается в том, что они не могут дать грамотную оценку инвестиционным ресурсам. В некоторых случаев виной всему предвзятое отношение к определенной сфере бизнеса, а в других – неуверенность в собственных силах. Как бы то ни было, лишь опытные бизнесмены могут понять, какие начинания будут бесперспективными, а в какие следует вкладывать больше денежных средств.

Профессионалы рекомендуют как можно дальше дистанцироваться от личного отношения к предприятию и взглянуть на него со стороны. Если вы научитесь замечать недостатки вашего проекта и учитывать его главные преимущества, то сможете без труда разработать бизнес-стратегию, с помощью которой можно избавиться от всех конкурентов. Кроме того, подобное отношение позволяет получить инвестиции, поскольку заинтересовать партнера будет намного проще, когда ты относишься к своему бизнесу хладнокровно.

Наймите в помощники опытного бизнесмена

Довольно часто начинающие предприниматели совершают очень глупые ошибки, особенно во время заключения договоров с инвесторами. Если вы не хотите опозориться незнанием элементарных понятий по ведению хозяйства, то настоятельно рекомендуем нанять себе в помощь опытного партнера, который будет решать за вас сложные задачи и консультировать при необходимости. Если инвестор будет видеть, что в вашей команде находятся грамотные специалисты, то он подсознательно будет думать, что вы в несколько раз превышаете их в опыте. В результате этого вы и ваше предприятие станете для инвестора беспроигрышным вариантом, куда можно смело вложить все накопления.

Найдите места, в которых собираются инвесторы

К сожалению, подать объявление «Ищу инвестора» – не самый разумный вариант, однако найти делового партнера может быть не так трудно, как кажется с первого взгляда. Достаточно будет знать несколько мест, где собираются владельцы крупных компаний и инвесторы, готовые вложиться в прибыльный бизнес. Как правило, подобные сборы проходят на различных торжественных вечерах, получить приглашение на которые довольно непросто, но игра стоит потраченных на нее свеч – можете в этом не сомневаться!

На сегодняшний день весьма распространены различные мероприятия, на которых проводятся конкурсы среди предпринимателей. Как правило, победители таких соревнований получают поддержку от богатых людей и право на долгосрочное сотрудничество. Если вам не удастся найти на банкете то, что вы искали, то вы хотя бы наберетесь опыта, общаясь с крупными финансистами и владельцами корпораций. Формат подобных вечеринок позволяет молодым бизнесменам показать себя и свою продукцию крупным бизнесменам.

Возможно, поможет государство или банк?

Некоторые предприниматели наотрез отказываются от возможности брать в банке кредит на развитие предприятия, хотя подобные действия зачастую могут являться весьма выгодными. Загвоздка может заключаться лишь в оформлении различных документов. Профессиональные бизнесмены советуют оформлять индивидуальное предпринимательство или становиться частью общества с ограниченной ответственностью тем людям, кто планирует получить финансирование от банка, поскольку таким структурам финансовые учреждения выдают кредит с особой охотой.

Также значительная часть предпринимателей даже не подозревает о том, что они имеют право получить финансирование со стороны государства. Пытаться привлечь внимание определенных структур в этом случае будет крайне неразумно – нужно самому интересоваться тем, как получить субсидию или денежный грант. К примеру, в Краснодарском крае выдаются субсидии на постройку тепличных комплексов, поскольку регион нуждается в свежих овощах и ягодах. Получить финансирование может каждый, кто желает построить у себя на участке теплицу.

Видеоролик и заключение

Как видите, существует достаточно много источников финансирования, а также методов привлечения внимания инвесторов. Если информации из нашей статьи показалось вам слишком мало или у вас до сих пор есть какие-нибудь вопросы, то обязательно посмотрите небольшой видеоролик, в котором рассказывается все о том, как привлечь внимание инвесторов.

Не забудьте организовать правильное использование инвестиционных ресурсов, когда вам все-таки удастся получить денежную сумму от инвесторов. В противном случае вы рискуете затормозить развитие компании на долгие годы, подводя тем самым вашего партнера.

Основные источники финансирования инвестиций

Даже самый лучший бизнес-план нуждается в тщательном подборе источников финансирования инвестиционного проекта. Средства изыскивают в самых разных местах – их берут у государства, банков, компаний и даже у частных лиц. Однако далеко не все эти источники финансов выгодны для предпринимателя. Поэтому каждый инвестор должен хорошо разбираться, за счет чего он будет финансировать свой проект, и где лучше всего взять для этого деньги.

Содержание

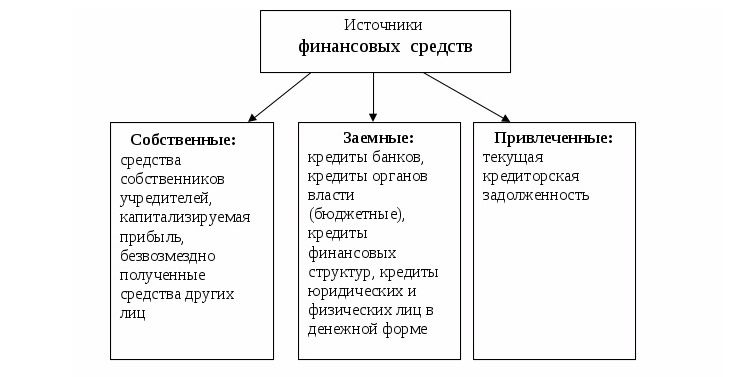

Что такое источники финансирования

Существует довольно много определений этого понятия, и одно из наиболее удачных следующее. Источники финансирования инвестиций – это все возможные каналы поиска денежных средств, которые инвестор может получить для развития своего проекта на определенных условиях или (реже) без таковых (например, собственные сбережения). Вне зависимости от способов поиска финансов каждая фирма получает их для совершения инвестиций (Business and finance).

- Основная цель – развитие проекта на этапе его стартапа или на любом этапе существования предприятия.

- Дополнительные задачи связаны с поддержанием бизнеса в нормальном состоянии. Такая цель возникает во время неблагоприятных периодов, когда проект в течение некоторого времени не окупает себя, поэтому требуется получение дополнительного финансирования.

- точный размер требующейся суммы;

- цель ее получения;

- можно ли обойтись без этих денег на данном этапе;

- возможные источники;

- приемлемые и неприемлемые условия одалживания (если предполагается брать кредит);

- риски, связанные с невозвратом (полным или частичным, а также нарушением сроков возврата);

- оправданность вложения (какую прибыль может дать инвестиция в дальнейшем);

- альтернативные варианты решения в случае отказа в финансировании (что делать, если банк или другие компании отказали в предоставлении займа).

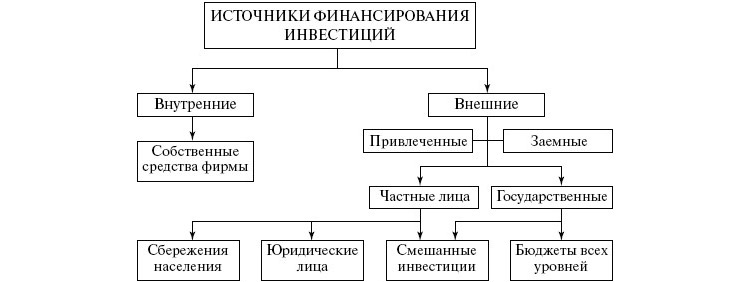

Классификация источников

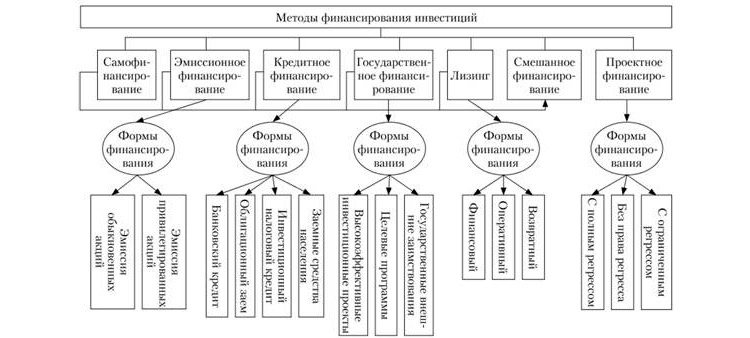

Существует много оснований для классификации источников финансирования инвестиций на предприятии. Из разделяют в зависимости от формы собственности, продолжительности использования и другим критериям.

Удачно сделанные инвестиции также могут быть использованы как источник финансирования. Сегодня многие инвестиционные фонды и компании держат часть своих средств в криптовалюте. Даже просто храня свои сбережения в тех же биткоинах, возможно получать прибыль. За период 2011-2020 год цифровое золото подорожало на 6 271 333%. Возможно, этот рост продолжится, ведь интерес к биткоину растет, а его количество лимитировано 21 миллионом монет, которые будут добыты ориентировочно к 2140 году.

За одни сутки стоимость некоторых криптовалют изменялась даже на 50%. Но следует иметь в виду, что большая волатильность (изменчивость) курса сулит не только быстрые и высокие прибыли, но и большие риски. Очень много криптопроектов сейчас лопнуло и о них никто не вспоминает. А на слуху у нас только успешные, выжившие цифровые активы, такие как Биткоин, Ethereum, Litecoin, Monero, Bitcoin Cash и другие. Все эти монеты, как и многие другие, можно приобрести в обменниках. Например, “Матби”.

После быстрой регистрации по номеру телефона или email, “Матби” предоставляет еще и кошельки для хранения криптовалют. Такой кошелек и представляет собой платформу для долгосрочного инвестирования в цифровые активы с возможностью их продажи в любое время. В случае, если у пользователя возникнут вопросы, то команда Matbea подготовила подробную видеоинструкцию.

При правильном вложении криптовалюты могут стать весьма эффективным источником финансирования.

Внешние и внутренние

Это наиболее очевидный параметр сравнения, потому что вне зависимости от методов поиска денежных средств, найти их можно либо в компании, либо за ее пределами. Внутренние источники финансирования инвестиций включают в себя такие каналы:

- Чистая прибыль. У каждой компании, как и у физического лица, всегда сохраняется выбор между сбережением «лишних» средств или их вложением в собственное развитие. Стратегия зависит от ожиданий инфляции, налоговых ставок, рыночной конъюнктуры и других факторов.

- Финансирование инвестиционного проекта осуществляется и за счет оптимизации расходов. Компания может перераспределить свои ресурсы, приобрести более производительное оборудование, чтобы сэкономить на его обслуживании, электроэнергии и других платежах. Освободившиеся средства могут быть использованы и для вложений в развитие бизнеса.

- Амортизационный фонд складывается из отчислений на амортизацию. Это средства, которые идут на обслуживание и ремонт оборудования. Они обязательно закладываются в себестоимость продукции, поэтому гарантированно возвращаются инвестору через определенное время.

- Еще один внутренний канал – это резервные фонды, которые обычно формируются на этапе создания проекта. Первоначальные вложения всегда должны учитывать эту статью расходов, поскольку часто возникают непредвиденные траты. Однако резервный фонд можно рассматривать в качестве одной из последних мер, потому что оставлять проект без запаса средств всегда рискованно.

- Также деньги можно взять из уставного капитала, доли того или иного участника (эти средства закладываются при формировании компании).

- Наконец, средства могут быть получены в результате дополнительных доходов от ранее сделанных инвестиций. Тогда компания реинвестирует их, продолжая увеличивать свою прибыль.

- Заемные средства – это один из самых распространенных способов поиска средств. Займы предоставляются банками, частными лицами, государством (кредиты с государственной поддержкой). Определенные суммы можно занять и у компаний-партнеров (например, отсрочить какой-либо платеж и пустить деньги в другом направлении). Также предприятие может выпустить (эмитировать) свои облигации – ценные бумаги, которые приобретаются кредиторами, имеющими право на возврат долга и процентов по нему в течение заранее определенного срока. Подобные бумаги выпускаются и различными государствами.

- Привлеченные средства, в отличие от займов, не подлежат обязательному возврату, однако они также предоставляются на определенных условиях. Фирма может эмитировать свои акции и выручить средства от их продажи. В качестве привлеченных используют и государственные средства в виде субсидий, дотаций, других форм поддержки. Еще один канал – безвозмездное предоставление средств партнеров для целевого инвестирования. Возврат таких денег возможен только в случае получения достаточного дохода от сделанных вложений.

Внутренние источники предпочтительнее внешних. Они всегда доступны, а их использование фактически бесплатно (нет необходимости платить кредитный процент). Но чаще всего такие способы финансирования существенно ограничены, поэтому компания вынуждена прибегать к привлечению средств извне. На практике нередко наблюдается использование смешанных источников, т.е. получение денег одновременно из своих резервов и по другим каналам.

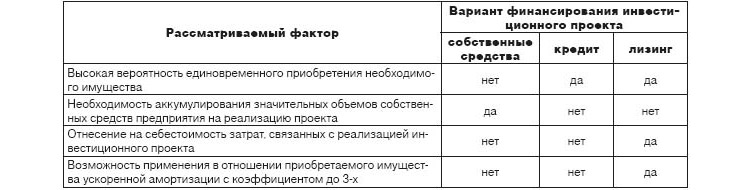

Прямые и косвенные

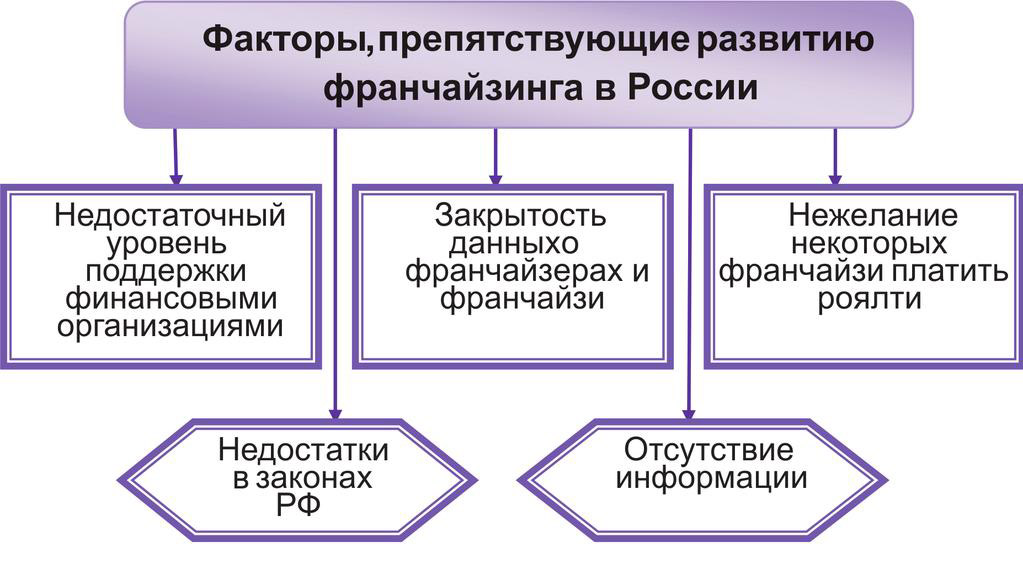

- Лизинг – так называют получение оборудования, сырья или транспортных средств в кредит за определенную ежемесячную плату. После окончания выплат лизингополучатель имеет право переоформить имущество в свою собственность. Этот способ можно отнести к заемным источникам, однако он имеет свою специфику, поскольку оборудование или механизмы в результате достаются компании. Впоследствии они сами становятся источником инвестирования, потому что с их помощью фирма получает дополнительную прибыль.

- Франчайзинг – в этом случае покупатель приобретает право на интеллектуальную собственность продавца. Это могут быть художественные произведения (литературные, музыкальные, архитектурные и др.), патенты, результаты научных исследований. В результате новый владелец вправе использовать интеллектуальную собственность бесконечно. Частный вид франчайзинга – покупка бизнеса по франшизе. Обычно приобретается известный бренд и технология работы.

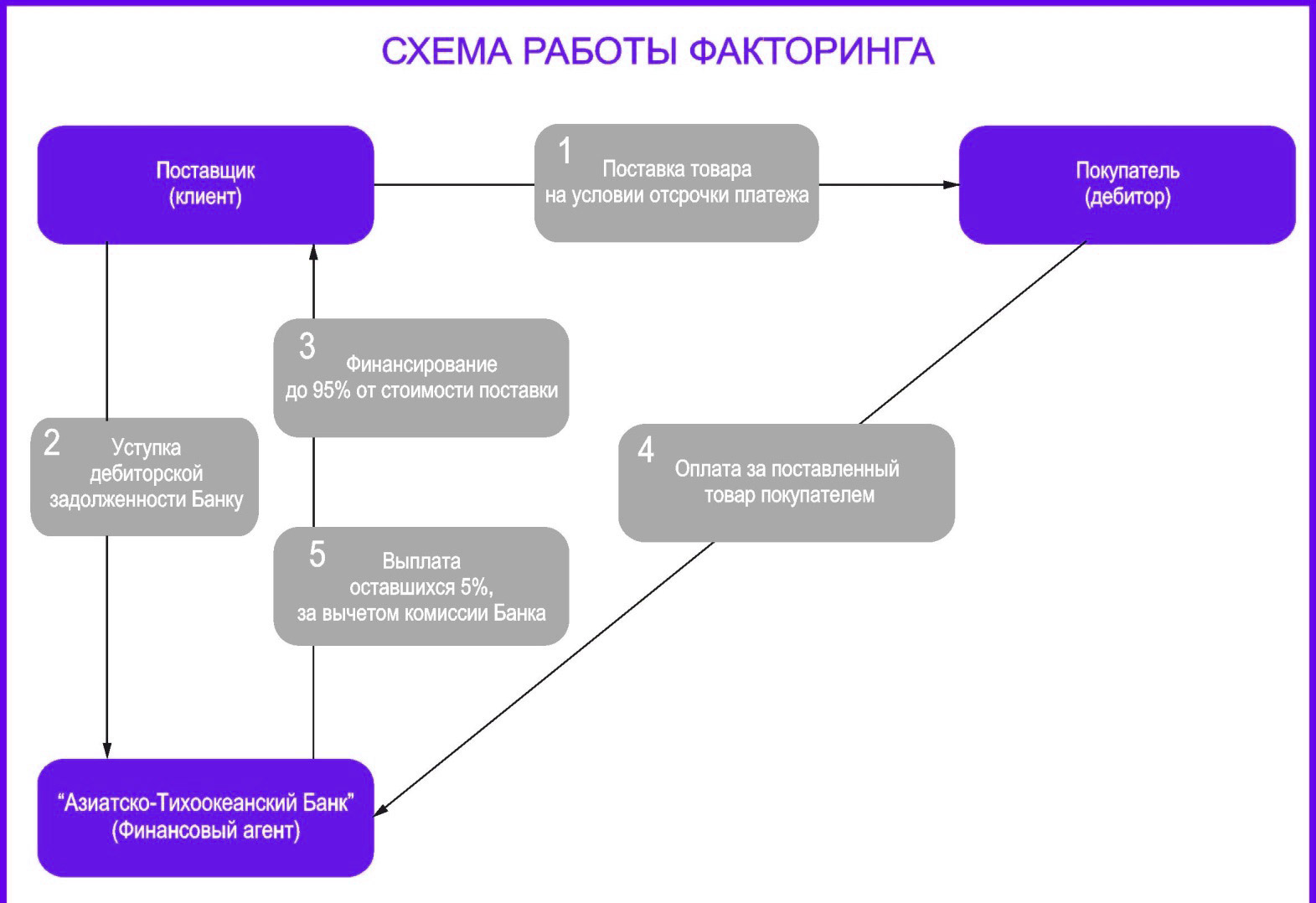

- Факторинг – продажа дебиторской задолженности специализированной компании, которая впоследствии становится кредитором и работает над получением средств в свою пользу. Фактически это явление аналогично тому, как банки продают просроченную задолженность коллекторским компаниям, работающим по ее взысканию.

Эти способы получения финансов называются косвенными, поскольку они не приносят деньги непосредственно, однако способствуют получению прибыли в обозримой перспективе. Например, приобретение оборудования в лизинг или продажа дебиторской задолженности высвобождает часть собственных средств, которые можно перераспределить на другие бизнес-цели.

По продолжительности использования

Очень важный практический критерий классификации – продолжительность использования ресурсов. С этой точки зрения можно выделить такие группы:

- Краткосрочные средства, которые реализуются в течение нескольких месяцев или 1-2 лет. Они идут на решение срочных задач – погашение зарплаты, кредита, арендной платы, услуг поставщиков. Такие траты необходимо получать из наиболее доступных источников. Это могут быть кредиты у банков, заем у партнеров (отсрочка по платежам), а также любые собственные средства (прибыль, резервный фонд и т.п.).

- Среднесрочные средства рассчитаны на покрытие издержек, которые возникнут в ближайшие годы (от 2 до 5 лет). Это могут быть амортизационные издержки, связанные с обслуживанием и ремонтом оборудования, затраты на расширение производства, рекламные расходы и т.п. Для таких издержек можно подбирать сразу несколько источников финансирования. Это может быть ожидаемая чистая прибыль в ближайшее время, государственные субсидии, займы.

- Наконец, долгосрочные затраты ориентированы на дальнюю перспективу (4-5 лет и более). Их сложнее прогнозировать, поэтому они требуют тщательного анализа ситуации. Такие затраты покрываются за счет сразу нескольких недорогих источников. Например, компания заранее предвидит издержки и эмитирует свои акции и облигации, планируя их продажи сразу на несколько лет вперед.

По форме собственности

Средства можно получить:

- из собственных резервов;

- из частных источников (кредиты, лизинг, франчайзинг и др.);

- за счет государственной поддержки;

- за счет привлечения иностранного капитала.

Поиск средств для возможности совершения выгодных вложений инвестор должен совершать постоянно. При планировании нужно грамотно прогнозировать ожидаемую прибыль и возможные риски. При этом источников должно быть сразу несколько, чтобы всегда сохранялась возможность альтернативного выбора.

Источник https://1ku.ru/finansy/57259-investicionnye-resursy-ponjatie-istochniki-formirovanija-i-metody-privlechenija-investorov/

Источник https://finswin.com/vlozheniya/osnovy/istochniki-finansirovaniya-investicij.html

Источник

Источник