Инвестирование для чайников / Хабр

Оглавление

Инвестирование для чайников

Многие из читателей хабра неплохо зарабатывают (я надеюсь) и имеют возможность покрывать не только текущие расходы, но и тратить деньги на что-то перспективное. Опять же, многие из нас задумываются — как отложить деньги на будущее, дабы они не «сгорели» со временем (задача минимум) и как заставить деньги делать деньги (задача

Многие из читателей хабра неплохо зарабатывают (я надеюсь) и имеют возможность покрывать не только текущие расходы, но и тратить деньги на что-то перспективное. Опять же, многие из нас задумываются — как отложить деньги на будущее, дабы они не «сгорели» со временем (задача минимум) и как заставить деньги делать деньги (задача среднемум средняя). И, снова, многие из нас мечтают, чтобы сбережения росли достаточно быстро, чтобы устроить себе пенсию не в 65 лет, а пораньше. Причем в идеале так, чтобы не надо было тратить все свое время на это, а заниматься любимым делом.

Этим вопросами я заинтересовался года два назад. Как оказалось, задача максимум решаема, а мечта о свободном времяпрепровождении до 60 лет вполне реальна. Более того, на Западе популярен подход «asset allocation», который позволяет тратить на вопрос инвестирования до часа в год и иметь на выходе результаты, сравнимые с профессиональными инвесторами. Причем необходимо всего лишь крепко разобраться в базовой информации и не погружаться в пучины технического и фундаментального анализа.

Как оказалось, этот подход доступен и в нашей стране, в нашей действительности. Результатами исследования я хочу поделиться с вами. Да, пока только исследования… Через 30 лет расскажу о результатах практики.

Сейчас я вижу, что, если бы я об этом задумался десять лет назад, я был бы уже на полпути к своей мечте! Как жаль, что я тогда думал только о компьютерах (ну… не только о них, но о финансах уж точно не думал!)… Впрочем, лучше позже, чем совсем-совсем позже.

P. S. Почему «Сделай сам»? Потому что вы сами можете накопить себе неплохие деньги — вы, а не банки, пенсионный фонд или финансовые компании!

UPD. P. P. S. Мои размышления базируются на статье Сергея Спирина «Портфель лежебоки, или как за 12 лет увеличить капитал в 118 раз». Собственно, от него я и узнал про эту инвестиционную стратегию. Я — IT-шник, а не финансист. Посему за подробностями от эксперта — к нему!

Первый этап поисков — форексы-шморексы

Я с детства любил математику и программирование. И, когда мне на 5-ом курсе IT-университета коллега по учебе рассказал о Форексе, показал его математическую суть, я заинтересовался этим делом. А когда я увидел в основе графиков математику, я был очарован и покорен. Единственное что — я не хотел часами медитировать перед монитором и судорожно ловить моменты входа-выхода из сделки. Когда же я узнал о возможности создавать свои торговые стратегии, т. е. программы, работающие без моего постоянного присутствия, я серьезно взялся за исследования.

Я с детства любил математику и программирование. И, когда мне на 5-ом курсе IT-университета коллега по учебе рассказал о Форексе, показал его математическую суть, я заинтересовался этим делом. А когда я увидел в основе графиков математику, я был очарован и покорен. Единственное что — я не хотел часами медитировать перед монитором и судорожно ловить моменты входа-выхода из сделки. Когда же я узнал о возможности создавать свои торговые стратегии, т. е. программы, работающие без моего постоянного присутствия, я серьезно взялся за исследования.

Месяцы труда были затрачены на всевозможные стратегии отлова резкого изменения тренда (на виртуальном счете результат был потрясающий… но один раз за несколько месяцев тестирования). Потом в дело пошли более изощренные системы, основанные на нейронных сетях (оказалось, что для реального результата сети должны учиться и учиться. ). Дальше были планы взяться за оптимизацию обучения нейронных сетей генетическими алгоритмами.

- все мои позиции — это ставки на то или иное событие;

- значения котировок и вообще все данные могут быть только те, которые мне предоставляет данный брокер. Данные от остальных форекс-контор не считаются.

- реальный форекс открывается с минимальным счетом в 500 долларов, а лучше — несколько тысяч;

- весь остальной мини-, микро-, нано-форекс — это всего лишь иллюзия форекса. Ваши деньги не выходят за пределы организации, предоставляющей услуги по Форексу. Данная организация перераспределяет деньги между своими клиентами и своим счетом. Ваш выигрыш — это проигрыш для организации. Ваш проигрыш — это заработок для организации;

- котировки, которые приходят на ваш компьютер, выдает организация, предоставляющая услуги по Форексу. Она вполне вправе (технически и юридически) выставлять вам любую картинку;

- еще одно неприятное дополнение к предыдущему моменту — написали вы вашу гениальную стратегию, запустили MetaTrader (или Quik или еще чего), стратегия открывает сделку, и вы ждете ее счастливый конец. Программа написана хитро, предусмотрено все и вся. Класс. Но

по другую сторону баррикадв организации, которая вам поставляет информацию, сидят профессиональные программисты. На 90% можно быть уверенным, что они знают вашу программу. Почему? Потому что ее — вашу стратегию — знает MetaTrader/Quik/…. Они вполне могут передавать ее откомпилированный или исходный код. Зная вашу стратегию, вам можно подсовывать на всего лишь одну секунду такие котировки, что сразу происходит margin call… Я знаю о чем говорю, так как я вел статистику котировок более чем год по 15 валютным парам (база данных на миллионы записей). И я не раз встречал такие вот чудные резкие рывки на долю секунды, которые напрочь уничтожают ваш счет — спасибо кредитному плечу; - кстати о marging call — если на этапе обучения плечо 1:1000 казалось благом, то на практике это кошмар, не оставляющий вам шансов при незначительных неудачных колебаниях рынка;

- исследования настоящего Форекса показали, что математическое ожидание движения пары валют в долгосрочной перспективе близко к 50% и составляет 51%… 54%. Следовательно, в краткосрочной перспективе движения валют можно считать случайными;

- настоящий заработок в Форексе возможен или для профессиональных спекулянтов или для фанатичных скальперов.

Есть еще вариант ясновидения.И то и другое подразумевает серьезную и длительную работу по самообразованию, психологии и сидению перед монитором.

Все! Свободной тысячи долларов у меня не было, желания сидеть часами перед монитором не было. О Форексе мне можно было забыть.

Впрочем, как и алхимики, я не зря потратил массу времени — детально изучил нейронные сети, неплохо разобрался в статистике, язык программирования MetaTrader, работу с MySQL, а также «побочно» изучил многие вопросы из мира финансов.

Мой путь, впрочем, лежал дальше.

Анти-Кийосаки: диверсификация

Разумеется, я вдоль и поперек изучил Кийосаки. Из него я вынес много полезного, в том числе страшную нелюбовь к диверсификации. Но из института я также вынес критическое мышление и отсутствие слепой веры авторитетам. Почему Кийосаки против диверсификации? Чем она плоха?

Разумеется, я вдоль и поперек изучил Кийосаки. Из него я вынес много полезного, в том числе страшную нелюбовь к диверсификации. Но из института я также вынес критическое мышление и отсутствие слепой веры авторитетам. Почему Кийосаки против диверсификации? Чем она плоха?

Меня этот вопрос сильно интересовал, так как я столкнулся с тем, что реальные инвесторы широко пользуются диверсификацией. В итоге я пришел к такому выводу: диверсификация здорово уменьшает ваш выигрыш. Но она также уменьшает и риск. Если вы профессионал и четко уверены в своем финансовом инструменте (а это как раз случай Кийосаки), а риск считаете стремящимся к нулю, то вам и вправду нет смысла разбрасываться на различные финансовые инструменты.

Но я — простой компьютерщик, который плохо разбирается во всех инструментах Нью-Йоркской фондовой биржы. Более того — я не хочу в них сильно разбираться.

Где-то в то же время я начал понемногу изучать портфельную теорию, которая утверждает: сумма инструментов может дать лучший результат, чем отдельные инструменты, входящие в ее состав.

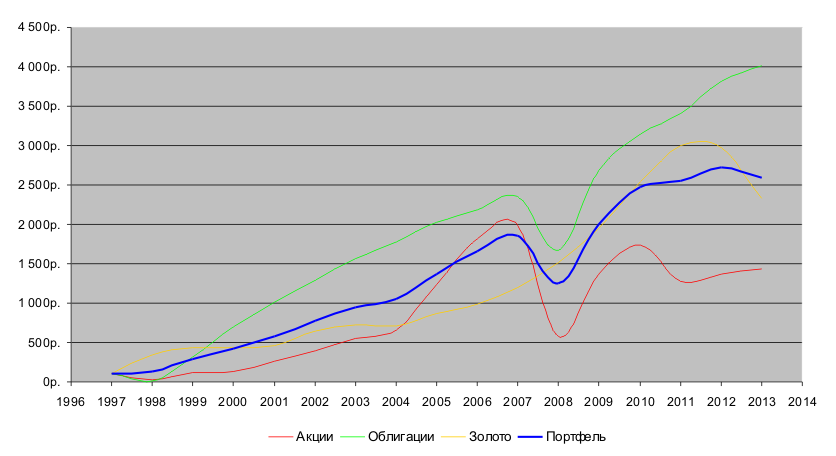

Решил я тогда проделать такой мысленный эксперимент: допустим, сейчас конец 1997 года. Я владею 100 рублями. У меня есть доступ к 3-м инструментам: 1) фонд акций «Добрыня Никитич», 2) фонд облигаций «Илья Муромец» и 3) золото. Рассмотрим еще 4-ый вариант, когда я вначале разделил 100 р. между всеми этими инструментами поровну. Такие вот вложения. Посмотрим, как будут меняться эти 4 вложения со временем:

| Год | Акции | Облигации | Золото | Все вместе | |||

|---|---|---|---|---|---|---|---|

| Стоимость пая | Сумма | Стоимость пая | Сумма | Стоимость пая | Сумма | Сумма | |

| 1997 | 475,50р. | 100р. | 584,21р. | 100р. | 54,40р. | 100р. | 100р. |

| 1998 | 137,03р. | 29р. | 91,95р. | 16р. | 187,25р. | 344р. | 130р. |

| 1999 | 540,08р. | 114р. | 1 818,18р. | 311р. | 238,62р. | 439р. | 288р. |

| 2000 | 606,52р. | 128р. | 4 107,58р. | 703р. | 233,30р. | 429р. | 420р. |

| 2001 | 1 253,94р. | 264р. | 5 897,85р. | 1 010р. | 253,17р. | 465р. | 580р. |

| 2002 | 1 851,79р. | 389р. | 7 569,17р. | 1 296р. | 348,50р. | 641р. | 775р. |

| 2003 | 2 607,48р. | 548р. | 9 159,94р. | 1 568р. | 393,15р. | 723р. | 946р. |

| 2004 | 3 116,65р. | 655р. | 10 397,10р. | 1 780р. | 388,80р. | 715р. | 1 050р. |

| 2005 | 5 854,48р. | 1 231р. | 11 821,31р. | 2 023р. | 472,35р. | 868р. | 1 374р. |

| 2006 | 8 651,54р. | 1 819р. | 12 782,30р. | 2 188р. | 535,47р. | 984р. | 1 664р. |

| 2007 | 9 458,50р. | 1 989р. | 13 796,38р. | 2 362р. | 654,69р. | 1 203р. | 1 851р. |

| 2008 | 2 738,07р. | 576р. | 9 726,63р. | 1 665р. | 821,80р. | 1 511р. | 1 250р. |

| 2009 | 6 510,21р. | 1 369р. | 15 676,50р. | 2 683р. | 1 062,32р. | 1 953р. | 2 002р. |

| 2010 | 8 258,51р. | 1 737р. | 18 367,32р. | 3 144р. | 1 383,06р. | 2 542р. | 2 474р. |

| 2011 | 6 041,56р. | 1 271р. | 19 926,27р. | 3 411р. | 1 629,81р. | 2 996р. | 2 559р. |

| 2012 | 6 483,72р. | 1 364р. | 22 323,24р. | 3 821р. | 1 618,56р. | 2 975р. | 2 720р. |

| 2013 | 6 843,69р. | 1 439р. | 23 455,99р. | 4 015р. | 1 264,30р. | 2 324р. | 2 593р. |

Ну что ж… Если бы я был крутым умным инвестором, я мог бы очень неплохо заработать на фонде облигаций (если бы не бросил это безнадежное дело в конце 1998 г.). Если бы я был лохом слабым инвестором, то я бы грыз локти после вложения средств в фонд акций.

Но я ни тот ни другой случай. Я не хочу угадывать и тратить массу усилий дабы понять куда мне лучше вложить свои средства. Я хочу их положить на счет и заниматься более интересным делом. И что я вам скажу — портфель в этом деле мне здорово помог бы! Да, не звезды с неба, но зато вполне себе уверенный средний результат.

Впрочем, средний — это слабо сказано! За 16 лет сумма увеличилась в 26 раз, среднегодовая доходность составила 23%, максимальная просадка счета составила 32%.

Что я бы делал все эти годы в рамках своей инвестиционной деятельности? Ни-че-го. Единственное что — я должен был с железными нервами перенести 1998, 2008 гг, так как там мой портфель здорово проседал. Можете ли вы себе представить спекулянта или тем паче скальпера, который бы имел годовой доход 23%, который бы выдержал просадку своего счета в 32%? Если да, то сравните его потраченное время и мое. А еще вспомните, что нервные клетки не восстанавливаются.

Так что я не понимаю, чем плоха диверсификация для меня, чайника в финансах.

Портфельная теория

Путешествуя далее по просторам Интернета, я попал на книгу Уильяма Бернстайна «Разумное распределение активов». Там я впервые познакомился с портфельной теорией Марковица. Суть и ее математика для чайника типа меня может быть выражена простым языком (собственно говоря, этим и занимается «asset allocation»).

Путешествуя далее по просторам Интернета, я попал на книгу Уильяма Бернстайна «Разумное распределение активов». Там я впервые познакомился с портфельной теорией Марковица. Суть и ее математика для чайника типа меня может быть выражена простым языком (собственно говоря, этим и занимается «asset allocation»).

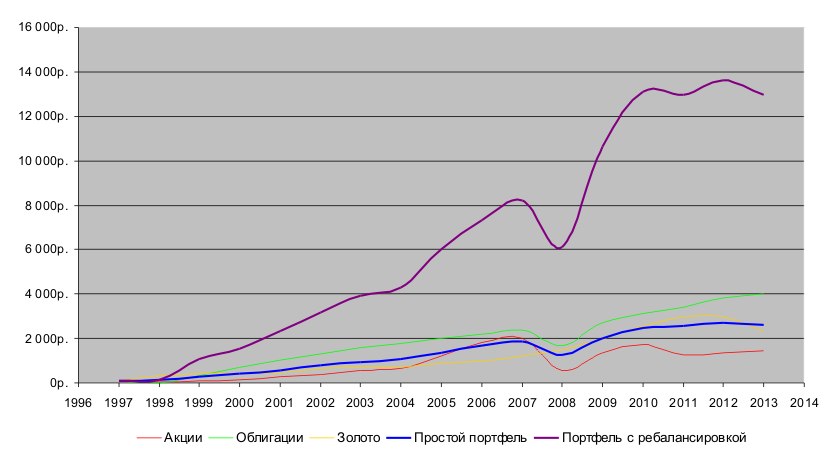

Вы помните неплохой результат нашего портфеля по акциям, облигациям и золоту? Так вот, результат можно значительно улучшить, а также уменьшить чувствительность к риску ценой очень простых усилий — раз в год менять распределение денег (точнее, активов) в этом портфеле. По науке это называется «ребалансировка». Смотрите результат:

| Год | Акции | Облигации | Золото | Простой портфель | Портфель с ребалансировкой |

|---|---|---|---|---|---|

| 1997 | 100,00р. | 100,00р. | 100,00р. | 100,00р. | 100,00р. |

| 1998 | 28,82р. | 15,74р. | 344,21р. | 129,59р. | 129,59р. |

| 1999 | 113,58р. | 311,22р. | 438,64р. | 287,81р. | 1 068,65р. |

| 2000 | 127,55р. | 703,10р. | 428,86р. | 419,84р. | 1 537,53р. |

| 2001 | 263,71р. | 1 009,54р. | 465,39р. | 579,55р. | 2 328,12р. |

| 2002 | 389,44р. | 1 295,62р. | 640,63р. | 775,23р. | 3 178,14р. |

| 2003 | 548,37р. | 1 567,92р. | 722,70р. | 946,33р. | 3 929,14р. |

| 2004 | 655,45р. | 1 779,69р. | 714,71р. | 1 049,95р. | 4 303,82р. |

| 2005 | 1 231,23р. | 2 023,47р. | 868,29р. | 1 374,33р. | 6 008,17р. |

| 2006 | 1 819,46р. | 2 187,96р. | 984,32р. | 1 663,91р. | 7 321,47р. |

| 2007 | 1 989,17р. | 2 361,54р. | 1 203,47р. | 1 851,40р. | 8 203,22р. |

| 2008 | 575,83р. | 1 664,92р. | 1 510,66р. | 1 250,47р. | 6 090,21р. |

| 2009 | 1 369,13р. | 2 683,37р. | 1 952,79р. | 2 001,76р. | 10 615,69р. |

| 2010 | 1 736,81р. | 3 143,96р. | 2 542,39р. | 2 474,38р. | 13 109,30р. |

| 2011 | 1 270,57р. | 3 410,81р. | 2 995,97р. | 2 559,12р. | 12 955,89р. |

| 2012 | 1 363,56р. | 3 821,10р. | 2 975,29р. | 2 719,98р. | 13 624,03р. |

| 2013 | 1 439,26р. | 4 014,99р. | 2 324,08р. | 2 592,78р. | 12 981,49р. |

За 16 лет сумма увеличилась в 130 раз, среднегодовая доходность составила 36%, максимальная просадка — 26%. Кийосаки инвестиционные фонды нервно курят в сторонке…

Усилие — раз в год рассчитать по несложным формулам что куда (10 минут), дать приказ брокеру (еще 15 минут) — и все. Результат сами видите. Что тут можно еще сказать? Только то, что уже столько лет прошло мимо, за которые можно было бы здорово нарастить капитал… Впрочем, жизнь еще не закончена (надеюсь), еще мого чего можно сделать (еще больше надеюсь). Так что эмоции в сторону.

Как это получилось? В чем магия?

Магия в том, что периодически состав портфеля меняется с тем, чтобы подешевевшие активы докупить, подорожавшие продать. Это позволяет снизить общий риск портфеля и, как вы видите, увеличить его прибыльность.

Техника тут простая. Мы изначально решили одну треть вложить в акции, одну треть в облигации, остаток — в золото. Берем, допустим, конец 1997 — 33.33р на акциях, 33.33р на облигациях и 33.33р на золоте. Прошел год, и теперь у нас акции здорово подешевели — теперь там 9.61р, облигации упали еще круче — 5.25р, а вот золото выросло — 114.74р. Наш портфель, несмотря ни на что, слегка вырос — теперь это 129.59р. Чего требует здравый смысл? Выбросить подешевевшие активы, закупить дорожающее золото. Так поступает в порыве паники на волне эмоций большинство.

Мы же поступим с точностью до наоборот. Будем и далее придерживаться правила по 1/3 на каждый актив. 129.59р / 3 = 43.19р (я тут точностью младших разрядов слегка жертвую, т. к. там много знаков после запятой). Значит, на счету каждого актива должно лежать 43.19р. Как этого достичь? Продать золота на сумму 71.55р (114.74р — 71.55р = 43.19р). Потом добавить 33.59р акциям (9.61р + 33.59р = 43.19р) и добавить облигациям 37.95р (5.25р + 37.95р = 43.19р). Если бы вы рассказали об этом вашим знакомым в те дни, они бы побыстрее вас упрятали куда подальше! Зато уже в следующем году грызли бы себе все что только можно…

Вот так все просто! В теории…

… и ее практика

Что такое «ребалансировка»? Когда и как? Какие активы набирать в состав? Какие. Что нужно. Где .

Что такое «ребалансировка»? Когда и как? Какие активы набирать в состав? Какие. Что нужно. Где .

В общем, настала пора собирать конкретную информацию. Бернстайн, Марковиц, Кийосаки — это хорошо, но это дикий Запад. Как эти знания применить в нашем цивилизованном Востоке?

Тут сейчас и топчусь. Точнее, накапливаю средства и изучаю теорию в подробностях.

Откуда взять средства для всей этой деятельности? Мне очень понравилась эта лекция. А точнее, раздел «Простая математика». Там показаны простые расчеты как растет вложение в 100$ с 20% прибыли в год (как вы видели, это более чем реально). Через 51 год эта сумма превысит 1 миллион долларов. А если эту сумму ежегодно увеличивать еще дополнительными вливаниями (те самые 10% от зарплаты), то времени понадобится значительно меньше. Лично я, прочитав эту первую лекцию, сразу побежал в банк и открыл несколько депозитов (тогда я еще не владел портфельной теорией). Как стану умнее — буду вкладываться в более серьезные финансовые инструменты.

Как часто делать ребалансировку? Большинство источников советуют делать ее раз в год — не чаще и не реже.

В какой пропорции собирать активы?

Тут море математики… Формулы-то простые — в частности, вспоминаем математическое ожидание, дисперсию случайной величины и ковариацию. Excel и ему подобные позволяют выполнить все сложные расчеты легко и быстро, во всевозможных комбинациях.

Математическое ожидание годовой прибыли (выраженное в %) нам даст «доходность», дисперсия годовой прибыли (я ее превращаю в средне-квадратическое отклонение — оно для меня как-то наглядней. ) — «риск», ковариация (по месячным данным) — зависимость инструментов друг от друга. Те инструменты, которые показывают высокую зависимость, не подходят для портфельной теории. Их лучше вообще не рассматривать.

Для интересующихся и готовых к расчетам. Берете интересующие вас инструменты (те, что я взял, например). Загружаете в электронную таблицу данные. Вычисляете по ним среднее арифметическое и дисперсию. Далее формируете всевозможные комбинации — допустим, 10% золота, 50% облигаций и 40% акций. Для каждой такой комбинации считаете доходность и риск.

Наконец, вы можете выбирать что вам нужно. Как правило, высокая доходность сопровождается высоким риском. Вы находите то сочетание, которое вам комфортней всего. И по данной пропорции начинаете работать.

Необходимо учесть — портфельная теория работает на больших сроках (десяток лет — это немного). Значит, выбранную пропорцию придется соблюдать весь этот срок.

Также надо помнить, что будущие сочетания слабо связаны с историей. Это также надо держать в уме.

В общем, тут для меня больше всего вопросов. Я пробую, гоняю разные модели, изучаю… Если будут интересные результаты и интерес читательской аудитории — напишу как-нибудь подробней.

И главный вопрос — насколько широка должна быть диверсификация? Разные фин. инструменты? Да, но надо шире. Должны быть инструменты не только в нашей стране, но и за рубежом — помните 1917 год? До него надо было вкладываться в активы Санкт-Петербургской биржи. Вот только через год все ваши деньги испарились бы… Такое может случиться и сейчас. Например, акции ЮКОСа — тот самый актив, который мог бы уничтожить ваш портфель. Так что его совет — чем шире, тем лучше.

Заключение

- отказался от потребительских кредитов — это было для меня несложно, так как я не успел на них сильно «подсесть», а второй мой кредит мне вылился в такую копеечку, что я теперь их боюсь как огня. Впрочем, и огонь бывает полезен. Поэтому мое отношение к кредитам такое: кредит — это мощное, но весьма опасное финансовое средство, и должно использоваться с большим умением. Также как и антибиотики — грамотное их применение спасает, а если ими «шыряться», то они уничтожат вас;

- стал откладывать 10% от прибыли — я об этом уже писал и упоминал ранее. В двух словах — с каждой прибыли (кроме подаренных денег) я откладываю 10% в копилку. За год получаю больше одной зарплаты. Эти деньги неприкосновенны и используются только для инвестиционных целей (или же вначале набирается некоторая резервная сумма, потом уже все только на инвестиции). Так можно периодически, без ощутимого ущерба для своих финансов пополнять инвестиции;

- вложился в несколько депозитов — положил деньги в несколько банков под большие проценты на средний (9 месяцев) срок. Почему разные банки? Потому что депозиты рискованные — есть вероятность, что не все деньги удастся снять (такого пока, правда, не произошло);

- веду финансовый отчет — это у меня уже в привычку вошло. Вечерком записываю все в подробностях. В итоге нашел небольшие финансовые дыры. Теперь четко знаю сколько и на что мне надо денег. По ходу дела подружился со статистикой. Полезно!

- поднимаю свой теоретический уровень — трачу время и деньги на изучение финансовых теорий. Также изучаю финансовые инструменты, которыми планирую пользоваться;

- произвожу исследования — пробую, гоняю разные модели. Ибо депозиты — это хорошо (малый риск), но слабо (маленькая доходность). Фактически, это для меня резерв, я готовлюсь к более серьезным вложениям;

- постоянно конструирую свои глобальные цели — важный момент! Для чего копить деньги? Сколько мне их надо? Как я планирую выводить накопленные средства? Буду ли я продолжать инвестирование после «выхода на пенсию»? Когда это произойдет? Что делать, если какие-то активы сгорят?

На сейчас имею уровень депозитов и отложенных «срочных» средств. На будущее планирую поднакопить средства для вложения в более серьезные инструменты. К тому моменту надеюсь уверенно ориентироваться во всех необходимых вопросах.

Сильно жалею, что столько времени прошло мимо. Еще больше радуюсь, что впереди времени значительно больше!

Инвестиции — что это такое, зачем нужны и как работают. Инвестор — это кто.

Инвестиции – это активы, созданные с целью позволить деньгам расти.

Что такое ИНВЕСТИЦИИ — определение, значение простыми словами.

Простыми словами Инвестиции – это покупка, совершенная за деньги, которые могут принести доход или прибыль. Вещи, которые естественно теряют ценность со временем и по мере использования, не являются инвестициями.

Цели вложенных инвестиций.

Созданные инвестиции можно использовать для различных целей, таких как

- покрытие дефицита дохода,

- накопление средств для выхода на пенсию,

- выполнение определенных конкретных обязательств, таких как погашение ссуд, оплата за обучение или покупка других активов.

Понимание того, что такое инвестиции и как работают инвестиции, имеет решающее значение, поскольку иногда бывает сложно выбрать правильные инструменты для достижения финансовых целей. Знание значения инвестиций в вашем конкретном финансовом положении позволит вам сделать правильный выбор.

Как работают инвестиции.

Инвестиции могут приносить доход двумя способами.

- Во-первых, если вы инвестируете в продаваемый актив, вы можете получать доход в виде прибыли.

- Во-вторых, если инвестиции производятся по плану получения прибыли, то вы будете получать доход за счет накопления прибыли.

В этом смысле «что такое инвестиции» можно понять, сказав, что все инвестиции заключаются в том, чтобы вложить ваши сбережения в активы или объекты, которые становятся более ценными, чем их первоначальная стоимость, или те, которые помогут со временем получить доход.

Кто такой инвестор?

Инвестор – это физическое или юридическое лицо, которое расходует капитал для получения дохода или получения прибыли.

Что такое инвестирование?

Инвестирование – это вкладывание капитала в ожидании дохода или прибыли.

С точки зрения макроэкономических показателей инвестиции являются значимым детерминантом экономического развития в целом, а также индикатором развития хозяйствующих субъектов в микросегменте. Инвестиции являются важным элементом любой экономической политики, поскольку их реализация обеспечивает платформу не только для экономического развития, но и является предпосылкой стабильности экономических и социальных тенденций.

Что такое личные инвестиции.

Личное инвестирование – это покупка финансовых ценных бумаг или собственности с целью получения прибыли.

Другими словами, это способ потенциально увеличить имеющуюся у вас сумму денег. Цель состоит в том, чтобы купить финансовые продукты, также называемые инвестициями, и продать их по более высокой цене, чем та, которую вы изначально заплатили.

Какие основные категории инвестиций?

Вопрос «что такое инвестиции» обычно сопровождается пониманием ваших инвестиционных целей и определением, куда инвестировать. Если не брать в расчет инвестиции в недвижимость и такие активы, как ювелирные изделия и все такое, когда дело доходит до различных инструментов, еще один аспект понимания того, «что такое инвестиции», – это знать о различных типах инвестиций. Первая относится к долевым инвестициям, а вторая категория включает долговые инструменты. Если ваши инвестиционные цели совпадают, инвестиции в акционерный капитал могут принести большую прибыль и нести относительно более высокий риск. Хотя долговые инструменты менее рискованны, но предлагают относительно низкую доходность.

Итак, есть несколько основных категорий инвестиций. Каждая категория разбивается на различные возможности, которые могут соответствовать вашему финансовому плану.

- Акции

Это доли собственности любой компании. Они помогают вам получать дивиденды взамен. Инвестиции, связанные с акциями, включают акции, опционы, деривативы, венчурный капитал, индексные фонды и т. д.

- Облигации

Хотите знать, что означает понятие «инвестиции» с точки зрения облигаций? Это означает ссуду ваших денег учреждению или правительству, по которому вы получаете фиксированный процент через регулярные промежутки времени, а также номинальную стоимость по истечении срока. Облигации – это когда вы покупаете долг, который, как ожидается, будет погашен. Поскольку облигации считаются низкорисковыми, они, как правило, обеспечивают меньшее вознаграждение.

- Паевые инвестиционные фонды

Средства собираются у разных инвесторов и вкладываются в облигации или акции компании, которыми управляют управляющие фондами. Понимая, что такое инвестиции и каковы ваши инвестиционные цели, вы можете выбрать фонды акций или заемные средства, в зависимости от вашей способности к риску.

- ULIP

ULIP или индивидуальные страховые планы – это тип инвестиций, который обеспечивает как инвестиционные выплаты, так и страхование жизни. Часть денег, вложенных в ULIP, выделяется для инвестиций, то есть в этом плане часть вашей премии инвестируется в различные фонды и помогает вам получать доход, связанный с рынком.

Различия между сбережениями и инвестированием.

Различия между сбережением и инвестированием заключаются в следующем:

- Обычно вы экономите деньги на традиционном банковском счете или просто храните их в безопасном месте. Когда вы инвестируете, вы покупаете продукты и храните деньги на определенном инвестиционном счете.

- При сбережении ваши возможности для роста ниже и могут не существовать вовсе. Инвестирование помогает победить инфляцию – за счет заработанных процентов – обеспечивая высокую покупательную способность ваших денег.

- Сбережения обычно предназначены для краткосрочных и среднесрочных целей, тогда как инвестирование лучше подходит для достижения долгосрочных целей, таких как выход на пенсию.

Стратегии инвестирования.

Существую некоторые правила инвестирования. Приведенные ниже стратегии помогут вам составить надежный инвестиционный план.

- Начните инвестировать как можно скорее.

Чем больше времени ваши деньги будут работать на вас, тем больше у них будет возможностей для роста.

- Старайтесь оставаться в курсе как можно дольше.

Когда вы продолжаете инвестировать и не входите на рынки и не покидаете их, вы можете зарабатывать деньги на базе уже ранее заработанных денег. Это сложный доход.

- Управляйте своими инвестициями правильно, чтобы управлять рисками.

Вкладывать все свои деньги в одно вложение рискованно: вы можете потерять деньги, если эти вложения упадут в цене. Но если вы диверсифицируете свои деньги с помощью нескольких вложений денег, вы можете снизить риск их потери.

Что такое инвестиционный риск?

Инвестиционный риск – это вероятность понести убытки по сравнению с ожидаемой доходностью капитала, который вы вложили в свои инвестиции. Различные типы инвестиционных продуктов несут в себе разные риски, поэтому, когда вы решаете, во что инвестировать, вы сначала должны учитывать, какова ваша готовность к риску.

У всех разная толерантность к риску. Этот же принцип применяется к инвестиционному риску. Если есть секрет инвестирования, то он заключается в том, что вам нужно смириться с рисками, а также с потенциальной доходностью инвестиций. Затем вы можете определить, на какой риск вы готовы пойти, и соответственно выбрать инвестиции, которые помогут вам достичь своих целей.

Виды инвестиционного риска.

Вот несколько основных типов риска, с которыми вы можете столкнуться при инвестировании:

- Рыночный риск

Рыночный риск – это возможность понести убытки из-за факторов, влияющих на общую эффективность инвестиций на финансовом рынке. К ним относятся изменение процентных ставок и обменных курсов, уровень инфляции, политическая нестабильность или глобальная пандемия, которую мы наблюдали в форме COVID-19. Эти вещи влияют на большинство компаний и эффективность их акций.

В конечном итоге довольно сложно застраховаться от рыночных рисков, и даже диверсификация ваших инвестиций может не предотвратить в полной мере влияние таких всеобъемлющих макроэкономических факторов.

- Финансовый риск и бизнес-риск

Финансовый риск относится к способности компании управлять своим долгом, в то время как бизнес-риск связан с тем, сможет ли компания получить от своей деятельности достаточный доход, чтобы покрыть все свои расходы. Вы можете помочь снизить оба этих инвестиционных риска, диверсифицируя свои вложения.

При инвестировании вы не можете получить прибыль без риска. Часто бывает так, что чем ниже потенциальный риск, который несет инвестиция, тем ниже ее потенциальная доходность; и чем выше риск, тем выше возможная прибыль. Поиск хорошего баланса между максимально возможной доходностью и минимально возможным риском будет зависеть от вашей терпимости к риску и того, как долго вы сможете удерживать свои инвестиции.

Как стать инвестором и когда начинать инвестировать?

Все зависит только от вас! Но вы должны помнить, что сила сложных процентов может действительно повлиять на доходность ваших инвестиций, поэтому чем раньше вы начнете инвестировать, тем больше потенциальных доходов вы получите.

В общем, важно помнить, что каждая инвестиция сопряжена с определенным уровнем риска, и вам необходимо тщательно взвесить элемент риска и вознаграждения, прежде чем выбирать классы активов, которые наиболее подходят для вашей толерантности к риску и долгосрочного благосостояния. Не существует универсальной формулы инвестирования.

Что такое финансовые и реальные инвестиции.

Финансовые инвестиции просто означают передачу прав от одной стороны к другой. Покупка акций и государственных облигаций является финансовым вложением, потому что они не включают ничего, кроме простой передачи титулов собственности от одного лица другому. При этом реальный капитал экономики остается неизменным.

С другой стороны, реальные инвестиции означают создание дополнительных производственных мощностей. Например, создание фабрики или мастерской – это реальная инвестиция, которая создает дополнительный производительный потенциал и, следовательно, является важным видом деятельности для экономики в целом. Именно в этом смысле Кейнс использовал термин «инвестиции» в анализе национального дохода. В кейнсианском смысле, когда человек покупает акции, облигации или ценные бумаги новой компании, финансовые вложения будут представлять собой реальные инвестиции.

Специфика вложений в недвижимость.

Типы инвестиций в недвижимость:

- Инвестиции в недвижимость: жилую, офисную, коммерческую, складскую (фактор инфраструктуры), а также землю: сельскохозяйственную, лесную, специального назначения;

- Инвестиции в недвижимость, приносящие регулярный доход в будущем, увеличивают будущую стоимость недвижимости.

Типы инвестиционного поведения инвесторов в недвижимость может быть по-разному направлен на получение прибыли на основе осуществленных инвестиций:

- Инвестор, являющийся владельцем собственности, получающий прибыль от собственности в результате использования ее способности приносить регулярный доход.

- Инвестор, являющийся собственником недвижимости, получающий прибыль от собственности в результате увеличения ее стоимости.

- Инвестор, являющийся собственником имущества, использующий его свойства высокой имущественной привлекательности в качестве ипотечной защиты при финансировании других видов деятельности,

- Инвестор, являющийся объектом реализации инвестиций в недвижимость в рамках принципа деятельности застройщика, для которого вложения в недвижимость являются формой осуществляемой хозяйственной деятельности.

- Инвестор приобретает недвижимость в спекулятивных целях, имея в виду прибыль в результате краткосрочного увеличения стоимости объекта инвестирования.

- Инвестор, являющийся владельцем собственности, использует ее качества, когда инвестиции в недвижимость удовлетворяют потребности инвестора / пользователя.

Очень важным, даже одним из основных факторов, определяющих привлекательность инвестиций в недвижимость и влияющих на инвестиционную стоимость, является местоположение, поэтому фактор географического местоположения может быть одним из основных факторов, определяющих принятие инвестиционных решений. Под местонахождением понимается как физическое местонахождение недвижимости, так и ее место в социально-экономической среде (экономическое положение).

Государственные инвестиции.

Государственные инвестиции относятся к государственным расходам на экономическую инфраструктуру, такую как аэропорты, дороги, железные дороги, системы водоснабжения и канализации, коммунальные электрические и газовые коммуникации, телекоммуникации и социальную инфраструктуру, такую как школы, больницы и тюрьмы. Термин «государственные инвестиции» также иногда используется правительствами в более широком смысле для обозначения расходов на человеческий капитал, таких как расходы на образование и здравоохранение, или финансовых вложений государственных учреждений, таких как фонды национального благосостояния. Однако в литературе по управлению государственными инвестициями основное внимание уделяется расходам, связанным с физическими активами.

Управление государственными инвестициями относится к способам, которыми правительства управляют этими инвестиционными расходами, то есть к тому, как они выбирают, создают и поддерживают свои государственные активы.

Иностранные инвестиции.

Прямые иностранные инвестиции (ПИИ) представляют собой такую форму инвестиций, при которой иностранный инвестор сохраняет право собственности, обеспечивает контроль и управление фирмой, в которую он вложил средства, для достижения долгосрочных интересов. Эти инвестиции являются наиболее важным инструментом притока иностранного капитала, потому что они представляют собой прямой приток из-за границы, то есть прямой приток капитала в экономическую систему принимающей страны.

Прямые иностранные инвестиции как форма международной мобильности капитала вносят важный вклад в более эффективную деятельность в экономике. Они обеспечивают более быстрый выход на международный рынок и, как следствие, повышают уровень жизни общества. Оценка эффективности инвестиций является основой для принятия инвестиционных решений из одной страны в другую, что, следовательно, приведет к улучшению экономики. Иностранные инвестиции являются ключевым фактором развития современной экономики и вместе с торговлей представляют собой важнейший рычаг воздействия на предприятие, организацию производства, поставку товаров и услуг в глобальном масштабе.

Прямые иностранные инвестиции поддерживают компании в организации производства в глобальном масштабе, обеспечивая эффективную поставку сырья, энергии, рабочей силы в качестве вводимых ресурсов, а также способствуют прибыльному размещению продуктов и услуг в качестве продукции на наиболее важных рынках. На основе такой деятельности компании могут оптимальным образом использовать свои преимущества в технологиях, опыте и экономии за счет масштаба.

Источник https://habr.com/ru/post/231797/

Источник https://chto-takoe.net/chto-takoe-investicii/

Источник

Источник