Инвестор — кто такой и как зарабатывает в 2021?

Оглавление

Кто такой инвестор и с чем связана популярность инвестиций?

Бум инвестирования продолжается, людей готовых вкладывать денежные средства в финансовые инструменты и задумывающихся о сбережениях становится все больше. НПФ «Сбербанка» заявлял, что количество запросов: «как составить бюджет» с января 2021 года выросло более чем на 600%. Предпосылками этому послужили низкие процентные ставки, повышение уровня финансовой грамотности населения и ощущение недополученной прибыли в период стабильного роста стоимости ценных бумаг. Особенно, когда инвесторы видят сумасшедшую прибыль, которую демонстрируют их любимые блогеры.

Материал начнем с определения инвестора, затем рассмотрим финансовые инструменты и сопутствующие вопросы.

Кто такой инвестор?

Инвестор (от англ. investor) – это физическое или юридическое лицо, размещающее собственные, заемные, корпоративные или иные средства с целью получения выгоды.

34 года – это средний возраст частного инвестора в России. С каждым годом этот показатель «идет» в сторону омоложения, все больше инвесторов хотят выйти на пенсию пораньше. Существует даже движение FIRE, сторонники которого не хотят «тратить» собственную жизнь работая на наёмной работе, а стремятся как можно раньше выйти на пассивынй доход и жить за счёт накоплений и дивидендов. Согласно исследованиям «Тинькофф», 87% частных инвесторов действуют согласно стратегии «покупать и держать». Если данная статистика корректна и ее можно спроецировать на весь пул инвесторов, то это хорошие новости, ведь в динамике нескольких лет спекулянты проигрывают пассивным инвесторам.

Для инвестора важно правильно определить:

- Горизонт инвестирования – временной отрезок, за который предполагается достижение заранее поставленной цели.

- Цель инвестора всегда индивидуальна, зависит от множества факторов: уровня финансовой грамотности, баланса денежных средств и горизонта инвестирования. Главное при формировании цели — она должна быть четкая, то есть ее можно рассчитать и реально достичь. К примеру, корректной целью можно считать фразу: «через 3 года хочу выйти на пассивный доход в 100 000 рублей в месяц». Здесь четко указан срок (горизонт инвестирования) и размер желаемого дохода.

- Стратегию, которая формируется исходя из поставленной цели. Стратегия — это математический расчет и четкий план действий. Все активы должны приобретаться только исходя из стратегии. Важно, чтобы эмоции или жадность не влияли на стратегию. К примеру, инвестор купил bitcoin за $7000, точка выхода из актива была определена как $14 000. В таком случае инвестор должен дождаться этого уровня и не поддаться желанию продать пораньше. В случае достижения определенной заранее цены у многих инвесторов появляется желание подождать еще, в ожидании увеличения стоимости актива, это еще одна проблема — жадность, которая в конченом итоге негативно сказывается на достижении цели. В стратегии должны быть четко прописаны направления для инвестиции и инструменты достижения цели. К примеру, если направлением для инвестиций выбран фондовый рынок, то должны быть указаны инструменты (акции, облигации, ETF, REIT, фьючерсы и т.д.). Инструменты подбираются исходя из риск-профиля. Важно понимать, что уровень риска коррелирует с уровнем доходности. В большинстве случае, чем выше доходность, тем выше риск и наоборот. Помочь определиться с уровнем риск-профиля поможет тест на сайте Мосбижи:

Упрощенный пример расчета достижения цели по стратегии (создано в Excel). Указаны: цель, изначальная сумма инвестиций, ежемесячные вложения и примерно предполагаемый доход. Подставив элементарные формулы можно определить, будет ли достигнута цель в указанный горизонт инвестирования. Если нет, то нужно увеличивать срок инвестирования или использовать более рисковые инструменты.

Сумма ежемесячного пополнения

Основные, хоть и банальные правила для инвестиций:

- Инвестировать только собственные средства.

- Диверсифицировать активы.

- Осторожно подходить к фиксации убытков, исходить из собственной стратегии.

- Не инвестировать в активы без анализа. Можно воспользоваться помощью консультанта от брокерской конторы. Однако стоит знать, что зачастую они предлагают те инструменты, за которые получат повышенные бонус. Наилучший способ — изучить вопрос и провести анализ самостоятельно.

- Реинвестировать (сложный процент).

- Оставаться эмоционально стабильным.

- Досконально проверять входящую информацию. К примеру, 18 мая 2021 года вышла новость: «Магнит» договорился о покупке «Дикси». На этой новости акции краснодарской компании устремились вверх. Спустя несколько часов на e-disclosure.ru (центр раскрытия корпоративной информации) появились данные, что ПАО «Магнит» отказался от выплаты дивидендов за 2020 г. На этой новости акции краснодарского ритейлера пошли вниз. Уникальность данный ситуации состояла в том, что от выплаты дивидендов отказалась одноименная компания из Новочеркасска, которая согласно уставу занимается изготовлением магнитов и литьем легких металлов.

5 основных ошибок начинающих инвесторов:

- Стартовать с активного трейдинга (+ участие в папмах, автоследовании или Forex).

- Желать получить все и сразу.

- Идти на поводу «моды», поддаваясь влиянию инфлюенсеров или общественности.

- Вкладывать денежные средства исключительно из рекомендаций финансовых советников или использовать доверительное управление.

- Покупать инструменты, в которых нет понимания.

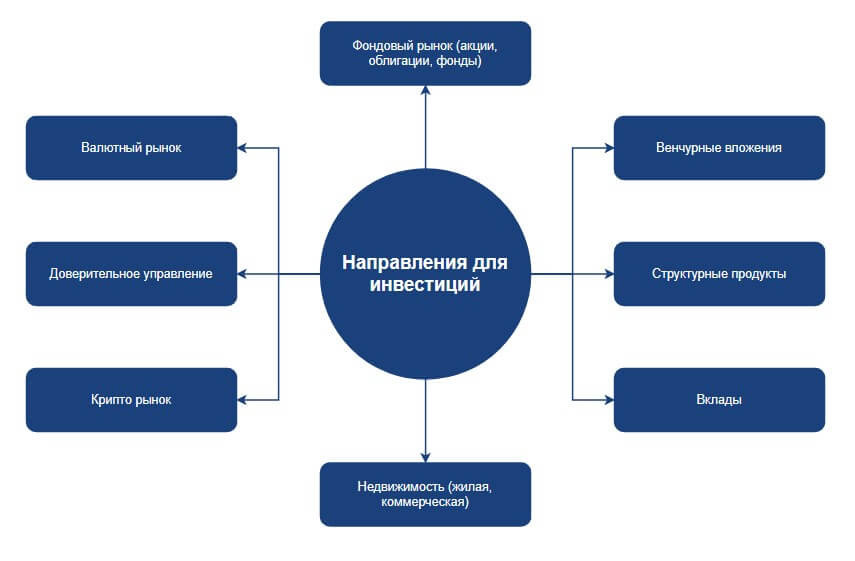

Направления для инвестиций

Направлений для инвестиции предостаточно, наиболее популярные отмечены на изображении ниже.

Однако удачно выбрать направление для инвестиций это лишь часть успеха. Основная проблема состоит в точке входа в актив. Заходить в перегретый рынок всегда опасно, но как понять что он перегретый? Предсказать, пойдет рынок вверх или вниз невозможно. Можно ждать коррекции (снижения) по выбранному активу или работать с усреднениями (купить актив на часть средств по текущей цене, при снижении стоимости актива докупаться — это позволит быстрее выйти в плюс).

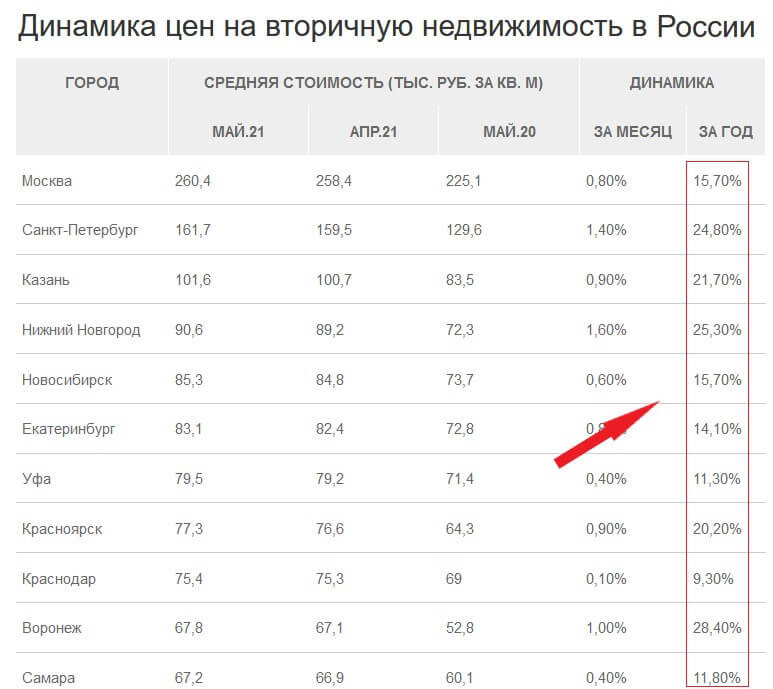

Если с акциями можно усреднять, то что делать с такими активами как недвижимость? К примеру, вот данные по росту стоимости вторичного жилья в крупных городах России:

В таком случае на помочь приходят REIT, которые можно купить на бирже. REIT — это фонды недвижимости, которые покупают, строят или сдают в аренду недвижимость. REIT спасает инвестора от необходимости покупать недвижимость полностью, ведь можно выделить лишь часть бюджета, и при просадке докупаться. Зная о множестве различных финансовых инструментах инвестор способен хеджироваться. Но возникается следующая проблема, в которой не все финансовые инструменты доступны рядовым инвесторам.

Так как инвестиции всегда связаны с риском, инвесторов принято разделять по квалификациям. Это уберегает, но не всегда (ниже подробно указано почему), неопытных инвесторов от покупок сложных финансовых продуктов. Также это поставило на «место» банковские структуры, которые начали масштабно «впаривать» людям заведомо не выгодные финансовые инструменты. Понимание этого людям приходит со временем, в большинстве случаев только после подписания договора. Квалификация – это своего рода сито.

Как получить статус квалифицированного инвестора?

Квалифицированный инвестор (КИ или AI) – это физическое или юридическое лицо, которое подтвердило уровень своей квалификации одним из указанных Банком России требований. Для КИ доступен ряд операции на рынке ценных бумаг в отношении финансовых инструментов, доступных только для участников такого статуса.

Брокер присваивает статус квалифицированного инвестора, руководствуясь нормативно-правовыми актами:

- Статья 51.2 Федерального закона от 22.04.1996 N 39-ФЗ (ред. от 06.04.2015) «О рынке ценных бумаг»;

- Указание Банка России от 29.04.2015 N 3629-У «О признании лиц квалифицированными инвесторами и порядке ведения реестра лиц, признанных квалифицированными инвесторами».

Для «квала» доступны:

- Структурные ноты.

- ETF. Кроме фондов котируемых на Московской Бирже, открывается доступ к нескольким тысячам зарубежных ETF.

- Акции ряда иностранных компаний.

- IPO.

- Еврооблигации.

- Депозитарные расписки, обращающиеся на зарубежных площадках.

- Специализированная информация.

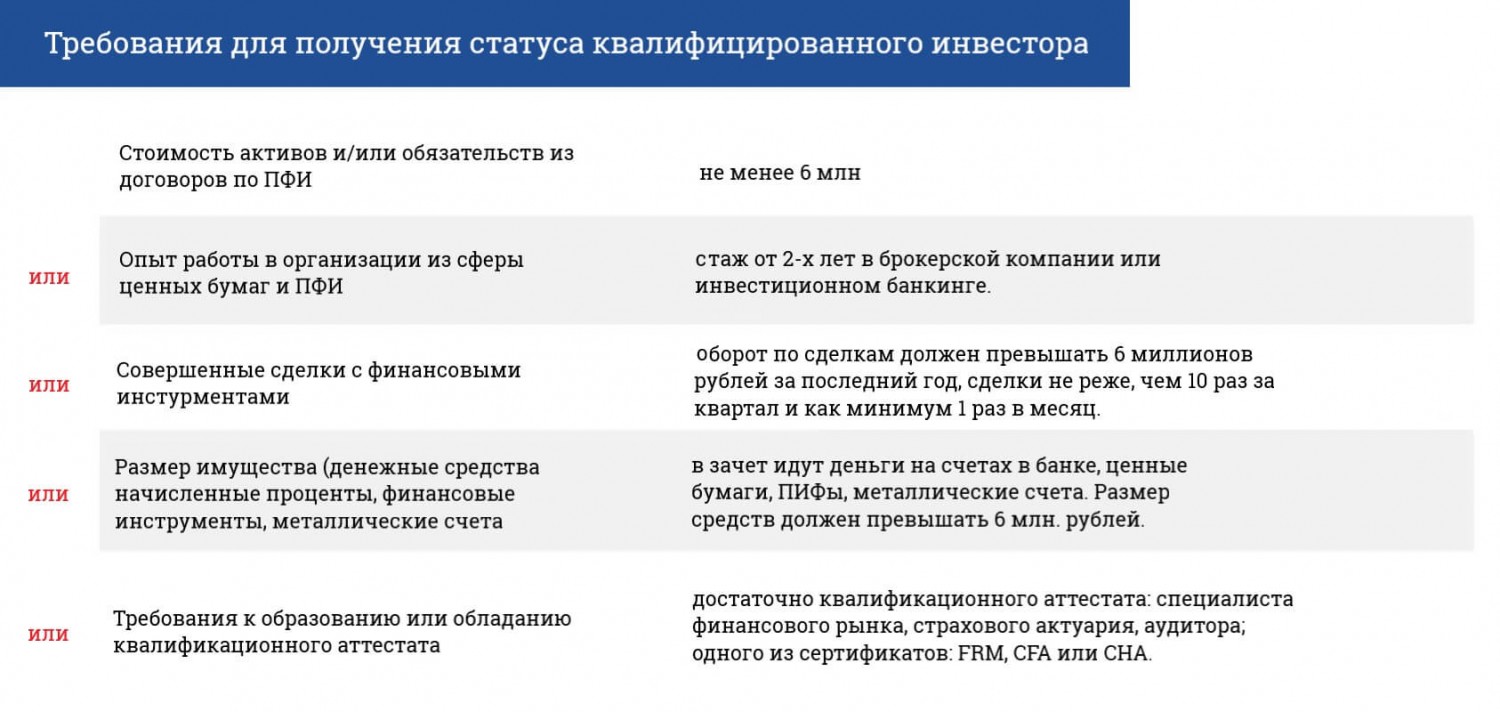

Требования для статуса «квалифицированный инвестор»

Банк России подробно указал перечень требований, согласно которым физическое лицо можно определить как квалифицированное. Начиная с апреля 2022 года правила получения статуса «КИ» будет усложнено. Возможно, в связи с этим количество квалифицированных розничных инвесторов, по данным ЦБ, только за два месяца 2021 года увеличилось почти на треть и достигло 200 000 человек.

Прохождение теста для неквалифированных инвесторов, которое началось в октябре 2021 года не дает статуса квалифицированного инвестора. Этот тест направлен на то, чтобы уберечь новичков от покупки сложных фин. инструментов, в которых они могут не разбираться и соответсвенно понести убытки.

Полный список актуальных требований для получения статуса квалифицированного инвестора с пояснениями (достаточно выполнить 1 из них):

Важно знать:

- Статус квалифицированного инвестора нужно получать отдельно у каждого брокера. Таким образом, статус не передается. К примеру, если статус КИ есть в «Финам», то для торговли во «Фридом Финанс» сложными финансовыми инструментами придется получать его повторно. Приятный бонус состоит в том, что это не так сложно.

- Брокер вправе дополнять условия для получения «квала», либо ограничить их. К примеру, ограничения могут касаться образования, так как это не выгодно брокерским компаниям. В большинстве случаев они предпочтут инвестора с крупным счетом, нежели образованного.

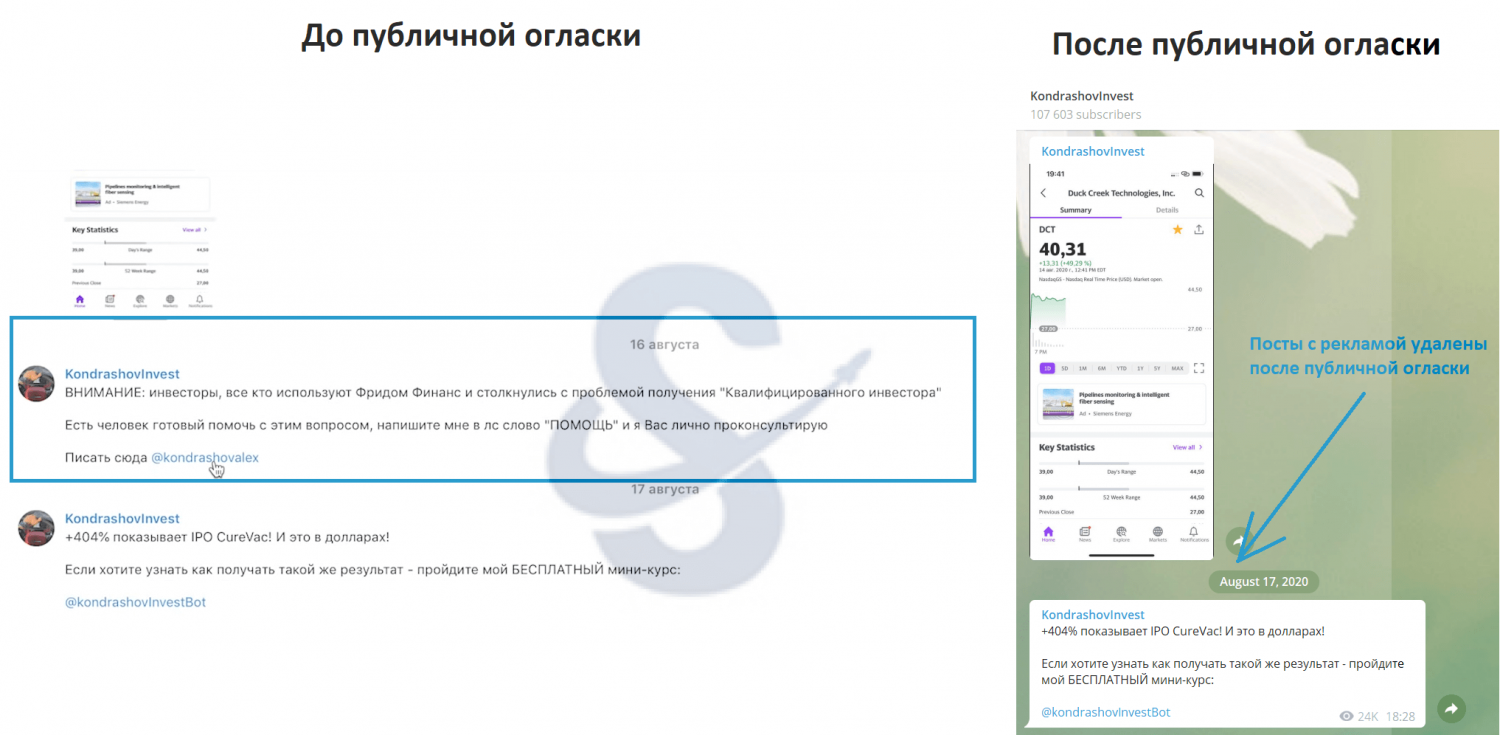

- Есть некоторые блогеры из финансовой тематики, которые готовы «помочь», естественно не бесплатно, людям в получении статуса «КИ». Помощь заключается в рекомендации некоторых «персонажей», которые за небольшую сумму (от 4000 до 20 000 рублей) «сделают» из обычного инвестора — квалифицированного, всего за 2-е суток. По факту, человек, нуждающийся в статусе «КИ» дает выписку из одного банка, где у него открыт счет. «Персонаж» в счете пририсовывает несколько нулей, чтобы по выписке было понятно, что на счете находится более 6 млн. рублей. Таким образом, человеку отдается поддельный документ и рекомендация, куда конкретно его нужно отправить. Как только у такого блоггера накапливается критическая масса, посты быстро удаляются, инфлюенсер оказывается ни причем и идет считать полученную прибыль.

Стоит ли повышать статус «неквалам»?

Введенные ЦБ РФ ограничения по статусам стоит признать корректными, ведь на рынок поступает все больше новичков, которые не осознают всей экстремальности некоторых финансовых инструментов. К примеру, чего стоят только структурные ноты, которые в большинстве случаев приводят к частичной или полной потери денежных средств инвестора. Да, повезти может любому, но это сродни игре в казино.

Естественно все индивидуально, но начинающим инвесторам не стоит бежать впереди паровоза. Всем и так доступно большое количество финансовых инструментов, которые позволяют создавать диверсифицированные портфели. На Мосбирже уже котируется 144 акции иностранных эмитентов доступных неквалам, среди которых: Zoom, Vigrin Galactic и Goldman Sachs.

В IPO «неквалы» могут участвовать через покупку ЗПИФ «ФПР» на Мосбирже. Фонд котируется в рублевой валюте. При этом здесь аллокация в каждом IPO проходит по верхней границе относительно поданной заявки и отсутствует необходимость самостоятельно подавать заявку на участие в каждом IPO, что позволяет сэкономить на комиссиях. Но важно понимать, что «Фонд первичных размещений» состоит не только из акции приобретенных в период первичного размещения, но и из инструментов фиксированной доходности.

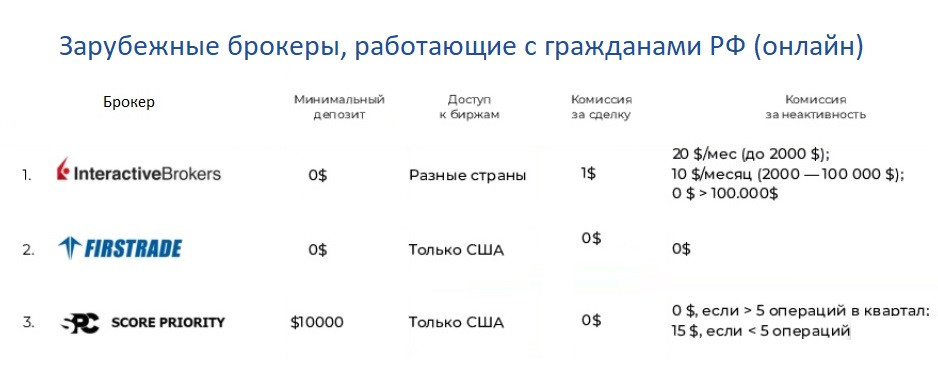

Тем, кто уже получил минимальный опыт работы с биржей и российскими брокерами, но не может получить статус КИ, можно открыть счет онлайн у зарубежного брокера. Таким образом вопрос о статусе инвестора становится не актуальнымю Список брокеров, которые работают с гражданами РФ:

Перед открытием счета у зарубежного брокера рекомендуется внимательно изучить вопрос налогообложения, но и это не главная проблема. В июне 2021 года ЦБ РФ внес популярную у россиян компанию Interactive Brokers Group в черный список, поэтому стоит несколько раз подумать, прежде чем торопиться открывать счет у зарубежного брокера.

Инвестиции в бизнес проекты — 5 вариантов, куда можно вложить деньги + советы от инвесторов, на каких стадиях это лучше делать

Как правильно сделать инвестиции в бизнес, чтобы заработать, а не потерять в итоге? В какие бизнес-проекты можно более выгодно вложить деньги – свои или чужие?

А вы знали, что большинство граждан стран СН

Г не занимаются инвестированием вообще или ограничиваются банковским вкладом? В результате их финансовое состояние не меняется годами. Про пассивный доход остаётся только мечтать. Как разорвать замкнутый круг (работа-зарплата) и обрести финансовую независимость? Один из способов – попробовать инвестировать в бизнес. При грамотном подходе инвесторы получают доходность в 100% годовых и даже больше. Хотите так же?

В этой статье вы узнаете, в какой бизнес вложить деньги, чтобы разбогатеть. О других способах инвестирования я писал в публикации – куда вложить миллион рублей.

Из этой статьи вы узнаете:

- 1 5 фактов, почему инвестиции в бизнес – это выгодно и перспективно

- 2 В какой бизнес можно вложить деньги (может быть свой или чужой) – 4 объекта для инвестирования

- 2.1 Малый бизнес

- 2.2 Стартапы

- 2.3 Производство

- 2.4 Интернет-ресурс

- 3.1 Создать с нуля

- 3.2 По франшизе

- 3.3 Купить готовый бизнес

- 4.1 Выкупить долю

- 4.2 Купить акции

- 4.3 Купить долговые бумаги (облигации и вексели)

- 4.4 Финансировать напрямую

- 4.5 Через венчурные фонды

- 5.1 Стадия 1. Бизнес на этапе идеи

- 5.2 Стадия 2. Бизнес на этапе запуска

- 5.3 Стадия 3. Быстрорастущий бизнес

- 5.4 Стадия 4. Действующий прибыльный бизнес

5 фактов, почему инвестиции в бизнес – это выгодно и перспективно

Существует множество направлений, куда вложить деньги. Банк, недвижимость, золото, Форекс, бизнес на ставках, бинарные опционы, криптовалюты. Чем инвестиции в бизнес проекты выгодно отличаются от остальных?

- Широкий выбор направлений

Вы можете инвестировать в бизнес, в котором отлично разбираетесь, чтобы снизить риски потерь. Или выбрать для инвестиций новые востребованные отрасли. Здесь можете выбрать подходящие для себя бизнес идеи с минимальными вложениями 2020. - Прибыль не ограничена

Большинство финансовых инструментов (кроме криптовалют) приносят инвестору не более 20% годовых. А если привлечь инвестиции в малый бизнес, можно заработать и 50, и 100, и даже 500%. Правда, и риск потерять денежные средства очень высокий. - Возможность получать пассивный доход

Инвестировать деньги в бизнес можно через посредников (венчурные фонды, ПИФы, брокеров) или путём предоставления займа. Тогда вам не нужно тратить время и усилия, чтобы участвовать в управлении компанией. Вкладывайте деньги – получайте пассивный заработок. - Возможность влиять на развитие бизнеса

Если вы хотите полностью контролировать свои инвестиции и принимать управленческие решения, то можете создать собственный бизнес или вложить деньги в чужой (например, купить долю и войти в состав учредителей ООО). Результаты инвестиционной деятельности вы будете видеть в финансовой отчётности компании. - Доступность

Для открытия бизнеса необязательно обладать крупной суммой инвестиций. Есть много идей с минимальными вложениями. Например, дистанционные услуги, интернет-магазин, прокат. Если вы инвестируете через краудинвестинговые платформы в стартапы, то порог входа обычно составляет 10$. Чтобы вложить деньги в готовый бизнес, например, путём покупки ценных бумаг, вам хватит 10-15 тыс. рублей. Одним словом, если вы в раздумьях – куда инвестировать небольшие деньги – то вот вам один из вариантов.

В какой бизнес можно вложить деньги (может быть свой или чужой) – 4 объекта для инвестирования

Главный вопрос любых частных инвесторов: в какой бизнес вложить деньги. Идеальный объект для инвестиций соответствует двум критериям. Во-первых, вы отлично разбираетесь в выбранной нише. Во-вторых, продукт пользуется стабильным спросом или имеет высокие шансы стать востребованным после выхода на рынок. Предлагаем вам несколько интересных идей, куда вложить деньги.

Малый бизнес

Предприятия малого бизнеса способны быстро масштабироваться и позволяют инвесторам уже через 1-2 года получать прибыль от 100% годовых. Но это при удачном раскладе. В странах СНГ именно малый бизнес больше остальных подвержен следующим рискам:

- неудачно составленный бизнес-план – ошибки в расчётах, завышенные ожидания доходности;

- низкий спрос на продукцию;

- сезонные колебания спроса;

- перебои с поставками;

- отсутствие квалифицированных кадров, текучка;

- нехватка оборотных средств;

- бюрократические барьеры;

- форс-мажорные обстоятельства: пожар, кража.

Куда вложить деньги, чтобы заработать? Рассмотрите следующие перспективные отрасли малого бизнеса.

- Продажа органических продуктов питания

В последние годы растёт число поклонников ЗОЖ. Люди со средним и высоким уровнем дохода готовы платить большие деньги за натуральные продукты: органические овощи и фрукты, свежую салатную зелень, фермерских цыплят. - Образование

В 2021 году учебные центры, особенно имеющие выход на глобальный рынок, быстро окупаются. Направляйте инвестиции в те, что обучают людей работе с ПО, иностранным языкам, искусству, профессиям. - Переработка отходов

Ниша привлекательна тем, что инвестиции в бизнес направляют не только частные инвесторы, но и государственные структуры. Востребованность услуги растёт с каждым годом. - Агроэкотуризм

Инвестиции в гостиничный бизнес не по карману многим частным инвесторам, чего не скажешь о вложениях в загородные усадьбы и сауны. Отдых в деревне становится всё более актуальным, поскольку люди устают от жизни в шумных мегаполисах и Интернета.

Стартапы

Стартап – это инновационная идея бизнеса, которая ранее не существовала на рынке. Предсказать на 100%, как её воспримет общественность, невозможно. Поэтому инвестиции в стартапы считаются самыми высокорисковыми. Но если идея «выгорит», то вы будете зарабатывать сотни %, прилагая минимум усилий.

Куда выгодно вложить деньги? Эксперты считают, что в ближайшие 5 лет будут востребованы следующие продукты:

- программы для дистанционного управления техникой;

- ПО для 3D-принтеров;

- системы распознавания лиц;

- роботы для автоматизации офисной работы;

- байкшеринг;

- удобные навигаторы;

- мобильные приложения для ЗОЖ и похудения;

- мобильное здравоохранение;

- облачное хранение данных.

Бывают ситуации, когда стартап терпит провал не из-за плохой идеи, а банальной нехватки инвестиций на реализацию проекта до конца. Поэтому или привлекайте других инвесторов, или заранее просчитайте, хватит ли вам денег на полное финансирование.

Производство

Для бизнеса в сфере производства, как правило, требуются инвестиции в крупном размере (от 1 млн руб.), особенно на стадии запуска. Перед принятием решения, куда вложить деньги, проанализируйте следующие показатели:

- уровень конкуренции в отрасли;

- срок окупаемости;

- спрос на продукцию;

- каналы сбыта.

Если предприятие давно работает на рынке, проверьте финансовые показатели: выручку, прибыль, сроки оборачиваемости капитала. Поинтересуйтесь у руководства, в каком состоянии оборудование, требуется ли его обновление. Оцените экономическую обстановку в регионе выбранных для инвестирования предприятий.

ВАЖНО. Чтобы получить прибыль быстро, лучше вложить деньги в предприятия, которые производят товары массового потребления: продукты, одежду, посуду, косметику.

Интернет-ресурс

Инвестиции в интернет-ресурсы позволяют совместить приятное с полезным. На биржах Telderi, Pr-Cy, Megagroup и Allsites вы можете приобрести готовый сайт, чтобы получать деньги от размещения контекстной (баннерной, тизерной) рекламы и других способов:

- участия в партнёрских программах для заработка;

- продажи ссылок, мест под рекламные статьи;

- продажи инфопродуктов;

- сбора пожертвований.

Как правило, цена считается по такой формуле: доход в месяц * 24. Но иногда владельцу срочно требуются деньги, и он готов продать сайт в 1,5-2 раза дешевле.

Почему недостаточно только вложить деньги в бизнес в Интернете? Дело в том, что любой контент-проект нужно постоянно развивать: добавлять новые тексты, заниматься SEO-оптимизацией. Иначе произойдёт отток уникальных посетителей, а вы потеряете инвестиции.

Полезные советы. Перед тем как заключать договор на покупку сайта, проанализируйте следующие показатели: источники и размер дохода, ежемесячные расходы, количество уникальных посетителей в сутки, характер трафика.

Инвестирование в собственный бизнес – 3 способа, как это можно сделать

Как говорит Роберт Кийосаки (один из самых успешных инвесторов мира) в своей книге «Богатый Папа, Бедный Папа» – бедные работают ЗА ДЕНЬГИ, богатые делают так, чтобы ДЕНЬГИ РАБОТАЛИ НА НИХ. Прямой путь создавать деньги, управлять ими, делать так, чтобы они работали на вас – это вести собственный бизнес.

Итак, 3 способа, где его взять ⏬.

Создать с нуля

Инвестиции в ваш бизнес на этом этапе – самые высокорисковые. Более 50% начинающих предпринимателей в России разоряются уже через 1-2 года работы. Однако полученные опыт и знания бесценны.

Для открытия бизнеса с нуля не идите за кредитом в банк и не размещайте объявления в Интернете: «Ищу инвестора». Нельзя влезать в долги, если предприятие ещё не начало приносить стабильную прибыль. Всего одна неудача – и вам придётся годами погашать задолженность или скрываться от кредиторов. Как начать свой бизнес правильно, чтобы не остаться с пустым кошельком в итоге, читайте здесь👆.

Совет. Если вы направляете инвестиции в собственный бизнес впервые, используйте только личные сбережения.

Куда вложить деньги, и как оформить предпринимательство? Предлагаем вам полезную инструкцию.

Итак, вы всё просчитали, взвесили, и всё-таки решили создавать собственный бизнес-проект. С чего начать? Вот 3 конкретных практических шага, которые вам необходимо знать и сделать в самом начале👇.

Шаг 1. Выбор ниши

Свой бизнес должен приносить удовольствие. Иначе вы быстро потеряете мотивацию и перестанете прилагать усилия. При выборе ниши постарайтесь отыскать ту, которая соответствует трём критериям:

- продукт (услуга) пользуется стабильным спросом;

- уровень конкуренции в регионе низкий или средний;

- требуется минимум инвестиций.

Для начинающих предпринимателей подходят такие идеи для заработка, как вендинговый бизнес, точка по продаже попкорна (сахарной ваты), интернет-магазин, онлайн-консультирование, прокат вещей или аренда авто.

Шаг 2. Регистрация

Любой бизнес требует легального оформления. Если вы не собираетесь пока нанимать сотрудников и располагаете малым количеством инвестиций, советуем регистрировать ИП. Для этого достаточно выполнить следующие действия:

- определить вид деятельности;

- выбрать налоговую систему (в зависимости от вида деятельности это может быть УСН или ОСН);

- заполнить заявление и принести в налоговую вместе с паспортом и фото;

- открыть расчётный счёт в банке.

На всё это вам хватит 1 недели. Оформление ООО – более сложная процедура, которая требует сбора пакета документов, в частности, решения о создании общества, устава. Кроме того, юридическое лицо платит более высокие налоги и предоставляет много отчётности в налоговую.

ВАЖНО. ИП по долгам бизнеса отвечает всем своим имуществом, а учредители ООО – только в пределах вкладов, внесённых в уставный фонд.

И ещё парочка юридических аспектов по созданию и функционалу ООО и ИП:

Шаг 3. Запуск бизнеса

На этом этапе вам, скорее всего, придётся работать по 12-14 часов в сутки и постоянно находиться на связи. Вы будете налаживать связи с клиентами (покупателями), заказчиками, поставщиками. Общаться с арендодателями, при необходимости посещать государственные органы для получения разрешений, согласований.

Не переживайте, если первое время дела идут плохо. С проблемами сталкиваются 90% начинающих предпринимателей. Через несколько месяцев вы наработаете опыт и начнёте чувствовать себя как рыба в воде.

По франшизе

Покупка франшизы даёт право вести предпринимательство под чужим брендом. По сути, инвестор приобретает уже готовый бизнес. Но он обязан платить франчайзеру ролти – проценты от суммы прибыли. Почему вкладываться в действующий бизнес выгодно?

- Низкий риск потери инвестиций

Купив франшизу, вы получите схему бизнеса, которая уже доказала свою эффективность на рынке. У вас с нуля будет аудитория лояльных клиентов, база знаний в области маркетинга, налаженная система поставок и скидок. - Экономия на рекламе

Эти расходы берёт на себя франчайзер. Вам остаётся только чётко следовать его инструкциям.

Если вы в раздумьях, на чём можно заработать – посмотрите франшизы. Перед её приобретением следует подробно изучить бизнес-план. Обратите внимание на статьи расходов: включена ли плата за аренду, налоги с заработков персонала. Проверьте рентабельность: если показатель ниже 15%, то лучше выбрать какой-нибудь другой вид бизнеса для инвестиций.

ВАЖНО. При поиске франшиз пользуйтесь сайтами topfranchise.ru, businessmens.ru, myfranch.ru.

Купить готовый бизнес

Бывает, что бизнесмены на определённом этапе деятельности продают свои проекты. Причины могут быть разные – нужны деньги, надоело, решил заняться чем-то другим и т. д. Наиболее часто такое можно встретить в интернете, когда владельцы продают свои сайты.

Если эта тема вам близка, то вы всегда сможете найти подходящий проект на ту сумму, что у вас имеется. Сделать это можно на том же Telderi и других биржах, которые уже упоминались выше.

ПРИМЕРЫ. 1). Сам Telderi не так давно был продан – это мощный, действующий, готовый и перспективный бизнес. Если есть деньги, почему бы их не вложить в такие проекты?

2). Ещё один сайт о заработке в интернете Хитер-Бобёр, который приносит доход 1 млн в месяц, также был продан, и сейчас его развивает другой владелец. По-моему, также очень хорошая тема для инвесторов!

3). Мой блог, которые вы сейчас читаете, также уже неоднократно предлагали купить. Но пока не продаю – у меня на него большие планы.

Но если вы решите вкладывать деньги в интернет-проекты – будьте готовы над ним работать, вкладывать время и деньги в его развитие. Или найти человека (или команду), которые будут работать за деньги. Во втором случае вы будете инвестором, получающим стабильный пассивный доход.

Каким образом вы, как инвестор, можете вложить деньги в чужой проект – 5 вариантов

Если собственный бизнес идёт хорошо и у вас есть свободные деньги, то их можно вкладывать в чужие проекты и получать проценты от прибыли в разных видах. Вот основные 5 вариантов, как инвесторы для бизнеса могут вложить свои деньги в чужие проекты👇.

Вообще инвестирование для начинающих довольно таки обширная и сложная тема, и не всегда ожидания совпадают с реальностью. А поделитесь, какая прибыль от вложенных денег вас бы устроила:

Выкупить долю

Приведу самый простой пример. Есть человек с хорошей идеей, бизнес-планом, но без денег на его реализацию. И другой, который имеет деньги и готов их вложить. Они договариваются, что второй становиться инвестором и ему принадлежит доля бизнеса. Прибыль соответственно делиться между владельцами (их может быть несколько) и инвестором.

ОБРАТИТЕ ВНИМАНИЕ. Этот вариант актуален чаще всего именно на этапе запуска проекта и очень часто заканчивается ссорой между владельцем и инвестором, которые не могут поделить прибыль. Каждый считает, что он заслуживает больше. Один – потому что вкладывает свое время и работу, другой – потому что вкладывает деньги.

Купить акции

В отличие от первого, этот вариант более продуманный и стабильный. Во-первых, купить акции можно в уже действующем бизнесе, что снижает риски. Во-вторых, схема получения прибыли более прозрачна и понятна.

Прибыль можно получать в виде дивидентов или скупать акции, дожидаться их повышения в цене и потом продавать. Подробнее, как заработать на акциях и ценных бумагах 👈здесь.

Купить долговые бумаги (облигации и вексели)

Когда компании нужны деньги, то один из методов их получить – выпустить долговые бумаги – облигации и вексели. Для инвестора их покупка – это хорошая возможность инвестировать деньги в действующий бизнес с последующим получением прибыли.

ОБРАТИТЕ ВНИМАНИЕ. Главный риск – это если у компании действительно серьёзные проблемы с деньгами и она обанкротится.

Финансировать напрямую

Сделать это можно, составив договор – инвестирования, займа или аренды .

- По первому договору – инвестирования – компания обязуется в определённый срок выплатить оговорённую заранее сумму или предоставить инвестору в собственность ценные бумаги.

- По второму – договору займа – инвестор даёт деньги в долг под проценты, которые ему возвращают через конкретное время.

- По договору аренды инвестор может предоставить в арендное пользование помещения, технику, инструменты и т. д. взамен на получение доли в компании, процента от прибыли или за конкретную сумму .

Через венчурные фонды

Венчуры – это посредники между инвестором и бизнесом.

Возможны два варианта участия.

- Венчурный фонд просто знакомит инвестора и бизнес, которые потом взаимодействуют на собственных условиях.

- Инвестор вкладывает деньги, по сути, в венчурный фонд, который на своё усмотрение распределяет их по спартапах и бизнес-проектах.

ОБРАТИТЕ ВНИМАНИЕ. Только во втором случае фонд может гарантировать минимальную доходность, взяв на себя возможные риски.

На какой стадии и как можно инвестировать в бизнес

Если вы уже решили, куда вложить миллион или всего 10$, приступайте к реализации идеи. Далее рассмотрим, как именно это можно сделать.

Стадия 1. Бизнес на этапе идеи

Самые доходные и высокорисковые инвестиции. В Интернете можно найти много объявлений «Ищу инвестора» от тех, кто хочет получить деньги на разработку и запуск на рынок нового продукта. Куда вложить деньги?

- В венчурный фонд

Венчурные фонды отбирают наиболее перспективные предприятия малого бизнеса и стартапы, определяют нужную сумму инвестиций, а потом привлекают частных инвесторов. Как правило, 30% бизнес-проектов приносят прибыль. Венчурные фонды перечисляют деньги инвесторам за вычетом комиссии. Наиболее популярные в РФ организации для венчурных инвестиций – это AltaClub, StartTrack, SmartHub, Частный капитал и другие. Минимальный порог входа для инвестора составляет от 100 тыс. руб. до 1 млн руб. - Отдать непосредственно предпринимателю

Классический вариант – оформить договор займа под проценты. Кроме того, вы можете отыскать объявления «Ищу инвестора» на биржах стартапов и краудинвестинговых площадках: Indiegogo, AngelList, Startup.network, Napartner, Город денег. Там доступны инвестиции по договору инвестирования, займа или по принципу роялти (фиксированных отчислений).

Стадия 2. Бизнес на этапе запуска

Запуск длится первые 6-12 месяцев после открытия и легального оформления бизнеса. У компании уже есть продукт, но нет наработанной базы клиентов и не налажены каналы сбыта. Задумайтесь о привлечении инвестиций следующими способами.

- Покупка доли

Приобретая долю в обществе (предприятии), вы вносите денежные средства в уставный капитал и становитесь его совладельцем. Такое соглашение даёт право на получение части прибыли. Порядок распределения сумм между участниками указывается в учредительном документе, поэтому внимательно изучите его условия. Иногда покупка доли даёт инвестору право участвовать в принятии управленческих решений. - Приобретение долговых бумаг, акций

Здесь имеется в виду покупка активов непосредственно у эмитента (организации), а не через площадку брокера. Облигации – это долговые бумаги компании. Они дают инвестору право на получение купонного дохода, который составляет, как правило, 10-15% годовых. В конце срока действия облигации компания обязана выкупить её обратно по номинальной стоимости.

По акциям иногда предусмотрена выплата дивидендов раз в полгода или квартал. Выбирать такие инвестиции прибыльно ещё и потому, что через 3-5 лет бумаги могут резко вырасти в цене.

Пример. В 1997 году стоимость акций Apple составляла 3$. На конец июля 2019 года – уже 207$. Как вам прибыль от инвестиций?

Стадия 3. Быстрорастущий бизнес

На этой стадии риски потерять инвестиции значительно уменьшаются, потому что продукция пользуется спросом, а прибыль компании растёт. Если вы хотите получать стабильный пассивный доход до 20-30% годовых, инвестируйте в готовый бизнес. Выкупайте акции, облигации, векселя.

Вы всё ещё можете приобрести долю в организации. Но, скорее всего, без права влиять на управление. Другой способ – заключить инвестиционный договор, предоставив бизнесу инвестиции на расширение производства или разработку нового продукта.

ВАЖНО. Иногда инвестиционный договор предусматривает предоставление инвестору в будущем пакета акций или скидку на их покупку.

Стадия 4. Действующий прибыльный бизнес

Успешная корпорация редко рассматривает предложения инвесторов. Как правило, ей хватает собственных оборотных средств для реализации новых идей. На этой стадии у вас есть один вариант инвестиций – покупка акций.

Советуем приобретать «голубые фишки». Это ценные бумаги топовых компаний, которые на протяжении нескольких лет демонстрируют устойчивый финансовый рост:

- Apple;

- Microsoft;

- Alcoa;

- American Express;

- Boeing;

- Coca-Cola и другие.

Из российских можно рассматривать инвестиции в акции Сбербанка, ВТБ Банка, Газпрома, Лукойла, Роснефти, Яндекса. «Голубые фишки» не приносят высокую прибыль сразу (а могут даже оказаться убыточными по итогам года), но идеально подходят для долгосрочного инвестирования.

Как оценить и снизить риски потерь, инвестируя в бизнес-проекты

Некоторые начинающие инвесторы рассуждают: «Вот вложу деньги в бизнес, и завтра стану миллионером». Но чем сильнее эмоции и слабее терпение, тем выше вероятность всё потерять.

Давайте рассмотрим, какие существуют риски инвестиций в бизнес, и как их снизить.

1. Юридические

Если речь идёт о крупной сумме инвестиций, советуем составлять инвестиционный договор в присутствии грамотного юриста, а не использовать шаблон из Интернета. Одно неверно указанное условие может лишить вас права на получение части прибыли или возврат средств в случае недобросовестных действий со стороны предпринимателя.

Кроме того, рекомендуем проверить юридическую чистоту компании. Выяснить, возбуждены ли судом исполнительные производства, чем раньше занимались учредители, руководитель.

2. Экономические

К такому типу рисков относятся резкое повышение цен поставщиками, арендодателями, неудачное время для выхода продукта на рынок, сезонные спады, неверно составленный бизнес-план, управленческие ошибки. Предсказать их на 100% невозможно, поэтому вы должны иметь в запасе сумму, превышающую первоначальные инвестиции.

Если вы занимаетесь вложениями в чужие проекты, распределяйте средства на 3-6 разных направлений. Тогда прибыль от одних перекроет убытки от других. Подробно изучайте все разделы бизнес-плана, уделяя особое внимание статьям текущих расходов. Скептически относитесь к проектам, которые обещают высокую доходность от инвестиций в короткие сроки.

И напоследок советую посмотреть видео об одном из самых легендарных инвесторов мира – Уоррене Баффете, его выводах и советах.

Заключение

Инвестиции для бизнеса (собственного или чужого) – это хороший способ позаботиться о достойном будущем. Они дают возможность получать активный и пассивный доход, реализовывать амбициозные идеи, учат разбираться в людях. Однако без знаний ниши заниматься инвестированием в бизнес трудно. В таком случае у вас есть два выхода: искать нужную информацию в Интернете и книгах или обращаться к посредникам.

Источник https://invest-space.ru/interpretations/investor

Источник https://whiteprofit.ru/investirovanie/investicii-v-biznes-proekty.htm

Источник

Источник