Как определить риск-профиль инвестора: что это, зачем это делать

Оглавление

Как определить риск-профиль инвестора

Инвесторы постоянно говорят о том, сколько они зарабатывают на своих портфелях. Но большинство из них замалчивает неудачные сделки и потери. Такое поведение создает неправильное представление у тех, кто только выходит на фондовый рынок. Начинающие инвесторы часто оказываются неготовыми к тем рискам, которые скрыты в торговле на бирже. Чтобы не пребывать в неведении и не идеализировать свое отношение к финансовым потерям, определите свой риск-профиль. Как это сделать и на что обратить внимание, расскажет специалист сервиса Бробанк.

- Понятие инвестиционного риска

- Почему инвесторы рискуют

- Как активы отличаются по уровню риска

- Что такое риск-профиль инвестора

- Психологические особенности и склонность к риску

- Финансовая цель, горизонт планирования и возраст инвестора

- Квалификация

- Опыт и размер капитала

- Управление портфелем

- Зачем определять риск-профиль

- Типология инвесторов по риск-профилю

- Как узнать свой риск-профиль

- Резюме

Понятие инвестиционного риска

Инвестиционный риск – это вероятность потерять частично или полностью вложенный капитал или недополучить запланированную прибыль.

Что вложенные, что наличные деньги подвержены риску. Одни можно потерять из-за банкротства компании, в которую вложен капитал. Другие обесцениваются из-за инфляции или могут быть украдены. Любые деньги могут превратиться в «бумажки» по причине дефолта или экономического кризиса в стране, которая выпускает эту валюту.

Отношение к инвестиционным рискам может быть разным. От крайне негативного и паники, до абсолютного отрицания его наличия. Но как первый, так и второй вариант не принесут инвестору стабильность. Те, кто панически боится риска, хранят сбережения «под подушкой» и постоянно теряют деньги. Те, кто хочет разбогатеть как можно быстрее, вкладывают суммы в сомнительные инвестиционные идеи, идут на Forex или участвуют в финансовых пирамидах.

Инвестиционный риск подразумевает не только выбор инвестора, но и два других вида риска – системный и несистемный. Они не зависят от инвестора или его решений.

| Системные риски | Несистемные риски |

| Рыночный | Деловой |

| Риск изменения процентных ставок | Финансовый |

| Валютный | Операционный |

| Инфляционный | — |

| Случайный | — |

Часть рисков можно снизить за счет диверсификации, как по отраслям экономики, так и по странам, чьи активы будут закуплены в портфель. Более подробно инвестиционные риски описаны в отдельном материале Бробанка.

Почему инвесторы рискуют

Инвесторы рискуют, чтобы получить более высокую доходность. Любой участник фондового рынка может собрать портфель только из ОФЗ или других облигаций, выпущенных надежным эмитентом. Но доходность будет невысокой. Она лишь незначительно превысит прибыль по банковскому вкладу и, скорее всего, не перекроет коэффициент реальной инфляции. Поэтому заработать таким способом не получится.

Инвестор может создать портфель и из «мусорных» акций, которые показывали высокую доходность в прошлом, или любых других высокорисковых инструментов. Однако вкладывать весь капитал в такие активы слишком опасно, потому что можно потерять все деньги.

Как активы отличаются по уровню риска

Финансовые инструменты характеризуются определенной степенью риска:

- Вклады и деньги на счетах банка. Самый безрисковый вариант. Суммы до 1,4 млн рублей защищены системой страхования вкладов. Поэтому даже если банк обанкротится вкладчик вернет сумму со счетов в пределах этого лимита.

- Облигации – это долговые расписки государства, муниципалитетов, крупных государственных и коммерческих компаний. Вложения в эти активы не застрахованы государством, но тоже относятся к инвестициям с низким уровнем риска. Самые безопасные – ОФЗ. Чаще всего по облигациям заранее известен доход и в течение всего срока владения инвестор получает купонные выплаты.

- ETF-фонды, ПИФы, индексы и другие структурные инструменты, в состав которых входят акции, облигации, валюта или любые другие активы. Они сбалансированы по риску. Такой вид вложения может относиться как безрисковому, так и к средне- или высокорисковому, в зависимости от долей активов в составе структурного инструмента.

- Акции – средне- или высокорисковый вид актива, в зависимости от эмитента. На их стоимость влияет много факторов. Таких как стратегия развития внутри компании, ситуация в стране, где ведется бизнес, а также мировые экономические и политические тренды.

- Фьючерсы, опционы, варранты и другие сложные инвестиционные продукты с высокой степенью риска. По таким активам невозможно спрогнозировать доходность без глубокого погружения в тему. Поэтому вложения в них капитала начинающих инвесторов и трейдеров может привести к полной потере средств.

Покупать ли в портфель криптовалюту, участвовать ли в сделках на Форекс и вкладывать деньги в МФО, каждый инвестор решает для себя сам. Такие инвестиции могут принести гораздо более высокую прибыль, но и риски у них слишком высоки.

Приобретать ли в портфель золото, другие драгметаллы или оставлять часть денег в валюте, тоже зависит от инвестора. По этим видам активов либо совсем нет прибыли, либо она минимальна. Поэтому их чаще используют как защитные механизмы от просадок портфеля. Некоторые инвесторы целенаправленно держат часть капитала в валюте, чтобы докупать высоколиквидные активы в момент падения рынка, когда цены становятся ниже.

Что такое риск-профиль инвестора

Риск-профиль инвестора показывает личное отношение к риску. Этот показатель зависит от психологических особенностей, цели, возраста и срока до достижения поставленной финансовой цели. Кроме того на риск-профиль влияют квалификация, опыт, объем вложений и способ управления портфелем.

Если не учесть хотя бы один из этих параметров, инвестиции не оправдают ожидания. Инвестор может разочароваться в фондовом рынке. Тогда он не станет больше тратить время и силы на изучение информации и формирование портфеля.

Психологические особенности и склонность к риску

Чем больше денег готов потерять инвестор, тем более агрессивную стратегию он может выбирать. Но если любые финансовые потери вызывают страх или даже панику, лучше придерживаться консервативного стиля управления портфелем.

- не готовы нести большие потери;

- не станут рисковать из-за недостаточного опыта или психологической неспособности к этому;

- остро реагируют на стрессовые ситуации;

- подвержены влиянию информационного контекста и новостного ажиотажа.

- азартны;

- любят рисковать;

- не паникуют при колебаниях рынка;

- не переживают острый стресс при финансовых потерях;

- обладают обширным опытом и знаниями, которые позволяют пойти на обоснованный риск, или руководствуются интуицией.

Если у одного человека встречаются черты двух типов, скорее всего, речь идет об умеренном или рациональном инвесторе.

Финансовая цель, горизонт планирования и возраст инвестора

Одни инвесторы идут на фондовый рынок, чтобы стать финансово независимыми через 25-30 лет. Другие хотят подзаработать на покупку машины. Третьи формируют портфель на перспективу, чтобы выучить детей или купить им кварту. Какими бы ни были итоговые цели, их нужно сформулировать по сумме и сроку. Например, так:

- накопить капитал, чтобы на пенсии, через 25 лет получать пассивный доход 50 000 рублей в месяц;

- собрать денег за 10 лет на покупку недвижимости за 2,5 млн рублей;

- собрать сумму для обучения ребенка в высшем учебном заведении через 12 лет в размере 1,5 млн рублей.

Чем быстрее нужны деньги, вложенные в инвестиции, тем сильнее ограничен выбор инструментов.

Опытные инвесторы руководствуются таким правилом, чем меньше горизонт планирования (короче срок инвестирования), тем более консервативные активы должны быть в портфеле. В последние 2-3 года до цели доля акций и облигаций может стремиться к соотношению 20/80. Так поступают, потому что цена акций может резко упасть, тогда собрать запланированную сумму не получится.

Все это относится и к возрасту инвестора, чем старше инвестор, тем более консервативную стратегию ему приходится выбирать. Но некоторые пожилые участники рынков поступают по-другому. Основную часть капитала 70-80% вкладывают в активы с минимальным или средним уровнем риска, а на оставшуюся часть формируют агрессивный портфель. Такая диверсификация капитала при высокой личной склонности к риску помогает добиться сразу двух целей:

- не потерять все деньги и сразу;

- попробовать заработать как можно больше, за счет участия в агрессивных стратегиях.

У инвесторов, которым 25 и 30 лет, больше времени на восстановление капитала, поэтому они могут придерживаться агрессивного риск-профиля. Но как показывает статистика, даже в этом возрасте многие инвесторы предпочитают умеренную стратегию.

Квалификация

На фондовом рынке встречаются квалифицированные и неквалифицированные инвесторы. Первым государство разрешает доступ к сложным и рискованным, а значит и более доходным инструментам, а вторым нет. Квалифицированные инвесторы заслужат такое право, если:

- в их портфеле ценных бумаг на сумму 6 млн рублей;

- есть опыт работы в российских или иностранных компаниях, которые проводят сделки с финансовыми инструментами не менее двух или трех лет, в зависимости от того квалифицированная это организация или нет;

- частота сделок на фондовом рынке не менее 1 раза в месяц, в среднем 10 раз в квартал и на сумму не менее 6 млн рублей в течение четырех предыдущих кварталов;

- есть высшее экономическое образование или профессиональный сертификат, например, специалиста финансового рынка или CFA.

Статус квалифицированного инвестора можно получить через брокера или управляющую компанию.

Все остальные инвесторы относятся к неквалифицированным. Но более успешными станут те, у кого есть опыт работы в финансовой сфере, или желание досконально разобраться в этом вопросе. Начинающим инвесторам помогут курсы по финансовой грамотности, планированию бюджета и тематические статьи про инвестиции.

Если нет опыта и понимания, что такое криптовалюта или Форекс, лучше не надеяться на удачу или рекомендации парикмахера в салоне красоты, в попытке заработать много и быстро.

Опыт и размер капитала

Выходить на фондовый рынок желательно при выполнении трех условий:

- Только на свои деньги. Использовать для инвестирования займы или кредиты не лучший вариант. Капитал можно потерять, а возвращать долги кредитору все равно придется.

- После погашения всех задолженностей. Если уже есть долги по ипотеке, потребительским кредитам или автокредиту, желательно их закрыть. Некоторые даже избавляются от кредитных карт, другие их не закрывают, но грамотно пользуются только теми, у которых есть беспроцентный период.

- С накопленной финансовой подушкой. Сумма денежного резерва должна равняться 6-12 размерам среднемесячных расходов на всех членов семьи. Если подушку не накопить, инвестиционный капитал будет находиться под угрозой. В ситуации, когда деньги понадобятся очень срочно, инвестор не станет оценивать доходность и котировки, поэтому может потерять слишком много при выводе средств.

Начинающим инвесторам более опытные коллеги рекомендуют выходить на рынок в первый раз с капиталом в несколько десятков тысяч рублей. Вложить деньги желательно в структурные инструменты, облигации, акции компаний, которые относятся к «голубым фишкам». Когда появится реальный опыт биржевых сделок, состав портфеля и перечень активов можно расширять.

С самого начала обязательно диверсифицировать риски и вкладывать капитал в разные отрасли и страны. Минимальный пакет активов в начинающего инвестора должен включать не меньше 5-10 ценных бумаг.

Первые сделки, рост и падение котировок, новости вокруг компаний и обвалы рынка покажут, насколько инвестор готов к просадкам, сможет ли он рисковать и какой долей капитала. Очень часто у тех, кто выходит впервые на биржу завышенные ожидания от себя по степени устойчивости к финансовым потерям. Поэтому некоторые новички думают, что им подойдут агрессивные стратегии. Реальные цифры расставляют все по своим местам.

Наиболее ценен опыт инвестирования на падающем рынке, когда все активы дешевеют. Очень важно отследить, что чувствует и какие действия предпринимает в этот момент инвестор и повторно провести тестирование на риск-профиль.

Управление портфелем

Формировать и управлять инвестиционным портфелем можно самому или доверить это управляющей компании. Самостоятельно вникать в фондовый рынок, изучать активы и принимать сложные решения, готовы не все инвесторы. Управляющие компании снимают эти задачи, освобождают время, но за их услуги придется платить. Они отбирают активы, следят за котировками, принимают решения, как диверсифицировать портфель на основе глубокого анализа и опыта, но это не исключает риски полностью.

Некоторые инвесторы совмещают способы управления портфелем:

- часть активов покупают самостоятельно;

- на часть денег покупают паи инвестиционных фондов.

Если доходность ПИФов всегда выше, а времени и желание на погружение остается все меньше, можно перевести весь капитал под управление профессиональных инвесторов в любое время.

Зачем определять риск-профиль

Риск-профиль инвестора определяют для двух целей:

- Определить собственное отношение к риску. Не всегда первый тест дает объективный результат. Бывает так, что после первого серьезного провала или наоборот удачного опыта инвестор меняет свое отношение к риску. Иногда агрессивный инвестор становится осторожным консерватором, а умеренный превращается в сверхагрессивного трейдера. Делать выводы на основе 2-3 сделок или на растущем рынке, когда акции всех компаний дорожают – опрометчиво.

- Составить сбалансированный портфель, который больше всего подойдет инвестору, с учетом его психологических характеристик, возраста, опыта и других факторов.

Ориентация на свой риск-профиль поможет достичь финансовых целей и снизит последствия того уровня стресса, которой может оказаться не под силу инвестору.

Типология инвесторов по риск-профилю

Классификаций инвесторов по риск-профилю несколько, но наиболее распространено деление на три типа:

- Консервативный (осторожный). Основная задача такого инвестора – сохранить капитал. Он психологически готов к ставкам, которые незначительно превышают доходность вклада, но при этом частично снижают влияние инфляции. Большую часть капитала до 70-75% консервативный инвестор вкладывает в ОФЗ или облигации надежных эмитентов. На остальные деньги покупает акции голубых фишек, доли надежных ETF или паи инвестиционных фондов. При выборе акций ориентируется на компании, которые стабильно выплачивают дивиденды.

- Умеренный (рациональный) инвестор стремиться получить более высокую доходность, за которую готов взять на себя определенный уровень риска. Допускает колебание размера капитала в кратко- и среднесрочной перспективе ради запланированной прибыли. Делит портфель 50/50 – половина средств в ОФЗ и ETF, вторая часть – в акциях. В состав акций могут входить компании не только «голубых фишек», но и некоторых организаций из второго эшелона.

- Активный (агрессивный). Главная цель такого инвестора – максимальный доход. Готов вкладывать капитал в акции высокотехнологичных компаний, третьего эшелона, ценные бумаги развивающегося рынка и даже криптовалюту. Может участвовать в IPO, торговать на срочном рынке или проводить сделки «с плечом», то есть на заемные деньги брокера. На такие операции агрессивный инвестор может тратить от 70% до 100% капитала.

В классификации риск-профилей очень часто встречаются и переходные формы, такие как умеренно-агрессивный, умеренно-рациональный, профессиональный или сверхагрессивный. Как правило, они представляют собой промежуточное положение между двумя соседними типами или более глубокую форму, какого-то одного типа.

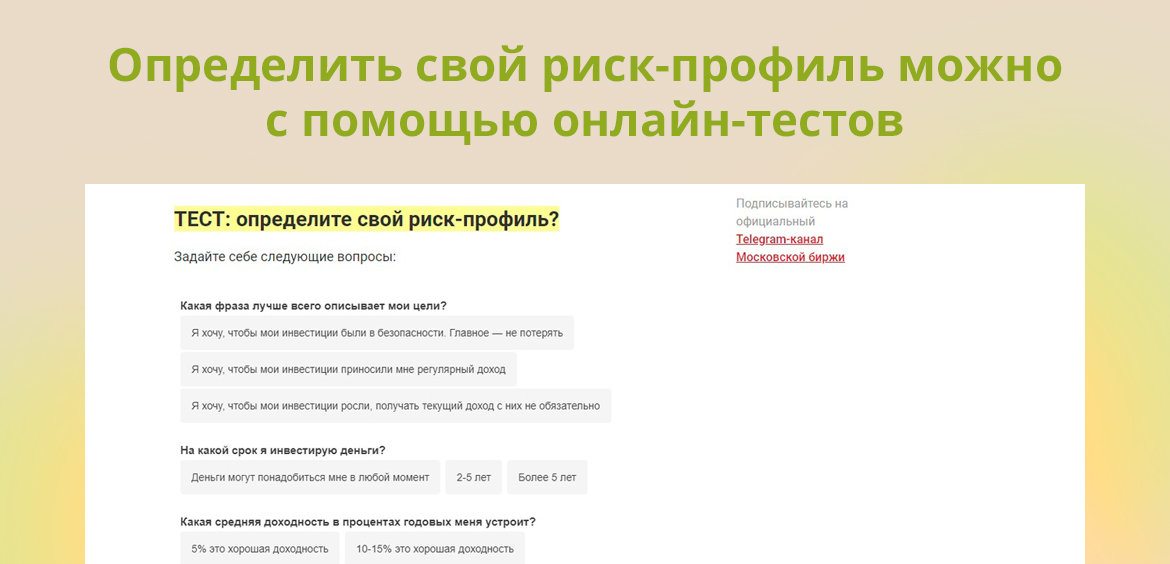

Как узнать свой риск-профиль

Узнать риск-профиль инвестора можно на сайте Мосбиржи или в других открытых источниках. Эту информацию лучше выяснить до того, как покупать активы. По результатам теста проще понять, из каких ценных бумаг лучше формировать свой первый портфель. Если на тест нет времени или его результаты кажутся неоднозначными, выберите тот вариант развития событий, который подходит больше всего.

Самый легкий способ определить свой риск-профиль при ответе на вопрос: какие действия вы предпримите, если стоимость активов в портфеле снизится больше, чем на 25% и капитал в течение 3 месяцев из 500 000 рублей превратится в 125 000:

- Продам все активы и полученные деньги положу на вклад.

- Продам подешевевшие ценные бумаги и куплю на эту сумму менее рискованные активы.

- Ничего не буду делать, а стану ждать восстановления размера капитала.

- Воспользуюсь ситуацией на рынке и докуплю подешевевшие активы на дополнительные средства, увеличив размер вложений.

Первый ответ характеризует консервативного инвестора. Второй и третий вариант действий у умеренно-рациональных, рациональных или умеренно-агрессивных инвесторов. Четвертый ответ выберут агрессивные или профессиональные трейдеры с надеждой заработать на падении рынка.

Резюме

- От риск-профиля инвестора зависит состав портфеля и уровень его доходности.

- Самый низкий уровень риска у банковских вкладов и облигаций.

- Самые рискованные способы заработать – вложения в криптовалюту или торги на Forex.

- Можно остановить выбор своего риск-профиля на одном из трех классических типов или углубиться в вопрос и определить промежуточный вариант.

- На риск-профиль инвестора влияют характер, цель, возраст, горизонт инвестирования, квалификация, опыт, объем вложений и способ управления портфелем.

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Риски инвестиционного портфеля. Как их оценивать и как с ними работать.

Риск является ключевым параметром, с которым работает инвестор. Если грамотно контролировать риски, то доходность рано или поздно придет. О том, что такое инвестиционные риски и как ими управлять пойдет речь в этой статье.

Разрешите представиться – риск

Инвестиционный риск – это свойство активов терять часть своей ценности из-за разнообразных причин. Выходя на рынок ценных бумаг инвесторы (в данном случае речь идёт о новичках) зачастую не понимают или не до конца понимают, что такое риски. В повседневной жизни мы редко сталкиваемся с таким уровнем рисков, какой присущ фондовому рынку. Например, совершив ошибку на работе можно быть оштрафованным на 50% оклада. Это риск, который может «съесть» значительную часть месячного дохода. Другой пример. Человек делает ремонт. Он решает сэкономить и покупает дешёвый инструмент и материалы. Часть из них оказывается непригодна для совершения запланированных операций. Это тоже риск, который, в конечном итоге, увеличит стоимость ремонта. Эти примеры показывают, что в большинстве повседневных ситуаций (хотя конечно не во всех) мы сталкиваемся с рисками, которые могут нанести частичный ущерб. Поэтому простой человек привыкает существовать среде ограниченных рисков

Становясь инвестором мы сталкиваемся с рисками которые могут не иметь границ. Возможны ситуации, когда убытки способны превосходить весь инвестированный капитал в десятки раз! Именно поэтому риск является краеугольным понятием в искусстве инвестирования. Учитывая вышесказанное можно сделать вывод: на момент вложения капитала в акции необходимо быть уверенным в том, что потенциальные убытки не превысят весь инвестиционный капитал.

Природа рисков

Сложность работы с рисками состоит в том, что их количество стремиться к бесконечности. Единственное, что можно сделать – это определить основные группы рисков, с которыми предстоит иметь дело.

Первая группа связана с состоянием экономической среды, в которой работает инвестор. Общепринятое название этой группы рисков – экономические. Все их связывает финансово-экономическое состояние государства, в котором совершаются инвестиционные операции. Речь идёт о налоговой и финансовой политике, инвестиционном климате в стране и так далее.

Вторая группа рисков связана с состоянием каждого эмитента, входящего в портфель. Назовем ее технологические риски. В данную группу входят все риски, связанные с уровнем оснащения предприятия оборудованием, качеством применяемых технологий, соответствием технологий последним мировым тенденциям и тому подобное.

Третья группы рисков обусловлена поведением людей. Причем как личностей по отдельности, так и особенностями поведения людских масс. Эту группу рисков называют социальными. Особенность их в том, что невозможно точно спрогнозировать характер действий, которые могут предпринимать люди. В результате на компанию эмитента может лечь нагрузка, связанная с недовольством масс (забастовки), внедрением социальных программ (требования государства к поддержке граждан со стороны бизнеса) и так далее.

Четвертая группа рисков предполагает изменение законодательной среды. Эти риски называются правовыми. При несовершенстве законодательства бизнес может быть недостаточно защищён. Частая смена законов может мешать компаниям развиваться. Неразвитая судебная система может приводить к манипуляциям направленным на то, чтобы создавать давление на бизнес (в том числе публичные компании).

Пятая группа связана с экологией. В нее можно включить экологические и техногенные риски. В данном случае речь идёт о влиянии на показатели компаний факторов связанных с погодой, поведением живых организмов (например, нашествие саранчи), авариями на промышленных предприятиях, ведущих к ущербу как природе, так и показателям бизнеса и так далее.

Ещё одна сфера жизни, в которой возникают риски – это политика. Политические риски связаны как с борьбой между отдельными государствами, так и между политическими партиями внутри страны. Такие риски могут приводить к давлению на целые отрасли как извне, так и изнутри страны, вследствие изменения отношения к ним отдельных политических сил.

Почему риски важнее прибыли?

Люди идут на фондовый рынок за большими деньгами. Именно внутренне желание каждого человека иметь большой доход спровоцировало инвестиционный бум последних лет. Однако для большинства новичков такое отношение к инвестициям становится причиной провала.

Все дело в том, что мечта о высоком доходе ослепляет. Человек перестает мыслить критически. Если при этом совершается несколько успешных сделок, возникает ещё большая расслабленность. Инвестор (особенно неопытный) перестает контролировать реальное положение дел. Однако он этого не видит. Его мысли заняты мечтами о грядущем успехе. Именно в этот момент реализуются все самые страшные риски. Они обрушиваются каскадом, повергая неопытного инвестора в яму инвестиционных потерь.

Именно поэтому риск является главным параметром, с которым предстоит работать. Если предусмотреть риски и взять их под контроль, то прибыль неизбежно возникнет.

Изучение природы рисков должно проходить красной линией в деятельности инвестора. Постоянное пополнение арсенала инструментов для контроля за рисками будет усиливать позиции такого игрока. Лишь следование этому подходу позволит достигать инвестиционных целей.

Инструменты в борьбе с рисками

Управление рисками включает их оценку и сведение к минимуму. Разберемся по порядку.

Оценить величину рисков можно количественно и качественно. Количественная оценка сводится к представлению потенциальных рисков в виде некой цифры. Суть тут в следующем: поскольку риск понятие абстрактное, нужно его представить в виде понятной величины, исключающей двусмысленности. Проще говоря, такой подход к оценке представляет риск в виде величины потенциальных инвестиционных потерь в процентах или суммах денег.

Существуют множество моделей для оценки инвестиционных рисков. Рассмотрим самые популярные и проверенные временем:

- Value at Risk. Позволяет оценить потенциальный уровень максимальных убытков инвестора от владения финансовыми активами. По этой модели можно рассчитать риски по акциям, инвестиционным фондам или целым портфелям акций и паев.

- Коэффициент Шарпа. Оценивает уровень премии за риск. С его помощью инвестор может оценить то, какие активы эффективнее окупают принимаемые при их покупке риски.

- Коэффициент Сортино. Подобен коэффициенту Шарпа. Однако лишён ключевого его недостатка. Риск оценивается только по отрицательной волатильности. В случае с Шармом берется также и положительная волатильность, которая является не мерой риска, а скорее мерой доходности. Что «смазывает» его точность.

- Коэффициент CALMAR. Данная метрика позволяет оценить устойчивость актива к стрессовым ситуациям. Получить такой результат удается за счёт включения в расчет риска максимальной просадки за исследуемый период.

- Коэффициент Модильяни. Позволяет оценить насколько доходность актива выше рынка, при аналогичном риске. Даёт возможность сравнивать акции, инвестиционные фонды и портфели, выбирая самые эффективные.

Качественная оценка рисков заключается в отслеживании мнений экспертов. Рассмотрим примеры того, как пользоваться этим подходом.

Во-первых, можно включать в портфель только те акции, которые имеют определенный инвестиционный рейтинг. Прежде чем их присвоить, проводится глубокий анализ эмитента. Таким образом основную работу за инвестора делают аналитики рейтингового агентства.

Во-вторых, можно контролировать долю акций в инвестиционном портфеле с учётом консенсус-прогнозов. Если мнения заданного количества экспертов сходятся на том, что бумага будет расти, то ее можно включить в портфель.

В-третьих, следует использовать стоимостные мультипликаторы. По ним отслеживают то, насколько акции дороги или дёшевы, относительно аналогов по отрасли. Имея в распоряжении такие данные, можно включать в инвестиционный портфель только те активы, которые имеют хороший потенциал роста.

Последний параметр, который можно учесть, – это корреляция. Разные акции имеют разную степень корреляции между собой, а также с рынком в целом. Кроме того, их корреляция может иметь особенности в период кризисов. Если портфель перегружен акциям, которые в кризисы синхронно дешевеют, то уровень убытков при таком развитии событий может зашкалить. Следует учитывать эти особенности и ограничить количество таких ценных бумаг в портфеле.

После того, как риски оценены, следует их минимизировать. Рассмотрим несколько инструментов применяемых для этой цели.

Первым делом хочется выделить такой инструмент как дисциплина. Зачастую он рассматривается скорее как черта характера. Однако в данном контексте рассмотрим его как инструмент, который можно приобрести путем воспитания в себе характерных черт.

Дело в том, что все вышеописанные способы оценки дают только представление о величине рисков. Чтобы их контролировать нужно ставить определенные ограничения на портфель. Если у инвестора нет дисциплины, то не имеет значения насколько он подкован в науке риск-менеджмента. Ограничения налагаемые на инвестиционный портфель – это ограничения налагаемые на себя. Ведь они не только снижают риски, но и ограничивают доход. А сказать себе «нет» психологически очень не просто. Поэтому, прежде чем изучать инструменты работы с рисками, следует вооружиться дисциплиной.

В целом, как уже говорилось, инструменты управления риском сводятся к установлению ограничений на портфель. Например, диверсификация достигается путем установления минимальной и максимальной доли на каждую акцию входящую в инвестиционный портфель. Также можно ограничить объем активов определенных отраслей. Например, инвестор плохо понимает банковский сектор. Можно ограничить общий объем средств вложенных в акции банков на уровне 10%.

Ещё одним инструментом, ограничивающим риски является хеджирование. Если есть ожидание того, что акция начнет дешеветь, но нет уверенности в этом, тогда можно открыть сделку на продажу такой же акции, но на рынке производных инструментов. Если обвала не случиться, то инвестор потеряет небольшую сумму на рынке производных инструментов. Если же падение котировок произойдет, тогда прибыль по операции хеджирования компенсирует убыток на фондовом рынке.

Подведем итог

Существуют множество инструментов и подходов к управлению рисками. В данной статье затронуты только основы. Главное, о чем следует помнить, это то, что риски динамичны. Их нужно отслеживать и периодически корректировать портфель в соответствии уровнями потерь, которые приемлемы для инвестора. Если не увлекаться разовыми выгодами, а работать с рисками системно, то результат не заставит себя ждать.

Как сохранить финансы: Способы минимизация рисков при инвестициях на бирже

В наших блогах на Хабре и Geektimes мы много пишем о биржевой торговле — разбираем алгоритмы торговых стратегий и рассказываем о существующих технологиях. Однако многих людей отпугивает риск потерять свои деньги при инвестициях — особенно, если речь идет о сбережениях.

На современном финансовом рынке существуют с эффективные способы минимизации таких рисков вплоть до их полной ликвидации — и речь не идет о банковских вкладах. Например, к ним относятся индивидуальный инвестиционный счет (ИИС) и структурированные продукты.

Счета ИИС: Инвестиции и налоговые льготы

С 1 января 2015 года в России заработал новый финансовый инструмент, который позволяет осуществлять низкорисковые инвестиции на бирже и получать налоговые льготы — он получил название индивидуального инвестиционного счета (ИИС).

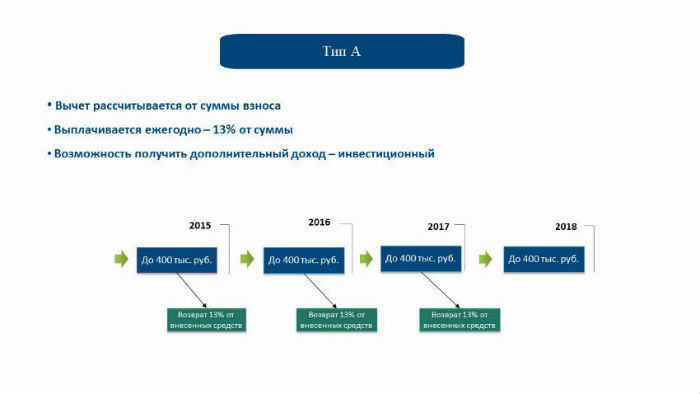

Фактически, ИИС — это специальный брокерский счет, на который можно внести сумму до 400 тысяч рублей, которые должны находиться на нем не менее трех лет. С помощью счетов такого типа можно получать налоговые льготы двух типов.

Первая из них — это налоговый вычет в размере 13% от внесенной на счет суммы. Счет такого типа подходит людям, которые не собираются заниматься активными инвестициями, а просто хотят сохранить свои финансы, получив от них какую-то пользу.

Работает это так — если человек в текущем 2015 году внес (или еще внесет) на счет, к примеру, те самые 400 тысяч рублей, то ему вернут налоговый вычет в размере 52 тысяч рублей (13%) за этот год. Причем внести деньги можно даже к декабре, а уже в январе 2016 года получить вычет.

При этом, совершать с помощью своего инвестиционного счета какие-либо операции на бирже необязательно — хотя никто и не запрещает этого делать. Можно просто положить деньги на счет и один раз получить с них вычет. Если же инвестиции все же будут осуществляться, то право на вычет сохраняется — в нашем примере, можно будет получить и 52 тысячи вычета и то, что удастся заработать с помощью покупки и продажи, например, акций.

Параметры счетов ИИС первого типа

Минусом счетов такого типа можно назвать необходимость «заморозки» денег на них на три года — если инвестор получит налоговый вычет в первый год, а затем выведет деньги со счета, то выплату придется вернуть.

При этом, конечно, можно вносить деньги на счет каждый год и получать с «новых» сумм вычеты, но и эти дополнительные вливания также будут заморожены на счете до конца третьего года его существования. Если предположить, что каждый год вносится по 400 тысяч рублей, то за три года на счету будет «заблокировано» (условно, пользоваться этими деньгами для инвестиций можно все равно) 1,2 млн рублей, снять которые без необходимости возврата налогового вычета можно будет только по истечении этого срока. Такой вариант, очевидно, подойдет не всем.

Льгота второго типа рассчитана на людей, которые не просто положили деньги на счет, но еще и активно им пользуются для инвестиций в различные финансовые инструменты: облигации, акции, валюту и так далее — благо, что ограничений на то, во что инвестировать, не существует.

В таком случае, если прибыль от совершения торговых операций за три года превышает 100% от суммы, изначально внесенной на счет, то эти деньги освобождаются от необходимости уплаты налога на прибыль — для сравнения, при работе на бирже с помощью «обычных» брокерских счетов налог на прибыль нужно уплачивать всегда.

Параметры счетов ИИС второго типа

Важный момент заключается в том, что определиться с типом желаемой льготы — налоговый вычет или освобождение от уплаты налога на прибыль — обладатель индивидуального инвестиционного счета может не сразу, а даже в конце третьего года существования счета, взвесив все за и против в сложившейся ситуации.

Низкорисковым вариантом инвестиций с помощью счетов ИИС является работа с облигациями федерального займа (ОФЗ). Доход по таким облигациям гарантируется государством (сейчас доходность составляет около 10%). Обстоятельства, при которых государство не сможет выполнять такие обязательства — это дефолт, при котором проблемы возникнут и у банковской системы страны (с соответствующими последствиями для вкладов населения).

Поэтому владелец ИИС может рассчитывать на доход с ОФЗ плюс все тот же налоговый вычет в размере 13%. В итоге получается общая доходность, которая выше, чем можно рассчитывать в случае банковских депозитов.

Кроме того, существуют и более сложные варианты использования ИИС, которые могут предлагать финансовые организации, которые имеют собственные брокерские и банковские подразделения. К примеру, можно создать счет ИИС, получить вычет в размере 13%, а последующие два года этот счет будет приравнен к обычному депозиту (с соответствующими процентами), но снять деньги будет нельзя до завершения третьего года хранения средств.

Подробнее о ИИС и вариантах использования этого счета можно узнать из нашего видео:

Для открытия счета ИИС нужно заполнить заявку на сайте выбранного брокера — вот форма на сайте ITinvest.

Структурированные продукты: Защита первоначальных инвестиций

Еще один инструмент, который позволяет инвестору получить гарантию полной защиты своих первоначальных денег даже при неблагоприятном развитии событий на рынке.

Структурированный продукт — это финансовый инструмент, который объединяет в себе различные активы и обладает рядом основных параметров:

- Уровень защиты капитала (она может быть различной по выбору инвестора);

- срок действия (полгода, год);

- базисный актив;

- Участие в росте или падении цен;

- Пороговые цены;

- Коэффициент участия.

Например, в ITinvest клиенты могут работать с тремя типами продуктов с защитой капитала.

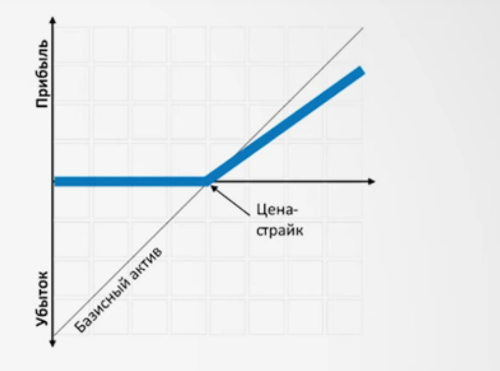

Ноты с участием

В данном случае расчет идет на рост базисного актива и волатильности, а также предполагается возможность резкого падения базисного актива. В данном случае клиент может выбрать полную или частичную защиту первоначальной суммы инвестиций и получить неограниченную доходность от операций с активами.

Возможен выбор нескольких базисных активов, из которых будет сформирован структурированный продукт — например, валюту, акции, фьючерсы или индексы. Как и при любых инвестициях здесь существует кредитный риск. Также в данном случае есть вероятность недополучения прибыли, поскольку инвестиции исключительно в один из базисных активов, а не в своеобразную корзину из нескольких финансовых инструментов, могут быть более выгодными при благоприятном стечении обстоятельств.

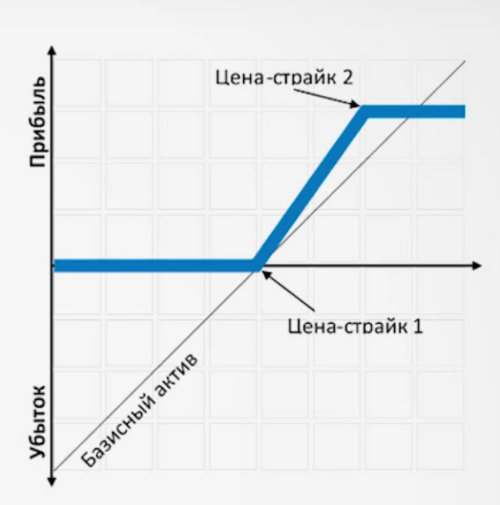

Ноты с ограниченным участием

Характеризуются умеренным ростом базисного актива и возможностью резкого его падения. В целом этот инструмент похож на предыдущий за исключением того, что потенциальная доходность здесь ограничена.

Рассмотрим использование ноты с ограниченным участием на примере. Если у инвестора есть 1 млн рублей, которые он инвестировал в валютную пару доллар-рубль в июне 2015 года, то тогда цена составляла примерно 56 рублей за доллар. В этом случае, была бы установлена цена-страйк, например, 60 рублей за доллар, а срок действия ноты составил бы 102 дня.

Как мы помним, летом 2015 года доллар дорожал по отношению к рублю (график можно посмотреть, к примеру, на сайте banki.ru), но прибыль инвестора здесь была бы ограничена ценой в 60 рублей.

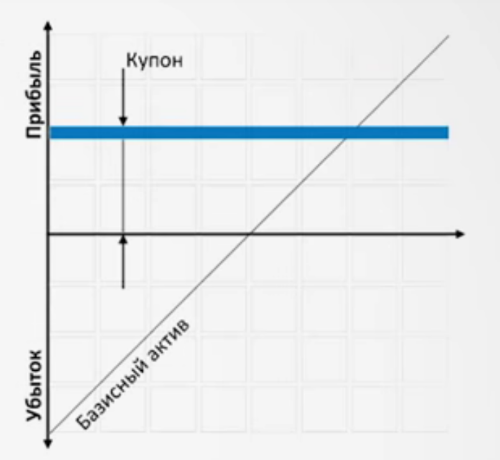

Купонные ноты

Расчет на стабилизацию либо снижение ставок на рынке инструментов с фиксированной доходностью и снижение кредитных рисков. В этом случае инвестор получает полную защиту первоначальной вложенной суммы и заранее известный фиксированный купонный доход от выбранных инструментов. В настоящий момент доходности держатся на уровне 10-12% годовых.

Все похоже на использование обычного банковского вклада. Также, как и в банке, есть кредитный риск — то есть в данном случае, риск неисполнения компанией, выпустившей облигации, обязательств перед их покупателями. Этот риск может реализоваться при ухудшении финансового состояния компании и привести к частичной или полной потере средств клиентом.

В случае банка у него могут отозвать лицензию, или он может разориться, тогда клиент получит только гарантированную системой страхования вкладов часть своих вложений (если они превышали 700 тыс. рублей).

Подробно о структированных продуктах и вариантах их использования можно узнать из нашего видео:

Заключение

Инвестиционные счета и структурированные продукты — это финансовые инструменты, которые уже довольно давно известны и применяются во всем мире (аналоги тех же ИИС существуют в США, Канаде и Великобритании).

Все это способствует в том числе и тому, что на Западе в работе финансовых рынков значительное участие принимают обычные граждане, чьим основным делом не являются спекуляции на бирже. При этом использование доступных на современных биржах инструментов позволяет и условным учителям, врачам и офисным работникам сохранять и приумножать свои финансы.

Постепенно все больше инструментов, позволяющих без лишнего риска разобраться с устройством фондового рынка и приобрести навыки оценки различных вариантов для инвестиций постепенно появляются и у россиян.

Источник https://brobank.ru/opredelit-risk-profil-investora/

Источник https://ds-finance.ru/blog/riski-investiczionnogo-portfelya.-kak-ix-oczenivat-i-kak-s-nimi-rabotat/

Источник https://habr.com/ru/company/iticapital/blog/386963/

Источник