Классификация инвестиций по срокам вложений — Финансовая независимостьФинансовая независимость

Оглавление

Классификация инвестиций по срокам вложений

Любые инвестиции подразумевают продолжительные вложения средств. Оптимально инвестировать на срок от 1 года, но можно и меньше – всё зависит от вашей конкретной стратегии. При этом можно отметить несколько интересных закономерностей, связанных с продолжительностью инвестирования.

Краткосрочные инвестиции

Это вложения, срок которых – не более 1 года. Обратите внимание: речь идет не о сроке окупаемости, а о сроке возврата средств. К таким инвестициям относятся:

срочные банковские депозиты;

вложения в КПК и микрофинансовые организации;

акции, приобретаемые со спекулятивными целями;

вложения в драгоценные металлы;

фьючерсы и опционы;

Данные финансовые инструменты способы дать большую прибыль за короткий временной промежуток. Например, нередки случаи, когда акции повышались в цене на 50-60% за один год. Опционы и фьючерсные контракты способы давать до 30% прибыли за несколько месяцев.

Кроме того, к краткосрочным инвестициям относятся и вложения в сомнительные финансовые активы, такие как:

финансовые пирамиды, в том числе онлайн (т.н. хайпы);

передача средств в долг посредством специальных сервисов микрокредитования;

Такие инвестиции связаны с повышенными рисками полной утраты капитала за счет возможного мошенничества со стороны брокера или компании доверительного управления.

Спекуляции

С краткосрочными инвестициями прочно связано понятие «спекуляция». Оно носит в русском языке негативный оттенок, но применимо к финансовому рынку спекуляции – это вполне нормальный процесс, а вовсе не мошенничество или неправомерное действие.

Финансисты не могут договориться однозначно, что считать спекулятивной операцией, однако считается, что спекуляции и долгосрочные инвестиции противопоставлены друг другу. Цель долгосрочного инвестора – вложить средства и систематически получать прибыль, создавая денежный поток и пассивную прибыль (стратегия «купить и держать»). Цель спекулянта – извлечь доход «здесь и сейчас», желательно в максимально короткий срок и с приемлемым риском. Спекулятивная операция обычно включает в себя одно действие с одним активом (стратегия «купи дешевле – продай дороже»).

Например, покупка квартиры в новостройке с целью дальнейшей перепродажи после окончания возведения дома – спекулятивная сделка, покупка той же новостройки, но с целью сдавать годами – долгосрочная инвестиция.

Несмотря на то, что спекуляции обычно подразумевают небольшой срок вложения капитала, на деле иногда ожидание затягивается. Например, строительство той же новостройки может длиться годами, инвестор может ожидать подорожания той или иной акции месяцами, опцион может приобретаться на 2-3 года. Тем не менее, подобные примеры скорее исключение из правил, чем закономерность.

Наиболее яркие примеры спекулятивных действий:

приобретение акций незадолго до объявления о выплате дивидендов и продажа «на пике» непосредственно перед выплатами;

контракт на понижение стоимости акций после выплаты дивидендов;

покупка облигаций перед получением купонного дохода;

приобретение валюты в период потенциального роста (например, рубля в марте-апреле, когда предприятия начинают выплачивать налоги в рублях и менять с этой целью валюту).

Например, краткосрочные сделки на рынке форекс – это спекуляции. Фьючерсные контракты и опционы с любым сроком экспирации тоже являются спекулятивным действием, так как подразумевают единичное получение прибыли за конкретный период времени.

Среднесрочные инвестиции

Это наиболее распространенная группа инвестиций, включающая в себя наибольшее количество инвестиционных инструментом. Это вложения со сроком от 1 года до 5 лет (некоторые исследователи ставят верхней границей 3 года).

Достоинства таких инвестиций заключаются в том, что они достаточно ликвидны, позволяют получать стабильную прибыль на протяжении длительного времени, а продолжительное время инвестирования «сглаживает» все возможные убытки. «Классические» примеры среднесрочных инвестиций:

банковские депозиты со сроком до 3-5 лет или годовые депозиты с автоматического пролонгацией;

вложения в ПИФы (рекомендуется приобретать паи на срок не менее 2-3 лет);

передача средств в доверительное управление (КПК, брокерские компании, микрофинансовые организации);

облигации со сроком погашения от 1 года (в том числе федерального займа и крупных госкорпораций);

акции, приобретаемые для получения дивидендов (стратегия «купить и держать») или создания ликвидного портфеля;

долгосрочные опционы и фьючерсы;

Такие инвестиции можно назвать довольно прибыльными и не особо рисковыми. Многие из этих финансовых инструментов, например, депозиты и структурированные продукты, застрахованы от возможных рисков и позволяют формировать «финансовую подушку безопасности». Таким образом, среднесрочные инвестиции направлены не на извлечение прибыли в короткий период, а стабильного дохода– на протяжении длительного времени.

Долгосрочные инвестиции

Это сложения на срок от 3-5 лет. Это в массе своей достаточно консервативные вложения, но, тем не менее, именно они дают возможность заработать внушительную сумму. Как правило, долгосрочные инвестиции предполагают вложение крупного капитала. Самые яркие примеры:

приобретение недвижимости (можно ожидать несколько лет повышения ее стоимости в цене, а на протяжении этого времени сдавать площадь в аренду), эффективнее всего себя в плане заработка показывает коммерческая недвижимость;

вложения в производство – создание или модернизацию новых производственных объектов;

приобретение доли в бизнесе посредством выкупа ценных бумаг организации;

инвестиции в стартапы или действующие проекты с целью расширения производства;

вложения в исследования, получение патентов и новых разработок.

Долгосрочные инвестиции могут быть многоступенчатыми. Например, «вливания» в производство могут осуществляться в несколько этапов. Нередко для таких инвестиций применяются кредитные средства, при этом доходность от вложений обязательно должна «перекрывать» платеж, принося своему владельцу прибыль. Пример: покупка конфискованного жилья в кредит и сдача его в аренду.

Как определить срок окупаемости инвестиций?

Здравствуйте, читатели и гости блога, продолжаем изучать инвестиции и заработок в интернете, а сегодня разберем самый главный вопрос для многих, какой срок окупаемости инвестиций при вложении денег в любой проект.

Многие до сих пор сомневаются, что на инвестициях в интернете можно получать хороший доход, если конечно у вас и капитал хороший, можно конечно начать и со 100-500 долларов, но и доход будет соответствующий. Инвестициями в интернете занимаюсь уже давно, сегодня уже могу с уверенностью на 90% сказать, куда стоит вложить, чтобы получить прибыль. Мои результаты работы можете просмотреть в разделе отчеты, в конце статьи дам рекомендации по прибыльным вложениям.

Всем новичкам сразу хочу обратить внимание на такие термины, как диверсификация средств, хеджирование и обратите внимание на инвестиционные риски в первую очередь. Каждый должен понять, что деньги просто так сыпаться не будут и бывают прибыльные недели, а также и убыточные. Если вы еще планируете вкладывать в высокодоходные проекты, так называемые HYIP-проекты, то сразу должны понимать, что риски будут завышены всегда.

Прежде чем инвестировать во что-либо, вкладчики в обязательном порядке проверяют всю информацию о том, с чем будут сотрудничать в будущем. А также всеми силами стараются узнать, когда их инвестиция начнет приносить прибыль. Объясним, как же проводить расчет срока окупаемости инвестиций.

В данной статье разберем такие вопросы:

- какой есть срок окупаемости инвестиций;

- рассмотрим расчет срока окупаемости инвестиций;

- куда стоит инвестировать, чтобы не потерять капитал.

Что такое срок окупаемости?

Срок окупаемости инвестиций – это определенный отрезок времени, по истечении которого количество заложенных средств в ту или иную область бизнеса уравнивается с суммой вырученных доходов. Если объяснять проще, то это то количество времени, что понадобится для получения инвестированных денег обратно и последующего получения прибыли. Самая главная задача любого инвестора в первую очередь вернуть вложенные средства, а потом уже получать чистый доход, то есть полностью пассивную прибыль от вложенных средств.

Определение срока окупаемости инвестиций – крайне важный фактор при выборе между альтернативными вариантами, куда можно вложить собственные деньги. Часто выбор инвестора падает на тот проект, который не только предлагает, но и гарантирует более быстрый срок окупаемости вложенных финансов. Также именно он позволяет оценить эффективность предложенного, ведь те разработки, что способны обеспечить доход, нередко становятся очень прибыльными.

Вы должны также понимать, что инвестиции в интернет, это всегда определенный риск, от которого не уйти, можно только его минимизировать с помощью диверсификации средств. Вы должны также понимать, что 100% гарантий по заработку не бывает, всегда будет риск потери капитала. Есть качественные проекты и компании, которые дают на самом деле заработать, а есть те которые могут закрыться в любой момент. Стараюсь выбирать всегда качественные проекты, о них более детально поговорим в заключении.

Методы расчета окупаемости

Традиционно для исчисления срока окупаемости инвестиций используют два метода, что несколько отличаются между собой своей расчетной формулой.

Простой метод расчета считается относительно старым, ведь эксплуатируется сравнительно давно. Именно он позволяет рассчитать период, что будет длиться с момента инвестирования средств и вплоть до их возврата.

Как и в любом методе, при его исчислении важно соблюдать цепочку условий, что ручаются за верность результата:

- при сравнивании необходимо применять лишь те проекты, что имеют равный срок продолжительности;

- вложения инвестором происходят в один и тот же момент развития проекта;

- доходы, что приносят альтернативные проекты, исчисляются примерно равными частями.

Это техника всегда считалась простой, ведь позволяла с легкость рассчитать нужное, но ее основная проблема в том, что не включает в себя ряд условий, соблюдение которых первостепенно для инвестирования, а именно отсутствия коэффициента изменения стоимости монетарных средств и расчета получаемой прибыли после полной окупаемости проекта.

Собственно поэтому более эффективным считается дисконтированный срок окупаемости инвестиций. Он обозначает период, длительность которого проходит с момента инвестирования до его окупаемости с обязательным учетом дисконтирования. Это подразумевает тот момент, когда стоимость проекта перестает быть отрицательной и остается таковой в будущем. Также важно помнить, что динамичный срок окупаемости всегда будет больше, нежели статичный, ведь в нем учитывается изменения стоимостного выражения денежных средств, что происходит со временем.

Предлагаю на рассмотрение формулы расчета срока окупаемости инвестиций.

- Простая формула, РР = КО / CFСГ, где РР – продолжительность окупаемости в годах; КО – сумма изначально инвестированных средств; CFСГ – ежегодные поступления от воплощения инвестированного проекта.

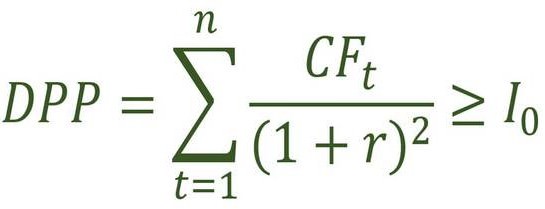

- Динамическая, DPP = ∑_(t=1)^n▒〖CF〗_t/(1+r)^t ≥ I0, где DPP – динамический период окупаемости; r – ставка дисконтирования; I0 – инвестиции в проект; CF – денежные поступления в период t; n – срок окупаемости.

Так как мы с вами инвестируем в основном в высокодоходные проекты, то лучше всего вести подсчет по месяцам или неделям, а не годам. Лучше всего, как по мне использовать простую формулу для расчетов, но здесь выбор всегда остается за вами.

Другие способы расчета

Иные способы расчета срока возврата инвестиций применяются тогда, когда появляются те факторы, для вычисления которых не подходят обычные формулы. Наиболее часто это связанно с разницей цены денежных средств на старте и в конце проекта.

Следующая формула используется в тех случаях, когда подразумевается учет такого коэффициента, как время.

NPV: Т=IC/FV, где Т – окупаемость, IC – инвестиции по проекту, FV – подразумеваемая прибыль по проекту.

Как по мне это та же формула, что и выше, только другие обозначения, но в сети интернета существуют разные формулы и их на самом деле очень много. Данная формула подойдет тогда, когда идет неоднородность потока прибыли.

Лично сам веду самый простой подсчет окупаемости моих инвестиций, для начала выбираю проект или компанию в которую буду вкладывать деньги, после этого смотрю какой инвестиционный план мне подходит по депозиту и по сроку. Так как в последнее время идут инвестиции в высокодоходные проекты, то берем среднюю прибыльность в 5% за неделю, выходные не учитываем. За месяц наша средняя доходность будет составлять 20%, за пять месяцев инвестирования мы заработаем 100%, вернее выведем вложенные свои деньги, а потом будем получать чистый пассивный дополнительный доход.

Прибыльные вложения считаются, когда вы смогли вывести вложенные свои деньги, всегда в первую очередь выводите прибыль, не нужно делать реинвестирование. Сначала вывели вложенные, а потом можно реинвестировать 50% прибыли, половину выводите, а вторая остается для наращивания капитала, это самая правильная и прибыльная форма вложений. Рекомендую ознакомиться со статьей, что такое риски, как стать инвестором с нуля и прочитайте самую главную статью, а именно правила инвестирования.

Преимущества и недостатки расчетов

Если сравнивать простой и дисконтный метод определения срока окупаемости инвестиций, то в каждом из них есть свои достоинства и недостатки, давайте их разберем и сделаем выводы.

Простой метод исчисления сроков окупаемости инвестиций.

- простота эксплуатации и проведение расчетов;

- позволяет эффективнее определить окупаемость в проектах с длительной реализацией, нежели с быстрой;

- предоставляет возможность осознать рискованность проекта в связи с его длительной окупаемостью.

- не берет в счет те денежные средства, что поступили после прошествия срока окупаемости;

- игнорирует допустимость реинвестирования доходов;

- нерациональное уравнивание проектов с равным сроком окупаемости, не учитывая различную временную структуру доходов;

Дисконтный метод вычисления сроков окупаемости инвестиций.

- учитывает доходы вне срока окупаемости;

- комбинирует время существования проекта и временную структуру доходов;

- отображает прогнозную оценку возможности изменения экономического потенциала;

наиболее эффективен для расчета окупаемости инвестиций.

- требует детальных просчетов;

- не отображает прибыльность проекта;

- не берет во внимание альтернативные инвестиционные проекты;

- нуждается в долгосрочных прогнозах.

Логично предположить, что прежде чем заняться столь нелегким делом, как инвестиции, необходимо изучить множество нужного материала, что позволит избежать больших неудач в этом щепетильном деле.

Вычисление срока окупаемости инвестиций играет одну из первостепенных ролей, ведь именно он помогает определить потенциал того или иного проекта, а также понять его жизнеспособность. Не зря экономическая наука предлагает нам множество формул расчета окупаемости, ведь инвестиции считаются очень распространенным явлением в бизнесе, что способствуют появлению и реализации новых проектов.

Заключение и выводы

Мы с вами рассмотрели срок окупаемости инвестиций, рассмотрели формулы, а также сказал, как просто и быстро сделать подсчет. Запомните, что срок возврата инвестиций первоначальных это самое главное, если вы этого не сделаете, вы будете в убытке, а наша цель получать постоянный доход в первую очередь.

Моя основная цель как инвестора выбирать проекты, которые будут давать мне доход, а также показать вам, что заработок в интернете существует и он реальный, можно получать прибыль, выводить ее и тратить на свои нужды или увеличивать капитал, для увлечения вашего дохода.

На текущий момент могу порекомендовать такие проекты:

| Высокодоходные проекты |

| Форек брокеры |

| Бинарные опционы |

Также хочу сразу предупредить вас о рисках, они всегда будут и их можно только минимизировать с помощью диверсификации средств или хеджирования. Если вы планируете инвестировать, то должны понимать, что потери могут существовать и от этого не уйти.

Если у вас есть предложения или остались вопросы, пишите в комментариях или через обратную связь в разделе контакты, а также подписывайтесь на мои социальные сети, где тоже можете задавать свои вопросы.

Источник https://myfinanceplus.ru/dlya-nachinayushhih-investorov/finansovaya-gramotnost/klassifikatsiya-investitsij-po-srokam-vlozhenij/

Источник https://trandinvest.ru/srok-okupaemosti-investitsij/

Источник

Источник