Когда инвестировать в собственный малый бизнес?

Оглавление

Когда инвестировать в собственный малый бизнес?

Продолжим разговор об инвестициях. В этой статье речь пойдет об инвестициях в собственный малый бизнес . На первый взгляд, вопрос кажется довольно наивным. Ну как можно не инвестировать в собственный малый бизнес, особенно на его начальном этапе. Но, поверьте мне, каждый владелец малого бизнеса постоянно стоит перед дилеммой: куда направить прибыль (конечно, если она есть). Направить в собственный карман, инвестировать в развитие своего бизнеса или инвестировать в другие проекты.

Когда требуются инвестировать в собственный малый бизнес.

В какой-то мере, вопросы инвестиций в собственный малый бизнес уже рассматривались в нескольких статьях на сайте. Уже вопрос создания малого бизнеса, так или иначе, связан с инвестициями в собственный бизнес. Так что, если вы решили создавать свой бизнес, без инвестиций на различных этапах его развития, не обойтись.

Поэтому, прежде всего, разберемся, когда целесообразно инвестировать в свой бизнес.

При открытии своего малого бизнеса и на начальных этапах его развития.

С этим вопросом мы уже достаточно разобрались. Для того, чтобы начать свой малый бизнес, запаситесь определенной суммой денег, которую не жалко инвестировать в его развитие. Некоторые виды малого бизнеса требуют минимальных вложений, другие – больших инвестиций. Некоторые бизнесы можно начать, инвестируя свои сбережения, другие можно начать только с привлечением сторонних инвесторов. Конечно (я высказываю свое мнение, хотя есть и другие), разумно начать с малого. Когда бизнес начнет приносить прибыль, ее можно вкладывать в дальнейшее развитие своего малого бизнеса.

На этапе стабильной работы малого бизнеса инвестировать в его развитие.

Конечно, это самые приятные инвестиции. Ваш малый бизнес нормально работает, ваши продукты востребованы рынком, бизнес приносит ежемесячную прибыль. Инвестируя часть прибыли в развитие собственного бизнеса (не забывая, естественно о страховом фонде своего малого бизнеса), вы обеспечиваете постепенный рост вашего бизнеса. При этом увеличивая его доходность.

Хочу только при этом дать несколько советов, базирующихся на собственном опыте. Прежде, чем инвестировать, постоянно просчитывайте эффективность инвестиций, насколько эти инвестиции увеличат прибыльность малого бизнеса. Не всегда увеличение размеров малого бизнеса приводит к росту его прибыли. Старайтесь не делать резких движений в сторону увеличения малого бизнеса. Быстрый рост может иметь довольно пагубные последствия для малого бизнеса.

Старайтесь, инвестируя в собственный малый бизнес, развивать его постепенно. Увеличивая свой малый бизнес, постоянно отслеживайте продажи. Как только будут увеличиваться складские запасы нереализованной продукции, прекращайте инвестировать в развитие малого бизнеса. Считаю этот вид инвестиций довольно привлекательным. А при постепенных инвестициях и риск можно свести к минимуму.

На этапе стабильной работы малого бизнеса инвестировать в развитие других направлений этого бизнеса.

Приведу пример из собственного опыта. Производя мягкую мебель, я постоянно инвестировал в попутные производства мебели. Сначала начал параллельно производить мебель из натурального дерева, а затем и другие виды мебели. При этом новые потребители практически не требовались, расширялась номенклатура поставок в магазины старых клиентов. Таких примеров можно привести множество. Я большой сторонник производства и продаж, сопутствующих основным продуктам, товаров. При правильном подходе, это, на мой взгляд, самый доходный вид инвестиций, при минимальных рисках.

На этапе стабильной работы малого бизнеса инвестировать в недвижимость для него.

Большинство малых бизнесов начинают свою работу на арендованных площадях. Но при стабильной работе малого бизнеса, настоятельно рекомендую инвестировать средства в покупку или строительство собственных производственных площадей. Подробно на этом останавливаться не буду, т.к. этому виду инвестиций посвящена отдельная статья. Добавлю только, что это очень эффективный вид инвестиций.

На этапе стабильной работы малого бизнеса инвестировать в него для подготовки к продаже.

Если, по какой-либо причине, владелец решит продать свой малый бизнес, то если можно так выразиться, инвестировать в упаковку малого бизнеса, для его более успешной продажи. При этом стоимость этого малого бизнеса может существенно вырасти. Но возможен и обратный вариант. За время приведения малого бизнеса в продажное состояние, спрос на него и, соответственно, цена на него, могут упасть и инвестиции будут потрачены впустую. Поэтому подходить к этому виду инвестиций следует осторожно.

В кризисы или при спадах в работе малого бизнеса.

Да, иногда даже небольшие инвестиции в такие моменты могут стабилизировать работу малого бизнеса и привести к его подъему. Но к таким инвестициям следует подходить очень взвешенно. Необходимо все очень хорошо продумать и просчитать. Может быть иногда лучше малый бизнес закрыть с минимальными потерями, чем инвестировать в него и потерять все.

Преимущества инвестирования в собственный малый бизнес.

Каковы преимущества инвестиций в собственный малый бизнес. В отличие от прямых инвестиций в «чужие» бизнесы, вложение средств в собственный малый бизнес избавляет вас от результатов деятельности недобросовестных или неграмотных владельцев этих бизнеса или партнеров. Дальнейший успех инвестиций зависит исключительно от вас. Если вы выбрали верное направление малого бизнеса, и ведете его грамотно, инвестиции в собственный бизнес принесут вам значительный доход, гораздо выше, чем многие другие виды инвестиций.

Необходимо отметить, что при инвестициях в свой малый бизнес, необходимо учитывать множество факторов. Состояние самого бизнеса, состояние рынка, ход борьбы с конкурентами и т.д. Имеет немалое значение даже возраст и состояние здоровья владельца малого бизнеса. Проблема в том, что, вкладывая свои сбережения в собственный малый бизнес, молодой предприниматель должен осознавать, что этим его инвестиции не ограничиваются. Собственный малый бизнес требует довольно больших личных трудозатрат, сил и времени. Поэтому пока вы молоды и здоровы, больше инвестируйте в себя и в свой бизнес. Потом может быть поздно.

Хочу остановиться еще на одном вопросе, связанном с инвестициями в собственный малый бизнес. Многочисленные «советчики», призывающие инвестировать в непонятно что, будут убеждать инвестировать куда угодно, только не в собственный бизнес. При этом будут приводить проценты доходов, которые малому бизнесу и не снились.

Но давайте разберемся. Нормально работающий малый бизнес приносит минимум 25-35% прибыли. И эту прибыль должен приносить ежемесячно. Ни один вид цивилизованных инвестиций не принесет такой прибыли. Сегодня можно получить на этих инвестициях до 10-15% годовых (а можно и не получить и, даже, потерять). Можно легко посчитать, что, и на сколько, выгоднее. Кроме того, именно владелец малого бизнеса, (т.е. инвестор) сам влияет на все параметры инвестиций и держит их в своих руках. В случае каких-либо неприятных обстоятельств, он может прекратить инвестиции и даже закрыть малый бизнес, избежав каких-либо потерь.

Ссылки на Б. Шефера неверны.

Нельзя не затронуть и такой, на мой взгляд, очень важный вопрос. Многие авторы утверждают, что малый бизнес, которым вы управляете, не может приносить вам пассивный доход. Поэтому собственный малый бизнес не является одной из разновидностей инвестиций. При этом ссылаются на Б. Шефера.

Ну, во-первых, абсолютно неверно утверждение, что собственный малый бизнес не может являться объектом инвестиций. Это полный бред. Инвестиции – это вложения, посредством которых инвестор желает получить прибыль. И если малый бизнес позволяет получить прибыль на ваши вложения, это неплохой вариант инвестиций.

Во-вторых, спекулируя на термине «пассивный доход», многие неверно его трактуют. Об этом разговор еще впереди (скоро опубликую статью на эту тему). Хочу только подчеркнуть, что инвестируя в свой малый бизнес, владелец может довести его до самоуправляемости. Т.е. вкладывать в него столько же времени и сил, как и на другие виды инвестиций.

В-третьих, Б. Шефер никогда не призывал не делать инвестиций в собственный бизнес. Он советует разнообразить (диверсифицировать) свои инвестиции. Вот что рекомендует Бодо Шефер: «Возможно, Вы пробуете помещать все свои деньги в Вашу фирму. Это ошибка, которую делают многие предприниматели. Они не создают никакого состояния помимо фирмы. Таким образом, Вы делаете свое частное благополучие зависимым от того, будет ли у фирмы успех или может ли она быть продана за хорошую цену». И тут с ним нельзя не согласиться.

Заключение.

Но я рекомендую бизнесменам, имеющим свой малый бизнес, следующий порядок вложений:

1) В собственный бизнес с обязательным созданием страхового фонда.

2) В другие виды цивилизованных инвестиций (желательно не в один объект).

Но в любом случае не слушать бредни о «пассивном доходе с невероятным процентом прибыли». В любом объекте инвестиций, куда вы собираетесь инвестировать, необходимо разбираться и управлять своими инвестициями.

Комментарии

Когда инвестировать в собственный малый бизнес? — 4 комментария

Прочитав Вашу статью я с автором согласен о том что вложения в собственный бизнес просто необходимы и очень правильно с обязательным страховым фондом. Вложения в другие виды инвестиций будет зависеть от многих факторов в том числе от состояния дел на том или другом обьекте. Очень буду ждать от вас статью о термине пассивный доход. желаю успеха.

Непременно напишу статью о «пассивном доходе». Читайте в ближайших выпусках.

Данная тема раскрыта автором Иосифом полно, подробно, используя и личный опыт работы. Даны им очень ценные, на мой взгляд, советы и рекомендации, в частности, о том, что прежде, чем инвестировать, необходимо постоянно просчитывать эффективность инвестиций, насколько эти инвестиции увеличат прибыльность малого бизнеса; что не всегда увеличение размеров малого бизнеса приводит к росту его прибыли и другие; при этом рекомендовано не забывать о создании страхового фонда малого бизнеса. Спасибо Вам, Иосиф, за интересную и содержательную статью.

«Когда инвестировать в собственный малый бизнес?» — да когда угодно, когда желание есть! Главное правило инвестора: распределять инвестиции и класть яйца в разные корзины, чтобы не получилось как у меня.

Почему стоит инвестировать в бизнес: плюсы и минусы, способы вложения + ТОП 5 вариантов для инвестиций в 2021 году

Инвестиции в реальный бизнес — интересная тема, которая привлекает многих — от начинающих предпринимателей до крутых миллиардеров, корпораций и крупных международных фондов. Вкладывать в ценные бумаги — это выгодно, но не выгоднее, чем создать и выпустить на рынок востребованный продукт, продажи которого принесут потенциально неограниченные дивиденды.

Но проблема в том, что выбрать перспективную нишу и создать конкурентный продукт очень непросто. Поэтому для «постороннего» человека инвестиции в бизнес сопряжены с огромным риском. Но риск — дело благородное, как известно, так что поехали.

Почему стоит инвестировать в бизнес

На мой взгляд, инвестирование в действующий бизнес — отличная идея. И вот по каким причинам:

- Это выгоднее, чем начинать собственный бизнес. Со своей долей инвестор делает, что захочет, когда захочет. Если рост бизнеса замедляется или он теряет актуальность, просто забираем деньги и отчаливаем.

- Свобода и здоровые нервы. Львиную долю работы делает не инвестор, а владелец бизнеса и его команда.

- Больше свободного времени. Инвестиции в бизнес — это почти пассивный доход. Да, кое-какие телодвижения делать придется — контроль, надзор, держать руку на пульсе, смотреть, чтобы наши деньги не профукали просто так. Но опять же, основную работу делает не инвестор.

Самая большая ошибка, на мой взгляд, — это полагать, что инвестиции в готовый бизнес будут интересными и захватывающими. Это не так. Готовьтесь к рутине и куче изнурительной беготни. Но никто и не говорил, что деньги будут зарабатываться играючи.

Плюсы и минусы

Начну с преимуществ подобных инвестиций:

- Самый сложный этап запуска уже позади. Если бизнес держится на плаву, значит, его основатели не дураки и подошли к делу основательно, а у вкладчика есть шанс отбить инвестиции.

- Немедленная отдача. Когда поднимаешь бизнес с нуля — только тратишь. Инвестиции в готовый бизнес сразу дают профит.

- Готовый бизнес быстрее развивается. Если дело уже работает и приносит какую-то прибыль, значит, у него есть положительная финансовая история, которую увидят другие инвесторы и тоже захотят положить денег. А значит, и прибыль с наших инвестиций тоже будет выше.

- Рынок уже сформирован. Не нужно прощупывать почву — клиент уже есть. Продукт подкреплен реальным спросом, значит, бизнес сразу начнет работать.

Риски и как их уменьшить

- Общий рыночный риск. У всех рынков есть взлеты и падения, связанные с экономикой, процентными ставками, инфляцией или другими рыночными факторами. Инвесторы не могут устранить их, но они могут застраховаться от последствий с помощью диверсифицированного портфеля.

- Специфичный риск. Связан с конкретной отраслью/активом. Вне зависимости от выбранной ниши, неопределенность присутствует в любом случае. Чтобы получить больше гарантий, лучше инвестировать в «вечнозеленые» ниши. Например, распечатывать искусственное мясо на 3Д-принтере — рискованный бизнес, а если крутить обычную колбасу и продавать ее на ближайшем рынке, покупатель найдется всегда.

- Риск ликвидности. Деньги — актив со 100% ликвидностью. Акции легко продать на бирже, хоть и с потерями. Долю в бизнесе продать сложнее. И чем заковыристее бизнес, тем меньше шансов найти желающих.

Итог: инвесторы должны знать об этих рисках и учитывать их, принимая инвестиционные решения.

Виды инвестиций

В современной экономике есть разные классификации финансовых вложений. Поэтому сосредоточусь на основных категориях инвестиций.

По праву собственности

Во-первых, инвестиции в свой бизнес. Имея на руках свободные деньги, можно вложиться в свои проекты или купить готовый бизнес. Многие считают такой вариант самым лучшим, ведь в этом случае ты сам себе начальник и все деньги достаются тебе. Но рисков и подводных камней намного больше.

На мой взгляд, самые очевидные проблемы:

- сам отвечаешь за все;

- нужны знания и опыт для успешного старта бизнеса;

- большие начальные затраты.

Во-вторых, инвестиции в чужой бизнес. Инвестировать деньги в чужой бизнес проще, но рисков и здесь хватает. С одной стороны, тебе не нужно взваливать всю работу на себя, с другой — нет полного контроля над своими деньгами и нет 100% гарантии о того, что в простонародье называется кидалово.

По объему вложений

По этому признаку инвестиции делятся на две категории:

- Полное финансирование. Самый простой пример — собрал деньги и открыл свой бизнес. Все деньги от одного инвестора и весь профит достается ему же.

- Частичное финансирование (долевое участие). Когда бизнес уже работает и есть неплохие перспективы к расширению, его владелец может привлекать инвестиции со стороны. Обычно инвесторы получают долю в бизнесе, эквивалентную вкладу. Точные условия, а также вопросы прав, обязанностей и полномочий сторон оговариваются заранее.

По этапу инвестирования

Общепринятой классификации нет, но я вижу два основных варианта инвестиций:

- Инвестирование на стадии посева. На этом этапе чаще есть только бизнес-план. Основатель разрабатывает концепт и бизнес-модель, подготавливает план действий, согласовывает разрешения и решает другие организационные моменты. Проще говоря, все уже на мази, нужны только инвестиции.

- Вложения в уже работающий проект. Запустить бизнес — половина дела. Чтобы он рос, в него тоже нужно вкладывать деньги. А это дополнительные расходы, требующие дополнительного финансирования. Такие инвестиции интересны, потому что уже сразу понятно, будет ли какой-то толк.

По форме получаемой прибыли

Прибыль от инвестиций бывает активная и пассивная.

Активная прибыль — это если владелец бизнеса сам участвует во всех делах фирмы и без его участия компания перестанет функционировать.

Пассивная прибыль не требует личного участия во всех рабочих процессах.

Например, как с недвижимостью — купил квартиру и сдаешь в аренду. Вроде и чего-то делаешь (организация, контроль), но 90% времени занимаешься, чем хочешь, а деньги капают в карман.

Способы вложения в бизнес

Собственный

Собственный бизнес — это не только единоличное получение всего профита. Нет размеренного графика по 8 часов в день 5 дней в неделю. Батрачить придется по-черному, часто жертвуя отдыхом и личной жизнью. Не говоря уже о всяческих лишениях и экономии на всем, чтобы собрать стартовый капитал.

Лично я вижу такие плюсы собственного бизнеса:

- Доходность. В перспективе с инвестиций в бизнес можно получить гораздо больше денег, чем на работе по найму.

- Автономия. Сам себе начальник — сам планируешь график, сам принимаешь решения и пожинаешь результаты своих трудов.

- Влияние. Если ты даешь рабочие места, привлекаешь новые инвестиции и поднимаешь местную экономику, ты уже не просто бизнесмен — ты известная и уважаемая личность, в чем тоже есть свои плюсы.

- Безопасность. Если ты сам себе начальник, тебя никто не уволит.

- Самореализация. Воплощая свои проекты в жизнь, ты растешь профессионально, на личном опыте знаешь, что работает, а что нет.

- Связи. Работая с клиентами и поставщиками, ты налаживаешь личные и деловые связи, что всегда полезно.

- Интерес. Когда занимаешься любимым делом и делаешь работу, которая действительно нравится, это уже и не работа, а высокооплачиваемое хобби. Не я это придумал, но согласен на все сто.

Долевое участие

Долевое участие — обычная практика в современном бизнесе. Оно упрощает старт для потенциальных предпринимателей, а уже существующему бизнесу становится легче искать деньги на развитие.

Если простым языком, то долевое участие — это метод привлечения инвестиций, при котором кредитор, вкладывая деньги в чужой бизнес, получает эквивалентную долю. Хороший вариант для ИП и компаний, которые не размещают свои акции на бирже.

Стартапы

Инвестиции в стартапы — привлекательный вариант. Его плюс — высокая потенциальная прибыль. Инвестору не нужно изобретать гениальный концепт — это делают за него. Инвестор только анализирует стартапы и выбирает самый, по его мнению, перспективный бизнес.

В США, например, каждый год открывается более 400 тыс. новых стартапов, а глобальные площадки (типа Кикстартер и прочие) собирают миллионы перспективных проектов, так что недостатка в предложениях нет, главное — тщательно оценить риски и простроить свои инвестиции в надежное место.

Акции

- доход от дивидендов;

- диверсификация инвестиций;

- ликвидность.

Облигации

Главное отличие от акций в том, что облигация — это фактически кредитная расписка. Она не дает инвестору права на долю в бизнесе. Зато если компания обанкротилась, а ее имущество пустили с молотка, держатели облигаций получают компенсации в первую очередь. Поэтому облигации менее рискованны по сравнению с акциями.

Хедж-фонды

Хедж-фонды аккумулируют средства инвесторов и передают их управляющим фондам, которые выгодно вкладывают их в реальный бизнес. Хедж-фонды не так доступны, как остальные инвестиционные инструменты, например, как ETF или взаимные фонды.

Они отличаются от последних тем, что не обязаны регистрироваться в SEC и работают почти без регуляции и контроля. С одной стороны, это минус, но если инвестору нужно больше свободы и ему не хочется, чтобы налоговая знала, какими суммами он оперирует и в какой бизнес вкладывает, хедж-фонды придут на выручку.

Инвестициям в ПИФы — сто лет в обед, но они по многим причинам все еще привлекательны для инвесторов. ПИФ — это диверсификация и профессиональное управление.

Вложил деньги и все — подбирать ценные бумаги и перебалансировать портфель будут за тебя. Ты только отваливаешь часть прибыли, оплачивая труд управляющего. Намного легче, чем инвестировать или создавать бизнес самому.

Куда выгодно вкладываться в 2020 году

Не все инвестиции и направления бизнеса равны с точки зрения прибыльности. Мы как предприниматели вольны выбирать из бесконечного количества вариантов. Какие инвестиции наиболее актуальны сегодня? Сразу скажу, сколько агентств — столько и рейтингов.

Что касается лично моих предпочтений, то я решил бы вложиться в одно из следующих:

- мобильный бизнес (мобильные продажи/разработка игр и программ/etc);

- услуги Business-to-Business (B2B) — в любых направлениях;

- бизнес, ориентированный на детей (потому, что останется актуальным до тех пор, пока будут рождаться новые человеки);

- услуги в сфере недвижимости (не скажу, что это глобальный тренд, но в России рынок недвижимости достаточно оживленный и деньги здесь крутятся);

- бизнес, связанный с VR-технологиями.

Также я заметил, что набирают популярность персонализированные сервисы. Например, мобильные приложения или сайты, зацикленные на продуктах, фитнесе, здоровье, услугах (доставка, уход за животными).

Это свежий бизнес-тренд, который, скорее всего, скоро станет глобальным. Жил бы в миллионнике и имел лишний лям свободных денег — не раздумывая ни на миг, вступил бы в игру.

Где найти деньги для инвестиций в бизнес

Спорно — но вот варианты поиска инвестиций.

Накопить

Самый простой, но небыстрый способ. Для начала задаемся целью — откладывать 10% дохода. Если получается это делать, не слишком себя стесняя, пробуем откладывать 12%. Потом 15% и так далее, пока экономия не станет причинять реальные неудобства.

Если в семье работают оба, можно откладывать еще больше. Накопленные деньги кладем на депозит. За 3–4 года вполне можно собрать миллиончик, после чего уже можно подумать о своем бизнесе или инвестициях.

Взять кредит

Сегодня банки предлагают разные программы для малого и среднего бизнеса. Но я не назвал бы этот источник самым доступным. Без подробного бизнес-плана нечего и соваться, да и наличие такового не является гарантией положительного ответа.

Поэтому приготовьте заранее список банков, где бы вы хотели получить ссуду, потому что не факт, что получится с первого раза. Но даже если деньги дадут, помните — одна просрочка и 6/8/12% превращаются в 50/100/150% и больше. Не отдали — лишились всего. В общем, я бы не связывался, но вам виднее.

Государственные субсидии

После того как наша страна взяла курс на импортозамещение, госпрограмм для поддержки бизнеса стало больше, а получить их стало проще. Сегодня федеральное правительство субсидирует предпринимателей на суммы от 60 тыс. до 25 млн. рублей.

Кроме того, бизнесмены могут получать льготы на пользование госимуществом (аренда земли или помещений). Приоритетные направления — производство промышленной и сельскохозяйственной продукции, здравоохранение, туризм, сфера услуг, IT и Hi-Tech.

Частные инвесторы

Частный инвестор — это физическое лицо, у которого есть деньги и желание вложиться в чей-то бизнес. Легко ли получить деньги таким способом? Нет. Это рискованные инвестиции. Никто просто так не даст кому-то деньги без четких гарантий.

Придется либо проработать механизм компенсаций, либо отвалить совсем уже неприличный процент от будущей прибыли. Да и по моим личным наблюдениям, в России деньги на бизнес дают гораздо неохотнее, чем на Западе. Но думаю, что в будущем эта форма инвестирования станет более популярной.

Способы привлечения инвестиций

Еще несколько примеров поиска инвестиций.

Близкие люди

Одолжить денег у знакомых — один из самых быстрых, но, на мой взгляд, нежелательный способ скопить стартовый капитал. Вообще инвестиции в долг — это сидение под дамокловым мечом. Говорю сразу, лично я рассматривал бы его в предпоследнюю очередь, сразу после займа в банке.

Почему? Перед тем как просить в долг, поставьте себя на место вашего спонсора. С одной стороны, просит близкий человек — отказать неудобно. С другой — идея не завлекает, мы не уверены, что инвестиции отобьются.

И вот мы даем в долг, сидим, нервничаем, ожидаем худшего. А не дай Бог, еще и не вернули вовремя, начинают портиться отношения. В общем, занимать деньги — это плохо, а занимать у родственников и друзей — еще хуже. Если что не так — и бизнеса нет, и близкие люди на тебя волком смотрят.

Другие бизнесмены

Рабочий вариант, но только если у вас и идея на миллион, и есть хорошо проработанный бизнес-план. Вариант хорош тем, что если человек состоялся в бизнесе, у него есть знания и опыт, которые могут пригодиться и нам.

Фонды

Если простым языком, то инвестиционный фонд — это общак, который собирают индивидуальные инвесторы, используют его, чтобы покупать крупные пулы ценных бумаг. Есть открытые и закрытые инвестфонды. Несмотря на большое количество ETF, инвестиционные фонды все еще популярны. В число наиболее известных глобальных фондов входят USAA, Polaris и Steward Global Equity.

Венчурное инвестирование

Венчурный капитал — это инвестиции в обмен на долю в бизнесе. Но скажу сразу, венчурные фонды в 90% инвестируют в уже работающий бизнес, который генерирует хоть какую-то прибыль. Их цель — подвести компанию к первичному публичному размещению акций и либо скупить контрольный пакет акций, либо продать ее более крупной компании для поглощения.

Бизнес-инкубаторы

Бизнес-инкубатор — это организация, инвестирующая в малый и средний бизнес. Очень часто это продукт кооперации государства с крупными компаниями и частными инвесторами. Инкубаторы работают по-разному. Некоторые как реальные организации с офисами и штатом специалистов, которые оказывают не только денежную, но и информационную поддержку. Другие бизнес-инкубаторы больше похожи на онлайн-площадки по сбору средств и работают на виртуальной основе.

Банки

Банки и кредитные союзы тоже занимаются кредитованием малого бизнеса, но получить деньги у них не так просто. Как минимум нужна безупречная кредитная история и обоснованный бизнес-план. Но и это не гарантирует, что прошение будет одобрено.

Важные правила по поиску инвестора

В сети есть много разглагольствований на этот счет, но что касается реально действенных советов, я могу выделить три:

- Заявите о себе. Создайте профили на тематических площадках и соцсетях. Расскажите подробно о своем бизнесе, команде, прогрессе, текущем статусе, дальнейших планах. Инвестиции точно не придут, если никто ничего о вас не знает.

- Найдите подходящего инвестора. Сосредоточьтесь на тех, что работают в выбранной вами отрасли. Они не только адекватнее оценят проект, но и помогут в организации и управлении бизнесом на первых порах.

- Составьте убойный кейс. Даю гарантию, что 90% инвесторов не будут вникать в длинную простыню ваших бизнес-планов, какими бы они ни были хорошими, никто не оценит их по достоинству. Поэтому сделайте концентрированную выжимку, из которой инвестор узнает, почему он должен вложиться, куда именно пойдут его инвестиции, главное, какой профит он с этого получит.

Рейтинг компаний, которые оказывают профессиональную помощь в поиске инвесторов

Сейчас на российском рынке инвестиций работают несколько компаний:

- Альтера Инвест;

- Альфа брокерс;

- Бизнес Бюро;

- Бизнес олимп;

- Вбизнесе;

- Гудвил;

- Делошоп;

- Центр продажи бизнеса.

Если верить статистике «БКС Премьер», эти компании в 2019 году провели сделок примерно на 100–150 млрд. рублей. Есть и другие брокеры, но они либо работают с избранным кругом компаний на отдельных условиях, либо пока вообще временно не участвуют в новых проектах.

Способы инвестирования в стартапы

Есть две формы инвестиций в стартап:

- Долговое финансирование. Проще говоря, инвестор — это обычный кредитор, который дает деньги под фиксированный процент и не претендует на долю в бизнесе.

- Акционерное финансирование. Провести публичное размещение и продавать акции на бирже — лучший способ привлечь реальные инвестиции, но не единственный. Если компания не уверена, что сможет сразу громко о себе заявить, она не выходит на публичные торги и распределяет доли в бизнесе среди ограниченного круга инвесторов.

Инвестиции в стартапы: ТОП лучших направлений в России, куда вложить деньги

Вот мой топчик наиболее выгодных и безопасных инвестиций на 2020 год:

- банковский депозит;

- ETF;

- ПИФы;

- акции/облигации;

- P2P-кредитование;

- собственный бизнес по франшизе;

- недвижимость;

- доверительное управление.

Во что я вкладывать категорически не рекомендую:

- Форекс;

- бинарные опционы;

- драгоценные металлы;

- криптовалюты;

- искусство и антиквариат.

Видел кучу рейтингов, в которых описаны плюсы инвестиций в перечисленные направления, но люди либо оторваны от реальности, либо намеренно вводят в заблуждение. Это лотерея, а не инвестиции.

Стратегии инвестирования

Все инвестиционные стратегии имеют одну общую цель: максимизация прибыли при минимизации риска.

Они помогают достичь финансовых целей и увеличить благосостояние, сохраняя уровень риска, который позволит нам спокойно спать по ночам. Выбранная нами инвестиционная стратегия влияет на все — от выбора активов до того, как мы подходим к их покупке и продаже.

Самые популярные стратегии инвестиций:

- Покупай и удерживай. Весь ее смысл уже отражен в названии. Основной приоритет — инвестиции в компании, который будут ровным фоном наращивать обороты в течение многих лет. Идея состоит в том, чтобы не избавляться от активов, когда рынок падает, а бизнес приходит в упадок, удерживая их до победного конца.

- Стоимостное инвестирование. Любимая стратегия Уоррена Баффетта. Ее суть — покупка недооцененных акций с хорошими долгосрочными перспективами. Цель инвестора — дождаться, когда бизнес реализует свой реальный потенциал в предстоящие годы и получить профит.

- Инвестирование в рост. Эта стратегия предлагает инвестировать в акции развивающихся компаний, которые растут темпами выше среднего. Такой бизнес часто предлагает уникальный продукт или услугу, которую конкуренты не могут легко воспроизвести. Этот успех обычно непродолжителен и длится до тех пор, пока сохраняется интерес публики либо конкуренты еще не вышли на рынок. Поэтому главная заслуга инвестора — взять максимальный профит, пока бизнес растет на хайпе.

Отзывы инвесторов

Управляющий венчурного фонда Сбербанка Виктор Орловский:

«Стартапы, в которые мы целимся, не бегают за деньгами. На российском рынке очень сложно вырастить большую компанию. Расти на таком рынке — значит, плыть против течения.

У отечественного инвестора ограниченный доступ к капиталу. На российском рынке есть достаточно инвесторов, готовых вкладывать на ранних стадиях развития, но мало кто готов вливать десятки миллионов в растущие компании, которым нужны деньги на развитие. И это основная проблема».

Татьяна Бакальчук — самая богатая женщина в России:

«Основной принцип — не тратить деньги впустую. У бизнеса две движущие силы — оптимизация расходов и улучшение продукта/сервиса. Бизнес обязательно должен расти и развиваться, потому что потребители тоже эволюционируют, а их запросы меняются. Если у бизнеса нет потенциала к развитию, он загнивает и приходит в упадок».

Альтернативы

Даже успешному инвестору и бизнесмену приходится искать надежные альтернативы основному заработку.

Итак, вот список из наиболее перспективных, на мой взгляд, альтернатив:

- Одноранговое кредитование. Не бизнес и не инвестиции в классическом понимании. Ничем не отличается от обычной ссуды, кроме одной детали, — из схемы выкинули банкиров, за счет чего инвестор получает больше прибыли, а заемщик платит меньше по ставке. Все работает онлайн через биржи-посредники, взимающие небольшую комиссию. Минус — это рискованные инвестиции. Плюс — потенциальная прибыль выше и никаких отчетов перед налоговой.

- Недвижимость. Старый прием, который все еще работает. Основная цель — найти удачный район, цены на недвижимость в котором должны расти в будущем, прикупить там квартирку на стадии новостройки. Когда цена вырастет, квартиру можно перепродать или сдавать в аренду. Инвестиция и бизнес с пассивным доходом в одном лице.

- Мы сами. Хорошая инвестиция с минимальным риском и, возможно, самое выгодное вложение, которое можно сделать. Пройдите несколько курсов для повышения производительности и эффективности работы либо получите новые профессиональные навыки. В итоге это позволит получить прибавку к зарплате, повышение по службе или даже заполучить новую, более оплачиваемую работу. Да, не свой бизнес. Зато можно не париться, жить по стандартному графику и наслаждаться полным соцпакетом. Инвестиции в себя, на мой взгляд, — это всегда правильно.

Ну, или сходите на несколько курсов об инвестировании, чтобы вы могли повысить свою инвестиционную отдачу. Только сначала наведите справки о лекторе, чтобы не попасть на шарлатана, который работает по принципу «не умеешь сам — научи другого».

Заключение

Инвестиции в бизнес — это потенциально высокая прибыль и возможность поучаствовать в разработке нового революционного продукта или технологии. Однако эти инвестиции сопряжены с большим риском, даже если идея выглядит очень многообещающе на бумаге, совсем не факт, что на практике все пойдет гладко.

Если вы чувствуете, что стартап — это самый подходящий для вас формат, найдите время, чтобы составить список реально хороших предприятий и сосредоточиться на этом небольшом проценте, игнорируя другие заманчивые предложения.

А если вы уже пришли к успеху, милости прошу в комменты — ваши советы будут очень полезны читателям.

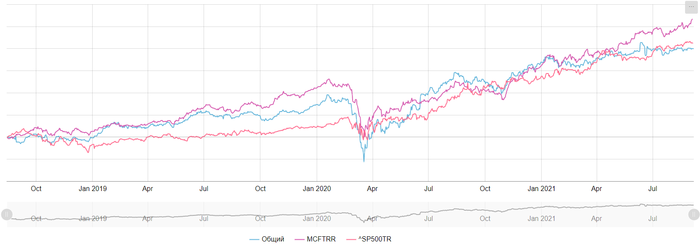

Я инвестирую в акции каждую неделю. Результат за 1 год

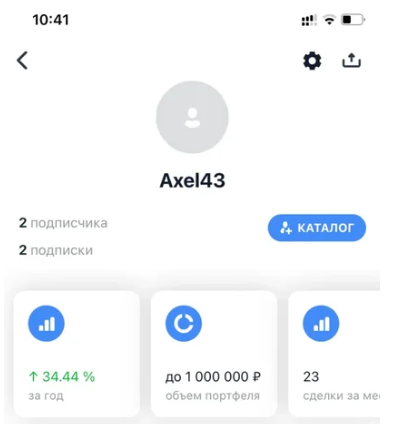

Привет, поделюсь своим опытом за первый год инвестирования, сразу скажу не я не профессионал в этой сфере и меня нет профильного образования. Задумываться о инвестициях я начал чуть больше года назад, около месяца сравнивал брокеров и условия и первые вложения сделал в 2019 году. В тот момент все активно росло, но уже в марте 2020 был минус 40% на портфель, я ничего не продавал и по итогу в первый год инвестирования получил доход в 34% годовых.

Скриншот из приложения

Да, есть кейсы с 80%,100, 200% годовых но для меня такие результаты связаны с большим риском и ежедневной вовлеченностью в торговлю, как полноценный рабочий день.

Зачем я инвестирую

Примерно до 24 лет, у меня в принципе не было никаких накоплений все что зарабатывал на основной работе или подработках тратил в ноль. Как говорится «от зарплаты до зарплаты». Но с повышением дохода, я начал думать, как же накопить хоть какие-то деньги.

Основная проблема это инфляция, то есть подорожание всего. В 2014 году я хотел собственную квартиру и однушка 35 квадратов стоила примерно 1 100 000 р., а в 2015 году точно такая же квартира уже 1 200 000 р., то есть инфляция была в районе 10%.

Официальная инфляция за 2020 в России по данным Росстата 4,9%, но по моим ощущения это где то процентов 10-15%. Поэтому какая бы сумма у меня не была, сохранить её дома или в банке почти нереально т.к. ставки по вкладам в районе 4-5%. Поэтому первая причина хотя бы сохранить то что есть.

Вторая причина — это конечно заработать, чтобы деньги работали, а не просто лежали. Когда я только начинал инвестировать моей целью было хотя бы 10% годовых, в итоге получилось 34%. и для меня это отличный результат т.к. я смог не только сохранить свои деньги, но и заработать.

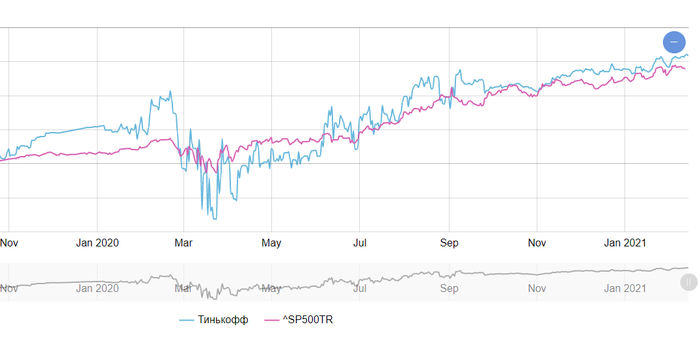

Сравнение доходности портфеля с индексом S&P500

Сколько вкладывать

Сейчас я инвестирую 30% от дохода каждый месяц, но рекомендую начинать примерно с 10%, в случае просадок, это не сильно скажется на обычной жизни. Если у вас есть потребительский кредит или вы планируйте крупную покупку в ближайшее время, то лучше отложить идею с инвестициями.

Также обязательно держите на карте хотя бы 2 месячный запас наличных, бывают непредвиденные обстоятельства, когда срочно нужны деньги. Если снимать и возвращать их на брокерский счет, то каждый раз при выводе вам придется платить 13% c дохода, поэтому лучше иметь подушку безопасности и не трогать вложенные деньги.

Начинать можно с любой комфортной суммой 3-5-10 тысяч рублей в месяц. Моя первая покупка была как раз на 5 000 руб и я раз по 10 в день заходил в приложение и смотрел как там дела.

В самом приложении сотни разных акций, фондов облигация и т.д. Есть всем известные Apple, Microsoft, Facebook, Сбербанк или Яндекс. Конечно, по началу у меня просто разбегались глаза и в первые пару месяцев я купил с десяток компаний, изучал отчетность и прислушивался к гуру в телеграм каналах и каждый день тратил на это около часа.

Выбрать растущие компании из сотни вариантов достаточно трудно и по статистике только 5-7% инвесторов обыгрывают индекс (т.е. зарабатывают больше, чем растет фондовый рынок в целом). Поэтому в октябре 2020 года я продал практически все акции и перешел к индексному инвестированию в ETF фонды.

ETF — это биржевой инвестиционный фонд, например S&P 500 т.е это акции 500 крупнейших компаний США. Например, купив ETF на Московскую Биржу можно разом получить все Российские компании торгующихся на этой бирже и владеть частичкой Сбербанка, Яндекса или Газпрома и уже не так важно растет какая-то конкретная компания или падает, если в целом Российские рынок будут расти, то и вы будете получать доход.

Управляющие таких фондов за вас будет собирать портфель и покупать или продавать ценные бумаги, за что берут комиссию за управление. У меня есть фонды от 2 компаний и их комиссия за управление

Тинькофф = от 0,8% до 1%

Также ETF не платят дивиденды, а реинвестируют их обратно, что дает небольшой профит в доходности или сглаживает просадки.

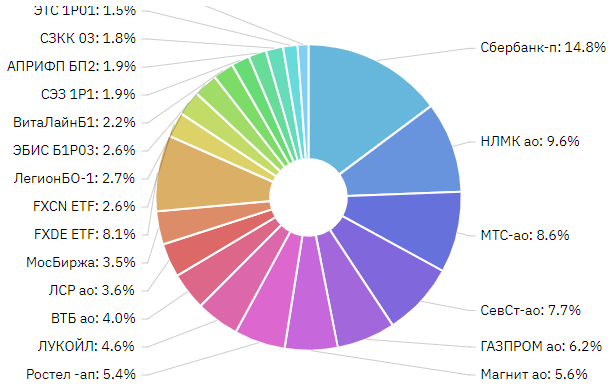

Мой портфель

Всего у меня 8 фондов и доля каждого составляет от 5 до 15%.

Фонды Finex

FXIT — это акций IT компаний США. Apple, Microsoft, Intel и т.д.

FXUS — Американские компании. Amazon, Tesla, Coca-Cola и другие.

FXDE — Немецкие компании.

FXCN — Китайские компании.

Фонды Тинькофф

Тинькофф NASDAQ — топ 40 IT компаний США, Китая, Израиля.

Тинькофф NASDAQ Biotech — фармацевтические и биотехнологические компании.

Тинькофф Индекс IPO — новые компаний после первичного размещения на бирже.

Тинькофф S&P 500 — акции 500 крупнейших компаний США

Где-то фонды дублируют друг друга, но меня это полностью устраивает т. к. на дистанции у всех приемлемая доходность и разные стратегии управления.

Трейдинг или инвестирование

Каждую неделю пополняю брокерский счет на одну и туже сумму, покупая 3-4 позиции из набора фондов. Я ничего не продаю и на колебания в течении недели не обращаю внимания т.к. на горизонте 3-5 лет, все скачки сглаживаются и не имеют значения.

Так было не всегда, до перехода в ETF я постоянно держал 2-3 короткие позиции на несколько дней или недель, в надежде дополнительно заработать. Так было с Золотом, AMD, Модерной , да где-то удавалось заработать, но чаще я не мог выбрать правильный тайминг (время покупки) и фиксировал убыток.

Риск потерять деньги

Существует риск потерять большую часть денег, но мы теряем их только тогда, когда продаем с убытком, пока они лежат на брокерском счете минус только в приложении. Если компания глобально развивается, то разумней будет держать позиции и подождать восстановления.

Так получилось с Боингом, я активно покупал его в январе-феврале 2020 года, а потом он упал сразу на 40%. Сейчас я заморозил в нем свои деньги, но верю, что со снятием ограничений полеты возобновятся и компания восстановится.

Маленькие шаги к большой цели

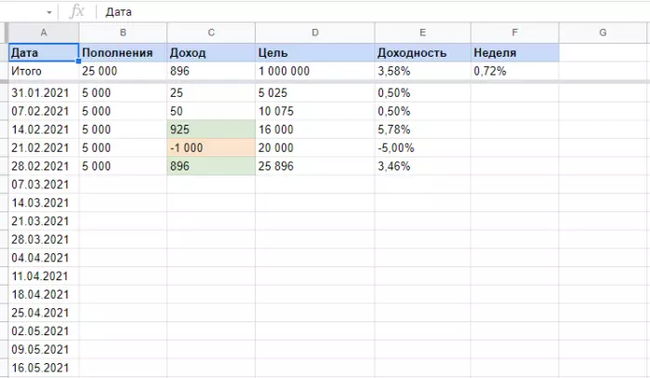

Я совершаю покупки раз в неделю, пробовал делать это реже, раз в 2 недели или раз в месяц, но мне не хватает обратной связи.

Ключевая метрика

Моя цель на этот год в 26% годовых или рост портфеля на 0,5% каждую неделю и за последние 4 месяца, когда я перешел на ETF фонды я иду с опережением и сейчас это рост 0,7% в неделю без учетом пополнений.

Например, если в портфеле

300 000 руб. = каждую неделю я получаю доход в 2 100 руб.

500 000 руб. = каждую неделю я получаю доход в 3 500 руб.

1 000 000 руб. = каждую неделю я получаю доход в 7 000 руб. или 30 000 руб. пассивного дохода в месяц, затрачивая всего полчаса в неделю.

Моя ключевая метрика — это минимум 0,5% роста каждую неделю. Если я получаю такую доходность или выше, то это обратная связь, что я все делаю правильно и могу продолжать.

Бывают просадки минус 2-3% в неделю, но для долгосрочной стратегии это наоборот плюс, т.к. я могу купить фонды по более низкой цене, рассчитывая что в итоге, все равно получу доходность 26% годовых.

Шаблон для инвестора

Каждое воскресенье я подбиваю итоги недели в шаблоне в Google Таблице

Таким образом вижу результат недели, среднюю доходность и ключевую метрику за 3-6 месяцев. Среднегодовую доходность считаю по XIRR на отдельной странице.

Непростым получился первый год инвестирования, я наделал много ошибок, но и многому научился. Нашел свою стратегию и планирую придерживаться ей в будущем, получая постоянно растущий доход и не волноваться об этом каждый день.

Я хочу сделать свою жизнь более продуктивной и наполненной. Поэтому делюсь своим опытом в Telegram и Youtube канале. Спасибо что дочитали до конца, буду рад обратной связи в комментариях.

все очень сложно и непонятно но держите плюсек

Как же радуются сейчас те, кто эти приложения для инвестирования создал. Вы сделали их мультимиллиардерами. И ваши деньги теперь у них, а у вас циферки на экране. В случае любых замесов, всё так и останется — они с деньгами, вы с циферками.

Смотрю последние пол года- год, то тут то там активно рекламируется как круто вкладывать деньги в биржу. У меня вопрос — ребята, что стало так плохо и «пузырь» на грани взрыва, что вы лошков заываете нести бабобисики?

@moderator, тут партнерские ссылки в посте, плюс само реклама себя любимого на ютубах с телегами

Спасибо большое Олег, но нет!

куча рекламного теста. ты русскими буквами скажи — сколько бабла поднял?

После покупки какие-то документы присылают? Иначе это просто цифры на экране.

Есть ли защита от инфляции?

Инфляция по Росстату: 8,1%

Инфляция по разным оценкам диванных экспертов: 15-30%

Прибыль Сбер: +28,3% | выручка Сбер: +13,4% | Стоим. акций Сбер: +48%

Прибыль Северсталь: +639% | выручка Севст: +70.5% | Стоим. акций Севст: +73%

Прибыль Новатэк: +194% | выручка Новатэк: +69% | Стоим. акций Новатэк: +42%

Прибыль Магнит: +41% | выручка Магнит: +27% | Стоим. акций Магнит: +38%

Прибыль X5 Ритейл Групп: +54% | выручка X5: +12% | Стоим. акций X5: -9%

Прибыль Фосагро: +119% | выручка Фосагро: +64% | Стоим. акций Фосагро: +108%

Прибыль Детский Мир: +84% | выручка ДМ: +14% | Стоим. акций ДМ: +22.5%

Прибыль Фикс Прайс: +83% | выручка ФП: +18% | Стоим. акций ФП: торгуется менее года

Прибыль Хэд Хантер: +130% | выручка ХХ: +155% | Стоим. акций ХХ: +135%

Список можно продолжать. Взяты известные компании из России, которые есть у меня в моём личном пенсионном портфеле. Если взять американские компании, то там всё примерно так же. Данные по чистой прибыли и выручке взяты по международным стандартам фин. отчётности, сравнивался 3 квартал (июль-сентябрь) 2021 года с 3 кварталом 2020 года. Данные по стоимости акций взяты с учетом выплаченных за период дивидендов.

Такие крупные компании как Газпром и Лукойл ещё не показали свои результаты, поэтому их здесь нет.

В следующий раз, когда меня будут упрекать за фразу «акции — это защита сбережений от инфляции», я буду просто посылать нахер отправлять ссылку на этот пост.

Ценники не переписываются по ночам злобными рептилоидами. Когда на товары и услуги повышаются цены, всегда есть те, кто имеет от этого профит. Инфляция — это зачастую следствие оживления спроса и ускорения оборота денег в системе. Что стало причиной ускорения оборота денег и оживления спроса — это уже другой вопрос, оставляю право поиска ответа на него диванным аналитикам.

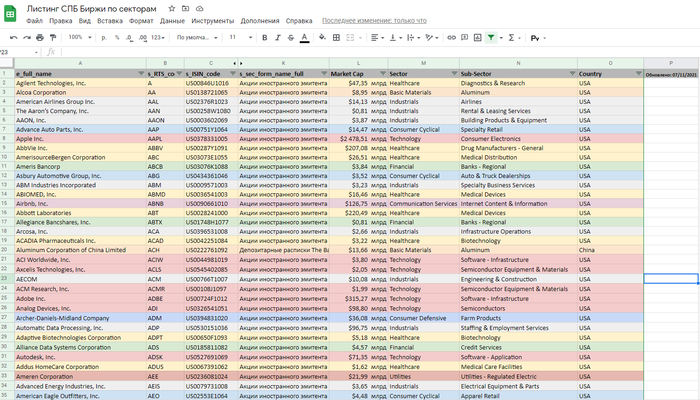

Все компании, допущенные к торгам через российскую СПБ Биржу в одной таблице

Доступ к таблице получить нетрудно.

Если вам просто посмотреть, то можно использовать эту ссылку.

Если вы хотите скопировать и «поковырять» (например, использовать фильтры), то лучше использовать эту ссылку. Если таблица не предложила сделать копию, это надо сделать самостоятельно, нажав меню «Файл -> Создать копию».

В России есть две конкурирующие биржи, которые дают доступ к акциям не только российских компаний, но и компаний со всего мира — это Мосбиржа и СПБ Биржа. Мосбиржа — больше про российские акции (хотя, иностранные тоже активно добавляет, сейчас там уже более 400), а СПБ Биржа — больше про иностранные акции.

Так вот — на СПБ Бирже сейчас порядка 1800 иностранных акций доступно для торгов. Преимущественно это американские компании, но не только. Помимо США, у нас есть доступ к компаниям из ещё 29 стран.

По секторам это преимущественно акции технологических компаний (316 шт.) и компаний из сектора Здравоохранения (310 шт.).

В таблице для каждой компании указаны не только сведения о стране и секторе экономики, но и сведения о под-секторе. Пользуясь фильтрами, можно к примеру отфильтровать только «Железные дороги» или только «Производителей алюминия» и посмотреть, что доступно.

Примеры использования привёл в формате небольшого видео: https://youtu.be/VsddnTY_uGI

Упрощение уплаты налогов с дивидендов иностранных акций (Ура Товарищи!)

Мосбиржа подготовила поправки в Налоговый кодекс, благодаря которым брокеры и депозитарии смогут выполнять функции налогового агента по дивидендам иностранных ценных бумаг, выплачиваемым частным инвесторам из России. Об этом газете «Известия» рассказал управляющий директор по взаимодействию с эмитентами и органами власти Мосбиржи Владимир Гусаков.

«Нововведение существенно упростит жизнь розничным инвесторам. Так как в случае принятия поправок им не придется самостоятельно заполнять все необходимые документы для российской налоговой службы. А брокеры, в свою очередь, снизят издержки при обслуживании клиентов», — подчеркнул Владимир Гусаков.

В Мосбирже пояснили газете, что если брокеры и депозитарии смогут выполнять функции налогового агента, то траты компаний на консультантов сократятся. Кроме этого, изменения в Налоговом кодексе помогут сократить ставку налога в отдельных случаях с 43% до 13%, а инвесторов освободят от обязанности отчитываться перед налоговой службой РФ.

Согласно данным газеты, проект документа сейчас находится на рассмотрении в НФА и НАУФОР, а затем будет внесен в комитет Госдумы по финрынку.

Отмечается, что в официальном порядке в Банк России данная инициатива не поступала. Однако в регуляторе рассказали «Известиям», что в целом поддерживают предложения по упрощению фискального администрирования операций с ценными бумагами для инвесторов. В БКС, «Финаме», «Фридом Финанс», Сбербанке, МКБ и Совкомбанке подчеркнули, что поправки облегчат жизнь частным инвесторам, так как им не нужно будет самостоятельно заполнять формы и сдавать отчетность в ФНС. В Сбербанке изданию отметили, что у клиентов возникают сложности со сбором и заполнением документов, и законодательная инициатива сможет им помочь в этом. В Санкт-Петербургской бирже рассказали «Известиям», что поддерживают нововведения, так как они позволят профессиональным участникам предложить удобный для клиентов сервис и повысить привлекательность российского рынка международных акций.

По данным газеты, НАУФОР не только поддерживает предлагаемые поправки, но и вместе с Мосбиржей их инициировал. В пресс-службе НФА сообщили «Известиям», что в целом поддерживают концепцию законопроекта, но некоторые аспекты инициативы требуют доработки. В Минфине не ответили на вопросы «Известий» касательно предлагаемых изменений в Налоговый кодекс.

П.С. Учитывая тренд на автоматизацию процессов, закон будет принят в том или ином виде.

Машина времени и будущая доходность акций

Так или иначе все частные инвесторы, которые поставили себе цель достичь финансовой независимости, рассчитывают на то, что фондовый рынок поможет сохранить и приумножить вложенные средства. Глядя на график индекса S&P500, как-то не очень верится в то, что какой-нибудь “черный лебедь” вообще может появиться и разрушить наши планы.

Как показал 2020 год, этот самый “черный лебедь” появляется оттуда, откуда совсем не ждешь. Потеря капитала не так страшна, как потеря здоровья или жизни. Заранее предугадать как поступить сегодня, чтобы через 20 лет оказаться “в шоколаде”, невозможно. Именно поэтому многие приверженцы FIRE по-прежнему продолжают использовать индексные фонды, как основной способ достижения своих целей. Это работало последние 100 лет, поэтому есть вера (но не уверенность) в то, что и в следующие десятилетия это окажется оптимальным способом накопления капитала.

Сегодня хочу поделиться переводом интересного поста из блога Джима Коллинза, который начал инвестировать в 1975 году и уже давно достиг финансовой независимости. Мне всегда интересно читать посты людей, которые не в теории, а на практике осуществили то, к чему я только стремлюсь.

Переводы других постов Джима Коллинза можно глянуть по ссылкам ниже:

Машина времени и будущая доходность акций (перевод поста, оригинал тут)

В наши дни распространено мнение, что в следующие несколько десятилетий нам следует ожидать более скромной доходности от акций, чем в предыдущие десятилетия. На самом деле это мнение моего личного героя, основателя Vanguard и создателя индексных фондов Джека Богла. Но давайте вместе проведем небольшой мысленный эксперимент.

Предположим, что мы все вместе собрались за пивом или кофе в далеком 1975 году. Я выбрал 1975 год, потому что именно в этом году я начал инвестировать и в этом же году мистер Богл учредил первый индексный фонд. К тому же временной период получается в 40 лет (1975-2015).

Предположим, что кто-то из вас вздыхает и говорит что-то вроде этого:

Так получилось, что я только что вернулся из 2015 года, воспользовавшись машиной времени. Интересно послушать что же произошло за эти 40 лет?

Как вы все знаете, президент Никсон отказался от привязки курса доллара к золоту, что увеличило рост инфляции. Оказывается, стало намного хуже, а в сочетании с застоем в экономике это привело к тому, что кто-то придумал новый термин: стагфляция. Ужасное название.

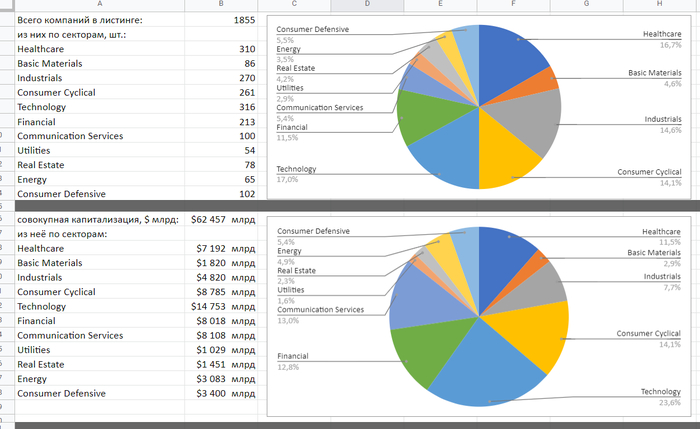

Состояние фондового рынка было настолько ужасным, что в 1979 году издание Business Week заявило о его крахе:

К началу 1980-х годов ставки по ипотеке превышали 15%.

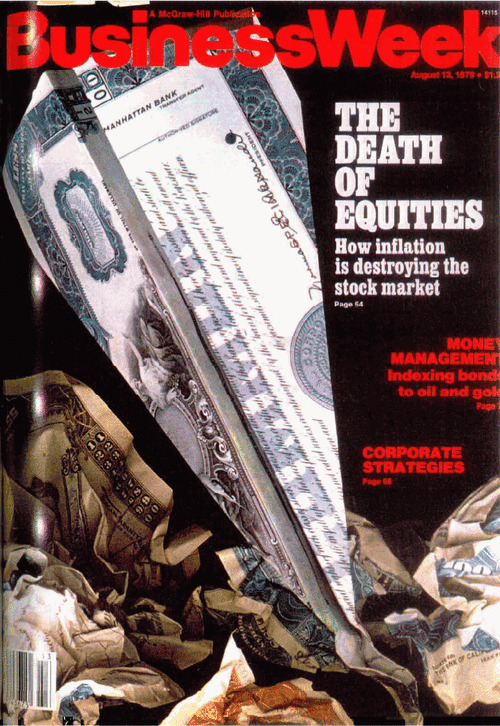

Но затем, примерно в 1982 году, рынок акций развернулся и начал довольно удивительную бычью гонку. По крайней мере, до осени 1987 года и Черного понедельника…

Это было одно из крупнейших процентных падений в истории рынка. Это привело к довольно неприятной рецессии, которая продлилась до 1990-х годов.

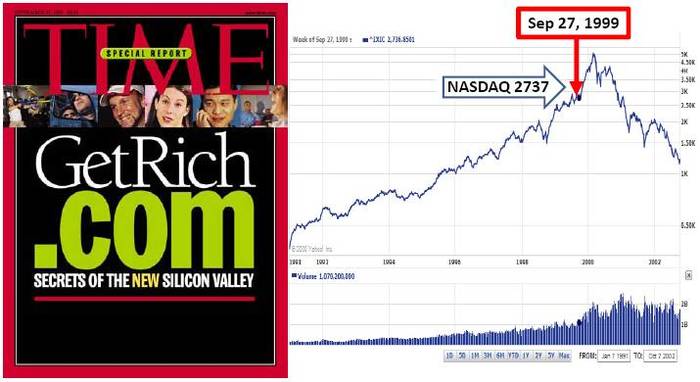

Далее на рынках начали происходить события, которые впоследствии привели к пузырю доткомов.

Как видите, это закончилось довольно плачевно.

Но все это было не так ужасно, как события 11 сентября 2001 г. (самое ужасное нападение на США со времен Перл-Харбора):

В свою очередь, это привело к тому, что США оказались втянутыми в две очень дорогостоящие (как в деньгах, так и в жертвах) войны – в Афганистане и Ираке, которые все еще продолжались, когда я сел в свою Машину времени в 2015 году.

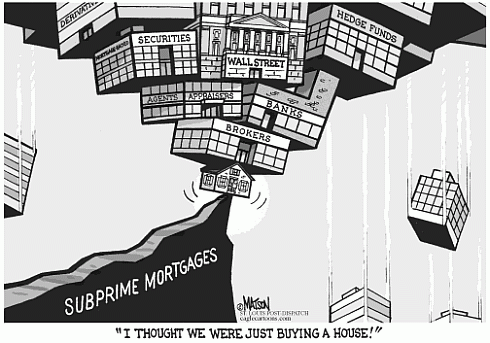

В период между крахом доткомов, 11 сентября и последующими войнами экономика сильно пострадала. В ответ на это процентные ставки были снижены еще больше, и кредит стал еще более доступным.

Понадобится целая книга (или даже 12 книг), чтобы рассказать вам о том, что сделала со всем этим финансовая индустрия.

Достаточно сказать, что это привело к невероятному росту цен на жилье и ипотечному кризису 2008 года. Произошел крупнейший обвал фондового рынка со времен Великой депрессии…

Тогда рынок упал более чем на 50%, и казалось, что дна мы никогда не увидим. Но в 2009 году началось восстановление.

В 2015 году, когда я решил отправиться на Машине времени к вам, рынок снова растет.

Вы можете сказать:

Да, действительно это так.

Фактически, с 1975 по 2015 год он имел среднегодовую доходность чуть менее 12%.

Итак, прогнозирую ли я 12% доходности в следующие 40 лет? Нет, конечно нет. Но я полагаю, что 12% годовых не требуют идеального Золотого Века. Процветание возможно, даже если на этом пути будут различные потрясения, войны, горе и экономические кризисы.

Дополню Джима Коллинза и скажу, что за период с 2015 по 2021 средняя годовая доходность индекса S&P500 составила более 12% без реинвестирования дивидендов и более 14% с реинвестированием дивидендов, не смотря на коронакризис. Но эта доходность без учета инфляции, а реальная доходность окажется скромнее.

Также как и Джим, я не считаю, что нужно рассчитывать и строить свои планы, опираясь на доходность в 12% годовых. Но стоять в стороне и бояться покупать индекс сейчас из-за возможных кризисов в будущем — это очень неразумно, особенно если принять во внимание опыт за последние 45 лет, о котором написал Джим.

Лучшего способа для сохранения своих накоплений от инфляции, чем покупка акций или индексных фондов, я для не вижу. Способы может и есть, но тот риск, который в них заложен, меня не устраивает. Но для кого-то риск инвестиций даже в индексные фонды слишком велик (обычно эти люди приводят в пример индекс японского рынка Nikkei 225). Поэтому принимать решения и нести за них ответственность нужно каждому самостоятельно.

Взято из моего блога в Telegram, где я пишу о своем личном опыте достижения ранней пенсии и финансовой независимости в условиях нашей страны.

КТО ВЛАДЕЕТ РОССИЕЙ #1 СберБанк — самый дорогой российский бренд и самый сильный банковский бренд в мире по версии Brand Finance

Финансовые результаты Сбербанк за 8 мес. 2021г.

*Чистый процентный доход — 1 044 млрд руб.

*Выдано кредитов на 3,7 трлн руб. (в 1,7 раза больше, чем в 2020)/74% потребительских и 48% ипотечных кредитов/

*Выплачено дивидендов акционерам за 2020г — 422 млрд 375 млн рублей

Министерство финансов РФ 50% + 1 акция

Миноритарные акционеры 50% -1 акция (более 816 000 акционеров). Из них 44,37% юрлица нерезиденты.

Нерезиденты по примерным данным: 40% юрлица из США, 30% юрлица Великобритания, 15% и 10% — Европа и Азия и 5%другие)

(Если тема интересна — поддержите плюсом, запилим целую серию по ключевым объектам РФ)

Все статьи из серии «Кто владеет Россией» буду также собирать в телеграм

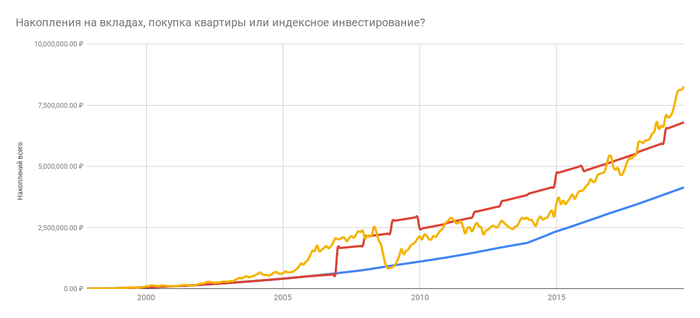

Вклады, недвижимость или фондовый рынок в России: 1997-2021

Два года назад я уже делал пост на эту тему. Суть поста заключалась в том, что я сравнивал три варианта возможных накоплений, начиная с 1997 года и до сентября 2019 года:

Сценарий 1, Ультраконсервативный. Деньги накапливаются на вкладах в банках с ежемесячным пополнением.

Сценарий 2, Прагматичный. Деньги сначала накапливаются на вкладах, а затем в самый удобный для этого момент подключается кредитное плечо — в 2006 году покупается квартира в Санкт-Петербурге под сдачу в ипотеку. Сдача квартиры производится на идеальных условиях: без простоев, без затрат на ремонт и без налогов — и так на протяжении 13 лет.

Сценарий 3, Инвестиционный. Деньги инвестируются в российский фондовый рынок — в индекс Мосбиржи. Данные о дивидендах есть только с 2008 года, так что посчитал будто бы до 2008 года никаких дивидендов не было вообще, после 2008 года они реинвестируются.

Тогда для многих читателей (и для меня в том числе) результат расчётов стал открытием:

Несмотря на то, что мы явно подсуживали недвижимости (мы знаем будущее и знаем время, когда лучше брать ипотеку, квартира сдается в идеальных обстоятельствах, и сопутствующих расходов на приобретение нет), недвижимость шла бок-о-бок с рынком акций, но акции немного обогнали недвижимость.

Прошло 2 года, и я обновил расчёты. Далее представлены результаты расчётов в период с 1997 по 2021 год включительно.

Сценарий 1, Ультраконсервативный

Наш герой начинает с 500 рублей в месяц в 1997 году. Правда, тогда до деноминации это были полмиллиона рублей, половина средней зарплаты. С каждым годом эта сумма повышается на 500 рублей. Так, в 2021 году сумма ежемесячных сбережений уже составила 12’500₽.

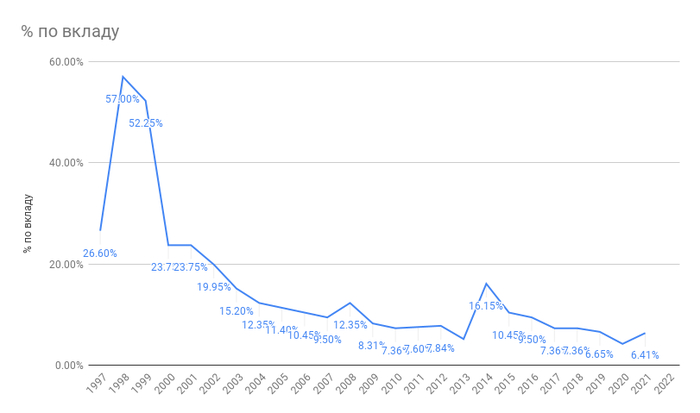

Наш герой нашёл неплохое предложение — % по вкладу почти равен ставке рефинансирования (ключевой ставке ЦБ).

В сумме в сбережения отправлено 1’908’500₽. Через 24 года его вклад принес ему 4’919’500₽ или 2,6х.

Сценарий 2, Прагматичный

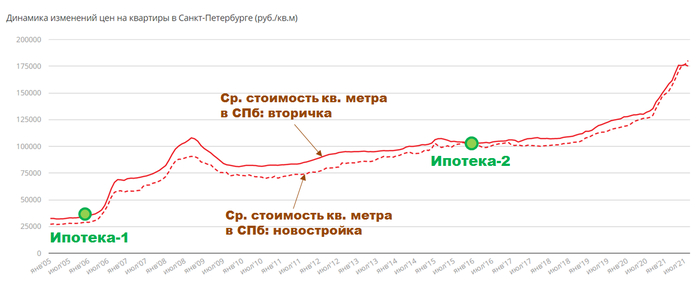

Самый интересный сценарий. Начав на тех же стартовых позициях и накапливая деньги на вкладе на протяжении 8 лет, второй герой берет ипотеку и покупает квартиру под сдачу в Санкт-Петербурге выбрав ИДЕАЛЬНОЕ время для покупки — начало 2006 года. Ипотеки только что стали доступны! Наш герой уже накопил понемногу 508 000 рублей, и берет по средней ставке в 14,9% годовых в ипотеку квартиру 30 кв. м за 1,05 млн ₽ с первоначальным взносом 50% от стоимости жилья. Ипотека успешно выплачивается через 5 лет, и мы уже знаем, что это было хорошей сделкой.

Начиная сдавать квартиру за 8000₽/мес в 2006, он пришел к 25000₽/мес в 2021. Он не тратится на ЖКХ. Он делает это «всерую», не платя налог с прибыли. Он уверен, что квартира вечная, и не страхует её. Квартира сдается всегда, ни месяца простоя за 15 лет. Он не делает в квартире ремонт, даже косметический. Никаких комиссионных расходов при покупке. Банк забыл о страховании жизни ипотечника и имущества в залоге. Не квартира, а золото! Владелец по-прежнему плюсом к арендным платежам откладывает всё те же ежемесячные сбережения.

Благодаря таким идеальным условиям, погашение ипотеки произошло за 5 лет, впоследствии все сбережения и платежи по аренде сверх ипотеки отправлялись на банковский вклад, где к 2016 году вновь накопилась приличная сумма.

Я добавил в расчёт ещё одну хорошую сделку: в 2016 году накопилась сумма, равная 50% от стоимости средней квартиры такого же размера — куплена квартира 30 кв. м за 3,2 млн ₽ в Санкт-Петербурге. Вновь ипотека, которая погашается за 5 лет. Мы снова знаем будущее, и знаем, какой скачок будет в стоимости недвижимости в 2020 году — так что решение оправданное.

И уже два арендных платежа, и оба идеальные — без простоя и без доп. расходов. И дополнительно всё те же сбережения с зарплаты плюсом.

В сумме в сбережения отправлены те же 1’908’500₽. Получены 3’021’000₽ с аренды двух квартир. Они тоже реинвестировались. Через 24 года его талантливое управление недвижимостью в идеальных условиях принесло ему 12’203’500₽ или 6,4х.

Сценарий 3, Инвестиционный

Третий герой придерживается инвестирования в акции из индекса Мосбиржи, докупая каждый месяц акции, несмотря ни на какие новости и кризисы. Начав со 100 пунктов, индекс схлопнулся на 80% (до 20 пунктов) во время дефолта в 1998 году. Во время Мирового Финансового кризиса индекс рухнул с 1900 до 600 пунктов в 2009 году, акции снизились в цене на 65%. Разные причины не давали индексу расти с 2012 до 2015 года, несмотря на бурный рост рынков других стран. Наш герой докупал, несмотря ни на что. 2020 год на фоне предыдущих сотрясений выглядел мягче — акции упали всего на 34%.

Все дивиденды, которые герой получил до 2008 года, он просто складировал и никуда не инвестировал, начав реинвестировать их только в 2008 году (просто у Мосбиржи данные по накопленным дивидендам публикуются с 2008 года). Я брал данные по индексу, который учитывает налоги с дивидендов. То есть, результат будет за вычетом налогов.

В сумме в сбережения отправлены те же 1’908’500₽. Но несмотря на все невзгоды, результат третьего героя составил 13’229’500₽ или 6,9х.

1. Недвижимость и акции по-прежнему показывают примерно одинаковую доходность при одинаковых вложениях на 24-летнем периоде.

2. При этом, акции показывают гораздо большую волатильность, что не есть хорошо.

3. Для недвижимости здесь избраны идеальные условия. Стоит помнить, что инвестиции в недвижимость помимо процентов по ипотеке и оплаты жилищно-коммунальных услуг (это учтено), влекут за собой множество доп. расходов: страховка (при ипотеке — неизбежно, но и без неё желательно); расходы на ремонт (косметический и капитальный — в расчёте за 15 лет сдачи квартиры не проводился ни один, ни другой); возможные простои; налоги (по сути, сейчас между властью и арендодателями заключен негласный пакт, по которому налог с этого дохода не платит почти никто) и иные мелкие расходы. Даже часть этих расходов значительно снизила бы результат.

4. В акциях тоже есть неучтённые моменты, но они могли повлиять на результат в обе стороны: до 2008 года нет официальных данных по индексу полной доходности с учётом дивидендов, поэтому в результате не учтены дивиденды за более чем 10 лет. Вместе с тем не учтены и комиссионные расходы на покупку ценных бумаг, а в начале срока они могли быть высокими — только с недавних пор мы имеем возможность покупать акции, платя мизерные комиссии.

5. Акции — не для слабонервных. Помните, что они сопряжены с повышенным риском, который вознаграждается повышенной доходностью на действительно длинных временных периодах.

6. Я ожидал увидеть более убедительный результат в акциях. Если бы тот же самый замер был сделан в 2020 году, мы бы увидели превосходство недвижимости.

Через пару лет вновь повторю расчёты.

ЦБ раскрыл статистику по физлицам на бирже. Отражение российской действительности в обзоре регулятора. Выжимка из документа

13 сентября вышел информационно-аналитический материал, который был подготовлен Центральным банком России и носит название «Обзор ключевых показателей профессиональных участников рынка ценных бумаг».

Он содержит в себе много статистики по физическим лицам. Я подготовил вам выжимку тех моментов, которые показались мне интересными.

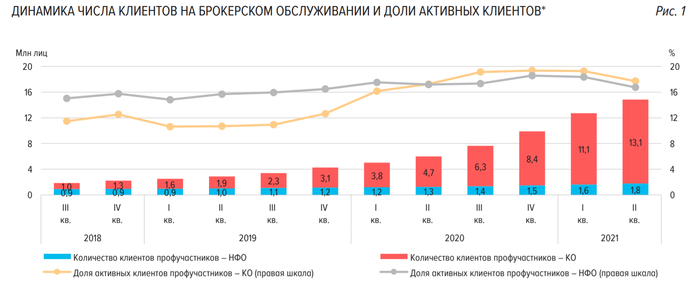

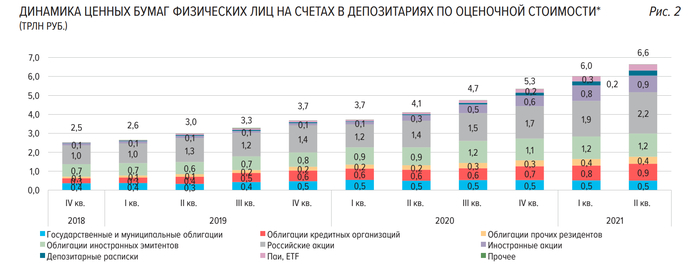

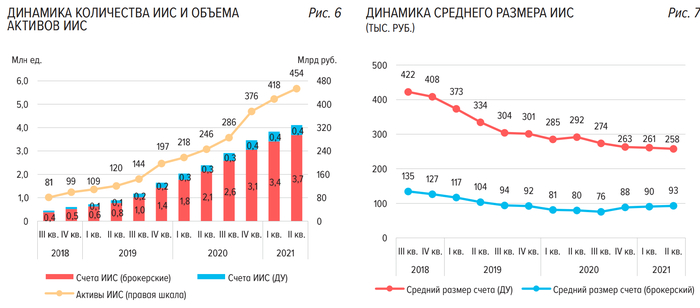

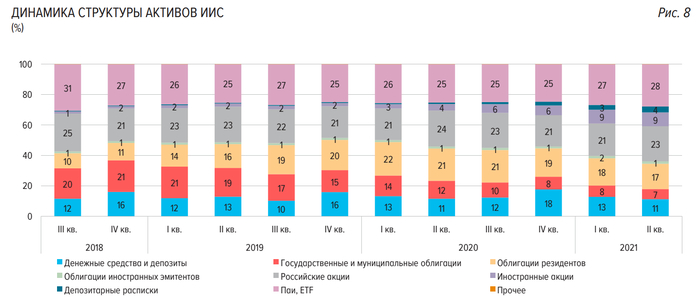

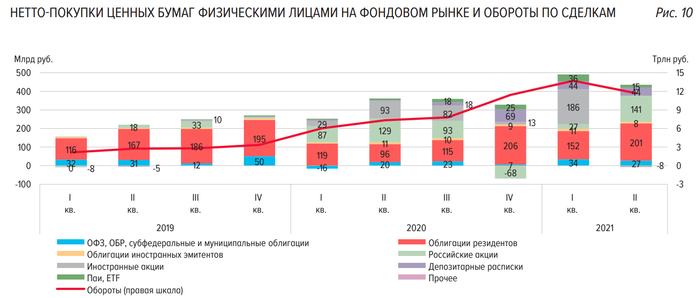

Динамика числа клиентов и объемов активов

Распределение по регионам

Сортировка в таблице по количеству клиентов с фондированными счетами на 1 тыс. населения

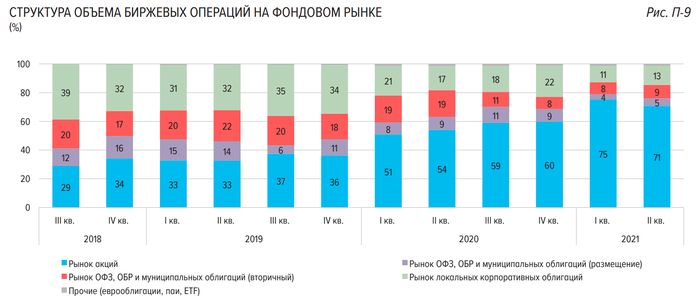

Про структуру торгов

Статистика оставляет двоякие впечатления. С одной стороны количество счетов, клиентов, объемов активов растет, что вроде бы хорошо. Но с другой стороны прослеживается насущная картина, которая проглядывается и без прочтения аналитики ЦБР: большая часть денег на счетах принадлежит клиентам из финансово благополучных регионов: Москва, Московская область, Санкт-Петербург. Что в целом логично и предсказуемо.

Кроме того, в материале ЦБ дает свое видение на дальнейшее развитие рынка брокерских услуг среди физических лиц:

Таким образом, периодическое сравнение вовлеченности российского населения в фондовый рынок (8% от всех проживающих в стране) с нашими заокеанскими партнерами (чуть ли не каждый второй в США) говорит нам о том, что в нашей стране есть еще непаханое поле и приличный потенциал. Но также стоит понимать, что на раскрытие данного потенциала потребуется немало времени, т.к. прежде всего должны повыситься доходы населения, а это процесс не быстрый. И если идти от обратного, то в США инвестирует каждый второй просто потому, что они — ведущая экономика мира и благосостояние среднестатистического «Джона» намного выше среднестатистического «Ивана».

На сем откланяюсь. Кому интересно ознакомиться с обзором ЦБ самостоятельно — прикрепляю ссылку на первоисточник.

О своих личных финансах и том, как я пытаюсь их сохранить и приумножить, рассказываю в своем авторском блоге. Вдруг кому интересно 🙂

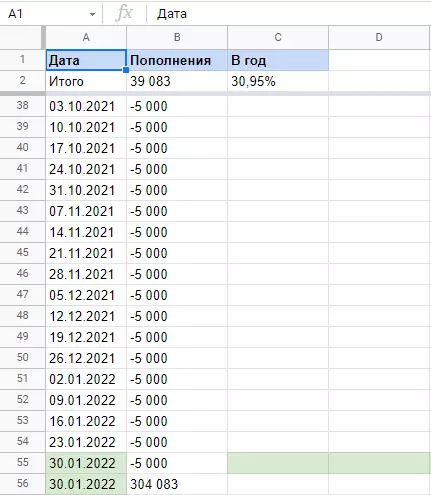

Итоги 3х лет инвестиций. Закрытие ИИС

Подвожу итоги 3х лет инвестиций.

Постил год назад итоги второго года, и 2 года назад итоги первого года, кому интересно, почитайте:

Инвестиции в акции. Итоги года

ИИС я решил открыть в 2018 году, перенеся на него первую сумму денег с депозита.

Получал налоговый вычет 3 раза.

Покупаю только дивидендные российские акции и разбавляю портфель облигациями и парой фондов.

Если посчитать весь мой доход за 3 года с учётом всего, получится среднегодовая доходность 25,8% в рублях. Депозитов таких просто не существует, а значит относительно депозита, с которого я перешёл в ценные бумаги — я в огромном плюсе.

Стоит отметить, что для получения этого результата я вообще практически ни чего не делал. Просто пополнял баланс и покупал бумаги.

В прошлом посте уже писал, что пришёл к стратегии «купил и держи». Т.е. теперь я бумаги просто не продаю. Выбираю те, что приносят ежегодные дивиденды и просто держу их. При этом пополняю баланс и совершаю сделки примерно раз в 3-4 месяца. Т.е. практически не уделяю этому своё время. Просто придерживаюсь простых правил о которых уже сотню раз рассказано на пикабу (диверсифицируй, не спекулируй, имей подушку безопасности).

Состав портфеля у меня практически не изменился с прошлого года, только добавились облигации и фонды

В прошлом году я писал, что мой портфель на двухлетнем интервале обгоняет индексы, в этом году пишу, что индексы обгоняют мой портфель на трехлетнем интервале. Но не вижу в этом ничего страшного.

Далее про закрытие ИИС

Зачем закрывать ИИС?

Это нужно не всем. Каждый индивидуально решает нужно ли ему это.

Причина 1: Деньги, накопленные на ИИС нельзя тратить. А я хочу, чтоб они всегда были у меня под рукой. Легкодоступны.

Причина 2: Для получения максимальной выгоды от ИИС необходимо пополнять его на 400т.р. в год. А я не уверен, что каждый следующий год смогу выделять из своих доходов 400т.р. Поэтому, закрыв ИИС я могу использовать накопленные на нём деньги для последующих пополнений нового ИИС и получения максимально возможного налогового вычета.

Причина 3: На ИИС не действует льгота на долгосрочное владение (ЛДВ) бумагами. Т.е. если вы купили бумагу, а через 3 года продали её на ИИС — с вас удержат налог 13% от прибыли с этой бумаги. Если же вы продали эту же бумагу на обычном брокерском счёте — можно воспользоваться ЛДВ.

По третьей причине мне необходимо было не просто закрыть ИИС, а перенести с него все бумаги, которые дали доход на обычный брокерский счёт. Закрыть ИИС без переноса бумаг можно просто позвонив на номер 900. С переносом всё сложнее.

Как закрыть ИИС с переносом бумаг на обычный брокерский счёт?

У меня ИИС был открыт в сбере. Очень подробно процедуру закрытия в сбере написал @bibeo

Выгодное (для инвестора) закрытие ИИС — совмещаем в одном счете оба типа («А» и «В»)

За такие посты памятники ставить надо. Я не буду повторяться, опишу очень кратко свой опыт:

Перенос каждой бумаги (не количества, а тикера), у сбера стоит 465р. А это значит, что имеет смысл переносить только те бумаги, которые за счёт роста цены принесли больше 465/13*100=3 577р. Остальные бумаги лучше просто продать, а потом если надо докупить уже на обычном счёте.

Шаг 1: Записаться на приём в офис сбера (не любой, а конкретный, адреса здесь)

Шаг 2: Приехать в офис, подписать пару бумажек (анкету инвестора и заявление), там вам расскажут ваши дальнейшие действия.

Шаг 3: Самое сложное. Тут подробнее.

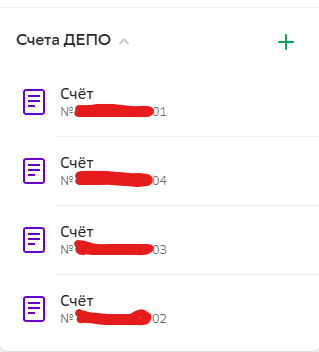

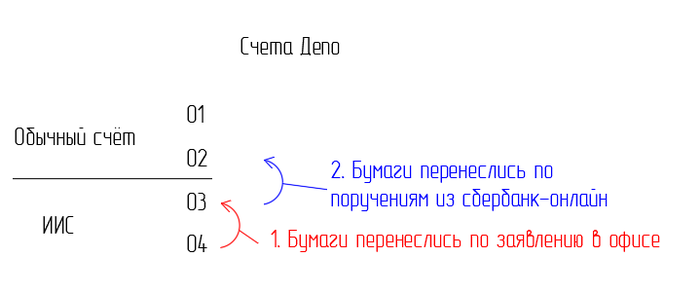

Изначально у вас имеется 4 счёта Депо. Вы можете увидеть их в Сбербанк-Онлайн.

Вначале они скрыты, чтоб отобразились, там в Сбербанк-онлайн нужно какую-то анкету подписать через СМС. И тогда список отображается.

Счета имеют одинаковые номера, отличается только последняя цифра (от 01 до 04)

Я не знаю всех тонкостей, зачем их 4, но суть в том, что 01 и 02 — относятся к вашему обычному брокерскому счёту, а 03 и 04 к ИИС. Бумаги которые вы видите у себя на балансе — отражены в счёте 02 и 04.

После подписания заявления на шаге 2, у меня в тот же день бумаги с счёта 04 переместились на счёт 03. Таким образом они всё ещё остались на ИИС, но в приложениях я их уже не видел. (Счета 01 и 03 не видны в приложениях). Теперь нужно составить поручения по каждой из бумаг, чтоб перенести их с счёта 03, который относится к ИИС на счёт 02, который относится к обычному брокерскому счёту. По рекомендации девушки из сбербанка я звонил в депозитарий сбера и там девушка мне по шагам объяснила куда нажимать, куда что писать. Таким образом я отправил 12 поручений. По одному на каждую бумагу.

Если запутались, вот картинку нарисовал:

Итак 12 поручений на перенос бумаг стоили мне 12*465=5580р

Это примерно на 35т.р. меньше, чем мне пришлось бы заплатить налогов, если бы я не переносил бумаги, а просто продал их и вывел деньги.

Шаг 4: Там же в сбербанк онлайн нужно получить выписки по операциям на счетах депо, которые относятся к ИИС, т.е. по счетам 03 и 04

@bibeo в своём посте писал, что

Но мне в депозитарии сказали, что нужно только по 03 и 04 за весь период существования ИИС. Каждая выписка стоила по 150р, за 2 выписки я заплатил 300р.

Эти выписки + отчёт об операциях по ИИС + чеки об оплате я отправил в офис сбера и записался на новое посещение офиса.

Шаг 5: Снова приехал в офис, подписал заявление на предоставление вычета. Всё.

Шаг 4 и 5 нужны, чтоб доход по бумагам, появившиеся на вашем обычном счёте не считались по их полной стоимости, а учитывались ваши расходы при покупке их на ИИС. А так же, чтоб по этим бумагам учитывалась дата их приобретения.

@bibeo потратил на закрытие ИИС и перенос бумаг 40 дней. Я уложился в 11 дней.

День 1 — утро. Подписал заявление, вечер — сформировал поручения, оплатил их.

День 2 — вечер. Бумаги с ИИС перенеслись на обычный счёт. Деньги с ИИС пришли на карту.

День 4 — сформировал выписки по движению бумаг.

День 8 — мне позвонили из сбера и сказали, что можно подъезжать, подписывать заявление

День 10 — приехал в офис, подписал заявление

День 11 — В сбербанк-инвестор отобразились корректные цены приобретения бумаг.

Наш офис принимает посетителей 2 раза в неделю (вторник, четверг), если бы принимали каждый день — уложился бы ещё быстрее.

Немного про мой сайт.

В прошлогоднем посте я писал, что сделал себе сайт для учёта инвестиций. Принцип работы такой: заводишь все свои сделки на сайт, он расчитывает портфель. Данные по стоимости бумаг сайт тянет автоматически с московской биржи. И всё было супер, пока мне не написали из московской биржи, что я получаю данные неправомерно. Услуга предоставления этих данных стоит 15т.р. в месяц. Я писал эту историю на vc.ru , кому интересно почитайте https://vc.ru/tribuna/216191-izi-invest-ru-besplatnyy-sayt-d.

Сайт теперь убыточный, но я считаю его перспективным.

Посещаемость растёт, а значит он будет окупаться рано или поздно.

Дальше я открою новый ИИС и продолжу инвестировать. В следующем году ожидаю получить налоговый вычет даже без подачи деклараций. Налоговая обещает, что всё будет учитываться автоматически и достаточно будет просто подать заявление через личный кабинет nalog.ru

Очевидно власти многое делают, чтоб оживить российский фондовый рынок. В новостях постоянно мелькают сообщения об ИИС. Ввод ИИС 3 типа, предложение увеличить налоговый вычет с 400т.р. до 1млн для тех, у кого ИИС открыт больше 3х лет. Может ещё что-то новое придумают. Буду следить за развитием событий и постараюсь не упускать возможностей.

Добавлю, в Сбербанке мне сказали, что при открытии нового ИИС автоматом откроется ещё один брокерский счёт. Т.е. у меня будет ИИС и два обычных счёта. По другому сделать нельзя.

В мобильном приложении Сбербанк-инвестор авторизация происходит по номеру счёта, т.е. там можно увидеть либо старый брокерский счёт, либо ИИС и новый счёт. Одновременно всё не видно.

Порекомендовали установить новое приложение Сбер-инвестор. Там авторизация через СберID и видны сразу все счета.

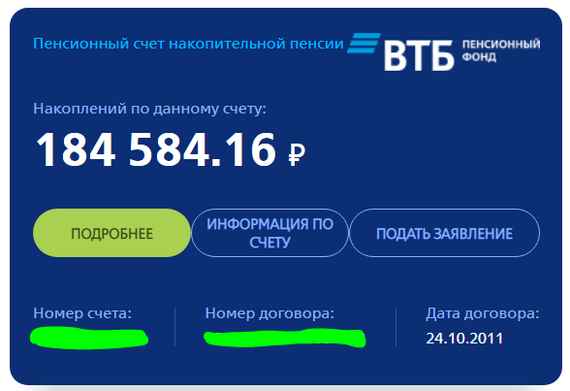

Негосударственный пенсионный фонд. Продолжаю считать свою накопительную пенсию

НПФ ВТБ, где у меня хранится скромная «замороженная» накопительная часть пенсии, прислал гордое письмо:

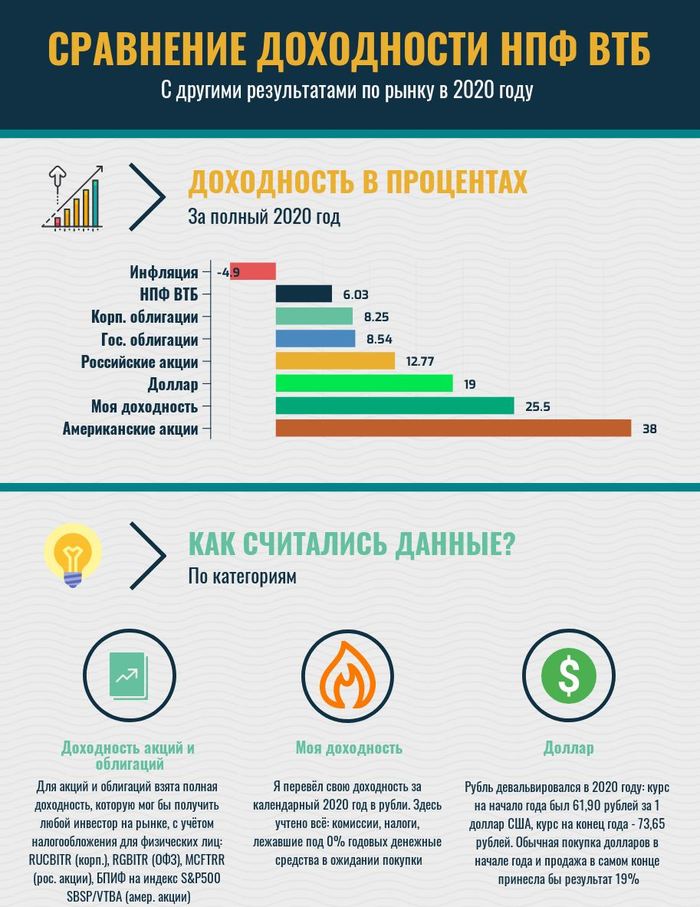

Ого, целых 6,03%! Я сравнил эту доходность с инфляцией за 2020 год, с индексами облигаций, к которым по всей видимости привязан НПФ, с доходностью российских и американских акций, простой покупкой доллара, своей доходностью в пересчёте на рубли (полной, с учётом неэффективных лежавших просто в кеше денег, комиссий и налогов). У меня после моего поста на Пикабу Негосударственный пенсионный фонд. Считаю свою накопительную пенсию не было иллюзий по поводу того, что наши НПФ управляются крайне неэффективно. Но возможно, у кого-то ещё сохраняются эти иллюзии.

Добавляю данные в свои расчёты за 2020 год:

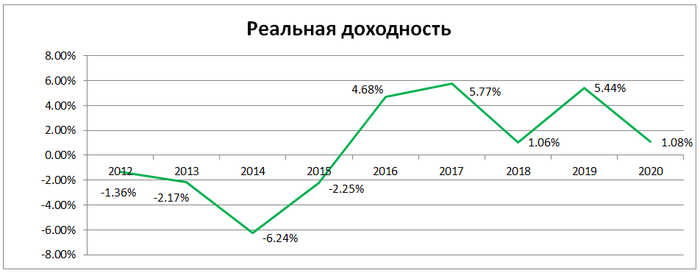

Объявленная доходность даже ниже, чем у фонда «молчунов» (6,87%), ну ничего, ВТБ ещё покажет таланты в управлении 😀 Не забываем об инфляции:

Чуть-чуть я накосячил с формулой расчета реальной доходности в июне 2020, когда считал цифры для 2012-2019, исправляюсь, теперь формула правильная:

Что ж, НПФ ВТБ стабильно плох («зато стабилен!», скажут защитники стабильности). Стабильно он выдает +1% реальной доходности на диапазоне 9 полных лет. Это значит, что мой прогноз по прибавке «замороженной накопительной пенсии» в размере 800 рублей в месяц актуален 💩

Это было одной из причин, почему я создал «частный семейный пенсионный фонд», и управляю им самостоятельно вот уже третий год. Никто обо мне не позаботится, если я сам о себе не позабочусь.

Я не профессионал в области финансов — я абсолютный дилетант. Тем не менее, с моим ужасным дилетантским подходом, мне удалось выдать доходность 25,5%, обогнав в несколько раз профессионального управляющего ВТБ. Мой секрет прост и туп до посинения:

1. Зарабатывай больше, чем тратишь.

2. Разницу — инвестируй.

3. Инвестируй во что угодно, главное не в откровенное говно.

4. Не продавай 10 лет.

Самая большая сложность здесь — в пункте №3, для себя я решил, что попасть на откровенное говно — шанс минимальный при покупке акций крупнейших мировых и российских компаний.

Секрет же плохого результата НПФ ВТБ, как и любого другого пенсионного фонда в России не в том, что злой управляющий хочет обмануть клиентов — проблема гораздо глубже. Наше регулирование, и наш ЦБ сделали всё возможное, чтобы НПФ не могли выдавать хороший результат, обложив их нормами, в результате которых они обязаны 90%+ хранить в коротких низкодоходных облигациях, что по мировым нормам пенсионного управления — дичь.

Если бы я не был настолько труслив в своих решениях и не был подвержен влиянию армагедонщиков («ко-ко-ко пузырь» — я это слышу на протяжении почти трех лет), я бы смелее избавлялся от денежной позиции, которая практически не давала никакой доходности, и получил бы более высокий результат, но ничто человеческое мне не чуждо.

Следить за моим глобальным экспериментом можно здесь, на Пикабу (возможно, здесь когда-нибудь всё-таки решат проблему с оповещениями для подписчиков, потому что я уже не раз получал обратную связь, что просто мои посты не появляются в ленте) или в моем блоге в Telegram

Счет в НПФ мой, расчеты мои, тег моё.

Страх и ненависть в Тинькофф Инвестициях или как я получал статус квалифицированного инвестора

Я являюсь клиентом банка Тинькофф с 2014 года. В то время процент на остаток по дебетовой карте был 8%, а банк назывался “Тинькофф Кредитные системы”. Договор на брокерское обслуживание я заключил ещё в 2017 году, когда Тинькофф предоставлял выход на биржу не самостоятельно, а через БКС брокера. Очень многим своим знакомым и друзьям я рекомендовал и банк и брокера, потому как сервис был действительно на высоком уровне.

Но с какого-то момента, пользуясь продуктами Тинькофф, я начал сталкиваться с не очень приятными ситуациями. Довольно долгое время высокая репутация Тинькофф по инерции сглаживала все шероховатости и острые углы. Но всегда есть последняя капля, которая разливает чашу терпения. Этой каплей стало получение статуса квалифицированного инвестора у брокера АО “Тинькофф Банк”, о котором я подробно расскажу ниже.

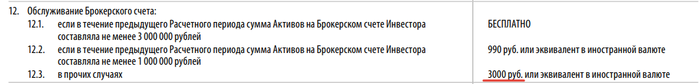

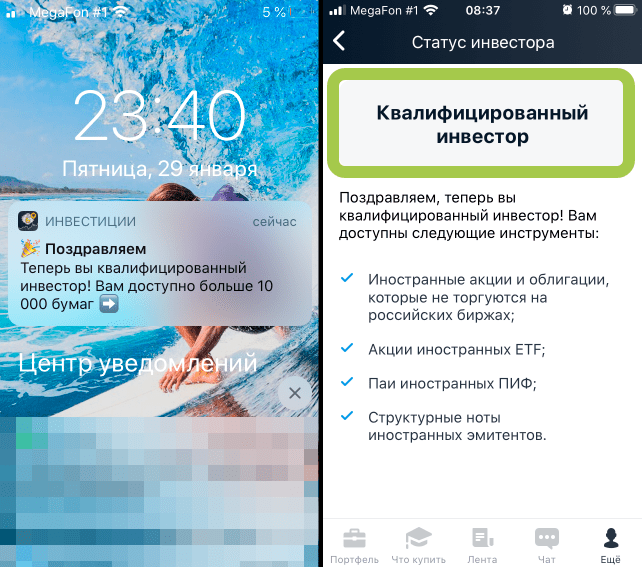

На официальном сайте Тинькофф есть следующая информация: Статус квалифицированного инвестора можно получить только на тарифе «Премиум». Это бесплатно.

Только вот сам тариф “Премиум” стоит 3000 ₽ / месяц, если, конечно, у вас нет на брокерском счете 3.000.000₽ (в этом случае тариф предоставляется бесплатно).

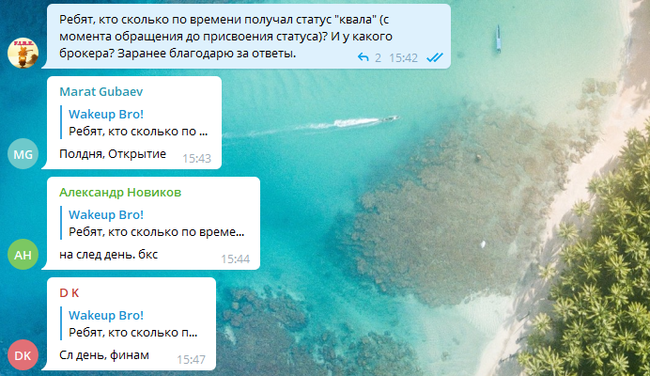

Получается, что для получения статуса квалифицированного инвестора у брокера Тинькофф нужно обязательно подключить тариф “Премиум”, в то время как другие популярные брокеры (ВТБ, Открытие, Финам, БКС) могут присвоить этот статус на любом своем тарифе и там это действительно бесплатно. Неприятно, конечно, но пережить можно.

К моему счастью, покопавшись в интернете, я нашел маркетинговую акцию от Тинькофф, которая дает возможность попробовать тариф “Премиум” бесплатно в течение одного месяца. Если кратко, то для участия в акции необходимо наличие 1.000.000 ₽ на счетах в банке Тинькофф или на брокерском счете. Суммы на ИИС, к сожалению, не учитываются.

Имея более 1 млн. ₽ на своих счетах, я решил воспользоваться этой акцией и подключил себе тариф “Премиум”. Оформлю статус “квала” и заодно посмотрю какое же оно на самом деле Премиальное обслуживание от брокера Тинькофф – подумал я.

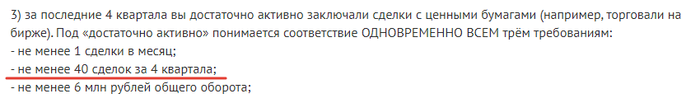

Одно из требований Банка России для признания физического лица квалифицированным инвестором:

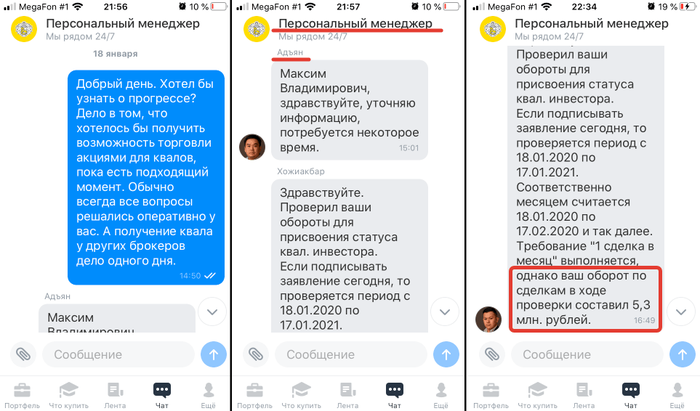

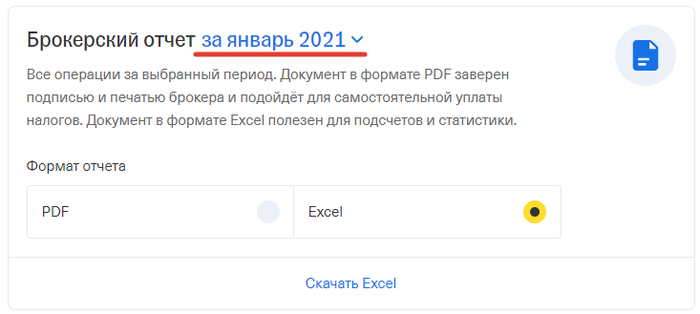

Просматривая свой брокерский отчет я обнаружил, что в IV квартале 2020 года у меня было 9 сделок, но в сумме за все 4 квартала сделок было больше 40.

Прежде чем обратиться в чат для получения статуса квалифицированного инвестора я решил уточнить этот момент. В моем понимании фраза “в среднем” означает, что в одном квартале я мог совершить 5 сделок, а в другом 20 сделок и получится, что в среднем у меня (20+5)/2 = 12,5 сделок за два квартала. Я попробовал поискать информацию на этот счет в интернете и в одном из блогов на сайте banki.ru нашел подтверждение своим предположениям:

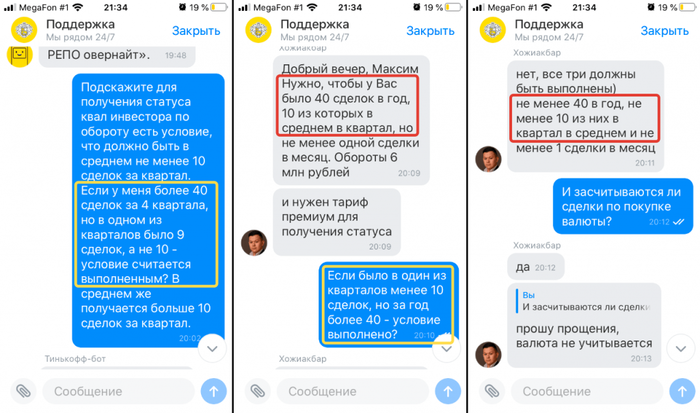

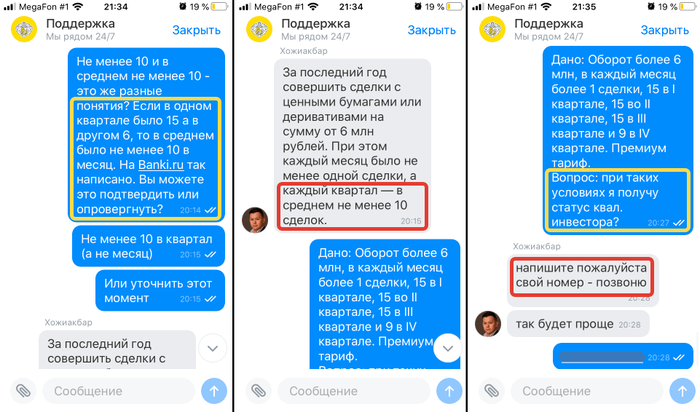

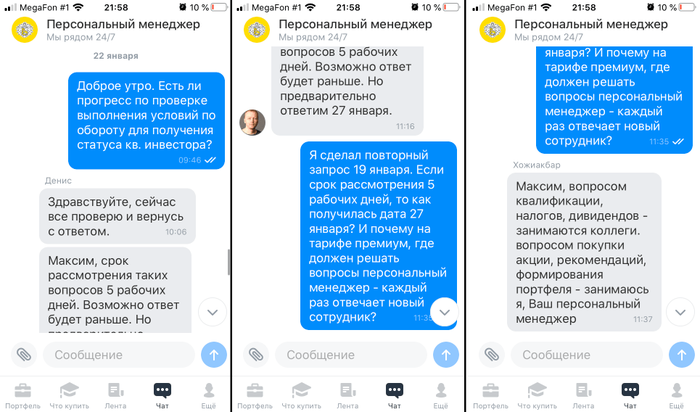

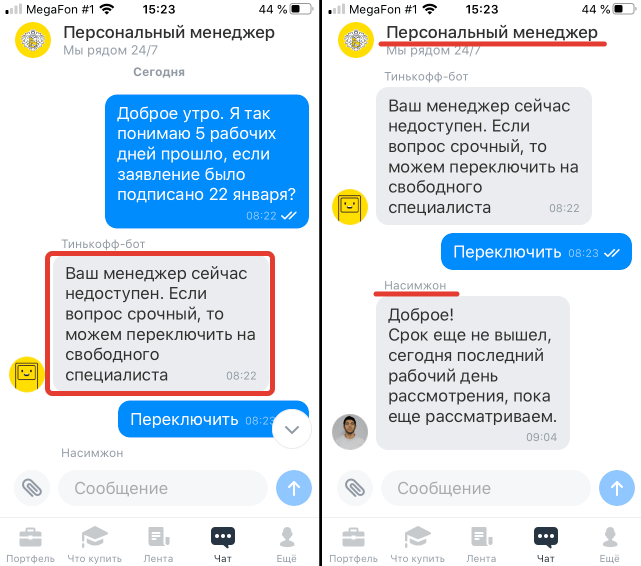

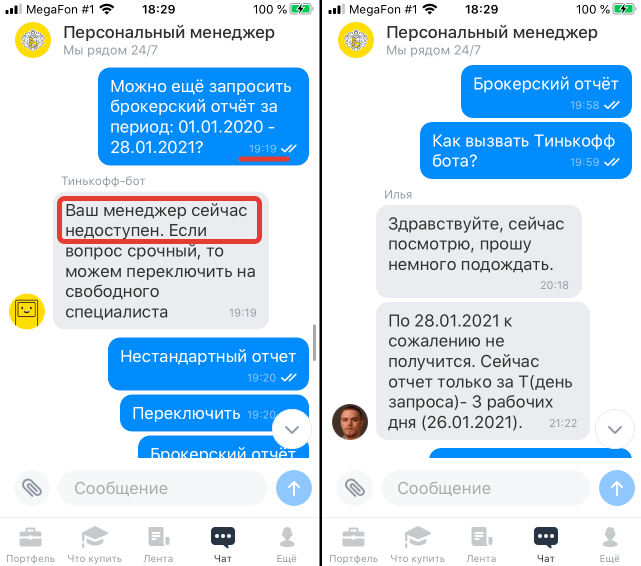

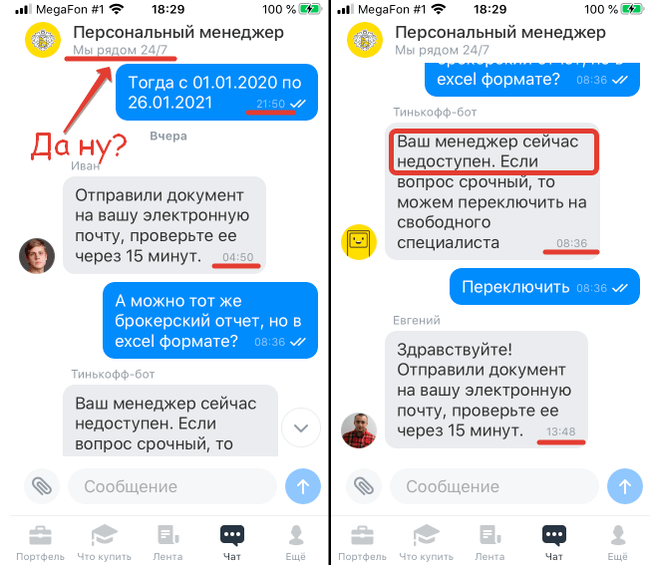

Но решил уточнить этот момент в чате поддержки брокера Тинькофф:

В телефонном разговоре менеджер Тинькофф уже в 4-ый(!) раз сообщил мне, что я должен совершить в среднем не менее 10 сделок в квартал. Но после 5-ти минут разговора, приводя различные доводы и ссылаясь на другие информационные источники, я всё-таки добился нужного мне ответа: “Да, при таких условиях вы удовлетворяете требованиям ЦБ РФ для получения статуса”.

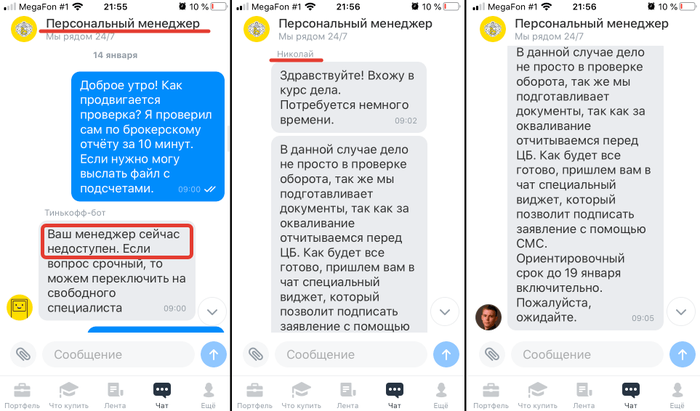

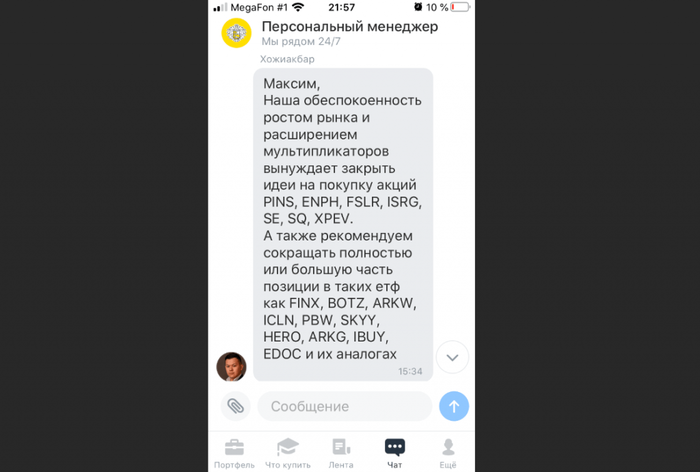

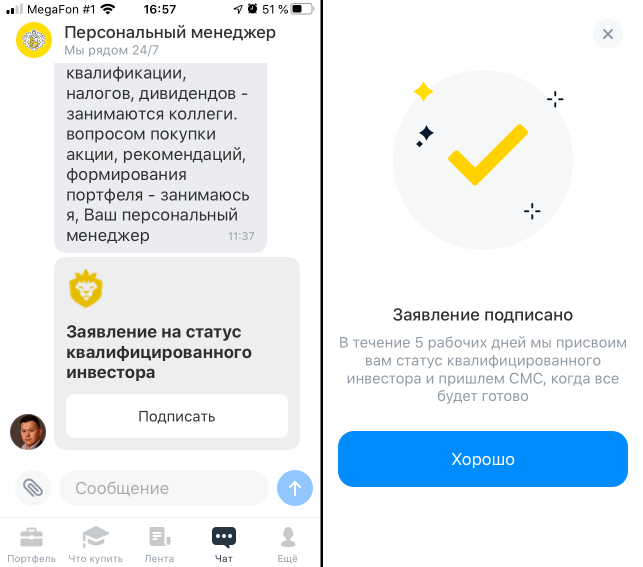

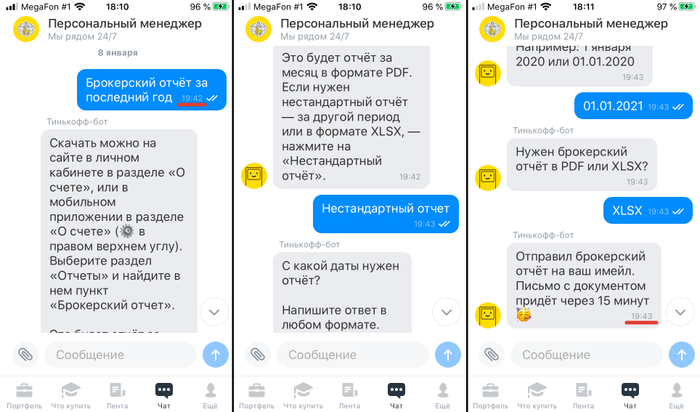

12 января 2021 года я через чат прошу подключить мне тариф “Премиум” (по акции 1 месяц – бесплатно) и после подключения тарифа сразу же сообщаю менеджеру, что желаю получить статус квалифицированного инвестора.

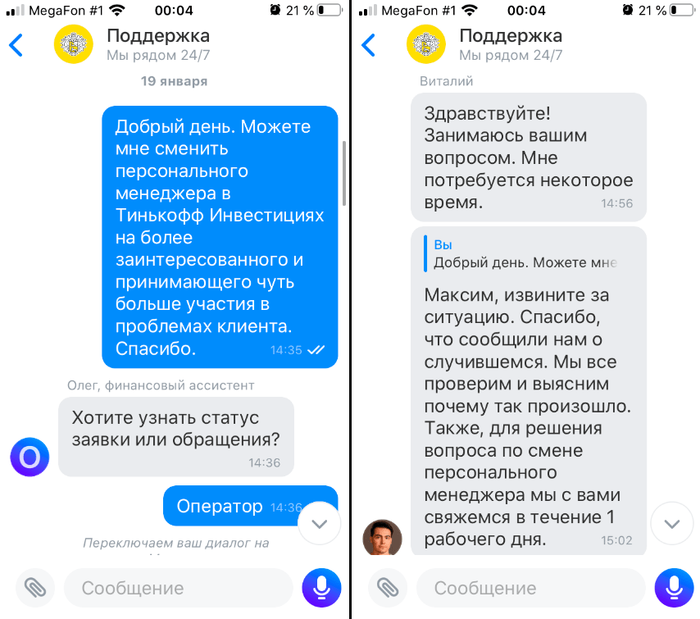

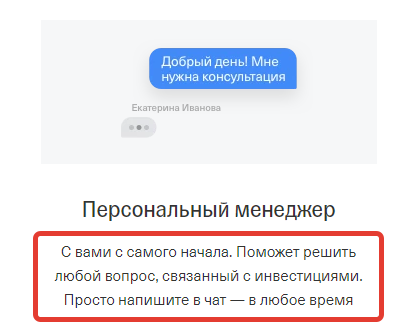

На сайте Тинькофф и в подробных условиях по тарифам указано следующее: В рамках тарифа «Премиум» клиент получает поддержку персонального менеджера. Отличная новость, подумал я, ведь теперь моими вопросами будет заниматься компетентный персональный менеджер. Возможно, что после тестового периода тарифа я уже не смогу отказаться от премиального обслуживания и буду согласен платить 3000 ₽ в месяц, чтобы получать качественную и быструю поддержку от одного человека, который в курсе моих вопросов. Как же сильно я ошибся.