Венчурное инвестирование

Оглавление

Венчурное инвестирование

Venture

«Рискованное начинание»

Предоставление средств на долгий срок молодым компаниям, находящимся на ранней стадии развития, в обмен на долю в этих компаниях. Венчурный капитал предоставляет собой финансовое звено инновационной инфраструктуры, объединяющее носителей капитала и носителей технологий, и именно он решает проблему финансовой недостаточности в секторе стартующих инновационных проектов. Благодаря венчурному капиталу были созданы такие компании как Intel, Microsoft, Google, Яндекс, Abbyy Россия (Аби), A4Vision и другие.

Содержание

Под венчурным инвестированием подразумевается приобретение акционерного, уставного капитала новых или растущих компаний, при этом приобретенная доля меньше контрольного пакета. Инвестируемые средства направляются преимущественно на развитие бизнеса, а не на выкуп долей существующих акционеров (основателей) компании.

Бизнес-ангелы и посевные фонды

Бизнес-ангелы — это частные инвесторы, состоятельные лица с большим опытом, которые по разным причинам вкладывают свои свободные деньги и опыт («умные деньги») в бизнес идеи новичков. Типичный объём инвестиций в стартап — $50-300 тыс. Приходится считаться с высоким уровнем риска, так как на новых рынках не хватает статистики о рисках. Кроме того, из-за ограниченности средств, инвестор не может обеспечить высокую диверсификацию. Контракты с основателями компаний во многих аспектах неформальные, что затрудняет возможности контроля над бизнесом.

Бизнес-ангелы обычно одновременно занимаются многими проектами, так как большинство из них потерпят крах и только один из многих принесёт прибыль, которая может окупить остальные убытки. Так, один из первых инвесторов компании Google — Энди Бехтольсхайм — сейчас миллиардер.

Бизнес-ангелы инвестируют часть собственных средств в инновационные компании самых ранних стадий развития — «посевной» (seed) и начальной (start-up), поддерживая их техническое и коммерческое развитие. Они не одалживает деньги, как банк (долговое финансирование), а предоставляют деньги, связи и опыт в обмен на долю акций в новой компании (долевое финансирование).

Посевной фонд инвестирует на стадии, когда компания лишь определяет концепцию своего бизнеса и создает прототипы продуктов или технологий. Первый крупный фонд посевных инвестиций в России планирует создать РВК.

Максимальная выручка компании, которая сможет претендовать на получение инвестиций от посевного фонда РВК, за последние четыре квартала не должна будет превышать 25 млн руб, считают в РВК. Кроме того, она должна быть моложе трех лет. Также в предполагаемых условиях для нового фонда будет прописано, что объем первоначального раунда инвестиций в компанию — не более 25 млн руб., а некоторое количество ее акций принадлежит авторам и разработчикам новой технологии. Компании, в которые готова инвестировать РВК, должны разрабатывать продукцию или оказывает услуги из перечня критических технологий.

Стадии жизненного цикла получателя инвестиций

Посевная стадия (seedstage): у компании есть концепция, идея продукта, но готовый продукт отсутствует; ведется работа над прототипом.

Стадия стартапа (start-upstage): у компании имеется пилотная версия продукта или первая версия для демонстрации; осуществляется тестирование продукта.

Ранняя стадия (earlystage): продукт компании готов к выходу на рынок, осуществляется тестирование спроса.

Стадия расширения (expansionstage): продукт принят рынком, наблюдается быстрый рост продаж и спроса.

Поздняя стадия (laterstage): компания трансформируется в крупную организацию, демонстрирует признаки публичной компании.

Венчурные фонды

Существуют частные, частно- государственные и корпоративные фонды (инвестируют в интересах корпораций-учредителей). Вот некоторые из них, работающие в России:

Частные фонды

- Финам Информационные технологии

- Атланта Старт

- Атланта Венчур

- Baring Vostok Capital Partners

- Kite Ventures

- DFJ VTB Capital Aurora

Частно-государственные фонды

- Российская венчурная компания (РВК)

- Фонд Москвы под управлением «Альянс Росно УА»

- Фонд Мордовии под управлением «Альянс Росно УА»

- Фонд Перми под управлением «Альянс Росно УА»

- Фонд Красноярский под управлением «Тройки Диалог»

- Фонд Московской области под управлением «Тройки Диалог»

- Венчурный фонд Татарстана под управлением «Тройки Диалог»

- ВТБ Фонд Венчурный (совместно с РВК)

- Фонд Санкт-Петербурга под управлением ВТБ УА

- Фонд Нижегородский под управлением ВТБ УА

- Фонд Саратовский под управлением ВТБ УА

Корпоративные фонды

Краудинвестинг (акционерный краудфандинг) и Краудлендинг

Краудинвестинг или акционерный краудфандинг — альтернативный финансовый инструмент для привлечения капитала в стартапы и предприятия малого бизнеса от широкого круга микроинвесторов.

Краудлендинг — кредитование физлицами других физлиц (P2P-кредитование) или компаний (P2В-кредитование) через специальные интернет-площадки.

- подробная статья Краудинвестинг и Краудлендинг

- VentureClub.co

- StartTrack (Старттрек)

Типовые требования к соискателям венчурных инвестиций

Малое предприятие в научно-технической сфере. Организационная форма — ООО или ЗАО.

Основной деятельность — внедрение и коммерциализация результатов НИОКР, изобретений, усовершенствований и инноваций в научно-технической сфере.

Наличие продуманного плана реализации проекта в виде оформленного бизнес-плана.

Наличие прав интеллектуальной собственности, патентов, авторских прав, или реальная возможность получения таких прав на результаты научно-технической деятельности.

Возможность реализации проекта в течение не более 6 лет.

Готовность инициаторов проекта к партнерству с венчурным фондом, участие фонда в акционерном капитале предприятия (фонд приобретает контрольный или блокирующий пакет).

Финансовая эффективность проекта не менее 70% IRR (внутренняя норма рентабельности).

Рынок венчурных инвестиций в России

- Корпоративный венчур в ИТ-индустрии России

- Венчурные инвестиции в России

- Венчурные инвестиции в ИТ-сектор России

Венчурные инвестиции на Украине

Венчурные инвестиции в США

Инвестиции в блокчейн

Мировой рынок венчурных инвестиций

Gartner: 75% решений венчурных инвесторов к 2025 году будет принимать искусственный интеллект

В середине марта 2021 года Gartner сообщила, что к 2025 году более 75% решений венчурных инвесторов на ранних этапах будут приниматься на основе прогнозов искусственного интеллекта и аналитики данных. Другими словами, ИИ снизит важность обычных презентаций и оценки финансового положения.

По словам старшего директора по исследованиям Gartner Патрика Стакенаса (Patrick Stakenas), возможности расширенной аналитики смещают стратегии венчурного инвестирования на ранних стадиях из области «интуитивного» и качественного принятия решений к «платформенным» решениям на основе количественных данных. Стакенас говорит, что данные, собранные из таких источников, как LinkedIn, PitchBook, Crunchbase и Owler, а также сторонних торговых площадок, будут использоваться наряду с различными прошлыми и текущими инвестиционными стандартами.

![]()

![]()

Благодаря ИИ личностные качества и модели работы, необходимые для успеха, будут оцениваться количественно так же, как в настоящее время измеряются продукция и ее использование на рынке, размер рынка и финансовые детали. Инструменты ИИ будут использоваться для оценки вероятности достижения успеха на рынке конкретной команды руководителей.

Как указано в отчете Gartner, современные технологии способны дать представление о желаниях клиентов и прогнозировать их поведение в будущем. Уникальные профили могут быть созданы практически без участия человека и доработаны с помощью ИИ, обрабатывающего естественный язык, который может определять качества человека в реальном времени или по аудиозаписям. Хотя эта технология в настоящее время используется в основном для целей маркетинга и продаж, к 2025 году инвестиционные организации будут использовать ее для выбора команд руководителей, с наибольшей вероятностью способных добиться успеха.

Венчурная компания Signalfire из Сан-Франциско уже использует собственную платформу Beacon для отслеживания результатов деятельности более 6 миллионов компаний. Платформа, затраты на которую составляют более $10 млн в год, использует 10 миллионов источников данных, включая академические публикации, патентные реестры, платформы с открытым исходным кодом, нормативные документы, веб-страницы компаний, данные о продажах, социальные сети и даже необработанные данные кредитных карт. Компании, которые показывают более высокие результаты, помечаются на специальной панели, что позволяет Signalfire отслеживать потенциальные сделки до того, как ими заинтересуются традиционные венчурные фирмы.

Это не означает, что ИИ и машинное обучение станут панацеей в области инвестиционных решений. В ходе эксперимента в ноябре 2020 года Harvard Business Review построил инвестиционный алгоритм и сравнил его эффективность с доходностью 255 бизнес-ангелов. Используя самые современные методы, команда обучила систему выбирать наиболее многообещающие инвестиционные возможности среди 623 сделок от одной из крупнейших европейских сетей. Модель, решения которой основывались на данных, доступных для инвесторов, превзошла новичков, но не смогла дотянуть до уровня опытных инвесторов. Отчасти это объяснялось предвзятостью алгоритма, унаследованной от его составителей. Поскольку полностью устранить эти формы предвзятости может оказаться невозможным, крайне важно, чтобы инвесторы использовали «гибридный подход» к принятию решений, то есть использовать мнения людей наравне с выводами ИИ. [1]

Рекордное инвестирование в стартапы Израиля

В январе 2021 г израильские стартапы собрали рекордные 1,44 миллиарда долларов. Полдюжины фирм объявили о раундах финансирования в размере не менее 100 миллионов долларов в этом месяце, что составляет 73% от общих объемов финансирования.

Инвестиции в технологии растут, что обусловлено низкими процентными ставками и беспрецедентными глобальными стимулами.

Рост мировых инвестиций в фудтех-проекты на 60%, до $16,33 млрд — Fuel for Growth

Объем инвестиций в фудтех-проекты в глобальном масштабе по итогам 2020 года достиг $16,33 млрд, увеличившись примерно на 60% (или на $6,1 млрд) относительно 2019-го, когда вложения измерялись $10,17 млрд. Такие данные приводит венчурный фонд Fuel for Growth по итогам собственного исследования рынка. Подробнее здесь.

Мировой венчурный рынок вырос на 4% и достиг $300 млрд

Объем мирового рынка венчурного финансирования в 2020 году достиг $300 млрд, увеличившись на 4% относительно предыдущего года. Об этом свидетельствуют данные портала Crunchbase, специализирующегося на освещении таких сделок.

По словам экспертов, рассматриваемый рынок вырос во многом за счет перехода на онлайн-сервисы направлений, которые сильно пострадали от пандемии коронавируса COVID-19: работа, здравоохранение, образование, финансы, покупки и развлечения. Это, в свою очередь, привело к всплеску интереса к компаниям, специализирующимся на технологической инфраструктуре и облачных вычислениях. Отсюда и большое количество IPO и M&A-сделок, поскольку компании стремились к консолидации и повышению своего конкурентоспособного уровня, поясняют специалисты.

Однако количество раундов венчурного инвестирования в 2020 году продолжило снижаться, составив около 22 тыс. против без малого 30 тыс. сделок в 2019-м и 32 тыс. в 2018-м. При этом венчурный капитал на поздних стадиях (включает раунды Series C и более поздние раунды) вырос на 8%. Частные инвестиции в компании, поддерживаемые венчурными фондами, за год подскочили на 73%.

По итогам 2020 года зарегистрирована продажа 41-й компании с венчурными инвестициями, превышающими $1 млрд. За них заплатили в общей сложности $104 млрд. Оба показатели стали рекордными. Прежний максимум датировался 2018 года, когда 31 компания была продана за $95 млрд.

В 2020 году было куплено более 1500 компаний, имеющих венчурные инвестиции, на общую сумму $149 млрд. В этих сделках участвовали свыше 1300 покупателей.

По данным Crunchbase, наиболее активными покупателями в 2020 году были Apple, Microsoft и Cisco. В самом крупном приобретении участвовал разработчик программного обеспечения для бизнеса Infor, который был куплен Koch Industries за $13 млрд. При этом Infor останется независимой компанией, обслуживающей своих 68 000 клиентов.

IPO в 2020 году провели 13 компаний с венчурными инвестициями, у которых рыночная капитализация превысила $13 млрд. Этот показатель оказался самым высоким за 10 лет. За предыдущие девять лет было проведено 16 таких первичных публичных размещений акций на бирже, в этих сделках речь идет о капитализации компании от $10 млрд.

Sequoia Capital стал лучшим инвестором года с точки зрения выходов на публичное размещение. Этот фонд был одним из первых инвесторов Airbnb, DoorDash и Unity Technologies. В 2020 году Sequoia Capital инвестировал в пять других, получивших инвестиции в рамках Series C и более поздних раундов, которые в 2020 году стали публичными и были оценены более чем в $1 млрд. Кроме того, фонд вложился в три компании, которые были приобретены более чем за $1 млрд в 2020 году.

В топ-5 самых активных инвесторов по общему числу сделок по итогам 2020 года стали:

-

(114 раундов);

- Sequoia Capital (101); (91);

- Global Founders Capital (90);

- Lightspeed (89).

Фонд GV назван самым активным корпоративным инвестором. Среди наиболее активных фондов со штаб-квартирой в Китае — Sequoia Capital China и 5Y Capital. В число других активных фондов, базирующихся за пределами США, вошли Global Founders Capital из Германии и Softbank Vision Fund со штаб-квартирой в Великобритании.

По словам экспертов, средства фондов и бизнес-ангелов в 2020 году активно инвестировались, несмотря на пандемию коронавируса СOVID-19. Возможно, это свидетельствует об отложенном эффекте, а венчурный рынок ощутит на себе глобальный кризис уже в 2021-м. [2]

Россия вошла в топ-20 стран с лучшими экосистемами для стартапов

В конце мая 2020 года стало известно о том, что Россия вошла в топ-20 стран с лучшими экосистемами для стартапов по версии компании StartupBlink, которая каждый год проводит исследование, оценивающее государства и города по производительности, инвестициям, особенностям рынка, уровню коммуникации и другим критериям. Подробнее здесь.

Инвестиции в разработчиков корпоративных блокчейн-решений взлетели на 62%

Объём инвестиций в разработчиков блокчейн-технологий корпоративного уровня в 2019 году достиг $434 млн, что на 62% больше, чем годом ранее. Об этом свидетельствуют данные аналитической компании CB Insights, специализирующейся на изучении рынка венчурного финансирования. Подробнее здесь.

Венчурные инвестиции в ИБ-компании просели на 23%

По данным ассоциации National Venture Capital Association (NVCA), в 2019 году объём инвестиций в стартапы, занимающиеся информационной безопасностью, составили $5 млрд, тогда как в 2018-м показатель равнялся $6,5 млрд. Речь идёт о вложениях в компании, которые занимаются только кибербезопасностью и не развивают другие технологии.Подробнее здесь.

Инвестиции в финтех-компании упали из-за Китая

Глобальный объём инвестиций в разработчиков финансовых технологий в 2019 году составил $53,3 млрд, снизившись на 3,7% относительно 2018-го. Спад произошёл вследствие снижения инвестиционной активности в Китае, что, в свою очередь, связано с обострением торгового конфликта между Пекином и Вашингтоном, свидетельствуют данные консалтинговой компании Accenture. Исследование было проведено совместно с аналитической фирмой CB Insights, специализирующейся на изучении рынка венчурного финансирования. Подробнее здесь.

Венчурное финансирование африканских стартапов стало рекордным

В середине января 2020 года издание Forbes сообщило, что в 2019 году африканские стартапы привлекли рекордно высокие инвестиции. В целом африканские компании получили $1,34 млрд венчурного капитала, а финтех-разработчики — $678,73 млн, свидетельствуют данные WeeTracker.

По данным исследования, в 2019 году финансирование сумели привлечь 427 африканских фирм, причем 83% от общего объема инвестиций привлекли всего 6% этих компаний. Согласно отчету, более 75% сделок были заключены в Нигерии, Кении и ЮАР, а финтех продолжает оставаться самым привлекательным сектором финансирования. Годовой прирост венчурного капитала в этой сфере составил 138,5%.

Список компаний, которые сумели получить максимальные инвестиции, возглавили фирмы Нигерии ($663,24 млн, то есть 50,5% всего венчурного капитала, привлеченного африканскими фирмами). Немного отстают от них компании Кении и ЮАР. Неудивительно, ведь именно нигерийские стартапы, такие как Interswitch, OPay, Andela, Palmpay, проводило большинство крупнейших венчурных сделок на континенте в 2019 году. Тем не менее, в WeeTracker выяснили, что в Кении прирост объема финансирования за 2019 год составил 283,64%. В целом на долю Нигерии и Кении пришлось $1,09 млрд венчурного капитала или, как указано в отчете, «колоссальная доля — 81,49% от общего объема средств, полученных африканскими компаниями».

В отчете также отмечены самые активные инвесторы Африки: Samurai Incubate, который участвовал в 9 сделках, а также Goodwell, Endeavour, TLcom Capital, Knife Capital и Microtraction — все они приняли участие в 4 сделках каждый.

Из доклада также следует, что в 2018 году африканские стартапы привлекли $725,6 млн (458 сделок), а в 2017 году — $203 млн. Таким образом, годовой прирост инвестиций составил 79,2%. [3]

Венчурное финансирование разработчиков корпоративных ИТ превысило $30 млрд

Венчурное финансирование разработчиков корпоративных ИТ-решений впервые по меньшей мере с 2015 года превысило инвестиции в компании, специализирующиеся на потребительских технологиях. Об этом стало известно в январе 2020 года.

По данным аналитиков PitchBook Data, в 2019 году венчурные капиталисты вложили в общей сложности $30,42 млрд в стартапы, предлагающие программное обеспечение и сервисы для компаний и госорганов, что почти вдвое превышает показателя годичной давности. Разработчики потребительских решений привлекли $23,26 млрд, что на четверть меньше, чем годом ранее.

Одну из причин стремительного роста инвестиций на рынке корпоративных ИТ эксперты связывают с фондовым рынком. Венчурные капиталисты обычно зарабатывают на портфельной компании, когда та продаётся или выходит на биржу. В 2019 году произошло ряд успешных IPO в технологическом секторе. Так, CrowdStrike в первый день в статусе публичной компании зафиксировала 71-процентный рост котировок. В дальнейшем акции только дорожали.

Ещё один фактор роста связан с тем, что рынок корпоративных ИТ характеризуется небольшим количеством игроков-гигантов, что привлекает многих талантливых предпринимателей.

В области венчурного финансирования в 2019 году наблюдалась ещё одна тенденция: большая часть вложений (порядка 30%) пришлась на стартапы, находящиеся на поздних стадиях своего развития.

Всплеск инвестиций в разработчиков корпоративных ИТ-решений контрастирует с падением расходов на слияния и поглощения (M&A) в этом секторе. Как пишет издание TechCrunch, объём 10 крупнейших M&A-сделок с участием таких компаний в 2019 году достиг $40,6 млрд против $87 млрд в 2018-м. Причём только в одной из сделок (покупка Tableau Software компанией Salesforce) было потрачено сразу $15,7 млрд.

Индийские технологические компании за год привлекли рекордные $14,5 млрд инвестиций

Индийские технологические стартапы за 2019 год привлекли $14,5 млрд инвестиций, превзойдя рекорд 2018 года в $10,6 млрд. Об этом свидетельствуют данные венчурной компании InnoVen Capital, которые были обнародованы в конце декабря 2019-го. Подробнее здесь.

Фонд Finsight Ventures определил перспективные для инвесторов активы технологического сектора

Инвестиционный фонд Finsight Ventures в своем исследовании отмечает, что после кризиса 2008 г. на рынке сформировалось свыше 365 технологических компаний с оценкой более $1 млрд, которые остаются частными в 2019 г.: «Данные компании долгое время фокусировались на росте, и некоторые из них стали лидерами в своих нишах, а некоторые сформировали новые сегменты рынков. Для идентификации технологических лидеров текущего цикла pre-IPO инвесторам требуется разбираться в конкурентном положении отдельных эмитентов и перспективах развития как конкретного бизнеса, так и рынка. Многие предприятия за счет использования проприетарных технологий масштабируют свой продукт на новые ниши».

2019 г. заставил многие компании переосмыслить модель блиц-масштабирования, отмечают в Finsight Ventures: «IPO Uber и Lyft, а также несостоявшееся IPO WeWork привели к тому, что частные технологические компании без четкого пути и стратегии становления прибыльными были вынуждены отложить размещение. Волатильность акций даже быстрорастущих технологических компаний, генерирующих отрицательный свободный денежный поток, увеличилась, инвесторы стали менее толерантными к системно убыточным компаниям и их бизнес-моделям. В этой связи в конце 2019 г. рынок IPO замедлился». Аналитики фонда добавляют, что технологический бизнес все реже рассматривает выход на биржу как метод привлечения средств: «Все больше компаний считают, что проведение IPO выгодно не им, а инвестиционным банкам и их клиентам: банки берут комиссию до 8% от суммы привлечения, занижают оценку компаний на IPO для максимизации потенциала роста стоимости акций после IPO, поэтому компании все чаще рассматривают возможность прямого размещения акций на бирже, которое отличается от традиционного IPO тем, что компания, как правило, не выпускает новые акции, а размещает на бирже акции существующих акционеров с возможностью немедленной продажи. Наиболее вероятно проведение прямых размещений потребительскими компаниями с сильным брендом, такими как AirBnB, DoorDash и Houzz Платформа о ремонте жилых помещений и дизайне интерьеров».

В 2020 г. темпы роста венчурных инвестиций в компании на поздней стадии сохранятся, но количество раундов с привлечением более $500 млн сократится, считают в Finsight Ventures: «При этом все чаще крупные раунды финансирования на поздней стадии содержат элементы привлечения не только первичного капитала, но и вторичных продаж, обеспечивая сотрудникам и ранним инвесторам доступ к ликвидности на частном рынке (например, Unity и Tanium). По нашим прогнозам, объем сделок на вторичном рынке продолжит увеличиваться».

По мнению аналитиков, одним из лучших вариантов участия в экспоненциальном росте технологических компаний при контролируемой волатильности являются инвестиции в pre-IPO. Шорт-лист перспективных рынков включает в себя гейминг, кибербезопасность, инфраструктурное корпоративное ПО и аналитику больших данных, отмечается в исследовании: «Рынки кибербезопасности, анализа больших данных и инфраструктурного ПО характеризуются высокими показателями валовой маржинальности (более 70%) и среднегодовыми темпами роста (выше 25% за последние три года), что формирует более высокие показатели мультипликатора P/S. Инвестируя в компании данных секторов на стадии pre-IPO, инвесторы могли получить среднюю годовую доходность от 56% до 115%. Рынок гейминга был сформирован еще в 90-е годы, в 2000-х на публичный рынок активно стали выходить компании, занимающиеся разработкой мобильных игр. В то же время большое количество игроков рынка гейминга остаются частными, так как у компаний нет потребности в привлечении средств через IPO — сегмент гейминга характеризуется достаточно высоким уровнем чистой маржинальности (среднее значение – 16%). Отдельные компании, начав с решения для гейминга, масштабируются на смежные рынки и формируют цифровые платформы».

В числе актуальных идей на этапе pre-IPO в Finsight Ventures выделяют инвестиции в такие проекты, как

- Cohesity (разработчик облачной платформы для управления хранением и анализа больших массивов вторичных данных), (разработчик облачной платформы для управления хранением данных приложений), (разработчик образовательной платформы),

- Gusto (разработчик платформы для управления HR-процессами и начисления заработной платы) и

- Tanium (цифровая платформа для киберзащиты). Потенциальная доходность инвестиций, в зависимости от компании, может составить от 30% до 200%.

Компании из Кремниевой долины подешевели на $100 млрд

Рыночная стоимость компаний из Кремниевой долины с начала 2019 года по конец ноября сократилась примерно на $100 млрд, подсчитали журналисты The Wall Street Journal (WSJ). Подробнее здесь.

Венчурные инвестиции на рынке платёжных решений подскочили в 5 раз

В 2018 году объём венчурного финансирования на мировом рынке платёжных решений достиг $18,5 млрд, увеличившись почти в 5 раз по сравнению с 2017-м. такие данные 28 мая 2019 года обнародовала аналитическая компания PitchBook.

Хотя компании, так или иначе связанные с финансовыми технологиями, стали привлекать гораздо больше средств, количество венчурных сделок снизилось — с 258 в 2017 году до 235 год спустя.

Всплеск активности инвесторов в области онлайн-платежей связан с китайской компанией Ant Financial Services Group, которая в 2018 году собрала рекордные $14 млрд.

С начала 2019 года по конец мая были зарегистрированы 62 сделки (на сумму $2 млрд) по венчурному финансированию стартапов, чей бизнес относится к платежам и переводам через интернет. В январе компания Stripe, развивающая сервис для выплат зарплат сотрудникам и борьбы с мошенничеством, привлекла в общей сложности $345 млн и получила оценку в $22,5 млрд.

Компания GoCardless, создающая глобальную сеть межбанковских платежей, получила вложения в $75 млн в том числе от Alphabet и Salesforce, а стартап Klarna, предлагающий пользователям интернет-магазинов оплатить товар после тестирования товара, закрыл в 2019 году раунд финансирования объёмом $100 млн.

Как отмечает телеканал CNBC, в индустрии платежей появляется все больше сервисов и разработчиков, которые хотят заработать на том, что всё больше людей предпочитают совершать покупки онлайн и при помощи бесконтактных технологий. Объём этого рынка аналитики McKinsey оценили в $1,9 трлн по итогам 2018 года.

![]()

![]()

CB Insights: 2740 сделок на $53 млрд

По итогам 2018 года корпоративные венчурные структуры профинансировали 2740 сделок, а общая сумма их вложений приблизилась к $53 млрд. Глобальная активность корпоративного венчура стремительно растет, а на роль ключевых игроков рынка все увереннее претендуют азиатские компании, обещая потеснить традиционных североамериканских лидеров. При этом главные позиции готовы занять не только азиатские корпоративные фонды, но и стартапы из данного региона, умудряющие поднимать все более высокие инвестраунды. Так, в 2018 г. самый большой объем финансирования, $1,9 млрд, в том числе от Softbank Group и CapitalG, получила китайская платформа для аренды грузовиков Manbang Group. К таким выводам пришли по итогам профильного исследования аналитики американской компании CB Insights [5] .

Китайский рынок стал и рекордсменом азиатского региона по привлеченным инвестициям от корпоративного венчура. А именно: на азиатский регион пришлось в 2018 году 38% всех сделок с участием корпоративного венчурного капитала.

Согласно отчету CB Insights, финансирование китайских стартапов выросло на 51% – до $10,8 млрд, а количество сделок – на 54%, до 351. Для сравнения – финансирование стартапов в Японии, хотя и увеличилось на 56%, однако составило по итогам 2018 г. лишь $1,4 млрд. Крупнейшей сделкой для рынка стали $63 млн инвестиций, полученные платформой для управления капиталом Folio. Вложения корпоративных венчурных фондов в индийские стартапы также оставались невелики по сравнению с Китаем – количество сделок выросло на 20%, с 59 до 71, а объем инвестиций составил $1,8 млрд. Крупнейшей сделкой для рынка стали вложения структур японского SoftBank ($1 млрд) в индийскую сеть отелей Oyo Rooms.

Впрочем, пока лидерство на рынке корпоративных венчурных инвестиций все же сохраняют фонды США – общий объем сделок в 2018 г. вырос на 28%, с $20,7 млрд до $26,5 млрд, а число сделок увеличилось с 945 до 1046 (рост на 11%).

$6,2 млрд — инвестиции на ИБ-рынке

Венчурное инвестирование в разработчиков технологий кибербезопасности и поставщиков соответствующих услуг по итогам 2018 года достигло примерно $6,2 млрд, увеличившись на $1,1 млрд относительно предыдущего года. Об этом сообщили в консалтинговой компании Momentum Cyber, специализирующейся на области информационной безопасности. Подробнее здесь.

Инвестиции в финтехе составили $111,8 млрд; рост на 120%

В 2018 году глобальные инвестиции в сектор финансовых технологий достигли $111,8 млрд, увеличившись на 120% относительно показателя предыдущего года, равного $50,8 млрд. Об этом говорится в исследовании, составленном консалтинговой компанией KPMG. Подробнее здесь.

Финтех привлек рекордные инвестиции в размере $39,57 млрд

В конце января 2019 года были опубликованы результаты исследования CB Insights, согласно которым по итогам 2018-го финансово-технологические компании со всего мира привлекли рекордный венчурный капитал — $39,57 млрд, что на 120% больше показателя годичной давности.

По данным исследования, в 2018 году инвесторы приняли участие в 1707 сделках, тогда как в 2017 году — в 1480. Эксперты связывают рост финансирования с крупными стратапами, которые привлекали более $100 млн единовременно и в общей сложности получили $24,88 млрд. Например, инвестиции в компанию Ant Financial Services Group (оператор самой популярной в Китае платежной системы Alipay), афиллирванную с интернет-гигантом Alibaba Group, составили $14 млрд.

Венчурные инвесторы вкладывают миллиарды долларов в финансово-технологические компании в надежде оторвать долю рынка у действующих финансовых учреждений с помощью более простых в использовании и более дешевых цифровых финансовых услуг. Финтех-компании появились во всех секторах финансовой отрасли, включая кредитование, банковское дело и управление активами. Только за последний квартал 2018 года стоимость еще пяти таких стартапов превысила $1 млрд: к ним относятся поставщик кредитных карт Brex, цифровой банк Monzo и агрегатор данных Plaid.

Самый большой скачок числа сделок в 2018 году наблюдался в Азии — их количество выросло на 38% по сравнению с 2017 годом, а венчурный капитал достиг рекордного размера $22,65 млрд. В США финансово-технологические компании привлекли $11,89 млрд за счет 659 инвестиций. Количество инвестиционных сделок в Европе сократилось, однако размер финансирования также достиг максимума — $3,53 млрд.

Такие темпы развития финтех-отрасли может задержать первичное публичное размещение акций в 2019 году, предупреждают аналитики CB Insights. [6]

Каждые 4 дня в Китае появляется стартап стоимостью от $1 млрд

В конце января 2019 года гонконгская исследовательская компания Hurun Report опубликовала доклад, в котором сообщила о том, что почти каждые четыре дня в Китае появляется так называемый «единорог» — стартап с рыночной капитализацией от $1 млрд. Подробнее здесь.

Объем венчурных инвестиций в Европе стал рекордным, но число сделок сократилось на четверть

В конце января 2019 года в рамках ежегодного европейского отчета PitchBook были опубликованы данные, согласно которым 2018 год стал рекордным по размеру венчурных инвестиций в Европе, хотя общее количество сделок сократилось более чем на четверть.

В 2018 году в рамках 3384 сделок было инвестировано в общей сложности $23,3 млрд, что на 4,2% больше, чем годом ранее. Но общее количество сделок упало на 25,9%. Предполагается, что инвесторы были в большей степени заинтересованы в том, чтобы вкладывать больше денег в компании на более позднем этапе развития, чем предоставлять менее крупные порции инвестиций молодым стартапам.

Исследование PitchBook охватывает данные по всем отраслям и включает в отчет фармацевтические и биотехнологические, энергетические, коммерческие услуги, средства массовой информации и многое другое. При этом половина всех европейских венчурных инвестиций в 2018 году приходилась на технологические компании – до $11,85 млрд.

Прямые венчурные инвестиции обрисовывают только часть картины. Отчет PitchBook обнаружил, что в 2018 году стоимость выхода составила $54 млрд, что на 164,8% выше, чем в 2017 году, в то время как число выходов сократилось на 30,5% (до 373). Тем не менее, если убрать из отчета IPO Spotify и Adyen, значение выхода фактически уменьшится на 4,2%. Также отчет PitchBook за 2018 год показывает, что фонды венчурного капитала привлекли $9,54 млрд для 62 фондов, что представляет собой незначительное увеличение на 0,2% в объеме средств и снижение на 23,5% в количестве сделок.

Аналитики PitchBook отмечают, что, несмотря на снижение числа сделок, европейская экосистема венчурного капитала поддерживала достаточный уровень инвестиций в течение 2018 года благодаря тому, что инвестора обратили внимание на меньшее количество более зрелых стартапов. Три инвестиции перешагнули порог в $1 млрд, что аналитики считают важной вехой, поскольку это показывает уверенность инвесторов, вкладывающих огромные средства в стратапы. [7]

Рекордное венчурное финансирование в ИБ-секторе — $5,3 млрд

В январе 2019 года американская инвестиционная компания Strategic Cyber Ventures, специализирующаяся на активах в области информационной безопасности (ИБ), сообщила о рекордном объеме венчурного финансирования разработчиков технологий и сервисов для киберзащиты.

По данным Strategic Cyber Ventures, в 2018 году ИБ-компании привлекли в глобальном масштабе $5,3 млрд венчурного капитала, что на 20% превосходит показатель годичной давности, который был равен $4,4 млрд.

![]()

![]()

Чаще всего инвесторы вкладываются в американские ИБ-компании: на них в 2018 году пришлось 46% венчурного финансирования на рынке. На втором месте находятся азиатские игроки (22,6%), на третьем — европейские (12,7%).

В докладе Strategic Cyber Ventures отмечается, что тенденция смещения инвестиций за пределы США наблюдается не только на рынке кибербезопасности, но и во всей технологической отрасли. Многие крупные международные фонды и инвестиционные компании все чаще инвестирует в неамериканские стартапы.

![]()

![]()

Между тем, Крис Ахерн предупреждает, что инвестиции в ИБ-секторе могут снизиться в 2019 году, поскольку, по мнению эксперта, «инвесторы немного устали, в каком-то роде утомились и производители».

Соучредитель и главный исполнительный директор Strategic Cyber Ventures Хэнк Томас (Hank Thomas) в разговоре с Reuters назвал Народно-освободительную армию Китая (People’s Liberation Army) крупнейшим в мире источником киберугроз к началу 2019 года. [8]

Самый высокий уровень венчурного финансирования с 2000 года

В начале января 2019 года аналитики PwC и CB Insights опубликовали отчет, согласно которому в 2018 году наблюдался самый высокий уровень венчурного финансирования с 2000-го — последнего года пузыря доткомов.

В течение 2018 года $207 млрд было инвестировано в рамках 14 247 сделок по всему миру, что на 21% больше, чем в 2017 году. Общий объем финансирования в США за год увеличился на 30%, составив $99,5 млрд по 5536 сделкам. В течение года около 382 фондов финансирования (в том числе 184 в США) составили более $100 млн, тогда как в 2017 году их число составило всего 266.

В США в 2018 году 53 новые компании достигли отметки привлеченного венчурного капитала размером $1 млрд и более, тогда как в 2017 году их было 29. Только в четвертом квартале была зарегистрирована 21 такая компания – самый высокий показатель за всю историю.

Инвестиции получали в основном компании в области искусственного интеллекта, цифрового здравоохранения и финансовых технологий, причем финансирование, связанное с искусственным интеллектом, выросло на 72% до $9,3 млрд. При этом венчурное финансирование в регионе Сан-Франциско подскочило на 55%, до $28 млрд, а финансирование в Нью-Йорке достигло $13 млрд.

Несмотря на рекордные цифры, в четвертом квартале количество сделок сократилось во всем мире, за исключением Азии, где активность продолжала расти. В 2018 году по сравнению с 2017 годом инвестиции в венчурный капитал в Азии выросли на 42%, а объем вложенных средств увеличился на 11%. Азия побила рекорды по всем направлениям: доля фондов финансирования размером в $100 млн и более выросла на 35% (до 162), а доля новых компаний с инвестициями более $1 млрд увеличилась на 60% (открыто 40 компаний).

В отчете не делается никаких прогнозов на 2019 год. [9]

Китай впервые стал лидером по инвестициям в стартапы

Во втором квартале 2018 года Китай впервые обошел Северную Америку в объеме венчурного капитала, чему способствовал рекордный сбор средств в размере $14 млрд компанией Ant Financial Services Group, специализирующейся на развитии финансовых технологий.

По данным портала Crunchbase, отслеживающего и анализирующего данные по собранным средствам, за апрель, май и июнь 2018 года Китай получил 47% мирового венчурного капитала, тогда как США и Канада смогли привлечь 35% средств. Некоторые экономисты даже считают, что Crunchbase в своем отчете недооценил объем инвестиций в Китае, поскольку отслеживал только относительно большие капиталовложения.

Такой всплеск интереса инвесторов в Китае может быть обусловлен рекордными инвестициями в компанию Ant Financial Services. В сборе средств приняли участие как новые инвесторы, в том числе сингапурские фонды венчурного капитала GIC и Temasek Holdings, американские частные фирмы Warburg Pincus и Silver Lake, а также инвестиционный совет пенсионного фонда Канады и частные китайские акционеры, поддержавшие выпуск ценных бумаг.

По словам Crunchbase, в основном инвестиции в китайские стратапы, за исключением Ant Financial, выросли чуть больше, чем в первом квартале 2018 года, и составили 36% от общемирового венчурного капитала. В докладе Crunchbase говорится, что благодаря инвестициями рыночная стоимость Ant Financial Services превысила $150 млрд.

В Китае наблюдается рост числа стартапов, поскольку правительство поддерживает инновационные стратегии развития, намереваясь сделать страну более конкурентоспособной. Рост стартапов и инвестиций происходит на фоне возобновленных усилий китайского правительства вывести страну на новый уровень. Эти идеи перекликаются с программным выступлением генерального секретаря Китая Си Цзиньпина на 19-м съезде Коммунистической партии, где среди основных направлений будущих инвестиций он перечислил Интернет, Big Data и искусственный интеллект.

Венчурные капиталисты вложили миллиарды долларов в различные сферы — от искусственного интеллекта до блокчейна, — не устояв перед перспективой поддержать компании, которые, возможно, станут следующими Alibaba Group, Tencent или Baidu, в то время как начинающие стартаперы лелеют надежду стать проектами-миллиардерами.

На кону стоит потенциальный рынок из 1,4 млрд потребителей, которые уже сейчас включаются в экономику и увеличивают свои расходы во всех сферах: от развлечений до здравоохранения. Частные потребительские расходы, медицина и здравоохранение, а также информационные технологии оказались среди тех секторов экономики, которые в мае 2018 года привлекали наибольшее финансирование, причем, согласно данным, собранным китайской исследовательской фирмой Zero2IPO, чем раньше вносились инвестиции, тем выше они были.

В 2017 году инвестиционные сделки, обеспеченные венчурным капиталом, достигли рекордных на тот момент цифр в $ 182 млрд по всему миру. При этом их общий объем вырос на 28% по сравнению с 2016 годом, даже когда количество сделок упало на 4,7%, согласно Preqin, компании оценки данных внешних активов. В 2017 году в рейтинге инвестиций лидировали США, вклад в проекты которых составил 42% или более $76,4 млрд, а Китай тогда занял второе место – стартапы привлекли в страну 36% от общей стоимости венчурного капитала, что составило $65 млрд. [10]

2017: Инвесторы вложили в китайские ИИ-стартапы больше, чем в американские

В 2017 году инвестиции в стартапы со всего мира, занятые технологиями искусственного интеллекта, выросли на внушительные 150% и достигли $10,7 млрд, тогда как в 2016-м сумма вложений составляла $4 млрд. Китайские ИИ-компании вышли в лидеры по объемам привлеченных инвестиций и опередили американских коллег. Подробнее здесь.

Что такое венчурные инвестиции и как их получить

Если вы ищете деньги на развитие стартапа, банк вряд ли поможет. Он попросит показать оборот и предоставить имущество в залог. Ни того ни другого у начинающего предпринимателя часто нет. Для технологических проектов, которые находятся в начале пути, альтернативой банковским кредитам могут стать венчурные инвестиции. Что это и как их получить, рассказывает предприниматель, который искал средства для своего дела в Фонде развития интернет-инициатив и проходил обучение для инвесторов в Фонде «Сколково».

Как работают венчурные инвестиции

Венчурными называют инвестиции в молодую компанию, у которой есть проработанная бизнес-идея и потенциал роста в сотни раз. Эти вложения высокорисковые для инвесторов, так как из 10 стартапов прибыль приносит только один. Такие данные приводит Национальная ассоциация венчурных капиталистов США (National Venture Capital Association, NVCA).

Чтобы получить средства на развитие, необязательно, чтобы проект стал прибыльным в течение первых нескольких лет. Договорённости с инвестором могут касаться, например, роста количества клиентов. На таких условиях возможно регулярно получать миллионы долларов вложений.

В обмен обычно инвестору полагается доля в компании. Это прописывается в документах о сотрудничестве. Инвестор не только приобретает право на часть будущего дохода, но и может принимать решения по управлению бизнесом.

Несмотря на риски, венчурное финансирование популярно, особенно за рубежом, потому что, вложив 10 млн рублей, через 5 лет инвестор может получить прибыль в 100 млн рублей и больше.

Какой проект может получить венчурный капитал

У опытных инвесторов и фондов есть критерии, по которым оцениваются команда, бизнес-идея и возможность её реализации. Обычно эта информация находится в открытом доступе на сайте фонда или в публикациях инвестора. Узнать её можно и на бесплатных вебинарах, которые проводят эксперты.

Вот как фонд Altair Capital описывает стартап, в который готов вложиться.

Вот как фонд Altair Capital описывает стартап, в который готов вложиться.

Команда

Состав. В проекте должно быть минимум два человека, которые способны создать продукт и продать его. Членам команды требуется подходящий опыт работы.

Представим, что вы открываете онлайн-школу английского языка и в ней будет использоваться искусственный интеллект, который определяет уровень знаний и подбирает занятия с учётом этого уровня и интересов ученика. Тогда в команде должны быть как минимум преподаватель английского языка и программист, специализирующийся на искусственном интеллекте.

Личностные данные. Лидера проекта отличают упорство и коммуникабельность. Он умеет идти на компромиссы и способен вдохновить команду. Чтобы выявить эти качества, инвестор изучает ваше резюме, связывается с работодателями, партнёрами по бизнесу, задаёт вопросы при личной встрече.

Преимуществом будет, если вы занимали управляющую должность и ваша команда добилась успеха. Прошлый предпринимательский опыт также подойдёт, даже неуспешный. Если его нет, может быть достаточно и личной истории успеха, например, как вы готовились к восхождению на горную вершину и покорили её.

Важно убедить инвестора, что ваша идея жизнеспособна, что её можно реализовать и у неё есть потенциал роста. Для этого нужно подготовиться — проанализировать рынок и описать технологии, которые используете в проекте.

Рынок. Нужно рассчитать объём рынка — сколько зарабатывают на нём действующие игроки. И показать, какую долю рынка планируете получить. Эти данные должны соотноситься с планами проекта по многократному росту.

Объясним на примере онлайн-школы английского. В данном случае нужно знать рынок обучения иностранным языкам. Найти информацию о нём можно в открытом доступе — её публикуют исследовательские компании в ведущих бизнес-изданиях: в Коммерсанте, РБК, Российской газете. Например, такой анализ провели в 2019 году онлайн-университеты «Нетология» и EdMarket, IT-холдинг TalentTech и Агентство инноваций Москвы.

В исследованиях приводится размер рынка в 5,3 млрд рублей за 2019 год с учётом:

- онлайн-школ и сервисов;

- частных репетиторов и преподавателей, которые проводят занятия дистанционно.

Поскольку мы создаём онлайн-школу английского языка, то и смотреть надо на аналогичные образовательные проекты. Доля трёх крупнейших проектов на российском рынке составляет 30% — это около 1,6 млрд рублей в год. Будем отталкиваться от этой цифры.

Далее нужно определить доступную долю для нашего проекта. На курсах инвесторов рекомендуют считать достижимой долю рынка в 5-8%. В нашем случае получается, что онлайн-школа английского языка может зарабатывать до 128 млн рублей в год. Это не точные цифры, так как достоверно предсказать поведение рынка сложно.

Второй способ рассчитать будущие доходы — умножить количество потенциальных клиентов на среднюю рыночную стоимость услуги. Сравните результаты разных расчётов и покажите инвестору среднюю величину.

Потенциальный рост. Рынок должен динамично расти или иметь тенденцию к росту. Например, сейчас к стремительно развивающимся отраслям относятся электромобили, заменители молочных и мясных продуктов, «зелёная энергетика» и онлайн-образование.

Конкуренты. Необходимо знать конкурентов, их преимущества и недостатки, долю рынка, которую они занимают. Покажите инвестору, что хорошо разбираетесь в своей сфере, и объясните, чем ваша идея лучше, как она поможет потребителю сэкономить время или деньги.

Уделите этому пункту особое внимание, чтобы не оказалось, что вы просите у инвестора средства на идею, которая уже реализована. Компании, у которых нет конкурентов, встречаются очень редко.

Технология. Считается, что многократно вырасти в течение нескольких лет могут интернет-сервисы, у которых основные затраты — это зарплата сотрудников и реклама. Таким компаниям для развития не требуется открывать дополнительные торговые точки, арендовать складские помещения и офисы.

Ценятся проекты, где есть уникальные технологии или алгоритмы, которые защищены патентом или получат защиту в ближайшее время.

Выход на зарубежные рынки. Вероятность, что венчурный инвестор вложится в вашу идею, возрастает, если вы планируете выйти на международный уровень. Для этого надо исследовать эти рынки тоже и предоставить данные.

Данные о том, в какие проекты вкладываются, открыты. Изучите их, чтобы понять, что востребовано инвесторами.

Текущий результат

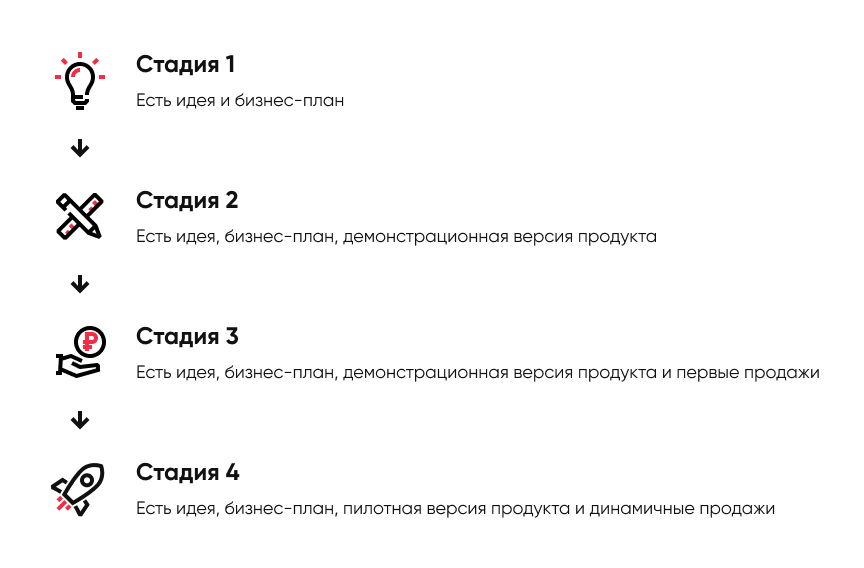

Существует несколько стадий развития стартапа. В зависимости от того, на какой находится проект, можно рассчитывать на разные условия финансирования.

Демонстрационная версия продукта — это прототип, который способен выполнять основную функцию и доказывает, что ваша идея осуществима.

Прототип капсульной кофеварки. Источник: сайт iXBT.com.

Прототип капсульной кофеварки. Источник: сайт iXBT.com.

Пилотная версия продукта — это вариант продукта, который готов к массовым продажам. Он позволяет собрать обратную связь от потребителей и выявить недостатки, чтобы их исправить.

Первые продажи показывают, что потребители хотят пользоваться продуктом. Они уже купили товар по установленной цене или сделали предзаказ. Десяти продаж достаточно, чтобы подтвердить интерес.

Динамичные продажи демонстрируют, что продукт пользуется спросом и нравится пользователям. На этом этапе можно получить статистику и глубже понять потребности покупателей. Если за несколько месяцев продажи выросли в десять раз, значит, вы движетесь в правильном направлении.

Консалтинговые компании анализируют рынок венчурных инвестиций в стартапы. По их отчётам можно судить, какие суммы вкладывают в проект на разных стадиях и на какую долю в бизнесе обычно соглашаются инвесторы.

| Сумма, $ | Доля инвестора, % | |

| Стадия 1 | От 1 тыс. до 1 млн | не менее 5 |

| Стадия 2 | От 1 до 5 млн | не менее 10 |

| Стадия 3 | От 5 до 100 млн | не менее 15 |

| Стадия 4 | От 5 до 200 млн | не менее 15 |

Такие данные показывают исследования PwC совместно с АО «РВК» «MoneyTree: навигатор венчурного рынка» за 2019 год и первое полугодие 2020 года.

Вложится ли инвестор в ваш проект и в каком размере, зависит от того, соответствует ли стартап критериям, в какую сумму оценивается компания и получали ли вы внешнее финансирование раньше. Итоговая стоимость проекта формируется в процессе переговоров между основателем и инвестором.

Где найти венчурного инвестора

Чтобы найти инвестора, нужно обратиться в венчурный фонд или объединение бизнес-ангелов. Например, в России это:

Контакты инвесторов обычно находятся в открытом доступе в интернете.

Больше фондов и инвесторов можно найти здесь.

Фонд Altair Capital размещает электронную почту для связи.

Фонд Altair Capital размещает электронную почту для связи.  На сайте ФРИИ нужно перейти в специальный раздел и заполнить там небольшую анкету.

На сайте ФРИИ нужно перейти в специальный раздел и заполнить там небольшую анкету.

В некоторых случаях потребуется приложить презентацию.

Не все инвесторы дают обратную связь, так как заявок на финансирование поступает много. Необходимо приложить усилия, чтобы стартап заметили.

Если ваша идея заинтересует инвестора, это ещё не значит, что удастся получить средства на проект. Сначала нужно пройти интервью. В нём могут участвовать как основатель стартапа, так и вся команда. Инвестор проанализирует идею, технологию и рынок. Если вы договоритесь, условия сделки необходимо закрепить в документах. После этого проект получает инвестиции. Весь процесс может занять от нескольких месяцев до полугода.

Пример презентации для инвестора можно найти на сайте ФРИИ.

Иногда инвесторы находят проект сами. Обычно это происходит на конкурсах и мероприятиях для стартапов. Их проводят инвестиционные фонды и крупные корпорации. Наиболее распространённым мероприятием является акселератор. Это программа, в рамках которой предприниматели проходят обучение, и по её итогам могут получить инвестиции или партнёрскую поддержку. Участие в акселераторах бесплатное, но нужно пройти отбор на конкурсной основе.

Вот несколько таких программ.

| Название | Ссылка |

| Стартапам | https://generation-startup.ru/startups/ |

| Build UP | https://buildup.sk.ru/ |

| StartupDrive | https://startupdrive.ru/ |

| GoGlobal | https://goglobal.iidf.ru/ |

| Streamline | https://streamline.softlinevp.com/ |

| Московский акселератор | https://ma.innoagency.ru/ |

| Акселератор СПРИНТ | https://www.iidf.ru/startups/sprint/ |

| MTS StartUp Hub | https://startup.mts.ru/ |

| Акселератор Альфа-Банка | https://alfabank.ru/scouting |

| MEDIA GATE | https://nmg.sk.ru/ |

| StartHub.Moscow | https://starthub.moscow/starthub_moscow |

| Акселератор PepsiCo | https://techlab.generation-startup.ru/ |

Кроме денег участники акселераторов получают менторскую поддержку. Такие программы помогают налаживать деловые связи. А это приносит даже больше пользы, чем инвестиции.

Что такое венчурные инвестиции простыми словами и зачем они нужны

Участники, способы и этапы вложения денег в стартапы.

Если бы не было среди нас любителей рисковать, то не было бы в мире так много финансовых пирамид. С другой стороны, не появились бы и такие гиганты, как Apple, Facebook и Amazon. Эти компании не имели никакого отношения к мошенничеству, но напрямую были связаны с риском, потому что предложили миру то, что до них никто не предлагал. Инвесторы, вложившие деньги в такие идеи, стали миллионерами. В статье рассмотрим, что такое венчурные инвестиции простыми словами, как можно инвестировать в стартапы, в чем плюсы и минусы процесса.

Понятие и основные особенности

Венчурные инвестиции – это рискованные инвестиции. С английского так и переводится. Это вложения в проекты, которые предлагают продукты и услуги, аналогов которых в мире нет. Бизнес может относиться к совершенно разным сферам экономики. Объединяет одно – инновационная идея, способная изменить мир, ну или хотя бы отдельно взятую отрасль.

Проекты, которые предлагают инновационную идею, высокую потенциальную доходность и риск потери капитала, называются венчурными. А люди, которые не боятся вкладывать в них деньги, – венчурными инвесторами.

Почему такие инвестиции считаются высокорискованными? Представьте, что вы, ваши родители, дедушки и бабушки и еще несколько поколений родственников всю жизнь пользовались свечами для освещения комнаты. Вдруг появляется чудак, который показывает вам какой-то стеклянный предмет и утверждает, что его эффективность и безопасность в разы выше. Но надо пару миллионов, чтобы запустить проект.

Много найдется желающих профинансировать идею? Однако именно такие энтузиасты среди генераторов идей и их инвесторов являются неотъемлемой частью научно-технического прогресса.

Вот лишь несколько примеров венчурных проектов:

- Google. Первоначальные инвестиции – 100 тыс. $, рыночная капитализация на сентябрь 2020 г. – 1,03 трлн $.

- Facebook. Первоначальные инвестиции – 500 тыс. $, рыночная капитализация на сентябрь 2020 г. – 758,21 млрд $.

- Apple. Первоначальные инвестиции – 150 тыс. $, рыночная капитализация на сентябрь 2020 г. – 1,961 трлн $.

Понятно теперь, почему инвесторы, когда-то вложившие деньги в инновационные идеи этих компаний, не покидают списка самых богатых людей Forbes.

Венчурные инвестиции имеют особенности по сравнению с прямым инвестированием в деятельность предприятия:

- Высокий риск и отсутствие гарантии прибыли. Это понимают обе стороны венчурной сделки – инвестор и инициатор проекта.

- Большой срок окупаемости – иногда он может составить более 5 лет. Как правило, финансирование начинается еще на стадии исследований, потом идет реализация проекта, расширение бизнеса, выход его на фондовый рынок.

- Заинтересованность инвесторов в успехе проекта, поэтому часто крупные вкладчики выступают консультантами по развитию бизнеса.

- Ценность имеет не столько предприятие, сколько сама идея и люди, которые предлагают ее реализовать. У Марка Цукерберга не было доходного бизнеса, в который желали бы вложиться крупные инвесторы. Но у него был проект, который некоторым показался перспективным.

- Инвестор получает долю в бизнесе, зарабатывает на разнице между ценами покупки и продажи акций. Возможно и дальнейшее участие в деятельности компании с целью получения дивидендов.

Участники

Участниками развития стартапа могут быть как частные, так и юридические лица. В некоторых случаях цепочка включает только инвестора и компанию. В финансировании крупных проектов участвуют венчурные фонды.

Инвестор

Частных инвесторов, которые действуют от своего имени, называют бизнес-ангелами. Они оказывают не только финансовую, но и экспертную поддержку стартапу, потому что имеют опыт управленческой и предпринимательской деятельности.

Как правило, они вступают в игру на начальном этапе. В это время проект еще не может заинтересовать крупных игроков, а за счет частных инвестиций получает старт в развитии. Главная характерная черта бизнес-ангелов – личная заинтересованность в предложенной идее.

Такие известные сегодня во всем мире корпорации, как Apple, Amazon, Microsoft, Intel, Dell, Google и др., начинали свое восхождение на Олимп именно с инвестиций бизнес-ангелов.

Кроме частных инвесторов, участие в финансировании венчурных проектов могут принимать:

- банки;

- государственные структуры;

- научные институты и пр.

Венчурный фонд

Венчурный фонд специально создается с целью поиска новых идей на рынке и инвестирования в высокорискованные проекты. В отличие от частных инвесторов, может привлечь более крупные суммы для финансирования.

Значение таких фондов для развития экономики любой страны огромно. Они участвуют в развитии инновационных проектов, которые не могут получить финансирования в банках или других источниках. А успешная реализация идеи выводит экономику конкретной отрасли на совершенно новый уровень.

Фонд – это команда профессионалов, которая оценивает перспективность проекта. При этом она прекрасно осознает риск потери капитала. Фонд выступает не кредитором, а партнером, который заинтересован в развитии нового бизнеса не меньше инициатора проекта.

Венчурная компания

Венчурные компании – это компании, которые выводят на рынок новые технологии или продукты, которых раньше никогда не было, и нуждаются в капитале. Они не могут предоставить потенциальным инвесторам (банкам, инвестиционным фондам и пр.) подробный бизнес-план с детально проработанными денежными потоками и расчетами показателей эффективности. Состоят из команды энтузиастов, которые носят в голове гениальные идеи, но зачастую не имеют опыта предпринимательской деятельности.

Именно такие компании ищут бизнес-ангелы и фонды, чтобы предложить им финансовую, юридическую и другую экспертную помощь. Вместе они начинают работать над достижением общих целей – вывести инновационный продукт/технологию на рынок, завоевать его и заработать деньги.

Статистика показывает, что наибольшей популярностью пользуются компании из сфер IT-технологий, здравоохранения, торговли и транспорта.

Где найти стартапы для инвестирования

Частному инвестору, не обремененному сотнями тысяч и миллионами долларов, для инвестирования в стартапы можно рекомендовать искать такие проекты на краудинвестинговых платформах или участвовать в IPO. Многие сегодня крупные и известные бренды начинали свое восхождение со скромных пары тысяч долларов от друзей и знакомых.

Краудинвестинговые платформы

Краудинвестинг – это специальная платформа коллективных инвестиций, на которой встречаются желающие вложить деньги в рискованные, но перспективные проекты, и компании, нуждающиеся в первоначальных инвестициях.

Площадка выполняет роль посредника. Она проводит предварительный отбор проектов, предоставляет инвестору доступ к информации:

- сумма инвестиций;

- срок реализации проекта;

- сведения об инициаторе и его команде;

- описание проекта (идеи и пути ее реализации);

- порядок расчетов между сторонами.

Краудинвестинговая платформа предъявляет определенные требования к регистрации проекта. В интернете их достаточно много, поэтому предварительно надо изучить правила игры на каждой из них. Никакой гарантии возврата средств нет, но площадки разрабатывают свои системы отбора, поэтому совсем уж безнадежные проекты через нее не проходят.

Примеры краудинвестинговых платформ в России:

- “АтомИнвест” создан при поддержке “Росатома” для поиска новый идей и проектов, которые впоследствии могут интегрироваться в систему ГК “Росатом”. Выдано уже более 120 млн руб. при участии 2 500 инвесторов. Инвестиции доступны от 10 000 руб.

- “Город Денег” работает с 2012 г. Минимальная сумма инвестиций – 50 000 руб. Процент просроченной задолженности на уровне 4,6 %. Входит в рабочую группу при Центре компетенций по нормативному регулированию цифровой экономики Фонда “Сколково” и в рабочую группу Центробанка по регулированию краудфандинга.

- StartTrack. Инвестиции от 100 000 руб. Привлечено уже почти 3 млрд руб. Инициатором создания площадки выступил Фонд развития интернет-инициатив, финансирование проводилось за счет государственных денег. С 2013 г. привлекла инвестиций более 3 млрд руб.

Чтобы максимально снизить риск вложений, инвесторы, как правило, инвестируют не в один, а сразу в несколько (5–20) стартапов небольшими суммами.

Я привела этот источник для поиска венчурных проектов, хотя он напрямую не связан со стартапами. На IPO выходят уже занявшие на рынке свою нишу компании и нуждающиеся в дополнительном финансировании. Причем это могут быть как традиционные, так и инновационные предприятия с совершенно уникальным продуктом или услугой, которые прошли первые стадии инвестирования и находятся на завершающем этапе.

Инвестиции в проекты от того, что они уже на последней стадии венчурного инвестирования, не становятся менее рискованными. Поэтому считаю, что IPO – неплохой вариант участия в научно-техническом прогрессе.

Этапы

Рассмотрим этапы инвестирования в высокорискованные проекты.

Этап 1. Предпосевной (подготовительный, достартовый). Предполагает начальные маркетинговые исследования и предварительные экономические расчеты.

Этап 2. Посевной. Создание опытного образца, испытания. Более детальные маркетинговые исследования и оценка эффективности проекта.

Этап 3. Стартовый. Инвестиции вкладываются в серийное производство продукта, вывод его на рынок, продвижение.

Этап 4. Развитие. На этой стадии идет расширение и рост производства. Компания прочно заняла свою нишу на рынке, наладила поставки, вышла на получение устойчивой прибыли. Инвестиции нужны на дальнейшие исследования, совершенствование продукта.

Этап 5. Завершающий. Инвесторы получают прибыль от вложений в бизнес в виде дивидендов или продажи своей доли как разницы между ценой покупки и продажи.

Плюсы и минусы

Венчурные инвестиции прочно ассоциируются с высокорискованными вложениями. Но эта сфера ежегодно растет, принимая в свои ряды все больше и больше инвесторов. Будем надеяться, что все они изучили основы и тонкости такого инвестирования, его преимущества и недостатки.

Для инвестора

- рентабельность инвестиций может достигать сотни процентов годовых, что несравнимо больше доходности по другим инвестиционным инструментам;

- срок получения прибыли можно продлить, если остаться собственником компании и не продавать своего пакета акций;

- психологический момент – инвестор станет причастным к созданию уникального инновационного продукта (согласитесь, звучит, когда вы говорите, что стояли у истоков создания Apple или Google);

- возможность применить свои управленческие и предпринимательские навыки, консультируя стартапы на этапе становления.

- высокий риск потери вложенного капитала;

- большой срок окупаемости, потому что срок от зарождения идеи до ее реализации в промышленных масштабах может быть более 5 лет;

- большой порог входа (у бизнес-ангелов он измеряется сотнями тысяч долларов), небольшие суммы можно инвестировать в основном только на краудинвестинговых платформах, но для диверсификации надо подобрать не 1, а несколько проектов;

- легко попасть на мошенников, особенно если инвестировать напрямую.

Для бизнеса

- компании находят деньги для реализации идей, под которые они никогда не получили бы банковского кредита;

- нет залога и поручительства, как при банковском кредитовании;

- получение экспертных консультаций от бизнес-ангелов или команды венчурного фонда;

- стартапы разделяют риск со своими инвесторами, вместе же и делят прибыль в случае успеха.

- как правило, инвесторы не просто хотят вложить деньги, но и участвовать в управлении компанией;

- поиск инвестора может растянуться на месяцы и годы, в России это направление слабо развито по сравнению с западными странами.

Заключение

Венчурные инвестиции нужны для инновационного развития экономики, быстрого внедрения в ее отрасли новейших достижений науки и техники, успешного конкурирования на глобальном рынке. В России этот инвестиционный инструмент пока не пользуется популярностью, потому что нет должного регулирования и поддержки со стороны государства.

Много проблем и для стартапов – они практически лишены возможности привлекать иностранные инвестиции. А отечественные в основном сосредотачиваются в IT-сфере. Пандемия показала перспективность вложения в медицинскую отрасль, онлайн-торговлю. Но падение мировой экономики тоже пока будет мало способствовать наращиванию объемов инвестирования в инновационные стартапы.

Источник https://www.tadviser.ru/index.php/%D0%A1%D1%82%D0%B0%D1%82%D1%8C%D1%8F:%D0%92%D0%B5%D0%BD%D1%87%D1%83%D1%80%D0%BD%D0%BE%D0%B5_%D0%B8%D0%BD%D0%B2%D0%B5%D1%81%D1%82%D0%B8%D1%80%D0%BE%D0%B2%D0%B0%D0%BD%D0%B8%D0%B5

Источник https://xn--80aafaxhj3c.xn--p1ai/blog/venchurnye-investiczii/

Источник https://iklife.ru/investirovanie/chto-takoe-venchurnye-investicii.html

Источник