Что такое инвестиции в себя и как вкладывать в себя правильно

Оглавление

Инвестиции в себя: что это такое и как вкладывать в себя?

Инвестпривет, друзья! Наверно, вы часто слышали выражение, что лучше всего инвестировать в себя, т.е. в свое образование, здоровье, силу духа и т.д. Давайте разберемся, что такое на самом деле инвестиции в себя и в каких случаях такие вложения оправданы.

Что такое инвестиции в себя?

Инвестиции в широком смысле – это вложение средств в активы, приносящие деньги. Например, если вы вкладываете в облигации, то они приносят стабильный доход в виде купонов. Если в акции, то получаете дивиденды и прирост курсовой стоимости. Если в ETF – то рост вместе с рынком.

И акции, и облигации, и ETF, и недвижимость – всё это активы. Но самый главный актив любого инвестора, который приносит ему больше всего денег – это он сам. Подумайте сами: на ваше богатство влияют факторы, зависящие от вас:

- ваш уровень знаний;

- самочувствие;

- состояние здоровья;

- комфорт и т.д.

Именно вы приносите сами себе больше всего денег – в виде зарплаты, дохода от бизнеса, инвестиций или онлайн-проектов. Собственно говоря, именно вы – главный субъект ваших вложений. Именно поэтому инвестиции в самого себя производить необходимо – они в итоге окажутся самыми выгодными.

Например, вы инвестируете на фондовом рынке, но вам не хватает знаний. Вы покупаете обучающий курс или вебинар (т.е. инвестируете деньги в свои знания) – и ваш уровень дохода растет. Вы раньше получали 5% годовых, так как вкладывали только в ОФЗ, а стали зарабатывать 10% (в 2 раза больше), поскольку разнообразили портфель акциями и ETF.

Или возьмем пример со здоровьем. У меня всю жизнь было плохое зрение: –12 на одном глазу и –10 на другом. В итоге я сделал операцию на глаза, которая стоила больше 100 тысяч рублей.

Подсчитаем экономический эффект: мне нужна была одна пара очков примерно раз в два года. Очки стоили около 20 тысяч рублей. Следовательно, за 10 лет инвестиция полностью окупилась.

Но это только экономика. На самом деле повысился уровень жизни: я стал меньше уставать, больше успевать, в результате моя работоспособность повысилась. Сколько за смог заработать за это время? Вопрос риторический, если что =)

Итак, мы разобрались, что инвестиции в себя – самые выгодные инвестиции. Но какие именно инвестиции принесут наибольшую пользу? Каким образом вкладывать деньги, чтобы принести себе наибольшую пользу?

Получение профессиональных навыков

Неважно, чем вы занимаетесь и где работаете – всегда инвестируйте в получение новых профессиональных навыков. Это всегда окупается. Даже если вы работаете буквально на низовой должности и думаете, что расти некуда.

На самом деле перспективы роста есть всегда. Обучайтесь, осваивайте новые навыки – даже если за это придется заплатить. Берите новые обязанности и помогайте руководителю. Так вас рано или поздно заметят и предложат повышение. Согласитесь, что более важную работу лучше поручать тому, кто что-то знает и умеет, чем какому-то ноунейму.

Например, кассиру, который умеет выкладывать, принимать товар и составлять отчеты, с большей вероятностью предложат стать администратором или директором магазина. А помощника юрисконсульта повысят до полноценного юриста, если тот берет на себя дополнительную работу и не просто составляет документы, но и может выступить в суде.

Либо вы в один момент почувствуете, что переросли компанию и готовы двигаться дальше. Словом, не захотят повышать компетентного работника – повысьте себя сами. Иногда даже выгоден так называемый «горизонтальный рост» – когда вы останетесь на той же должности, но в более крутой компании с большим окладом.

Дополнительное образование и саморазвитие

Другая отличная инвестиция в себя – это получение дополнительного образования. Почему-то многие люди перестают учиться после универа или колледжа, полагая, что получение образование – это разовая акция.

Но на самом деле образование устаревает очень быстро, и ваш диплом, полученный 10 лет тому назад, не может характеризовать вас как компетентного специалиста. Собственно говоря, профессионализм и компетенции нарабатываются годами, и не только благодаря опыту – но и за счет постоянного обучения.

Почему лучшая инвестиция – это вложение в себя и свое образование? Вы расширяете сферу своих компетенций и приобретаете большое навыков. В результате вы сможете зарабатывать больше, так как спрос на ваши услуги вырастет. Вы можете освоить смежную профессию или вообще сменить сферу деятельности.

В современном мире множество способов обучаться:

- онлайн-курсы;

- вебинары;

- семинары и открытые лекции;

- тренинги и мастер-классы.

Да можно просто читать книги и блоги специалистов. Достаточно уделять самообразованию 1-2 часа в день – и вы получите новые знания и навыки. Есть бесплатные курсы и платные. У меня вот есть курсы по инвестированию, например. Бесплатные и платные. И даже экспресс-курсы.

Чем именно заниматься – вариантов много. Научитесь программированию и делайте сайты на заказ. Освойте поварское искусство и пеките вкусные капкейки на продажу. Играйте на гитаре и подрабатывайте уличным музыкантом. А, к примеру, обучившись финансовой грамотности, вы сможете меньше тратить, будете больше откладывать, а затем – успешно инвестировать на фондовом рынке.

Словом, дополнительное образование позволит получать больше денег. Вывод такой: учиться и еще раз учиться!

Здоровье и красота

От богатства нет толку, если нет здоровья. Это старая и проверенная истина. Хорошее здоровье позволит эффективно работать и избежать лишних расходов на лечение.

Каким образом можно инвестировать в здоровье:

- откажитесь от вредных привычек (сигареты. алкоголь, три литра кофе в день);

- старайтесь высыпаться;

- занимайтесь спортом;

- закаляйтесь;

- чистите зубы;

- регулярно проходите медицинские осмотры.

Важно также правильно питаться (исключить из рациона жирное, сладкое и соленое) и принимать витамины.

Не стоит устраивать «разгрузочные» дни или «сушку», если хотите привести свое тело в порядок. Нужно просто постоянно придерживаться умеренного питания и активно двигаться в течение дня. Ведь если после «разгрузки» вы опять наедите тортиков – пользы не будет никакой.

Да и спорт должен быть умеренным – не стоит тягать штанги и учиться садиться на шпагат в 40 лет. Всё должно быть в удовольствие – тогда здоровье обязательно придет =)

В общем, инвестиции в здоровье – это не только покупка абонемента в спортзал или велотренажера. Это стиль жизни.

Внешний вид и одежда

Кстати, о стиле. Инвестировать в свой внешний вид тоже необходимо. Недаром говорят, что по одежке встречают.

Внешний вид, на самом деле, влияет на многое. И не только на отношение окружающих (хотя это главное – общаться приятнее с человеком, который причесан, умыт и не пахнет потом, чем с неряхой и вонючкой), но и на самоощущение. Согласитесь, когда вы в удобном деловом костюме, то вам проще настроиться на работу, чем когда вы сидите в домашнем халате и тапочках.

К тому же есть исследования, которые утверждают, что красивые и опрятно выглядящие люди зарабатывают больше своих коллег. И это не удивительно. С таким человеком гораздо приятнее общаться и хочется помогать ему. В итоге такие люди добиваются своих целей быстрее и эффективнее.

В общем, стоит вложиться в свой внешний вид, если вы хотите добиться успеха в карьере. Отличный костюм, прическа, ухоженные ногти, дезодорант, капелька парфюма – и вперед, украшать собой мир. Мужчин это тоже касается.

Комфорт и уют

Лучшая инвестиция – это вложение не только в себя, но и в свой дом. Ведь ваш дом – ваша крепость. Это место силы, если хотите. В доме вам должно быть уютно, комфортно и приятно. Всё должно быть удобно.

Поэтому дом стоит держать в чистоте и опрятности (как и ваше рабочее место). И обязательно стоит инвестировать в него:

- хорошая эргономичная мебель сэкономит пространство и поможет организовать ваш отдых;

- удобная кровать позволит выспаться (а выспавшийся человек работает гораздо эффективнее, чем соня);

- безопасные розетки сделают дом… безопаснее;

- современные люстры и лампы сделают дом светлым и уютным (и еще энергосберегающим, так что выкиньте лампы накаливания нафиг);

- техника поможет обустроить быт – привет микроволновке, рабочему ноутбуку и посудомоечное машинке.

Ну и так далее. Я думаю, вы прекрасно знаете, что в вашем доме не так. Закончите читать статью – и вложитесь в дом. Прибейте уже ту полку и отремонтируйте текущий унитаз. Или вызовете мастера, который всё сделает за вас.

Окружение и общение

Мы живем в обществе, и в обществе наш вес определяется количеством налаженных связей. Чем больше у вас успешных и образованных друзей и знакомых, тем более успешным и образованным вы станете сами.

Помните совет Кейта Феррацци «Никогда не ешьте в одиночестве»? Вот это как раз про то самое. Инвестируйте время и деньги в налаживание и поддержание связей.

Совершайте дружеские звонки, приглашайте коллег и знакомых на встречи в кафе и рестораны или выезжайте за город. Не «жадничайте» и отдавайте им свое время, внимание и энергию. Однажды это обязательно вернется.

Например, кто-то из ваших друзей станет большим боссом и позовет вас на работу мечты. Или другой друг найдет инвестора, который профинансирует ваш стартап.

А если вы фрилансер или самозанятый, то чем больше положительных связей с заказчиками – тем выше ваш уровень дохода. Не бросайте заказчиков после окончания работ, интересуйтесь их делами. Общение – наше всё. Не забывайте об этом.

Как можно расширить свой круг общения:

- найдите тематические группы в социальных сетях и форумы, начинайте общаться и знакомиться;

- посещайте выставки, мастер-классы, конференции, семинары и прочие активности в реале, знакомьтесь со всеми подряд и налаживайте связи;

- пишите авторам интересных вам блогов и сервисов и становитесь их учениками и соратниками;

- выступайте сами с позиции эксперта и обрастайте единомышленниками.

Это не так сложно, как кажется. Сейчас мир гораздо больше открыт, чем даже десятилетие назад. Интернет и глобализация стирают границы и дарят нам фантастические возможности.

Единственное — держитесь подальше от токсичных людей. Общение с ними отнимет время и энергию, а пользы будет на грош.

Пенсия и старость

Ну, и конечно, самые ценные инвестиции в себя – это забота о себе в будущем. А заботиться о себе надо уже сейчас. Я говорю (точнее, пишу) про пенсию и старость.

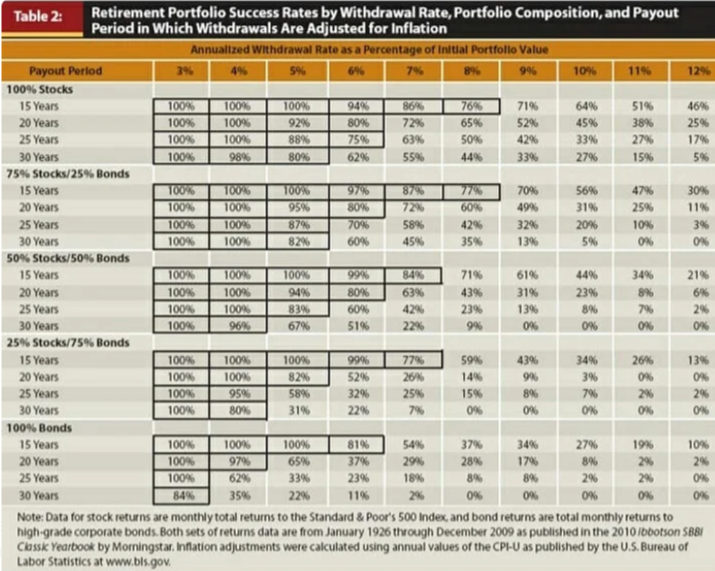

Чем раньше вы начнете инвестировать в старость (в буквальном смысле), тем лучше: вы сможете накопить больше. Как определить, какая сумма вам нужна? Очень просто. Есть правило 4%. В 1999 году профессора университета Тринити рассчитали, что вы можете ежегодно снимать по 4% со своего инвестиционного портфеля, и это никак не повлияет на его доходность. Проще говоря, вы его не проедите.

Потом исследование уточнили, и оптимальным оказалось снятие 3% в год. Но можно снимать и до 7%. Если 8% – портфеля хватит меньше, чем на 30 лет.

Посчитаем, сколько капитала надо, чтобы следовать правилу 4% и при этом платить самому себе пенсию хотя бы 20 тысяч рублей в месяц: 20 000 * 12 / 4 * 100 = 6 000 000. Всего-то 6 млн рублей! Подставьте в формулу ваши запросы – и алга, как говориться, к накоплениям.

Кстати, формулу можно вообще упростить. Просто умножьте сумму вашего ежемесячного пенсионного дохода на 300 – вот и нужна сумма. Хотите 50 000 рублей на пенсии? Копите 15 миллионов.

Я уже писал, как накопить на пенсию в Россию, повторю только основные тезисы:

- определитесь с тем, какая сумма вам нужна и к какому сроку вы хотите ее накопить;

- выберите инструменты – оптимальнее всего собрать портфель из акций и облигаций (удобно в виде ETF), процентное отношение надежных облигаций должно быть равно вашему возрасту;

- составьте план инвестирования – какую сумму ежемесячно вы откладываете и куда ее инвестируете;

- раз в год делайте ребалансировку.

Чем раньше вы начнете думать о пенсии, тем лучше. Государство, конечно, заплатит какие-то копейки и еще подключатся НПФ. Но основной доход на пенсии вы должны будете обеспечить себе сами.

Цитаты об инвестировании в себя

Ну и напоследок несколько мотивирующих цитат об инвестициях в себя. Так сказать, умные изречения от умных людей.

Рынки нестабильны. Инвестируйте в себя. Игорь Манн.

Инвестируйте в себя. Ваша карьера – это мотор вашего богатства. Пол Клитероу.

Самые успешные люди – это те, кто делают свое любимое дело. Уоррен Баффетт.

11 примеров инвестиций в себя: как стать сверхбогатым?

Всех интересуют выгодные инвестиции. Согласно опросам, практический каждый готов вложить деньги туда, где отдача за инвестиции составит 100% и больше. Но, как и где найти такие возможности, чтобы был гарантирован столь высокий результат?

Сегодня много говорят о биткоинах, которые выросли за 7 лет в тысячу раз. Вспоминают о буме недвижимости и высоких технологий. Но про чтобы речь не шла, невозможно было предугадать результат заранее.

Поэтому возникает вопрос: а есть ли возможность инвестировать таким образом, чтобы гарантировано получить выдающийся результат? Да, есть. И объектом инвестиций в этом случае являетесь вы сами.

Ваши навыки, ваше окружение, ваш бизнес и являются теми самыми объектами для инвестиций, которые способны дать выдающийся результат. И скорость отдачи практически всегда в разы выше, по сравнению с классическими инвестициями в золото, валюту или недвижимость.

Приведём несколько наглядных примеров, которые показывают, как именно вкладываться в себя и какие результаты это даёт.

1. Инвестиции в навыки и здоровье

Тем, кому сейчас 20 лет, вряд ли поймут ценность здоровья. Но без него невозможно добиться какого-либо результата. Благодаря медицине и технологиям средний человек живёт теперь не 30-40 лет, а 60-80-100. Проблема лишь в том, что если не беречь здоровье, не вкладываться в него, большую часть жизни проведёшь беспомощным бессильным калекой.

Поэтому и важно вкладываться в здоровье с самого начала. Иначе ни деньги, ни бизнесы не помогут…

Что же касается навыков, то именно они позволяют каждому из нас создавать своё богатство. Отдача от разумных инвестиций в свой опыт, знания составляет даже не 100%, а 1000% и больше! Хорошо знаю на личном примере: инвестиции в обучение помогли увеличить персональный доход в несколько раз в течение 1 года. Не говоря про ROI за несколько лет.

Теперь же пройдёмся по другим, более конкретным пунктам, в которых инвестиции в себя оправданы.

2. Нанимайте профессиональных юристов

Человечество пишет законы на протяжении тысячелетий. И некоторые из них существуют столетиями. Особенно в таких странах, как Великобритания, где реальны столкновения правил 21 и 16 веков.

А если мы выходим на международное поле, то здесь вообще начинается каша из правил, постановлений, договоров и споров.

И попытка самостоятельно разобраться в этом хитросплетении способна привести к потерям времени, сил и денег. Именно поэтому инвестиции в опытного юриста, адвоката – это не бездумная трата, а необходимое вложение.

Да, консультация отличного специалиста стоит 600-1000 долларов в час (а то и больше). Но вы получаете все ответы за короткий промежуток времени (1-3 часа), учитываете сразу много параметров и нюансов, экономите нервы сегодня и в будущем.

Ведь если вы самостоятельно допустите ошибку в силу незнания кодекса мелкой общины в Швейцария, то все последствия буду на вас и выражаться они будут в денежном, отнюдь не мелочном, эквиваленте.

3. Инвестируйте своё время с умом

Пожалуй, самая частая и грубая ошибка, которую совершают предприниматели и специалисты, это неумение ценить своё время. В отличие от денег, его не заработать.

Однако, чтобы чётко понять «цену времени», проведите следующий расчет: разделите ваш годовой доход на 2000 часов (примерно столько мы работаем в год). Вы получите цифру, во сколько обходится ваш час.

Любое действие, которые принесёт меньше, чем эта сумма – делегируйте. Особенно, если вы не специалист в теме или не любите конкретный вид занятий. Сосредоточьте свои силы на том, что действительно ценно вам, вашему бизнесу, вашей цели.

Если считаете, что ваш доход мал, то прикиньте, какой доход вы хотели бы получать и разделите его точно также на 2000 часов. Скажем, вы хотите зарабатывать 1 миллион долларов в год. Тогда в час вы должны получать 500 долларов. Всё что даёт меньше – необходимо отсекать.

Есть даже шутка, что Билл Гейтс давно выработал правило, что он не накланяется поднять купюру с пола, если она меньше заданного номинала, поскольку его время стоит дороже, чем лежащий на полу бесхозный доллар.

4. Открывайте оффшорные компании

В первую очередь это касается тех предпринимателей, которые мечтают о международном бизнесе. Можно сколько угодно долго и мрачно говорить о том, что «в России бизнес гнобят», но всё равно продолжать работать на её территории.

Разумнее сразу инвестировать деньги туда, где к вам и вашему предприятию относятся как минимум с уважением. Открывайте оффшорную компанию сразу и там, где это подходит под ваши цели (помочь с выбором юрисдикции могут консультанты портала на info@offshore-pro.info).

Этим вы экономите ресурсы: вместо будущей редомициляции, открытия новых счетов, регистрации дополнительных компаний и т.п., вы сразу открываете компанию там, где выгодно. Неважно, будет это Невис, Сингапур или Белиз, вы инвестируете в своё будущее, снижаете налоги, облегчаете административную работу, экономите на логистике.

Не это ли простой путь к богатству?

5. Открывайте иностранные банковские счета лично и дистанционно

Иностранный банковский счет – это дополнительная гарантия безопасности. Любой состоятельный человек говорит нам: необходимо рассортировывать свои активы по разным местам. В том числе по разным странам и банкам.

Запасной счет работает как страховка, плюс помогает зарабатывать (инвестиционный, депозитный счета).

Другой вопрос, что благодаря технологиям вы можете открыть счет, как дистанционно, так и лично. У обоих способов есть свои плюсы.

Дистанционное открытие счета позволяет сэкономить время прямо сейчас. Это особенно важно, когда на принятие решение отведено очень мало времени. Кризис, рейдерская атака или просто интуиция – и время на вес золота.

Личное посещение иностранного банка позволяет познакомиться с банкирами, подобрать чуть более выгодные условия и снизить комиссионные за открытие счета.

С другой стороны, что в первом случае, что во втором, открыть счет стало сложнее, особенно выходцам из СНГ. Независимо от формата открытия счета, необходимо подходить к процедуре ответственно и привлекать опытных посредников. Без них шанс на успешное открытие счета минимален. Мы решаем эту задачу совместно с вами.

личного банковского счета за границей для

лиц с депозитом €5000+ от банковского

эксперта с опытом 7+ лет.

личного банковского счета за границей для лиц с депозитом €5000+ от банковского эксперта с опытом 7+ лет.

Свяжемся с вами в течение 10 минут

Свяжемся с вами в течение 10 минут

6. Вкладывайте в налоговых консультантов

В связи с деофшоризацией в России и законом о КИК, многие бизнесмены сменили налоговую резиденцию. Иными словами, переехали в другие страны. Однако это не означает, что жизнь стала проще, а налоговая отчётность больше не нужна.

Дело в том, что налоги – это священная корова современности. И ради них переиначивается законодательство мира. И правила становятся всё сложнее.

Даже переехав в Швейцарию, вы не перестаёте быть обязанным России. Да, не в полной мере. Возможно отчётность упростится. Но всегда есть нюансы.

С другой стороны, в новой стране отчётность легко окажется сложнее и запутанней. Подумайте о том, что в США десятки разных форм для заполнения налоговой отчётности! И многие из них дублируют друг друга, но вы обязаны подать именно ту, которая соответствует вашему состоянию дел.

А учитывая тот факт, что за налоговые проступки грозят не только штрафы, но и уголовная ответственность, никогда не экономьте на профессиональной консультации. Причём консультируйтесь заранее, до переезда в новую страну.

Это позволит не просто сэкономить, но преумножить свой капитал, защитив его от лишних штрафов и налогов.

7. Оплачивайте счета вовремя

Свойственная многим черта – откладывать дело в долгий ящик. Это касается и счетов: создаётся впечатление, что необходимо заплатить слишком много за раз. Есть у меня знакомый, который не платил за телефон вовремя и ему его отключали с периодичностью раз в 3 месяца. В итоге он пропустил несколько важных звонков и встреч, которые расширили бы его бизнес на несколько стран.

К тому же за просроченные счета с удовольствием начисляют пени. Это касается, как пропуска оплаты за телефон, так и за налоги. И у поставщиков услуг всегда найдётся метод, как надавить на должника.

Именно поэтому стоит вовремя оплачивать счета – чтобы долг не разросся и не поглотил ваше состояние. К тому же переживания из-за долга убивают нервных клеток даже больше, чем купюр в кошельке.

8. Вкладывайте в свой отдых, комфорт и удовольствие

Комфортный номер в отеле, полезная еда, яркие впечатления на курорте – это кажется бездумной тратой со стороны черствой экономии. Но это необходимое топливо для вашего функционирования.

Вкладывайте разумные деньги в то, чтобы выспаться на кровати в отеле с работающим кондиционером; во временный офис, чтобы принять клиентов и проработать новый проект; в камеру сна в аэропорту после долгого перелёта; в занятия йогой, чтобы снять напряжение; во вкусную еду, чтобы понимать – зарабатываю не просто так!

Ощущение богатства идёт изнутри – если вы ощущаете себя состоятельным, то и заработать крупное состояние в разы проще. Рабы на галерах работали часами без передышки, но как-то комфортом и радостью жизнь их не баловала.

Не поддавайтесь на рабство аскезы – всего должно быть в меру.

9. Запасной дом – даже если вы там не бываете

Чувство уверенности очень важно. Но как его создать? Самый простой вариант, если мы говорим про деньги, это создать подушку безопасности, которая прокормит вас и вашу семью даже в случае вашей нетрудоспособности.

Это могут быть запасы наличности, счета в иностранных банках, инвестиционные портфели, страховки жизни.

Но есть ещё одна деталь, которая вселяет уверенность: это возможность покинуть тонущий корабль в любой момент. Именно для этого необходимо иметь не только иностранный счет, но и иностранную резиденцию.

ВНЖ или ПМЖ в другой стране позволит не думать о том, куда деться, если в стране произойдёт слом или нынешние власти придут за вашими активами и свободой.

Предусмотрительные люди покупают недвижимость за рубежом, даже если не планируют там постоянно жить. Пусть и у вас будет второй дом. К тому же многие страны предлагают взамен резиденцию (Болгария, Латвия) или сразу второе гражданство (Невис, Гренада, Доминика, Антигуа).

Таким образом вы вкладываетесь в настоящий актив (недвижимость), получаете второй дом, а заодно и второе гражданство. Если же мерить деньгами, то через 5 лет владения недвижимостью, в большинстве стран разрешено перепродать объект и вернуть вложенные в него инвестиции.

10. Вы путешествуете? Инвестируйте в свой чемодан!

У кого-то этот пункт вызовет улыбку, но поверьте опытному путешественнику: без хорошего чемодана удовольствие от поездки получить сложнее.

Это тот момент, когда саквояж за 1000 долларов действительно выгоднее, чем одноразовое барахло за 20. Во-первых, он просуществует гораздо дольше. Во-вторых, он легче и спина скажем вам спасибо за заботу.

В-третьих, дорогой подобранный чемодан удобнее, компактнее, приспособлен для хранения аппаратуры (компьютера, планшета, зарядок), подходит под стандарты авиакомпаний.

Не говоря о том, что сегодня даже чемодан может превратиться в скутер и довести вас до гейта.

На самом деле пункт гораздо шире. «Апгрейдить» стоит не только чемодан, но и зонтик, рюкзак/сумку, костюм для поездок, обувь. Из мелочей складывается комфорт и, что немаловажно, безопасность путешествий. Чтобы не украли документы, не попортили дорогой подарок или прототип вашего нового продукта.

А это, как в понимаете, прямой путь к сохранению и преумножению богатства.

11. Инвестируйте в связи с профессионалами

«Доход каждого человека равен среднему от дохода его 5-10 ближайших друзей» — так гласит известная мысль. Если вы хотите быть богатым или становится богаче, ищите тех, кто уже выше вас.

Инвестируйте своё время и деньги в тех, кто зарабатывает больше, в тех, кто добился высокого результата в нужной вам сфере.

Продвинутые люди готовы тратить тысячи долларов за то, чтобы попасть за кулисы выдающихся спикеров, предпринимателей и просто посидеть с ними хоть немного. Иногда, чтобы выстроить отношения с высокопоставленным или опытным человеком, сначала ему надо заплатить за услуги.

Это самый быстрый способ.

А наличие сети контактов помогает решить вам практически любую задачу. Не зря же во все времена бравировали контактами в «высших кругах», независимо от размера состояния. Как показывает практика, чем шире и профессиональнее ваши контакты, тем круче вы сами и основательней ваш банковский счет.

Вот такие инвестиции можно сделать в себя и получить отличную отдачу. А как вы инвестируете в себя? Какие приоритеты вы ставите перед собой?

Читайте другие интересные статьи портала InternationalWealth.info:

Сингапур и Китай совместно создают специальную международную посредническую группу, которая будет заниматься разработкой правил и юридических процедур для разрешения возникающих экономических разногласий при реализации проектов…

27 мая 2018 года правительство Катара объявило о законопроекте, который позволит иностранным инвесторам владеть 100% акционерного капитала компаний во всех секторах экономики, а не только 49%,…

В этой статье повествуется о преимуществах оформления ВНЖ за инвестиции в недвижимость Греции, перечень которых не сводится лишь к праву жить в этой стране круглый…

Кипр по праву является одним из самых ярких и необычных средиземноморских островов. Страна объединила в себе горнолыжные спуски, тёплые песчаные пляжи и уникальные культурные традиции.…

2 комментария по статье " 11 примеров инвестиций в себя: как стать сверхбогатым? "

Забавная и интересная статья, уважаемый Юрий! Добавил бы ещё один пример инвестиций — хотя бы минимальные вложения (деньгами и временем) в изучение языков тех стран, где приходится либо работать, либо отдыхать, либо часто приезжать с этими же задачами.

С уважением, Николай

Добрый день, Николай.

Спасибо за комментарий и за положительную оценку работы. С языками вы совершенно правы. Даже удивлён, что пропустил столь важный пункт.

Спасибо вам!

С уважением,

Юрий.

Куда вложить деньги, чтобы получать ежемесячный доход

Пассивный доход всегда уместен: большинство россиян его приплюсовывает к зарплате, чтобы жить качественнее и ярче, или откладывает на черный день. А если дополнительный заработок значителен, можно и вовсе уйти с работы — так со временем поступают успешные инвесторы. Но как организовать себе экстра-поступления в бюджет? В статье Bankiros.ru рассказывает, куда вложить деньги, чтобы получать ежемесячный доход.

Что нужно знать об инвестировании

Если ваш единственный доход по жизни — зарплата на карточку, то мир инвестиций наверняка пугает. Все шаги инвесторы совершают на свой страх и риск, а за успех выбранной стратегии никто не может поручиться. Но есть несколько правил — их нужно знать всем новичкам перед тем, как впервые вложить деньги.

Определитесь с объемом вложений

Чтобы инвестировать, нужен стартовый капитал. Теоретически можно начать с любой суммы — например, акции покупаются и за 1 000 рублей. Но такой объем вложений не принесет ощутимый доход, даже если фондовый рынок будет вам благоприятствовать. Поэтому формировать пассивный доход начинайте, если готовы рискнуть несколькими десятками тысяч рублей. Чем больше сумма на входе — тем значительнее будет прибыль.

Чем больше рискуете — тем выше доходность

Для биржи, бизнеса и мира экономики в целом действует правило: чем выше риски — тем выше потенциальная доходность. На практике это означает, что самые заманчивые инвестиционные предложения могут сделать вас богачом, а если ситуация будет неблагоприятной — приведут к финансовому краху. Поэтому тщательно оцените свой аппетит к риску: комфортно ли вам инвестировать в данный актив, перенесет ли бюджет возможные потери.

Инвестируйте только туда, в чем отлично разбираетесь

Вкладывать деньги стоит в сферы, которые вам знакомы. Очевидно, что практикующий риелтор разбирается в недвижимости — жилой или коммерческой, в зависимости от своей специализации. Туда и нужно вложить деньги, а не в сельское хозяйство или тяжелую промышленность, с которыми риелтор малознаком. Другой пример: на фондовом рынке больше шансов имеет инвестор, который изучал финансы. Без специальных знаний разобраться с ценными бумагами будет трудно.

Регулярно делайте взносы

Единожды определиться с размером инвестиций — мало. Вкладывать деньги желательно регулярно, с реинвестицией прибыли. Тогда финансовый инструмент со временем станет обрастать сложным процентом, а это превратит даже скромную стартовую сумму в значительный пассивный доход.

Направляйте вложения в разные активы. Например, поделите портфель на три части — акции, облигации и недвижимость. Акции, в свою очередь, приобретайте от двух разных эмитентов. Не инвестируйте все деньги в один инструмент — так увеличивается риск потерять все и сразу. Образно о диверсификации говорит знаменитая английская пословица: «Не кладите все яйца в одну корзину».

7 вариантов, куда вложить свои деньги

Финансовых инструментов существует немало. Выбор между ними зависит от суммы, которую вы готовы вложить, степени риска и ожидаемой доходности. Ниже Bankiros.ru предлагает 7 активов, которые позволят извлекать прибыль ежемесячно. А еще они просты в управлении — создать себе пассивных доход одним из способов сможет даже новичок.

Банковские вклады

Зарабатывать на вкладах предельно просто: вы открываете счет в банке, кладете на него деньги и начинаете получать процент. Но ставки обычно невысоки — составляют 4-7% годовых. Чтобы выйти на более высокий доход, нужно выбирать программы без возможности частичного снятия и пополнения. По ним процент выше. А вот вклады с большой свободой управления — низкодоходные, потому что менее удобны банку. Кроме процентной ставки, вклады отличаются периодичностью выплат и капитализацией.

Плюсы. Ваши сбережения защищены: в России действует система страхования вкладов. Это значит, что в случае кризиса государство вернет вкладчикам их деньги. Правда, в ограниченном размере — до 1 млн 400 тыс. рублей (это максимальная сумма, которая страхуется АСВ).

Минусы. Доходность по вкладам низкая, поэтому не позволит много и активно накапливать. Скорее вклады подходят для сохранения уже существующего капитала — например, уберегут его от инфляции. Чтобы жить только на проценты, придется вложить очень большую сумму, а с 2020 года это проблематично — теперь вклады от 1 млн рублей облагаются налогом.

Акции

Акции — это ценные бумаги, которыми торгуют на бирже. Просто так на них заработать нельзя: по закону частное лицо должно открыть брокерский счет, через который акциями можно управлять. Далее перед вами открывается два способа получать доход:

- На дивидендах. В этом случае доход от акции фиксирован — его утверждает собрание акционеров. Дивиденды будут выплачиваться вам раз в квартал, полугодие или год. Чем больше у вас акций, тем выше дивидендный доход;

- На купле-продаже. Цены на акции постоянно колеблются. Если приобрести их по одной цене, то через какое-то время можно продать дороже — это и составляет доход инвестора.

За ведение брокерского счета всегда есть комиссия (дополнительную плату посредники берут за вывод средств, конвертацию, услуги депозитария и проч). Стоит помнить про налог: государство забирает 13% с дохода по акциям, если только вы не открыли индивидуальный инвестиционный счет (ИИС).

Плюсы. На акциях можно зарабатывать по-разному: например, многие инвесторы предпочитают пассивный доход от дивидендов. А можно выбирать удачное время и покупать активы перспективный компании по низкой цене — тогда доход будет выше в разы. Акции хороши тем, что не имеют потолка прибыли.

Минусы. Рынок акций высоко волатилен. Активы, которые при покупке казались доходными, могут резко упасть в цене. Чтобы спрогнозировать это, новичку придется изучать фондовый рынок либо платить консультантам/доверенным управляющим. Но даже поддержка экспертов не дает никаких гарантий: торговля акциями — это всегда большой риск.

Облигации

Чтобы зарабатывать на фондовом рынке, но с меньшими рисками, инвесторы хотя бы часть денег предпочитают вложить в облигации. Их преимущество перед акциями — в более стабильной и предсказуемой цене. В этом отношении облигации схожи с банковскими вкладами, но они приносят больший доход — в среднем, на 20% выше депозитов. В кризисные времена именно облигации считаются главным защитным активом.

Плюсы. Более высокая доходность, чем по вкладам. Одновременно облигации дают четко спрогнозированный и фиксированный доход — этим они проще в управлении, чем акции. Еще облигации отличаются высокой ликвидностью: их можно легко реализовать на рынке, не потеряв прибыль.

Минусы. Существует риск, что эмитент обанкротится. Да, для крупных игроков такая вероятность мала: «голубые фишки» прогорают редко, а федеральные, субфедеральные и муниципальные облигации почти наверняка останутся в цене. Но менее крупные компании могут пострадать от кризиса, что плачевно отразится на доходе инвестора.

Драгоценные металлы

Деньги можно вложить в четыре металла — золото, серебро, платину и палладий. Два последних драгметалла вошли в оборот недавно, поэтому начинающие инвесторы реже берутся на них зарабатывать. А вот золото и серебро — это уже классические активы. Инвестировать в них можно тремя способами:

- Купить слитки в банке;

- Купить монеты;

- Открыть ОМС — обезличенный металлический счет.

Плюсы. Драгметаллы — самый надежный вариант вложений: даже в случае войн и кризисов они остаются в цене. В отличие от ценных бумаг, золото, серебро, платина и палладий не могу полностью обесцениться. Существенный плюс — в последние годы цена на металлы, в особенности золото, растет.

Минусы. Заработать быстро не получится. Драгметаллы — вариант долгосрочных вложений. Эксперты советуют в них инвестировать, если существенный доход вы готовы извлечь через 5 лет и позже. Например, вложения в золото подходят, чтобы формировать дополнительный доход к пенсии.

Когда экономика стабильна или на взлете, цены на жилую недвижимость растут. Особенно это касается крупных городов: дороже всего здесь стоят квадратные метры, которые находятся по линии метро, возле крупных транспортных магистралей или в оживленных (центральных) районах. Зарабатывают на недвижимости так:

- На стартовый капитал покупают/строят жилье — квартиру, апартаменты, таунхаус или частный дом;

- Затем сдают жилье в аренду — получается ежемесячный пассивный доход.

Плюсы. Недвижимость крайне редко обесценивается до нуля — это происходит только в случае критических обстоятельств (катаклизмы, вооруженные конфликты и др). Сам процесс сдачи в аренду прост: не нужно вникать в финансовые тонкости. Когда передумаете зарабатывать на недвижимости, останетесь в плюсе — у вас уже есть готовое жилье под реализацию.

Минусы. Если жилья в собственности нет, нужна внушительная сумма на его покупку или строительство. Стартовая цена за квартиру в крупных городах — от 1 000 000 рублей. Далее, по доходности недвижимость отстает от других инструментов — ценных бумаг и вложений в бизнес. Еще недвижимость требует постоянного участия: за состоянием площадей нужно следить (ремонтировать, поддерживать связь с нанимателем). А в случае, если вам срочно понадобились деньги, жилье сложно продать в короткий срок: оно низколиквидно.

Субаренда

Если нет денег, чтобы купить квартиру под сдачу, можно попробовать субаренду. Субаренда — это передача уже арендованной недвижимости в аренду другому лицу. Как зарабатывают на этом? Обычно арендуют жилье на длительный срок, а затем сдают его посуточно. Это рабочая схема для квартир в городском центре или курортных местах. Именно здесь аренда на несколько дней востребована, а в пересчете на сутки стоит дороже долгосрочного съема.

Плюсы. Субаренда доступна, если у вас нет денег на покупку жилья. Арендаторов можно искать самому, назначая им свою цену. В отличие от классической аренды, в процессе субаренды нет риска, что испортят ваше имущество. Весь ущерб понесет собственник жилья.

Минусы. Субаренда еще хлопотнее аренды: нужно постоянно искать постояльцев, поддерживать жилье готовым к их приезду. Но главное — такой заработок не всегда возможно организовать. Дело в том, что для сдачи жилья в субаренду нужно согласие собственника. А далеко не каждый владелец квартиры согласится передавать свое имущество в пользование третьим — малоизвестным ему — лицам.

Коммерческая недвижимость

Сдача в аренду коммерческой недвижимости выгоднее, потому что ставки выше. За ту же сумму, что вы потратите на квартиру, можно купить торговую точку, офис или склад. Объект выбирается по нескольким параметрам: проходимость, транспортная доступность, необходимая инфраструктура рядом. Например, в России чрезвычайно популярен стрит-ритейл — формат торговой точки, располагающейся на улице, обычно на первом этаже жилого дома. Купить такую площадь можно в новостройке с перспективой, что в заселяющемся районе ваши затраты быстро окупятся.

Плюсы. Доход полностью пассивный и регулярный, поскольку коммерческая недвижимость обычно сдается на длительный срок. Кроме того, сам объект недвижимости находится в вашей собственности, а его цена с каждым годом растет.

Минусы. В кризис коммерческая недвижимость уязвимее жилой: вслед за «проседанием» малого бизнеса вы либо потеряете арендаторов, либо вынуждены будете снизить ренту.

Малый бизнес

Можно открыть собственный бизнес или вложить деньги в чужой проект. Залог успеха один — нужно найти перспективную идею. В больших городах сегодня ценят удобство: получать товары и услуги клиенты хотят с комфортом, по возможности онлайн. Еще горожане ценят время, поэтому готовы платить за доставку или выезд специалиста на дом. В моде — здоровый образ жизни, экологичность и технологичность. Если найти бизнес-идею на стыке этих трендов, вполне реально выйти на хороший заработок. На бизнесе сегодня зарабатывают десятки миллионов людей.

Плюсы. Если запустить успешный проект, можно буквально разбогатеть (в бизнесе нет потолка прибыли, как и в случае с акциями). Вместе с деньгами предприниматель обретает дело жизни, а еще — новый вектор для своего развития.

Минусы. Если открывать собственный бизнес, в него нужно вкладывать время. Поэтому о пассивном доходе речи не идет: предприниматели уходят в свои проекты с головой. Достаточно высоки риски. При неграмотном менеджменте даже свежая бизнес- идея может стать убыточной.

Онлайн-проекты

Бизнес можно открыть полностью в интернете — без физического оказания услуг и продажи товаров. Популярны такие направления:

- Сайты. Вы создаете информационный портал, который наполняете уникальным контентом — статьями, фото, видео или функционалом. Доход будут генерировать посетители, ради которых на сайт придет рекламодатель.

- Паблики и аккаунты. Самые посещаемые платформы —Instagram, Facebook, ВКонтакте. На первом этапе вам нужно привлечь подписчиков, а дальше рекламодатели будут платить вам за размещение рекламных постов.

- Блогинг. Чтобы запустить свой канал в YouTube или аккаунт в Instagram, понадобится техника — как минимум камера (профессиональная или в вашем смартфоне). Доход принесут рекламодатели, а в случае YouTube — простая монетизация ваших роликов.

- Обучение. Через Skype и Zoom репетиторы преподают школьные предметы, иностранные языки взрослым, уроки рисования, музыки и актерского мастерства. Узкопрофильные специалисты проводят вебинары, организуют онлайн-курсы и лекции.

Плюсы. Для онлайн-бизнеса нужны минимальные вложения, а некоторые проекты и вовсе обходятся без стартового капитала. Открывать свое дело в интернете перспективно: люди все больше хотят получать услуги дистанционно — через мониторы своих компьютеров и экраны смартфонов.

Минусы. Высок риск, что бизнес не «выстрелит». В интернете сегодня огромная конкуренция, поэтому для продвижения нужна хорошая, неизбитая бизнес-идея.

Частые ошибки начинающих инвесторов

Об общих принципах инвестирования мы говорили выше, а теперь остановимся на ошибках — их часто совершают новички, когда приступают к формированию пассивного дохода. В числе самых частых:

- Вкладывать чужие деньги. Инвестиционный капитал нельзя занимать — ни у друзей, ни у банков. Это связано с большими рисками: впервые вкладывая деньги в активы, новички могут сильно пострадать. Из каких средств потом погашать долги, если дело прогорело?

- Вкладывать все до последней копейки. Сначала отложите деньги на жизнь и непредвиденные расходы. Сформируйте себе «кубышку» в виде банковского депозита — и только потом активно инвестируйте. Вкладывать нужно только ту сумму, с потерей которой вы готовы смириться.

- Действовать на авось. Имеется в виду, что новички игнорируют этап обучения, а минимальные знания нужны везде — на бирже, рынке недвижимости или в розничном бизнесе. Без понимания, как и куда грамотно инвестировать, денег не заработать.

- Поддаваться эмоциям. Это особенно касается рынка ценных бумаг. Новички реагируют на малейшее колебание цен, из-за чего рискуют продать актив слишком рано, когда цена не дошла до пиковой, или купить слишком поздно из-за своей нерешительности. А действовать нужно в соответствии со стратегией. Если таковой нет, помогут доверительные управляющие или финансовые консультанты.

- Верить пустым обещаниям. Речь об инвестициях с заоблачной доходностью — например, доверчивым новичкам обещают 500% от стартового капитала ежемесячно. Помните, что гарантировать что-либо в мире инвестиций могут только мошенники, тем более такую большую прибыль.

Куда не стоит вкладывать деньги

С последним пунктом связана главная проблема инвестиций в России — их ненадежность. Жертвой мошенников может стать обычный человек, желающий подзаработать, медиа-звезда или состоявшийся бизнесмен. Обезопасить себя полностью — затруднительно: мошенничество случается на любом этапе вложений и практически в любой сфере.

Примером мошеннических схем служат финансовые пирамиды. Обычно они маскируются под компании, которые обещают людям легкие деньги. Такой была, например, «Кэшбери» — знаменитый сервис по кредитованию, который ЦБ признал пирамидой. Другой неоднозначный способ инвестировать — ставки на спорт. Как и с случае с пирамидами, в букмекерских конторах зарабатывают учредители и небольшой процент участников. Остальные лишь теряют свои деньги.

Источник https://alfainvestor.ru/investicii-v-sebja-chto-jeto-takoe-i-kak-vkladyvat-v-sebja/

Источник https://internationalwealth.info/offshore-wisdom/the-most-valuable-investment/

Источник https://bankiros.ru/wiki/term/kuda-vlozhit-dengi-chtoby-poluchat-ezhemesyachnyj-dohod

Источник