Депозит в 1С 8. 3 Учет процентов

Оглавление

Депозит в 1С 8.3 Учет процентов

Депозит или же банковский вклад – это сумма денежных средств, временно размещенных в банке или другом кредитном учреждении с целью получения дохода в виде процентов. Депозит является долгом банка или другого кредитного учреждения перед вкладчиком, то есть подлежит возврату.

Документом для отражения в бухгалтерском учете депозита является «Договор банковского вклада или депозита». Следует обратить особое внимание (для правильного отражения операций в бухгалтерском учете) на вид депозита в договоре, срок размещение денежных средств, процент начисления и расчет процентов, а также на условия при досрочном расторжении договора по размещению депозита.

Отразить размещение депозита в «1С:Бухгалтерия» можно двумя способами: путем загрузки выписки и ручным вводом документа.

Рассмотрим на примере, как отразить в программе «1С:Бухгалтерия 8.3» размещение денежных средств на депозит и начисление процентов по депозиту с досрочным расторжением договора.

Отметим также, что Базовая версия программы 1С:Бухгалтерия позволяет вести учет, а значит и управлять депозитами, только по одной организации. Если у вас несколько юрлиц и вы хотите в одной информационной базе вести учет депозитов и процентам по всем организациям, обратитесь к нам за продажей 1С:Бухгалтерия ПРОФ.

Пример

Организация ООО «Торговый дом «Комплексный» 05.04.2017 г. разместила в кредитной организации денежные средства на депозит: 5 000 000.00 рублей, под 8% годовых, сроком на 1 год. Выплата процентов происходит в конце срока действия договора. При досрочном расторжении договора проценты пересчитываются по ставке 2,5% годовых.

В бухгалтерском учете депозит признается финансовым вложением. Финансовые вложения принимаются к учету по первоначальной стоимости, которая равна сумме денежных средств, зачисленных на депозит.

Для учета суммы депозита выбран Субчет 55.03 (Депозитные счета).

Отражаем перечисление денежных средств на депозит в программе «1С:Бухгалтерия 8.3».

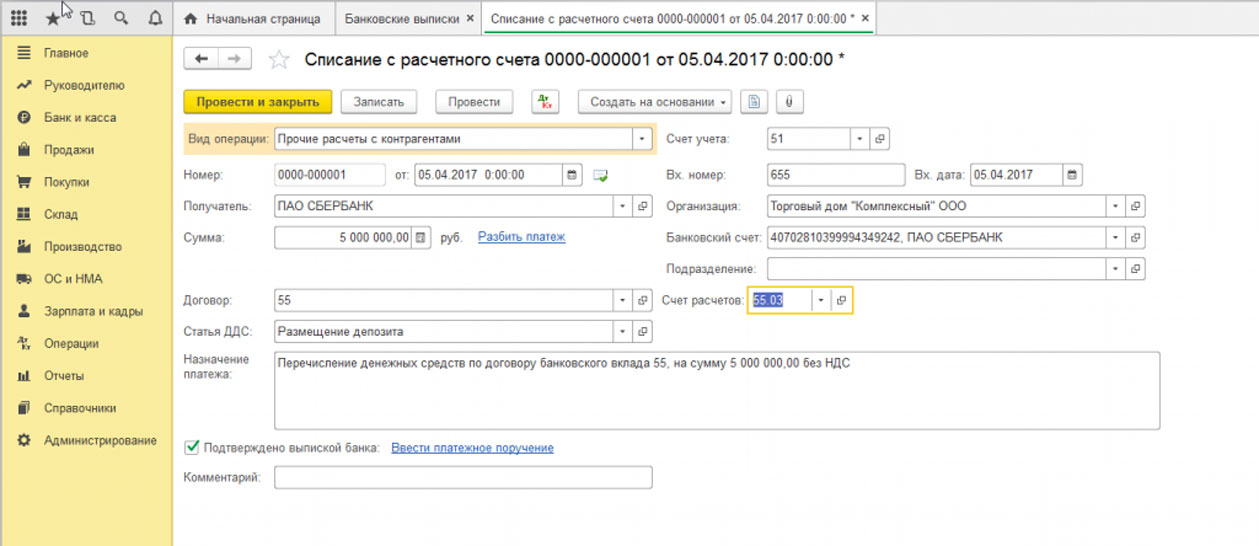

Создаем документ «Списание с расчетного счета», заходя для этого: «Банк и касса/Банковские выписки/Списание».

Заполняем открывшуюся карточку документа:

- Получатель – указываем «кредитную организацию в которою перечисляем денежные средства на депозит;

- Сумма: в нашем примере это 5 000 000,00 руб;

- Договор, который имеет вид «Прочее» и соответствующую валюту расчетов;

- Статья ДДС – выбираем статью «Размещение депозита»;

- Счет расчетов – указываем субсчет 55.03 (Депозитные счета);

- В поле назначение платежа прописываем, за что мы перечисляем денежные средства, в рамках какого договора;

- Устанавливаем флажок «Подтверждено выпиской банка»;

- Нажимаем «Провести и закрыть».

Рис.1 Заполняем открывшуюся карточку документа

Рис.1 Заполняем открывшуюся карточку документа

Начисляем проценты за апрель, май, июнь месяц 2017г.

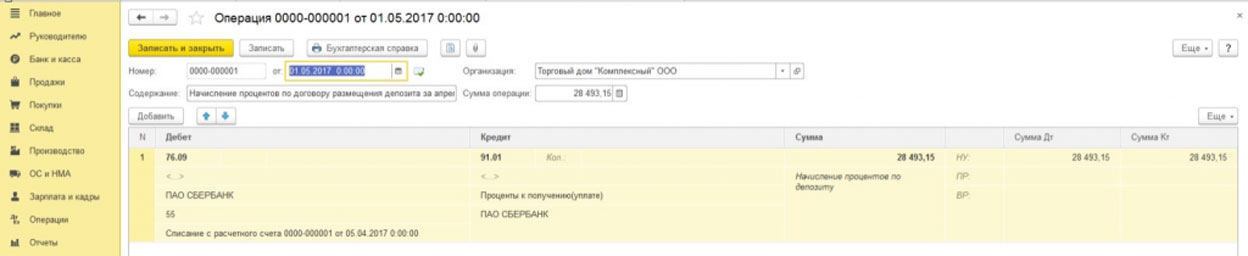

Нам необходимо отразить в программе операцию по начислению процентов за апрель месяц. Заходим Операции/Операции, введенные вручную/Создать/Вид документа выбираем – «Операция»

Заполняем открывшуюся карточку документа:

- «От» – указываем дату учета операции 01.05.2017;

- «Содержание» – прописываем содержание нашей операции;

- «Сумма операции» – указываем сумму процента начисления за апрель 2017 .Рассчитывается по формуле 28 493,15 руб.= ((5 000 000* 8%)/365)*26 (где 8% ставка по договору, 365 количество дней в году, 26 количество дней за апрель).

Нам необходимо указать проводки «Проводки по начислению банковских процентов» в табличной части документа.

Нажимаем «Добавить» в табличной части.

Заполняем табличную часть документа:

- «Дебет» – выбираем субсчет 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

- «Субконто 2Дт» – из справочника «Контрагенты», выбираем наш «ПАО «Сбербанк»;

- «Субконто 3Дт» – выбираем депозитный договор «55»;

- «Субконто 4Дт» – указываем документ расчетов с контрагентами. В нашем примере это «Списание с расчетного счета 0000-000001 от 05.04.2017»;

- «Кредит» – выбираем счет 91.01 «Прочие доходы»;

- «Субконто Кт2» – статья ДДС «Проценты к получению (уплате);

- Записать и закрыть.

Рис.2 Начисляем проценты за апрель, май, июнь месяц 2017

Рис.2 Начисляем проценты за апрель, май, июнь месяц 2017

Далее так же начисляем проценты в программе, отдельным документом за май, которые составят: 33 972,60 руб = ((5 000 000* 8%)/365)*31 (где 8% ставка по договору, 365 количество дней в году, 31 количество дней за май).

И за июнь: 32 876,71руб =((5 000 000* 8%)/365)*31 (где 8% ставка по договору, 365 количество дней в году, 30 количество дней за июнь).

Досрочное расторжение договора, возврат депозита

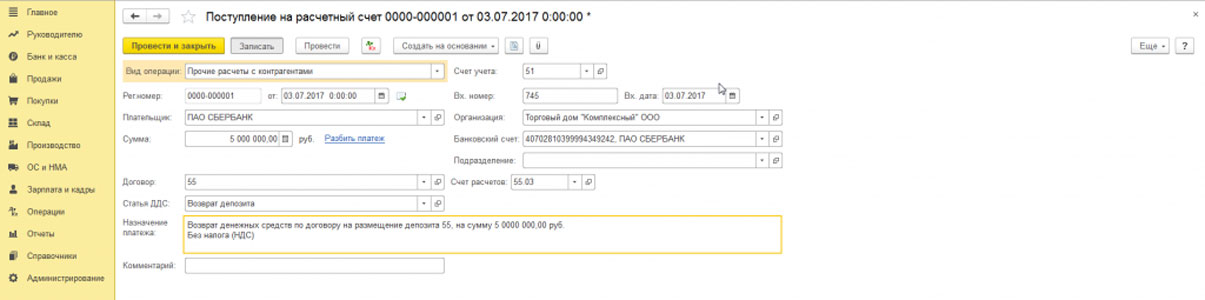

03.07.2017 организация ООО «Торговый дом «Комплексный» досрочно расторгает договор на размещение депозита с кредитной организацией. Для отражения этой операции в программе 1С:Бухгалтерия 8.3 создаем документ «Поступление на расчетный счет» в ручном режиме, заходим Банк и касса/Банковские выписки/Поступление.

Заполняем открывшуюся карточку документа:

- «Счет учета» – выбираем счет 51 «Расчетные счета»;

- «Вх. Номер» и «Вх. Дата» – указываем номер и дату банковского ордера;

- «Плательщик» – выбираем наш «ПАО «Сбербанк»;

- «Сумма» – указываем сумму нашего депозита 5 000 000,00 руб;

- «Договор» – выбираем с видом «Прочее» и соответствующую валюту расчетов;

- Статья ДДС – указываем «Возврат депозита»;

- Счет расчетов – выбираем субсчет 55.03 (Депозитные счета);

- В поле назначение платежа: прописываем, за что нам перечисляют денежные средства, в рамках какого договора;

- Поле «Счета расчетов» заполняется автоматически при выборе вида операции в документе «Поступление на расчетный счет»;

- Провести депозит в 1С (его возврат) и закрыть.

Рис.3 Досрочное расторжение договора, возврат депозита

Рис.3 Досрочное расторжение договора, возврат депозита

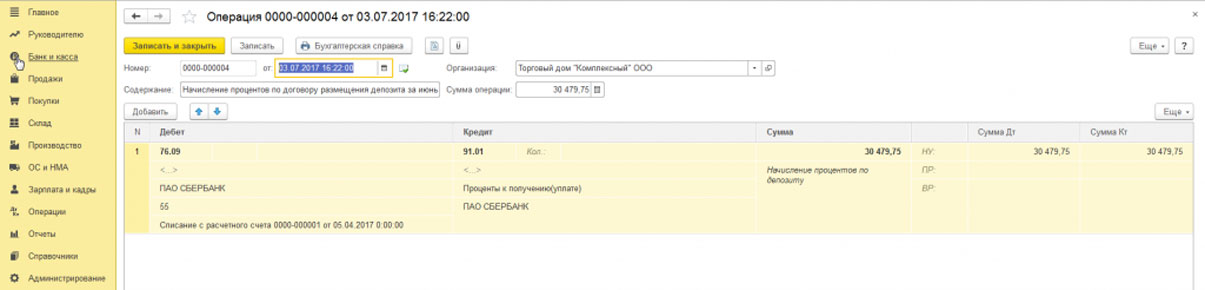

Так как организация досрочно расторгла договор на размещение депозита, нам необходимо пересчитать сумму процентов по пониженной ставке и отразить их в программе.

Для этого заходим Операции/Операции, введенные вручную/Создать – вид документа выбираем «Операция».

Заполняем открывшуюся карточку документа:

- «От» – указываем дату учета операции 03.07.2017;

- «Содержание» – прописываем содержание нашей операции;

- «Сумма операции» – указываем сумму процента начисления за апрель, май, июнь, июль 2017 ). Сумма рассчитывается по формуле: 30 479,45руб.= ((5 000 000* 2,5%)/365)*(26+31+30+2) где (2,5% пониженная процентная ставка по договору, 365 количество дней в году, 26 количество дней за апрель, 31 количество дней за май, 30 количество дней за июнь, 2 количество дней за июль).

Далее нам необходимо указать проводки «по начислению банковских процентов» в табличной части документа.

Нажмите кнопку «Добавить в табличной части».

Заполняем табличную часть документа:

- «Дебет» – выбираем субсчет 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

- «Субконто 2Дт» из справочника «Контрагенты», выбираем наш «ПАО «Сбербанк»;

- «Субконто 3Дт» – выбираем депозитный договор « 55»;

- «Субконто 4Дт» – указываем документ расчетов с контрагентами. В нашем примере это «Списание с расчетного счета 0000-000001 от 05.04.2017»;

- «Кредит» выбираем счет 91.01 «Прочие доходы»;

- «Субконто Кт2» – статья ДДС «Проценты к получению (уплате)»;

- Записать и закрыть.

Рис.4 Проводки по начислению банковских процентов

Рис.4 Проводки по начислению банковских процентов

Корректировка в программе излишне признанного дохода за апрель, май, июнь 2017г.

Теперь нам необходимо в программе 1С:Бухгалтерия 8.3 провести корректировки по начисленным процентам за апрель, май, июнь 2017 г. в связи с излишним начислением процентов по размещению депозита.

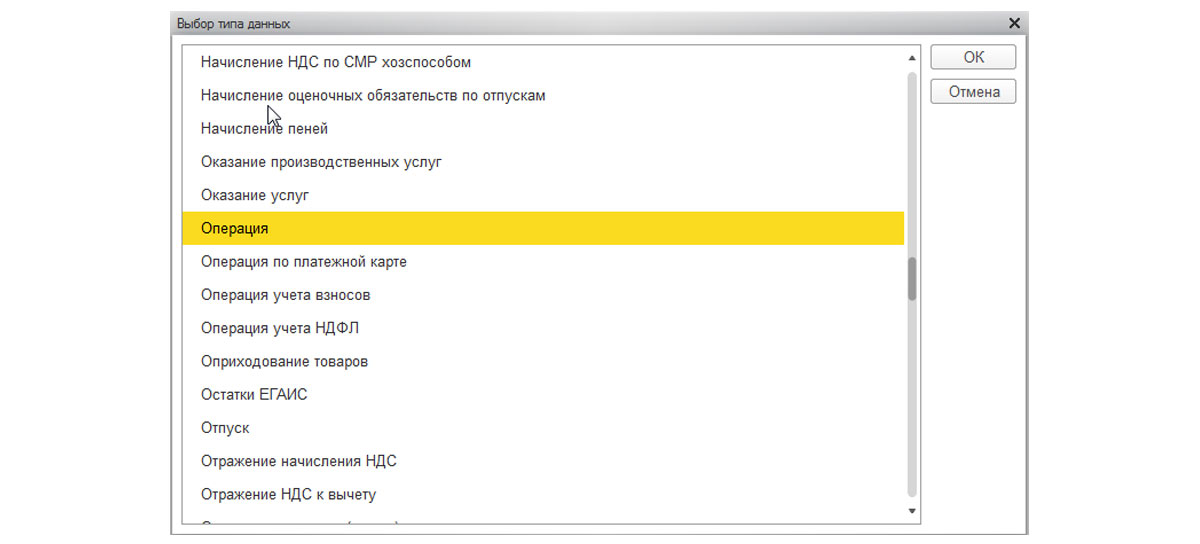

Для этого заходим Операции/Операции, введенные вручную/Создать – вид документа выбираем «Сторно документа».

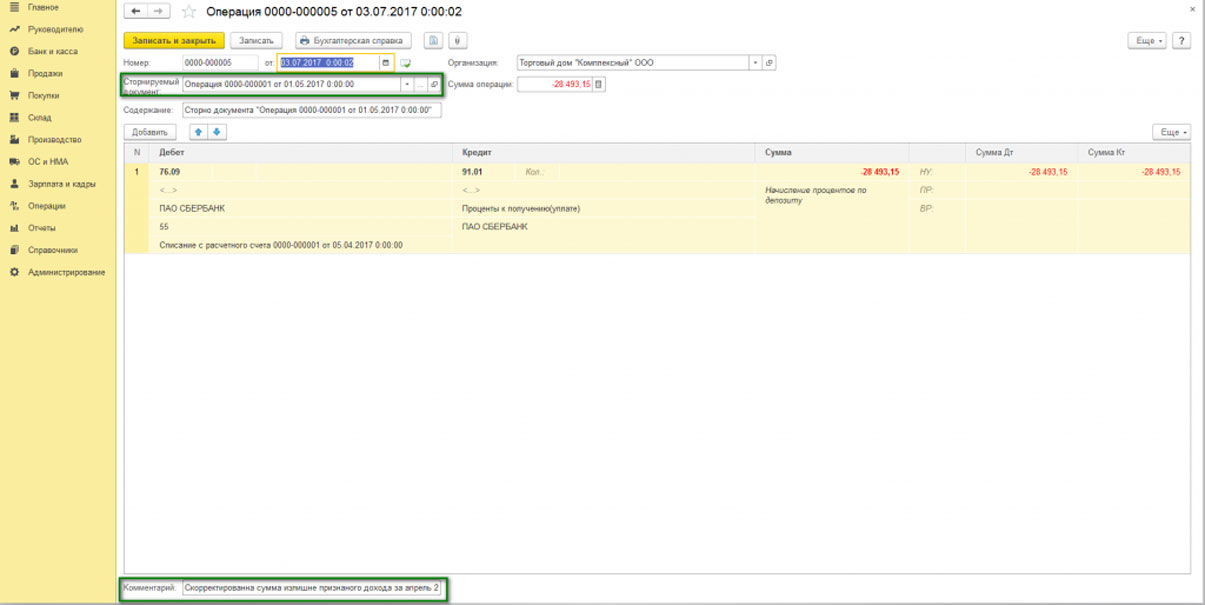

Заполняем открывшуюся карточку документа:

- «От» – указываем дату учета операции 03.07.2017;

- «Сторнируемый документ» – нажимаем на три точки;

- В открывшемся окне выбираем «Операция»;

Рис.5 Операция

Рис.5 Операция

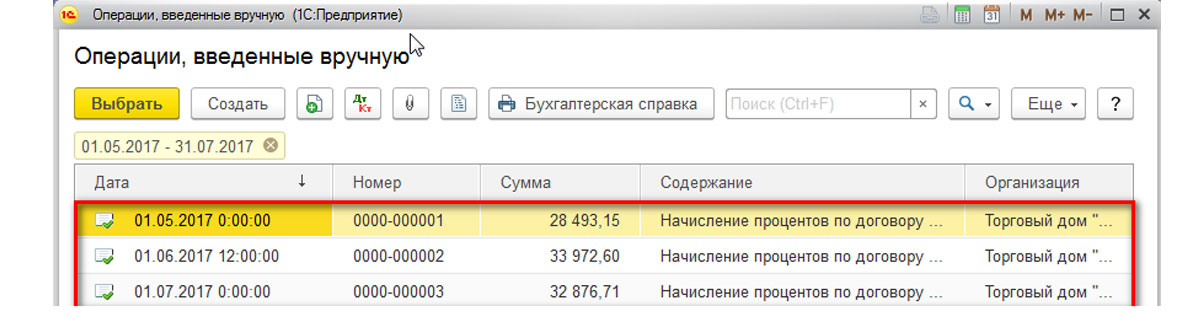

Рис.6 Начисление процентов

Рис.6 Начисление процентов

Рис.7 Корректировка в программе излишне признанного дохода за апрель, май, июнь 2017

Рис.7 Корректировка в программе излишне признанного дохода за апрель, май, июнь 2017

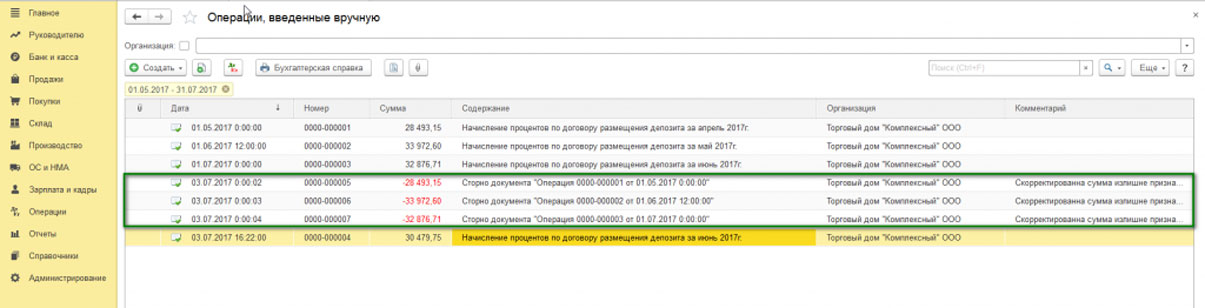

Корректировку необходимо делать отдельными документами на каждую операцию по начисленным процентам на депозит за апрель, май и июнь 2017.

Рис.8 Корректировка

Рис.8 Корректировка

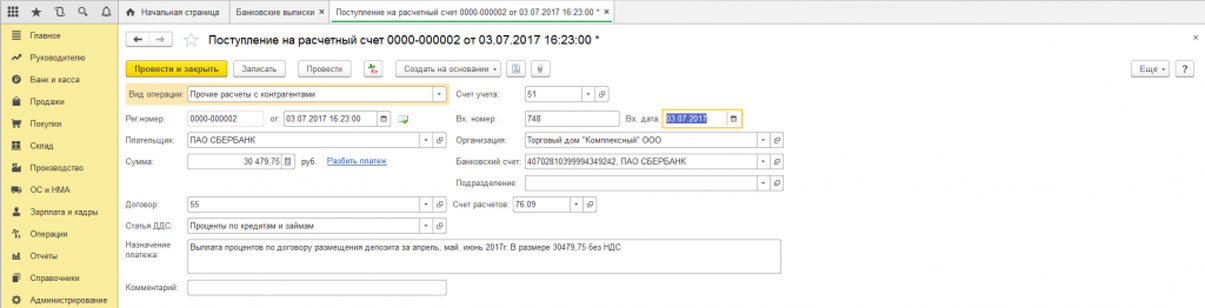

Отражение в программе поступления процентов по депозиту

Для отражения поступления процентов по депозиту в программе 1С:Бухгалтерия 8.3 в ручном режиме создаем документ «Поступление на расчетный счет» для это заходим Банк и касса/Банковские выписки/Поступление.

Заполняем открывшуюся карточку документа:

- «Счет учета» – выбираем счет 51 «Расчетные счета»;

- «Вх. Номер» и «Вх. Дата» – указываем номер и дату банковского ордера;

- «Плательщик» – выбираем наш «ПАО «Сбербанк»;

- «Сумма» – указываем сумму нашего депозита 5 000 000,00 руб;

- «Договор» — выбираем с видом «Прочее» и соответствующую валюту расчетов;

- Статья ДДС — выбираем «Проценты по кредитам и займам»;

- Счет расчетов – указываем субсчет 76.09 («Прочие расчеты с разными дебиторами и кредиторами»);

- В поле назначение платежа: прописываем, за что нам перечисляют денежные средства, в рамках какого договора;

- Поле «Счета расчетов» заполняется автоматически при выборе вида операции в документе «Поступление на расчетный счет»;

- Проведя, отразить депозит в 1С и закрыть.

Рис.9 Отражение в программе поступления процентов по депозиту

Рис.9 Отражение в программе поступления процентов по депозиту

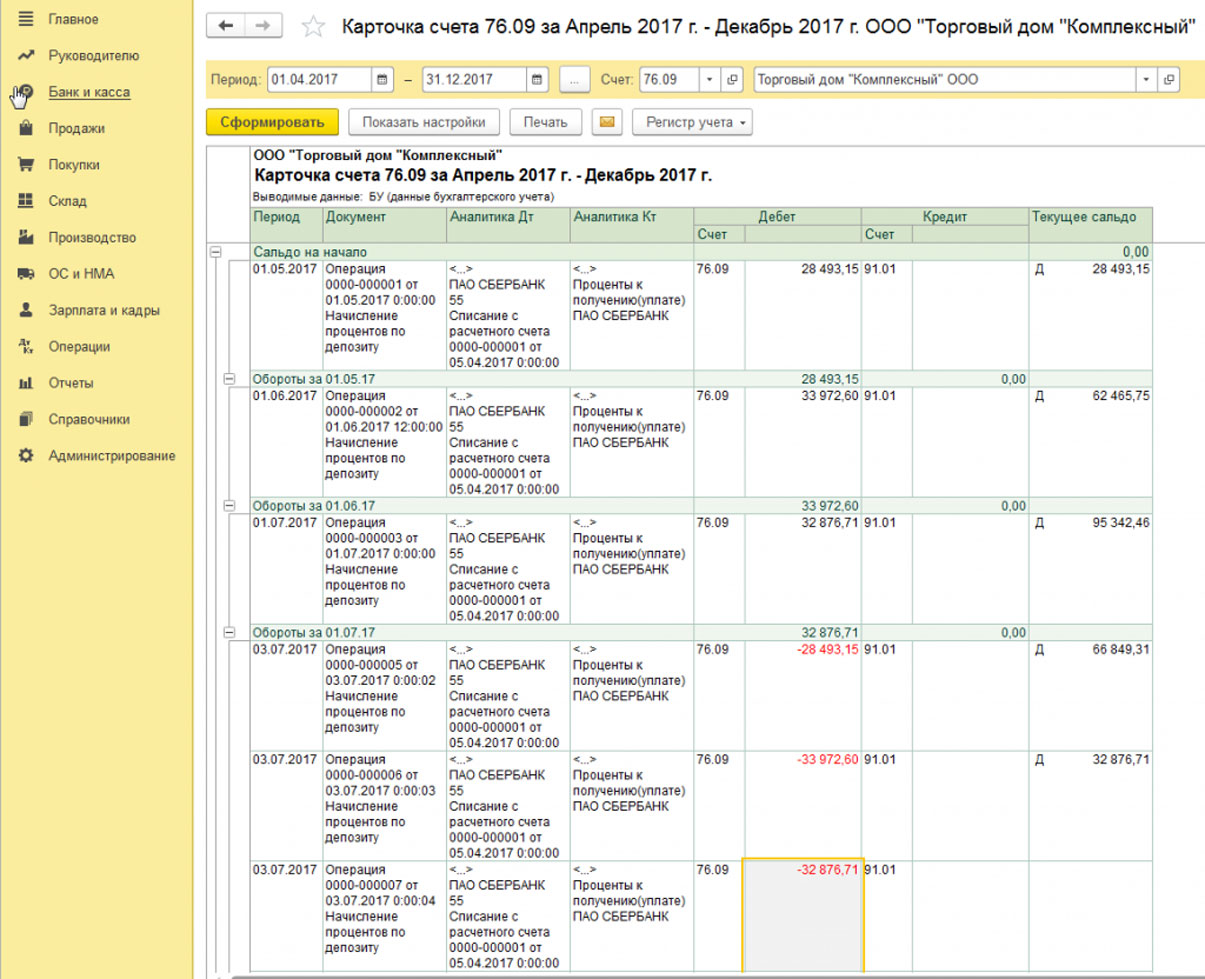

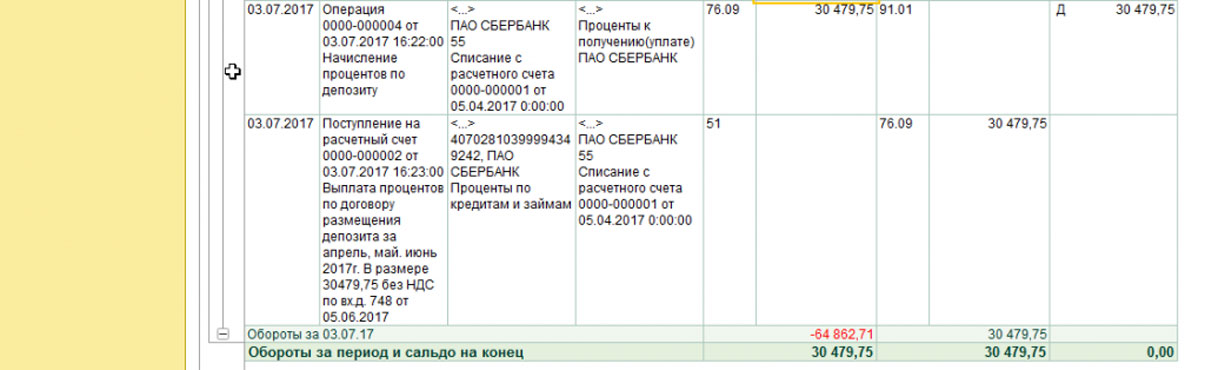

Для проверки суммы начисленных процентов в программе «1С:Бухгалтерия 8.3» нужно сформировать отчет «Карточка счета», указав в отборе счет 76.09.

Рис.10 Отчет «Карточка счета»

Рис.10 Отчет «Карточка счета»

Рис.11 Карточка счета

Рис.11 Карточка счета

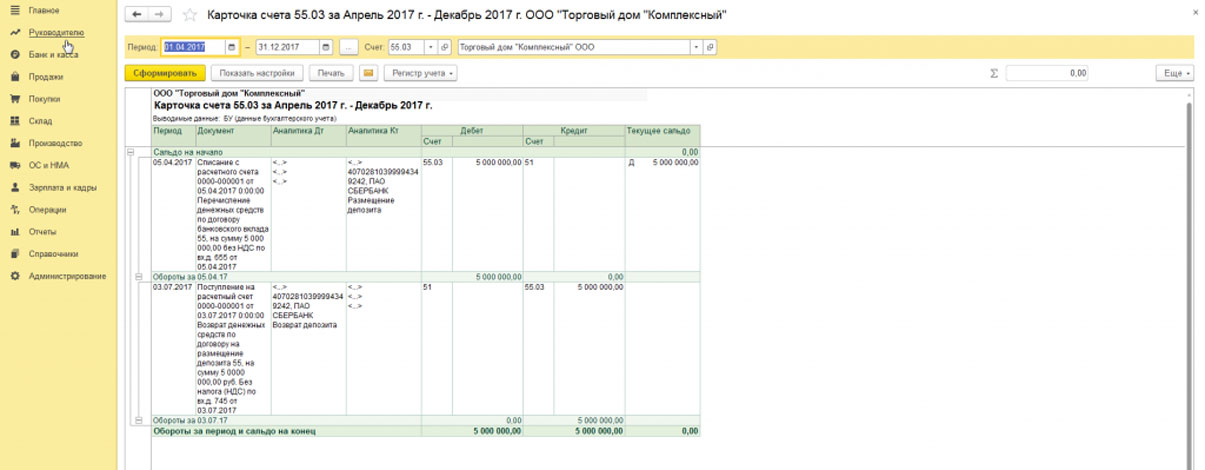

Просмотреть остаток по сумме депозита в программе «1С:Бухгалтерия 8.3» можно, сформировав отчет «Карточка счета» и указав в отборе счет 55.03.

Рис.12 Карточка счета 55.03

Рис.12 Карточка счета 55.03

Мы рассмотрели на примере размещение денежных средств на депозит в «1С:Бухгалтерия» путем загрузки выписки и ручным вводом документа, а также начисление процентов по депозиту с досрочным расторжением договора. Любой из способов вполне простой, но требует определенных знаний. Если у вас остались вопросы по настройке, работе или приобретению программы, обращайтесь к нашим специалистам, которые помимо услуг комплексной автоматизации бухгалтерского учета осуществляют сопровождение 1С.

Депозит банка: какая от него польза клиенту

Клиенты банков отождествляют понятия банковского вклада и депозита. Действительно, обе услуги предоставляют финансовые организации, и их суть заключена в хранении активов на специальном счете. Однако между ними есть некоторые отличия.

Что такое банковский депозит

Слово «депозит» происходит от латинского «depositum», что в переводе означает «вещь, переданная на хранение». Впервые это понятие появилось в Древней Греции, когда зажиточные люди отдавали движимое имущество в храмы и просили «присмотреть» за ним. Под депозитом понимают деньги, ювелирные изделия, долговые расписки или иные материальные ценности, передаваемые в организацию (депозитарий) с целью сбережения. Это понятие используют не только в банковской деятельности, а еще и в нотариате.

Депозит нотариуса – передача денег должником юристу для последующей выплаты кредитору. Такую схему используют, например, в случае, если финансовая компания обанкротилась, и заемщик не знает, на какие реквизиты ему погашать ссуду. Депозит банка – внесенные на счет деньги, которые вкладчик передает финансовой организации на временное хранение под оговоренный заранее процент. Кредитная компания использует средства инвестора для извлечения прибыли, а клиент получает доход по фиксированной ставке.

Для чего используется депозит

Вкладчики открывают депозитные счета для следующих целей:

- сберечь финансы;

- получить доход;

- обеспечить обязательства.

В первом случае юридические или физические лица передают деньги в банк для безопасности. Держать средства на счете гораздо надежнее, чем «под подушкой». Это позволяет защитить финансы от кражи. К тому же вклад, открытый гражданином, застрахован, и в случае ликвидации кредитной компании вкладчик получит компенсацию. Ставки по банковским депозитам крайне малы и едва покрывают уровень инфляции. Поэтому просто откладывая средства на счет, заработать много нельзя. Но слои населения, не знакомые с другими способами приумножения капитала, до сих пор используют денежный вклад с целью получения дополнительного дохода. При проведении сделок с недвижимостью иногда открывают депозитный счет, на который покупатель вносит деньги, а продавец сможет получить их только после перехода права собственности на объект. В данном случае банк выступает гарантом безопасности проводимых расчетов.

Отличия депозита от банковского вклада

Вклад – это передача финансовой организации исключительно денег с целью получения дохода виде процентов. В то время как депозит подразумевает размещение на счете любых ценностей, благодаря чему человек получает больше возможностей для извлечения прибыли. Активы на депозите размещают не только для получения дохода, но и для обеспечения обязательств. Такую схему используют в расчетах при заключении сделок между юридическими или физическими лицами. Например, компания хочет получить кредит, и банк требует передать в качестве гарантии возврата ценные бумаги. Заемщик открывает депозитный счет, и финансовая организация будет хранить на нем акции до момента погашения ссуды. Депозит отличается от вклада объектом вложения и целью, с которой ценности размещают на счетах. Если клиент передает банку деньги для получения дохода, то в таком случае эти понятия – синонимы.

Виды банковских депозитов

По сроку размещения денег выделяют два вида вкладов:

- бессрочный или текущий – период действия не ограничен;

- срочный – время хранения средств на счете определено условиями договора.

По бессрочному депозиту банки начисляют клиенту минимальный процент – 0,01% годовых. Вкладчик в любой момент может полностью или частично забрать деньги со счета или внести дополнительно любую сумму. Срочный вклад бывает сберегательный и накопительный. В первом случае клиенту запрещены операции снятия или пополнения счета. Во втором- вкладчик вправе вносить дополнительные средства, но он не может забрать вложенные деньги из банка до окончания периода действия договора. Самые высокие проценты у сберегательного счета. Банк определяет минимальный размер вклада и выплачивает весь начисленный доход в конце срока. Преимущества накопительного депозита в том, что он позволяет инвестору собрать необходимую сумму на крупную покупку. Некоторые банки предлагают специальные условия для отдельных клиентов – пенсионеров, студентов. Если гражданин закроет срочный депозит раньше окончания периода действия договора, то все проценты будут пересчитаны по ставке вклада до востребования.

Порядок действий для открытия вклада

Стать вкладчиком можно с 14 лет. Клиенту для получения услуги потребуется только паспорт. Для родителей кредитные организации предлагают специальные продукты – размещение денег на счете в пользу детей. По достижению совершеннолетия гражданин получит накопленные средства.

Чтобы открыть банковский депозит:

- посетите офис финансовой организации;

- выберите вид и условия вклада;

- заполните заявление на открытие счета;

- подпишите договор на оказание услуг;

- внесите минимально установленную сумму.

Основные условия по депозиту – ставка, валюта, срок и способ начисления процентов. Финансовые организации предлагают хранить деньги в рублях, долларах или евро. Период действия договора- от полугода до 3 лет. Доход по счету начисляют ежемесячно, ежеквартально или один раз в момент закрытия вклада.

Подробная информация об условиях размещения средств находится в открытом доступе на сайте банка. Также ее можно уточнить у консультанта. Самые выгодные депозиты – срочные, сберегательные.

Ключевые моменты при открытии депозита

Прежде чем положить средства на банковский счет, обратите внимание на некоторые нюансы:

- финансовая организация должна иметь специальную лицензию на привлечение денег от населения и быть участником системы страхования вкладов;

- максимальный размер страхового возмещения в случае ликвидации кредитной компании – 1,4 млн рублей;

- компенсацию выплачивают как по рублевым, так и по валютным счетам.

Деньги, которые вкладчик хранит на инвестиционном или металлическом счете, не застрахованы. Также не подлежат возмещению суммы на депозитах юридических лиц. При банкротстве финансовой организации эти средства «сгорят» в полном объеме.

Почему вкладчики выбирают депозит

Несмотря на низкие ставки, банковский депозит до сих пор относят к числу востребованных финансовых продуктов у населения. Почему люди выбирают вклад:

- простая и понятная процедура открытия и пополнения счета;

- доступность для клиентов любого возраста;

- недоверие к новым денежным инструментам;

- низкий уровень финансовой грамотности в стране.

Вклад, открытый в крупном надежном банке, является безрисковой формой инвестирования. Депозит до 1 млн рублей не облагают подоходным налогом. Чаще всего сберегательные счета открывают люди преклонного возраста. Они привыкли доверять кредитным компаниям и не знают о других способах сохранения средств.

Депозит позволяет хранить и приумножать деньги. Его открывают, чтобы накопить на крупные покупки, создать «подушку безопасности» или просто для защиты финансов от кражи. Для банков вклады от граждан – это «дешевые» деньги, за счет которых они кредитуют население и бизнес.

Ассоциация банков России обратилась к правительству и МВД с просьбой открыть доступ к закрытым базам данных по недействительным паспортам граждан. ЦБ поддерживает инициативу АБР, считая целесообразным предоставить кредитным организациям информацию обо всех документах заемщиков во избежание мошенничества. В июле 2021 года правительство отменило внесение обязательных штампов в паспорта граждан РФ со сведениями о детях, браках, разводах и ранее выданных документах, удостоверяющих личность. Банки столкнулись с трудностями при идентификации клиентов. Не имея возможности проследить полную кредитную историю потенциального заемщика, финучреждения неправильно рассчитывают баллы скоринга, что приводит к накоплению проблемной задолженности. Все чаще мошенники прибегают к этой уловке, чтобы взять деньги в банке и не возвращать их. Злоумышленники умышленно теряют; паспорта, чтобы оформить новый документ без компрометирующей информации. А кредитор оценивает заявителя как нового клиента с нулевой историей. Бюро кредитных историй также не имеет доступа к базам МВД, поэтому не может помочь банкам в выявлении потенциально неблагонадежных заемщиков. Если решение о предоставлении сведений по паспортам граждан не будет принято в ближайшее время, это ударит по рядовому потребителю. Кредитные организации увеличат процентные ставки, чтобы снизить риски, что приведет к удорожанию финансовых услуг. Источник: АБР.

Источник https://wiseadvice-it.ru/o-kompanii/blog/articles/depozit-v-1s-8-3-uchet-procentov/

Источник https://bankiroff.ru/articles/advices/deposits/depozit-banka-kakaya-ot-nego-polza-klientu-804

Источник

Источник

Average Rating